不労所得なんか「やめとけ」は本当か-やめとけと言われても尚、不労所得作りに取り組んでおくべき理由とは

目次

不労所得作りは「やめとけ」と言われる5つの理由とは

「不労所得作り」の大半は投資であり、元本を失うリスクがあるから、やめとけ

自分で働くことなく(=不労)、何らかの所得を得たい、と考える場合、「自分以外の何か」に、代わりに働いて(=社会に対して、バリューをもたらして)もらう必要があります。

すなわち、「(自分の代わりに)お金・資産に働いてもらう」という考え方が不可欠となり、結果的に、世間で取り沙汰されている「不労所得の作り方」の大半は、結局のところ、何かしらの「投資」です。

「不労所得作りの方法」として紹介されることの多い投資手法には、主に、下記のような物があります。

- アパート投資(アパート経営):

銀行等からアパート・ローンを借り入れて、土地を取得し、その上にアパートを建築。

アパートの入居者からの賃料収入を、不労所得として収受していく、というモデルです。 - 区分マンション投資:

アパート(一棟)ではなく、分譲型の区分所有マンションの1居室を取得。

アパート経営よりも初期投資額が小さく済む反面、賃料(期待できる不労所得)が「オール・オア・ナッシング」(=入居者が付かなければ、賃料収入が一切入らない)である、等と言った難点もあります。 - 高配当株投資:

配当性向の強い、いわゆる「高配当株」を中心にポートフォリオを組み、保有銘柄からの配当金を、不労所得として積み上げていくスタイル。

基本的に個別株式投資となるため、株価そのもの値下がりリスクに対して留意が必要ですが、一方で、「高配当株の場合、権利確定日待ちや、増配期待などから、無配当のグロース株と比較して売られにく」等とする言説もあります。 - ソーシャルレンディング投資:

貸金業の登録と、金融商品取引業者(主に第二種)の登録を併せ持つ、ソーシャルレンディング事業者の募集ファンドに対し、匿名組合出資。

その後、ソーシャルレンディング事業者からの分配金を、不労所得として収受するスタイルです。 - 不動産クラウドファンディング投資:

不動産特定共同事業法に基づく許可を取得した、不動産事業者(不動産特定共同事業者)の募集ファンドに対して出資。

投資対象不動産から生じるインカム・ゲインやキャピタル・ゲインを元手にした分配金を受け取る投資手法です。

東証一部上場企業も、複数、同業界に参入しています。 - 債券投資:

国や企業が発行体となる「債券」を取得し、発行体から支払われる金利部分を、不労所得として受け取るスタイル。

発行体の信用リスクと、債券の利回りが、基本的には比例しやすい(発行体の信用リスクが大きければ、利回りが高い。一方で、発行体の信用リスクが小さいと、利回りも低い)、という特質があります。 - インデックス投資:

市場のインデックス(指数)に連動した投資成果の獲得を目指す、パッシブ・ファンド(投資信託)を買い付けることで、多数銘柄へと分散投資を行い、インデックスの値上がり・値下がりに連動したキャピタル・ゲインを得ることを目指す投資スタイル。

ネット証券を利用すれば、数百円程度からスタートできる、という利点がある一方で、インカム・ゲイン(不労所得)狙いの投資とは今一つ相性が良くない、という難しさもあります。

どのような投資スタイルを利用するにせよ、「投資」である以上、一定の初期投資が必要となります。

そして、仮に、投資開始後の運用が不調となれば、投資した初期投資額の一部、ないしは、その全部を失う恐れがあります。

投資手法別に、元本割れリスクが生じるパターンを列記すると、下記のようになります。

| 投資手法 | 元本割れが生じるパターン |

| 居住用不動産投資 | 入居者が想定通りに集まらず、賃料収入が得られなかった場合や、想定以上に修繕コストなどが嵩んでしまった場合等に、元本割れが生じ得る。 また、物件の最終的な売却価額が、取得価額を大幅に下回った場合にも、同様のリスクがある。 |

| 株式投資 | 取得した株式銘柄の株価が急落し、その後、株価が回復する前に売却してしまうと、損失が確定する。 高配当株投資の場合でも、(保有期間中、コンスタントに配当金を受け取っていたとしても)同じパターンで、元本割れが生じる恐れがある。 |

| ソーシャルレンディング・不動産クラウドファンディング等 | 事業者によるファンド運営が失敗(ソーシャルレンディングの場合は、融資事業の失敗。不動産クラウドファンディングの場合は、不動産事業の失敗)に終わると、投資家の出資した資金が、元本割れする可能性がある。 また、匿名組合型の場合、ファンドの組成企業が経営破綻すると、投資家の出資した資金等も、事業者の破産財団へと組み入れられてしまうケースがある。 |

参考:

「毎月5万円」から始める、不労所得作りの実践術とは|月5万円を生む株・投資信託ポートフォリオについても徹底解説

不労所得を夢見て、結局元本以上の損失を被って終わる可能性があるから、やめとけ

不労所得作りを目的に、投資を試み、その結果として、初期投資額の一部、ないしは全部を失うリスクがある点は、上記した通りです。

しかしながら、取り組む投資の内容によっては、(仮に、投資が失敗に終わった場合、)初期投資額を上回る損失を被ってしまう危険も、無視できません。

不労所得作りを目的に投資に取り組み、結果として、元本を上回る損失を被る可能性があるスキームとしては、下記のような物があります。

アパート経営に取り組んだが、失敗、アパート・ローンを返済できない、というパターン

賃料収入という不労所得を目的に、アパート経営に取り組む場合、土地・建物の取得費用として、アパート・ローンを組むことが一般的です。

そして、仮に、アパート経営が失敗し、取得した土地・建物を売却することで、アパート・ローンを繰上返済しようとしても、

- 物件売却時の、アパートの土地・建物の売却価額が、

- アパート・ローンの残債額に満たなければ、

その差額部分は、投資家自身が用立てて、返済する必要があります。

なお、アパートローンの借り入れ可能金額は、下記の通り、金融機関によって様々ですが、特に多額の借り入れを行う場合、事前に入念な検討が必要です。

| 金融機関 | アパートローンの借入金額 | 借入期間 |

| 三井住友信託銀行 | 3億円以内(100万円以上、10万円単位) | 35年以内(1年以上、1カ月単位) |

| みずほ銀行 | 50万円以上5億円以内(1万円単位) | 1年以上35年以内(1年単位)。ただし、建物の耐用年数内 |

| 千葉銀行 | 1億円以内(10万円単位) | 1年以上 35年以内(1年単位、分割貸出期間・元金据置期間を含む) |

| りそな銀行 | 100万円以上3億円以内(1万円単位) | 1年以上30年以内(1年単位) |

| 名古屋銀行 | 300万円以上~1億円以内(10万円単位) | 5年以上~35年以内(据置期間最長1年を含む) |

| 仙台銀行 | 原則として3億円以内(10万円単位) | 原則として最長30年以内かつ構造別法定耐用年数以内(新築の場合) |

FXでレバレッジをきかせた証拠金取引にチャレンジし、失敗した結果、追証を求められた

日本国内のFX会社を通じて、FXの証拠金取引に取り組む場合、最大で元本の25倍まで、レバレッジを効かせたトレードを行うことが出来ます。

この場合、為替の急激な値動きによって、預け入れた証拠金を上回る損失が生じてしまう等した場合、FX会社から、追証(追加証拠金・追加保証金)の入金を求められることがあります。

個人名義で不労所得作りに取り組んだ結果、無限責任を負うことに

例えば、個人名義でアパート経営に取り組み、その後、アパートの構造に瑕疵があり、入居者に怪我などが生じてしまった、と仮定します。

この場合、怪我の原因が、物件オーナーの過失にある、と断定された場合、物件オーナーとして、入居者に対し、賠償金などを支払わなければならなくなるケースがあります。

有限責任が原則とされる、法人格とは異なり、個人格の場合、あくまでも無限責任が原則となるため、場合によっては、多額の賠償支払い義務を負うこととなるリスクがあります。

ネットやSNSで話題の「不労所得の作り方」の大半は、再現性が高くないから、やめとけ

昨今、インターネット・ブログや、Twitter(ツイッター)などのSNS、動画投稿サイト「Youtube」等では、数多くの「不労所得の作り方」関連情報がやり取りされています。

しかしながら、そうして公開されている投資手法の中には、あくまでも「タイミングが良かっただけ」の結果論であり、必ずしも、将来的な再現性が高くないものも、一定程度、含まれます。

例えば、最近、

- 米国ナスダック市場の、「ナスダック100指数」に対して、

- 2倍レバレッジで運用される、

「レバナス」と呼ばれる投資信託(及び、その投資信託を利用した投資手法)が、「最速で資産を形成する方法」等として喧伝されているケースが多く見受けられます。

確かに、当該ファンドの場合、直近10年間程度の成長度合いを見る限りにおいては、インデックス投資家の間で知名度・人気の高い、S&P500指数や、ダウ工業平均、等と言った指数に連動する投資信託と比較し、基準価額が大幅に値上がりしており、切り取る期間によっては、「初期投資をして、ほったらかしにしておくだけで、資産評価額が数十倍に成長」等というバックテスト結果も、実際に公開されています。

しかしながら、今後も同様の手法で多額のキャピタル・ゲインを得るためには、実質的な元指数にあたるナスダック100指数が、今後も、直近十数年間程度と同じように成長を続けてくれる必要があり、実際問題として、そのような成長継続が果たされるか、どうか、に関しては(当然のことながら)未知数です。

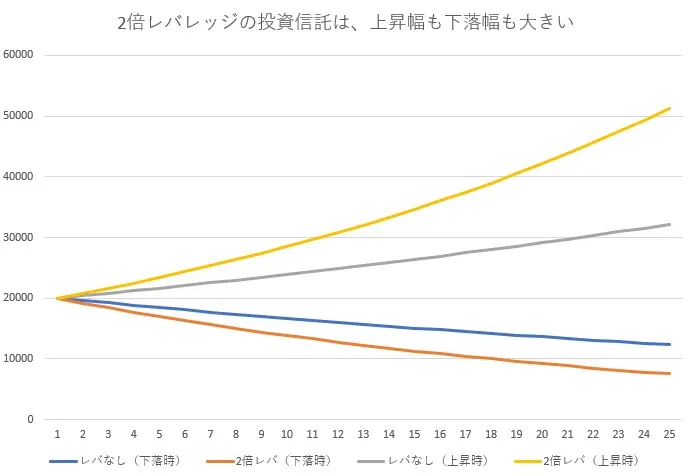

上のグラフは、元指数が連続的に上昇(毎日プラス2パーセント)した場合、及び、逆に連続的に下落(毎日マイナス2パーセント)した場合の、

- レバレッジなしの投資信託と、

- 元指数に対して2倍レバレッジで運用される投資信託の、

基準価額の値動き(ともに、スタートは2万円)を簡易的に表現したものです。

相場の上昇時には、レバレッジ無しの投資信託の基準価額が3万2千円強まで値上がりしている間に、レバレッジ倍ファンドの基準価額は、計算上、5万円を超えます。

しかしながら、逆に、元指数の下落局面においては、レバレッジのかかっていない投資信託の基準価額が、2万円から1万2千円程度まで値下がりしている間に、2倍レバレッジ・ファンドの基準価額は、元値の半値以下にあたる、7,500円前後まで下落しています。

このように、レバレッジのかかっている投資信託は、(元指数上昇時の値上がり幅も大きいが、)相場下落時に、基準価額が大きく減衰するリスクがあります。

仮に、「直近十数年間は、圧倒的な成長度合いを見せてきた」投資手法であったとして、それが今後とも再現されるか、どうか、については、何の保証もない、というケースも散見されますので、注意が必要です。

参考:

レバナス関連記事一覧

不労所得に執着するあまり、周りからの「信用」「信頼」を失う人もいるから、やめとけ

不労所得作りで失い得るのは、経済的な資産のみ、とは限りません。

例えば、元手を必要としない不労所得作りの手法として人気の高い「ポイ活」の場合、無料の案件に限定して取り組みを続けている限り、経済的な(=資金的な)損失を被る恐れが大きくありませんが、一方で、下記のようなリスクを指摘する声もあります。

「友達紹介プログラム」への熱中で、友人からの信頼を失うリスク

「モッピー」や「ハピタス」等と言ったポイ活サイトの大半が、「友達紹介プログラム」と呼ばれるサービスを提供しています。

- 自分の友人・知人に対して、ポイ活サイトのことを紹介し、

- その友人が、特定の紹介URL等を通じてポイ活サイトにユーザー登録をしたり、

- その後、友人が、実際に何らかの広告案件に取り組み、ポイント付与を受ける等すると、

- その人をポイ活サイトに紹介した本人もまた、何らかのポイント付与を受けることが出来る、というもので、

不労所得作りに取り組む専業主婦などの間でも、人気のプログラムとなっています。

しかしながら、自身の友人・知人に対して、あまりにも執拗に、ポイ活への取り組みを勧誘すれば、次第に、周囲の人間からの信頼を失ってしまうリスクがあります。

クレジットカード作成案件で、自身の信用能力を毀損してしまうリスク

ポイ活サイトに掲載されている案件の中には、無料で取り組むことのできる「クレジットカードの新規作成」案件があります。

こうした案件の多くは、一度で数千ポイント~数万ポイント分の不労所得が獲得できる、いわゆる「高額案件」として人気なのですが、あまりにも熱心に(不労所得作りのみを目的として)本来は必要が無いクレジットカードの新規作成を続けてしまうと、結果的に、その人自身の対外的な(金融面での)信用能力を、毀損してしまうような結果ともなりかねません。

※モッピー掲載情報をもとに当サイトにて作成

参考:

不労所得の種類とは|タイプ別不労所得のメリット&デメリットも徹底比較

不労所得という「キャッシュ・フロー」に固執すると、より大きな「キャピタル・ゲイン」を放棄することに繋がるから、やめとけ

投資の種類には、

- インカム・ゲイン、すなわち、キャッシュ・フローを目的としたものと、

- キャピタル・ゲインを目的としたものの、

2種類があります。

不労所得作りを目的に投資に取り組む場合、当然のことながら、前者(キャッシュ・フロー=所得)の投資手法がメインとなってくるのですが、一般論でいえば、「インカム・ゲイン目当ての投資は、キャピタル・ゲイン目的の投資と比較し、実質的な利幅が小さい」とされています。

例えば、不労所得作りの手法のひとつとして一定の人気のある、高配当株投資の場合、配当性向の強い株式を中心にポートフォリオを構築していくのですが、その際に主軸となる高配当銘柄は、

- 基本的には(成長産業、というよりは)成熟産業に属しており、

- 今後の高成長は、あまり期待できず、

- 極論すれば、「キャピタル・ゲインを株主に提供できない分、インカム・ゲインによって投資家を繋ぎ止めようとしている」銘柄である、とも、換言出来なくもありません。

現に、成長志向の強い、いわゆる「グロース株」の場合、(事業が成功すれば)多額のキャピタル・ゲインを投資家に対してもたらし得ますが、企業内で生じた利益は(※そもそも、利益の生じない、赤字企業も多いのですが)、株主に対して配当するのではなく、自社内で、技術開発などの成長投資へと振り分けられることが一般的です。

「やめとけ」と言われても関係ない?不労所得作りに取り組むべき3つの理由

「給料以外」の収入源を持つことで、いつで会社をやめられる自由を手に出来る

一般的な会社員の場合、収入の大半を占めるのは、会社からの給与所得でしょう。

- 「定期・定額」の支給が原則とされており、

- かつ、労働法によって一定程度まで保護される傾向の強く、

- 「給与所得控除」によって、税制面での手当までされている、

会社員としての給与所得は、その人の対外的な信用力(例えば、住宅ローン審査等)を図る際にも、重要視される指標のひとつです。

しかしながら、収入の源を、会社からの給与所得のみに頼り切っていると、時に、下記のような弊害が生じます。

会社をやめたくなっても、やめられない

会社での人間関係に悩みを抱えたり、会社での仕事内容にやりがいを感じられなくなったとしても、「これ」といった不労所得もなく、会社に経済的に依存していれば、「会社をやめたい」と考えたとしても、そう簡単には離職出来ません。

結果的に、自分自身に無理を強いて、会社での勤務を継続してしまう、という人が、世の会社員の大半を占めています。

中年期にリストラなどにあえば、その後の経済的な安定感が著しく失われる

仮に、勤務先の会社が経営不振に陥り、人員整理を始めた場合、会社から受け取っている給与額の多い、いわゆる「中堅層」の社員は、リストラの対象となりやすくなる傾向があります。

一定の年代に達して以降に、リストラの憂き目にあってしまえば、(会社は、一定の再就職支援などは行ってくれるでしょうが、)これまでと同条件で雇用してくれる再就職先を見つけることは難しく、失業手当給付期間が終わってしまえば、即座に「無収入」となってしまうリスクがあります。

その点、もしも、会社からの給与収入「以外」に、何らかの不労所得を確保できていれば、早期退職はむしろチャンス(早期退職に伴い、割増退職金が支払われるケースも少なくありません)と捉えられるかもしれませんし、何より、自分自身に無理強いしてまで、経済的な理由をもとに、会社にしがみつく必要が無くなります。

「やめたいと思えば、すぐに会社をやめられる」

そんな自由を手にするためにも、出来るだけ若いうちから、何らかの不労所得作りに取り組んでおくことが重要である、とする言説もあります。

参考:

不労所得の作り方には、何がある?タイプ別のおすすめの「不労所得の作り方」とは

不労所得作りへの取り組みの結果、無駄な税金支払いをやめられるようになることも

前述の通り、不労所得作りの目的は、インカム・ゲインを得て、日常生活におけるキャッシュ・フローにプラスの影響をもたらすことですが、取り組みの具体的な内容によっては、

- 「不労所得」というキャッシュ・フローを得られるのみならず、

- 副産物としての節税効果により、「税金コスト」という出費を減らせる、という、

ダブルの効果を得られるケースもあります。

例えば、不労所得作りの手法として以前からの人気の高い、アパート経営やマンション投資等の、「居住用不動産投資」の場合、実際の投資対象不動産の状況・種別等によっては、下記のような節税メリットを享受出来る場合があります。

- 所得税・住民税の節税:

「アパート」や「マンション」といった、建物部分の減価償却費を「経費」として活用することで、不動産事業を(会計上)赤字にし、その赤字で、給与所得等を圧縮することで、確定申告を通じ、勤務先が源泉徴収した所得税の還付を受けたり、翌年会社が特別徴収する住民税額を軽減したり、といった効果が期待できます。 - 固定資産税・都市計画税の節税:

土地を更地で保有している場合と比較し、その土地の上に、居住用の建物を建築すれば、固定資産税、並びに、都市計画税の支払額を軽減する効果が期待できます。 - 相続税の節税:

資産を(現預金等の)金融債権として相続するより、不動産として相続したほうが、相続財産評価を下げることが出来ます。また、単なる更地として相続するのと比較し、上に収益用不動産を建設して相続すると、相続税を更に軽減することが出来ます。

また、金融系の資産投資に、iDeCo(個人型確定拠出年金制度)口座を活用することが出来れば、毎月の拠出金が全額所得控除されるため、所得税・住民税の軽減が期待できるほか、実際の受け取り時においても、公的年金等控除、もしくは、退職所得控除を利用することが出来、税制面で有利となります。

会社員生活をやめた後の、老後の私的年金代わりに出来ることも

金融審議会のワーキンググループが公表した資料をきっかけに、マスコミ・世論を大きく賑わわせることとなった、「老後2千万円問題」。

ごく一般的な老夫婦(夫は厚生年金。妻は国民年金。受け取り年金の月額は、夫婦合わせて20万円程度)が老後生活を送る場合、毎月5万円程度の赤字が生じ、昨今の長寿化を考えると、老後の不足額(公的年金だけでは賄えない不足額)は、総額で2,000万円程度に及ぶ、との試算結果に、世間は強く驚きました。

もしも、若い年代のうちから、コツコツと、不労所得作りに取り組んでおくことが出来れば、会社員生活をやめて、老後の年金生活に入った際においても、月々の生活費における赤字を、蓄えた不労所得で補っていくことが出来、より豊かな老後生活を送れることが期待できます。

【手法別】こんな不労所得作りは「絶対にやめとけ」

不労所得作りのための不動産投資は「やめとけ」

不労所得作りに関心を持つ投資家の間で、かねてより人気の高い、不動産投資。

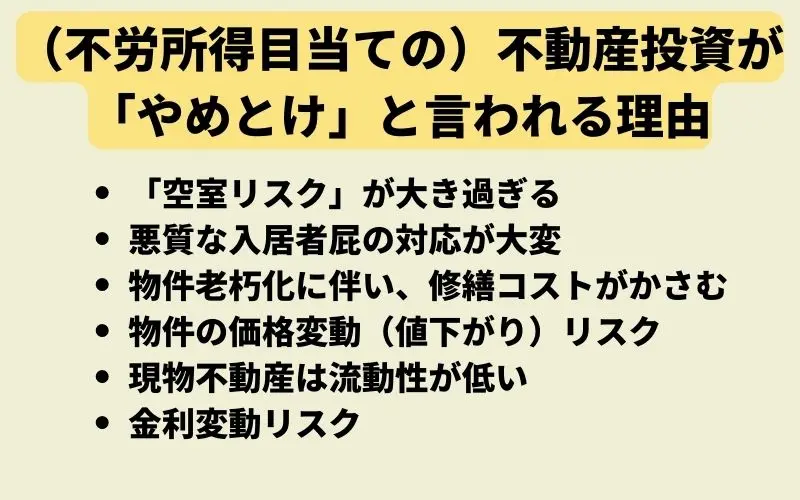

しかしながら、下記のようなデメリットを根拠に、「不労所得目当ての不動産投資は、危ないから、やめとけ」とする声もあります。

不動産投資は「空室リスク」が大き過ぎるから、やめとけ

不動産投資を利用して不労所得の蓄積を試みる場合、目下、最大のリスク要素は「空室リスク」であると言えます。

特に、1つの居室に対して集中的に投資する「マンション投資」の場合、複数の居室を一括で取得できる「アパート投資」と比較して、賃料が「オール・オア・ナッシング」となってしまうリスクがあります。

昨今、特に地方の賃貸物件においては、空室率が上昇しつつあり、人口の一極集中なども加味すれば、特に地方都市において不動産投資を検討する場合は、十分な留意が必要です。

また、仮に空室が生じ、単月・単年での不動産投資事業が赤字であったとしても、その間、固定資産税は継続的に発生しますし、投資用不動産を取得する際に用いたローンの返済も、待ってはくれません。

不動産投資では悪質な入居者への対応が大変で、とても「不労」所得とは言えないから、やめとけ

空室リスクについては、重大なダウンサイド・リスクではありますが、一方で、適切なマーケティングやリーシングによって、ある程度は、リスクを軽減できる、との指摘もあります。

極論すれば、「空室が生じても、埋めればよい」という、ポジティブな考え方も可能です。

一方で、

- 家賃の支払いを遅延させたり、

- 周辺の住民とトラブルを起こしたり、

- ゴミ出しルールを守らない、等いった行為を働く、

いわゆる「悪質な入居者」への対処は、より心身ともに疲弊を強いられるものです。

仮に、質の悪い入居者を退去させることが出来たとしても、延滞分の賃料は支払ってもらえないことありますし、物件に悪い評判が立ってしまえば、その後の入居者集めにも苦労する恐れがあります。

不動産の修繕コストが、蓄積された不労所得を上回るリスクがあるから、やめとけ

不動産投資を開始してから暫く年数が経過すると、経年に応じ、少しずつ、物件は老朽化していきます。

そして、老朽化の程度に応じて、都度、物件オーナー側で費用を負担し、修繕を実施する必要があります。

簡単な居室の内装替え程度であれば、数万円~程度のコストで収まることもありますが、

- コンクリート壁の内側の給排水設備の取替を伴う工事や、

- 屋根上の改修工事(雨漏りを防ぐための屋根材の張替え作業等)の場合は、

工事費用が多額に上る可能性があり、修繕工事の内容によっては、それまで少しずつ蓄積してきた不労所得が、一挙に吹き飛んでしまうような事態も考えられます。

物件の価格変動が激しいと、せっかくの不労所得が水の泡となる恐れがあるから、やめとけ

不動産投資によって不労所得を得ている途中で、何らかの事情によって多額の資金ニーズが生じ、保有している不動産の売却を行う(もしくは、強いられる)ことが、ままあります。

その場合、

- 物件を初期に取得した際の価額(=取得価額)と、

- 物件の売却時の価額(=売却価額)との間の、

大小関係、及び差分の大きさによっては、不動産投資事業全体でのトータル損益がマイナスとなり、賃料収入をベースに不労所得を得るどころか、

「却って、不動産投資をすることで、損をしてしまった」

等という事態にもなりかねません。

特に、地方物件に関しては、人口減少・過疎化などに伴い、地価や、居住用不動産の相場価格が下落傾向にある地域もありますので、留意が必要です。

現物不動産は金融資産と比較して流動性が著しく劣るから、やめとけ

手持ちの現物不動産を売却して現金化する場合、

- 買い手となってくれる候補者探しや、

- 買い手との間での価格交渉、

- 売買契約書の締結や、

- 代金の決済、

- さらには、所有権の移転登記に至るまで、

様々な手間暇がかかります。

どれだけ短くとも、売却・現金化の完了までには、数ヶ月~半年程度の期間を要することから、現物不動産は、数ある投資用資産の中でも、「流動性の低いアセット(資産)」として認識されています。

※なお、不動産投資の中でも、「現物」不動産に対して投資するのではなく、「証券化された」不動産、すなわち、REITに対して投資するスキームについては、流動性上の懸念は(少なくとも、上場しているREITに限って言えば)軽減されています。

投資用ローンの借り入れを行う場合、金利変動リスクが怖いから、やめとけ

不労所得を目当てに不動産投資を行う場合、多くの投資家が、レバレッジ効果を効かせることを目的に、銀行等金融機関が提供している、アパート・ローンなどの投資用ローンを活用します。

この際、目先の低金利に惹かれて、変動金利型のローン商品を利用すると、その後、金利が上昇局面に転じた場合、総返済額が大きく膨らんでしまうリスクがあります。

一方で、長期の固定金利型商品を利用する場合、物件の中途売却に伴い、繰り上げ返済を行うとすると、債権者にあたる金融機関に対し、違約金を支払う義務が生じるケースもあります。

「不労所得=やめとけ」は、合理的な主張なのか?

ここでは、昨今インターネット上などでよく散見される、「不労所得作り等に取り組むのは、やめておけ」との論調のポイントについて、1つずつ、整理を進めて参ります。

不労所得神話:夢と現実のギャップ

不労所得は、確かに魅力的な選択肢です。

しかし、実際に不労所得を得るには、多くの困難やリスクが伴います。

夢と現実のギャップを理解し、冷静に判断することが重要です。

初期投資の壁:夢を叶えるための高額なハードル

あなたは、不労所得で経済的な自由を手に入れたいと考えているかもしれません。

しかし、不労所得を得るためには、多くの場合、高額な初期投資が必要となります。

不動産投資、株式投資、事業投資など、様々な方法がありますが、それぞれに多額の資金が必要となります。

初期投資のハードルを乗り越えなければ、不労所得という夢は叶いません。

不動産投資:高額な頭金、維持費、空室リスク

不動産投資は、不労所得を得るための代表的な方法として、多くの人が注目しています。

しかし、不動産投資には、高額な初期費用、維持費、空室リスクなど、多くの課題が存在します。

特に、不動産投資の初期費用は、物件価格の20%から30%程度が必要となるケースが多く、多額の資金が必要となります。

さらに、不動産投資には、固定資産税、管理費、修繕費などの維持費も発生します。

物件の管理には、時間と労力も必要となり、賃貸物件の場合、空室リスクも常に付きまといます。

- 不動産投資の初期費用

- 物件価格の20%から30%程度の頭金に加え、仲介手数料、登記費用、リフォーム費用などが発生します。

- 維持費

- 固定資産税、管理費、修繕費など、物件を所有する上で様々な費用が発生します。

- 空室リスク

- 賃貸物件の場合、入居者が決まらない空室期間が発生するリスクがあります。

不動産投資は、安定した収入源となる可能性を秘めていますが、リスクや課題を理解した上で慎重に検討することが重要です。

株式投資:市場の変動、情報収集の必要性、リスク管理

株式投資は、比較的少額から始められることから、不労所得を得たい人にとって魅力的な選択肢の一つです。

しかし、株式投資は、市場の変動によって大きな損失を被るリスクがあることを忘れてはいけません。

株式市場は常に変動しており、経済状況や企業業績などの様々な要因によって株価が上下します。

そのため、株式投資を行うには、市場の動向を常に把握し、情報収集を継続的に行う必要があります。

また、リスク管理も重要です。

投資する銘柄や金額、投資期間などを適切に設定し、リスクを分散することが大切です。

- 市場の変動

- 経済状況、企業業績、政治情勢などの様々な要因によって、株価は大きく変動します。

- 情報収集の必要性

- 投資する銘柄の企業情報を分析し、市場の動向を常に把握することが重要です。

- リスク管理

- 投資する銘柄、金額、期間などを適切に設定し、リスクを分散することが重要です。

株式投資は、高いリターンを得られる可能性を秘めていますが、リスクを理解した上で、慎重に進めるべきです。

事業投資:アイデア、資金調達、競合との戦い

事業投資は、不労所得を得るための方法の一つとして、魅力的な選択肢です。

しかし、事業投資には、アイデア、資金調達、競合との戦いなど、多くの困難が伴います。

新規事業を立ち上げるには、斬新で魅力的なアイデアが必要です。

アイデアを実現するためには、多額の資金が必要となり、銀行からの融資や投資家からの資金調達など、資金調達の方法を検討する必要があります。

さらに、競合他社との激しい競争に勝ち抜き、顧客を獲得し、収益を上げていく必要があります。

- アイデア

- 市場ニーズを満たし、競合他社との差別化を実現する斬新なアイデアが必要です。

- 資金調達

- 事業計画に基づき、銀行からの融資や投資家からの資金調達など、適切な資金調達方法を検討する必要があります。

- 競合との戦い

- 顧客を獲得し、収益を上げるためには、競合他社との激しい競争に勝ち抜く必要があります。

事業投資は、成功すれば大きなリターンが期待できますが、リスクも大きく、多くの労力と努力が必要です。

安定収入?不労所得の脆い側面

あなたは、不労所得で安定収入を得たいと考えているかもしれません。

しかし、不労所得は、一見安定収入のように思えますが、実際には、市場の変動や不測の事態によって収入が不安定になる可能性があります。

不労所得の脆い側面を理解し、リスクを正しく認識することが重要です。

市場変動のリスク:不動産価格下落、株式市場の暴落

不労所得を得るための代表的な方法として、不動産投資や株式投資が挙げられます。

しかし、これらの投資は、市場の変動によって大きな影響を受ける可能性があります。

不動産投資の場合、経済状況や政策の影響によって、不動産価格が下落するリスクがあります。

また、株式投資の場合、経済指標の悪化や企業業績の悪化によって、株式市場が暴落するリスクがあります。

市場の変動は、予測が難しく、不労所得の収入に大きな影響を与える可能性があります。

- 不動産価格下落

- 経済状況の悪化や政策によって、不動産価格が下落し、資産価値が減少する可能性があります。

- 株式市場の暴落

- 経済指標の悪化や企業業績の悪化によって、株式市場が暴落し、大きな損失が発生する可能性があります。

不労所得を得るには、市場の変動リスクを理解し、リスク管理を徹底することが重要です。

予期せぬ出来事:災害、経済不況、法改正

不労所得は、安定収入のように思えますが、予期せぬ出来事によって、収入が途絶える可能性も存在します。

例えば、地震や台風などの自然災害が発生した場合、不動産が損壊したり、事業が休止せざるを得ない状況に陥ったりする可能性があります。

また、経済不況や金融危機によって、不動産価格が下落したり、株式市場が暴落したりすることもあります。

さらに、法律の改正によって、投資環境が変化し、不労所得が得られなくなる可能性もあります。

- 自然災害

- 地震、台風、洪水などの自然災害によって、不動産が損壊したり、事業が休止せざるを得ない状況に陥ったりする可能性があります。

- 経済不況

- 経済不況や金融危機によって、不動産価格が下落したり、株式市場が暴落したりする可能性があります。

- 法改正

- 税制改正や規制強化など、法律の改正によって、投資環境が変化し、不労所得が得られなくなる可能性があります。

不労所得は、一見安定収入のように思えますが、リスクを理解し、対策を講じておくことが重要です。

管理・運用の手間:時間と労力を要する現実

不労所得は、一見、労働から解放されるように思えますが、実際には、物件管理や資産運用など、継続的な管理・運用に時間と労力を割く必要があります。

不動産投資の場合、賃貸物件の管理、修繕、テナントとのトラブル対応など、様々な業務が発生します。

株式投資の場合も、市場の動向を常に把握し、銘柄の分析、売買判断など、時間と労力を要する作業が必要です。

不労所得を得るためには、初期投資だけでなく、継続的な管理・運用に時間と労力を割く必要があることを理解しておく必要があります。

- 不動産投資

- 賃貸物件の管理、修繕、テナントとのトラブル対応など、多くの業務が発生します。

- 株式投資

- 市場の動向を常に把握し、銘柄の分析、売買判断など、時間と労力を要する作業が必要です。

不労所得は、労働から解放されるものではなく、別の形の労働を必要とする場合があることを理解しておきましょう。

不労所得に頼る危険性:真の自由を手放す選択?

あなたは、不労所得で経済的な自由を手に入れたいと考えているかもしれません。

しかし、不労所得だけに頼ることは、真の自由を手放す可能性も孕んでいます。

不労所得に固執することで、収入源の分散化、モチベーションの低下、社会との繋がりを失うリスクがあることを理解する必要があります。

収入源の分散化の欠如:リスク集中による不安定さ

不労所得だけに頼っていると、収入源が一点集中となり、リスクが高まります。

例えば、不動産投資だけに頼っている場合、不動産価格の下落や空室発生によって、収入が途絶えてしまう可能性があります。

また、株式投資だけに頼っている場合、市場の暴落によって、大きな損失を被るリスクがあります。

収入源を分散化し、複数の収入源を持つことで、リスクを軽減することができます。

- 複数の収入源を持つメリット

- リスクを分散することで、収入の安定性を高めることができます。

- 一つの収入源が途絶えても、他の収入源で補うことができます。

不労所得に頼るのではなく、労働収入や副業など、複数の収入源を持つように心がけましょう。

モチベーションの低下:目標を失い、停滞する可能性

不労所得を得て、労働から解放されると、目標を失い、モチベーションが低下する可能性があります。

労働を通して得られる達成感や成長の喜びは、人生において重要な要素です。

不労所得だけに頼っていると、これらの喜びを味わう機会が減り、人生に対する意欲や目標を失ってしまう可能性があります。

- 労働のメリット

- 達成感や成長の喜びを感じることができます。

- 社会との繋がりを持つことができます。

- 自己実現やスキルアップの機会を得ることができます。

不労所得は、労働から解放されるものではなく、新たな目標や挑戦を見つける機会として捉えることが重要です。

社会との繋がり:孤独と孤立、人間関係の希薄化

労働を通して、私たちは社会と繋がり、人々と交流することができます。

職場での同僚や上司との関係、顧客とのやり取りなどを通して、社会の一員としての役割を果たし、人間関係を築き、社会生活を送る上で必要なスキルや経験を積むことができます。

不労所得を得て、労働から解放されると、社会との繋がりが希薄になり、孤独や孤立を感じやすくなります。

- 社会との繋がりの重要性

- 社会の一員としての役割を果たし、人々と交流することで、充実感や幸福感を得ることができます。

- 社会との繋がりは、精神的な安定や健康にも良い影響を与えます。

不労所得は、労働から解放されるものではなく、社会との繋がりを維持するための新たな方法を見つける必要があることを理解しておきましょう。

本当の意味での自由に、不労所得は必要?豊かに生きるための選択肢

不労所得だけが、人生における唯一の自由ではありません。

労働を通して得られる充実感や社会との繋がり、自己成長の喜びなど、不労所得では得られない価値もたくさんあります。

真の自由とは、経済的な自由だけでなく、精神的な豊かさや充実感、社会への貢献など、多岐にわたる要素が満たされた状態です。

副業で収入アップ:スキルアップとキャリアアップ

不労所得に固執するのではなく、収入アップを目指して、副業に挑戦してみてはいかがでしょうか?

副業は、自分の興味やスキルを生かせるため、モチベーションを維持しやすいというメリットがあります。

さらに、副業を通して新たなスキルを習得したり、人脈を広げたりすることで、キャリアアップにも繋がる可能性があります。

興味関心に基づいた副業:自分の強みを活かす

副業を選ぶ際には、自分の興味関心に基づいたものを選ぶことが重要です。

興味のある分野であれば、モチベーションを維持しやすく、長く続けることができます。

例えば、あなたが旅行が好きであれば、旅行に関する情報サイトの運営や旅行代理店のアルバイトなどが考えられます。

また、あなたが料理が好きであれば、料理教室の講師やフードデリバリーの配達員などが考えられます。

自分の強みや好きなことを活かせる副業を選ぶことで、仕事に対する満足度を高めることができます。

- 自分の強みや好きなことを活かすメリット

- モチベーションを維持しやすく、長く続けることができます。

- 仕事に対する満足度を高めることができます。

- 新たなスキルを習得する機会に繋がります。

興味関心に基づいた副業に挑戦することで、収入アップだけでなく、自己成長にも繋がる可能性があります。

スキル習得による収入増加:市場価値を高める

副業を通して、新たなスキルを習得することで、市場価値を高め、収入増加に繋げることが可能です。

例えば、プログラミングスキルを習得すれば、Webサイト制作やアプリ開発などの副業に挑戦できます。

また、デザインスキルを習得すれば、ロゴデザインやWebデザインなどの副業に挑戦できます。

副業を通してスキルアップすることで、将来のキャリアパスを広げ、より安定した収入を得る基盤を築くことができます。

- スキルアップのメリット

- 収入増加に繋がる可能性があります。

- キャリアパスを広げ、将来の選択肢を増やすことができます。

- 自己成長と自己実現に繋がる可能性があります。

副業を通してスキルアップすることで、不労所得に頼らない、安定した収入を得るための準備を進めることができます。

時間管理と効率化:ワークライフバランスを追求

副業を行うには、時間管理と効率化が重要です。

本業と副業の両立は、時間的余裕がないと難しいものです。

時間管理のテクニックを習得し、効率的に作業を進めることで、両立をスムーズに行うことができます。

また、副業を通して、時間管理や効率化のスキルを磨くことで、本業の仕事にも活かすことができます。

- 時間管理のテクニック

- タスク管理アプリを活用したり、スケジュール帳を有効活用したりすることで、時間を効率的に管理できます。

- 効率化のテクニック

- 無駄な作業を省いたり、作業の順番を見直したりすることで、効率的に仕事を進めることができます。

時間管理と効率化を意識することで、副業と本業の両立を成功させ、ワークライフバランスを実現することができます。

労働の価値:社会への貢献と自己実現

労働を通して得られる社会への貢献や自己実現といった価値は、不労所得では得られません。

労働を通して社会と繋がり、人々と交流することで得られる喜びや充実感は、人生において重要な要素です。

スキル向上とキャリアパス:専門性を深め、成長する

労働を通して、私たちは様々なスキルを習得し、専門性を高めることができます。

仕事を通して得た経験や知識は、将来のキャリアパスを拓くための貴重な財産となります。

目標に向かって努力し、スキルを向上させることで、自己成長を実感することができます。

- スキルアップのメリット

- 市場価値を高め、収入増加に繋がる可能性があります。

- キャリアパスを広げ、将来の選択肢を増やすことができます。

- 自己成長と自己実現に繋がる可能性があります。

労働を通して得られるスキル向上とキャリアアップは、人生を豊かにする重要な要素です。

人間関係とチームワーク:協力し、新たな価値を生み出す

労働を通して、私たちは様々な人と出会い、協力し、チームワークを学ぶことができます。

仕事は、一人で完結するものではなく、多くの人との協力によって成り立ちます。

チームで目標を達成するためには、コミュニケーション能力、協調性、リーダーシップなど、様々なスキルが必要です。

労働を通して、これらのスキルを磨くことで、社会生活を送る上で必要な人間関係を築き、より豊かな人生を送ることができます。

- チームワークのメリット

- 個人の能力では成し得ない成果を生み出すことができます。

- 様々な価値観に触れることで、視野を広げることができます。

- 人との繋がりを通して、充実感や幸福感を得ることができます。

労働を通して得られる人間関係とチームワークは、人生を豊かにする重要な要素です。

社会への貢献:労働を通して社会に貢献する

労働を通して、私たちは社会に貢献することができます。

例えば、医療従事者は人々の健康を守り、教育者は未来を担う子供たちの育成に貢献しています。

また、製造業に従事する人は、生活に必要な製品を作り出し、サービス業に従事する人は、人々の生活を豊かにするサービスを提供しています。

社会の一員として、それぞれの立場で社会に貢献することで、充実感や幸福感を得ることができます。

- 社会貢献のメリット

- 社会の一員としての役割を果たし、人々の役に立つことで、充実感や幸福感を得ることができます。

- 社会に対してポジティブな影響を与えることができます。

- 自分自身の成長や価値観の形成に役立ちます。

労働を通して社会に貢献することは、自分自身を成長させ、より豊かな人生を送るための重要な要素です。

将来への投資:安定した基盤を築く

将来の安定した生活を築くためには、短期的な利益よりも、長期的な視点で自分自身への投資を行うことが重要です。

スキルアップ、資産運用、リスク管理など、将来を見据えた投資によって、安定した収入を得るための基盤を築きましょう。

スキルアップと自己投資:常に学び続ける姿勢

将来の安定した生活を築くためには、常に学び続ける姿勢が重要です。

新しい知識やスキルを習得することで、市場価値を高め、より多くの選択肢を得ることができます。

自己投資は、時間とお金を要しますが、将来の収入増加やキャリアアップに繋がるため、長期的な視点で取り組むべきです。

- スキルアップのメリット

- 市場価値を高め、収入増加に繋がる可能性があります。

- キャリアパスを広げ、将来の選択肢を増やすことができます。

- 自己成長と自己実現に繋がる可能性があります。

常に学び続けることで、変化の激しい社会に対応し、安定した収入を得るための基盤を築くことができます。

資産運用と貯蓄:将来の不安を解消する

将来の安定した生活を築くためには、資産運用と貯蓄も重要です。

貯蓄は、将来の不測の事態に備えるための備えとなります。

また、資産運用は、貯蓄した資金を運用することで、将来の収入を増やすための手段となります。

適切な資産運用を行うことで、インフレによる価値の目減りを防ぎ、資産を増やすことができます。

- 資産運用のメリット

- インフレによる価値の目減りを防ぐことができます。

- 資産を増やすことができます。

- 将来の収入源を増やすことができます。

資産運用と貯蓄は、将来の不安を解消し、安定した生活を送るための重要な要素です。

リスク管理と分散投資:安定的な収入源を確保

資産運用には、リスクが伴います。

リスクを最小限に抑え、安定的な収入源を確保するためには、リスク管理と分散投資が重要です。

リスク管理とは、投資によって発生する可能性のある損失を事前に予測し、対策を講じることです。

分散投資とは、複数の資産に投資することで、リスクを分散し、安定性を高めることです。

- リスク管理

- 投資する前に、それぞれの投資商品のリスクやリターンをしっかりと理解しておく必要があります。

- 投資金額を分散したり、投資期間を調整したりすることで、リスクを軽減することができます。

- 分散投資

- 株式、債券、不動産など、複数の資産に投資することで、リスクを分散することができます。

- 一つの資産の価格が下落しても、他の資産の価格が上昇することで、全体の損失を抑えることができます。

リスク管理と分散投資を意識することで、安定的な収入源を確保し、将来の不安を軽減することができます。

Author Info

-

fill.mediaは、国内の融資型クラウドファンディング(ソーシャルレンディング)や、不動産クラウドファンディング、ロボアドバイザー、インデックス投資業界等の最新情報を提供する、投資・金融情報総合メディア。その他、昨今、主に若年投資家の間で大きな関心を集めつつあるFIRE(Financial Independence, Retire Early)に関する最新情報を専門的に扱う、FIRE(早期リタイア)専門の検証チーム等があります。

不労所得検証チームでは、様々なアルタナティブ投資も含めて、不労所得獲得のために用いられる投資関連スキーム全体について、掘り下げた検証を行います。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞