【不労所得ランキング最新版】投資利回り・初心者人気・おすすめ本をランキング形式で検証

不労所得【投資利回り】ランキング

不労所得【投資利回り】ランキング1位:アパート経営

アパート経営の利回りは

アパート経営の満室時の表面利回りは、物件の種別やエリア、築年数等によって様々です。

一般的に、地方にいけばいくほど、満室時の想定(表面)利回りは高くなる傾向があります。

- 土地値が安い事もあり、物件(中古)がそもそも安値ですし、

- よほどの高利回りを提示しない限り、ダウンサイド・リスクを忌避して、投資家が興味を示さない(地方の場合、アパート物件を取得しても、入居者が集まらないリスクが大きい)、

などといった事情があるためです。

また同じく、アパート本体の築年数が古ければ古いほど、満室時の表面利回りは高くなる傾向があります。

上物(うわもの。建物部分のこと)の減価償却が済んでいる場合は、売買価格はほぼ土地値まで下がり、必然的に、価格が低くなるため、相対的に、満室時の想定賃料が割高となるため、です。

ただし、前述の地方物件と同様、築年数の古い物件は、入居者集めに苦労する、という難点もあります。

不動産投資家向け情報サイト「健美家」に掲載されているアパート物件の投資利回り例としては、下記のような物があります。

| 物件住所 | 築年月 | 総戸数 | 価格 | 満室時利回り |

| 東京都板橋区大谷 | 1960年1月 | 11戸 | 4,200万円 | 15.22% |

| 東京都渋谷区神山町 | 1971年1月 | 6戸 | 4億円 | 1.12% |

| 東京都町田市南大谷 | 1975年1月 | 2戸 | 1,200万円 | 8.60% |

| 東京都江戸川区北小岩 | 2022年9月(新築) | 9戸 | 1億1,430万円 | 6.33% |

| 福岡県北九州市八幡東区 | 1960年11月 | 6戸 | 470万円 | 46.46% |

| 大阪府堺市西区浜寺石津町 | 1971年3月 | 4戸 | 490万円 | 37.22% |

引用元:「健美家」掲載案件より2022年1月23日引用

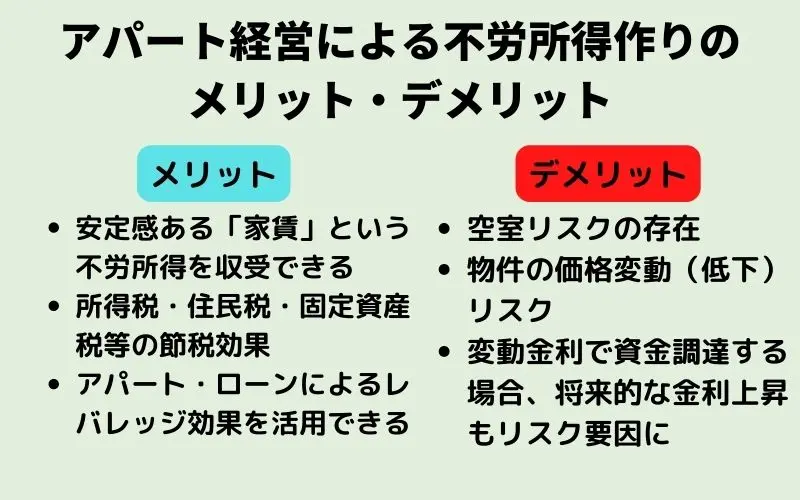

アパート経営による不労所得作りのメリット

アパートの入居者から、「家賃」の形で不労所得を収受できる

アパート経営に取り組む場合、無事に入居者を集めることが出来れば、入居してくれた住民から、「家賃」(賃料)という形で、不労所得を得ることが出来ます。

賃料は、賃貸借契約更新のたびに改定される可能性はありますが、急激には下がりにくい、という特質があり、一定の安定感があります。

また、1棟の中に複数の居室があるアパート物件の場合、区分所有マンション投資と異なり、賃料が「オール・オア・ナッシング」とはならない(=仮に、一部の居室に空室が生じたとしても、アパート1棟全室が空室、という事態は想定しにくい)、というメリットもあります。

賃料は、原則として、市中の物価と連動する傾向が強いため、インフレーション(物価高騰)に対して耐性が期待できるほか、仮に経済が不況期に入ったとしても、入居者は、自身の居住地であるアパートの賃料は(他の消費性支出等と比較して)優先的に支払ってくれやすい、という利点もあります。

所得税や住民税、固定資産税、相続税などの節税効果が期待できる

取得(ないしは、建築)するアパートの構造や築年数にもよりますが、不労所得作りを目的にアパート経営に取り組む場合、賃料収入による利回り以外にも、下記のような「節税メリット」に期待することが出来ます。

- 所得税・住民税の節税

- アパートの建物部分の減価償却費で、不動産投資事業を(会計上)赤字にすることで、給与所得等を圧縮し、確定申告によって、勤務先の会社が源泉徴収した所得税について還付を受けたり、翌年会社が特別徴収する住民税を軽減する効果が期待できる。

- 固定資産税・都市計画税の軽減

- 土地を更地にままで保有しているよりも、その上に賃貸用物件(アパート等)を建設したほうが、固定資産税や都市計画税を節約できる。

- 相続税対策

- 資産を金融債権(現預金等)として相続するよりも、不動産(土地や、建物)に転換して相続したほうが、相続財産評価を下げることが出来る。また、更地として相続する場合と比較し、土地の上にアパート等を建設し、収益用不動産として相続すると、更に相続税の節税効果を期待できる。

アパート・ローンを活用してレバレッジを効かせた投資が出来る

不労所得作りを目的にアパート経営に取り組む投資家の多くが、自己資金に対する利回りを高めるために、アパート・ローン等の借り入れを行い、レバレッジを効かせた不動産投資を行います。

例えば、自己資金1,000万円のみで、満室時利回り5パーセントのアパート物件に投資する場合、年間の期待収益は(満室稼働の場合で)50万円です。

これに対して、自己資金1,000万円に加えて、アパート・ローンを4,000万円借り入れ、合計5,000万円で、同じ期待利回りの物件を取得する場合、年間の期待収益は、250万円となります。

アパート・ローンの金利が2%であった、と仮定すると、年間の返済額は80万円(4,000万円×2パーセント)。

ローン返済後の手残りは170万円(250万円-80万円)となり、これは、自己資金(1,000万円)に対して、17パーセントの利回りに相当します。

参考:

「不労所得で生活してる人」はどのくらい?独特のメリット・注意点も

アパート経営による不労所得作りのリスク

入居者が集まらず、空室が発生し、利回りが低下するリスクがある

不労所得作りを目的にアパート経営に取り組む場合、その最大のリスクは、物件の「空室リスク」です。

一般的に言って、

- 物件の築年数が、古ければ古いほど、

- 物件が、最寄り駅から遠ければ遠いほど(=公共交通機関からのアクセスが悪いほど)、

- 物件の所在している地域の人口が少なければ少ないほど、

物件には、空室が生じやすくなります。

仮に、満室時想定利回りが(物件の取得価格に対して)10パーセント、という物件の場合、全戸数のうち半数が空室となれば、表面利回りは5パーセントにまで低下します。

なお、サブリース契約を用いて空室リスクに対策する、という手もありますが、家賃保証契約の内容をしっかりと確認しないと、下記のようなトラブルの原因ともなり得ますので、注意が必要です。

- サブリース契約が先方側から解除されてしまう

- サブリース契約は、サブリース会社と物件オーナーとの間の、賃貸借契約に基づいています。

賃借人は借地借家法にて保護されますので、物件オーナー側から、当該賃貸借契約を解除することは困難ですが、逆に、サブリース会社側は、簡単な通告をするだけで、物件の賃貸借契約を解除できる、という特質があります。 - 家賃保証率が下がる

- サブリース契約では、サブリース会社側が「家賃保証率」を設定します。

例えば、満室時賃料が月額30万円、というアパートならば、そのうち80%に相当する、月額24万円分の家賃については、サブリース会社が保証する、といった形態が取られるのですが、この「家賃保証率」については、サブリース契約の更新のたびに、見直しが行われます。

仮に、家賃保証率が下がってしまえば、物件オーナーがサブリース会社から受け取る賃料が減り、投資利回りが下がってしまうこととなります。 - 家賃保証には免責期間が設けられることも

- 例えば、サブリース契約締結後の数ヶ月間、や、居室の入居者が退去した後の数ヶ月間、に関しては、家賃保証の「免責期間」とされるケースがあります。

この場合、免責期間中の賃料については、サブリース会社側から収受することが出来ません。

前述の家賃保証率下落のケースと同様、物件オーナーの想定利回りに対しては、ネガティブな影響をもたらすものとなります。 - サブリース会社側から、(費用オーナー負担での)物件改装・改修を要請されることがある

- 居室や建物が老朽化してくると、サブリース会社側から、「物件を改装・改修していただけないと、入居者を集め続けるのが困難」であるとして、居室などのリニューアル工事を要請されることがあります。

当然、工事の費用はオーナー負担、となりますので、投資利回りを圧迫する要因となります。

物件価格が下がれば、最終的な投資利回りが、実質マイナスとなる恐れがある

仮に、物件の運用期間中に、目論見通りの賃料収入を収受し、期待利回りを達成することが出来たとしても、その間、取得した物件の取引価額が低下し、最終的な売却時に大幅な売却損が生じてしまえば、トータルでの投資利回りが、マイナスとなってしまうケースがあります。

例えば、当初1億円で、満室時想定利回り5パーセントのアパート物件を入手し、3年間の保有期間中、ずっと満室稼働が継続した、と仮定すれば、収受できる賃料収入は、1,500万円となります(1億円×5パーセント×3年間)。

その後、急な資金ニーズが生じ、物件を8,000万円で売却することとなった場合、売却損が2,000万円(1億円-8,000万円)生じる関係で、トータルでの投資利回りは、マイナス5パーセント(1,500万円の賃料収入-2,000万円の売却損=500万円)となります。

特に新築のアパート物件の場合、築年の経過とともに、当初新築時の価額と比較し、取引価格の目減りが大きくなる恐れがありますので、注意が必要です。

金利の上昇が運用利回りに悪影響を与える可能性がある

前述の通り、不労所得を目的にアパート経営にチャレンジする投資家の多くが、物件の取得費用を工面するために、アパート・ローンを活用しています。

この際に、固定金利ではなく、変動金利型のローン商品を利用すると、その後、市中金利の上昇に合わせて金利高が誘導され、結果的に、総返済額がおおきく膨らんでしまう、というリスクがあります。

仮に、1億円を、金利1パーセント、返済期間30年で借り入れる場合、総利息額は、約1,580万円程度となります(元利均等返済の場合)。

これに対し、金利が0.5パーセント上昇すると、利息総額は2,400万円程度にまで跳ね上がります。

当然のことながら、利息支払いは、アパート経営における純然たる「コスト」となりますので、仮に、金利変動によって総利息額が大きくなれば、その分、投資利回りが圧迫され、不労所得作りにとってはマイナス要因となります。

参考:

不労所得なんか「やめとけ」は本当か-やめとけと言われても尚、不労所得作りに取り組んでおくべき理由とは

不労所得【投資利回り】ランキング2位:戸建て投資

アパート経営と並び、戸建て物件への投資も、不労所得を目的とした不動産投資家からは、かねてより人気の高い手法のひとつ。

投資用マンションや一棟アパートと比較すると、賃貸向けの戸建て住宅は、やや供給量が少ない事もあり、ありふれた集合住宅タイプの収益用不動産よりも、入居者集めがスムースに進行しているケースも散見されます。

戸建て投資の利回りは

戸建て物件の場合、アパート物件よりも、そもそも、建築に必要な土地面積が少ない分、築年数が経過すると、資産評価額が小さくなりやすい(=築年数が経過するにつれて、物件の価値は、「土地値」に収れんしていく)、という特質があります。

必然的に、築古の物件であれば、アパート1棟よりも安く取得でき、地域・物件によっては、100万円前後で取得できるような格安物件もありますので、応じて、投資の表面利回りは高くなりやすい、と言えます。

一方で、特に築古物件や地方の物件は、どうしても、入居者がつきにくい(リーシングに難航する)、というデメリットがあります。

1棟の中に複数の居室がある、アパートなどの集合住宅と違い、戸建て物件の場合、入居者はあくまでも「1組」(一般的に、一家族)なので、賃料収入は「ゼロか、100か」、すなわち、オール・オア・ナッシングになりがちです。

仮に入居者が入らなければ、利回りをうんぬんするまでもなく、一切収益が生じない、というリスクがあります。

なお、投資用不動産情報サイト「健美家」に掲載されている戸建て物件の投資利回りとしては、下記のような例があります。

| 戸建て物件の所在地 | 築年月 | 土地面積 | 建物面積 | 価格 | 想定利回り |

| 東京都青梅市駒木町 | 1976年3月 | 50m² | 51.52m² | 370万円 | 16.21% |

| 東京都北区赤羽台 | 1961年8月 | 67.57m² | 93.78m² | 3,980万円 | 12% |

| 東京都北区栄町 | 2018年2月 | 47.84m² | 40.92m² | 2,980万円 | 10.46% |

| 大阪府大阪市福島区鷺洲 | 2001年1月 | 55.53m² | 146.68m² | 5,500万円 | 4.80% |

| 大阪府堺市堺区山本町 | 2002年2月 | 54.28m² | 84.64m² | 1,680万円 | 7.35% |

引用元:「健美家」掲載案件より2022年1月23日引用

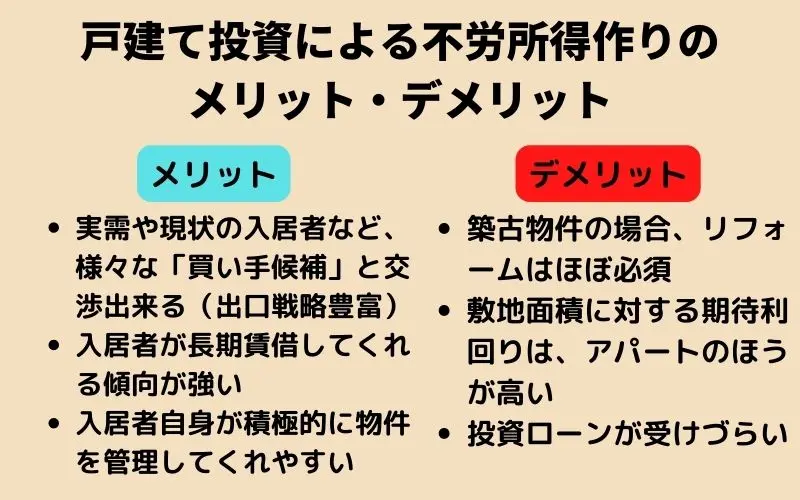

戸建て投資による不労所得作りのメリット

アパート1棟と比較し、売却先の候補が豊富(その分高値で売り抜けやすく、トータルの利回りを維持しやすい)

例えば、保有しているアパート1棟を売却して現金化したい場合、その売却先候補は、「投資家」に限定されてしまいます。

これに対して、戸建て物件の場合は、下記のように、複数のタイプの人々を、売却先候補として検討することが出来ます。

- 不動産投資家

- 投資用の戸建て物件を探している不動産投資家に、「仮需」(かりじゅ。投資用の需要)に基づき物件を売却することが可能です。

この場合、買い手は、投資の利回りで売買の是非を検討していますので、入居者がいて一定の利回りが出ている物件であれば、その分、高値で売却できる可能性があります。 - 実需(住まいとする戸建てを探している人)

- 投資家として、ではなく、実際に自分が居住するための戸建て物件を探している人も、数多く存在します。

なお、戸建てを新築するのではなく、敢えて中古の戸建てを購入しようと考えている人の場合、中古物件に、価格面でのメリットを感じているケースが多くあります。

極端な利幅を乗せるのではなく、「土地値+減価償却を考慮した建物残価」程度の売却価額とすれば、興味を持ってくれる買い手を多く集められる可能性があります。 - 現在の賃借人(入居者)

- 現在、保有中の戸建て物件に居住している人が、当該物件を気に入ってくれていれば、そのまま、物件を買い取ってくれる可能性もあります。

オーナーとしては、新たな買い手を探す必要がなくなりますので、戸建て物件に投資している投資家の中には、「まずは、現在の入居者に声をかけてみる」ことを、出口戦略のひとつとしているケースもあります。

売却先候補が多ければ多いほど、当然、売却価格を高く保つことが出来ます(逆に、売却先候補が少なければ、売り出し価格を下げていく必要があります)。

そして、高めの売却価格を維持することで、売却損の発生を防ぐことが出来れば、トータルでの投資利回りがマイナスとなる可能性を低減させることが出来ます(逆に、売却価額が取得価額を大幅に下回ってしまえば、トータルでの利回りがマイナスとなるリスクがあります)。

長期で入居してくれるケースが多いため、投資利回りのシミュレーションがしやすい

ファミリー向けの戸建て物件の場合、単身者向けのワンルーム・アパート等と違い、入居者が、場合によっては数年~十数年間にも渡り、長期で賃借・居住してくれるケースがままあります。

特に、子供のいる世帯の場合、子供が通学を始める年齢になると、「引っ越しで学区が変わり、転校になるのはかわいそうだ」等と言った事情も働き、いよいよ、長期居住をしてくれる可能性が高まります(もっとも、子供が大きくなればなるほど「家が手狭になったので、引っ越す」というニーズも生じてきます)。

頻繁に入居者が入れ替わり、そのたびに賃料改定の可能性がある、集合住宅タイプの不動産と比較し、単一の入居者が末永く入居・使用してくれる可能性の高い戸建て物件の場合、長期にわたる投資利回りが計算・シミュレーションしやすい、という利点があります。

物件の管理や簡易修繕は、入居者自身が自発的に対応してくれることも多いため、オーナーとしては「不労所得化」が容易

アパート等の集合住宅の場合、特に階段・エントランス・廊下、といった共用スペースに関しては、オーナー自らが定期的に掃除をしたり、といった管理が必要となるケースが多くあります。

これに対し、戸建て物件の場合、敷地(庭や駐車場)も含めて、入居者自身が積極的・自発的に美化・管理に努めてくれる(とはいえ、修繕を要するようなケースについては、賃貸人・オーナー側が対応することが必要です)、という利点があるため、投資家目線から見れば「不労所得化」がしやすい、という利点があります。

参考:

「不労所得で月10万円」を、株式&投資信託で実現できるか(税金コストも検証)

戸建て投資による不労所得作りのデメリット

築古物件の場合、事前リフォームはほぼ必須であり、投資利回りの圧迫要因になる

築数十年、という築古物件を取得し、戸建て投資を始める場合、入居者集めを行うにあたっては、どうしても、事前のリフォームが必要となります。

リフォームの費用は、実際に行う改修工事の内容によって千差万別ですが、諸々のコストを組み入れていくと、

「むしろ、既存の建物を解体して、木造アパートを建設したほうが、割安だ」

等という、本末転倒なことにもなりかねません。

リフォームに手をかけすぎると、当然、投資利回りを圧迫してしまう要因となりますから、事前に十分な計画・プランニングが必要となります。

敷地面積が同じならば、アパートのほうが土地当たりの利回りは高い

戸建て物件の場合、基本的に募集出来る入居者は「1組」です。

これに対して、アパート物件の場合、(戸建て物件と同じ土地面積だったとしても)5部屋~10部屋程度の居室を用意できれば、それだけ多くの入居者を集めることが出来ます。

仮に、入居者1組あたりの賃料収入は、戸建て物件のほうが高かったとしても、物件全体で考えれば、土地1㎡あたりの収益力・投資利回りは、戸建て物件よりも、アパート等の集合住宅タイプの収益物件のほうが、遥かに高い、というのが実情です。

不動産投資用のローンが受けづらく、レバレッジが活用できないケースも

戸建て投資は、不労所得作りを目的とした不動産投資の中でも、「アパート投資」や「区分マンション投資」と比較し、まだまだマイナーな存在です。

加えて、築古の木造住宅(戸建て)の場合、建物の残存価値はほとんどない、というケースも多く、アパート等と違って土地面積も小さいことから、銀行等の求める担保価値が計算しづらい、という難点もあります。

このため、戸建て投資を始めるにあたり、銀行等に融資相談に赴いたとしても、(定型の融資商品が既に存在する、)新築アパート投資向けのアパート・ローン等と比較し、融資審査を通過しづらい、というデメリットがあります。

仮に、銀行ローンを利用できない場合、投資に必要な資金全額を自己資金で用意する必要があり、レバレッジ効果による利回り向上を享受できない、という問題点が生じます。

不労所得【初心者人気】ランキング

不労所得作りの手法の大半は、何らかの「投資」であることが一般的ですが、特に不労所得作りの初心者の場合、「最初から、不労所得作りのために資金をリスクにさらすことには、抵抗がある」というケースも多いのが実情です。

そうした、いわゆる投資初心者に人気が高いのは、

- 元手(初期投資)が不要で、

- 実質、ノーリスクで不労所得作りをスタートできるような手法、

具体的には、下記するような「ポイ活」や「アフィリエイト」といった取り組みとなります。

不労所得【初心者人気】ランキング1位:ポイントサイト(ポイ活)

画像引用元:

「モッピー」や「ハピタス」等と言った、いわゆる「ポイントサイト」にユーザー登録し、そこに掲載されている広告案件(クレジットカードの新規作成案件や、インターネットの回線の新規利用、不動産投資面談の実施など)をこなしたり、アンケート回答を行ったり、無料のオンラインゲームで遊ぶ、等と言った取り組みを通して、ポイントサイトからのポイント付与を受けることを、総じて「ポイ活」といいます。

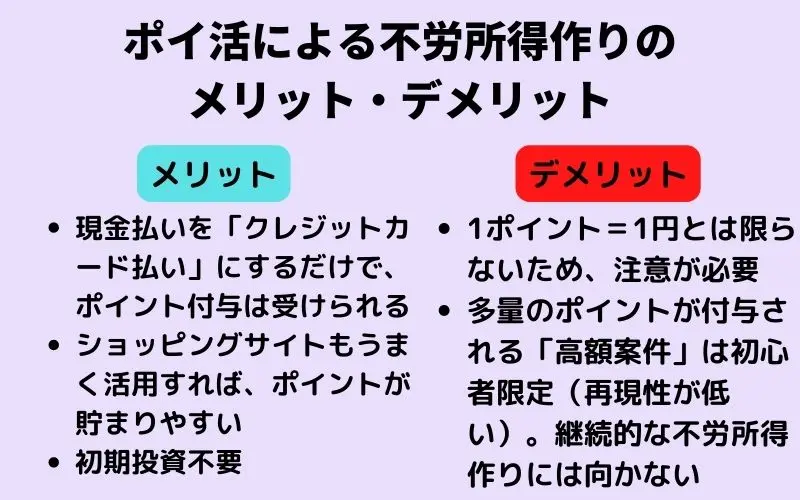

ポイ活による不労所得作りが、初心者に人気な理由

投資に取り組んだ経験のないユーザーが、不労所得作りにチャレンジする場合、まず最初は、「取り組みが簡単な、ポイ活から始めてみよう」と考えるケースが多くあります。

不労所得作りの初心者の間で、ポイ活が人気を呼んでいる理由は様々ですが、その最大の理由は、元手が一切かからないこと、でしょう。

実際、ポイ活サイトへのユーザー登録は無料で出来ますし、掲載されている案件の多くも、初期投資不要で取り組めるものばかり。

それでいて、着実に各案件へと取り組めば、数百円相当から、場合によっては数万円相当のポイント付与も得られる場合があります。

ポイ活による不労所得作りのメリット

日常的な買い物の「支払い方法を買える」だけで、ポイント付与を受けることが出来る

特に初心者の場合、「これから、ポイ活に取り組むぞ」と、必要以上に意気込んでしますことがあるのですが、実際には、日頃の買い物の支払い方法を、

- ポイント還元の期待できない、現金での支払いから、

- ポイント還元率の高い(中には、ポイント還元率が1パーセントを超えるようなクレジットカードも存在します)、クレジットカードを利用する形態に変更するだけで、

実質的に、ポイ活はスタート出来ます。

楽天市場やヤフーショッピングなどのネット通販サイトをうまく活用すれば、ポイントの二重取り・三重取りも容易

国内での人気のポイ活サイトの多くは、楽天市場やヤフーショッピング等と言った、インターネット・ショッピングモールと提携しています。

- これらのショッピングサイトを訪問する前に、ポイントサイトにログインして、

- ポイントサイトを必ず経由して、ショッピングサイトへとアクセス、

- ショッピングサイトでの買い物の支払い方法にも、ポイント還元率の高いクレジットカードを利用すれば、

ショッピングサイトから付与されるポイント(例えば、楽天市場の場合、楽天スーパーポイント)に加えて、ポイントサイトからのポイント、更には、クレジットカード会社から利用額に応じて付与されるポイントまで、ポイントの二重取り・三重取りが、初心者でも比較的簡単に達成できます。

貯めたポイントは、不労所得として実生活で活用できる

ポイントサイト利用を通じて貯めたポイントは、Amazonギフトカードや電子マネーなどに交換することで、実生活で「不労所得」として利用することが出来ます。

ポイ活案件の中には、クレジットカード新規作成や、不動産投資会社との面談案件等、一度取り組むだけで、数千円~数万円相当のポイントが付与されるももの数多くありますので、こうした案件に効率的に取り組んでいけば、初心者でもある程度スムーズに、一定額の不労所得を手にすることが可能です。

元手がゼロなため、投資利回りとしてはほぼ無限大

前述の通り、ポイントサイトを利用した不労所得作りは、原則として誰でも、「元手ゼロ」(=初期投資なし)から取り組むことが可能です。

貯めたポイントは、Tポイントやポンタポイントに交換すれば、SBI証券などのネット証券会社を通じて、投資信託への買付資金に回すことも出来ます(=ポイント投資)。

元手ゼロで手に入れたポイントを利用して、高い利回りを生む投資信託などへと投資することが出来れば、無リスクで投資をスタートすることと同義となりますので、特に初心者投資家にとっては、大きなメリットとなります。

また、ポイントサイトの中には、通常のポイントではなく、ビットコイン(BTC)の形でポイントを付与するサービスも存在します。

こうしたサービスを利用すれば、実質、無リスクでビットコインを(間接的に)取得することも可能となります。

※ただし、ポイントサイトに掲載されている案件の中には、有料ストリーミング・サービスへのユーザー登録など、実質的な「コスト負担」を要する案件もありますので、注意が必要です。

ポイ活による不労所得作りのデメリット

1ポイント=1円とは限らず、初心者は混乱してしまうことも

ポイントサイトの多くは、広告案件に取り組んだ場合の報酬として、「〇〇ポイント贈呈」といった要領で、ポイント数による提示を行っています。

しかしながら、1ポイントが、果たして、円換算でいくらとなるか、は、実は、ポイントサイトによって様々です。

| ポイントサイト | 1ポイントの価値(円) |

| モッピー | 1円 |

| ポイントインカム | 0.1円 |

| ハピタス | 1円 |

| warau | 0.1円 |

| ポイントタウン | 0.05円 |

| ライフメディア | 1円 |

| ECナビ | 0.1円 |

| アメフリ | 0.1円 |

| ちょびリッチ | 0.5円 |

| げっとま | 0.1円 |

| すぐたま | 0.5円 |

引用元:各ポイントサイト

例えば、1ポイント=1円のポイントサイトで、「1,000ポイント付与」として掲載されていた案件が、1ポイント=0.1円のポイントサイトで、「5,000ポイント付与」として掲載されていた、とします。

この場合、一見すると、「後者のポイントサイトで取り組んだほうが、付与ポイントが大きい分、お得なのでは」と思ってしまいがちですが、

- 前者のポイントサイトで付与されるポイントは、1,000ポイント=1,000円の価値、となりますが、

- 後者のポイントサイトの場合は、5,000ポイント=500円の価値に過ぎませんから、

実質(=きちんと円換算で考えると)、前者のポイントサイトで取り組んだほうが、ユーザーにとってはメリットが大きい、ということとなります。

不労所得作りを目的にポイ活に取り組む人は多くいますが、特に初心者の場合、こうしたポイント換算の仕組みを理解していないと、却って非効率な取り組みをしてしまう一因ともなりますので、注意が必要です。

効率よくポイントを稼げる「高額案件」は初心者限定

ポイ活サイトの掲載案件の中に、一度の取り組みで数千円~数万円相当のポイント(実質的な不労所得)を稼ぐことのできる、いわゆる「高額案件」が複数存在することは、前述の通りです。

しかしながら、こうした高額案件の多くは、「初回のみ限定」とされているため、一度取り組んだ高額案件に再度取り組み、複数回に渡ってポイント付与を受け続けることは、実質的に、出来ません。

こうした高額案件の大半は、つまるところ「初心者限定」とされていますので、ポイントサイトを利用した不労所得作りに取り組む人の多くが、

- まず最初に、こうした高額案件を一通り制覇し、

- その後は、何をしたら良いか分からない、

という状態に陥るケースが、多々あります。

いずれにせよ、ポイントサイト利用によって、継続的な不労所得を期待することは、事実上、簡単ではない、という点に、留意が必要です。

参考:

「毎月5万円」から始める、不労所得作りの実践術とは|月5万円を生む株・投資信託ポートフォリオについても徹底解説

不労所得【おすすめ本】ランキング

不労所得作りに実際に取り掛かる前に、本での勉強がおすすめされる理由

実際に不労所得作りに取り組んで失敗した場合、失う金額は、書籍代よりも遥かに大きい

不労所得に関する本を購入する場合、どうしても、1冊あたり数百円~数千円程度の費用がかかります。

初期投資として、些か割高だ、と感じる人もいるかもしれませんが、実際に、不動産投資や株式投資、投資信託購入等によって不労所得作りを目指し、その結果、勉強不足が原因で失敗してしまった場合、その損失は、遥かに巨額となります。

「数千円程度の本代で、もっとも大きな損害を防げるのであれば、安いものだ」

というのも、一つの考え方と言えましょう。

十数年前と比較して、不労所得作りに特化した本は数多く出版されている

昨今、FIREへの関心の高まりもあり、不労所得に注目する人は、時を追うごとに、増え続けています。

それに比例し、不労所得について書かれた本も、十数年前とは比較にならないほど、数多く出版されています。

投資やビジネスの世界では、

- ファーストムーバー・アドバンテージ、という言葉と、

- ベストムーバー・アドバンテージ

という言葉があります。

不労所得の世界でも、確かに、一番最初に新しいビジネスモデルに取り組んだ人(=ファーストムーバー)が、先駆者として、大きな利益を得やすい、という側面があります(一方で、その分、失敗に終わるリスクもあります)。

しかし、必ずしも、ファーストムーバーではなかったとしても、本を通じた勉強などで、先駆者たちの苦労・失敗談を知り、「ベストムーバー」となることが出来れば、失敗のリスクを出来るだけ軽減したうえで、効率的に、不労所得作りに取り組むことが出来る場合があります。

本ならば、ブログやSNSからの情報収集とは違い、体系化した「学び」が得られる

「情報収集なら、ブログやSNSを見れば十分」という人も少なくありません。

確かに昨今、ブログや、TwitterなどのSNSを経由した情報発信は一般化していますから、そうした考えにも、一理があります。

しかしながら、ブログやSNSとは違い、本を通じて不労所得作りについて学習する場合、

- 不労所得のメリットや、リスク

- 不労所得、と言われる所得の、具体的な種類・作り方

- 不労所得に纏わる税務上の処理の仕様

等と言った情報について、系統立てて、まとめて学習することが出来る、という利点があります。

不労所得の勉強におすすめの本ランキング

不労所得のおすすめ本ランキング1位:『ズボラでも一生お金に困らない 不労所得生活!』

| 著者 | horishin |

| 本の長さ | 208ページ |

| 出版社 | ぱる出版 |

| 発売日 | 2020/12/25 |

引用元:Amazon

不労所得のおすすめ本ランキング2位:『一生好きなことをして暮らすための「不労所得」のつくり方』

| 著者 | 吉川 英一 |

| 本の長さ | 213ページ |

| 出版社 | 光文社 |

| 発売日 | 2013/2/15 |

引用元:Amazon

不労所得のおすすめ本ランキング3位:『“投資”に踏み出せない人のための「不労所得」入門』

| 著者 | 加谷 珪一 |

| 本の長さ | 207ページ |

| 出版社 | イースト・プレス |

| 発売日 | 2019/7/12 |

引用元:Amazon

Author Info

-

fill.mediaは、国内の融資型クラウドファンディング(ソーシャルレンディング)や、不動産クラウドファンディング、ロボアドバイザー、インデックス投資業界等の最新情報を提供する、投資・金融情報総合メディア。その他、昨今、主に若年投資家の間で大きな関心を集めつつあるFIRE(Financial Independence, Retire Early)に関する最新情報を専門的に扱う、FIRE(早期リタイア)専門の検証チーム等があります。

不労所得検証チームでは、様々なアルタナティブ投資も含めて、不労所得獲得のために用いられる投資関連スキーム全体について、掘り下げた検証を行います。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞