「不労所得で生活してる人」はどのくらい?独特のメリット・注意点も

「不労所得で生活してる人」になるための5ステップ

ここでは、

- 「不労所得で生活してる人」に憧れるだけではなく、

- 自分自身が、念願の不労所得生活を実現していくために、

必要となるステップを、5段階程度に分けて、ご紹介していきます。

ステップ1:「不労所得生活」を実現するための計画作り

不労所得生活を実現するために、まず肝心なのは、最初の計画作りです。

計画作りの段階で考慮に入れるべき内容としては、以下のようなものが挙げられます。

現在の収入、及び支出の洗い出し

不労所得生活を実現するための計画作りの第一歩は、現在の自身の収入、及び支出の内容を、可能な限り精緻に洗い出すことです。

現在の収入の洗い出し

一般的な会社員・サラリーマンの場合、その収入は、主に次のような要素から成り立っています。

- 給与収入

- あなたが現在の仕事から得ている給与収入を指します。

大半の会社員の場合、毎月の収入の過半を占めるのは、この「給与収入」でしょう。 - 副業収入

- 本業以外の副業や、フリーランスの仕事からも収入を得ている場合、忘れずに洗い出します。

もっとも、本業と比較すると、副業収入は不安定なケースも多いでしょう。

洗い出しを行うにあたっては、無理なく稼ぐことが出来る、毎月の平均的な副業収入で算出しておくと良いでしょう。 - 不労所得

- 既に何らかの形で不労所得を獲得している場合、その内容も併せて洗い出しを行います。

アパート・マンション等の不動産からの賃料収入や、配当目的で保有している企業株式からの配当金等が、一般的な対象となります。

支出の洗い出し

現在の収入を知るだけでなく、支出についても、極力正確に把握することが、不労所得生活実現に向けての計画段階において、極めて重要です。

主な洗い出しの対象となる支出としては、以下のようなものがあります。

- 生活費

- 家賃や食費、光熱費、通信費など、日常生活にかかる費用を指します。

- 娯楽費

- レジャー、旅行、趣味など、生活に必ずしも必要ではない、「楽しみ」に対して必要となるコスト・費用を指します。

不労所得生活をいちはやく実現していくためには、特に、節約・節制を求められやすい費用分野と言えます。 - 借入金の返済

- 住宅ローンや、クレジットカードの利用残高、学生ローンなどの返済額を指します。

自身の信用情報を適切に維持するためには、不労所得生活に入っても尚、これらの借入金の返済を、遅滞なく、コンスタントに行っていく必要があります。

※特に、高金利のものや、変動金利タイプの借入金があれば、安定的な不労所得生活実現のためにも、可能な限りに、事前に整理をしておくことが望ましいでしょう。 - 保険料

- 健康保険料、自動車保険、生命保険料などの保険料を指します。

一般的に、現在の勤務先から退職し、不労所得生活に入る場合、会社が半額を負担してくれている「社会保険」からは脱退し、自己負担のみの「国民健康保険」に加入することとなります。

基本的に、月々の健康保険料は上がることとなりますので、あらかじめ、余裕を見た費用算出をしておくと無難です。

必要最低限度の支出を再検討し、不労所得だけで生活するための「目標額」を策定する

不労所得生活を実現するにあたっては、どのような家庭であっても、ある程度の「節約」「節制」が必要となります。

大切なのは、いかに、生活のクオリティ・満足度を下げることなく、毎月の不必要な出費を削減していくか、です。

一般的な家計において、節約の効果が高い見直しポイントとしては、以下のようなものが挙げられます。

- 食費

- 食料品の無駄な買い物を減らし、食材のムダを抑えて、出来るだけ、食費を削減します。

大切なのは、日々の「食」の満足度を維持しながら、節約を実現することです。- 気軽にコンビニで買ってしまっていた食料品を、ディスカウントスーパーで購入するようにする、ですとか、

- 保存・備蓄の効きやすい食品については、保管場所に無理がない限りにおいて、まとめ買いを活用する、

等といったポイントに気を付けるだけで、毎月の食品を大幅に節約できるケースもあります。

- 外食の見直し

- たまの外食は、家族にとっても大きな楽しみですが、不労所得生活を実現していくためには、ある程度、節約を求められる分野でもあります。

家でも外食気分を味わえるように、BGMや照明、メニュー内容の工夫をしてみる、等のワンポイントも、日々の生活の満足度を維持するためには、大切な要素となります。 - 光熱費の削減

- 昨今の電気代高騰などもあり、水道光熱費は、家計にとって大きな負担となっています。

家族で過ごす場所を、出来るだけ分散化せず、一か所にまとめる(各自が自分の部屋で電気・冷暖房を使用するのではなく、リビングなど、一か所で過ごすようにする)、等と言った工夫も、光熱費の節約に効果的です。

<!–

通信費の見直し: スマートフォンやインターネットのプランを見直し、余計な費用を削減します。

定期的な支払いの見直し: ケーブルテレビ、定期券、保険などの支出を再評価し、必要ないものを削減します。

自動車の維持費の削減: ガソリン、保険、メンテナンスなど、自動車関連の費用を削減します。

クレジットカードの利用管理: クレジットカードの利用をコントロールし、借金を膨らませないようにします。

不用品の売却: 家に不要な物を売却して、収入を得たりスペースを確保します。

娯楽費の見直し: 映画、コンサート、趣味など、高額な娯楽費を削減します。

教育費の最適化: 子供の教育費用を見直し、奨学金や助成金などを活用します。

保険プランの見直し: 自動車保険、生命保険、医療保険などの保険プランを見直し、必要なカバーに合わせて選び直します。

クーポンと割引の活用: クーポン、セール、ポイントカードなどを活用して、買い物時に割引を受けることができます。

家計簿の利用: 家計簿をつけて支出を記録し、どこにお金が行っているかを把握します。

節税対策: 税金を節約するための手法を活用し、収入から差し引かれる税金を削減します。

エネルギー効率の向上: エネルギー効率の高い家電製品を選んだり、断熱材を導入するなどして、光熱費を削減します。

共有経済の活用: 車や住居をシェアするなど、共有経済のプラットフォームを活用して費用を分担します。

貯金の自動化: 収入から一定額を自動的に貯金口座に振り込むことで、貯金習慣を強化します。

無駄遣いの特定: 無駄な支出を特定し、その癖を改善するための対策を考えます。

長期的な目標設定: 家計の見直しを長期的な視点で行い、将来の不労所得への道を明確にします。

家計会議の導入: 家族と定期的な家計会議を行い、支出と貯金について意思疎通を図ります。

どのような手法・投資分野で、不労所得を獲得していくのかを検討する

不動産投資や債券投資

不労所得生活を実現するための期限を設定

ステップ2:実際に不労所得を生み出してくれる投資ポートフォリオの作成

ステップ3:定期的なモニタリング

不労所得で生活してる人が主に依拠している投資ポートフォリオ

債券投資

高配当株投資

不動産投資

–>

不労所得で生活してる人特有のメリットとは

不労所得で生活すれば、会社からの給与収入に頼る必要が無い

生活費を会社に頼り続けることの危険性

特段の不労所得を得ていない限り、人の毎月の収入の大半は、勤務先企業からの「給与」でしょう。

会社からの給与収入は、他の所得と比較すると安定感があり、住宅ローン審査やクレジットカードの新規作成審査においても重視される、大切なポイントです。

しかしながら、生活費の原資となる収入を、会社からの給与所得にのみ、頼り切っていると、下記のようなリスクがあります。

- 勤務先企業が業績不振等に陥ったとき

- 万が一、勤めている会社が業績不振に陥ると、人員整理などが行われる可能性があります。

仮に、解雇、とまではならなくとも、一律の給与カットなどが行われれば、生活への影響は必至です。 - 会社での仕事にやりがいを感じられなくとも「ライスワーク」をやめられない

- 人が、自分でやりがいを感じて取り組む仕事のことは「ライフワーク」と呼ばれています。

一方で、やりがいは感じられなくとも、生活のため(=経済的な理由のため)に取り組む仕事のことは「ライスワーク」と揶揄されます。 - 勤務先での人間関係に悩んでも、収入が途絶えるリスクはとれない

- 仮に、会社での人間関係に悩むようなことがあっても、不労所得がなく、生活費の一切を、会社からの給与所得に頼っていれば、「会社の社風に合わないので、やめます」とは、そう簡単に言い出せません。

ずるずると無理を重ねていくうちに、精神的な負担も蓄積されてしまいます。

不労所得生活を実現すれば、経済的・精神的な自由を手に出来る

もしも、生活費の全部、とまではいかずとも、生活に必要な所得の大部分を、会社からの給与所得以外の不労所得で賄うことが出来れば、会社に対して経済的に隷属する必要はなくなります。

自分自身が心からやりがいを感じられる「ライフワーク」に専念しながら、不労所得によって生活を賄いつつ、経済的、及び、精神的な自由を満喫することが出来ましょう。

不労所得で生活することで、却って節税にもなる

「不労所得生活」は税制面でも有利?

日本の所得税法では、「累進課税」制度が採用されているため、会社からの給与所得が大きければ大きいほど、実質的な税負担はあがっていきます。

これに対して、高配当株式投資等から得る配当収入等の不労所得は、「申告分離課税」の対象されており、どれだけ多額の不労所得を得ようとも、税率は約20パーセント(所得税+住民税)で固定されています。

会社経営者などの高所得者の多くが、

- (高税率が課せられる)給与所得は、最低限度に留めておいて、

- 代わりに、税率の低い、自社株からの配当金収入などを原資にして、

生活費を賄っているケースが散見されるのは、こうした事情によります。

不労所得作りの手法によっては、所得税・住民税の節税効果を得られることも

アパート経営等の不動産投資は、不労所得作りの手法として、かねてより根強い人気を博しています。

居住用・賃貸用不動産の経営に取り組めば、入居者からの賃料収入を、毎月、投資家自身の生活原資に充てることができるほか、下記のような節税メリットも期待できます。

- 建物部分の減価償却費による、所得税・住民税の節税

- アパート経営等に取り組み、その建物部分の減価償却費を、会計上の(=実際のキャッシュ・アウトを伴わない)損失として計上することで、給与所得と損益通算を行い、所得税、及び住民税の節税を図ることが出来ます。

- 固定資産税・都市計画税の節税

- 土地を更地のままで保有しておくよりも、その上に、居住用の収益不動産を建設したほうが、固定資産税や都市計画税の負担を軽減することが出来ます。

- 相続税の節税

- 資産を、金融債権(現預金等)として相続するより、不動産(土地や建物)にかえて相続したほうが、相続財産評価を下げることが出来ます。また、単なる更地として相続するより、上に建物と建て、収益用不動産として相続するほうが、さらに相続税を圧縮することが出来ます。

手間暇・時間のかからない不労所得で生活することも可能

不労所得作りのために、却って生活リズムを崩すようなことがあっては、元も子もない

かつては、「不労所得」と謳いながらも、実際にはその人に相当の時間的・体力的な負担を強いるような、「本末転倒」な投資スキームが数多く散見されました。

例えば、一部のコンビニチェーン店では、「コンビニオーナーになって、店舗からの収益(不労所得)で生活費を賄える」等として、新規のフランチャイズ・オーナーを勧誘していた時期がありましたが、実際には、コンビニ・オーナーとなった投資家自身が、休日・夜間を問わず働かざるを得ず、「とてもではないが、不労所得とは呼べない」等という実態が、問題となったケースもありました。

最近では、生活を圧迫しない「手間いらず」な不労所得作りの手法も増えてきた

昨今では、

- 投資業界における諸々の改善(投資家保護態勢の強化など)、及び、

- インターネット技術の普及による、スマホ投資などの浸透により、

かつてのようには手間暇のかからない、「省力型」の不労所得作りの手法も、ずいぶんと増えてきました。

例えば、昔は証券会社に直接足を運び、営業担当者とやり取りをしたうえでないと、買付ができなかった、高配当株式も、今では、自宅からパソコン・スマホ経由で、簡単に買い付けることが出来ます。

また、「不動産クラウドファンディング」のように、投資家自身が不動産を直接保有・運用せずとも、実質的に、収益用不動産からの賃料収入等を不労所得(分配金)として収受できるような投資スキームも、徐々に広まりつつあります。

不労所得で生活する癖をつけておけば、老後生活も安泰

老後は、最終的には誰もが「不労所得」生活者となる

「不労所得で生活なんて、無理無理」とあきらめている人も、現在の仕事を引退し、老後の年金生活へと入れば、誰しもが「不労所得で生活している人」となります。

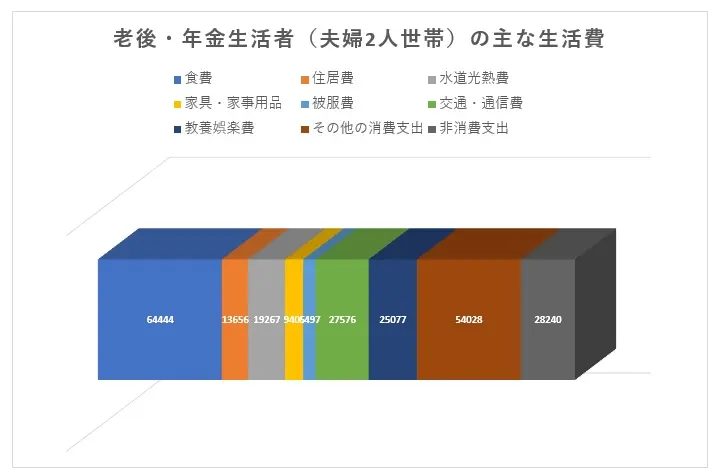

上記のグラフは、厚生労働省が提出した、老後のごく一般的な世帯(夫婦2人住まい)の、月間の主な生活費支出の構成を表したものです。

現役世代と比較すれば、かなり慎ましい内容となりますが、それでも尚、月間で約25万円程度の生活コストが生じていることが分かります。

一方で、年金収入(夫は厚生年金加入。妻は国民年金のみ、の場合)は月額で約20万円程度、と試算されていますので、毎月の生活収支においては、約5万円程度の赤字が生じていることとなります。

若いうちから「年金以外の不労所得」を得ておけば、充実した老後生活を過ごせる

もしも、若い世代のうちから、生活費の一部を、(会社からの給与収入ではなく)不労所得で賄うような生活習慣を付けておけば、仮に老後、会社から退職し、年金生活に入ったとしても、経済的な困窮程度はかなり軽減されることとなりましょう。

もしも、毎月5万円程度の不労所得をコンスタントに得られるような態勢作りが進んでいれば、老後の預貯金の取り崩しも、最低限に留めることが出来ましょう。

参考:

「毎月5万円」から始める、不労所得作りの実践術とは|月5万円を生む株・投資信託ポートフォリオについても徹底解説

不労所得で生活したい人が気を付けたい注意点とは

不労所得で生活する以上、「投資」とは縁を切れない

生活費を不労所得で賄うためには、どうしても「投資」が必要となる

不労所得で生活する、ということは、すなわち、自分自身は極力働くことなく、何らかの収入を得る、ということです。

自分が働くことなく生活費を得る、ということは、何か(もしくは、誰か)に、自分の代わりに働いてもらう、という必要があります。

そうした事情により、「不労所得作り」は大抵の場合において、何らかの「投資」です。

すなわち、「自分で生活費を稼ぐ代わりに、お金に働いてもらう」という考え方が必要とされるわけです。

不労所得生活を夢見て、大切な投資元本を失う人も少なくない

投資である以上、そこには必ず、リスク(より正確には、ダウンサイド・リスク)が伴います。

投資がうまくいけば、夢の不労所得生活が実現する可能性もありましょうが、逆に、投資が失敗に終われば、

- 不労所得で生活費を賄う、どころか、

- 最低限必要な生活費(の貯蓄)すら、不労所得を目的とした投資で、失ってしまう、

というリスクすらあります。

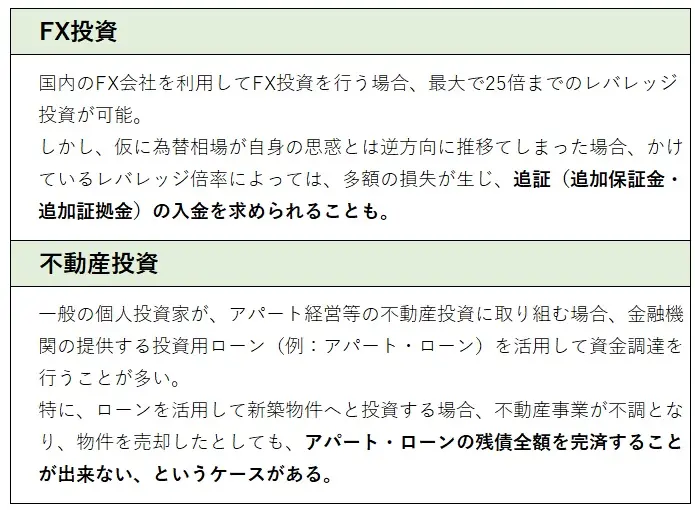

また、不労所得作りのために取り組む、具体的な投資手法によっては、投資した元本額を上回る損失を被ってしまうリスクも否定できません。

実際に、不労所得作りに取り組んだ結果、投資元本を上回る損失を被ることとなるケースとしては、下記のような物があります。

参考:

不労所得なんか「やめとけ」は本当か-やめとけと言われても尚、不労所得作りに取り組んでおくべき理由とは

本当の意味での「不労」所得で生活してる人は限られる

完全な「不労」所得生活を実現するのは不可能?

「不労所得」という限り、その理想的な形としては、「全く働くことなく、十分な生活費を得る」ことでしょう。

しかしながら、実際問題として、

- 世間一般でいわれているところの「不労所得」で生活をしている人自体は、それほど少なくないですが、

- その人たち自身は、自分の得ている所得を、必ずしも「不労」所得とは感じていないことが多い、

というのが実情です。

「”不労所得”だなんて、とんでもない。むしろ、会社員として給料を受け取っていた頃のほうが、よほど生活にかかる負担は少なかった」

という人も、少なくありません。

得られる不労所得の額と、生活への負担感は、結局比例する傾向がある

はたから見れば、「悠々自適の不労所得生活」を満喫しているように見える人も、実は、人の見えないところで、相当の体力・時間を、生活費を稼ぐために投じています。

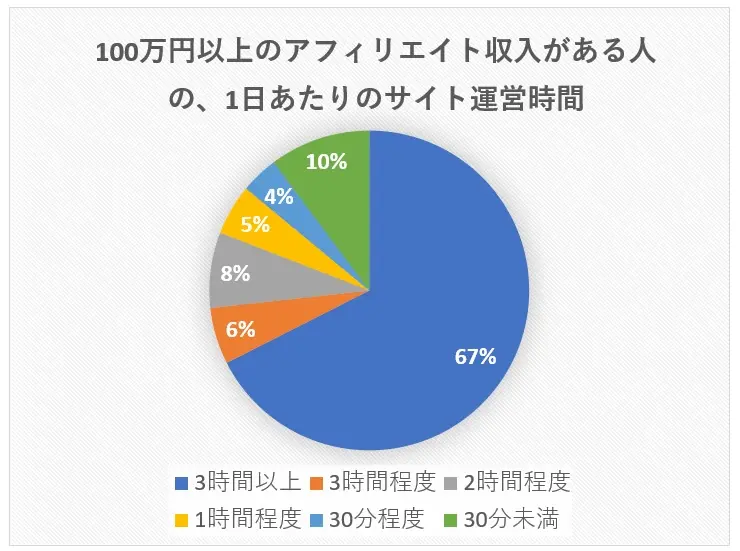

上の円グラフは、1か月あたり100万円を超えるアフィリエイト報酬を受け取っている人が、1日の間で、どのくらいの時間量を、アフィリエイト・サイトの運営のために費やしているか、を表したものです(元データの引用元は、https://affiliate-marketing.jp/release/202106.pdf)。

まとまった不労所得(アフィリエイト収入)を受け取っている人のうち、6割以上もの人が、毎日3時間以上を、日々のサイト運営に費やしている、という事が分かります。

生活費を賄うための不労所得ではなく、「キャピタル・ゲイン」を狙ったほうが、収益性は高まる

投資には、「不労所得」(=インカム・ゲイン)目的のものと、「値上がり益」(=キャピタル・ゲイン)狙いの物がある

時折、混同されているケースもありますが、世にいう「投資」は、大まかにいって、「キャピタル・ゲイン」狙いの物と、「インカム・ゲイン」狙いの物に大別できます。

| キャピタル・ゲイン目的の投資例 | インカム・ゲイン目的の投資例 |

|

|

複利効果等を考慮に入れれば、不労所得ではなく、値上がり益を重視したほうが(本当は)得策

貸借対照表(BS)を頭の中に思い浮かべればよく分かりますが、

- 1年間で、税引き後100万円分の不労所得を、キャッシュとして受け取っても、

- 同じ期間で、保有している投資信託等の評価額が、100万円分、向上したとしても、

絶対的な(その人の)資産量に対してもらたす影響そのものは、同じです。

しかし、純粋な「資産の成長」を重視するのであれば、不労所得(キャッシュ・フロー)を目的に投資するのではなく、あくまでも、キャピタル・ゲインを最重要視したほうが、得策です。

これは、「投資家に対して、決算のたびに利益分配を行う投資信託」と、「投資家に対する分配は行わずに、全額を投信の内部で再投資するファンド」で比較してみると、良く分かります。

- 定期的に分配を行うファンド(=不労所得目的の投資家からは好まれる)

- 例えば、株式を保有する投資信託の中には、ポートフォリオに含まれている株式からの配当金を、年に1回(海外ETFの場合は、年に複数回)、投資家に対して分配する、というファンドがあります。

この場合、投資家が受け取ることとなる分配金は、あくまでも、「所得税」と「住民税」が差し引かれた後の、税引き後の分配金です。

仮に投資家が、受け取った分配金を同じファンド(ないしは、別の投資信託)に対して再投資したとしても、あくまでも「税引き後」分配金を再投資することとなるため、税金コストの分だけ、複利効果は低減してしまうこととなります。 - 無分配型のファンド(=短期的な不労所得作りには不向き)

- 無分配型の投資信託は、保有してる株式銘柄からの配当金を、投資家に対して定期的には分配せず、そのまま再投資(株式の追加買い付け)に充てます。

投資家の所得税・住民税に関しては、課税が繰り延べとなる関係で、税コストによる複利効果低減がありません。

また、不労所得作りを目的とした投資において人気の高い、高配当株投資の場合も、同じようなことが言えます。

一般的に言って、投資家に対する配当性向の強い株式銘柄は、成熟産業に属しており、今後の株価の急成長は見込みづらい、というのが実情です。

「キャピタル・ゲインでは投資家に対して還元することが難しいので、その分、配当によって、投資家を惹きつけたい」

と考える株式銘柄が、高配当に踏み切る、というのは、ひとつの通例とされています。

一方で、今後の急成長が見込まれるベンチャー企業等においては、仮に利益が出たとしても、基本的に、投資家への利益配当は行いません。

その分、企業として大きく成長できれば、株式を長期保有していた投資家は(一般的には、配当収入の累積よりも大きな)キャピタル・ゲインを手に出来る可能性があります。

「不労所得で生活する」を、真面目に考える

ここでは、「不労所得で生活している人」の特徴や生態に焦点をあてて、不労所得で生活を営む、という生活スタイル全般に関する考察を展開していきます。

そもそも、「不労所得で生活する」とは?

不労所得とは、労働をせずに得られる収入のことです。

不動産賃貸収入や株式投資、著作権収入などが代表的な例です。

不労所得で生活することは、多くの人が憧れる理想的なライフスタイルですが、実現するには様々な知識や戦略が必要です。

この記事では、不労所得で生活するとはどういうことなのか、そのメリットとデメリット、そして具体的な戦略について詳しく解説していきます。

不労所得の定義と種類

不労所得とは、労働をせずに得られる収入のことです。

働かなくても収入を得られるため、時間的自由度が高く、経済的な安定を得やすいというメリットがあります。

不労所得には、不動産賃貸収入、株式投資、債券投資、著作権収入、特許収入など、様々な種類があります。

それぞれの収入源の特徴やリスクを理解し、自分に合った方法を選ぶことが重要です。

不労所得とは何か?

不労所得とは、労働をせずに得られる収入のことです。

働かずに収入を得られるため、時間的自由度が高く、経済的な安定を得やすいという魅力があります。

しかし、不労所得は、一攫千金のようなイメージを持つ人もいる一方で、実際には、安定した不労所得を得るためには、時間と労力をかけて準備や管理をする必要があることを理解しておくことが重要です。

不労所得は、大きく分けて以下の3つの種類に分類されます。

- 1. 不動産収入

- 不動産を所有し、賃貸することで得られる収入です。

安定収入が見込めますが、初期費用や管理費用がかかる点が課題です。 - 2. 投資収入

- 株式や債券などの金融商品に投資し、その売却益や配当金などで得られる収入です。

元本保証ではないためリスクがありますが、高利回りが見込める場合があります。 - 3. 権利収入

- 著作権、特許権、商標権などの知的財産権を所有し、その権利を行使することで得られる収入です。

安定収入が見込めますが、権利取得や管理に労力が必要となる場合があります。

不労所得を得るための具体的な方法には、以下のようなものがあります。

- 不動産投資:賃貸物件を購入し、家賃収入を得る

- 株式投資:株式を購入し、配当金や売却益を得る

- 債券投資:債券を購入し、利息収入を得る

- FX:外国為替証拠金取引で、為替差益を得る

- アフィリエイト:自社サイトやブログで商品を紹介し、紹介した商品が売れると報酬を得る

- 情報販売:ノウハウや情報をまとめ、販売することで収入を得る

- オンラインサロン:会員制のオンラインコミュニティを運営し、会費収入を得る

不労所得は、時間的自由度を高め、経済的な安定をもたらす可能性を秘めていますが、リスクや課題も存在します。

具体的な方法を選ぶ際には、自分の状況やリスク許容度などを考慮し、慎重に判断することが大切です。

不労所得の種類:不動産収入、投資収入、権利収入など

不労所得は、その収入源によって、大きく以下の3つの種類に分けられます。

- 1. 不動産収入

- 不動産を所有し、賃貸することで得られる収入です。

マンションやアパート、一戸建てなど、様々な種類の不動産を賃貸することができます。

賃貸収入は、安定収入が見込める一方で、初期費用や管理費用がかかる点が課題です。

また、空室リスクや不動産価格の変動リスクなども考慮する必要があります。 - 2. 投資収入

- 株式や債券などの金融商品に投資し、その売却益や配当金などで得られる収入です。

投資には、元本保証ではないためリスクが伴いますが、高利回りが見込める場合があります。

投資の種類には、株式投資、債券投資、投資信託、FXなど、様々なものがあります。

投資をする際には、自分のリスク許容度や投資期間などを考慮し、適切な投資方法を選ぶことが重要です。 - 3. 権利収入

- 著作権、特許権、商標権などの知的財産権を所有し、その権利を行使することで得られる収入です。

著作権収入は、書籍、音楽、映像などの作品を販売したり、使用許諾したりすることで得られます。

特許収入は、発明や技術を特許登録し、その特許を他社にライセンスすることで得られます。

商標収入は、商品やサービスのブランド名やロゴを商標登録し、その商標の使用料として得られます。

権利収入は、安定収入が見込めますが、権利取得や管理に労力が必要となる場合があります。

不労所得の種類を理解した上で、自分のスキルや資金状況、リスク許容度などを考慮し、自分に合った方法を選ぶことが重要です。

不労所得のメリットとデメリット

不労所得には、以下のようなメリットとデメリットがあります。

- メリット

-

- 時間的自由度が高い:労働時間を気にせず、自分の好きな時間に好きなことができるようになります。

- 経済的な安定を得やすい:安定収入を得ることができれば、生活費や将来の資金を安心して準備できます。

- 労働から解放される:労働から解放されることで、ストレスから解放され、心身ともに健康的な生活を送ることができます。

- デメリット

-

- 初期費用がかかる場合がある:不動産投資や株式投資など、初期費用がかかる方法もあります。

- リスクがある:投資や事業には必ずリスクが伴います。元本割れや収益の減少などのリスクを理解しておく必要があります。

- 管理や運営に労力が必要:不労所得を得るには、収入源の管理や運営に時間と労力を割く必要があります。

不労所得は、時間的自由度や経済的な安定を得られる魅力的な収入源ですが、リスクや課題も存在します。

不労所得で生活することを目指す場合は、メリットとデメリットを理解した上で、慎重に計画を立て、リスク管理を徹底することが重要です。

Author Info

-

fill.mediaは、国内の融資型クラウドファンディング(ソーシャルレンディング)や、不動産クラウドファンディング、ロボアドバイザー、インデックス投資業界等の最新情報を提供する、投資・金融情報総合メディア。その他、昨今、主に若年投資家の間で大きな関心を集めつつあるFIRE(Financial Independence, Retire Early)に関する最新情報を専門的に扱う、FIRE(早期リタイア)専門の検証チーム等があります。

不労所得検証チームでは、様々なアルタナティブ投資も含めて、不労所得獲得のために用いられる投資関連スキーム全体について、掘り下げた検証を行います。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞