【2021年更新】ソーシャルレンディングとp2pレンディング(個人間融資)の歴史|日本のソーシャルレンディング業界の歴史も振り返る

目次

ソーシャルレンディングとは

高い期待利回りを誘因に、多くの個人投資家を惹きつける一方で、柔軟かつスピーディーな審査態勢をアピールポイントに、資金需要者の開拓も進む、新たな投資・資金調達スキーム、ソーシャルレンディング。

順調な市場規模拡大の反面、国内のソーシャルレンディング業界には未成熟な点も多く、一部の悪質なソーシャルレンディング事業者による不祥事や、行政処分を受けた事業者(及びその関連業者)を中心とした複数業者の組成ファンドにおける延滞発生等、懸念・トラブルも発生しています。

ソーシャルレンディングの特徴①【高い期待利回り】

ソーシャルレンディングファンドの実際の期待利回りは、個別のファンドにより千差万別ですが、

- 無担保・無保証型、投資利回りを最優先した、アグレッシブタイプのファンドの場合で、10パーセント前後、

- 不動産担保に第一順位抵当権を設定し、表面的な期待利回りよりも、ファンドとしての保全効能を重視したファンドの場合で、5パーセント前後、

という、他の投資商品と比較して、かなり高めの期待利回り設定が為されている点は、ソーシャルレンディング投資の特徴の一つといえます。

東証マザーズ上場企業が運営するソーシャルレンディング「OwnersBook」のファンド例。第一順位抵当権案件(シニアローン)の場合でも、5%前後の高い利回りが期待されている。

引用元:OwnersBook(https://www.ownersbook.jp/project/index/all/1/1/)

高い利回りは、投資家にとっては魅力と映る反面、資金需要者にとっては、高利な資金調達は、経営を圧迫する危険性が指摘され得ます。

現に、高利回りを謳うファンドから資金調達した借り手企業において、ファンドへの元利金返済を遅延するケースが発生しており、投資家においても、留意を要する状況が発生しています。

2019年3月5日、延滞発生が報告された、クラウドリースのファンド「事業性ローンファンド51号」。同ファンドにおいては、年利換算10%という、極めて高い期待利回りが設定されていました。

引用元:クラウドリース(https://www.crowdlease.jp/fund/detail?fund_id=2164)

ソーシャルレンディングの特徴②【借り手匿名化】

貸金業法規制の関係で、借り手事業者の具体的な商号等情報は、長きに渡り、ソーシャルレンディング事業者から投資家に対して、非開示(匿名化)とされてきました。

借り手事業者の匿名化に連動し、借り手事業者所有に係る担保物(不動産など)の具体的情報もまた、投資家に対して開示されておらず、このため投資家においては、

- ファンドへの出資是非の判断にあたり、ファンドから資金を借り受ける事業者の具体的な情報を基にした、正確な判断が出来ない。

- 借り手事業者の所有する不動産に担保権が設定される場合においても、当該不動産担保の評価額について、あくまでもソーシャルレンディング事業者の”言い値”を信頼するしかなく、当該不動産担保物評価額の妥当性について、自助努力によって検証する術(すべ)を持たない。

というデメリットが、長期間に渡り、悩みの種となってきました。

上掲事情を利用するようにして、「借り手企業が、ソーシャルレンディング事業者の社長の親族の会社だった」というケースや、「借り手において、事業の実態が、無かった」等と言うケースも発生し、主に投資家保護の観点から、強く問題視されてきた悪弊が、この「借り手企業の匿名化」であったと言えます。

業界の透明性向上のため、ソーシャルレンディング事業者から資金を借りる融資先企業の情報開示については、金融庁も積極的に対応を進めてきました。

引用元:日本経済新聞(https://www.nikkei.com/article/DGXMZO31871260W8A610C1MM8000/)

2019年3月には、ソーシャルレンディング業界の監督官庁にあたる金融庁が、ついに、「ソーシャルレンディングに投資する、というソーシャルレンディング投資家の行為は、貸金業に該当しない」、すなわち、「ソーシャルレンディング事業者は、投資家に対し、融資先企業の商号等情報を公開・提供しても差支えない」という公式見解を発表。

これを受け、国内のソーシャルレンディング事業者のうち、かねてより、透明性向上に積極的であった事業者は、続々と、借り手企業の情報公開を進めました。

しかしながら、2021年現在、依然として、融資先企業の商号を、投資家に対して匿名化したうえで、ファンド募集をしている事業者もあり、完全な透明性の確保には、まだまだ時間がかかりそうだ、というのが実情です。

ソーシャルレンディングの特徴③【元本割れリスク&延滞リスクの存在】

ソーシャルレンディング事業者は、投資家から募った資金を、資金需要者(借り手企業)に対して融資します。

そして、融資先企業から回収した利息金を原資に、出資者に対する利益分配を実施します。

かつ、融資先企業から回収した元金を元手にして、出資者に対し、元本の償還を実施します。

裏を返せば、融資先企業から、利息の返済が為されなければ、ソーシャルレンディング事業者は、投資家に対し、利益分配を行うことが出来ません。

また、借り手企業からの貸付金元本回収に失敗すれば、投資家に対し、出資元本の償還を行うことは出来ません。

ソーシャルレンディング投資というものは、

- 借り手からの、利息支払いと、

- 借り手からの、元本返済が、

遅延なく為されて、初めて、成立するものだ、という点を、忘れてはなりません。

融資先企業からの、利息や、元金の返済が、遅れれば、ソーシャルレンディング事業者から投資家への、利益分配や、元本償還に、遅延が生じることとなります。

これが、ソーシャルレンディング投資における、「延滞リスク」の正体です。

そして、借り手企業が経営破綻するなどして、結果として、ソーシャルレンディング事業者が、貸付元本の全額回収に失敗した場合(=元本の一部しか回収できなかったり、元本を全く回収できなかったりした場合)、投資家の出資元本は、毀損してしまうこととなります。

これが、ソーシャルレンディング投資の「元本割れリスク」の仕組みとなります。

ソーシャルレンディングの特徴④【上場企業に融資するファンドもある】

ソーシャルレンディングの場合、他の金融系・投資系サービスと比較すると、「上場企業が直接経営しているサービスが限られる」という特徴があります。

実際、2021年3月現在、国内市場に上場している企業が直接運営しているソーシャルレンディング・サービスは、東証マザーズ上場のロードスターキャピタル社による「オーナーズブック」だけです。

しかしながら、ソーシャルレンディングの場合、「上場企業に対して融資を行う」ファンドが募集されている、というメリットもあります。

「1円から投資できる」ソーシャルレンディング・プラットフォームとして知られるFunds(ファンズ)の場合、これまでに、

- アイフル株式会社(東証一部)や、

- 株式会社インテリックス(同上)、

- 株式会社タカラレーベン(同上)、

- 株式会社メルカリ(東証マザーズ)など、

様々な上場企業へと融資をするファンドを募集しており、人気を博しています。

なお、上場時の株式売り出しにより多額の資金調達を済ませており、かつ、銀行等金融機関からの信頼の厚い上場企業が、ノンバンク貸金業者であるソーシャルレンディング事業者から資金調達を行う理由は、その宣伝効果にある、と言われています。

個人投資家が主に利用する、ソーシャルレンディングで、資金調達を行えば、これまで直接接触することの難しかった投資家層に対し、自社のブランディング・知名度向上が図ることが出来、投資を通じた、新たな「ファンづくり」の場所としても期待することが出来ます。

現に、上述のFundsにて資金調達を行った上場企業の多くが、Funds利用の目的として、投資家とのつながりづくり・ブランディング、ということを挙げています。

ソーシャルレンディングの特徴⑤【流動性が低い】

ソーシャルレンディングに投資する場合、投資家は、ソーシャルレンディング事業者との間で、「匿名組合契約」を締結することとなります。

そして、ファンドの運用期間中、投資家は、この匿名組合契約を、一方的に解約することは出来ません。

すなわち、一旦ファンドへ出資すると、ファンドが満期を迎えるまでの間、出資を中途解約することはできず、出資資金が手元に返ってくることもありません。

また、ソーシャルレンディング投資家同士で、互いの出資持分を取引するような、「セカンダリ取引」市場も整備されておらず、この点は、ソーシャルレンディング投資ならではの「流動性の低さ」として、業界の大きな課題のひとつとなっています。

ソーシャルレンディング(融資型クラウドファンディング)と類似した投資手法として昨今注目を集めている「不動産クラウドファンディング」の場合、一部事業者が、出資の中途解約を「可」としたり、他業種と連携することで、出資持分のトレードを可能とする機能を提供するなど、この「流動性上の課題」の解決に取り組んでいるのに対し、ソーシャルレンディングの場合、そうした改善の動きは見られません。

今後、より一層の尽力が求められる分野と言えるでしょう。

「ソーシャルレンディング」を英訳→「p2pレンディング」(個人間融資)とは

”ソーシャルレンディング”という言葉は、和製英語にあたります。

そして、”ソーシャルレンディング”という言葉を英訳するとすれば、最も当てはまりやすいのが、”Peer to Peer Lending”という英語となります。

そう、欧米を中心に古くから隆興している、個人間融資(p2pレンディング)と呼ばれる仕組みを指す言葉です。

※ちなみに、ソーシャルレンディングを中文(中国語)に直訳すると、”网络借贷”となるようです。中文で”网络”は、”インターネット”という意味。”借贷”という中文は、文字通り、金銭貸借・ローンのことを表します。

「p2p」とは、どういう意味か。

“p2p”は、”peer to peer”を略式表示したものであり、”peer to peer”を敢えて日本語訳するとすれば、「対等な者同士」という意味合いとなります。

従来型のレンディング(=融資)の場合、

- 資金を貸し付ける、金融機関(=レンダー)と、

- 資金を借り受ける、債務者(=ボロワー)の立場は、

はっきりと区分けされており、互いは異質(=対等ではない)な存在でした。

これに対し、p2pレンディング(=対等な者同士の融資)の場合、レンダーもボロワーも、ともに、一(いち)個人であり、かつ、その立場は、容易に入れ替わり得ます(=レンダーとして活動していた個人が、資金需要に応じて、ボロワーとして活動することもある)。

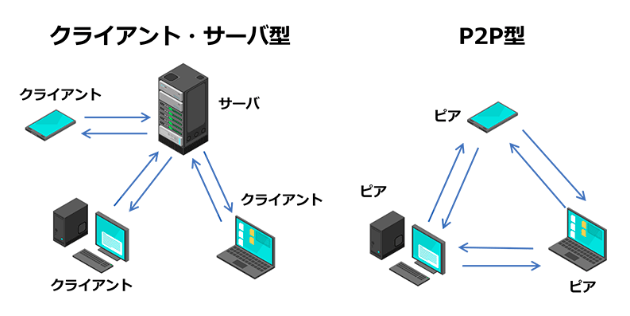

p2pという概念は、通信ネットワークに関し言及されることが多くあります。「サーバー」と「クライアント」が明朗に分離していた従来型ネットワークと違い、端末同士が対等立場で情報の要求・提供を行い、かつ、互いの立場が容易に入れ替わり得るのが、p2p型のネットワークモデル、といわれます。

画像引用元:Udemyメディア「P2P(ピアツーピア)とは?仕組みから活用例まで詳しく解説」https://udemy.benesse.co.jp/ai/p2p.html

p2pレンディング(個人間融資)におけるサービサーの役割

純粋なp2pレンディング(個人間融資)市場における、サービサーの役割は、主に下記2点となります。

- レンダーとボロワーのマッチング:

インターネット通信技術を介し、大量のレンダーとボロワーをマッチングすることにより、p2pレンディング(個人間融資)のプラットフォームとして活動します。

その収益源としては、レンダー及びボロワーからの手数料徴収や、会費収入が見込まれます。 - レンダーの債権回収フォロー:

ボロワーからの元利金返済が遅延した場合、貸金業のプロ事業者ではない一般個人レンダーとしては、自力での債権回収が困難となります。

このため、p2pレンディング(個人間融資)のプラットフォームサービサーにおいては、レンダーの債権回収プロセスへのサポートが、その主要な業務のひとつとして、期待されることとなります。

世界最古のp2pレンディング(個人間融資)サービサー、ZOPA(ゾーパ)を知る。

引用元:ZOPA(https://www.zopa.com/)

2005年、p2pレンディング(個人間融資)サービスを開始し、累積クライアント数(ボロワー)は数十万人に達しているという、世界最初のp2pレンディング(個人間融資)サービス、ZOPA(ゾーパ)。

情報引用元:ZOPA(https://www.zopa.com/)

p2pレンディング(個人間融資)を理解する上で、同社のサービスについて情報収集を行うことは、有意でしょう。

①p2pレンディング(個人間融資)サービサー【ZOPA(ゾーパ)】の歴史

- 2004年:英国にて創業

- 2005年:サービス公開。第1号ローンを組成。

- 2014年:FCA(Financial Conduct Authority。英国の金融行動監視機構)によるp2pレンディング規制がスタート。

- 2014年:機関投資家向けサービスをスタート。

- 2016年:銀行設立構想を発表。

- 2017年:スペイン・バルセロナに開発拠点を新設。

- 2018年:銀行業免許を取得(※ただし、完全版ではなく、一部条件付きの物)

上掲情報引用元:ZOPA(https://www.zopa.com/about/our-story)

②各種ビジネスアワード受賞歴

- Banking Tech Awards Winner 2018 Best Use of Emerging or Innovating Technology

https://awards.bankingtech.com/categoriespt/judged-awards/ - Moneywise Customer Service Awards Winner 2018 Most Trusted P2P Platform

https://www.moneywise.co.uk/customer-service-awards/p2p/2018 - British Bank Awards Winner 2018 Best Personal Loan Provider

Best Alternative Finance Provider

http://www.britishbankawards.co.uk/previous-winners - AltFi Awards Winner 2017 Consumer Platform of the Year

http://www.altfi.com/awards/2017 - その他多数

上掲情報引用元:ZOPA(https://www.zopa.com/about/awards)

ZOPA社のホームページには、同社の歴代の各種ビジネスアワード受賞歴が、多量に掲載されています。

引用元:ZOPA(https://www.zopa.com/about/awards)

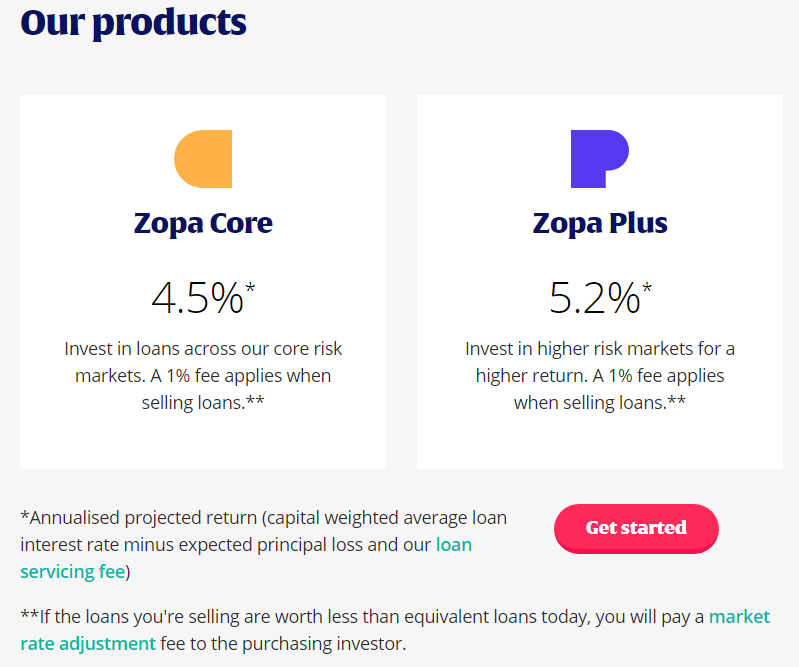

③同社が提供する投資商品

引用元:ZOPA(https://www.zopa.com/lending)

↑ZOPA(ゾーパ)では、Zopa Core(※期待年利4.5パーセント)、Zopa Plus(※期待年利5.2パーセント。Zopa Coreのボロワーよりも格付けの低いボロワーに対しても貸し付けを行う)等の投資商品が提供されています。

- 最低投資額は1,000ユーロから。

- 他のレンダーに対して、貸付債権(Loan)を譲渡することも可能(※この場合、ZOPAは1パーセントの手数料を徴収)。

- 元本保証なし。

上掲のようなポイントが明記されています。

上掲情報引用元:ZOPA(https://www.zopa.com/lending/rates)

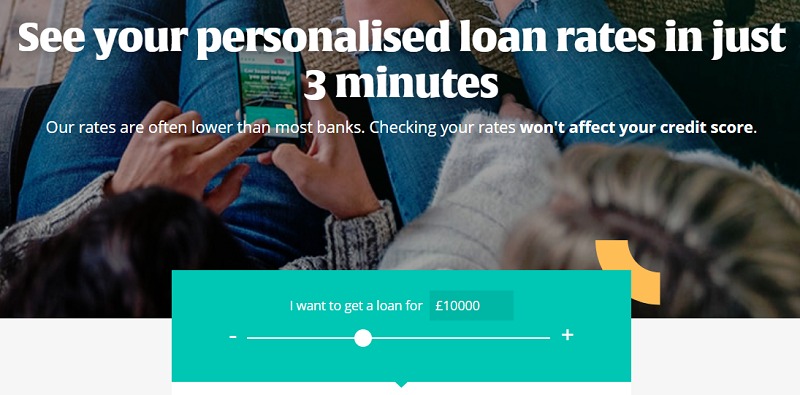

④資金需要者にとってのp2pレンディング(個人間融資)サービサー「ZOPA(ゾーパ)」

引用元:ZOPA(https://www.zopa.com/loans)

↑ZOPA(ゾーパ)の借り手向けページにおいては、ZOPAの融資商品について、下記のような説明が表記されています。

- 承認済ローン総額:39億ユーロ以上

- 年利:3.3パーセント~34.9パーセント

- オンライン申し込み可能。

- 1日300件以上のローンを承認している。

- 繰上返済可能。

- 資金使途については、カーローンやリフォーム費用など、幅広く対応可能。

上掲情報引用元:ZOPA(https://www.zopa.com/loans)

⑤同社の手数料構成

ZOPA(ゾーパ)のウェブサイト(https://www.zopa.com/about/how-zopa-works)によると、同社の徴収する手数料は下記のとおり。

- 資金需要者から徴収:

①融資取組手数料(origination fee)

②ローン手数料(loan servicing fee)

※いずれも、貸付金利に含まれる、とのこと。 - 投資家から徴収:

投資家(レンダー)が、自身の有する債権を、他のレンダーへと譲渡・売却する際に、1パーセント相当の手数料を徴求。

上掲情報引用元:ZOPA(https://www.zopa.com/about/how-zopa-works)

ソーシャルレンディング≠p2pレンディング(個人間融資)?

日本のソーシャルレンディングは、厳密には、p2pレンディング(個人間融資)と、本質を異にする。

類似されていると称されることの少なくない、日本のソーシャルレンディングと、純粋な意味でのp2pレンディング(個人間融資)ですが、その実態は、複数の点で、異なります。

【相違点1】p2pレンディング(個人間融資)と違い、日本のソーシャルレンディングの場合、ボロワーは事業者(企業)。

今般の国内ソーシャルレンディング業界において、資金の借り手(ボロワー)は、原則として、法人(企業)であることがほとんどです。

一部のソーシャルレンディング事業者において、個人事業主へと融資するファンドが組成されているケースがありますが、これは少数派です。

本来のp2pレンディングでは、ボロワーはあくまでも、一般の生活者(個人)を想定していますから、この点は、国内ソーシャルレンディング業界と、純粋な意味でのp2pレンディング市場との、大きな相違点となります。

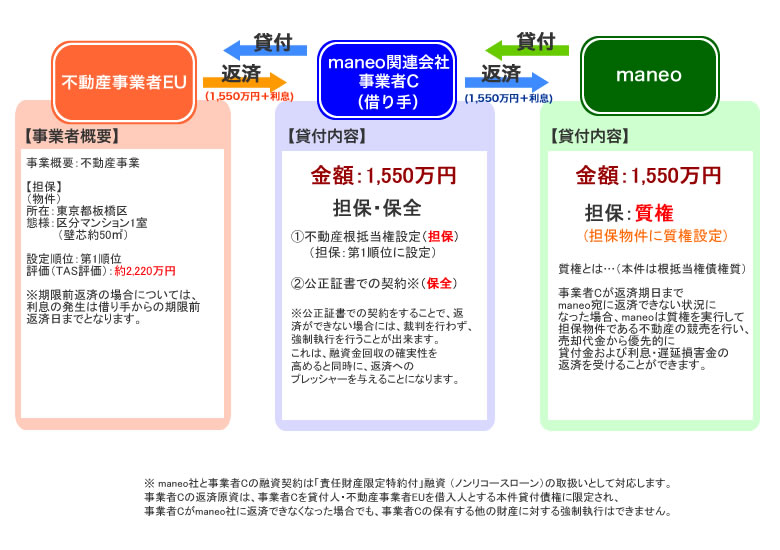

大手ソーシャルレンディン事業者「maneo」のファンド例。このように、今日の国内ソーシャルレンディング市場のおいて、資金の借り手は、事業者(企業)であるケースがほとんどです。

引用元:maneo(https://www.maneo.jp/apl/fund/detail?fund_id=6959)

【相違点2】レンダーは、厳密にいえば、投資家個人ではなく、ソーシャルレンディング事業者。

日本においては、貸金業を営む事業者は、貸金業登録事業者として、登録を受ける必要があります(貸金業法第三条第1項)。

このため、一般個人投資家が、レンダー(資金の貸し手)となることは、出来ません。

これらの事情を踏まえ、日本のソーシャルレンディング業界においては、

- 第二種金融商品取引業の登録を受けたソーシャルレンディング事業者が、匿名組合を組成。

- 一般個人投資家は、上掲の匿名組合に対して、”出資”(=貸付ではなく)を行う。

- ソーシャルレンディング事業者は、別途、貸金業事業者の登録を有しているから、当該登録に基づき、第三者事業者に対して、レンディング(=資金融資)を行う。

上掲の仕組みが採用されています。

この点も、純粋な意味でのp2pレンディング(個人間融資)と、日本のソーシャルレンディングとの、大きな相違点の一つです。

SBIソーシャルレンディングのビジネススキーム図。個人投資家は、厳密には「レンダー」ではなく、あくまでも、SBIソーシャルレンディングの組成するファンドへの「出資者」であり、実質的なレンダー(資金の貸し手)は、貸金業登録事業者である、SBIソーシャルレンディングであることが分かります。

引用元:SBIソーシャルレンディング(https://www.sbi-sociallending.jp/pages/aboutsl)※赤線四角過囲み線は当ラボ加筆。

日本のソーシャルレンディングが、p2pレンディング(個人間融資)へと昇華するために必要な物

①貸金業法改正

本記事でも述べました通り、本記事執筆本日現在、貸金業法の規制の関係で、貸金業の登録を行っていない一般個人投資家が、第三者に対して(業として)資金を融資し、利息収入を得ることは、許容されていません。

国内ソーシャルレンディングが、純粋な語意通りのp2pレンディング(個人間融資)へと転化するためには、まず、この点の規制緩和が必要となりましょう。

②スコアリング活用等による借り手情報の整備

金融・IT先進各国では、既に幅広く導入されている、個人の金融成績スコアリング、及びその利用ですが、日本においては、まだまだ、発展途上、というのが現状です。

ボロワーが一般個人となる場合、その与信管理においては、対企業レンディングの場合とは、全く異質なデータ・ノウハウが必要となります。

データの適正な取り扱い方法の確立を含め、大幅な環境整備が必要な分野でしょうが、金融情報を幅広く収集する家計簿アプリが広く普及するなど、データ収集・活用の下地は、整いつつあります。

みずほ銀行とソフトバンクが共同出資し設立された、J.Score(ジェイスコア)。AIによる金融スコアリングサービスを提供しているほか、スコアリング結果に基づいた独自金利でのレンディングサービスも実施されています。

引用元:J.Score(https://www.jscore.co.jp/)

③借り手保護・投資家保護の両立

p2pレンディング(個人間融資)においては、透明性の高い市場運用、プラットフォーマー破綻時の投資家救済スキームの確立など、「投資家保護」の態勢確立が必須です。

ただし、それと同時に、「借り手保護」についても、当然、厳正・適正に運用されるべきです。

金融スコアリングに基づいた各種与信上の成績(個人情報)の管理、及び必要に応じての匿名化は勿論のこと、万一の期失(期限の利益喪失)発生時に、レンダーとボロワーとの間の直接的・物理的な接触を防ぎ、プラットフォーマー(金銭消費貸借契約締結時のプラットフォーマーが破綻している場合は、約定情報を引き継いだ後任プラットフォーマー)が、いかに公正かつ穏当な支払い・債権回収を後押し・サポートしていくか、という点が、平和裏なp2pレンディング(個人間融資)市場運行に向けては、重要なポイントとなります。

当然、そうした環境の整備を、いかに、プラットフォーマー事業者に対し、関連法規整備によって、有意に義務付けていくか、という点において、監督官庁(金融庁など)の運営手腕にも、大きな期待が寄せられるところとなるでしょう。

日本のソーシャルレンディングの歴史

日本のソーシャルレンディングの歴史を振り返るうえで、エポックメイキングな出来事としては、下記のようなものが挙げられます。

- 2008年10月:

日本国内初のソーシャルレンディング・サービス「maneo」がサービス開始。 - 2011年3月:

SBIソーシャルレンディングがサービス開始。 - 2013年12月:

クラウドバンクがサービス開始。 - 2017年3月:

「みんなのクレジット」が行政処分を受ける。 - 2018年3月:

「ラッキーバンク」運営会社が行政処分を受ける。 - 2018年7月:

maneoが行政処分をうける。 - 2018年12月:

「トラストレンディング」運営会社が行政処分を受ける。 - 2021年3月:

SBIソーシャルレンディング運営会社が、第三者委員会を設置

それぞれ、詳しく見て参りましょう。

【2008年10月】日本国内初のソーシャルレンディング・サービス「maneo」がサービス開始

2008年にサービス・インしたmaneoは、日本初のソーシャルレンディング事業者。業界の黎明期を築いてきた。

画像引用元:maneo

リーマン・ショックや、米国大統領選挙でのオバマ氏の当選、北京オリンピックの開催など、ニュースの多い年でもあった、2008年。

アメリカに端を発した金融危機の影響で、日経平均株価は、2008年10月、7,162円という、終値ベースではバブル崩壊後最安値を記録。

そんな年に、日本初のソーシャルレンディング・サービスとして誕生したのが、maneo(マネオ)でした。

当時、maneo運営会社の代表者を務めていた妹尾賢俊氏は、ベンチャー企業家としても注目を浴びる存在に。

maneoはその後、成立ローン総額1,644億円にまで上る一大人気サービスとなりましたが、2018年7月の行政処分以降、形勢は大きく変化していくこととなります。(後述)

【2011年3月】SBIソーシャルレンディングがサービス開始

SBIソーシャルレンディングは、国内金融事業大手、SBIホールディングスの子会社、SBIソーシャルレンディング株式会社が展開する、ソーシャルレンディング・サービス。

2011年のサービス開始以降、運営元企業の信用力などを背景に人気を伸ばし、2021年3月末時点での累計融資実績は、1,693億円。融資実績としては、国内ナンバーワンのソーシャルレンディング事業者となりました。

投資家登録数も6万名を超え、順風満帆に見えましたが、2021年3月には、「一部の融資先の事業運営に、重大な懸案事項が確認された」として、第三者委員会の設置を発表。荒波に揉まれる日々が始まることとなりました。(後述)

【2013年12月】クラウドバンクがサービス開始

2013年にサービス・インした、クラウドバンク。今では、国内ソーシャルレンディング業界の大手と言える存在です。

画像引用元:クラウドバンク

それまでのソーシャルレンディング業界では一般的だった、「第二種」金融商品取引業者ではなく、「第一種」金融商品取引業者、すなわち、証券会社が運営するソーシャルレンディング・サービスとして話題を呼んだのが、日本クラウド証券が運営する「クラウドバンク」。

2015年7月、2017年6月と、2度にわたって行政処分を受け、心配もされましたが、2021年3月現在、サービスを継続中。累計での応募金額は1,300億円を超え、国内ソーシャルレンディング業界においては、SBIソーシャルレンディング、maneoに次ぐ、3番手、という位置にあります。

【2017年3月】「みんなのクレジット」が行政処分を受ける。

2016年からサービスを開始したソーシャルレンディング・サービス「みんなのクレジット」の運営会社、「株式会社みんなのクレジット」が、2017年3月、業務改善命令と併せて、業務停止命令という、厳しい行政処分を受けました。

行政処分に先立って公開された、行政処分勧告では、

- 資金の融資先のほとんどが、運営会社の親会社、及びその関係会社に集中している状況であったにも関わらず、募集においては、融資先が複数の不動産事業会社に分散されているように表現していた。

- 返済原資に、他のファンドで集めた資金が充当されている状態が確認された(=自転車操業・ポンジスキーム)。

- 「担保あり」と称していながら、実際には、担保が設定されていない貸付もあった。

- キャッシュバック・キャンペーンの、キャッシュバック原資に、ファンド出資金が充当されているケースがあった。

- ファンド出資金が、「株式会社みんなのクレジット」代表者自身の借入金返済等に用いられていた。

など、信じがたいほどに劣悪な運営・管理状況が報告されており、ソーシャルレンディングというスキームの持つ弱点・闇の深さに、投資家が暗鬱たる思いを抱いた出来事でした。

【2018年3月】「ラッキーバンク」運営会社が行政処分を受ける。

2014年にサービス開始。毎月分配型、さらに、全案件が不動産担保付き、として、投資家からの高い関心を集めていたソーシャルレンディング・サービス「ラッキーバンク」の運営会社、「ラッキーバンク・インベストメント株式会社」は、2018年3月と、2019年3月の、2度にわたり、行政処分を受けることとなりました。

このうち、2018年の行政処分は、業務改善命令。

その後、2019年の行政処分では、改善命令と併せて、金融商品取引法に基づく許可の取り消しという、重大な処分が下されることとなりました。

【2018年7月】maneoが行政処分をうける

サービス開始来、複数の金融事業者とのサービス連携なども進め、規模を拡大してきた、maneo。

しかし、2018年7月、ファンドの勧誘に際し、結果として、虚偽の表示を行った、等として、監督官庁から、業務改善命令を受けることに。

その後maneoでは、この行政処分を契機にするようにして、ファンドの分配・償還の延滞が続出。

2019年3月には、複数の投資家が、賠償を求める集団訴訟を起こすなど、大きなトラブルへと発展していくこととなります。

参考:

ソーシャルレンディング大手「maneo(マネオ)」トラブルの事件歴を振り返る→この後どうなるのか

【2018年12月】「トラストレンディング」運営会社が行政処分を受ける

公共事業関連案件を手掛ける企業への、高利回り融資などで、投資家から注目・人気を集めていたソーシャルレンディング・サービスが、「トラストレンディング」。

2018年12月には、そんなトラストレンディングの運営会社、「エーアイトラスト株式会社」が、1回目の行政処分を受けることとなりました。

そして、2019年3月の、2回目の行政処分では、前述のラッキーバンクの運営会社と同様、金融商品取引業上の登録の取り消しという、極めて厳しい処分が科されることとなります。

【2021年3月】SBIソーシャルレンディング運営会社が、第三者委員会を設置

2011年のサービス開始来、行政処分を受けることもなく、金融大手子会社として、着々と、実績を積み重ねてきた、SBIソーシャルレンディング。

しかし、2021年3月には、突如、「融資先の事業運営に、重大な懸案事項が発生している可能性がある」として、第三者委員会の設置を発表。

その後、一部ファンドにおける分配・償還の延期を発表し、2021年4月には、問題があったファンドへと出資していた投資家への、未償還元本全額の償還を発表。

親会社であるSBIホールディングスが、最大150億円相当の特別損失計上見込みを発表するなど、大きなトラブルとなっています。

まとめ

本記事におきましては、ソーシャルレンディングと並び称されることの多い、p2pレンディング(個人間融資)の特徴、及び、同サービスモデルの草分け的存在である、英・ZOPA社のサービス紹介を行ったうえで、本日の国内ソーシャルレンディングと、純粋な意味でのp2pレンディング(個人間融資)との間の相違点、及び、国内のソーシャルレンディング業界の主な歴史などについて、検証を行いました。

少しでも、ご参考と為さって頂ける内容と出来たのであれば、幸甚です。

その他、当ラボサイトに掲載中の、「ソーシャルレンディング業界Q&A・豆知識」の全コンテンツは、こちらのカテゴリーページからご覧下さい。

↓

ソーシャルレンディング・ラボ【ソーシャルレンディング業界Q&A・豆知識】コンテンツ一覧

投資家、資金需要者、双方から、高い注目を集めている、ソーシャルレンディング。しかしながら、当ラボの私的見解と致しましては、業界にまだ未成熟の部分も多く、いくつかの「危険会社」の存在も気にかかります。ソーシャルレンディング投資開始にあたっては、こちらの過去記事も、是非、ご参照下さい。

↓

ソーシャルレンディング・ラボの考える、【ソーシャルレンディング危険会社ランキング】はこちら

それでは、本記事はここまで。

また次回の記事にて、お会いいたしましょう。

※本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ソーシャルレンディングファンド等)への投資勧誘等を目的としたものでは、ありません。

個別のソーシャルレンディング事業者における投資口座開設等、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

また、英国ZOPA社の関連情報につきましては、同社英語サイト(https://www.zopa.com/)の内容を参照させて頂きました。

日本語訳については、誤訳の無いよう、注意を払っておりますが、正確な一次情報については、必ず、英国ZOPA社のホームページ(https://www.zopa.com/)をご参照下さいますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは