【分配金が20万円以下でも要注意】ソーシャルレンディングと住民税(および、確定申告義務)

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約3年が経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

ソーシャルレンディングとは

貸金業者(ソーシャルレンディング事業者)の募集するファンドに出資し、投資利益(分配金)を得る手法を、「ソーシャルレンディング投資」と呼びます。

ソーシャルレンディングの仕組み

ソーシャルレンディングの基本的なフローを、時系列で表現すると、下記のようになります。

- 貸金業者が、金融商品取引業の登録(※1)を得て、ソーシャルレンディング事業者(貸金業者+金融商品取引業者)となる。

- ソーシャルレンディング事業者が、自身のサービスサイト上で、ファンドの公開・募集を行う。

- 投資家(主に個人投資家)が、ソーシャルレンディング事業者のHPを経由して、ファンドに出資申込を行う。

- 出資が成立すると、ソーシャルレンディング事業者と投資家との間で、匿名組合契約が電磁的に締結される。

- ソーシャルレンディング事業者は、投資家が出資した資金を元手にして、資金需要者(借り手企業)に対し、資金融資を行う。この際、借り手企業とソーシャルレンディング事業者との間で、金銭消費貸借契約が締結されるほか、適宜、担保設定などが行われる。(※2)

- 借り手企業は、ソーシャルレンディング事業者に対して、利息、及び、元金の返済を行う。

- ソーシャルレンディング事業者は、借り手企業から回収した利息、及び、元金を元手にして、投資家に対し、持分に応じた分配(配当)、及び、償還(元本償還)を実施する。

(※1)国内のソーシャルレンディング事業者の多くが、第二種金融商品取引業の資格を取得していますが、中には、第一種金融商品取引業の資格を有しているケースもあります。

(※2)ソーシャルレンディング事業者から借り手企業への融資にあたっては、借り手企業(ないしは、その関係者)が保有する不動産等に対し、担保権が設定されることがありますが、無担保・無保証で融資が為されるケースもあります。

ソーシャルレンディングのメリット

| ソーシャルレンディング事業者 |

|

| 借り手企業 |

|

| 投資家 |

|

ソーシャルレンディングのデメリット

借り手企業にとってのデメリット

- 高い貸付金利:

ソーシャルレンディング事業者の課す貸付金利は、年率換算で10パーセントを超えることも珍しくありません。

こうした高い貸付金利は、借り手企業の経営を圧迫する恐れがあります。 - 今後の与信への影響:

ソーシャルレンディング事業者は、ノンバンクの貸金業者です。

借り手企業が、今後、銀行等のオーソドックスな金融機関からの借り入れを検討する場合、ノンバンク金融事業者からの借り入れ歴は、与信審査において、一定の影響を及ぼす可能性があります。 - 借り換えが不調になることも:

ソーシャルレンディング事業者の貸付原資は、ソーシャルレンディング事業者が投資家から集めた投資用資金です。

ソーシャルレンディング事業者が行政処分を受ける等して、ファンドの新規募集が出来なくなった場合、ソーシャルレンディング事業者が、十分な貸付原資を確保することが出来ず、結果として、期待していた借り換え・リファイナンスが、実現できなくなる可能性があります。

投資家にとってのデメリット

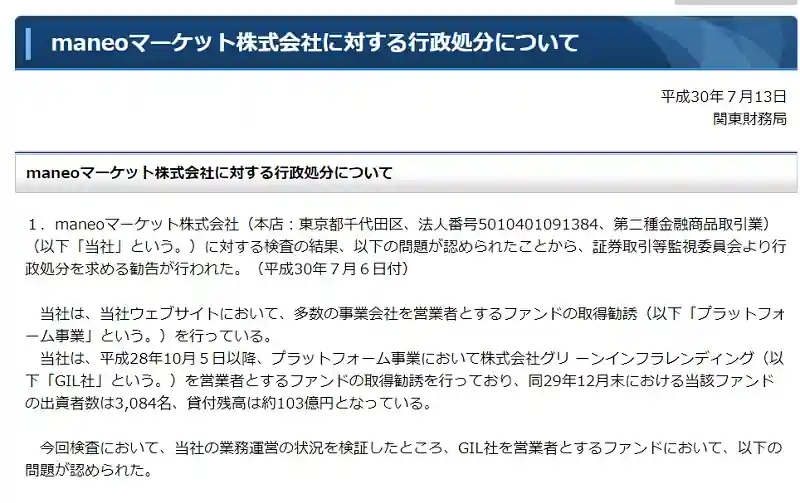

国内ソーシャルレンディング業界では、これまでに、複数の事業者が、監督官庁から行政処分を受けています。こうした「事業者リスク」の存在は、ソーシャルレンディング投資家にとって、大きなデメリットとなります。

画像引用元:関東財務局

- 元本割れのリスク:

ソーシャルレンディング事業者が、融資先企業から、貸付債権満額の回収をすることが出来なかった場合、ソーシャルレンディング事業者は、投資家向けの元本償還原資を確保することが出来ません。

この場合、投資家の出資元本については、毀損してしまうこととなります(=元本割れが生じる)。 - 延滞に巻き込まれるリスク:

借り手企業からソーシャルレンディング事業者への利息・元金返済が遅延した場合、ソーシャルレンディング事業者から投資家への分配・元本償還にも、遅れが生じることとなります。 - 中途解約不可:

ソーシャルレンディングの場合、ファンドへと一旦出資した資金は、その後、ファンドが満期償還を迎えるまでの間、投資家のもとへと返ってくることは有りません。

また、各ファンドへの出資持分を、投資家同士で取引するための、「セカンダリ取引」市場も整備されていないため、出資持分を途中で換金することも出来ません。

こうした流動性の低さは、クラウドファンディング投資特有のデメリットとして、留意が必要です。 - 事業者の不正リスク:

国内のソーシャルレンディング業界では、これまでに複数の企業が、不正行為等によって、監督官庁(金融庁や財務局)から行政処分を受けています。

行政処分を受けると、その後、ファンドの新規募集が不調となるケースが多く、結果的に、既存ファンドにも、延滞・デフォルトが生じやすくなるという、大きなデメリットがあります。 - 税務上の優遇措置がない:

ソーシャルレンディング投資の利益にあたる「分配金」は、現在の所得税法下では「雑所得」に該当し、「総合課税」の対象とされています。

上場企業株式投資のような「申告分離課税」は認められていないほか、不動産投資等で認められているような、「損益通算」や「(損失の)繰越控除」といった仕組みも、整備されていません。

住民税とは

住民税とは、日本国民が支払う各種の税金のうち、「都道府県民税」と「市町村民税」を合わせたものの事を指します。

なお、本記事においては、「法人住民税」については考慮せず、あくまでも、「個人の住民税」を対象とした記事内容とさせて頂きます。

住民税の納付先

住民税の納付先は、「その年の1月1日時点で居住している住所」が考慮対象となります。

ものすごく極端な話をすれば、新年早々、1月2日の午前中に、別の市区町村へと引っ越しをしたとしても、その年の住民税は、あくまでも、1月1日時点で暮らしていた市区町村に対して納付することとなります(※もちろんこの場合、1月2日以降の居住地に対しては、その年、住民税を納付する必要はありません)。

住民税の税額

住民税の税額は、前年の1月から12月までの所得に応じて決定される、「所得割」額と、前年所得とは無関係に決定・課税される「均等割」額とに分かれています。

2014年から2023年までの各税額・税率は、下記の通り。

- 所得割:

市町村民税【6%】+道府県民税【4%】=合計【10%】 - 均等割:

市町村民税【3,500円】+道府県民税【1,500円】=合計【5,000円】

たとえば、2020年1月~12月の間、全くの無収入だった方が、2021年春に就職し、会社から給与を受け取るようになった場合、2021年の間は、住民税はかかりません(=前年が無所得であるため)。

反面、この会社員が、2021年末で退職し、その後、2022年1月~12月の間、全く収入が無かったとしても、2022年の間、前年の所得額に応じ、住民税を支払う必要が生じます(=住民税は、あくまでも、前年所得に応じて課税されるため)。

転職などによって、給与が大幅に減少する等した場合、減少後の給与から、減少前の所得に応じた住民税を支払う必要が生じるため、家計の負担となるケースがあります。

住民税の納付方法

住民税の実際の納付方法としては、下記の2通りです。

- 普通徴収:

主に個人事業主の方などが、自ら住民税を支払うケース。市区町村から送付されてくる「税額通知書」(納付書もセット)を金融機関などに持参し支払います。 - 特別徴収:

いわゆる「給料からの天引き」によって支払うパターン。会社勤めを為さっている方は、ほとんどがこのケースでしょう。市区町村からの税額通知書が(個人ではなく)会社に送られ、会社はその通知書の内容に従って各個人の給与から住民税相当額を天引きし、一括納付します。

住民税が課税されないケース

東京都千代田区のホームページによれば、下記のようなケースに属する方の場合、住民税は課税されないこととなります。

①均等割&所得割の双方が非課税となるケース

- 1月1日時点で、生活保護法による生活扶助を受けている方

- 障害者、未成年者、寡婦または寡夫で、前年の合計所得金額が125万円以下の方

- 扶養親族のいない方で、前年の合計所得金額が35万円以下の方

- 扶養親族のいる方で、前年の合計所得金額が「35万円×(本人・同一生計配偶者・扶養親族の合計数)+21万円」以下の方(平成31年度以降)

②(均等割は課税されるが)所得割は非課税となるケース

- 扶養親族のいない方で、前年の総所得金額等が35万円以下の方。

- 扶養親族のいる方で、前年の総所得金額等が、「35万円×(本人・同一生計配偶者・扶養親族の合計数)+32万円」以下の方(平成31年度以降)

住民税の確定申告義務

同じく、東京都千代田区のホームページによれば、下記に該当する人以外は、原則として、住民税の確定申告が必要となります。

- 税務署に所得税の確定申告書を提出する人

- 勤務先から市区町村に対して「給与支払報告書」が提出され、かつ、他に所得の無く、所得控除の申告が不要である人

- 公的年金収入だけの人で、所得控除の申告が不要の人

住民税の節税策は

寄付金控除を活用した、住民税の節税方法として人気がある、「ふるさと納税」。返礼品を楽しみに取り組む方も多くいます。

画像引用元:さとふる

住民税のうち、均等割り部分については、節税が難しいのが実情ですが、所得割については、下記のような様々な控除で課税所得を減らすことによって、節税を図ることが出来る場合があります。

- 基礎控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 障碍者控除

- 寡婦(夫)控除

- 雑損控除

- 勤労学生控除

- 医療費控除

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- 寄付金控除

- 小規模企業共済掛金控除

このうち、「ワンストップ特例制度」を用いたふるさと納税(寄付金控除)は、サラリーマンでも気軽に取り組みやすく、かつ、寄付金額に応じた返礼品を期待できる、ということも相まって、昨今、人気となっている節税術でもあります。

ソーシャルレンディングと住民税の関係

ソーシャルレンディング投資を始めるにあたり、特に住民税に関して、くれぐれも留意してほしいのは、下記の2点。

①ソーシャルレンディング投資収益(分配金)については、たとえ20万円以下であっても、住民税の確定申告が必要

そもそも確定申告をする予定の人であれば、確定申告内容が市区町村に対して送付されるため、住民税に関する個別の申告は不要です。

ただし、「雑所得の金額が年間20万円に満たないから、確定申告はしないつもり」でいる方については、要注意。

上記ケースの場合、確かに所得税の確定申告については不要かもしれませんが、住民税に関しては、あくまでも、別問題です。

②ソーシャルレンディング事業者が源泉徴収しているのは「所得税」のみ

これが最大の盲点かもしれません。

各ソーシャルレンディング事業者は、投資家への分配金送金の際、所得税の源泉徴収を行ったうえで、分配をしています。

ただし、その時に源泉徴収されているのは(繰り返しとなりますが)あくまでも、「所得税」のみです。

住民税についてはソーシャルレンディング事業者が源泉徴収する対象ではありませんから、各投資家が自身の責任において、確定申告を行ったうえで、納税を行う必要があります。

住民税を確定申告せず、無申告で放置すると…

「税務署が管轄しているのは所得税。住民税を管轄しているのはあくまでも市区町村だから、苛烈な取り立てはあるまい。わざわざ確定申告せずとも、差支えはない」などと甘く考えるのは、絶対に厳禁です。

まず、本来は申告・納税すべき住民税を、無申告のままで放置している場合、ソーシャルレンディング事業者が提出する「支払調書」等を通して、無申告が(課税権者に)露見する可能性があります。

実際に無申告であることが把握されれば、当然、各市区町村の課税課が対応を開始することとなります。

「急に課税課から連絡が来て、びっくりした」などという事態にならないよう、住民税の申告・納税義務について、あらかじめしっかりと勉強・確認しておくとともに、万が一、過去年度分について未申告の内容がある場合、是非速やかに、お住いの地域の課税課へと連絡・相談し、適切な対応を取られることをお勧めします。

住民税額をきっかけに、ソーシャルレンディング投資が、勤務先にばれるケースも

前述の通り、会社員の方の住民税支払いは、勤務先の「特別徴収」によることが一般的です。

各企業には、毎年5月~6月頃、各従業員から特別徴収すべき住民税額が記載された、住民税特別徴収税額表が、各地方自治体の課税担当部署から送付されます。

ソーシャルレンディング投資や、その他、副業に取り組んでいる場合、特別徴収対象となる住民税額が、他の従業員と異なり、これがきっかけとなって、副業等への取り組みが、会社側に知られることとなるケースもあります。

各種租税・納税・申告等に関しては、あらかじめ読者様ご自身にて、お住まいの市区町村や、地域の税務署、その他、税理士・公認会計士等の税務専門家へとご確認のうえ、慎重に検討・対処等為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは