キャッシュフローファイナンスの、「【利回り8~10%】コインランドリーファンド(2号)《運用期間11ヶ月》 (2案件)」に、投資申込を完了致しました。

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

投資申し込み完了のエビデンス

キャッシュフローファイナンスのマイページ、「投資履歴」からのスクリーンショット抜粋がこちら。

↓

本ファンドの概要

同社のホームページ(https://www.cf-finance.jp/fund/detail?fund_id=276)から確認した、本ファンドの概要としては、下記の通りです。

なお、案件1、及び案件2のうち、案件1のほうに関してのみ、下記、詳説をさせて頂きます。

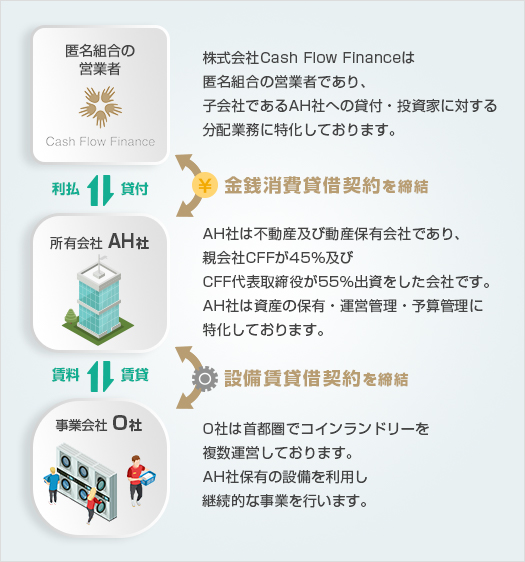

本ファンドのスキーム図

引用元:https://www.cf-finance.jp/fund/detail?fund_id=276

資金の借り手

事業者AH社です。

わたしが投資しているキャッシュフローファイナンスの下記2つの別ファンドでも、借入人となっている事業者です。

【利回り8%】東京都三鷹市 不動産ローンファンド(7号)

【利回り8~10%】《障害者就労支援》テクノロジーファンド(1号)

貸付資金の総額

本ファンドを通しての融資は5,000,000円(500万円)。

ただし、他に複数のファンドを経由し、合計では6,500万円を融資する、とのこと。

借り手の資金使途

事業者AHは、今回調達する資金を原資にして、コインランドリー設備を購入する、とのこと。

ちなみに、そうして購入するコインランドリー設備を、事業者O社に対して貸し付け、設備使用料を徴求する、という計画のようです。

貸付・運用の期間

11か月、とのこと。

設定担保

事業者AH社の株式55パーセントに対し質権設定。

事業者AL社が債務保証。

このスキームは、【利回り8%】東京都三鷹市 不動産ローンファンド(7号)と同一であり、【利回り8~10%】《障害者就労支援》テクノロジーファンド(1号)とも類似しています。

キャッシュフローファイナンスにおいては、良く用いられるスキームなのでしょう。

返済原資

11か月後に、あらためてリファイナンスを行うか、もしくは、今回購入するコインランドリー設備を売却することにより、返済原資を確保する計画である、とのこと。

わたしたち個人投資家の期待利回り

10パーセントとのことです。

本ファンドにわたしが投資申し込みを行った理由

主に下記のように検討したうえで、本ファンドへと投資申込をさせて頂きました。

担保設定については、別ファンド分析で述べた通り。

「キャッシュフローファイナンスの、「【利回り8%】東京都三鷹市 不動産ローンファンド(7号) (2案件)」に、投資申込を完了致しました。」の記事で詳説致しました通り、本ファンドでも用いられている担保設定スキームについては、その効力に係り、わたしは少々、疑問視しています(あくまでも、わたしの個人的な見解です)。

O社のコインランドリー事業は、うまくいっているのか知れませんが、O社としては、6か月前の事前予告を行えば、AH社との間の設備賃貸借契約を解除できる、とのこと。

心配のし過ぎかも知れませんが、ある程度事業が軌道に乗ったO社が、自己資金で(もしくは、自社が借主となって資金調達を行って)コインランドリー設備を購入することにしたら、どうなるのでしょう?

もしもO社がそのような考えを始めた場合、(そして、O社のコインランドリー経営が、本当にうまくいっている場合)金融機関としては、さほど抵抗なく、O社に対して、設備購入資金を融資するでしょう。

すると、O社としては、割高な賃借料を払ってAH社からコインランドリー設備を賃借するのを、やめてしまうかもしれません。

そのとき、AH社としては、宙ぶらりんになったコインランドリー設備を、どう処分するのでしょうか?

6,500万円で購入した設備一式は、中古で売却する場合、いかほどの値段で売却できるのでしょうか?

このように考えていくと、いささか、不安感を覚えます。

利回りはまあまあ。1年弱の運用は正直、長いが…

半年程度のスパンであれば、もう少し積極的な判断が出来たのですが、1年弱の貸付・運用、となると、なかなかの長期です。

利回りはまあまあ、ですが、多額の投資、とはしづらく、あくまでも、少額の投資とさせて頂きました。

まとめ

主に上記のように検討し、今回、キャッシュフローファイナンスの、「【利回り8~10%】コインランドリーファンド(2号)《運用期間11ヶ月》 (2案件)」に、投資申込をさせて頂きました。

文中の記載事項は、いずれも、わたしの個人的な見解に過ぎませんが、あくまでも、その限りにおいて、少しでも、読者の皆様のお力となれたのであれば、嬉しい限りです。

ファンドの平均利回りや、資本金額や投資家登録数といった「規模」、投資初心者へのおすすめ程度等々、いろいろな確度から、国内の有力ソーシャルレンディング事業者をランク付けした、こちらの過去記事も、是非ご参照下さい。

↓

大手ソーシャルレンディング事業者を、ブログ筆者が徹底ランキング。ファンド利回り&投資対象国分散度&不動産担保メリット、ユーザー数や資本金額規模等、様々なアングルから人気ソーシャルレンディング事業者を厳選ランキング。

それでは、本記事はここまで。

また次回の記事にて、お会い致しましょう。

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは