ボーナスでソーシャルレンディングを始めたい?|ソーシャルレンディングのリスク・デメリットにも要注意

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約3年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

目次

ソーシャルレンディングとは

貸金業の登録を持つ金融事業者が、新たに金融商品取引業の登録を得て、自身の融資プロジェクトのための資金をクラウドファンディング形式で調達、その後融資先から回収した利息・元金を、投資家に対して分配・償還するスキームのことを、「ソーシャルレンディング」と言います。

ソーシャルレンディングの仕組み

ソーシャルレンディングの基本的な仕組み・流れを時系列で表すと、下記のようになります。

- 貸金業者が、金融商品取引業の登録を取得し、「ソーシャルレンディング事業者」となる(※1)。

- ソーシャルレンディング事業者は、自身のサービスサイト上で、ファンド情報を掲載し、投資家からの出資を募集する(※2)。

- 投資家は、ソーシャルレンディング事業者のHPから、ファンドに対して出資申込を行う。

- 出資が成立すると、投資家とソーシャルレンディング事業者との間で、匿名組合契約(ソーシャルレンディング事業者が「営業者」、投資家が「匿名組合員」)が締結される。

- ソーシャルレンディング事業者は、ファンドに募った資金を、借り手企業に対して融資する。この際、借り手企業やその関係者が保有する資産(不動産等)に対して、抵当権が設定されるケースもある。

- 借り手企業は、その後、ソーシャルレンディング事業者に対して、利息、及び元金の返済を行う。

- ソーシャルレンディング事業者は、借り手企業から回収した利息を元手にして、投資家に対する利益分配を行う。また、借り手企業から最終的に回収した元金を元手に、投資家に対する元本償還を実施する。

- 元本償還が完了次第、ファンドは営業終了となる。

(※1)ソーシャルレンディング事業者の中には、「金融商品取引業」の登録と、「貸金業」の登録を、別々の法人(グループ企業等)で取得しているケースもあります。

(※2)投資募集は、先着方式で行われるケースもあれば、抽選方式で行われることもあります。中には、「募集額の半分を、先着方式で、残りの半分を、抽選方式で募集する」という、ハイブリッド方式が採用されているファンドもあります。

参考:

【2021年7月最新版】ソーシャルレンディングおすすめ10社&危ない3社比較ランキング【投資初心者必見】

ソーシャルレンディングのメリット

ソーシャルレンディングという仕組みは、

- ソーシャルレンディング事業者

- 借り手企業

- 投資家

それぞれにとって、下記のようなメリットがあります。

ソーシャルレンディング事業者にとっての参入メリット

- 自己資金や、自身が借り手となって銀行等から調達した資金ではなく、クラウドファンディング形式で全国の個人投資家から(概ね、少額ずつ)調達した資金を元手にして、融資事業を展開することで、自身のリスクを抑えた事業運営が可能となる。

- 自己リスクを軽減して融資事業を行うことで、銀行等の一般的金融期間が融資を躊躇するような、やや高リスクの資金需要に対しても、比較的積極的に取り組むことが出来る(回収が奏功すれば、業容を拡大できる)。

- 自己資金での融資は難しい、社会的インパクト重視型のプロジェクト等に対しても、クラウドファンディングで有志を募ることで、資金提供を行えるケースがある(金融包括への貢献)。

借り手にとって、ソーシャルレンディング事業者から資金調達するメリット

- ソーシャルレンディング事業者(ノンバンク型の貸金業者)の場合、銀行等の金融機関と比較し、柔軟な融資審査を期待できる。創業から年数が経過していない企業や、直近決算で赤字の企業であっても、担保内容等によっては、融資を受けられる場合があるほか、既に銀行からシニアローンを借りている場合でも、ソーシャルレンディング事業者からは、メザニンローンを追加で借りられる場合がある。また、担保物についても、物上保証(借り手以外の人物が保有している資産に、担保権を設定すること)が認められるケースがある。

- 銀行が忌避しがちな短期ローンにも、ソーシャルレンディング事業者ならば対応してくれるほか、元本の満期一括返済、代表者の連帯保証不要、資金使途自由、など、一般的な融資を比べて、貸付条件が柔軟に設定されているケースがある。

- 市場からの直接金融や、銀行からの間接金融などとは異なる、新たな資金調達チャネルを確保しておくことで、キャッシュフローの安定化を図ることが出来る。

- ソーシャルレンディング事業者によるファンド募集を通じて、全国の個人投資家に対して、自社のブランド・サービスについて、知名度向上を図ることが出来る場合がある。

投資家にとって、ソーシャルレンディングに投資するメリット

- (貸金業の登録を得ていない、一般投資家では、本来、タッチすることが出来ない、)貸金業者の融資プロジェクトに、クラウドファンディングを通じた小口出資によって、相乗り投資を行うことが出来る。

- 提示されてる期待利回りが高い(年率換算・税引き前で数パーセント~10パーセント弱程度)。

- 株式投資やFX投資などと違って、「値動き」という概念がない。

- (ファンドの運営は、ソーシャルレンディング事業者が行う関係で、)投資初心者でも、ベテラン投資家と(同一ファンドに投資している場合、)同じリターンを得ることが出来る。

- 上場企業に対して融資をするファンドや、貸し付けにあたって借り手企業の不動産に担保権が設定されるファンドがある。

- 投資家登録からファンドへの出資手続きまで、投資にまつわる諸々の作業が、いずれもインターネットで完結するため、分散投資が容易。また、スマートフォンなどを活用して気軽に再投資が出来るため、複利メリットを生かした投資がしやすい。

- マイクロファイナンス機関への融資案件など、社会的インパクトを重視したファンド・プロジェクトにも投資が出来る。

ソーシャルレンディングのデメリット・リスク

各ステークホルダーに、上掲のように、様々なメリットがある、ソーシャルレンディングですが、その反面、各関係者において、下記のようなリスク・デメリットも存在します。

ソーシャルレンディング事業者にとってのデメリット

- 貸金業、及び、金融商品取引業の登録取得のために、イニシャルコストがかかる。また、必要なシステム開発や、サービスサイト構築等のために、初期投資が必要となる。

- 自己資金100パーセントで融資する場合と単純比較すると、利幅が小さい。

- ファンドへの出資の中途解約を「不可」とする場合、投資家が長期の資金拘束を忌避し、結果的に、短期運用ファンドばかりに資金が集まる傾向がある。また逆に、出資の中途解約を「可」としてしまうと、近年のリーマンショックやコロナショックのような、大規模な社会変動が生じた際、投資家から中途解約・返金申請が殺到し、ソーシャルレンディング事業者自身のキャッシュフローがショートしてしまうリスクがある。

- 貸金業法が定める「借り手保護」と、金融商品取引法が定める「投資家保護」の、難しい両立を迫られることとなる。

借り手企業にとってのデメリット

- ソーシャルレンディング事業者の課す、貸付金利(=ソーシャルレンディング事業者自身の運営報酬+投資家の分配率)が高い(年率換算で10パーセント超となるケースも稀ではない)。

- ノンバンク型の貸金業者(ソーシャルレンディング事業者)からの借入履歴の存在が、今後の与信において、一定程度の影響を及ぼす可能性がある。

投資家にとってのリスク

- 情報の透明性が低い:

国内ソーシャルレンディング業界では、貸金業法への抵触の懸念から、長きに渡り、投資家に対して、融資先企業の具体的情報(商号等)が、非開示、とされてきました。

しかし、この「匿名化」を温床として、一部のソーシャルレンディング事業者による不正が続出。

事態を重く見た金融庁は、2019年3月に、「ソーシャルレンディング事業者は、投資家に対して、借り手企業の情報を開示しても差支えない(=貸金業法には抵触しない)」とする見解を公表。

その後、情報公開に積極的なソーシャルレンディング事業者を中心に、融資先の公開(=匿名化解除)が相次ぎましたが、2021年に入った今でも尚、融資先の匿名化を継続しているソーシャルレンディング事業者も存在します。

※なお、ソーシャルレンディング事業者の場合、上掲の通り、「借り手保護」と「投資家保護」の両立という、難しい課題を背負っています。 - 投資資産の流動性が低い:

ソーシャルレンディング投資の場合、一旦、ファンドに対して出資すると、そのファンドが運用終了し、元本償還を実施するまで、資金が手元に返ってくることは有りません(=出資の中途解約が出来ない)。

不動産クラウドファンディングの場合、一部の事業者が、出資持分の買取りを行っているケースがありますが、ソーシャルレンディングの場合は、そのような取り組みは見当たりません。

また、ファンドへの出資持分を、投資家同士で売買するような、いわゆる「セカンダリ取引市場」も整備されていないため、出資持分の換金も不可能です。

このように、上場企業株式投資やREIT(上場リート)投資と比較し、ソーシャルレンディングの場合、投資資産の流動性が著しく低い、というデメリットがあります。 - ファンドの運用期間が変更となるケース(早期償還&延滞):

ソーシャルレンディング事業者から資金融資を受けている借り手企業が、ソーシャルレンディング事業者に対して、債務の繰り上げ返済を行った場合、ソーシャルレンディング事業者は、当該ファンドの運用を、予定よりも早期に終了するケースがあります(=早期償還)。

この場合、ファンドの運用期間そのものが短縮されるため、投資家としては、期待していた分配金全額を受け取ることが出来なくなる可能性があります。また逆に、借り手企業が、ソーシャルレンディング事業者に対する利息・元金の返済を遅延させた場合、ソーシャルレンディング事業者としては、投資家に対する分配・償還の原資を確保することが出来ません。

この場合、ファンドは「延滞中」という状態になり、運用期間は、ファンドが償還を迎えるまで、ずるずると、延長されてしまうこととなります。 - 貸し倒れ(デフォルト)に伴う、元本割れのリスク:

借り手の経営破綻・破産手続き等により、ソーシャルレンディング事業者が、融資先企業からの債権回収を諦めて、債権を「貸し倒れ処理」(=デフォルト処理)すると、投資家の出資元本も、大きく毀損してしまうこととなります。

また、ソーシャルレンディング事業者が、額面よりも大幅に安い値段で、貸付債権を、債権買取業者に売却するなどした場合も、投資家に出資元本に、元本割れが生じることとなります。 - 不動産担保付きの融資案件でも、安心・安全とは言い切れない:

「不動産担保付きファンド」と聞くと、一見、保全能力の高い、安心・安全なファンドのように見えますが、必ずしも、そうとは言い切れません。

抵当権を設定する不動産の担保価値評価が甘すぎたり、LTV(担保掛目)が大き過ぎ、担保物の価値に対して多額の資金を貸し付けている場合等においては、たとえ、不動産担保が設定されていても、ソーシャルレンディング事業者が、貸付債権全額の回収に失敗するケースがあります。

また、不動産市況の急激な悪化に拠り、「担保権設定当時は、”十分”と思えた担保物が、市況の悪化によって相場が下がり、貸付債権に対して相対的な価値が目減りしてしまった」等という事態も想定されます。 - 税務上のデメリット・手間暇:

ソーシャルレンディング事業者から送金されてくる「分配金」は、所得税法の定める所得の分類上、「雑所得」に該当し、総合課税の対象となります。

申告分離課税制度の利用は出来ないほか、実物不動産投資や株式投資では一般的な、「損益通算」や「繰越控除」といった仕組みも、ソーシャルレンディング投資に関しては、認められていません。

さらに、ソーシャルレンディング投資から生じる分配金利益の額によっては、「これまで、会社の年末調整に任せきりで、自分で確定申告をしたことがない」というサラリーマン・会社員の方でも、所得税の確定申告をしなければならなくなるケースがあります(住民税については、分配金の多寡に関わらず、確定申告を要するケースがあります)。 - 為替リスク・カントリーリスクにも注意が必要:

ソーシャルレンディング事業者の中には、国外案件を専門的に取り扱っているケースがあります。

こうした事業者を通じて、国外向け投資ファンドへと出資する場合、ファンドそのものの運用状況以外にも、為替の変動に対しても、留意をする必要があります(※ただし、ファンドが為替ヘッジ付きの場合、為替変動の影響は、軽減される場合があります)。

また、日本国とは異なる法律・慣習のもとでビジネス展開される案件の場合、政治的な要因も含めた、地政学リスク(カントリーリスク)に対しても、注意が必要です。

「ボーナスでソーシャルレンディングを始めたい」

日頃の給与とは別に、まとまったお金が入りやすい、ボーナス。

貯金しておくだけだと勿体ないし、かといって、消費に回してしまうのも、いまひとつ…。

何か適切な投資先があれば、投資をスタートしてみたい、と考えている方は、少なくないでしょう。

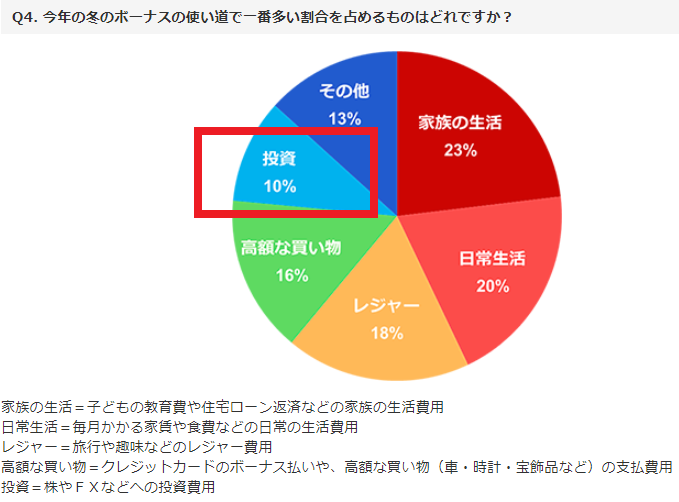

実際、楽天銀行が2017年に行ったアンケート調査によると、ボーナス資金の最大の使い道として「投資」を選んだ方が、少なからず、いらっしゃったことが、明らかになっています。

引用元:楽天銀行株式会社「【冬のボーナスについてのアンケート結果】」https://www.rakuten-bank.co.jp/press/2017/171219.html

ボーナスでソーシャルレンディング投資を始める、その前に…。

高い利回りで注目を集めているソーシャルレンディングですが、複数の注意点があります。

実際に大切なボーナス資金を投資に回してしまう前に、まずは、ソーシャルレンディングのリスク・注意点について、しっかりと把握を行うことをお勧めいたします。

ソーシャルレンディング投資に元本保証はない。

ソーシャルレンディングは、純然たる投資であり、そして、投資である以上、元本保証はありません。

損失を被る可能性がありますし、実際に損失を被るところまでは行かなかったとしても、ファンドの償還に遅れが生じ、資金が手元に返ってくるまでに、想定以上の時間がかかる、等というケースもあります。

「ソーシャルレンディング=投資」

「元本保証は、無い」

まずは此の点を、しっかりと認識しておく必要があります。

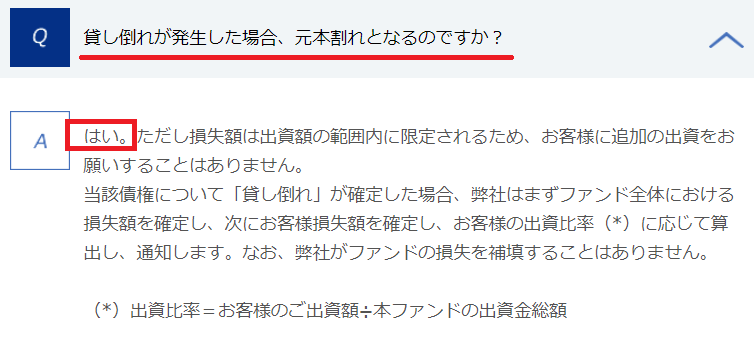

大手ソーシャルレンディング事業者「SBIソーシャルレンディング」のHPにおいても、元本割れリスクは明記されています。

引用元:SBIソーシャルレンディング「貸し倒れが発生した場合、元本割れとなるのですか?」https://www.sbi-sociallending.jp/faq

ソーシャルレンディングでは、実際に延滞・遅延が発生している。

ソーシャルレンディング業界では、今般、実際に、ファンドからの償還に延滞・遅延が発生するケースが出ています。

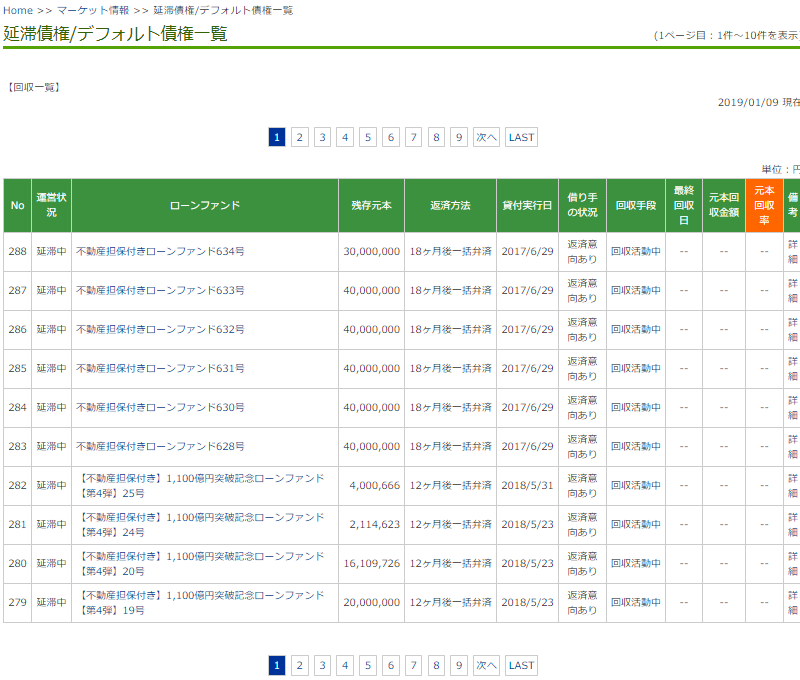

例えば、国内ソーシャルレンディング業界においては大手、と言える、maneo(マネオ)の場合、本記事執筆本日現在、下記のように多量のファンドで、延滞・遅延が発生しています。

引用元:maneo「延滞債権/デフォルト債権一覧」https://www.maneo.jp/apl/fund/repayment/delayhistory

maneo以外のソーシャルレンディング事業者でも、延滞・遅延が発生しているところは、決して、少なくありません。

これだけ多量のソーシャルレンディング事業者・ファンドにおいて延滞が発生している以上、ボーナス資金をソーシャルレンディングに投じる場合、出資先のファンドが延滞に陥る可能性は、決して、ゼロではありません。

後述も致しますが、ボーナス資金をソーシャルレンディングに投じる場合、必ず、ボーナス資金全体の一部のみを投資に回すこととし、あくまでも、余裕資金を原資にあてることを、忘れぬようにしてください。

元本棄損も発生している。

ソーシャルレンディング業界においては、延滞・遅延のみならず、実質的な元本棄損(=元本割れ)が発生した事案もあります。

ソーシャルレンディング投資では、ファンドが順調に運行・償還された場合、年利換算で5パーセント前後、高ければ10パーセント前後の利回りを狙える場合もありますが、

利回りが高くなればその分、担保設定等の保全効能がいまひとつ、というファンドが増えてくる傾向にあります。

せめて、不動産担保などの実物担保がついていれば、担保物の市場換価により、ある程度の債権回収が図れる場合があるでしょうが、利回りばかりが優先された、無担保・無保証ファンドの場合、債務者の財務状況等によっては、全損リスクも否定は出来ません。

行政処分を受けたソーシャルレンディング事業者「ラッキーバンク」においては、貸付金債権放棄も発生しています。

引用元:ラッキーバンク「運用実績一覧」https://www.lucky-bank.jp/results/

ソーシャルレンディング事業者に対する行政処分も。

国内ソーシャルレンディング事業者の中には、監督官庁により行政処分を受けた事業者が、複数、存在します。

2018年には、往時のソーシャルレンディング業界最大手であった、maneoマーケット株式会社が、業務改善命令を受ける、という事件がありました。

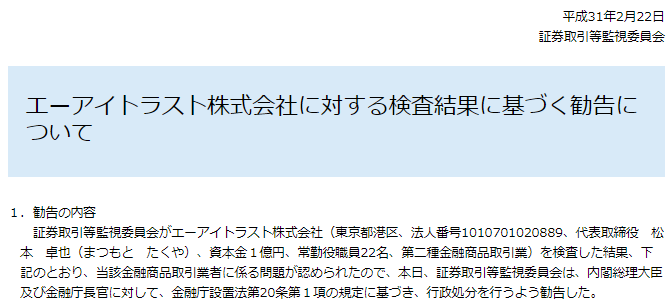

また、2019年に入ってからは、2018年12月に最初の行政処分を受けたばかりのソーシャルレンディング事業者「エーアイトラスト」に関し、早くも2度目の行政処分勧告が発される、という事態も発生しています。

引用元:証券取引等監視委員会「エーアイトラスト株式会社に対する検査結果に基づく勧告について」https://www.fsa.go.jp/sesc/news/c_2019/2019/20190222-1.htm

ソーシャルレンディングは、確かに、魅力的な投資分野ですが、業界にはまだまだ未成熟な部分も多く、相応のリスクもあることを、決して、ご失念なさらぬよう、ご注意ください。

それでも、ボーナス資金でソーシャルレンディングを始めるならば…

少なくとも、下記数点の留意を欠かさぬよう、ご注意ください。

投資は、ボーナス資金の一部から始めること。

ボーナスの全額をソーシャルレンディング等の投資活動に回してしまうのは、(個々人の資産状況によるといえども)お勧めできません。

そもそも、会社員の方々にとって、ボーナス、というのは、

- 純然たる臨時報奨金、というよりは、

- 年収・生涯賃金の一部を、まとめて受け取っている、

という意味合いも、少なからぬことと思います。

ボーナス資金の全額を、ソーシャルレンディング投資に回してしまうようなことは、差し控えるべきでしょう。

複数のソーシャルレンディング事業者に資金を分散する。

上掲も致しました通り、今般、複数のソーシャルレンディング事業者において、延滞が発生しています。

また、特定のソーシャルレンディング事業者においては、監督官庁からの行政処分を受ける、という事態も出ています。

こうした状況を踏まえると、ソーシャルレンディング投資を行うにあたり、1社のソーシャルレンディング事業者に資金を集中的に投資する、というのは、差し控えるべきでしょう。

信頼できるソーシャルレンディング数社に、資金をある程度、分散投資することが望ましいものと思料されます。

実際問題として、ソーシャルレンディング投資の場合、

- 投資口座の開設も、

- 実際の投資手続きも、

極めて簡易ですし、小口投資(例:1万円から)も可能です。

分散投資には非常に適した投資手法であると言えますので、その特性を、最大限に生かすべきです。

マザーズ上場企業が運営するソーシャルレンディング「OwnersBook」では、1万円から出資可能である旨が明記されています。

引用元:OwnersBook「必要な資金は最低いくらですか?」https://www.ownersbook.jp/faq/detail/12/

信頼できないソーシャルレンディング事業者には投資しない。

ソーシャルレンディング事業者に口座開設を行うにあたり、

- そのソーシャルレンディング事業者の顧客応対姿勢や、

- 評判・レビュー等において、

少しでも不安を感じるソーシャルレンディング事業者へは、出資を行わぬことが賢明でしょう。

後述も致します通り、実際のソーシャルレンディング投資に際しては、個別のファンドの概要・詳細をしっかりと読み込むことが、極めて大切な作業となります。

しかしながら、ソーシャルレンディング事業者そのものが不正を働いている場合、そのソーシャルレンディング事業者が作成・公開しているファンド概要など、全く、あてにならなくなります。

ファンド選びの前に、ソーシャルレンディング事業者選び。

これが、ソーシャルレンディング投資の鉄則となります。

ソーシャルレンディング投資家による情報共有サイト「レンダータウン」では、ソーシャルレンディング事業者に関する情報が頻繁に交換されています。

引用元:レンダータウン(https://render-town.com/)

※レンダータウンについては、2021年現在、サイト閉鎖済

ファンド概要をよく読み込む。

ソーシャルレンディング事業者選びが済んだら、実際のファンド選定に入ります。

この際、ソーシャルレンディング事業者が公開しているファンド情報については、(※長文の場合も少なくありませんが)しっかりと熟読為さることをお勧めします。

専門用語が使用されている等して、内容について十分な納得ができない場合、是非ためらうことなく、ソーシャルレンディング事業者に直接電話をかけてみるといいでしょう。

誠意をもって投資家からの質問に対応してくれるソーシャルレンディング事業者かどうか、は、大切なポイントとなります。

また、出資を検討するファンドだけに個別的に目を通すのではなく、極力、

- そのファンドの、同一シリーズ別号の状況や、

- そのソーシャルレンディング事業者の、他のファンドシリーズの償還・運用状況等、

出来得る限り幅広い情報に目を通すように心がけましょう。

「面倒くさい」とお思いになるかもしれませんが、複数のファンドの読み込みをしていれば、少しずつ慣れてきますし、最初のうち、どれだけ時間がかかる、と言えども、1つのファンドの内容を読み込むのに、何カ月もかかるはずはありません。

これに対して、一度、ファンドに対して出資をしてしまえば、その資金は、ファンドが償還を迎えるまで、返ってくることは無いのです。

どれだけ償還までの期間が短いファンドだとしても、数カ月は運用期間が設けられているのが普通ですし、運用期間が長いファンドの場合、満期償還までに1年以上の歳月を要するケースも多くあります。

出資を決断する前には、十分に時間をかけて、検討するようにしてください。

ソーシャルレンディング「以外」の投資も検討する。

わざわざ申すまでもありませんが、投資活動は、なにも、ソーシャルレンディングだけではありません。

不動産投資もあれば、FX(外国為替取引)、株式投資、投資信託購入など、様々な投資商品が、世の中には溢れています。

それぞれに長所があり、短所もありますが、うまくそれらのメリット・デメリットを組み合わせていく、というポートフォリオ戦略も、検討に入れましょう。

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは