ロボアドバイザーのポートフォリオ運用の仕組み・メリット&デメリットを考える

ロボアドバイザーとは

投資家が、ロボアドバイザーの発する質問に対して回答することで、ロボアドバイザーが、各投資家の「リスク許容度」を自動的に診断し、各許容度に見合った、「最適ポートフォリオ」の提案を行ってくれるのが、「助言型(アドバイス型)ロボアドバイザー」と言われるサービスです。

さらに一歩踏み込んだ、「投資一任型ロボアドバイザー」の場合、投資家ごとの最適ポートフォリオを構築するために必要な、具体的な銘柄(ETF等の投資信託が中心となります)の取得や、その後の値上がり・値下がりに応じた、資産配分の再調整(=リバランス)まで、ロボアドバイザー側が全て、自動的に執行してくれます。

ロボアドバイザー投資の仕組み

投資家がロボアドバイザー投資に取り組む場合、概ね、下記のような流れとなります。

- ロボアドバイザーが発する、5点~10点程度の質問に対して、投資家が、オンライン、ないしは、モバイルアプリ上で回答する。

- ロボアドバイザーは、各投資家の回答内容に応じて、当該投資家の「リスク許容度」を診断する。

- ロボアドバイザーは、各投資家のリスク許容度に見合った、最適な投資ポートフォリオの提案を行う。

- 投資家が、ポートフォリオ内容に同意し、かつ、ロボアドバイザーの指定する最低投資金額以上の資金を入金すると、ロボアドバイザーは、当該ポートフォリオを構築するために必要な、具体的な銘柄の取得を行う。

- 銘柄取得後、一定の期間が経過し、銘柄の値上がり・値下がり等に伴い、ポートフォリオの資産配分が崩れてくると、ロボアドバイザーは、自動的に、資産配分の再調整(リバランス)を執行する。またこの際、含み益の実現に伴い生じた利益を、含み損の実現によって打ち消す、税金最適化機能が同時執行されることもある。

ロボアドバイザー投資のメリット

- 証券会社が提供する「ラップ口座」等、有人型の投資一任サービスと単純比較すると、手数料が安い。

- 積立投資機能が提供されており、「ドルコスト平均法」により、資産の高値掴みを回避できるロボアドバイザー・サービスも多い。また、積立のために、クレジットカードを利用できるケースもある。

- 投資家自身が直接投資作業を行う必要がないため、トレードが投資家の感情に左右されにくい。このため、短期的な値動きに一喜一憂することなく、「投資の王道」と言われる、長期投資が、自然と実現できる。

- 大手証券会社や、国内証券市場の上場企業が、サービス運営にあたっているロボアドバイザーもある。

- 分散投資において最も手間がかかると言われる「リバランス」を、ロボアドバイザーに一任することが出来る。

- ロボアドバイザーによっては、1万円程度の少額から、投資をスタートすることが出来る(”ミリトレ”機能等によって、少額でも、複数の資産クラスへの分散投資が可能)。

- ETF(上場投資信託)からの分配金は、自動的に再投資されるため、複利効果を得やすい。

- 複数の資産クラスを組み合わせた、ポートフォリオ運用を、投資初心者でも、手軽に行うことが出来る。

- 家計簿管理アプリ大手「マネーフォワード」等との自動連携機能を搭載しているロボアドバイザーもある。

※その他、ロボアドバイザーのメリット一覧については、別記事をご覧下さい。

ロボアドバイザー投資のデメリット

- ideco(個人型確定拠出年金)と違い、毎月の積立金(idecoの場合は、掛金)が、所得控除の対象とはならない。また、つみたてNISA・一般NISAに非対応のロボアドバイザーの場合、投資利益が非課税とならない。

- 各ロボアドバイザーは、基本的に、「バイ&ホールド」戦略を採るため、相場の下落局面では、利益をあげることが難しい。

- 最低契約期間や、最長契約期間が、規約で定められているロボアドバイザーもある。

- 固定報酬型のロボアドバイザーの場合、たとえ、投資成績がマイナスであったとしても、手数料が恒常的に発生し続ける。逆に、完全成果報酬型の手数料体系を採用しているロボアドバイザーの場合、投資利益に対する手数料率が高い。

- ソーシャルレンディングや不動産クラウドファンディング等と違って、利回りが、あらかじめ約定されていない。

- プライベート・バンカーや、ファイナンシャル・アドバイザーのように、各投資家の資産構成全体を見て、俯瞰的なアドバイスを提供することは、現行のロボアドバイザーには、出来ない。

- ロボアドバイザーが実施するリバランスによって、含み損が実現し、課税関係が生じてしまうことがある。また、リバランスに伴って株式系のETF等を売却してしまうことで、却って、最終的な投資リターンを小さくしてしまうことがある。

- 運用終了(投資資産の売却)のタイミングによっては、ロボアドバイザーによる資産運用が、「元本割れ」という結果で終わるリスクがある。

- 投資家が自分自身でETF等投資信託を購入する場合と単純比較すると、ロボアドバイザーの手数料分だけ、コストが割高となる。

- 短期的に大きな利益をあげることは難しい。

※ロボアドバイザーの問題点について詳しくは、別記事をご参照ください。

ロボアドバイザーのポートフォリオとは

「ポートフォリオ」とは、様々な銘柄、ないしは、資産クラスの「組み合わせ」のことを指す、投資用語です。

ロボアドバイザーの多くが、数千の銘柄へと分散投資する、上場投資信託(ETF)等を複数活用し、全世界の、様々な資産クラスへと、資金の分散投資を図るよう、サービス設計されています。

ロボアドバイザーの運用するポートフォリオとは

国内のロボアドバイザーの大半が、

- 米国株式

- 米国を除く、先進国(日本、及びヨーロッパ各国)の株式

- 中国などを始めとする、新興国の株式

- 先進国の債券(政府の発行する国債が中心)

- 新興国債券

- 金(きん)などを含む、コモディティ

- 不動産(リート)

など、様々な資産クラスに対し、資産を分散投資します。

基本的に、リスク許容度の高い投資家ほど、ポートフォリオ全体に占める「株式」系資産の比率が高くなり、反面、リスク許容度の低い投資家の場合は、株式系ではなく、「債券」関連の資産クラスの占める割合が高くなります。

これは、株式系の資産クラスが、債券系の資産クラスと比較し、

- リターン(期待収益率)は高いものの、

- リスク(ボラティリティ)が大きい、

という特性があるため、です。

「リスク許容度が低い投資家は、リスクに対する経済的・心理的な耐性が乏しいため、株式系の資産クラスを中心とした、ボラティリティの高いポートフォリオは推奨出来ない。そのため、債券系の資産クラスを中心とした、標準偏差(リスク)の小さいポートフォリオがおすすめである」

「リスク許容度が高い投資家は、株式系資産クラスの、高いボラティリティ(リスク・標準偏差)にも耐えられるだけの、資金的な余力がある。このため、リスクを許容しつつ、投資収益(リターン)の最大化を目指すポートフォリオが推奨される」

などといった具合に、ロボアドバイザー側が判断・算定することとなります。

なお、投資家としては、ロボアドバイザーの診断する「リスク許容度」を手動で変更することで、結果的に、ロボアドバイザーの提案するポートフォリオ内容を、ある程度任意に変更することが可能です。

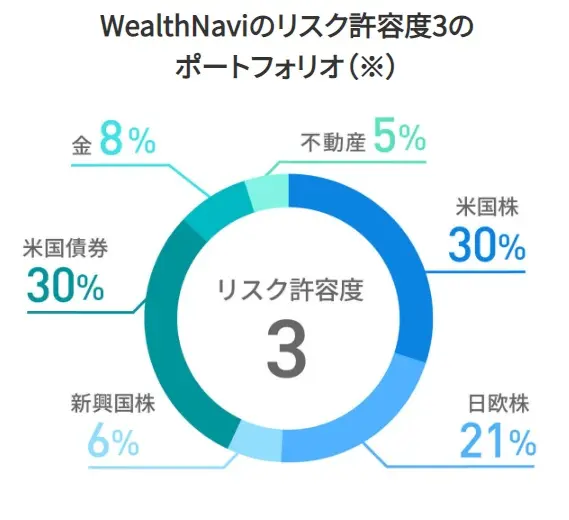

「ウェルスナビ」のポートフォリオ例

ここからは、各ロボアドバイザー事業者別の、リスク許容度診断に基づいた、最適ポートフォリオの具体的な内容をチェックしてみましょう。

まずは、国内ロボアドバイザー業界最大手、ウェルスナビのポートフォリオ内容です(ただし、ロボアドバイザー側は、基本的に、そのような手動操作を推奨していません)。

画像引用元:ウェルスナビ

こちらは、ウェルスナビの、リスク許容度1~5のうち、リスク許容度3の投資家向けに提示される、最適ポートフォリオの内容です(2019年4月17日現在)。

資産クラス別の投資対象銘柄(ETF)も含めた、細かな内訳としては、下記の通りです。

| 資産クラス | 銘柄(ETF) | 割合 |

| 米国株 | VTI | 30.4パーセント |

| 日欧株 | VEA | 21.4パーセント |

| 新興国株 | VWO | 6.0パーセント |

| 米国債券 | AGG | 29.7パーセント |

| 金 | GLD | 7.5パーセント |

| 不動産 | IYR | 5.0パーセント |

2019年4月17日現在

米国株+日欧株+新興国株の合計、すなわち、株式系の資産クラスの合計割合は、全体の6割弱程度の及びます。

残りの3割程度が、(株式と比べて)「ローリスク・ローリタ-ン」とされる、債券系の資産クラス(米国債券)が占め、残りを、コモディティ(金)と不動産に投資している、という内訳となります。

ウェルスナビの場合、投資家のリスク許容度が高まると、株式系の資産クラスが占める割合がさらに高くなり、ポートフォリオ全体の8割以上を占めるようになることもあります。

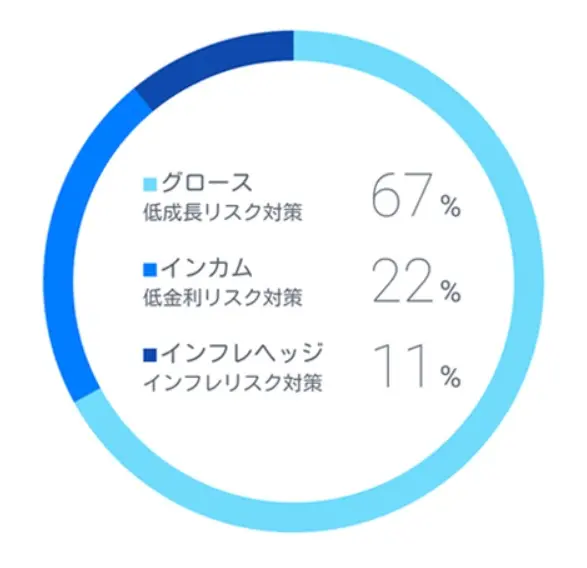

「テオ」(THEO)のポートフォリオ例

テオ(THEO)は、ウェルスナビと、国内のロボアドバイザー業界の人気を二分する存在ですが、そのポートフォリオ内容は、ウェルスナビとは些か異なります。

テオ(THEO)では、「機能ポートフォリオ」と呼ばれる仕組みを導入しており、それぞれのポートフォリオが、投資対象銘柄(ETF)を購入・保有する、という形態を採用しています。

各ポートフォリオの具体的な内容としては、下記の通りです。

| ポートフォリオ名 | 概要 | 投資対象銘柄(ETF) |

| グロース | ハイリスク・ハイリターンを志向し、株式系のETFを投資対象とする。 | SPYG、SPYV、EWJ、、FXI、VWOなど。 |

| インカム | ローリスク・ローリターンを志向。株式とは相関係数の低い、債券系の資産クラスを取得。 | SPAB、VMBS、SJNKなど。 |

| インフレヘッジ | 国債等の債券系資産クラスは、インフレに弱い、という弱点があります。この弱点を補強すべく、不動産等の実物資産や、物価連動債に対して投資する。 | XLRE、GLDM、VTIP等。 |

引用日:2021年8月30日

3つのポートフォリオの複合体が、各個人投資家のポートフォリオとなります。

その具体例としては、下記のような物があります。

画像引用元:https://theo.blue/shisan-kokai/

上記例は、30代という、比較的若い年代の投資家向けに運用されているポートフォリオです。

ポートフォリオ全体に占める、グロース・ポートフォリオ(株式系)の割合が大きく、「ハイリスク・ハイリターン」な資産運用を志向していることが分かります。

SUSTEN(サステン)のポートフォリオ例

SUSTEN(サステン)は、日本で初めて、完全成果報酬型の手数料体系を採用しているロボアドバイザーとして知られています。

SUSTEN(サステン)のポートフォリオ内容を理解するためには、まず、SUSTEN(サステン)が投資家に対して直接販売している、下記3つのポートフォリオ(投資信託)を把握する必要があります。

| 投資信託名 | 概要 | 組み入れ資産例 |

| グローバル資産分散ポートフォリオ(R) | 全世界の株式及び債券に分散投資。リスク(標準偏差)をある程度抑えつつ、株式市場インデックスへの連動を目指す。 | VANGUARD TOTAL STOCK MARKET ETF等 |

| グローバル債券ポートフォリオ(B) | 日本を含む先進国の国債・社債等に対して投資する。 | VANGUARD TOTAL BOND MARKET ETF等 |

| グローバル複合戦略ポートフォリオ(G) | SUSTEN(サステン)が開発した、計量モデルに基づく市場中立型マルチ戦略により、株式市場との連動性を低く保ちながら、先物取引等を通じて、独自に運用成果獲得を目指す。 | US T BILL(米国財務省発行債券)のほか、株価指数先物・債券先物・通貨先物等 |

引用日:2021年8月30日

上記3つの投資信託(ファンド)の組み合わせが、各個人投資家の具体的な「ポートフォリオ」と相成ります。

各個人投資家のポートフォリオは、事前に診断されたリスク許容度と合わせて、下記の9タイプに分類されています。

- 信頼の世界経済タイプ

- 不易流行タイプ

- 伝統的理論タイプ

- ヘッジファンドタイプ

- 安定バランスタイプ

- モダニストタイプ

- 質実剛健タイプ

- 機動的守備タイプ

- 理想追求タイプ

そして、各運用タイプごとに、上記した3つの投資信託を、どの程度の割合で組み入れるのか、が変わります。

例えば、「信頼の世界経済タイプ」の場合、3つの投資信託のうち、「グローバル資産分散ポートフォリオ(R)」の組み入れ比率が最も高くなります。

逆に、「安定バランスタイプ」の場合は、「グローバル債券ポートフォリオ(B)」の占めるシェアが大きくなる、といった具合です。

参考:

完全成果報酬型ロボアドバイザー「SUSTEN」(サステン)とは|投資の仕組み、メリット&デメリットまで検証

ロボアドバイザーのポートフォリオ運用の目的・メリット

ロボアドバイザーの行うポートフォリオ運用には、主に、下記のようなメリットがあります。

投資のリスク(標準偏差)を低下させる

互いの相関係数が低い資産クラスに、資産を分散投資することで、投資の「リターン」を中程度に保ちながら、投資の「リスク(=標準偏差)」を、大きく低減させることが出来ます。

例えば、下記のような2つの資産クラスに、資産を分散投資する、と仮定します。

また、両者の相関係数は、「マイナス1」である、と仮定します。

| 期待収益率 | 標準偏差 | |

| 株式 | 10パーセント | 30パーセント |

| 債券 | 2パーセント | 10パーセント |

数値は仮定

この場合、「株式50パーセント+債券50パーセント」のポートフォリオの期待収益率は、2つの資産クラスの期待収益率の、ちょうど半分程度(6パーセント程度)となります。

これに対して、2つの資産クラスを組み合わせたポートフォリオの、標準偏差(=リスク)は、債券単独よりもさらに低く、5パーセント前後程度となります。

これは、

- 株式の価格が高まるときには、債券の価格が下がり、

- かつ、株式の価格が下がるときには、債券の価格が上がる、という具合に、

互いの値動きが逆行する(=相関係数が極めて低い)ために生じる現象です。

※逆に、互いの相関係数が大きい(相関関係が強い)資産クラスに、いくら分散投資したところで、リターンの標準偏差(リスク)を低減させる効果はありません。

「投資において、ある程度のリターンは追及していきたいが、その際、あまり大きなリスクは負いたくない」

そのように考えている投資家にとって、相関係数の低い、複数の資産クラスを組み合わせたポートフォリオ運用は、大きなメリットがあります。

地理的な分散を図ることが出来る

ロボアドバイザーの場合、たとえ「株式系の資産クラス」であったとしても、投資対象銘柄は、上記したように、様々な国と地域に分散されています。

そうして、(資産クラスの分散のみならず)資産クラス内での地理的分散を図ることによって、

- 一部の投資対象地域で、銘柄の価格下落が生じたとしても、そのマイナスを他の地域で吸収し、かつ、

- どこか、特定の地域で、急激な経済成長(及び、それに伴う、株式系インデックスの上昇)が生じた場合、その果実を取り損ねるようなことが、ないよう、

効率的な資産運用を行うことが可能となります。

ロボアドバイザーによるポートフォリオ投資のデメリット

投資家において様々なメリットがある、ポートフォリオ運用ではありますが、下記のようなデメリットの存在にも、留意が必要です。

投資のリターンは中和されてしまう

上記例(株式と債券に対して、半分ずつ、投資を行う)の場合、ポートフォリオ運用によって、確かに、資産運用上の標準偏差(リスク)は大きく減少しましたが、その引き換えに、投資の期待収益率(リターン)も、「株式100パーセント」の場合と単純比較すると、大きく下がってしまいます。

基本的に、市場が効率的である限り、

- 「ハイリターンだが、ローリスク」という投資商品は存在せず、

- 同様に、「リスクは高いが、リターンは小さい」という投資商品もまた、存在し得ません。

前者の場合、現在その投資銘柄が保有している投資家が、資産を売却したがらないため、トレードが成立しません。

また、後者の場合、そのような投資商品を取得しようと考える投資家が存在しないため、同じくトレードが成立しません。

ポートフォリオ運用は、「標準偏差(リスク)を小さくする」という効用と引き換えに、「期待収益率(リターン)」を低下させてしまう仕組みである、という点については、留意が必要です。

「リスク愛好型」の投資家には、全くメリットがない

国内のロボアドバイザーの大半は、「現代ポートフォリオ理論」と呼ばれる投資理論に立脚しており、かつ、現代ポートフォリオ理論では、「全ての投資家は、リスクを忌避する」と仮定されています。

確かに、期待収益率(リターン)が同程度ならば、リスク(標準偏差)は、小さければ小さいほうが良い、とは言えます(シャープレシオが向上し、”投資効率が良い”と評価されます)。

しかしながら、全ての投資家が、

- 期待収益率(リターン)の低下を受忍してまで、

- 標準偏差(リスク)の低減を望んでいるか

と問われると、多少の違和感を感じる投資家も、少なくないでしょう。

リスクとはすなわち、ボラティリティと同義であり、投資家の中には、下記のように考える人(=投資用語では、「リスク愛好型」の投資家)もいるはずです。

- むしろ、ボラティリティが高いほうが好ましい。なぜなら、下揺れの可能性と同様、上揺れの可能性もあるから。自身の判断によって、上揺れしているときに資産を売却できれば、投資収益を最大化できる(仮想通貨投資や、FX投資など、「ボラティリティが無いと、そもそも、収益発生の機会が限られる」タイプの資産運用を行っている投資家は、このタイプに該当します)。

- あくまでも、余裕資金(=失っても何ら痛痒のない資金)を投じるのだから、ボラティリティが高い事は、何ら問題が無い。投資した資産の評価減が、数年単位で、元本の半分程度まで下がったとしても、全く支障はない。数十年単位で持ち直し、下落前の水準を超過してくれれば、それでよい。運用期間中のプロセスは問わない(=大きなボラティリティは受け入れる)から、最終的な期待収益率(リターン)を最大化したい。

ロボアドバイザーの提供しているポートフォリオ運用のメリットは、ボラティリティ(リスク)を低減させることであり、その裏側にあるデメリットは、「ハイリスク・ハイリターンの資産クラスに、ローリスク・ローリターン(=期待収益率が低い)の資産を組み合わせることで、リターンが低下してしまう」ということです。

このため、上記したような、いわゆる、リスク愛好型の投資家にとっては、ロボアドバイザーのポートフォリオ運用には、全くと言っていいほど、メリットがありません。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは