ソーシャルレンディング初心者入門講座【第5回】ソーシャルレンディングのリスクとは。

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

全8講座でお届けする、ソーシャルレンディング初心者入門講座。

今回の講座では、ソーシャルレンディング投資を行うにあたって把握する必要のあるリスクを、

「ファンドリスク」と「事業者リスク」との2つの側面から、検証して参ります。

※本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

目次

ソーシャルレンディングのリスクの種類

ソーシャルレンディング投資のリスクは、大きく分けて、「ファンドリスク」と「事業者リスク」の2つに大別されます。

まず1点目は、「ファンドリスク」と呼ばれるリスク。

読んで字の通り、個々のファンドの固有のリスクとなります。

これに対して2点目は、「事業者リスク」と呼ばれるリスクです。

個別のファンドの問題を飛び越え、様々なファンドを組成する「ソーシャルレンディング事業者」そのものが原因となって、トラブルが発生するリスクです。

それぞれのリスクについて、詳しく見て参りましょう。

ソーシャルレンディングの【ファンドリスク】

わたしたち個人投資家が出資した各ファンドが、借り手事業者の返済遅延や、最悪の場合には、デフォルト(=貸し倒れ)や元本棄損に遭ってしまう、というケースを指します。

ファンドリスクを出来うる限り軽減するためには、とにかく、ファンド情報をしっかりと熟読し、どれだけ期待利回りが高くても、リスクの高過ぎるファンドには出資をしないことです。

実際の投資判断の前には、ソーシャルレンディングファンドの選び方について検証した、前回の初心者入門講座コンテンツをご覧下さい。

↓

ソーシャルレンディング初心者入門講座【第4回】ソーシャルレンディングファンドの選び方。

上記講座コンテンツにて触れられている諸原則を意識し、しっかりと自分で納得できるファンド、そして、きちんと保全のきいたファンドにのみ、出資をしていれば、そもそも、ファンドの借り手事業者の経営不振等を原因とした、返済延滞に巻き込まれてしまうリスクは、有意に軽減し得るものと、私は考えています。

また、万が一、借り手事業者による返済に、遅滞・延滞が発生してしまったとしても、わたしたち個人投資家が、しっかりとした担保設定の効いたファンド(しかも、LTV値の低いファンド)に対してのみ、出資しているならば、

多少時間はかかっても、最終的に、ある程度の元本は、曲がりなりにも、返ってくることが期待できるはずです。

しっかりとしたプリンシパルに基づいてファンド選定を行い、少しでも危うく見えるファンドからは、徹底して距離を置くことを徹底していれば、

ソーシャルレンディング投資にまつわる2つのリスクのうち、少なくとも、「ファンドリスク」については、かなりの程度、軽減できるものと、私は思料しています。

ソーシャルレンディングの【事業者リスク】

「事業者リスク」とは、個別のファンドの良悪とは何ら無関係に、より根本的な問題として、

各ファンドを組成・提供するソーシャルレンディング【事業者】自体が、悪癖のある、劣悪な事業者であった、という場合のリスクです。

こればかりは、いくらファンド概要をしっかりと読み込み、説得的なプリンシパルに基づいたファンド選定を行ったとしても、避けることが出来ません。

なぜなら、ファンド概要に書いてあること自体、真っ赤なウソ、というケースが、ソーシャルレンディング業界において、過去、実際にあったから、です。

これまで、日本国内では、下記3社において、いわゆる『事業者リスク』に起因するトラブルが発生しました。

- maneoマーケット

- ラッキーバンク

- みんなのクレジット

それぞれ、各ソーシャルレンディング事業者に対して下された行政処分の内容などを含みつつ、検証してまいりましょう。

maneoマーケットの場合

引用元:https://www.maneo.jp/

国内ソーシャルレンディング業界においては、大手と言える存在でしたが、

平成30年7月6日付けにて、証券取引等監視委員会から、行政処分勧告が発され、

平成30年7月13日付けにて、関東財務局より、行政処分を受けています。

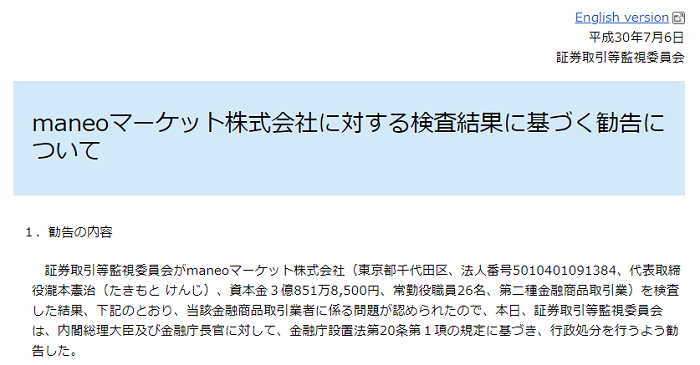

証券取引等監視委員会から発された、行政処分勧告の内容

引用元:https://www.fsa.go.jp/sesc/news/c_2018/2018/20180706-1.htm

行政処分勧告の全文については、こちらからご確認下さい。

↓

maneoマーケット株式会社に対する検査結果に基づく勧告について(証券取引等監視委員会)

https://www.fsa.go.jp/sesc/news/c_2018/2018/20180706-1.htm

証券取引等監視委員会の検査において、問題とされたのは、主に下記2点。

証券取引等監視委員会の公表資料を基に、概説します。

maneoマーケット株式会社が、投資家に対し、ファンド勧誘において、虚偽の表示をした行為

maneoマーケット株式会社経由で出資する、グリーンインフラレンディング社(https://www.greeninfra.jp/)のファンドの、投資家向け概要説明画面で、

maneoマーケット株式会社としては、ファンド情報を閲覧している投資家に対し、当然、各ファンド毎に特定された太陽光発電所ですとか、バイオマス発電所等の、再生可能エネルギー事業の開発資金等に、ファンド資金を支出する旨を表示していました。

※そうした表示が無い限り、わたしたち個人投資家としては、出資した資金がどのような目的に使われるのか、皆目わからないわけです。

そして、グリーンインフラレンディング社は、maneoマーケット株式会社を通して投資家から調達した資金を、主にグリーンインフラレンディング社の親会社である甲社の関係会社を経由して甲社に貸し付け、この甲社(グリーンインフラレンディングの親会社)が、各種事業等に投融資を行っていました。

しかし、証券取引等監視委員会の検査結果によると、グリーンインフラレンディングの親会社である甲社においては、

- ファンドから貸し付けられた資金と、

- 自己の固有の事業に係る資金について、

互いに十分な区分管理をすることなく、あろうことか、ほぼ全ての資金を、1つの口座で入出金している状態となっていた、とのこと。

さらに、甲社は、入金されたファンド資金を、元来公表していた出資対象事業とは全く異なる事業等へと支出している事例が、証券取引等監視委員会の検査によって、多数、発見された、とのこと。

そうした状況であるにも関わらず、maneoマーケット株式会社は、ウェブサイト上の資金使途の表示と、甲社における実際の資金使途とが、きちんと同一となっているかについて、責任を持って定期的に確認をすることなく、

結果として、事実と異なる表示のままで、ファンドへの勧誘を継続してしまったことになり、

このため、maneoマーケット株式会社は、ファンドの取得勧誘に関して、虚偽の表示を行っているものと認められる、という結論となりました。

- 実際に資金の不正管理・流用を行っていたのは、グリーンインフラレンディング(の親会社、甲社)なわけですが、

- maneoマーケット株式会社は、それを知らなかったのかもしれないが、結果的には、誤ったファンド情報(=特に、集めた資金の使途情報)のままで、ファンドへの勧誘を続けてしまったわけなので、

「それは、投資家への虚偽表示にあたる」という形となったわけです。

maneoマーケット株式会社の管理上の問題点

続いて問題視された点としては、

端的に言えば、上記したような事態が発生してしまった根本的な原因のひとつに、maneoマーケット株式会社の管理不行き届きがあるのでは、ということです。

maneoマーケット株式会社としては、法令上、ファンドへの勧誘等において、虚偽表示は、絶対にしてはいけない、すなわち、虚偽表示をしてしまっては、自社が法令違反となる、という立場であるにも関わらず、

ファンド資金の使途等の確認を、グリーンインフラレンディング親会社、甲社の関係会社に、一任してしまい、

甲社における資金管理の実態(=実際には、上述の通り、甲社の自己資金と、ファンドからの貸付金の、ほぼ全てが、同一の口座で入出金されていた)や、

資金の使途(=元来表示されていた目的とは異なる目的に、資金が使用されていた)を把握できる管理態勢を、maneoマーケット株式会社として、きちんと構築していなかった、という点が、問題視されました。

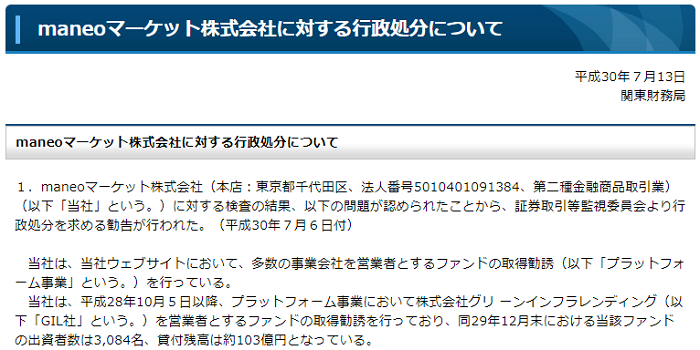

勧告に基づき下された行政処分

上記の行政処分勧告に基づき、勧告から1週間後の7月13日、関東財務局長から、行政処分が下されました。

引用元:http://kantou.mof.go.jp/kinyuu/pagekthp032000761.html

行政処分に関する公表資料の全文については、こちらから御覧下さい。

↓

maneoマーケット株式会社に対する行政処分について(関東財務局)

http://kantou.mof.go.jp/kinyuu/pagekthp032000761.html

実際に発された行政処分は、「業務改善命令」となりました。

具体的な内容としては、

- 今般の法令違反及び投資者保護上問題のある業務運営について、責任の所在を明確にするとともに、発生原因を究明し、改善対応策を策定実行すること。

- 金融商品取引業者として必要な営業者の選定・管理に関する業務運営態勢等を再構築すること。

- 本件行政処分の内容及び改善対応策について、全ての顧客を対象に、適切な説明を実施し、説明結果を報告すること。

- 顧客からの問い合わせ等に対して、誠実かつ適切に対応するとともに、投資者間の公平性に配慮しつつ、投資者保護に万全の措置を講ずること。

- 上記(1)から(4)までの対応について、平成30年8月13日までに、進捗状況及び対応結果について報告すること。

上記5点となっています。(引用元:http://kantou.mof.go.jp/kinyuu/pagekthp032000761.html)

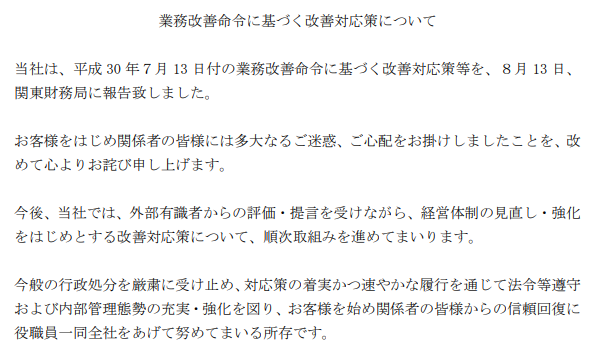

行政処分への対応状況

maneoマーケット株式会社からは、平成30年8月14日付けで、下記のような対応状況報告が発信されています。

↓

引用元:https://cdn.maneo.jp/material/fund/news/info201808142.pdf

全文はこちらから御覧下さい。

↓

業務改善命令に基づく改善対応策について(maneoマーケット株式会社)

https://cdn.maneo.jp/material/fund/news/info201808142.pdf

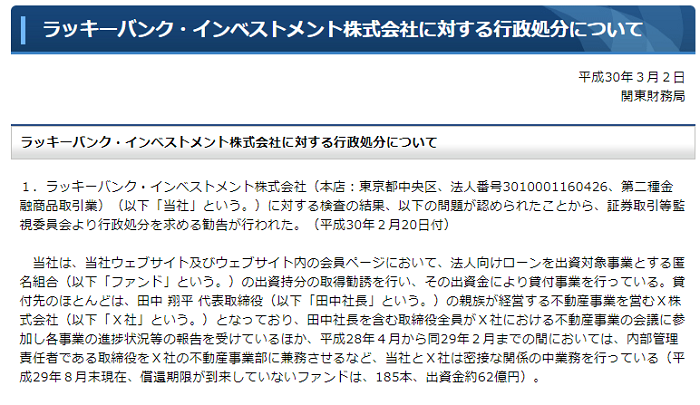

ラッキーバンクの場合

引用元:https://www.lucky-bank.jp/

各案件に不動産担保が設定されており、それでいながら、利回りもなかなか高いファンドが多く組成されていたため、人気の高いソーシャルレンディング事業者でした。

しかしながら、平成30年2月20日付けで、証券取引等監視委員会から、行政処分勧告が発され、

平成30年3月5日付けで、関東財務局より、行政処分を受けています。

詳しく確認して参りましょう。

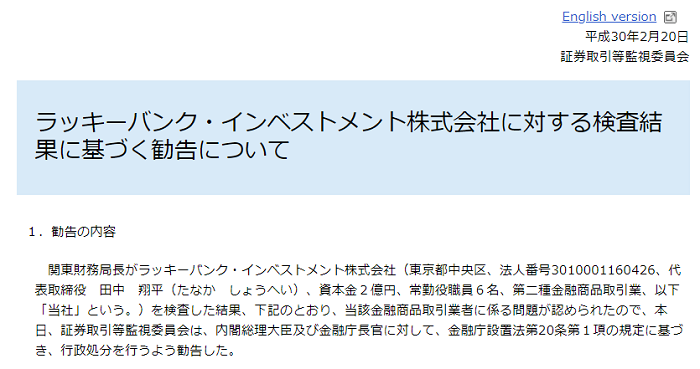

ラッキーバンクに関し発された、行政処分勧告の内容

引用元:https://www.fsa.go.jp/sesc/news/c_2018/2018/20180220-1.htm

行政処分勧告の全文については、こちらからご確認下さい。

↓

ラッキーバンク・インベストメント株式会社に対する検査結果に基づく勧告について(証券取引等監視委員会)

https://www.fsa.go.jp/sesc/news/c_2018/2018/20180220-1.htm

証券取引等監視委員会の検査において、問題とされたのは、主に下記2点。

証券取引等監視委員会の公表資料を基に、概説します。

ラッキーバンクからの資金貸付のほとんどは、同社社長の親族が経営する「X社」。ラッキーバンクによる審査は有名無実だったのにも関わらず、投資家に対しては「慎重に審査している」との印象を与えていた。

当たり前の事ですが、ラッキーバンクは、投資家に対し、「借り手企業への資金貸付に際しては、慎重に審査・検討しています」という旨を表明していました。

しかしながら、実際には、資金の貸付の多くは、ラッキーバンク社長の親族が経営する不動産業者(X社)に対して行われており、

実際の貸付審査は、有名無実に近しいような状態であった、とのこと。

具体的には、X社から提出された決算書で、純利益や売上高の水増しが行われていたにも関わらず、ラッキーバンクとして、これを看過していたり、

X社の不動産事業のうち、スケジュールが予定通り進捗していない案件について、当然、売却&返済原資確保が難航していることを知っていながらにして、

同社に対し融資するファンドを組成し続けていた、とのこと。

親族が営む企業に対して貸し付けていた、という時点で、わたしたち個人投資家の心証としては「アウト」に近いと思うのですが、

証券取引等監視委員会としては、その点を直接的に問題視する、というよりは、

「投資家に対し、貸付先審査は慎重に行います、と謳っているにも関わらず、実際の審査は、有効な物では無かった」という点を、強く咎めているようです。

担保評価の不十分性

ラッキーバンクとしては、X社への貸付に際して、

X社が所有する不動産に対して担保権を設定していたのですが、

この際、当該担保物件について、「不動産価格調査報告書」なる情報を、ファンド情報に掲載していました。

しかし、その「調査報告書」は、きちんとした不動産鑑定等に基づいた物ではなく、ひいては、外部に対して公開できるような代物では無かった、とのこと。

担保物件の評価額は、当然、投資家の投資是非判断に、多大な影響を与えるわけですから、

この点についても、「誤解を生ぜしめるべき表示」をしていた、として、咎めが述べられています。

勧告に基づいてラッキーバンクに対し発された行政処分の内容

引用元:http://kantou.mof.go.jp/kinyuu/pagekthp032000711.html

行政処分に関する公表資料の全文については、こちらから御覧下さい。

↓

ラッキーバンク・インベストメント株式会社に対する行政処分について(関東財務局)

http://kantou.mof.go.jp/kinyuu/pagekthp032000711.html

実際に発された行政処分は、先ほどのmaneoマーケット株式会社の場合と同じく、「業務改善命令」となりました。

具体的な内容としては、

- 全顧客に対して、今回の行政処分に至った経緯及び事実関係を正確かつ適切に説明し、説明結果を報告すること。

- 今般の法令違反及び投資者保護上問題のある業務運営について、発生原因を究明し、改善対応策を策定するとともに実行すること。

- 責任の所在を明確にするとともに、貴社のファンド募集の貸付先審査等にかかる金融商品取引業者として必要な内部管理態勢を再構築すること。

- 顧客からの問い合わせ等に対しては、誠実かつ適切に対応するとともに、投資者間の公平性に配慮しつつ、投資者保護に万全の措置を講ずること。

- 上記の対応及び実施状況について、平成30年4月2日までに書面で報告するとともに、以降、そのすべてが完了するまでの間、随時書面で報告すること。

上記5点となっています。(引用元:http://kantou.mof.go.jp/kinyuu/pagekthp032000711.html)

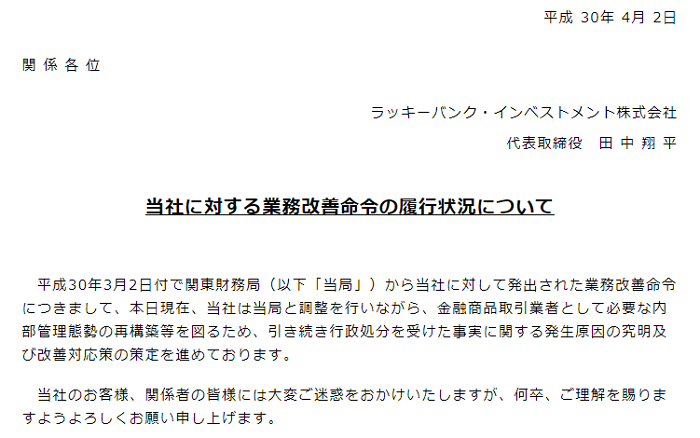

ラッキーバンクの、行政処分への対応状況

まず、平成30年4月2日付けで、同社ホームページに、下記のようなお知らせが公開されていました。

↓

引用元:https://www.lucky-bank.jp/news/detail?id=77

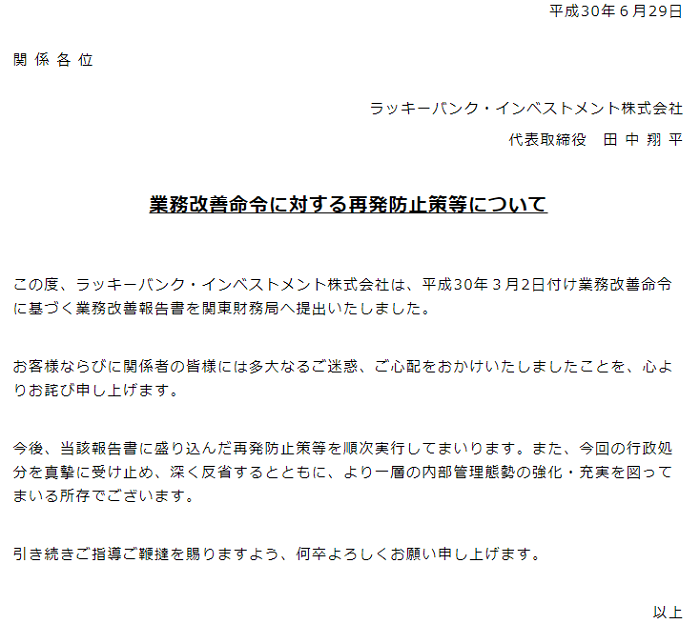

続いて、平成30年6月29日には、このようなお知らせも。

↓

引用元:https://www.lucky-bank.jp/news/detail?id=86

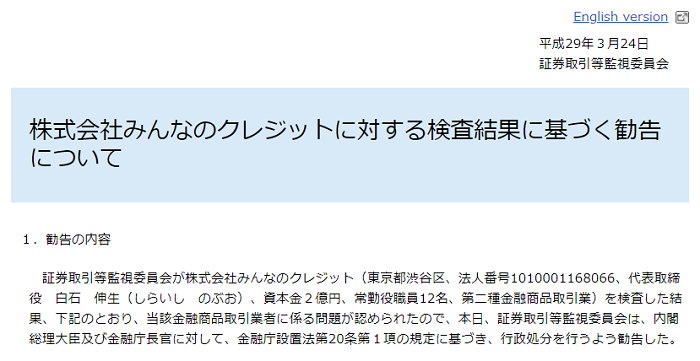

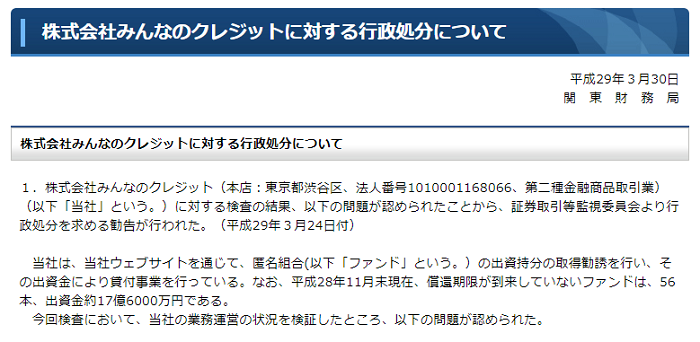

みんなのクレジットの場合

引用元:https://m-credit.jp/

平成29年3月24日、行政処分勧告が公表され、

平成29年3月30日、行政処分の内容が公表されています。

こちらについては、先ほどまで取り上げた2社とは段違いの、凄まじい実態があったようです。

みんなのクレジットに関し発された、行政処分勧告の内容

引用元:https://www.fsa.go.jp/sesc/news/c_2017/2017/20170324-1.htm

行政処分勧告の全文については、こちらからご確認下さい。

↓

株式会社みんなのクレジットに対する検査結果に基づく勧告について(証券取引等監視委員会)

https://www.fsa.go.jp/sesc/news/c_2017/2017/20170324-1.htm

証券取引等監視委員会の検査において、問題とされたのは、主に下記の点。

証券取引等監視委員会の公表資料を基に、概説します。

貸付先について誤解を招く表記。

複数の不動産関連事業者に対して資金を貸し付ける、といったような表現を、投資家に対して、行っていたにも関わらず、

実際は、ほとんどの貸付は、同社の親会社に対して行われている状態であった、とのこと。

担保について誤解を招く表記。

投資家に対しては、「貸付先の所有する不動産や、有価証券に、担保権を設定する」と説明していたにも関わらず、

実際には、貸付のほとんどは、同社の親会社に対するものであり、

担保については、親会社の未公開株式(実際の換価は極めて困難)や、

中には、担保がそもそも設定されてすらいないファンドも、存在していた、とのこと。

貸し付けに際して、担保が供されるのか、どうか、

供されるとしたら、どのような内容なのか(例:不動産に対する抵当権なのか、債権に対する質権なのか。抵当権だとすれば、先順位はあるのか、それとも第一順位なのか。貸付額と担保評価額とのバランス、すなわちLTVは、どの程度なのか…等々)、という情報は、

わたしたち個人投資家が、各ファンドへと投資是非の判断を行ううえで、

極めて、重要な情報です。

それが、虚偽であったり、「(担保有り、と明示されているのに)そもそも、担保が、設定されていなかった」とのこと。

いかに重篤な行為であるかは、理解に難くないものと存じます。

投資家保護の態勢が不十分。

そのほかにも、

- ファンドの償還資金を確保するために、新たに組成されたファンドからの資金が充てられていたり、

- 投資家へのキャッシュバックキャンペーンを行うための資金にも、他のファンドからの資金が充当されていたり、

- 同社代表者である白石氏が、自身の借入金債務を返済するために、ファンドの資金を流用していたり、

- 同社親会社の増資のために、ファンドの資金が流用されていたり、

- ファンドの主たる貸付先となっていた、同社親会社は、債務超過に陥り、返済が困難な状態であった、

上記のように、筆舌に尽くしがたい実態があらわにされています。

勧告に基づいて発された行政処分の内容

引用元:http://kantou.mof.go.jp/kinyuu/pagekthp032000621.html

行政処分に関する公表資料の全文については、こちらから御覧下さい。

↓

株式会社みんなのクレジットに対する行政処分について(関東財務局)

http://kantou.mof.go.jp/kinyuu/pagekthp032000621.html

これまで取り上げた、maneoマーケット株式会社や、ラッキーバンクに対する行政処分にはなかった「業務停止命令」が、本件においては、発されています。

具体的な内容は下記の通りです。

業務停止命令:金融商品取引業のすべての業務(顧客取引の結了のための処理を除く。)を平成29年3月30日から同年4月29日まで停止すること。

続いて、下記の業務改善命令も発されています。

- 本件行政処分の内容について、顧客に対し速やかに適切な説明を行うこと。

- 今般の法令違反及び投資者保護上問題のある業務運営について、発生原因を究明するとともに、直ちに是正すること。

- 顧客が出資した財産の運用・管理状況を正確に把握し、顧客に対し、顧客が出資した財産の運用・管理の状況その他必要な事項の説明を速やかに行うこと。

- 顧客の意向確認を実施し、顧客の公平に配慮しつつ、意向に沿った対応を行うなど、投資家保護に万全の措置を速やかに講ずること。

- 責任の所在を明確化し、社内処分等を実施するとともに、金融商品取引業者として必要な、内部管理態勢を再構築すること。

- 当社、当社の親会社及びその関係会社の財務状況を正確に把握し、当社における今後の資金繰り計画を策定すること。

- 上記1)~6)までの対応・実施状況について、1カ月以内(改善策が策定・実施され次第随時)に、書面により報告するとともに、その実施状況を、すべてが完了までの間、随時書面により報告すること。

※引用元:http://kantou.mof.go.jp/kinyuu/pagekthp032000621.html

ソーシャルレンディングにおける「事業者リスク」の軽減策

このような「事業者リスク」を軽減するためには、

とにかく、信を置けぬソーシャルレンディング事業者とは付き合わない。これに尽きます。

実際にソーシャルレンディング事業者に投資口座を開設する前に、信頼できるソーシャルレンディング事業者をしっかりと選び抜くことの大切さは、当ラボ主催のソーシャルレンディング初心者入門講座においても、繰り返し述べさせて頂いている通りです。

というのも、どれだけ慎重にファンド概要を検討したとしても、ソーシャルレンディング事業者が記すその内容が、そもそも、嘘八百、という状態では、全くもって、元も子も、無いわけです。

「ソーシャルレンディング事業者の選び方」について集中的に解説をさせて頂いた、第3回講座の内容についても、参考と為さって頂きながら、

しっかりと、信頼できるソーシャルレンディング事業者とだけ、付き合う事をご徹底下さい。

↓

ソーシャルレンディング初心者入門講座【第3回】ソーシャルレンディング事業者の選び方とは。

ソーシャルレンディング投資のリスクの最小化のための施策とは

ソーシャルレンディング投資のリスクを軽減・最小化したい場合、「ファンドリスク」と「事業者リスク」の双方を、うまくヘッジしていくことが肝要であることが、お分かりいただけたものと思います。

その具体的な施策としては、

- 出資に値するファンドにのみ、出資する(=少しでも不安を感じるファンドには、出資しない、という勇気も必要です)。

- 信頼できるソーシャルレンディング事業者を選ぶ(=信を置けぬ業者とは、徹底的に距離を置く)。

これに尽きます。

そのうえで、

- 慎重なファンド選びを徹底していたとしても、時には、軽微な延滞程度は、発生するかもしれません。

→この点を見越して、小口で分散投資をすることも、徹底しましょう。

ソーシャルレンディング投資の大きな特長のひとつは、小口投資が可能であることです。

卵を一つの籠に盛るな、というのは、投資の鉄則のひとつ。

ましてや、小口分散投資が出来る投資スキームが整っている以上、これを活用しない手はありません。 - ソーシャルレンディング事業者選びにも、十分に慎重に取り組んでいたにも関わらず、それでもなお、事業者に関連して、トラブルが発生するかもしれません。

→信頼できる、と思って付き合っていた業者が、何か大きなトラブルを起こしてしまうかもしれないわけです。

この点を見越して、3社~5社程度、信頼できるソーシャルレンディング事業者に、資金を分散投資しておきましょう。

そして、より高次の意味での「そもそも論」として、

投資は、余裕資金をもってこれに充てること。

突き詰めて言えば、これが最良のリスクヘッジ策(=自分の大切な人生を、投資活動、という「一種の事業」の抱えるリスクから、守り抜くための、施策)となります。

投資、というのは、読んで字のごとく、自らの大切な資産を、投じること、投げること、を意味します。

極論すれば、「投げてそのままどこかに飛んでいってしまっても」構わない、という資金で行うことが、肝心です。

次回のソーシャルレンディング初心者入門講座は…

次の講座では、ソーシャルレンディング投資生活をより味わい深いものとするための、プラスアルファのワンポイント情報を綴らせて頂きます。

次回の講座公開を、楽しみにお待ちください。

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは