【ソーシャルレンディングファンド検証】アメリカンファンディング「テキサス フォートワース ファンド 第5弾【3号】」の場合。

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

ソーシャルレンディング各社の過去ファンドを題材に、各社の特徴や、ファンドごとのリスク・リターンのバランス等を検証する本企画。

今回は、アメリカンファンディングが2018年に資金募集を行ったソーシャルレンディングファンド、「テキサス フォートワース ファンド 第5弾【3号】」を題材に、読み解きを進めて参りましょう。

投資申し込み完了のエビデンス

今回検証対象となるソーシャルレンディングファンドについては、私も個人的に出資を行っています。

アメリカンファンディングのマイページ、「投資履歴」からのスクリーンショット抜粋がこちら。

↓

本ファンドの概要

同社のホームページ(https://www.americanfunding.jp/fund/detail?fund_id=222)から確認した、本ファンドの詳細としては、下記の通りです。

なお、本ファンドからの資金貸付は、案件1、及び案件2、に分かれておりますが、資金の大半を融資する、案件1のほうに関してのみ、下記、詳説をさせて頂きます。

資金の借り手

アメリカンファンディングにとっての直接的な債務者は、事業者Fです。

ただし、事業者Fは、

【動画説明有】カリフォルニア サンバーナーディーノ ファンド 第1弾【9号】(https://www.americanfunding.jp/fund/detail?fund_id=258)

【動画追加】カリフォルニア サンバーナーディーノ ファンド 第1弾【8号】(https://www.americanfunding.jp/fund/detail?fund_id=257)

など、その他、複数のファンドにおいても、資金借り手となっている事業者ですし、

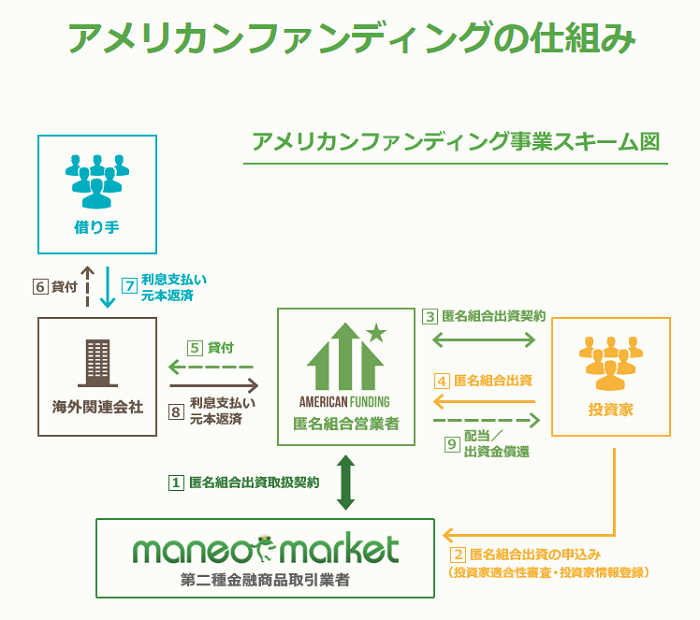

引用元:https://www.americanfunding.jp/concept/

↑こちらの「アメリカンファンディングの仕組み」も勘案に入れると、事業者Fについては、アメリカンファンディングの海外関連会社、と見るのが妥当でしょう。

このため、本ファンドの実質的な債務者は、ファンド詳細文中にある、「米国の不動産開発業者」である、と見なすのが素直でしょう。

同社については、特段、詳細情報(業歴等)の記載は、確認出来ませんでした。

貸付資金の総額

本ファンドからの貸付は、7,950,000円(795万円)とのことですが、合計3つのファンドを通じ、総額2386万円が、事業者Fを介し、件の「米国の不動産開発業者」へと融資される模様です。

借り手の資金使途

事業者Fは、アメリカンファンディングから借り入れた資金を、「米国の不動産開発業者」に対する融資金の原資とします。

「米国の不動産開発業者」は、事業者Fから借り入れた資金で、テキサス州タラント郡フォートワース市において、新規住宅の開発を行う、とのこと。

貸付・運用の期間

8ヶ月間の貸付・運用となります。

設定担保

「米国の不動産開発業者」が開発を行う新規住宅に、そのまま、第一順位の抵当権が設定される、とのこと。

当該新規住宅のイメージ写真がこちら。

↓

引用元:https://www.americanfunding.jp/fund/detail?fund_id=222

建物面積254平方メートル、4ベッドルーム+書斎、2.5バスルームの、新築二階建て一軒家、とのこと。

要は、書斎を含めて、5LDKの2階建て、という理解でよいのでしょう。

5LDKで250平方メートル以上、というと、大きいですね。

写真を見る限り、ビルトイン・ガレージを採用するようですので、その分、建築面積が大きくなっているのかもしれません。

なお、当該新築物件の、不動産評価額としては、物件販売履歴等から勘案し、約2983万円、とのこと。

日本の住宅関連相場からすると、土地付きの新築5LDK(建物面積254平方メートル)にしては、ずいぶんと評価額が安いように感じます。

そこで、これを契機に、アメリカの住宅市場について、少しだけ、調べてみたのですが、驚きました。

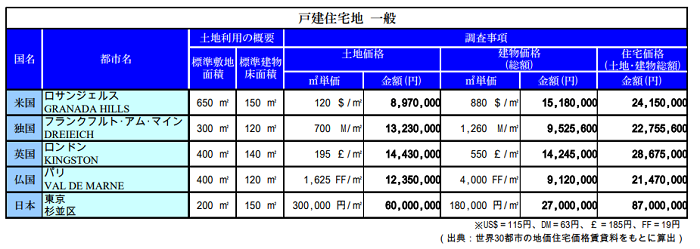

参考にさせて頂いたのは、株式会社サトウファシリティーズコンサルタンツ(http://www.sfc-net.co.jp/)の、こちらの資料。

↓

https://www.sfc-net.co.jp/wp/wp-content/themes/sfc/pdf/430/cost11.pdf

引用元:https://www.sfc-net.co.jp/wp/wp-content/themes/sfc/pdf/430/cost11.pdf

ロサンゼルスの住宅地の、平方メートルあたり土地単価が、驚きの120ドル。

坪単価にして400ドルほど。

建築単価も、ロサンゼルスの場合で、1平方メートルあたり、880ドル。すなわち、建築坪単価=2,900ドルほど。

為替にもよりますが、建築坪単価30万円というと、かなり安い印象があります。

日本の場合、木造のハウスメーカーでも、安いところだとしても、建築坪単価50万円程度はかかるイメージがあります。

米国の映画などを観ていると、中流家庭であるにも関わらず、「家はとても大きい」というシーン、よくあると思うのですが、その理由の一端を、垣間見たような気がします。

というわけで、本題に戻りますと、本件新築物件の評価額、約2983万円、というのは、決して、安すぎる数値ではない、ということが、よくわかりました。

逆に申せば、土地面積が分からないだけに、むしろ高いのではないか…という不安すら、覚え始めます。

返済原資

「米国の不動産開発業者」から事業者Fへの返済の原資は、当然、件の新築物件の売却代金です。

事業者Fからアメリカンファンディングへの返済の原資も、同様、と考えてよいでしょう。

わたしたち個人投資家の期待利回り

8パーセント、とのこと。

ファンドの最低投資額

2万円以上から投資可能。

本ソーシャルレンディングファンドの資金募集達成度は

100パーセントの資金募集を達成したファンドです。

運用・返済状況は

2018/10/15、当初の目論見通り、無事に満期償還を得ています。

本ソーシャルレンディングファンドのポイント

私が考える、本ソーシャルレンディングファンドのポイントは、下記の通りです。

なお、あくまでも、私の個人的な見解です。

担保不動産の評価・流通性は未知なれど…

本件不動産の評価額が、安すぎるわけではない、というのは、上述致しましたように、よくわかったわけですが、今度は、「高すぎるのでは?」という不安感も少々、残ります。

ただでさえ米国の場合、住宅のストック化が進んでおり、中古物件にも大きな需要があり、日本ほど「新築一辺倒」という流れがありません。

本当に、本件新築物件は、売れるのか(売れなければ、事業者Fは返済を受けることが出来ません)、売れなかった場合、担保権を実行する、とは言えども、それでは、いくらで売れる(不動産を換価し、債権を回収できる)のか、という不安は、どうしても、つきまといます。

最悪の場合は、評価額に対して20パーセントオフのディスカウントは出来る(貸付額/評価額=2386万円/2983万円=80パーセント。また、抵当権は、先順位無の第一順位。)わけですが…。

結果的に無事に満期償還を得ることが出来、良かった、というのが実感です。

利回りはバリュー。運用期間は短め。為替ヘッジあり

上記したような不安材料はあれども、利回りはそこそこ魅力的でした。

また、8か月、と短めの運用期間、そして為替ヘッジの標準セットも、好材料といえるものと判断し、

総合勘案の結果、「気になる点はあるが、少額の投資ならば、差支えはないだろう」と判断致しました。

本ソーシャルレンディングファンド検証のまとめ

ソーシャルレンディング各社の過去ファンドを検証し、各社の特徴や、ソーシャルレンディングファンドごとの特色、そして、ファンド概要の読み解きのヒントを探る本シリーズ。

今回は、アメリカンファンディングのソーシャルレンディングファンド「テキサス フォートワース ファンド 第5弾【3号】」を題材に、検証をさせて頂きました。

しつこいようで申し訳ありませんが、

本記事文中の表現は、いずれも、私のごく個人的な体験・意見に過ぎません。

その点は、くれぐれも、ご承知おきください。

しかし、あくまでも、その限りにおいて、

少しでも、「これからソーシャルレンディング投資を始めてみよう」とお考えの読者様にとり、

ファンド概要の読み込みの具体例として、ご参考になさって頂ける内容と出来たのであれば、嬉しい限りです。

大手ソーシャルレンディング会社を、ファンド平均利回りや、ソーシャルレンディング事業者としての規模、初心者へのおすすめ度、といった指標で比較した、こちらの過去記事も、是非、ご覧になってみてください。

↓

【ソーシャルレンディング比較検証】事業者規模、年利平均、投資家登録数、初心者へのおすすめ度…。主要ソーシャルレンディング各社を、複数の視座から横断比較。

それでは、本記事はここまで。

また次回の記事にて、お会い致しましょう。

本寄稿内容は、寄稿者の個人的な体験談・見解であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは