ロボアドバイザー投資で失敗を避けるために把握しておきたい、ロボアドバイザーのデメリットとは

ロボアドバイザーとは

投資家が、ロボアドバイザーの発する複数の質問に回答するだけで、自身のリスク許容度にあった、最適なポートフォリオの提案を受けることが出来、かつ、ポートフォリオを構築するために必要な、具体的な推奨銘柄の提案を受けることが出来るのが、「助言型(アドバイス型)ロボアドバイザー」と呼ばれるサービスです。

また、「投資一任型ロボアドバイザー」と呼ばれるサービスの場合、投資家が、ロボアドバイザーの提案するポートフォリオに同意し、最低投資金額を入金すれば、ロボアドバイザーが、ポートフォリオを実現するための具体的な銘柄の取得や、市場の変化に応じたリバランス・税金最適化処理等の処理を、アルゴリズム・プログラムに従い、自動的に執行してくれます。

ロボアドバイザーの仕組み

ロボアドバイザーの仕組みを理解するのあたっては、

- ロボアドバイザーの算定する「リスク許容度」

- リスク許容度に応じて作成される「ポートフォリオ」

- ポートフォリオの資産クラス別の、「銘柄」(投資対象)

- 及び、ロボアドバイザーが実施する「リバランス」

について理解する必要があります。

リスク許容度とは

ロボアドバイザーは、投資家に対し、

- 年齢

- 年収

- 資産の残高

- 投資の目的

- 予定している運用期間

- 市況暴落時の対応

等を質問し、それぞれへの回答を得ることで、各投資家の「リスク許容度」を自動的に診断します。

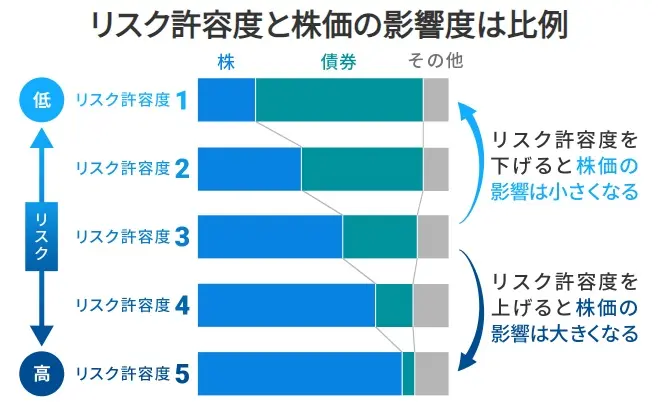

基本的に、リスク許容度が高い投資家に向けては、株式の占める割合の大きいポートフォリオが、逆に、リスク許容度の低い投資家に対しては、債券の占める割合の大きいポートフォリオが提案されます。

画像引用元:ウェルスナビ

「リスク許容度」とは、文字通り、(その投資家が)どの程度のリスク(=リターンの標準偏差)を許容できるか、を示すものです。

基本的に、人的資本が大きい投資家、具体的には、

- 年齢が若く(=今後、長期間に渡って就業し、給与等の所得を稼ぎ続けることが出来る)

- 年収が高く(=1年間の資産増加量が大きい)

- 資産の残高が多く(=投資に回しているリスク資産の下落幅が大きくとも、資産全体への影響程度が小さい)

- 投資目的が「余裕資金の運用」等、切迫感の無い物であり(=投資資金を失ったとしても、資産全体への影響が小さい)

- 予定している運用期間が長く(=短期的に相場が下落したとしても、長期的には回復する見込みがある)

- 市況暴落時に、「買い足す」等の選択をしたほうが、

リスク許容度は「高い」と診断されることとなります。

逆に、「現在高齢で、主に年金資産の堅実な運用を目的としている」といった投資家タイプの場合は、「人的資産が小さい」として、リスク許容度が低く算定されます。

参考:

ロボアドバイザーの診断する「リスク許容度」とは|リスク許容度診断の仕組み、プログラムによる自動診断の限界まで徹底検証

ポートフォリオとは

株式や債券など、異なる資産クラスを組み合わせた、いわゆる「資産クラスの複合体」に相当するものが、「ポートフォリオ」です(より正確には、単に2つの株式を同時保有するだけでも、「ポートフォリオ」と言えます。しかし、ロボアドバイザー業界においては、あくまでも、マルチアセット(複数の資産クラス)に資産が分散された状態を、ポートフォリオと呼ぶことが一般的です)。

ロボアドバイザー投資の場合、ポートフォリオに組み入れられる資産クラスには、主に下記のような物があります。

- 米国株式

- 米国を除いた先進国の株式(日本企業や、ヨーロッパ企業等)

- 新興国株式(中国企業の株式等)

- 先進国債券

- 新興国債券

- 不動産(主に上場REIT)

- 金(きん)などのコモディティ

基本的に、「同じリスクを取るのであれば、出来るだけ、リターンを最大化したい」というのは、どの投資家も共通する考え方です。

そこで、ロボアドバイザーにおいては、現代ポートフォリオ理論等の投資理論に基づき、「リスク許容度に応じた、最適なポートフォリオ」(=現代ポートフォリオ理論の場合は、「有効フロンティア」と呼ばれるポートフォリオ)を、同じく自動的に計算します。

リスク許容度が高ければ高いほど、ポートフォリオにおける株式の比率が高まり、逆に、リスク許容度が小さい場合は、(株式よりも値動きの小さい)債券の占める割合が高まることが一般的です。

参考:

ロボアドバイザーのポートフォリオ運用の仕組み・メリット&デメリットを考える

ロボアドバイザーの投資対象

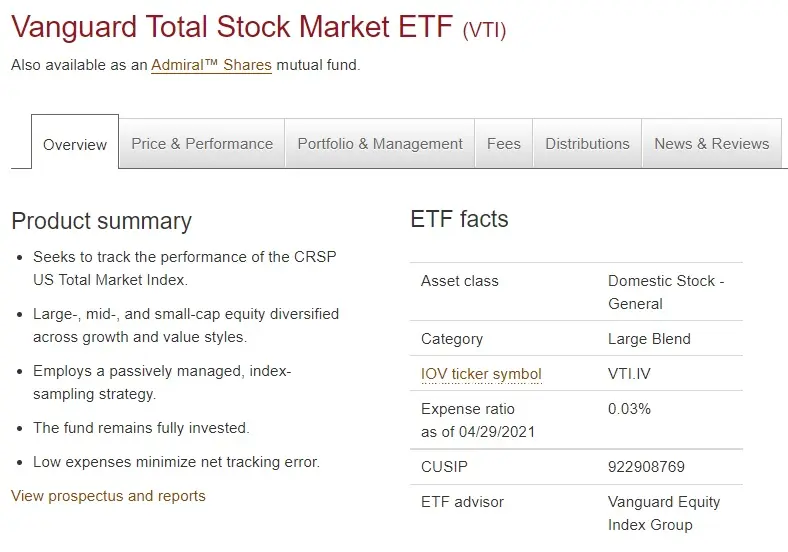

画像引用元:https://investor.vanguard.com/etf/profile/VTI

ロボアドバイザーの具体的な取得銘柄(投資対象)は、ロボアドバイザーによって様々ですが、例えば、国内ロボアドバイザー業界大手といわれる「ウェルスナビ」の場合、各資産クラス(アセット)別に、下記のようなETF(上場投資信託)を投資対象としています。

- VTI:米国株式を投資対象とするETF

- VEA:日本、及び、ヨーロッパの企業株式が投資対象

- VWO:新興国(中国等)の企業群が投資対象

- AGG:アメリカの債券(国債、並びに、社債)が投資対象となるETF

- TIP:アメリカ政府が発行する、物価連動国債に投資するETF

- GLD:金(きん)を投資対象とするETF

- IYR:不動産(具体的には、

なお、ETFを投資対象とするロボアドバイザーは多々ありますが、その理由として、

- 個別の株式銘柄等を取得する場合と比べて、遥かに容易に、時価総額等に応じた分散投資が出来ること、及び、

- 一般的な公募投資信託と比較して、信託報酬等の経費率が低い事、

- 投資信託と比較して、純資産額が大きく、特に海外ETFの場合、日々の出来高(≒流動性)も大きい事、

等が挙げられます。

参考:

ロボアドバイザーの投資対象は|資産クラス別の投資対象銘柄の確認、ロボアドバイザーによる投資対象選定のポイントまで解説

ロボアドバイザー活用のメリットは

投資家がロボアドバイザーを投資に活用する場合、主に下記のようなメリットを期待することが出来ます。

感情に左右されることなく、長期投資を実践しやすい

「世界の人口の増加」と、「技術発展等に伴う、生産性の向上」を両輪のようにして、世界経済は、長期的に見れば、成長を続けていく、と目されています。

このため、(たとえ、短期的な視座では、投資利益を得ることが難しくとも、)長期的に、適切な投資を継続することが出来れば、最終的には(数十年、という単位で見れば、)世界経済の成長に起因する投資利益を享受することが出来る、と言われています。

しかしながら、感情に左右されがちな人間の場合、市場の急落等に対して動揺してしまい、なかなか、理想通りの長期投資を実現することが容易ではありません。

この点、ロボアドバイザー(特に、一任型の者)を活用すれば、人間自身は投資作業に関わる必要がないため、感情的な動揺リスクを排除し、至極淡々と、「投資の王道」と言われる長期投資を実現することが可能となります。

ドルコスト平均法を活用した、積立投資を行うことが出来る

中には、積立投資利用者に向けた、特別キャンペーンを提供している(いた)ロボアドバイザー事業者も存在します。

画像引用元:THEO(テオ)

投資用資金を一括で投入する場合、「高値掴み」によって、その後、市況が下落してしまうと、長期間に渡って、元本割れした状態(=資産評価額が、投資した元本額を下回った状態)が継続してしまうリスクがあります。

その点、資金を多数回に分けて、「毎月〇〇日」等と決め、定期的に分散投下する、「積立投資」の場合、

- (取得対象銘柄が)高い時は、少しだけ買い、

- 安い時は、多量に買う

ことを繰り返すことによって、取得価額を平均化する、「ドルコスト平均法」のメリットを享受できることとなります。

参考:

ロボアドバイザーと積立投資|積立投資のメリット・デメリットのほか、「一括投資」との比較も検証

様々な銘柄・資産クラスへの分散投資が行える

長期間にわたって成長していく見込みの強い「世界経済」に連動した投資成果を得るためには、

- 個別の企業の株式や、

- 特定の資産クラス(株式や、債券、コモディティなど)、

- 決まった国・地域に対してのみ、

投資をするのではなく、あくまでも、世界経済全体に対して、広く分散投資を行う必要があります。

そのための具体的な手法としては、「数千もの銘柄に対して、時価総額等に応じて分散投資を行う投資信託を購入する」というものが、最もオーソドックスです。

国内の主要ロボアドバイザーの多くが、投資信託、中でも、「一般的な投資信託と比較し、純資産や出来高が大きく、かつ、信託報酬率が安い」という特長を持つ、上場投資信託(ETF)を投資対象としています。

有人型の投資一任サービス等と比較すれば、コストが安い

ロボアドバイザーの提供している、

- 投資家のリスク許容度の診断

- リスク許容度に応じた、最適なポートフォリオの作成

- ポートフォリオ内容に応じた、個別銘柄(ETF等)の取得

- 適宜のリバランス

といった機能は、もともと、プライベート・バンカーやファイナンシャル・アドバイザーが、富裕層を対象にして提供してきた、有人型の資産運用サービスをモチーフにしています。

しかしながら、こうした有人型のサービスは、1人の担当者が対応できる人数に自ずと上限がある関係で、預けてくれる投資資金量が大きい、資産量が豊富な投資家に対してのみ、提供されてきました。

また、上記のような有人型サービスをもとに開発され、現在での多くの証券会社で提供されている「ラップ口座」サービスの場合、最低投資額が数百万円程度に設定されている等、従来型のプライベート・バンキングサービスと比較すれば、その裾野は広く設定されていますが、年率換算で2パーセント~3パーセント程度の手数料が生じる等、デメリットも指摘されていました。

この点、プログラムによって自動的に提供される「ロボアドバイザー・サービス」の場合、運営者側としても限界費用(投資家が1人増えるごとに生じる、運営側のコスト)も限りなくゼロに近く、その分、廉価な手数料体系(年率換算で1パーセント程度)で提供されている、というメリットがあります。

参考:

ロボアドバイザーのメリット・デメリットとは|投資一任型・助言型ロボアドバイザーのリスク・仕組みから徹底解説

ロボアドバイザー投資で失敗を避けるために把握しておくべきデメリット

上記したように、様々なメリットがある、ロボアドバイザー投資ではありますが、勿論、投資である以上、失敗のリスクもあります。

ここでは、ロボアドバイザー投資で失敗を避けるために注意しておきたい、必携の知識を数点、ご紹介いたします。

ロボアドバイザー失敗回避のポイント1:日本投資者保護基金の補償対象外の企業もある

ロボアドバイザーを運営する企業(金融商品取引業者)には、金融商品取引法で、

- 投資家の資産に該当する、ETF等の有価証券

- 投資家の未投資資金

について、自身の資産とは分けて、分別管理することが義務付けられています。

また、ロボアドバイザー・サービスの運営会社が、日本投資者保護基金の加入企業である場合、仮に、当該企業が破産し、かつ、分別管理義務が適正に順守されていなかったことで、投資家への資金返還が遅滞した場合、日本投資者保護基金が、投資者の資金を、上限1,000万円まで、補償してくれます。

しかしながら、投資家がロボアドバイザーへと投資するにあたり、重々、留意しておくべきなのが、下記の2点です。

①日本投資者保護基金に加入していないロボアドバイザー事業者もある

国内のロボアドバイザー事業者の多くは、日本投資者保護基金の加入企業ですが、中には、ロボアドバイザー「SUSTEN」(サステン)運営会社のように、基金に加入していない企業もあります。

日本投資者保護基金は、基本的に、投資信託の仲介を行う「証券会社」を加入対象としていますので、SUSTENのように、自社の投資信託を、投資家に対して直接販売している位置づけになる企業に関しては、加入対象企業と見做されていないことが要因です。

日本投資者保護基金に加入していない企業のロボアドバイザーに対して投資し、その後、当該企業が破産、かつ、同社が、分別管理義務を果たしていないことが原因で、投資資金の返還を受けられない場合、当然のことながら、日本投資者保護基金による補償を受けることは出来ません。

②日本投資者保護基金加入企業であったとしても、補償上限は1,000万円まで

たとえ、ロボアドバイザー運営会社が、日本投資者保護基金に加入している事業者であったとしても、同基金による補償は、1,000万円まで、と上限設定が為されています。

1,000万円を超える投資資金については、日本投資者保護基金による補償の対象外とされ、ロボアドバイザー運営会社に対し、一般債権者として、資金の返還を求めていく必要があります。

ロボアドバイザー投資の失敗例として警戒するべきなのは、

- 日本投資者保護基金の加入企業であるか、どうかを、きちんとチェックすることなく、「補償対象となる、加入企業に違いない」と勝手に判断してしまうケース、及び、

- 日本投資者保護基金による補償の上限額を正確に把握していない場合

です。

同様の失敗を犯さないよう、注意が必要です。

※なお、日本投資者保護基金の加入企業一覧については、下記ページから確認することが可能です。

↓

会員一覧|日本投資者保護基金

ロボアドバイザー失敗回避のポイント2:非上場企業による運営サービスもある

ロボアドバイザー・サービスを展開している企業の中には、「ウェルスナビ」を展開しているウェルスナビ株式会社(東京都渋谷区渋谷2-22-3 渋谷東口ビル9F)のように、国内証券市場の上場企業も存在します。

ただし、未上場企業が運営にあたっているロボアドバイザー・サービスも、同様、少なくありません。

ロボアドバイザー・サービス(ここでは、一任型)の運営は、「投資運用業」にあたり、金融商品取引法に基づく許可の取得が必要です。

また、その後運営にあたっても、同法の求める、厳しい人的要件等をクリア・維持し続ける必要があります。

当然、運営会社には、それ相応の体力(財務力・管理部門の充実程度)が求められることとなり、

「果たして、(上場企業と単純比較すれば、財務力・内部統制力等の乏しい)未上場企業が、適正な業務運営を継続できるかどうか」

という視座は、投資家において、重大な失敗を避けるためにも、欠かせぬものと思料されます。

ロボアドバイザー失敗回避のポイント3:アプリが提供されていないロボアドバイザーもある

国内のロボアドバイザー・サービスの中には、投資家向けに、モバイル用のアプリが提供されているケースが多々あります。

例えば、国内ロボアドバイザー業界で知名度の高い「ウェルスナビ」「テオ」といったサービスでは、オリジナルのモバイルアプリが提供されているほか、「LINEスマート投資」など、そもそも、他のメジャーアプリ上(LINEスマート投資の場合は、LINE)で動作することが前提とされているケースもあります。

しかし、国内のロボアドバイザー業界には、モバイル向けアプリを提供していないサービスも多々あり、あらかじめ、留意が必要です。

ロボアドバイザー失敗回避のポイント4:売り持ち(ショート)からトレードに入れないロボアドバイザーが大半である

国内のロボアドバイザーの大半は、

- 世界経済の、中長期的な成長メリットを享受すべく、

- ETFなどを中心に、資産クラス別の銘柄を取得し、

- その後は、(多少のリバランスはあれども、)基本的に、銘柄を追加取得・保有し続ける、

「バイ&ホールド」戦略を採用しています。

殆どのロボアドバイザーは、「ショート」(=いわゆる、売り持ち)からトレードに入る機能を持ち合わせていないため、市況の中長期的な下落・停滞が継続する局面においては、利益を出しづらい、という難点があります。

「市況が悪く、個人で投資成果をあげることが難しいので、ロボアドバイザーを活用しよう」

等と考えてロボアドバイザー投資を始めると、失敗の要因ともなりかねませんので、注意が必要です。

ロボアドバイザー失敗回避のポイント5:ロボアドバイザーの手数料については、「高い」という指摘もある

投資一任型のロボアドバイザーを利用する場合、年率で、預かり資産残高に対して1パーセント程度の手数料を支払う必要があります。

また、それとは別に、投資家は、ロボアドバイザーを介して保有する投資信託(主にETF)の信託報酬コスト等を負担しています。

例えば、ウェルスナビが、米国株式という資産クラスのための取得する海外ETF「VTI」(以下、本家VTI)の場合、その経費率(Expense ratio)は、0.03パーセントです。

海外ETF(本例でいえば、VTI)を、日本人投資家が、日本国に居ながらにして取得する場合、些か面倒な手続き(税務面を含む)が必要ですが、それを忌避するならば、楽天証券が販売している投資信託「楽天・全米株式インデックス・ファンド」(通称:楽天VTI)を購入する、という手もあります。

この場合、信託報酬を含む管理費用は、年率で0.162パーセントとなり、本家VTIと比較すると、やや割高となりますが、ウェルスナビに支払う、年率1パーセントの手数料を考慮すれば、まだ尚、割安、と言えます。

さらに、楽天VTIの場合、つみたてNISAの金融庁認定銘柄にも含まれていますから、年間40万円分までであれば、つみたてNISA口座で取得することも出来ます(=この場合、値上がり益などは、最大で20年間、非課税となります)。

こうした状況を踏まえ、特に、長年インデックス投資に取り組んできた投資家からは、「ロボアドバイザーの手数料は高い。自分で投資信託を取得してリバランスしたほうが良い」という声があがることが、ままあります。

参考:

ロボアドバイザーと手数料|投資家にとって、ロボアドバイザーの手数料は、高いのか

ロボアドバイザー失敗回避のポイント6:完全成果報酬型であっても、ETF経費率はかかる

国内のロボアドバイザー・サービスの多くは、資産残高に応じて手数料を徴収する、「資産残高連動型」の手数料体系を採用しています。

これに対して、新興のロボアドバイザー・サービスの中には、「完全成果報酬型」を標榜するケースもあります。

ただし、「完全成果報酬型」といっても、「投資利益が生じない限り、手数料がゼロ円」というわけではありませんのて、注意が必要です。

例えば、成果報酬型のロボアドバイザーとして話題を呼んでいるSUSTEN(サステン)の場合、投資家の資産評価額が、過去最高額(ハイ・ウォーター・マーク・HWM)を更新した時だけ、サービス運営会社への成果報酬が生じる、「完全成果報酬型」の手数料体系を採用していますが、

- 投資信託の受託会社に対して支払う、信託報酬(純資産総額の0.022パーセント)や、

- その他費用(監査費用や、保管費用等)について、

投資家が間接的に負担する必要があります。

「完全成果報酬型と言えども、ただではない」

という点は、思わぬ失敗を避けるためにも、あらかじめ留意していく必要がありましょう。

参考:

完全成果報酬型ロボアドバイザー「SUSTEN」(サステン)とは|投資の仕組み、メリット&デメリットまで検証

ロボアドバイザー失敗回避のポイント7:利回りは未定である

ロボアドバイザー投資の場合、ソーシャルレンディングや不動産クラウドファンディング等と違って、

- いつ頃までに、

- どの程度の利回りを期待できるのか、

という点は、全くの未定です。

これは、ロボアドバイザー・サービスの大半が、

- 何か、決まった利回りの達成を目指して運用されるものではなく、

- あくまでも、世界経済に対して幅広く分散投資を行い、その中長期的な成長に期待する、

という投資モデルを採用しているため、です。

ロボアドバイザー失敗回避のポイント8:NISA利用は出来ない業者が大半である

国内の一任型ロボアドバイザーの過半では、少額投資非課税制度、いわゆる「NISA」を活用した投資は「不可」とされています。

ロボアドバイザーの場合、

- 一旦、特定の銘柄(ETF等)を取得した後も、

- リバランス等をきっかけに、

- 資産の売却・再購入等といったプロセスを繰り返す

という傾向があるため、

- 年間の非課税投資枠に、「120万円」という上限が設定されており、

- かつ、一度使用した非課税枠は、翌年になるまで、復活しない(非課税枠の再利用が出来ない

という、NISAの特質と、今一つ、相性が良くないことが、その理由とされています。

※ただし、2021年2月、国内ロボアドバイザー業界大手「ウェルスナビ」が、一般NISA口座での買い付けに対応した「おまかせNISA」サービスの提供をスタートしています。

参考:

ロボアドバイザーと、つみたてNISA|つみたてNISAのメリット&デメリット、ロボアドバイザーとの併用・比較について検証

「失敗した」のその前に、ロボアドバイザーによるインデックス投資のデメリットも把握しておこう

時折、誤解されている節もありますが、ロボアドバイザー投資とは、「より簡略化されたインデックス投資」に他なりません。

そもそも、ロボアドバイザーの行う、

- リスク許容度の診断や、

- リスク許容度に応じたアセット・アロケーションの設定

- アセットクラス(資産クラス)ごとの投資信託(インデックス・ファンド)の取得

- 適宜のリバランス

といった作業は、インデックス投資のプロセスそのものです。

投資家がインデックス投資に取り組む場合、上記したようなプロセスは、基本的に投資家自身が取り組む必要がありますが、ロボアドバイザーを利用すれば、上記のようなプロセスをロボアドバイザーに任せ、自動化することが出来ます。

すなわち、ロボアドバイザー投資とは、インデックス投資そのものでもある、という事が出来、ロボアドバイザー投資における失敗のリスクを低減するためには、その根源である、インデックス投資のデメリット・注意点についても、あらかじめよく把握しておく必要があります。

ロボアドバイザーを活用するにせよ、しないにせよ、インデックス投資において、今後の値上がりは保証されていない

ロボアドバイザーを活用しようが、しまいが、インデックス投資で利益を上げるためには、取得したインデックス・ファンドの値上がりが、絶対必要条件となります。

そして、インデックス・ファンドが値上がりするためには、インデックス・ファンドが保有している個別の株式銘柄の株価が、好業績などによって上昇していく必要があります。

この点、ロボアドバイザー投資も、はたまた、ロボアドバイザーを利用しない、一般的なインデックス投資の場合も、その本質は、株式銘柄への長期保有投資と変わらず、利益が出るかどうかは、株式銘柄ごとの株価が上昇するか、どうかにかかっている、と言えます。

市場全体の株価を底上げしていくためには、基本的に、国全体の経済の成長、すなわち、GDPの成長が必要となります。

そして、GDPの成長は、長年、当該国の領土の拡張と、人口の増加、そして、技術革新による生産性の向上に支えられてきました。

今後も、人類の技術革新は進み、AIやロボットの活用により、労働者1人あたりに対しての生産性は、さらに向上していくことが見込まれていいます。

しかし、今や人類は、本格的な人口減少社会の到来を目前控えており、どれだけ生産性が向上しても、主要先進国にて人口が軒並み減少してしまえば、効率よく生産されたサービスや商品の「買い手」が減少していくこととなります。

こうした状況下において、各国経済、すなわちGDPが、今後とも、高い伸び率を記録していけるのか、どうかは、未知数である、とされています。

すなわち、ロボアドバイザーを活用するか、しないか、に関わらず、インデックス・ファンドへの投資、すなわち、インデックス投資によって、長期的に利益を得ていくことが出来るかどうかは、わからない、というのが実情です。

ロボアドバイザー等を活用したインデックス投資自体が、バブルを誘発している、との指摘もある

ロボアドバイザーを活用しているにせよ、しないにせよ、世間のインデックス投資家の大半が恐れているのが、バブルの崩壊です。

現に、目下、米国株式市場のインデックス指数は、歴史的な高水準にあり、「既にバブル状態にあり、その崩壊は近い」と予測している投資家も少なくありません。

そして、ロボアドバイザー等を活用したインデックス投資そのものが、実は、バブルの潜在的な要因のひとつとなっている、という、手厳しい指摘もあります。

実際、ロボアドバイザーを通じて、ないしは、自分自身で、インデックス・ファンドを取得している投資家の大半は、自分が投資しているパッシブ・ファンドが保有している、各個別企業銘柄に関して、その細かな業績や、ファンダメンタルズに関する情報は、把握しきれていない、というのが実情です。

ロボアドバイザー投資家の中には、そもそも、自分がどのような投資信託・ETFを取得しているのか、についてすら、正確に把握していないケースもあるでしょう。

すなわち、一部の株式銘柄に関しては、その業績や、将来性等を考慮されることなく、ただただ、インデックス指数に組み入れられているから、というだけの理由で(そして、そのインデックス・ファンドを、ロボアドバイザー運用会社が買い付けているから、というだけの理由で)、投資家に買われている、と換言することも出来ます。

株式市場において、株価は、需給のバランスによって決定されます。

すなわち、株式が買われる、ということは、その株式の株価が上がる、ということです。

総じていえば、特にインデックス指数に組み入れられている銘柄は、その具体的な業績に関わらず、株価が(実態を伴わずに)上昇してしまうケースがある、とも言えます。

これはすなわち、バブルです。

何らかのきっかけで、株価が調整局面に入れば、こうしたバブル銘柄(=実態とは無関係に、その他の要因によって株高が誘発されていた銘柄)は、真っ先に売られることとなります。

ロボアドバイザー等も利用している、資産クラス分散によるリスク低減効果には、疑問視する向きもある

インデックス投資においては、複数のインデックス・ファンドを利用して(ないしは、複数の資産クラスに資金を分散する、バランス型ファンドを活用して)、様々な資産クラスへと分散投資を行うことが一般的とされており、この点は、ロボアドバイザーも同様です。

基本的には、1つの資産クラスに対して、1つのETF(上場投資信託)へと投資することで、概ね4つ~6つ程度の資産クラス(アセット・クラス)へと、資金を分散するよう、システムが設計されています。

このような、資産クラスをまたいだ分散投資を行う目的は、互いの資産クラスの間の、低い相関係数の効果により、極端に一方向へと値動きが傾いてしまうことを防止し、ポートフォリオ全体のリスク(ボラティリティ)を、低位に保つこと、です。

しかしながら、昨今、経済のグローバル化の進展や、マルチアセット・ポートフォリオ運用の一般化により、現代ポートフォリオ理論に基づく、複数の資産クラスへの分散投資によるリスク低減効果には、限界が見られつつある、との指摘も為されています。

現に、昨今のリーマン・ショック等においては、複数の資産クラスが(程度の差こそあれ)概ね同時期に下落しており、期待されているような逆相関は、ほとんど働きませんでした。

また、資産クラス分散において最も活躍することの多い「債券」系の資産クラスに関しては、インデックス投資家の中からも、「保有のメリットはない」との声がきかれることがあります。

近年、債券の利回りは、特に先進国を中心に、歴史的な低水準にあり、今後、債券利回りがさらに低下していくことは考えづらく、むしろ今後は、インフレ抑制などの観点から、債券利回りが上昇していく余地のほうが大きい、とされています。

仮に、大方の見込み通りに、新発債(新規発行債券)の利回りが上昇すれば、相対的に(利回りが)魅力薄となった、既発債は、取引価格が下落していくこととなります。

すなわち、ポートフォリオに債券系の資産クラスを組み入れていることは、

- 以前のようには、ポートフォリオ全体のリスクを低減させる効果は、期待しづらくなっている一方で、

- 近い将来、値下がりすることが分かっている資産を、わざわざ買い付けているのと、同義である、

との批判が寄せられることもあります。

Author Info

-

fill.mediaは、国内の融資型クラウドファンディング(ソーシャルレンディング)、及び、不動産クラウドファンディング業界情報の検証メディア。

ロボアドバイザー情報専門の検証チームでは、日本国内、並びにアメリカを中心とした海外国にて展開されているロボアドバイザー(RA)サービスに関する最新情報を提供するほか、ロボアドバイザー業界の市場調査、各社の新サービスの検証などを実施する。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞