インデックス投資のメリット・デメリットとは|分散投資によるリスク低減、信託報酬の安い投資信託の活用メリット等を検証

インデックス投資とは

個別の企業株式に対して集中的に投資を行うのではなく、市場に上場している多数の株式銘柄を、主に時価総額加重で、幅広く取得することにより、日経平均株価やTOPIX、S&P500、ダウ平均などといった、各市場の「指標」(=インデックス)に連動した投資成果の獲得を目指す投資手法を、「インデックス投資」と言います。

インデックス投資の仕組み

インデックス投資(主体的に取得銘柄を検討せず、あくまでも追随するインデックスと同じ銘柄・割合での保有を前提とすることから、「パッシブ投資」とも言います)の最大の特徴は、その対極にある「アクティブ投資」と異なり、個別の企業銘柄や債券、不動産(REIT)、コモディティ、通貨などに対して、集中的に投資するのではなく、あくまでも、各市場の「指数」に対して投資をする、という点にあります。

とはいえ、「指数」そのものを売買することは出来ませんから、各指数を構成している企業群の銘柄を、その指数の計算手法と同じように、時価総額加重で(=単に1株ずつ購入するのではなく、時価総額の大きい銘柄を、時価総額の小さい銘柄よりも、相対的に多く取得する)、少しずつ、購入していく、という形となります。

個人投資家の財力で、「市場に上場している大多数の銘柄をカバーするポートフォリオを作成する」ことは、コスト的に不可能(手間暇も莫大だし、株式の購入費用も膨大)ですから、実際には、特定インデックスに連動・追随することを目指して運用されている投資信託(未上場投資信託、ないしは、上場投資信託)を購入することが一般的です。

インデックス投資の方法

前述の通り、投資家が実際にインデックス投資を行う場合、「インデックスに連動する投資信託・ETFを購入する」こととなりますが、その具体的な買い付け方法については、個々の投資家の趣向、及び、どのような口座(課税口座か、非課税口座か、等)を利用するのか、といった観点等において、様々な種類があります。

①iDeCo(個人型確定拠出年金制度)を利用する

画像引用元:iDeCo公式サイト

iDeCoの場合、

- 拠出金が、全額、所得控除されるため、所得税、及び住民税の軽減効果がある(=ただし、そもそも所得税・住民税が非課税である人にとっては、この点は、さしたるメリットとはなりません)

- 受取時には、受け取り方法(一時金として受け取るか、年金として分割で受け取るか、ないしは、併用するか)に応じて、「退職所得控除」ないしは「公的年金控除」(併用の場合は双方)が活用できる

などといったメリットがあります。

iDeCo口座で実際に取得できる銘柄は、利用する証券会社によって千差万別ですが、様々なインデックス(指標)に連動する投資成果の獲得を目指す、パッシブ型のファンド(=インデックス・ファンド)がラインアップされていることが一般的です。

例えば、ネット証券業界大手「SBI証券」が取り扱っている、iDeCo向け投資信託には、下記のような物があります。

| ファンド名 | 純資産(百万円) | 信託報酬等 |

| 三菱UFJ国際-eMAXIS Slim 全世界株式(除く日本) | 83,864 | 0.1144%以内 |

| SBI-SBI・全世界株式インデックス・ファンド (愛称:雪だるま(全世界株式)) | 34,256 | 0.1102%程度 |

| ニッセイ-<購入・換金手数料なし>ニッセイ外国株式インデックスファンド | 324,950 | 0.1023%以内 |

| 三菱UFJ国際-eMAXIS Slim バランス(8資産均等型) | 113,821 | 0.154%以内 |

| セゾン-セゾン・バンガード・グローバルバランスファンド | 280,241 | 0.57%±0.02%程度 |

引用元:iDeCo(イデコ)個人型確定拠出年金 運用商品一覧|SBI証券

信託報酬が年率0.2パーセント程度と低廉な、インデックス連動型投資信託が、複数、提供されていることが分かります。

②つみたてNISAを利用する

少額投資非課税制度(NISA)は、

- 一般NISA

- つみたてNISA

- ジュニアNISA

の3種がありますが、このうち、個人投資家が、少額からの積立に拠り、長期的な資産形成を行うことに適しているのが、「つみたてNISA」です。

非課税枠は年間40万円、と、一般NISA(年間120万円)と比較すると小ぶりですが、最長で20年間もの間、分配金・運用益について、非課税で資産運用を行うことが出来ます。

さらに、つみたてNISAの場合、取得できる銘柄自体が、金融庁のお墨付き銘柄(認定銘柄)に限定されているため、投資初心者でも、取得する投資信託・ETFの選択に困りにくい、というメリットがあります。

そして、つみたてNISAの認定銘柄の中には、各種インデックスに連動することを目的とした、インデックス・ファンドが、多数、ラインアップされています。

2021年6月18日現在、金融庁の認めた「つみたてNISA対象商品」のうち、インデックス型の投資信託例としては、下記のような物があります。

| インデックス | ファンド名称 | 運用会社 |

| TOPIX | たわらノーロード TOPIX | アセットマネジメントOne㈱ |

| 日経平均株価 | 農林中金<パートナーズ>つみたてNISA日本株式 日経225 | 農林中金全共連アセットマネジメント㈱ |

| JPX日経インデックス400 | 野村インデックスファンド・JPX日経400 | 野村アセットマネジメント㈱ |

| MSCI ACWI Index | 三井住友・DCつみたてNISA・全海外株インデックスファンド | 三井住友DSアセットマネジメント㈱ |

| FTSE Global All Cap Index | 楽天・全世界株式インデックス・ファンド | 楽天投信投資顧問㈱ |

| MSCIコクサイ | つみたて先進国株式(為替ヘッジあり) | 三菱UFJ国際投信㈱ |

| FTSE Developed All Cap Index | SBI・先進国株式インデックス・ファンド | SBIアセットマネジメント㈱ |

| S&P500 | iFree S&P500インデックス | 大和アセットマネジメント㈱ |

| CRSP U.S. Total Market Index | SBI・V・全米株式インデックス・ファンド | SBIアセットマネジメント㈱ |

引用元:つみたてNISA対象商品届出一覧(対象資産別)|金融庁

③ロボアドバイザーを利用する

画像引用元:ウェルスナビ

「インデックス投資、と言われても、どのインデックス(指数)に連動する投資信託を選べばいいのか分からない」

「どの資産クラスに、どの程度の資金量を振り分ければいいかが分からない(=自分のリスク許容度が分からず、かつ、リスク許容度に見合ったポートフォリオの作成方法も分からない)」

「そもそも、投資に一切手間暇を割きたくない」

そんな投資初心者にとっては、ロボアドバイザーを利用する、というのも、インデックス投資にとって有用な一手です。

国内のロボアドバイザー事業者の多くが、その投資対象として、各種インデックスに対して連動するETF(上場投資信託)を採用しており、実質的に行っていることは、インデックス投資家が自前で行っている投資作業(パッシブ投資)と大差ありません。

また、ロボアドバイザーの場合は、実際に運用を始めた後で、各資産の値上がり・値下がりに応じて、資産クラス別のバランス(=ポートフォリオ)が崩れてきてしまった時に、ポートフォリオの再調整を行う「リバランス」機能を提供しています。

※ただし、上記のような「投資一任型」ロボアドバイザーを利用する場合、運用する資産残高(=預かり資産残高)に応じて、年率1パーセント程度のロボアドバイザー利用料が徴収されてしまう点に、注意が必要です。

参考:

ロボアドバイザー関連記事一覧

インデックス投資における、投資信託・ETFの選び方

インデックス投資を行う場合、投資家は原則として(=ロボアドバイザーを利用する場合は除く)、取得する投資信託(ないしは、ETF)を、自分自身で選ばなくてはなりません。

その際の「選び方」のポイントとしては、主に、下記のような点が挙げられます。

①信託報酬等のコスト

インデックス(指数)に連動するパッシブ型のファンドであっても、市場平均(=インデックス)をアウトパフォームすることを目指すアクティブ型のファンドであったとしても、その運用を実際に行っているのは、投資信託の「運用会社」です。

そして、各運用会社は、投資信託ごとに、運用手数料に相当する「信託報酬」を定めています。

この「信託報酬」は、ファンドによって千差万別であり、基本的に、インデックス投資に活用されるパッシブ型ファンドの信託報酬は、アクティブ型ファンドの信託報酬よりも低率である(=安い)ことが一般的です。アクティブ型ファンドと違い、パッシブ型ファンドの場合は、ファンドマネージャーが、企業訪問や個別企業研究など、コストのかかる調査業務を省略できることが、その理由と言われています。

インデックス投資に活用する投資信託を選ぶにあたっては、まず、この「信託報酬」が、出来るだけ安い投資信託を選ぶことが必要です。

※同じインデックスに連動する、同じような純資産額の投資信託でも、信託報酬が全く異なる(=一物一価の原則が崩れている)こともままありますから、注意が必要です。

また、投資信託には、上記した信託報酬のほかにも、

- 信託財産留保額(投資信託を解約する時に、ファンドに留保されてしまう金額)

- 監査費用(投資信託の運用会社が、監査法人に監査を委託するための費用)

- 有価証券の売買手数料(ファンドが、株式銘柄の買い付けや売却を行う際、運用会社が証券会社に対して支払っている手数料)

などが生じてきます。

これらのコストについても、間接的に、投資家(投資信託の保有者)が負担することとなるため、留意が必要です。

②購入時手数料が無料(ノーロード)のファンドを選ぶ

投資信託を保有している間は、上記したような信託報酬等コストがかかりますが、投資信託の中には、別途、購入時(=投資信託の買付時)に、購入時手数料が生じるケースもあります。

もっとも、最近では、のノーロード・ファンド(=購入時手数料が無料の投資信託)が増えてきており、特にネット証券で売買できる投資信託の中では主流と言えますが、実際の買い付け時には、確認を怠ってはいけません。

また、前述の「信託財産留保額」についても、投資信託によって定めが様々であり、最近では、「信託財産留保額:0パーセント」という投資信託も数多く販売されています。

- 追随するインデックス(指標)が同一であり、

- 純資産額も同程度

- トラッキング・エラー(インデックスからの乖離)も同程度、ということであれば、

当然、様々なコストが割安な投資信託を選択したほうが得策です。

分かりやすく表記されている信託報酬以外の様々なコストに関しても、確認を怠らないようにする必要があります。

③投資信託の純資産額に着目する

画像引用元:SBI証券

各投資信託は、それぞれの純資産額を公開しています。

そして、インデックス投資に活用する投資信託を選ぶ際には、この「純資産額」にも、ある程度、注目する必要があります。

上記したように、投資信託の運用会社は、ファンドの純資産額に応じて、「信託報酬」と呼ばれる手数料を、ファンドから徴収しています。

すなわち、運用会社にとっての「収入」にあたる信託報酬は、ファンドの純資産額に、基本的に比例します。

インデックス投資において投資家が利用するパッシブ型ファンドの信託報酬料率は、年率で0.2パーセント以下程度であることも少なくないため、仮に純資産額10億円のファンドがあったとすると、信託報酬は10億円×0.2パーセント=200万円に過ぎません。

いくら、パッシブ型ファンドの運用が、アクティブ型ファンドと比較して「手間いらず」であったとしても、あまりにも実入りが少ないと、投資信託の運用会社としては、ファンド運用のコストを吸収しきれなくなり、繰上償還となってしまうリスクがあります。

※もっとも、インデックス投資に利用されるファンドの多くは「ファミリーファンド」形式が採用されており、たとえ、取得するファンド(=ベビーファンド)の純資産額が小さくとも、マザーファンドの純資産額が十分に大きければ、繰上償還リスクについては、さほどの留意は要しません。

④出来るだけ幅広い銘柄に分散投資するインデックス・ファンドを選ぶ

インデックス投資に取り組む場合、基本的には、同一市場内で、出来るだけ多くの銘柄へと、資産を分散投資できるファンドを選ぶほうが、得策とされています。

例えば、「米国株式」という資産クラスに対してインデックス投資を行いたい場合、

- アメリカの証券市場に上場している、主たる500社の株価に連動する、「S&P500」インデックスよりも、

- 投資可能銘柄のほぼ100パーセントを網羅する、「CRSP USトータル・マーケット・インデックス」に連動する投資信託を用いたほうが、

基本的には、市場カバー率が高い、ということとなります。

※もっとも、S&P500だけで、アメリカの株式市場の全時価総額の約8割をカバーできている、という言説もあります。また、「同一市場内であれば、60銘柄程度まで分散投資を行えば、分散投資によるリスク低減効果は十分に得られる。それ以上分散投資を進めたとしても、得られるメリットは小さい」とする研究結果も存在します。

⑤ファンドの分配方針をチェック

投資信託の中には「1年に1度」「半年に1度」などと決まったペースで分配を行う、「分配金あり」タイプのものと、解約・売却の時点まで一切分配を行わない「分配金なし」のタイプがあり、インデックス型ファンドでも同様の分類があります。

基本的に、長期的なインデックス投資を実施するにあたっては、複利効果を最大化すべく、「分配金なし」のタイプの投資信託を選ぶことが得策です。

※なお、特にネット専業の証券会社では、「分配金あり」の投資信託についても、

- 分配金を現金として受け取るか、

- 分配金を現金としては受け取らず、自動的に再投資するか

を選択できるサービスが提供されていることがあります。

この場合、「自動再投資=分配金は非課税で再投資できる」と勘違いしてしまう投資家も少なくありませんが、「分配金あり&分配金再投資」という場合、再投資できるのは、あくまでも、「税引き後」の分配金である、という点に注意が必要です。

インデックス投資のメリットとは

投資家がインデックス投資に取り組む場合、主に、下記のようなメリットに期待することとなります。

インデックス投資のメリット1:個別銘柄投資と違い、多数の銘柄へと資産を分散投資することで、リスクを低減できる

「投資」と聞くと、株式投資、すなわち、個別の株式銘柄への投資を連想する方も多いでしょう。

個別株式投資(インデックス投資に対して、「アクティブ投資」と呼ばれることもあります)の場合、

- 投資している銘柄が、大きく高騰すると、短期間で大幅な収益に繋がることもあるが、

- 逆に、集中的に投資している銘柄が値下がりすると、資産評価額が一気に低下してしまう、

という危険性もあります。

このように、値動きの幅が大きい(=ボラティリティが大きい)ことを、投資の世界では「リスクが大きい」と表現します。

※「リスク」というと、「下落リスク」のことを想起する人が多いですが、投資の世界では、「上揺れする可能性」もまた、リスク(=ボラティリティ)の一部です。

個別株式投資で投資家を悩ませることの多い「リスク」(リターンの標準偏差)ではありますが、もしも投資家が、個別の株式銘柄に投資するのではなく、十分な銘柄数の株式へと資産を分散投資すれば、

- リターンは一定程度に保ちつつ、

- リスク(リターンの標準偏差)を、低減させる、

という効果を享受できることが、数学的に証明されています。

※ただし、どれだけ分散投資しようとも、互いの相関関係が近い資産へと分散している限り、リスクを最終的にゼロにすることは出来ません。また、複数銘柄を保有することで、リターンも標準化されてしまう(=大きなリターンを狙いにくくなる)という難点もあります。

このように、多数の銘柄への分散投資には、ポートフォリオのリスクを低減させる、という効果がありますが、仮に投資家が、1株ずつ、多数の株式を取得していると、取得の価額も莫大になりますし、手間暇もかかります。さらに、単純に1株ずつ取得しているだけでは、時価総額の小さい株式が、時価総額の大きい株式に比較して不当なほどに大きな影響力を持ってしまう、という難点があります(とはいえ、個人投資家が自力で、時間総額加重によるポートフォリオ計算は、それなりに面倒な作業でもあります)。

そこで、多数銘柄への分散投資を志向する投資家の間で幅広く活用されているのが、インデックス(指数)に連動した投資成果の獲得を目指す、インデックス・ファンド(非上場投資信託、ないしは、ETF)です。

さらに、インデックス・ファンドを活用したインデックス投資の場合、新興国株式市場のインデックスに連動する投資信託なども提供されていますので、投資家の独力では投資が難しいエリアに対しても、幅広く分散投資を行うことが可能となります。

インデックス投資のメリット2:数百円程度の少額から、積立投資をスタートできる

画像引用元:マネックス証券

インデックス投資に活用されるインデックス・ファンド(投資信託)は、ネット証券会社を含む、様々な証券会社(販売会社)にて販売されています。

そして、それぞれの証券会社は、「積立投資機能」(=特定の投資信託を、定期的な積立によって自動的に買い付ける機能)を提供していることが一般的ですが、中には、その積立額を、「100円」などの少額に設定しているケースもあります。

- 楽天証券

- SBI証券

- マネックス証券

- auカブコム証券

などの、主要ネット証券会社は、いずれも、100円からの投資信託購入・積立に対応していますので、

「投資を始めてみたいが、まとまった投資資金を用意することが難しい。まずは少額から勉強を兼ねて開始してみたい」

と考えているユーザーにとっては、大きなメリットとなります。

また、資金を一挙に投じる「一括投資」と違い、資金を定期的に分散して投下していく「積立投資」の場合、ドルコスト平均法のメリットとして、資産の高値掴みを回避できる、というメリットもあります。

インデックス投資のメリット3:株価指数だけでなく、債券指数、REIT指数などに連動したインデックス投資も可

インデックス投資においては、ポートフォリオのリスク(標準偏差)を出来るだけ低位に保つために、

「リターンは同程度。ただし、値動きが逆行する傾向にある資産クラス(=逆相関が期待できる資産クラス)」

に対して、資産を分散投資することが望まれます。

インデックス投資において活用される投資信託の中には、先進国の株式市場の指数に連動するものばかりではなく、

- 中国やブラジル、インド等といった、経済新興国の株式市場のインデックスに連動する投資信託や、

- 先進国債券、ないしは、新興国債券の指数に連動するファンド、

- 不動産(REIT)や、金(きん)などのコモディティ関連指数に連動する投資信託まで、

様々な投資信託・ファンドが提供されていますので、投資家自身で、それらの中から、互いの相関係数の小さい資産クラスを選び、ポートフォリオを構築することが可能です。

※ただし、経済のグローバル化に伴い、様々な資産クラス同士の相関係数は、以前ほどには小さくない、すなわち、逆相関の確保が難しくなりつつある、とも言われています。

現に、リーマン・ショックなどの大規模な経済変動が生じた際には、株式のみならず、債券も含めて、広範な資産クラスが、一気に値下がりしました(もっとも、その後の回復スピードには、資産クラスによってばらつきはありましたが)。

インデックス投資のメリット4:アクティブ型ファンドと比較して信託報酬の安いインデックス・ファンドを活用できる

投資家がネット証券等を通じて売買出来る投資信託には、大きく分けて、

- (インデックス投資に活用される)指数連動型の「パッシブ・ファンド」と、

- 指数をアウトパフォーム(=指数を上回る)する成果の獲得を目指し、少数の株式・債券などに集中投資する「アクティブ・ファンド」

の2種類があります。

このうち、ファンドマネージャーが企業調査などを行い、組み入れ銘柄の選定・割合調整などを行う「アクティブ・ファンド」は、投資信託の信託報酬等コスト(信託報酬のほかに、ファンドが有価証券を売買する際の手数料なども含む)が高く、年間経費率は、2パーセントを超えるようなケースも少なくありません(勿論、投資信託の運用成績がインデックスを下回っていたとしても、信託報酬等のコストは変わらずに徴収されます)。

これに対し、連動目標とするインデックス(指数)と同じように銘柄を組み入れ、インデックスと同様の投資成果の獲得を目指す、パッシブ型ファンドの場合、そもそもポートフォリオの入れ替えがアクティブ・ファンドと比較して少ない(=指数銘柄の入れ替えが無い限り、基本的には銘柄の入れ替えは生じない)、等という特質があるため、信託報酬を含む管理費用が、アクティブ・ファンドよりもはるかに低い(安い)というメリットがあります。

特に、上場投資信託(ETF)の中には、年間経費率が0.1パーセントをも下回る投資信託も少なくないため、コストをおさえた長期的なインデックス投資に取り組みたい投資家にとっては、強い味方となります。

インデックス投資のメリット5:購入時手数料無料、信託財産留保額なし、という好条件ファンドも増えてきた

投資家が、インデックス投資を目的に投資信託を取得する場合、

- 購入時には、「買い付け手数料」(=購入時手数料)

- 投資信託を保有している期間中は、「信託報酬、及びその他の管理コスト等」

- 投資信託の解約・売却時には、「信託財産留保額」

という、3つのコストへの注意が必要とされています。

このうち、信託報酬を含む、保有期間中の経費コストについては、上述したように、インデックス投資向けのパッシブ型ファンドの場合、アクティブ型ファンドと比較し、極めて低廉です。

これに加えて、昨今では、投資信託の販売会社同士、及び、運用会社同士での競争が激化していることにより、投資信託の買い付け手数料(購入時手数料)が「ゼロ円」とされた、いわゆる「ノーロード型ファンド」が、国内の投資信託業界において主流となりつつあります。

また、その流れに並行するようにして、かつては投資信託の解約時に徴収されることが一般的だった「信託財産留保額」についても「ゼロパーセント」としている投資信託が増えてきます。

現に、国内ネット証券業界大手「SBI証券」では、買付手数料無料(ノーロード)の投資信託が2,600件を超えており、信託財産留保額「ゼロパーセント」の投資信託も、1,600件を超えています(2021年9月現在)。

インデックス投資のメリット6:各指数の過去数十年分のデータは、インターネットを通じて簡単に入手できる

画像引用元:TradingView

個別株式銘柄へと投資する場合、その銘柄のこれまでの株価推移は、当然のことながら、その銘柄が上場して「以来」の数値しか、見ることが出来ません。

特に、数年前に上場したばかり、という株式の場合、果たして、今の株価が「高値圏」にあるのか、それとも「安値圏」にあるのか、チャートを見ているだけでは、判然としません。

※株価収益率(PER=Price Earnings Ratio。株価が、1株当たり純利益の何倍の水準で買われているのか、を見る数値)などを活用して、株価の割安・割高を判断することがよくありますが、PER値の妥当な水準については、業界・セクター等によって様々であり、投資判断の一意的な指標として活用するには、十分ではありません。

これに対して、インデックス投資において各投資信託が追随対象とする指数に関しては、特に、歴史のある古い指数である場合、過去数十年はもとより、場合によっては、100年前の指数値まで確認することが可能です(現に、世界最古のインデックス、と言われる「ダウ工業株価平均指数」(DJI)の場合、1896年当時からのチャートが確認できます)。

過去のインデックス値を確認することで、今現在のインデックスが高値圏にあるのか、安値圏にあるのか、を、投資家自身がごく気軽に、把握することが可能です。

※もっとも、実際の「高値・安値」の判断には、多分に、各投資家の期待や目論見が織り交ぜられていますから、一般個人投資家が、正確に「売り時・買い時」を判断することは、極めて困難であり、現実的ではありません。

また、過去のチャート情報をもとに「高値・安値」の判断をする手法は「テクニカル分析」と呼ばれるものであり、投資業界では、その有用性について、賛否の分かれる部分でもあります。

インデックス投資のメリット7:分配金の再投資により、複利効果を最大化できる

長期的な運用を原則とするインデックス投資においては、投資信託からの分配金は受け取らず、そのまま再投資に回すことが得策です。

分配金を受け取らずに再投資することで、元本が雪だるま式に増え、複利効果を最大限、享受できることとなるため、です。

- 分配金を現金として受け取るか、

- それとも、受け取らずに、再投資するか(累積投資=累投、とも呼ばれます)、

の変更等について、各ネット証券会社は、下記のようにルールを取りまとめています。

楽天証券の場合

- 分配金については、「受取型」と「再投資型」がある。前者は、税引き後の分配金を総合口座で受け取る(課税)。後者は、税引き後の分配金額で、同じ投資信託を自動先に追加購入する(再投資)。

- 「受取型」とするか、「再投資型」とするか、については、各投資家が、自身のマイページから、投資信託毎に、自由に変更できる(受け取りコース変更にあたり、手数料は不要)。

SBI証券の場合

- 楽天証券の場合と同様、各投資信託毎に、分配金の「受取」か「再投資」を選択できる。

- 「受取」か「再投資」か、については、適宜投資家のペースで変更することが出来る。例えば、定年退職後の収入確保のために、「再投資」→「受取」への変更も出来るし、「ローン支払いが終わったので分配金の受け取りが不要になった」という場合は、逆に「受取」→「再投資」への変更も出来る。

ただし、上記のようなネット証券会社を利用し、分配金を(現金としては受け取らずに)再投資する場合でも、現金として分配金を受け取る場合と同様、分配金への課税自体は回避できない、という点に注意が必要です。

上記例で「分配金を再投資する」という場合、あくまでも、税引き後の分配金を再投資する。ということとなります。

分配そのものが全く為されない、いわゆる「無分配型」の投資信託を探索する方法は別途、存在しますが、いささかテクニカルですので、別記事て詳説致します。

インデックス投資のメリット8:ロボアドバイザー等に拠る投資の自動化を行えば、長期投資も実現しやすい

個別の株式銘柄への投資と比較し、株式市場のある意味「平均」へと投資するインデックス投資の場合、リターンについてもある程度限定的となる一方で、リスク(標準偏差)についても、個別株式銘柄と単純比較すれば、小さくなっています。

しかしながら、多数銘柄への分散投資によって、いわゆる「非システマティック・リスク」については排除できても、市場そのものの標準偏差(=システマティック・リスク)までは、排除できません。

このため、たとえ、インデックス投資に勤しんでいたとしても、株式市場が急落するようなシーンでは、資産評価額が大きく目減りしてしまうこととなります。

いくら「インデックス投資」と言えども、投資家自身が手動で投資信託の定期買い付けを行っている場合、相場の急変に動揺し、せっかく蓄積してきたリスク資産を投げ売りしてしまったり、資産運用を途中でやめてしまうリスクがあります。

この点、各証券会社が提供している「積立投資」機能を利用したり、ロボアドバイザーなどを利用して投資を自動化すれば、投資手続きに投資家自身の感情が加わる余地がなく、その分、長期(理想としては、数十年単位)の資産運用を実現しやすい、というメリットがあります。

※もっとも、ロボアドバイザー(投資一任型)を利用する場合、預かり資産残高に対して年率1パーセント程度の手数料を支払う必要があり、長年インデックス投資に勤しんできた投資家からは「手数料が割高であり、利用に値しない」と、手厳しい評価が向けられているケースもあります。

インデックス投資のデメリットとは

インデックス投資のデメリット1:「株式&債券」の分散投資効果は薄れつつあり、分散投資によりリスク低減効果は疑問視されている

かつて、「株式」と「債券」の間の相関係数は小さく、株式&債券を組み合わせたポートフォリオは、分散投資の王道、と言われてきました。

しかしながら、昨今、経済のグローバル化等に伴い、異なる資産クラスの間の相関係数は、今までにないほど、高まりつつあります。

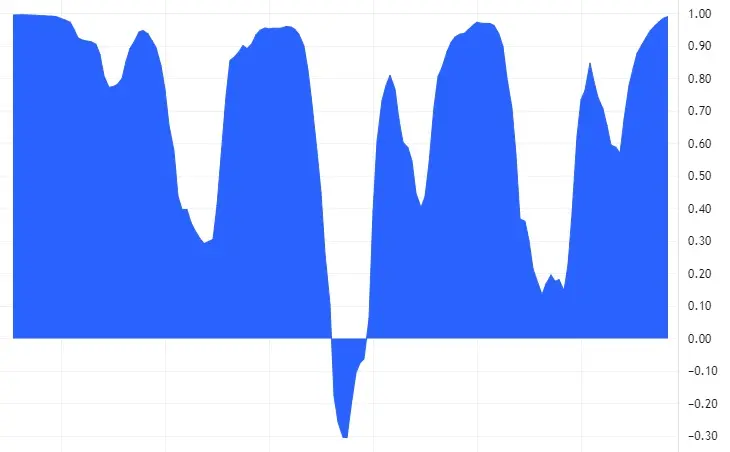

「米国株」と「その他先進国」との相関

画像引用元:TradingView

まず、米国株式と日本株との間の相関を確認してみましょう。

「日経平均」と「S&P500」の間の相関係数は、20世紀の間は、逆相関となる時期もありましたが、21世紀に入ってからは、基本的にプラスの相関関係にあり、時期によっては相関係数が1.0に近い(=完全相関に近い)こともあります。

かつては、「日本車が米国市場を席捲すると、日本企業の株価が上がり、米国企業の株価が下がる。逆に、関税によって米国の自動車産業が保護されると、米国株が上がり、日本株が下がる」等といった「逆相関」が指摘されたこともありましたが、今では、すっかり時代が変わってしまった、ということが分かります。

また、ロボアドバイザー「ウェルスナビ」などでは、地理的な分散を図るために、米国株ETF「VTI」とは別に、米国を除く先進国株ETF「VEA」を取得しますが、VTIとVEAの間の相関関係も、基本的には「正の相関関係」(=同じような値動きをする)が確認されており、時期によっては、完全相関に近いような時期もあります。

「米国」と「その他の先進国」への分散投資においては、

- 確かに、一定程度、地理的な分散効果は認められるが、

- 資産クラス間の相関係数は大きく、分散投資による標準偏差低減効果は、大きくは期待しづらい、

というのが、実情と言えましょう。

「株式」と「債券」の相関

長らく分散投資の王道と言われてきた、「株式」と「債券」の相関関係についても、昨今、変化が生じています。

米国株式インデックスに追随するETFとして知られるバンガード社の「VTI」と、同じく米国の、財務省発行債券指数に連動するETF「AGG」との間の相関係数を見てみると、

- 最近では、2017年初頭から、2019年半ばまでは、強い逆相関がみられたものの、

- 2014年から2015年にかけての期間や、2019年半ばから2021年初頭までの期間にかけては、むしろ、プラスの相関関係が確認されており、

分散投資によるリスク低減の根拠とされる「逆相関」が、実現していない期間も、数多く見受けられるようになっています。

このように、かつて「インデックス投資の王道」とされてきた、複数の資産クラスへの資産分散投資による、標準偏差の低減効果は、最近の経済グローバル化に伴い、大きく低減してきています。

インデックス投資のデメリット2:「2標準偏差」を超える、大幅な下落に見舞われることもある

インデックス投資において、投資のリスクを考えるにあたっては、「標準偏差」という考え方を覚えておく必要があります。

例えば、「期待リターンが5パーセント」「標準偏差が15パ―セント」という資産クラスがあった場合、リターンは、

- 約68パーセントの確率で、「プラス20パーセント~マイナス10パーセント」の範囲内(1標準偏差)で収まり、かつ、

- 約95パ―セントの確率で、「プラス35パ―セント~マイナス25パ―セント」の範囲内(2標準偏差)に収まる、

と予想されます(ただし、あくまでも、標準偏差は、過去のデータから構築される数値であることを忘れてはいけません)。

しかしながら、長くインデックス投資を行っていると、いわゆる「大暴落」というようなシチュエーションにも巻き込まれることがあり得、その場合は、2標準偏差をも上回る下落を記録してしまうことも、ままあります。

例えば、S&P500の場合、標準偏差は15パ―セント程度、とされていますが、リーマン・ショックの際には、50パーセントをも上回る下落を記録しました。

※さらに、その10年ほど前の、ドットコム・バブル崩壊の際にも、50パーセント程度の下落を記録しています。

長期的なインデックス投資に取り組む場合、こうした「100年に一度」クラスの経済危機に巻き込まれることもあり、その場合は、基本的な想定を大きく上回るダメージを受ける可能性がある、という点を、よく理解しておく必要があります。

更に、株式市場の状態は、各個人の実体経済とも連動しやすい、という傾向があります。

すなわち、

- 株安によって、インデックス投資中のリスク資産の評価額が、大きく目減りすると同時に、

- 日本経済が不景気に突入し、失職したり、給与が下がったり、などという事態が生じ、

個人投資家にとって「ダブルパンチ」と言えるような状況が生じることも、現実的なリスクとして把握しておく必要があります。

インデックス投資のデメリット3:個別株式銘柄のようなボラティリティが無く、「短期で大きく稼ぐ」トレードは難しい

「長期・積立・分散」によるインデックス投資を行う場合、その平均的な期待リターン(年率)としては、概ね4パーセント~5パーセント程度、と言われています。

勿論、時期によっては、10パーセントを上回るリターンを記録できることもありますが、逆に、上述のドットコム・バブル崩壊や、リーマン・ショックなど、市況が低迷する時期にあたってしまうと、前述の通り、数十パーセントを超える下落を記録してしまうケースもあるので、そうした、いわゆる「調整期間」の存在も考慮すると、押しなべて、年間平均4パーセント程度、というのだ妥当なところと言われています(ただし、あくまでも、過去の実績値に基づいた推計値です)。

このため、仮想通貨やFX投資などのように、「1年で資産倍増を目指す」等といった、短期運用には、インデックス投資は不向きです。

※一部、インデックス投資にレバレッジを活用する、という向きもありますが、マイナーな存在です。

また、インデックス投資の場合、その基本としては、「バイ&ホールド」であり、運用期間中のこまめな売買は推奨されません。

※勿論、取得したインデックス・ファンドの短期売買そのものは可能ですが、それでは、長期投資をモットーとするインデックス投資の本質からは乖離してしまいます。

基本的には「買い持ち」の投資手法であるため、市場が長期的に下落相場にある時などは、利益をあげづらい、というデメリットもあります。

インデックス投資のデメリット4:投資家が自分でポートフォリオを構築する場合と比較し、投資信託の信託報酬が負担となる

インデックス投資の場合、投資信託やETFを活用し、1つの資産クラス(例えば、米国株式)だけで、数百~数千の銘柄へと、資産を分散投資します。

これは、分散投資によって、単一銘柄保有と比較して、リスク(ボラティリティ)を低位に保ちたい、という戦略があるためです。

ただし、実際問題として、ある程度標準偏差を低減した株式投資を行うにあたっては、なにも、数百~数千もの銘柄に投資せずとも、数十の銘柄に分散投資をしていれば十分、という研究結果もあります。

特に、分散投資先の銘柄数が60を超えるあたりから、分散投資に拠るボラティリティの低下効果は、減衰していく、と言われています。

数百~数千銘柄に分散投資と言われると気が遠くなりますが、50社~60社前後の分散投資であれば、投資家が自分自身で銘柄を選び取得したとしても、投資予算によっては、何とか実現出来るものです。

投資信託・ETFを利用せず、投資家が自分で株式銘柄を選んでポートフォリオを構築する、最大のメリットは、投資信託運用会社への信託報酬支払い等のランニングコストが不要となる点です。

その分、現物株式の買い付けには、売買手数料が必要となりますが、ネット証券会社によっては、株式の買付手数料を(キャッシュバック等によって)実質無料としているケースもありますから、チェックしてみる価値はあります。

なんといっても、投資信託を活用したインデックス投資の場合、年率で少なくとも0.2パーセント前後の手数料が恒常的に(=仮に、運用成績がマイナスでも)生じてしまいますので、この点は、投資信託活用によるインデックス投資の最大のデメリットの一つと言えます。

インデックス投資のデメリット5:同じインデックスに連動するファンドでも、投資信託によっては割高なものもある

国内では現在、買付手数料無料のノーロード型投資信託に絞っても、数千本の投資信託が販売されています。

そして、全く同じインデックス(指数)への連動を目指す投資信託であっても、運用会社や販売会社によって、信託報酬等のコストが全く異なる、というケースがあります。

例えば、マネックス証券の取り扱い投資信託のうち、S&P500指数に連動する投資信託の例としては、下記のようなものがありますが、それぞれの信託報酬は全く異なります。

| ファンド名 | 信託報酬等 |

| eMAXIS Slim 米国株式(S&P500) | 純資産総額に対して 0.0968%以内 |

| SBI・V・S&P500インデックス・ファンド(愛称:SBI・V・S&P500) | 純資産総額に対して実質0.0938%程度 |

| iFree S&P500インデックス | 純資産総額に対して 0.2475% |

| 米国株式インデックス・ファンド | 純資産総額に対して 0.495% |

| iシェアーズ 米国株式インデックス・ファンド | 純資産総額に対して 実質0.4125%程度 |

情報引用日:2021年9月14日

投資信託を活用してインデックス投資を行うにあたっては、

- ベンチマークとするインデックス(指標)を決めることはもちろんのこと、

- そのインデックスに連動する投資成果を目指す投資信託として、どの委託会社の、どの商品を利用するか、

という点を、手数料規定等に着目しながら、慎重に選定する必要があります。

この、投資信託選び(ETFも含めると、選択肢はさらに膨大になる)に労力がかかる、という点は、インデックス投資のデメリットの一つと言えます。

※なお、「投資信託選びの手間暇を少しでも削減したい」「監督官庁によるお墨付きを受けた投資信託に絞って検討したい」という場合、金融庁が指定している、つみたてNISAの認定銘柄一覧の中から、投資対象ファンドを選ぶ、という手法も取れます。

インデックス投資のデメリット6:「分配あり」の投資信託を選ぶと、再投資による複利効果は低減する

インデックス投資に用いられる投資信託(パッシブ・ファンド)は、多数、存在しますが、

- ポートフォリオに含まれる株式の発行体(企業)からの配当金を、投資家に対して、定期的に分配する、いわゆる「分配あり」の投資信託と、

- 保有している株式からの配当金を、投資家に対して分配せず、そのまま投資信託の内部で再投資する、「無分配型」の投資信託

の2種類に、大別することが可能です。

このうち、仮に、前者の投資信託を利用していたとしても、証券会社のマイページにて適切に設定を行えば、投資信託からの分配金は、自動的に再投資されることとなります。

ただしこの場合、あくまでも、所得税等が課税された「後」の分配金を再投資に回すこととなるため、課税分だけ、元本への組み入れペースが低下する、というデメリットがあります。

逆に、無分配型の投資信託を利用している場合、そもそも投資家への分配が行われない関係上、分配金への課税が生じません。

このため、課税によって、再投資の複利効率が低下してしまうことがありません。

仮に、投資家において、

- 長期投資における複利効果のメリットの大きさ

- 及び、税支払いというコストが、長期投資に対してもたらすデメリットの大きさ

を正しく理解し、税支払いコストを可能な限り節約しながら、ポートフォリオ全体の複利効果を最大化したいのであれば、初期の投資信託選びの段階から、しっかりと、無分配型の投資信託を選択する必要があります。

インデックス投資のデメリット7:インデックス投資は「つまらない」

インデックス投資では、投資家は、投資信託(パッシブ・ファンド)を定期的に買い付けるだけであり、その買付作業についても、証券会社が提供している自動積立サービスを利用してしまえば、自動化されます。

インデックス投資を始めるにあたっては、投資信託選びこそ必要ですが、投資家自身で、主体的に、ポートフォリオに組み入れる個別の株式銘柄を選択することもありません。

個別の株式銘柄投資ならではの、コレクターとしての収集欲を満たすようなことも、インデックス投資の場合、ありませんし、頑張って探し当てた銘柄が「大化け」して大儲け(=いわゆる「テンバガー」銘柄など)、などということも、インデックス投資ではあり得ません。

こうした事情から、長年株式投資に親しんできた投資家からは、「インデックス投資はつまらない」との批判が寄せられることも、少なくありません。

また、個別の株式銘柄投資と異なり、インデックス投資の場合、仮に、投資信託のポートフォリオに組み入れられている株式銘柄の発行体(企業)が、株主優待を提供していたとしても、投資家自身が直接、株主優待を受け取ることが出来ない、というデメリットもあります。

インデックス投資のデメリット8:定期的に「リバランス」作業を実施する必要がある

インデックス投資を始めてからしばらくすると、資産クラスごとの投資信託の値上がり・値下がり等の値動きによって、アセット・アロケーションのバランスが、運用開始時点で設定したポートフォリオの内容から、(基本的には、少しずつ、)乖離してくることとなります。

この乖離を放置すると、

- (インデックス投資開始当初よりも、株高となった場合、)ポートフォリオに占める株式系資産クラスの比率が高まることにより、リスク許容度が低く、債券系の資産クラスをメインに据えたポートフォリオを運用するべき投資家が、結果的に、株式系の資産クラスが大半を占める、「ハイリスク・ハイリターン」なアセット・アロケーションで運用をしてしまったり、

- (逆に、インデックス投資開始当初よりも、株安となった場合、)リスク許容度が高く、株式系の資産クラス中心の、アグレッシブなポートフォリオを保有するべき投資家が、債券メインの、極めて保守的なアセット・アロケーションを保有してしまったり、

などといった弊害が生じることとなります。

こうした弊害を避けるためには、投資家自身で頻度を決めて(※インデックス投資家ブログなどによれば、投資家の多くが、「1年に一度」程度のペースで)、「リバランス」と呼ばれる、ポートフォリオの再調整作業を行う必要があります。

- ポートフォリオに占める、株式系の資産クラスの割合が、極端に大きくなってしまっている場合は、値上がりした株式系の投資信託を売却するか、もしくは、債券系の投資信託を買い足したり、

- 逆に、ポートフォリオに占める債券の割合が、不当に大きくなっている場合、株式系の投資信託を買い足す、等と言った作業を行うわけですが、

当然、手間暇がかかりますし、値上がりしている(=含み益の生じている)投資信託を売却すれば、含み益の実現により、課税関係が生じてしまう(=税支払いによって、長期的な投資リターンが悪化する)、等といったデメリットも生じることとなります。

インデックス投資のデメリット9:アセット・アロケーション設定や投資信託選びなどの「初期設定」が面倒

インデックス投資を始めるにあたっては、投資家自身で、

- 自分自身のリスク許容度を把握したうえで、

- リスク許容度に見合った、アセット・アロケーション(=複数の資産クラスの組み合わせ)を作成し、

- アセット(資産クラス)ごとに、利用するインデックス指数を選び、

- インデックス指数ごとに、買い付ける投資信託を選択したうえで、

- 初期の買い付けを済ませ、かつ、毎月の自動積立投資の設定を行う、

という、いわゆる「インデックス投資の初期設定」作業を行う必要があります。

この初期設定作業は、些かの手間暇を要しますし、特に、複数の資産クラスを組み合わせたアセット・アロケーションの作成に関しては、組み入れる資産クラスの種類を増やせば増やすほど、割合の微調整も含めたパターンは数えきれないほど存在するため、その中から、投資家自身の投資目的や、リスクに対する耐性に見合った最適ポートフォリオを抽出し見極める作業は、それなりのノウハウと知識、事前の勉強量を必要とするものです。

また、投資信託選びについても、国内で販売されている投資信託に絞ったとしても、数千本ものラインナップが存在します。

投資家の間で知名度の高いインデックス指数(例えば、日経平均株価や、S&P500指数)に対しては、常に複数の投資信託が追随していることが一般的なため、投資家自身で、

- 各投資信託の、信託報酬等のコストや、買い付け手数料・信託財産留保額等に関する諸条件、

- ファンドの純資産額や、(投資信託が、ファミリーファンド方式を採ったベビーファンドである場合、)マザーファンドの確認、

- 投資家の間での口コミ・評判などをチェックしたうえで、

自身に適した投資信託を選び抜いていく必要があります。

インデックス投資のデメリット10:投資家に、銘柄選びや「売り時・買い時」に関するスキル・ノウハウが蓄積されない

インデックス投資に取り組んでいる投資家の中で、自身が投資しているインデックス・ファンドに組み入れられている、各企業銘柄ごとの、

- 細かいファンダメンタルズや、

- 財務状況、

- 個別の決算関連情報について、

詳しく情報を把握しているケースは稀です。

特に、ロボアドバイザーを活用してインデックス投資に取り組んでいる場合、自分が、どのようなインデックス・ファンドに(ロボアドバイザーを介して)積立投資をしているのか、に関してすら、把握していない投資家も少なくありません。

また、インデックス投資は、基本的に、長期保有を前提とした、バイ&ホールド戦略がベースとなっているため、資産活用期(一般的には、老後)に入り、リスク資産を取り崩す段階に至るまで、一般的には、投資信託の売却を行いません。

ロボアドバイザーを利用している場合、リバランスを目的に、値上がりした投資信託が売却されることがありますが、これはあくまでもロボアドバイザーが自動的に売却を執行しているだけであり、投資家が主体的に売却に動いたわけではありません。

また、長年インデックス投資に取り組んでいる投資家の中には、手動のリバランスを実施してきた経験を持つ投資家も多くいますが、実際は、

- 含み益の実現によって課税関係の生じる、「値上がり資産の売却によるリバランス」ではなく、

- 課税関係が生じることのない、「(相対的にシェアが落ちている資産クラスの)買い足しによるリバランス」が

恒例となっているケースが大半です。

更に、インデックス投資の場合、楽天証券やSBI証券といった、ネット専業系の証券会社を活用し、毎月の自動積立投資の設定をしている人が主流派であるため、上述の通り、「(投資信託の)売り時」に関して検討する機会がないのと同様、ファンドの「買い時」に関しても、多くの投資家は、自動積立投資に任せ、主体的な判断を放棄している、というのが実情です。

勿論、このように、個別の株式銘柄選びや、ファンドの買い時・売り時に関する判断を、積極的に放棄すること自体は、決して、悪い事ではありません。

投資家においては、個別の株式銘柄選びを行わず、「市場に上場している銘柄の全て(ないしは、その大半)」に対して時価総額加重で投資をする、という選択をすることで、

- 個別銘柄投資ならではの、アップサイド・リスクを取るチャンスを放棄する一方で、

- 個別銘柄ごとの非システマティック・リスクを排除し、ポートフォリオのダウンサイド・リスクを低減させている

と言えます。

また当然、銘柄選びに必要な情報収集などを行う時間も、節約できます。

加えて、投資信託の「売り時」「買い時」に関する主観的な判断を排除することで、ドルコスト平均法のメリットを活かし、投資信託の買い付け価格の標準化を実現している、という見方も出来ます。

- 投資信託を、安く、多量に買い付ける機会を放棄するのと合わせて、

- 極端な高値掴みをしてしまう危険を回避している、

というわけです。

ただし、ひとつ、忘れてはならないのは、

このようにして、様々な「(投資に纏わる)選択」の放棄を続けている限り、投資家自身に、個別の株式銘柄選びのノウハウや、売り時・買い時を見抜くためのスキル・知見は、一切、蓄積されない、ということです。

Author Info

-

fill.mediaは、国内の融資型クラウドファンディング(ソーシャルレンディング)や、不動産クラウドファンディング、更には、ロボアドバイザー業界等の最新情報を提供する、投資・金融情報総合メディア。

インデックス投資専門の検証チームでは、様々な資産クラス・銘柄に対して資産を長期・積立・分散投資するパッシブ型ファンド情報を中心に、業界の市場調査、各社の新サービスの検証などを実施する。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞