未成年口座(子供口座)でソーシャルレンディング投資をするメリットとは|未成年口座開設可能なソーシャルレンディング事業者も一覧で

ソーシャルレンディングとは

ソーシャルレンディング事業者(貸金業者であると同時に、金融商品取引業者でもある)が募集するファンドに出資し、年率換算で数パーセント~10パーセント弱程度の期待利回りを狙う投資手法を、「ソーシャルレンディング」と呼びます。

ソーシャルレンディングの基本スキーム

ソーシャルレンディングは、「ソーシャルレンディング事業者」、「投資家」、そして「借り手企業」の3者によって成り立っています。

それぞれの一般的な働きを簡単に示すと、下記のようになります。

ソーシャルレンディング事業者

国内ソーシャルレンディング業界では、SBIホールディングスの傘下企業など、様々な事業者が、「ソーシャルレンディング事業者」として参入しています。

- 元来は貸金業者であった企業が、金融商品取引業(主に、第二種金融商品取引業)の登録を取得し、ファンドの募集等を行う資格を得る。

- 専用のサービスサイトを立ち上げ、ファンドの募集を行う。

- 投資家から募った資金を元手にして、資金需要者(借り手企業)に対し、資金融資を行う。この際、借り手が所有する資産(不動産等)に対し、担保権を設定するケースもある。

- 借り手企業から利息、並びに元本を回収する。

- 借り手企業から回収した利息を元手にして、投資家に対し、利益分配を行う。

- 最終的に借り手企業から返済を受けた「元本」を原資に、投資家に対する元本償還を行う。

投資家

- ソーシャルレンディング事業者のサービスサイト上で、「投資家登録」(=投資用口座の開設)を行う。

- ソーシャルレンディング事業者のHPを閲覧し、特定のファンドに対し、「出資申込」を行う。出資が成立すると、ソーシャルレンディング事業者との間で、「匿名組合契約」をオンライン締結する。

- ファンドの運用期間中、ソーシャルレンディング事業者から、定期的に、分配金を受け取り、ファンドの運用終了時には、元本の償還を受ける。

- 分配金の受取額等に応じて、適宜、確定申告等を行う。

借り手企業

- ソーシャルレンディング事業者(貸金業者)に対し、融資申し込みを行う。

- 融資が承諾された場合、ソーシャルレンディング事業者との間で、金銭消費貸借契約を締結する。

- 資金の借入期間中は、ソーシャルレンディング事業者に対し、主に利息部分の返済を行う。借入期間終了時に、ソーシャルレンディング事業者に対し、元本の一括返済を行う。

なお、ソーシャルレンディングは、欧米でいうところのP2Pレンディング(ピアツーピアレンディング)と類似している、と指摘されることが多くありますが、そのスキームには、複数の相違点があります。

詳しくお知りになりたい方は、ソーシャルレンディングとピアツーピアレンディングの違いを検証した記事をご参照下さい。

ソーシャルレンディングのメリット

ソーシャルレンディング事業者にとってのメリット

- 貸付リスクの低減:

ソーシャルレンディング事業者(貸金業者)としては、自己資金ではなく、投資家から募った投資資金を原資に、借り手企業に対して融資することで、自身の財務上のリスクを限定し、新たな融資プロジェクトを実施することが可能となります。 - 新たな投資機会の獲得:

既に金融商品取引業の資格を有している企業(第一種金融商品取引業の資格を持つ証券会社等)が、貸金業の資格を取得し、ソーシャルレンディング事業に取り組む場合、融資ビジネスという、新たな投資機会・市場へと着手する契機となります。

借り手企業にとってのメリット

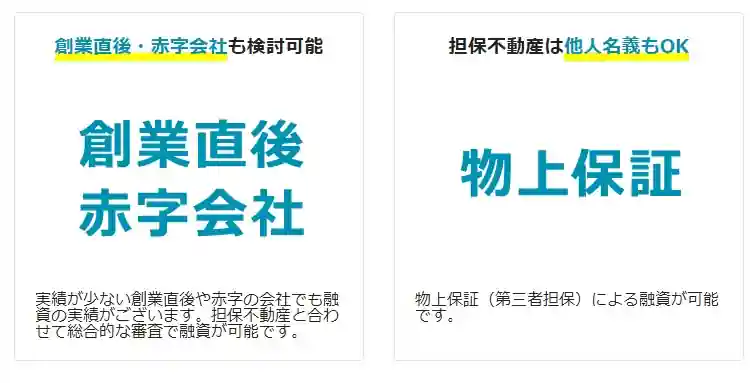

創業間もない企業や、赤字企業であっても、資金融資を受けられる可能性がある、という点は、借り手企業にとり、ソーシャルレンディングならではのメリットとなります。

画像引用元:ロードスターファンディング

- 審査態勢:

借り手企業から見ると、ソーシャルレンディング事業者は、ノンバンクタイプ(=預金業務は取り扱わない)の金融事業者(貸金業者)です。

銀行等の伝統的金融機関と比較し、柔軟かつスピーディーな審査を期待できる点は、ソーシャルレンディング事業者に融資申し込みを行う資金需要者にとって、メリットとなります。

現に、ソーシャルレンディングの急拡大の背景には、リーマンショックなどを契機とした、銀行への自己資本規制の強まり、及び、その結果生じた、銀行の貸し渋りなどの影響がある、と言われています。 - キャッシュフロー上のメリット:

普通、銀行等から資金融資を受けると、借入開始の数ヶ月後には、利息の支払いと併せて、元本の分割返済がスタートすることが一般的です。

しかし、ソーシャルレンディング事業者からの資金融資の場合、借入期間中は、利息の支払いのみが求められ、借入元本部分については、満期の一括返済が許容されるケースが多くあります。

この点は、借り手企業にとって、キャッシュフロー管理の上で、大きなメリットとなります。 - 知名度向上・ブランディングへの活用:

ソーシャルレンディング事業者から資金融資を受けている企業は、非上場企業ばかりとは限りません。

現に、ソーシャルレンディング・プラットフォーム「Funds」(ファンズ)等においては、上場企業へと融資するファンドが多数組成・募集されています。

資金調達の手法が多様である上場企業が、わざわざ金利の高い(後述)ソーシャルレンディング事業者から資金融資を受ける理由は、ファンドの募集を通して、主に個人投資家に対し、自身の展開しているサービスやブランドについて、知名度向上を図ることが出来るからです。

投資家にとってのメリット

- 高い期待利回り:

各ファンドの利回りは、ソーシャルレンディング事業者や、個別のファンド条件によって、様々ですが、概ね、年率換算で数パーセントから10パーセント弱程度の、高い期待利回りが提示されていることが一般的です。

定期預金等と比較する場合は勿論、高配当株式を中心とした株式投資や、社債投資等と比較しても、ある程度高い期待利回りが提示されている点は、ソーシャルレンディング投資のメリットの一つと言えます。 - 上場企業の関与:

ソーシャルレンディングの場合、上場企業や、その子会社、グループ会社が、サービス運営にあたっているケースが多数、あるほか、上場企業から出資を受けている企業がサービスを運営しているケースもあります。

その他、上場企業に対して融資できるソーシャルレンディング・サービスも存在しており、ソーシャルレンディングならではの魅力のひとつと言われています。 - 少額出資が可:

国内のソーシャルレンディング・サービスの多くで、最低投資額は1万円程度の少額に設定されています。

まとまった投資用資金を用意することが難しい、若年投資家や、資産形成過程の投資家にとって、この点は、メリットと言えます。 - ほったらかし投資:

ソーシャルレンディングの場合、一旦、ファンドに対して出資を済ませれば、その後、ファンドの運用期間中の実務については、ソーシャルレンディング事業者へと一任することが出来ます。

いわゆる「ほったらかし投資」として、本業が忙しい会社員や、主夫・主婦の方にとっても、気軽に取り組むことが可能です。 - 担保付きのファンドも:

ソーシャルレンディング事業者が借り手企業へと融資する際、不動産担保等が設定されるケースがあります。

ソーシャルレンディング事業者の担保権が設定されている場合、無担保・無保証の場合と比較すれば、借り手企業からの債権回収がしやすくなる場合があります。

ソーシャルレンディングのデメリット

借り手企業にとってのデメリット

ソーシャルレンディング事業者から資金融資を受ける借り手企業にとっては、ソーシャルレンディング事業者が課す高い貸付金利(年率換算で10パーセントを超えることも少なくありません)は、大きなデメリットとなります。

また、ソーシャルレンディング事業者のような、いわゆる「ノンバンクの貸金業者」から融資を受けた、という履歴は、その後の与信(銀行等の伝統的金融機関から融資を受ける際の審査)において、一定の影響を及ぼす可能性があります。

投資家にとってのデメリット

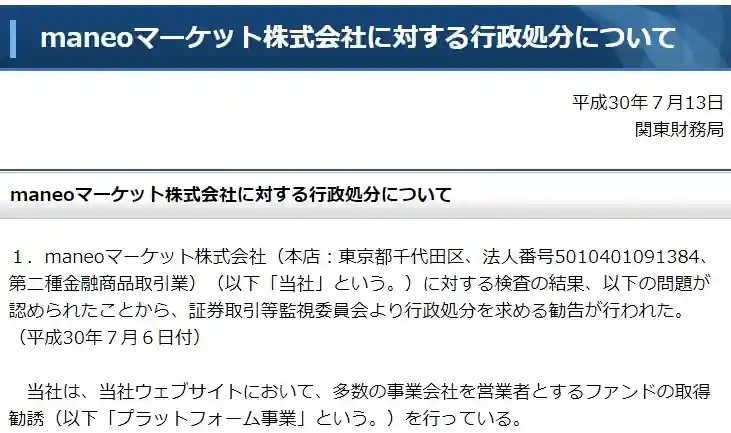

ソーシャルレンディング業界では、これまでに、maneoマーケットやラッキーバンクなど、様々な企業が、監督官庁から行政処分を受けてきました。こうした「事業者リスク」の存在は、投資家にとって、大きなデメリットと言えます。

- 中途解約が出来ない:

ソーシャルレンディングの場合、ファンドへの出資の中途解約は、原則として、認められていません。

このため、各ファンドへと出資した資金は、対象ファンドが最終的に償還を迎えるまでの間、投資家の手元へと返ってくることは有りません。 - 事業者リスク:

日本のソーシャルレンディングは、まだ約10年程度の歴史しか有していませんが、その間、数々の事業者が、不正行為により、行政処分を受ける等してきました。

ソーシャルレンディング事業者自身の不祥事リスクにも留意しなければならない、という点は、投資家にとり、大きな負担となります。 - 延滞・元本割れのリスク:

ソーシャルレンディング事業者は、借り手企業から回収した利息、及び元金を原資にして、投資家に対する分配・償還を実施します。

このため、万が一、借り手企業からソーシャルレンディング事業者への元利金返済に遅延が生じた場合、ソーシャルレンディング事業者から投資家への利益分配・元本償還にも、遅れが生じてしまうリスクがあります。 - 税務上の不利益:

ソーシャルレンディング事業者から送金される分配金は、現在の所得税法下では、「雑所得」に分類され、「総合課税」の対象とされています。

上場企業株式投資等と違い、「申告分離課税」は認められていないほか、不動産投資のような「損益通算」や「繰越控除」等といった制度も、利用が認められていません。

ソーシャルレンディングの「未成年口座」(子供口座)とは

子供の保護者(父兄)が、自分が親権を持つ子供の名義でソーシャルレンディング事業者に投資家登録をし、作成される口座が「未成年口座」にあたります。

父兄が、自身の子供の未成年口座を利用して投資を行う場合、後述する通り、主に税務面・節税面において、複数のメリットがありますが、実際に未成年口座を開設できるか、どうかは、各ソーシャルレンディング事業者によって、対応が異なります。

また、未成年口座を活用したソーシャルレンディング投資には、いくつか、留意を要する注意点も存在します。

それぞれ、詳しく見て参りましょう。

ソーシャルレンディングで未成年口座(子供口座)を作成するメリット

節税メリット

ソーシャルレンディング事業者から送金されてくる配当金については、既に、20.42パーセントの源泉所得税(復興特別所得税分含む)が控除されています。

そして、各個人投資家においては、自身の所得に応じ、確定申告を通して、控除済み源泉所得税の還付を受けることができる場合があります。

※所得の多寡によっては、確定申告後、追加納税を行う必要が出る場合があります。

未成年、特に、アルバイト等の就業もしていない、学童期の未成年者の場合、基本的には無収入であることが多いわけですから、48万円分の基礎控除等を確定申告にて活用した結果、ソーシャルレンディング事業者が徴収した源泉所得税について、還付を受けることが出来る場合が多くあります。

ソーシャルレンディング事業者から受け取る分配金の多寡によっては、実質、ノータックス(非課税)でソーシャルレンディング投資を行うことが出来る場合もあり、この税務上メリットを享受したい(※より正確には、子に、そのような税務上のメリットを享受させたい)と考える方がおられます。

また、アルバイト等で、子供が多少の収入を得ている場合でも、会社勤め等をしている父兄と比較すれば、所得が少ない事が一般的でしょう。

日本の所得税法では、所得税率は、収入の大小によって変化するように、下記のように定められています。

| 所得金額(千円単位) | 所得税率 |

| 195万円未満 | 5パーセント |

| 195万円以上330万円未満 | 10パーセント |

| 330万円以上695万円未満 | 20パーセント |

| 695万円以上900万円未満 | 23パーセント |

| 900万円以上1,800万円未満 | 33パーセント |

| 1,800万円以上4,000万円未満 | 40パーセント |

| 4,000万円以上 | 45パーセント |

引用元:所得税の税率|国税庁

所得の大きい人(例:会社員等)がソーシャルレンディング投資を行うよりも、その子供など、所得が少ない方が投資を行うほうが、税率が低く済むことが、一目瞭然です。

※実際に、節税などを目的に、未成年口座を開設するにあたっては、必ず、税務署や、税理士・公認会計士等の税務専門家へとご相談のうえ、是非を検討することとしてください。

②税引き後の実質的な利回りを底上げできる

投資の利回りは、表面的な利回りではなく、税引き後の実質的な利回りで検討する必要があります。

ソーシャルレンディングの場合、投資の利益にあたる「分配金」は、所得の分類上、雑所得に該当し、総合課税の対象となります。

例えば、給与所得等が高く、実質的な所得税率が約40パーセントである投資家が、予定年利5パーセントのファンドに出資した場合、最終的な税引き後の利回りは、5パーセント×0.6=3パーセントに過ぎません。

逆に、所得が48万円以下(基礎控除で全額の控除が可)で、所得税率が実質的にゼロパーセントの人が、同じファンドに出資した場合、税引き後の利回りは、満額の年率5パーセントとなります。

所得の高い父兄(保護者)が、自分名義ではなく、自分の子供名義の口座(未成年口座)で投資を行うことで、税引き後の実質的な利回りを底上げすることが可能です。

③子ども自身、投資の勉強になる

実際にソーシャルレンディング投資に取り組んでみることは、子供(未成年)にとっても、投資の勉強となります。

ソーシャルレンディング投資の場合、

- 各ファンドの利回りや、

- 担保設定の有無、

- 想定されるリスクの大小の勘案や、

- 運営会社の信用力の多寡など、

様々な要素を検討したうえで、出資の是非、及び、適当な出資額を決めていく必要があります。

そして、投資した資金は、ソーシャルレンディング事業を経由して、事業資金を必要としている、多くの企業のもとへと、供給されていくこととなります。

まさに、投資・金融のダイナミズムを学ぶ、格好の材料として、ソーシャルレンディングを活用したい、と考える向きも、少なくないようです。

④贈与税非課税で投資元本を確保することが出来る

(未成年が)未成年口座でソーシャルレンディング投資を行う、といっても、投資にあたっては、肝心の「投資元本」、元手が必要です。

そして、年間110万円までであれば、保護者(父兄)は、自分の子供に対して、贈与税非課税で、投資用資金を贈与することが可能です。

⑤児童手当の所得制限に抵触しない

未成年がソーシャルレンディング投資を行えば、投資の収益(ソーシャルレンディング事業者からの分配金)が生じ、未成年自身に、収入が発生することとなります。

「いま、児童手当の給付を受けているのだが、子ども自身に収入が生まれた場合、児童手当は引き続き受け取れるのだろうか」

とお考えの保護者もいるでしょうが、児童手当の所得制限は、あくまでも、世帯主に対するものです。

すなわち、子供本人の収入が発生したとしても、児童手当の所得制限には、抵触しないこととなります。

小児医療費助成制度についても、同様です。

⑥借名取引には該当しない

基本的に、国内の各証券会社は、投資家が、自分以外の名義の口座等を利用して投資を行うことを、「借名取引」として、禁止しています。

しかしながら、auカブコム証券やSBI証券がホームページで明示しているように、親権者(保護者)が、法定代理人として、自分の子供(未成年)の財産を管理する場合に限っては、借名取引には該当しません。

ソーシャルレンディングで未成年口座は開設可能?

未成年(含む子供)の場合、口座開設が出来ないソーシャルレンディング事業者は多い。

上掲のような事情があるといえども、実際問題として、未成年者については、口座開設不可としているソーシャルレンディング事業者が、多くあります。

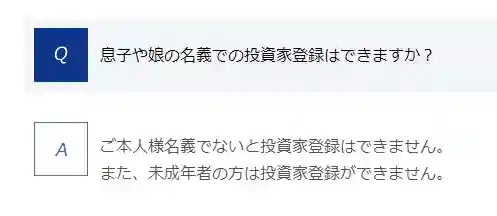

例えば、SBIソーシャルレンディングの場合、FAQページにおいて、下記の明記があります。

引用元:SBIソーシャルレンディング

↑

このように、ソーシャルレンディング口座開設において、「成人であること」を要件としているソーシャルレンディング事業者は、複数、存在します。

未成年口座(子供口座)を開設できるソーシャルレンディング事業者は、一部、存在する。

上掲致しましたように、未成年口座の開設は取り扱っていないソーシャルレンディング事業者が多くある中、逆に、未成年口座の開設が可能なソーシャルレンディング事業者も、わずかですが、存在します。

2021年4月現在、未成年口座の開設が可能である旨を明記しているソーシャルレンディング事業者は、下記の2業者です。

未成年口座(子供口座)開設可能なソーシャルレンディング事業者1:クラウドバンク

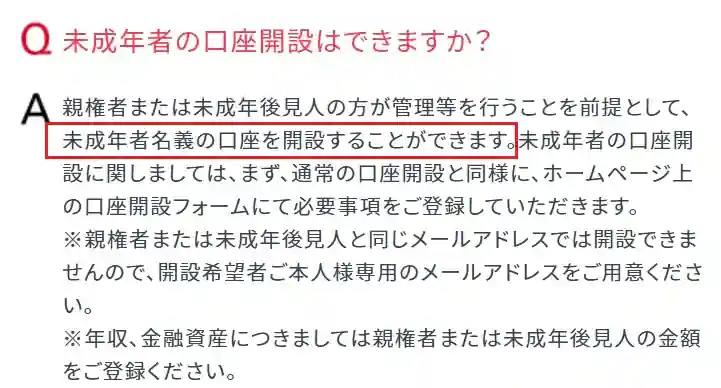

引用元:クラウドバンク

まず1社目は、クラウドバンク。

同社のFAQページには、下記の明記があります。

引用元:クラウドバンクFAQページ

- 親権者または未成年後見人が管理等を行うことが前提条件とされており、

- 別紙面「未成年口座開設および取引に関する確認書」の記入・郵送も必要となりますが、

そうした手間を厭わなければ、未成年口座開設が物理的には可能である旨、明記が為されています。

未成年口座(子供口座)開設可能なソーシャルレンディング事業者2:ポケットファンディング

引用元:ポケットファンディング

続いて2社目は、沖縄発のソーシャルレンディング事業者、ポケットファンディングです。

同社ホームページには、下記の明記があります。

引用元:https://pocket-funding.jp/posts/detail/431

なお、未成年口座の開設基準としては、

- 親権者等が口座を開設する必要がある。親権者が父親と母親の2名の場合は、どちらか親権者1名が口座を開設済みである必要がある。未成年後見人の場合も同様。

- 未成年者口座名義人と、親権者等との間の続柄、又は、未成年者後見人であることを、証明できる確認書類の提出が必要。

上記が明示されています。

ソーシャルレンディング各社の未成年口座作成の条件・手順

クラウドバンクの場合

- 親権者(保護者)、ないしは、未成年後見人が管理を行うことが大前提。

- 未成年(20歳以下)の親権者等が、事前に投資家登録を済ませている必要がある。

- 未成年口座開設の場合も、通常の口座開設と同様、クラウドバンクのホームページから投資家登録を行う。

- メールアドレスは、親権者と子供(未成年)、それぞれ、別のメールアドレスとする必要がある。

- 年収や金融資産については、(子供本人のものではなく)保護者の情報を登録する。

- 住民票や戸籍謄本など、親権者と未成年者との間の続柄を証明する書類の提出が必要。

- 別途、「未成年口座開設および取引に関する確認書」の提出を要する。

ポケットファンディングの場合

- 親権者(もしくは、未成年後見人)が、ポケットファンディングに口座開設をする必要がある。

- 住民票原本や、戸籍謄本、マイナンバー等、親権者や未成年後見人と、未成年者本人との間の関係を証明する書類の提出が必要。

未成年口座でのソーシャルレンディング投資の注意点

①年間の贈与額上限に注意

ソーシャルレンディング事業者の投資家口座へと送金は、投資家自身の名義となっている銀行口座から行う必要があります。

自分の子供の名義の投資家口座へとデポジット資金を送金する場合も、親(親権者)名義の銀行口座からではなく、子供自身の名義の銀行口座から、振込送金を行う必要があります。

このため、未成年者名義でソーシャルレンディング投資を行うためには、

- あらかじめ、未成年者自身の名義の銀行口座を開設し、

- 親の銀行口座から、子供の銀行口座へと、資金を送金し、

- 子供名義の銀行口座から、ソーシャルレンディング事業者のデポジット口座へと、投資資金を振り込む、

という手続きが必要となります。

そして、年間110万円までは、親から子供に対し、贈与税非課税で贈与を行うことが可能ですが、逆に年間110万円を超えてしまうと、贈与税が生じることとなります。

②子供の所得上限に注意

子供自身の年間の収入が、48万円以上となると、実務上、親の扶養から、外れてしまうこととなります。

たとえば、上述のクラウドバンクやポケットファンディングで、年利5.0パーセントで、資産を運用したとすると、年間の受け取り分配金が48万円となるには、48万円÷0.05=960万円の投資資金が必要となります。

「さすがに、子供名義の口座で、そこまでの大金は運用しないよ」

とお考えかもしれませんが、注意が必要なのが、その子供が、アルバイト等により、別の収入を得ているケース。

アルバイトの給料と、ソーシャルレンディング投資の分配金を合計すると、年間48万円を超えてしまうようなケースも、決して少なくないので、留意が必要です。

③子ども名義で確定申告が必要

未成年口座でソーシャルレンディング投資をして、その後、ソーシャルレンディング事業者が事前に控除した源泉所得税の、還付を受けるためには、当然、子供本人の名義で、確定申告を行う必要があります。

※本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

また、税務上の取り扱いに関しましては、必ず、税務署や、税理士・公認会計士等、税務専門家の助言を得たうえで、ご判断を為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは