ソーシャルレンディングで、総予算200万円を【50万円ずつ】投資するなら、どうするか。

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は500万円前後。

30代男性会社員・首都圏在住。

目次

大手企業の年末賞与+夏季賞与合計は、約200万円。

日本経団連の発表によると、大手企業(原則として東証1部上場、従業員500人以上)の賞与・一時金(ボーナス)の妥結結果は、

上掲のとおりであり、その結果を単純に合算すると、年間で、約200万円となります。

今回は、そんな200万円を、今の私が、全額、ソーシャルレンディング投資に回すとしたら、

- どのソーシャルレンディング事業者の、

- どのファンドに、

どのような内訳で、資金を分散するかな、というのを、考えてみたいと思います。

なお、申し上げるまでもございませんが、あくまでも、私の個人的な私見であり、投資の利益等について、保証等を致すものでは、決して、ございませんので、悪しからず、ご了知下さい。

参考:日本経済団体連合会のHPにおいては、各年度の、夏季賞与・年末賞与の、業種別妥結結果が掲載されています。

引用元:(社)日本経済団体連合会「春季労使交渉/賞与・一時金 妥結状況」http://www.keidanren.or.jp/policy/index09a.html

「50万円ずつ分散投資するとしたら、どこにするか…」私なら、各ソーシャルレンディング事業者に、200万円をこう分ける。

200万円のうち、100万円は、SBIソーシャルレンディングに(50万円ずつ、2ファンドに分散)。

私なら、全200万円のうち、半分にあたる、100万円を、SBIソーシャルレンディングのファンドに出資します。

具体的なファンドの内訳としては、概ね、下記のようにすると思います。

①100万円のうち、50万円は、SBIソーシャルレンディングの常設型ファンド「不動産担保ローン事業者ファンド」に。

SBIソーシャルレンディングの常設型ファンド「SBISL不動産担保ローン事業者ファンド」は、2012年9月の第1号ファンド組成以来、既に150本以上のファンド組成実績のある、SBIソーシャルレンディングの中でも比較的人気の高い、シリーズ型ファンドです。

このうち、120本以上のファンドは、既に満期償還を終えており、満期償還済みファンド全件において、延滞中ゼロ・デフォルトゼロ、という状況です。

利回りについては、2.5パーセント~5.0パーセントの範囲内、ということで、ソーシャルレンディング事業者の組成するファンドの中では、いささか保守的な部類に入りますが、その分、不動産担保に抵当権が設定された貸付債権に、質権(担保権)を設定するなど、保全効能に重点が置かれています。

何といっても、常設型(=原則、いつでも恒常的に、出資が出来る)である点は、便利です。

個人的にも幾度か出資したことのあるファンドシリーズですので、まずは、全200万円のうち、50万円を、とりあえず、本ファンドシリーズへと出資すると思います。

参考:SBIソーシャルレンディングの「SBISL不動産担保ローン事業者ファンド」。募集期間は「毎月2回:1日~15日 昼12:00 / 16日~末日 昼12:00」と定められており、一定時間を除き、原則いつでも、出資できる態勢が整えられています。

引用元:SBIソーシャルレンディング(https://www.sbi-sociallending.jp/)

②SBIソーシャルレンディングへの100万円のうち、残りの50万円は、「不動産担保ローン事業者ファンドPlus」シリーズへ。

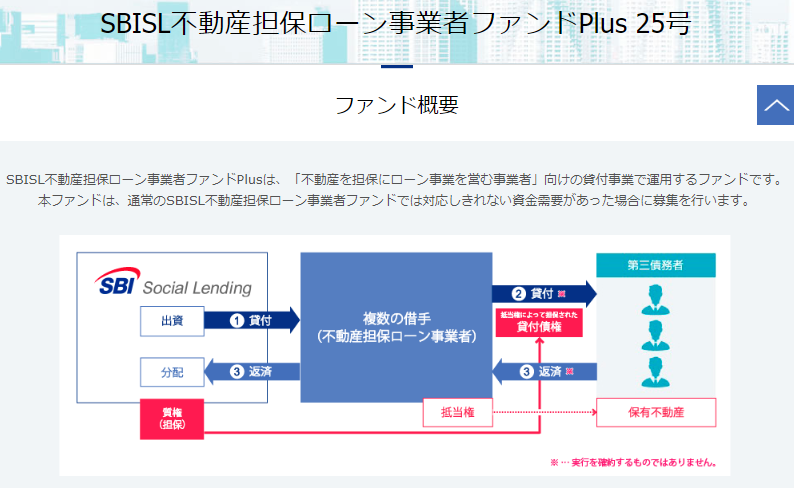

SBIソーシャルレンディングの「SBISL不動産担保ローン事業者ファンドPlus」シリーズは、同社が時折、臨時で組成・公開してくるファンドで、

- 資金の借り手自体は、上掲の「SBISL不動産担保ローン事業者ファンド」と同様だが、

- 「SBISL不動産担保ローン事業者ファンド」の借り手事業者において、特に、資金需要が大きい時に、臨時組成されるファンドであり、

- その分、「SBISL不動産担保ローン事業者ファンド」と比べて、利回りが高い(=6.5パーセント前後のことが多いようです)。

という傾向があります。

これまでに最新25号まで組成実績があり、そのうち14号までは満期償還済み(延滞中ゼロ・デフォルトゼロ)、運用中の15号以降についても、本日現在、延滞中ゼロ・デフォルトゼロ、という状況です。

常設型の「SBISL不動産担保ローン事業者ファンド」と違い、あくまでも、臨時組成ファンドですので、組成・公開のタイミングを見ながら、10万円程度ずつ、複数回に分けて、出資を行うことを検討すると思います。

参考:SBIソーシャルレンディングの「SBISL不動産担保ローン事業者ファンドPlus」(※画像は25号)。借り手の資金需要多寡に応じて臨時的に組成されるファンドであり、常設型ファンドと比し、利回りが高い傾向があります。

引用元:SBIソーシャルレンディング「SBISL不動産担保ローン事業者ファンドPlus 25号」https://www.sbi-sociallending.jp/pages/clop25_fund

200万円のうち、50万円は、不動産担保付きソーシャルレンディング大手、OwnersBookのデポジット口座に。

前掲のSBIソーシャルレンディングに100万円を出資する関係で、全200万円のうち、残りはあと100万円ですね。

私であれば、そのうち50万円は、東証マザーズ上場企業「ロードスターキャピタル株式会社」の運営するソーシャルレンディングサービス「OwnersBook」の、デポジット口座(預託金口座)に、とりあえず、送金しておくことにすると思います。

OwnersBook(オーナーズブック)は、ファンド公開時のクリック合戦が激しい。

上場企業が運営する、国内不動産担保付きのソーシャルレンディングファンド、ということで、OwnersBook(オーナーズブック)の人気ぶりは、非常に高いものがあります。

OwnersBook(オーナーズブック)の場合、新規ファンドは、だいたい、数週間に1本、程度のペースで組成・公開されることが多いのですが、同サービスにてファンドが公開される際には、出資申込を行う投資家のアクセス・クリックが集中し、いわゆる「クリック合戦」が繰り広げられることとなります。

また、OwnersBook(オーナーズブック)の場合、その他の多くのソーシャルレンディング事業者と同様、本日現在、「預託金口座制度」(=デポジット口座制度)を採用しています。

すなわち、同社のファンドに対して出資を行いたい場合、出資申込の前に、予め、出資金相当額を、同社指定の預託金口座(デポジット口座)へと、送金・預入しておく必要があるのです。

数週間に一度(※あくまでも目安です)の、せっかくの出資機会に、「デポジット口座に預託金を入れ忘れていた」では、目も当てられません。

というわけで、私であれば、ソーシャルレンディング投資用資金総額200万円のうち、50万円は、あらかじめ、OwnersBook(オーナーズブック)のデポジット口座へと送金しておくようにすると思います。

参考:OwnersBook(オーナーズブック)の、出資時のクリック合戦の激しさに関しては、5chのソーシャルレンディング関連掲示板においても、多数回に渡り言及されています。

引用元:https://www.logsoku.com/r/2ch.sc/money/1544528446/

実際のファンド選びでは、シニアローン案件優先。

OwnersBook(オーナーズブック)においては、

- 借り手事業者所有の不動産に、第一順位抵当権が設定される、シニアローン案件と、

- 第二順位抵当権が設定される、メザニンローン案件が、

組成・公開されています。

万が一、借り手事業者からOwnersBook(オーナーズブック)への元利金返済に、遅延が生じた場合、OwnersBook(オーナーズブック)が、れっきとした第一順位抵当権者として、担保物不動産に関連して、最優先で債権回収を実行することが出来るのは、当然、前者(シニアローン案件)となります。

メザニンローン案件のほうが、少しばかり、期待利回りが高いケースが少なくないのですが、私の場合、個人的には、上掲のような事情を考慮し、シニアローン案件に集中して、投資を検討したいと思います。

その他、「LTV(掛け目)は妥当だろうか」「評価額が妥当だろうか」等々、いくつか精査のポイントがあるのですが、そのあたりを慎重に考慮したうえで、OwnersBook(オーナーズブック)指定のデポジット口座に預け入れ済みの50万円から、適宜、3~5個程度のファンドに資金を分散したうえで、出資を行うだろうと思います。

参考:OwnersBook(オーナーズブック)のソーシャルレンディングファンドには、シニアローン案件とメザニンローン案件の2タイプがあります。

引用元:OwnersBook(オーナーズブック)https://www.ownersbook.jp/ (※赤線四角囲みは当サイト加筆)

最後の50万円は、国際分散投資型ソーシャルレンディング大手、クラウドクレジットに。

SBIソーシャルレンディングに100万円、OwnersBook(オーナーズブック)に50万円。

そして、残りの50万円は、私であれば、クラウクレジットのファンドへと出資します。

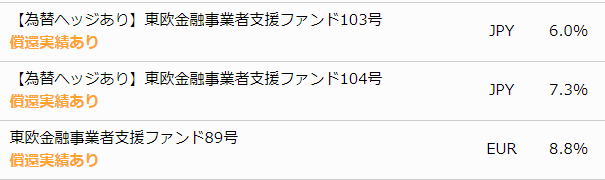

出資するファンドは、「東欧金融事業者支援ファンド」の「為替ヘッジ付」。

クラウクレジットの場合、日頃から、新規案件も含め、多数のファンドが、資金募集を行っています。

しかしながら、私が個人的に出資を行うとすれば、そのファンドは、

- 同社の「東欧金融事業者支援ファンド」シリーズのうち、

- 「為替ヘッジ付」のもの。

- 出資期間については、短めの物。

上記を選択するものと思います。

クラウクレジットの場合、各ファンドシリーズの満期償還成績は、オンライン公開されていますが、これを確認すると、

- 「東欧金融事業者支援ファンド」シリーズのうち、「為替ヘッジ付」のものに限って言えば、本日時点に至るまで、比較的順調な運行・償還が為されている。

- ただし、「東欧金融事業者支援ファンド」シリーズのうち、「為替ヘッジ無」のものについては、為替変動の状況によっては、(※現地通貨建ての運用は、順調であったとしても、)「円建て」に戻したときの最終損益が、マイナスとなってしまっているケースも散見される。

上掲の状況が分かります。

実際問題として、「為替ヘッジ無」タイプのファンドの場合、為替の動向によっては、むしろ「為替ヘッジ有り」タイプを大きく凌駕する満期償還(円建て)を果たしているケースもあるのですが、私たち個人投資家の立場から、為替の先行きを正確に予測することは、極めて困難です。

このため、私個人としては、為替差益の機会を逸失したとしても、為替差損のリスクをヘッジしたい、という考えのほうが、優先します。

参考:クラウドクレジットの「東欧金融事業者支援ファンド」。「為替ヘッジあり」と表記されているほうが、為替ヘッジ付です。

引用元:クラウドクレジット「ファンド情報」https://crowdcredit.jp/fund/

利回りは高いが、純然たる無担保・無保証型ファンドであることに注意。

200万円のうち、100万円を出資する、SBIソーシャルレンディングのファンドや、残り100万円のうち、50万円を出資する、OwnersBook(オーナーズブック)のファンドと違い、クラウクレジットのファンドは(※少なくとも、上掲の、東欧金融事業者支援ファンドシリーズに関しては)、純然たる、無担保・無保証型ファンドです。

万が一、借り手事業者からの元利金返済が滞った場合、クラウクレジットとしては、懸命に、債権回収に励んでくれるのでしょうが、実際問題として、借り手事業者の動向によっては、大幅な元本棄損の可能性は、否めないものと、個人的に考えています。

全200万円を、ひとつの「ソーシャルレンディングポートフォリオ」と考えるのであれば、この、クラウクレジットに出資する50万円は、完全に、「高リスク・高リターン」領域となります。

その余の個人的な資産状況を鑑み、できるだけコンサーバティブな運用を心掛けたい、という心境の場合は、クラウクレジットへと振り分ける資金はもう少し減額し、その分、SBIソーシャルレンディング等への配分を増やすことを、検討するかもしれません。

参考:「東欧金融事業者支援ファンド」に係る、「貸付金および購入債権の回収リスク」については、クラウドクレジットHPにて明記があります(※画像は「東欧金融事業者支援ファンド103号」)。

引用元:クラウドクレジット「【為替ヘッジあり】東欧金融事業者支援ファンド103号」https://crowdcredit.jp/fund/detail/757

上記のように、総予算200万円を50万円ずつ、ソーシャルレンディング各社のファンドに分散した場合、全体的な期待利回りは…

- SBIソーシャルレンディングの、「SBISL不動産担保ローン事業者ファンド」の期待利回り:

約4パーセント前後。 - SBIソーシャルレンディングの、「SBISL不動産担保ローン事業者ファンドPlus」の期待利回り:

約6.5パーセント前後。 - オーナーズブック(OwnersBook)の、シニアローン案件の期待利回り:

約5パーセント前後。 - クラウクレジットの、「東欧金融事業者支援ファンド 為替ヘッジ付」の期待利回り:

約6.5パーセント

200万円のうち、振り分ける資金額によって、多少の加重を行うとすれば、総じて、約5パーセント前後の期待利回り(年利換算)となりましょう。

「年利10パーセント!」等と高利を謳うソーシャルレンディング事業者・ファンドも少なくない中、いささか、面白みに欠けるにポートフォリオ構成と、映ってしまうかもしれません。

しかし、不用意に、保全効能や償還実績に乏しいファンドに手を出して、手痛いダメージを受けるよりは、このくらいのコンサーバティブな運用とした方が、大切な投資元本(200万円)を守りながら少しずつ殖やしていく、という観点からは、妥当といえるのではなかろうか、と、個人的には、考えております。

※上記計算においては、税金は考慮されておりません。

実際には、所得税等を支払う必要がありますから、税引き後の利回りは、上掲したものよりも低下することとなります。

参考:ソーシャルレンディング業界においては、今般、複数の事業者・ファンドにおいて、元利金返済の遅延トラブルが発生しています(※画像はソーシャルレンディング事業者「maneo(マネオ)」のもの)。

引用元:maneo「延滞債権/デフォルト債権一覧」https://www.maneo.jp/apl/fund/repayment/delayhistory

「ソーシャルレンディングで総予算200万円を50万円ずつ分散投資するなら、どこにするか」検証のまとめ

大手企業の年間ボーナス額の平均が、約200万円、というデータに触れ、

「もしも私が、その200万円を、全額、ソーシャルレンディングに投資するとしたら…。そして、それを50万円ずつ、各社のファンドに分散するとしたら…」と仮定し、私の考えを綴らせて頂いた、本稿。

拙い内容で、大変恐縮ではございますが、ひとつの読み物として、楽しんでいただけたのであれば、何よりです。

※尚、冒頭でも述べました通り、本記事にて述べました内容は、あくまでも、私の個人的な私見であり、投資の利益等について、保証等を致すものでは、決して、ございません。

悪しからず、ご了知下さい。

それでは、本稿は、以上とさせて頂き、読者の皆様の、より良い投資ライフ実現を祈念しつつ、拙筆を置かせて頂きます。

失礼致します。

※本記事は、寄稿者の個人的な体験談であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

関連記事:

【2020年3月最新版】ソーシャルレンディングおすすめ8社&危ない3社比較ランキング【投資初心者必見】

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは