ソーシャルレンディングのおすすめ会社【3社】、おすすめしない業者【7社】、一覧公開します。

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

個人的なおすすめソーシャルレンディング会社はこちら

まず最初に、私の個人的なおすすめソーシャルレンディング会社から、ご紹介していきましょう。

私は現在、国内23社のソーシャルレンディング事業者に資金を投資していますが、

悲しいかな、そのうち、私がある程度の確信をもっておすすめできるソーシャルレンディング事業者、というと、

下記の3社に限られます。

クラウドクレジット

引用元:クラウドクレジット

まず最初にご紹介させて頂くのは、クラウドクレジット![]() です。

です。

伊藤忠商事や第一生命、LINE Venturesといった大手企業・VCからの出資受けが話題を呼んでいます。

ファンドも国際色に富み、「自宅に居ながらにして、国際分散投資」を実現してくれるソーシャルレンディング事業者です。

為替ヘッジ付のファンドもちゃんと用意されていますし、各ファンドシリーズごとの「満期実績情報」と合わせて、シリーズごとの「現況」運行状況も、広くWEB公開されています。

登録ユーザー数も3万人オーバー、と順調に成長しており、

今年秋には、他のソーシャルレンディング事業者に先駆けて、テレビCMも放送されました。

※クラウドクレジット![]() に関する本ブログの関連記事については、下記をご参照下さい。

に関する本ブログの関連記事については、下記をご参照下さい。

- ソーシャルレンディング大手【クラウドクレジット】の累計ユーザー登録数が、3万人を突破!

- クラウドクレジットが創業初のテレビCM放映開始!

- LINE Venturesがクラウドクレジットに出資!LINEとのサービス連携にも期待!

- その他、クラウドクレジットの関連記事一覧

私は現在、国内23社のソーシャルレンディング事業者に、資金を分散投資していますが、

後述のOwnersBook、及び、SBIソーシャルレンディングと合わせて、私が最も多くの資金を投資させてもらっている、ソーシャルレンディング事業者にあたります。

OwnersBook(オーナーズブック)

引用元:オーナーズブック

2社目におすすめさせて頂くのは、OwnersBookです。

運営会社であるロードスターキャピタル株式会社は、東証マザーズの上場企業であり、

本日時点では、国内4大監査法人のひとつ、トーマツによる監査を受けていることが知られています。

組成・提供されているファンドは、全ファンド、国内不動産担保付き。

他のソーシャルレンディング事業者の場合、担保設定はまちまちであるケースが多い中、

このこだわりは、異色といえます。

ローンタイプも、先順位無の第一順位抵当権が設定される、「シニアローン」案件と、

第二順位抵当権が設定される、「メザニンローン」案件に分かれており、

投資家ごとに、自身のリスク許容度に応じた投資判断が可能です。

※ちなみに私は、原則、シニアローン案件に特化して出資しています。

担保権が設定される不動産の「評価額」もしっかりと明記されているため(※当たり前、と思うかもしれませんが、担保物となる不動産の評価額が記載されていないソーシャルレンディング会社、存在します)、LTV(=Loan to Value)値、すなわち、掛け目情報も容易に把握でき、投資是非判断が合理的に行える、という特徴があります。

OwnersBookの関連記事としては、下記をご覧になってみてください。

- オーナーズブック(OwnersBook)の案件選びに欠かせない3つのポイントとは。

- オーナーズブック(OwnersBook)のリスクを徹底検証。

- オーナーズブック(OwnersBook)に本ブログ管理人が日々積極投資している理由はこの4つ。

- その他、同社関連記事一式

良くも悪くも、個人投資家からの人気が絶大で、

その分、ファンドが公開されるときには、投資家同士のクリック競争が苛烈です…。

この点はいささか困るのですが、引き続き、積極投資を継続する予定でいます。

SBIソーシャルレンディング

引用元:SBIソーシャルレンディング

3社目におすすめさせて頂くのは、SBIソーシャルレンディング。

その名が示す通り、大手金融サービサー、SBIグループ傘下のソーシャルレンディングサービスです。

他のソーシャルレンディング事業者にはない「常設型ファンド」が用意されており、

「いつでも、1万円から出資可能」という手軽さは、個人投資家の間で、広く評価されています。

また、上掲してきたクラウドクレジットやOwnersBookと異なり、SBIソーシャルレンディングの場合、「預託金制度を採用していない」というポイントがあります。

※本記事執筆本日現在、ほとんどのソーシャルレンディング事業者は、預託金制度を採用していますが、

投資家資産の分別管理徹底の目的から、敢えて預託金制度を【非採用】とするソーシャルレンディング事業者も、増えてきそうな雰囲気です。

前掲のクラウドクレジットを追うようにして、SBIソーシャルレンディングも、2018年下旬、テレビCMの放送を開始しました。

SBIソーシャルレンディングの関連情報としては、下記記事などをご覧になってみてください。

- SBIソーシャルレンディングに本ブログ管理人が積極投資する理由

- 【速報】SBIソーシャルレンディングが、10月27日から、テレビCMを開始します!

- SBIソーシャルレンディング投資家登録方法まとめ|SBIソーシャルレンディングへの登録ステップについて、スクリーンショット付きで詳説します。

- その他、同社関連記事一覧

本記事執筆本日現在では、私が一番多くの資金を投資させてもらっているのが、こちらのソーシャルレンディング事業者となります。

現時点では(個人的に)おすすめしないソーシャルレンディング会社

続いては、少なくとも本記事執筆本日現在では、いささか、おすすめしかねる、ソーシャルレンディング事業者を、一応、列記しておきます。

なお、「おすすめしかねる」というのは、当然、当方の個人的な見解であり、各社を中傷する意図はありません。

みんなのクレジット

引用元:みんなのクレジット

平成29年3月に、行政処分を受けた、ソーシャルレンディング事業者です。

監督官庁のプレスリリースによると、

- 担保有り、と謳っておきながら、実際には担保設定が為されていないファンドがあった、ですとか、

- 投資家から集めた資金が、同社代表者の個人的な債務の返済原資に充てられていた、ですとか、

恐ろしい実態があったようです。

ソーシャルレンディング事業者に下される行政処分は、「業務改善命令」であるケースが多いのですが、

「みんなのクレジット」の場合は、「業務停止命令」が下されました。

ラッキーバンク

引用元:ラッキーバンク

平成30年3月初旬に行政処分を受けたソーシャルレンディング事業者です。

不動産担保付きにしては、かなり高い利回りを謳っており、投資家にも人気の高かった事業者なのですが、

- 「貸付先については、しっかり審査していますよ」と謳っていながら、実際には代表者の親族が経営する企業への融資がほとんどであり、審査は厳正とは言えない状態だった。

- 担保不動産について、ラッキーバンクによる評価額が各ファンドに記載されていたわけですが、当該評価については、必ずしも、公正な評価とは言えぬ物であった。

等という点が問題視され、処分勧告、そして行政処分執行、と相成りました。

その後、新規ファンドの組成が停止され(※行政処分はあくまでも「業務改善命令」だったので、自主的な組成停止です)、

そのあおりを受け、借り換えファンドの組成も止まってしまった影響か、

延滞ファンドが続出しています。

ラッキーバンクのファンドについては私も個人的に出資しており、延滞しているファンドも含まれます。

いちソーシャルレンディング投資家として、反省を強いられる出来事でした。

ラッキーバンクへの行政処分については、こちらの過去記事に詳しいので、お時間ございましたら、ご覧下さい。

↓

ラッキーバンクへの行政処分について

maneo(マネオ)

引用元:maneo

業界大手のソーシャルレンディング事業者だったのですが、平成30年7月、maneoマーケット株式会社が、関東財務局より、行政処分を受けることとなりました。

maneoマーケット株式会社が資金を集め、運用は「グリーンインフラレンディング」が行っていたファンドについて、

- グリーンインフラレンディングによる資金管理・資金使用に不適切があったにも関わらず、maneoマーケット株式会社としてはそれをきちんと把握せず、結果として、投資家に対し、虚偽の表示をして勧誘を行った、という事実。

- maneoマーケット株式会社としては、資金を集めた事業者として、その資金を管理・運用するグリーンインフラレンディング社の管理状況・運用状況をきちんと把握しているべきだったにも関わらず、それがおざなりとなってしまっていたこと。

上記が問題視されました。

行政処分を受けた後も、ファンドの新規組成は続いているようですので、

投資口座開設&出資、というのは、可能な状態ですが…。

私個人としては、積極的なおすすめはしづらいな、と考えています。

※あくまでも、個人的な見解です。

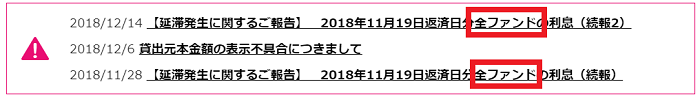

ガイアファンディング

引用元:ガイアファンディング

米国不動産への投資を可能とするソーシャルレンディング事業者として、投資家の人気を集めていたのですが、

本記事執筆本日現在、借り手事業者による返済遅延が大量に発生しています。

引用元:ガイアファンディング

↑

「大量に発生している」というよりも、「全ファンドで」利払いが延滞している模様です。

同社として事態収拾に励んでいるのでしょうが、実際問題として、今のタイミングで投資対象として考えるのは、個人的にはおすすめできません。

トラストレンディング

引用元:トラストレンディング

高利回りファンドで広く人気を集めていたソーシャルレンディング事業者だったのですが、

平成30年12月、業務停止命令を含む、厳しい行政処分を受けることとなってしまいました。

- 官公庁が関与して行う除染事業に関連した案件、として表示していたファンドがあったが、実際には、環境省や復興庁といった官公庁が関与する事業として、確認がされなかった、という点、

- 上記とは別のファンドにおいても、事実と異なる内容がファンド情報に記載されていた、

といった点が、強く問題視された形です。

電話応対等を含め、とても丁寧な投資家対応を行ってくれるソーシャルレンディング会社であっただけに、

個人的にも、とても残念に感じています。

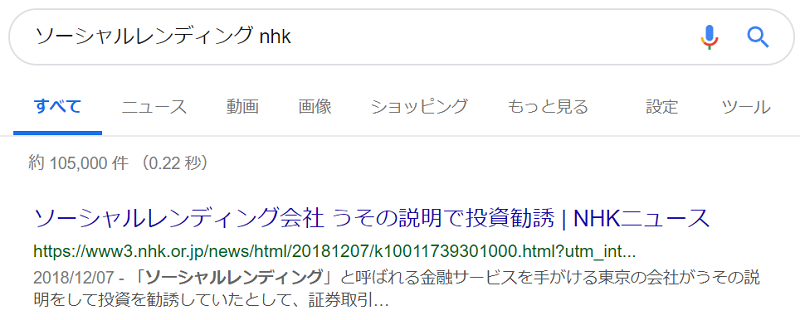

「ソーシャルレンディング nhk」と検索すると…?

本記事の内容には直接的に関係がありませんが、試しに、Google等検索サイトで、「ソーシャルレンディング nhk」と検索してみてください。

引用元:Google

↑

このような検索結果が出てくるのではないでしょうか。

この検索結果リンク先には、2018年12月往時、トラストレンディングへの行政処分勧告に係る、NHKのニュース記事が掲載されていました。

しかしながら、2019年2月19日現在、上記の検索結果リンクをクリックすると、

引用元:https://www3.nhk.or.jp/news/html/20181207/k10011739301000.html?utm_int=news-new_contents_list-items_002

↑

このように、記事内容が削除されてしまっています。

キャッシュフローファイナンス

引用元:キャッシュフローファイナンス

企業の資金繰り(≒キャッシュフロー)をサポートするファンドの組成が得意なソーシャルレンディング事業者です。

そのこと自体は、別に差支えはないのですが、

ファンド内容をよくよく読み込んでいくと、「いくらなんでも、その借り手企業、大丈夫かな…?」と、(個人的には)不安を覚えてしまうようなファンド設計が気になります。

先日も見かけたのが、

- 借り手が所有している在庫品を、キャッシュフローファイナンス社の関連会社が、一旦、買い取り、

- 借り手事業者は、そうして一旦現金化した在庫品を、毎月少しずつ、分割払いで、買い戻していく、

というファンドがありました。

わからぬではないですが、資金繰り策として、いささか、”無理矢理感”が否めません。

借り手事業者の財務状況が、本当に大丈夫なのか、見ていて不安になりました。

そして、案の定、というわけではないのでしょうが、

本記事執筆本日現在、複数のファンドで、延滞が発生して仕舞っています。

勿論、延滞リスク自体は、どのソーシャルレンディング事業者だって、負っているわけですが…。

個人的には、少々、心配だな、と感じるソーシャルレンディング事業者です。

グリーンインフラレンディング(メガソーラー案件等)

引用元:グリーンインフラレンディング

バイオマス発電ローンファンドや、メガソーラーローンファンドなど、再生可能エネルギー関連の案件を多く組成してきた事業者です。

10パーセント超えの高い利回りを謳うファンドも多かったのですが、

上述した、「maneoマーケット株式会社」への行政処分に関連しているソーシャルレンディング事業者ですので、

私は個人的には、追加出資は行っていません。

本記事執筆本日現在、ファンド募集も(自主的に)停止してしまっているようですね。

その他のソーシャルレンディング会社についてワンコメント

私の中でまだ出資額が少なく、個人的に「おすすめする」というほどの根拠はありませんが、

いち投資家として、注目・情報収集を続けているソーシャルレンディング事業者を、いくつか、ご紹介して参ります。

LENDEX(レンデックス)

引用元:LENDEX

不動産担保付きファンドの組成で定評のあるソーシャルレンディング事業者です。

ソーシャルレンディング事業者としての実績はまだまだこれから、というところでしょうが、

一部の不動産担保付きファンドにおいては、

担保物となる不動産の、担保評価額の第三者「評価者」情報が公開されているケースがあり、

これは、他のソーシャルレンディング事業者では見られぬ、ポジティブな評価点といえます。

一般的な不動産担保付きファンドと比べ、多少高利回りとなっている点も、新興勢力としては、注目に値するでしょう。

Crowd Realty(クラウドリアルティ)

引用元:クラウドリアルティ

他の一般的なソーシャルレンディング事業者が、

「借り手事業者から徴収する”金利”」に注目したファンド組成となっている中で、

クラウドリアルティの場合、「プロジェクト」に注目したファンド組成が目を引きます。

私も1ファンド、京都の町屋再生プロジェクトに出資をしていますが、

同プロジェクトが進行し、建物のリノベーションが完成したときは、「内覧会のお知らせ」も頂きました。

※往時の様子は、こちらの過去記事に詳しいです。よろしければご覧下さい。

↓

クラウドリアルティ(Crowd Realty)から、「本町五丁目 京町家再生プロジェクト」の完成内覧会の案内が届きました。

結局遠くて参加できなかったのですが、

これまでのソーシャルレンディング投資とは、一味違った面白みを感じることが出来ました。

Pocket Funding(ポケットファンディング)

引用元:ポケットファンディング

沖縄発のソーシャルレンディング事業者。

私も数個のファンドに出資をさせてもらっています。

沖縄自体は、路線価上昇率も高く、私個人としても注目しているエリアです。

「地元」のソーシャルレンディング事業者として、同社が今後どのように発展を遂げていくのか、注目しています。

さくらソーシャルレンディング

引用元:さくらソーシャルレンディング

地方創生を打ち出し、可愛らしいホームページなのですが、

組成・提供されているファンドをよく見ていくと、ファクタリング事業を行う企業へと貸付を行う案件など、なかなかディープな投資案件を取り揃えています。

ファクタリング業者が有する債権に対し担保権を設定するケースもあるようですので、事業がスキーム通りにきちんと推移すれば、なかなか面白いファンドメーカーとはいえるかもしれません。

本記事執筆本日現在、10万円ほど、少額出資をしています。

クラウドリース

引用元:クラウドリース

企業の資金繰りサポートの案件が多いソーシャルレンディング事業者です。

本記事執筆本日現在、特段、大規模な延滞情報等は出ていないようなのですが、

私個人としては、(おすすめしない、と言い切るほどではないのですが)いささか、各ファンド情報を精読していると、不安感を覚えるときがあります。

- 鉄スクラップに担保権を設定するのだが、肝心の「トン数」が表記されていない(=評価額が適正か、投資家として判断が出来ない)、ですとか、

- 不動産に根抵当権を設定するのだが、根抵当権の極度額が記載されていない、ですとか、

ファンド内容を読み込んで、「ん?」と引っかかる箇所が、複数、あります。

実際のファンド出資是非判断のシーンにおいては、よくよく、ファンド詳細を読み込むこととしてください。

スマートレンド

引用元:スマートレンド

私が出資した物では、

- クレジットカード事業を営む企業への融資案件(=クレジット債権担保付)や、

- 香港の貸金業者へと資金提供を行うファンド(=小口貸付債権に担保設定)、

等と言うものがありました。

いずれも無事に満期償還してもらっていますから、取り立てて大きな不満等はありません。

LCレンディング

引用元:LCレンディング

ジャスダック上場企業であるLCホールディングス株式会社の100%子会社が運営するソーシャルレンディングサービスです。

組成・提供されるファンドでも、「親会社LCホールディングス株式会社の保証付き」というものが散見されます。

ただし、そんな肝心の親会社に関連して、インサイダー取引容疑での告発もあったりして、

↓

引用元:https://www.nikkei.com/article/DGXMZO37707870T11C18A1CC1000/

私個人としては、「どうなんだろうな…」と思っています。

延滞案件が続出している!というわけでは、(少なくとも本記事執筆本日現在では)ないわけですので、

「おすすめしかねる」と断言するほどには、強い印象はないですが…。

アメリカンファンディング

引用元:アメリカンファンディング

読んで字の通り、米国不動産に投資できるソーシャルレンディング事業者となります。

私も2ファンドほど出資しており、本記事執筆本日現在、1ファンドは償還済みです。

米国不動産って、イメージ画像も豪華(なにせ敷地が広く、建築コストも日本のハウスメーカーより大幅に安い)ですし、ファンド概要を見ている分には、わくわくするのですが、

「日本の不動産に担保権を設定しますよ」という、分かりやすいファンドと違って、

- そもそも本当に(登記手続きなど含め)担保設定、大丈夫なのか?と、一抹の不安を感じますし、

- LTV値(Loan to Value値。いわゆる、掛け目です)についても、日本と同じ相場観(=日本の金融機関の場合、だいたい7割くらい、といわれています)と同じでよいのか、わからないですし、

なんだかんだ、と、資金が実際に償還されてくるまで、不安ですね…。

プレリートファンド

引用元:プレリートファンド

ホテルですとか、高齢者向け施設、といった、大型不動産への投資が可能なサービスです。

貸金業が前面に出る、一般的な「ソーシャルレンディング」とは異なり、

不動産特化型クラファン、というイメージの強いサービスとなります。その分、投資対象物件の情報量が多いのは、良いことですね。

現状、個人的には、数万円だけの少額出資をして、分配などの様子を観察しています。

アップルバンク

引用元:アップルバンク

不動産取得資金を融資する事業など、様々な案件ファンドが組成・提供されています。

それ自体はいいことなのですが、

私が出資検討したファンドでは、

- LTV90パーセント、と、かなりアグレッシブな貸付案件であり、

- かつ、抵当権順位は、第二順位、というファンドであるにも関わらず、

- 利回りは5.8パーセント(に過ぎない)、

というファンドもあり、

(当然のことですが)実際の出資是非判断においては、ファンド内容、よく読まなきゃなー、と、あらためて、感慨深く思った、というケースもありました。

NextShiftFund(ネクストシフトファンド)

引用元:NextShiftFund

鳥取発、という、異色のソーシャルレンディング事業者です。

基本的に海外専門で、マイクロファイナンスファンドなど、社会・公益性の高いファンドを得意としているようです。

そのこと自体は、非常に立派だと思うのですが、

いざ、冷徹に、投資対象、としてみたときに、どうでしょう…。

分野としては、私が日ごろから多く出資している、クラウドクレジット![]() と似ているのですが、

と似ているのですが、

少なくとも私が、同条件でファンドを並列比較した際、クラウドクレジット![]() のほうが、利回り等において優位性有り、というケースがありました。

のほうが、利回り等において優位性有り、というケースがありました。

ソーシャルレンディング事業者としての実績は、クラウドクレジット![]() のほうが遥かに上、という状況ですから、「これでは少し、厳しいかな…」という印象を、禁じ得ませんでした。

のほうが遥かに上、という状況ですから、「これでは少し、厳しいかな…」という印象を、禁じ得ませんでした。

TATERU FUNDING(タテルファンディング)

引用元:TATERU FUNDING

厳密には、「ソーシャルレンディング」というよりも、不動産特化型クラファン、に相当します。

投資対象物(主にアパート建設です)のイメージもわきやすく、一時はかなりの数の投資家の人気を集めたのですが、

スルガ銀行問題と時期を同じくして報じられた、アパート融資用の資料の改ざん問題、タイミングが悪かったですね…。

↓

引用元:https://www.nikkei.com/article/DGXMZO34838480R30C18A8MM8000/

以後の立ち直りに期待したいところです。

SAMURAI(サムライ)

引用元:SAMURAI

楽天LIFULL STAYと提携した民泊物件案件など、面白いファンド組成が特長です。

それ自体は、ポジティブな要素なのですが、

担保権が設定される不動産の、担保評価額が明記されていない、など、

いささか、情報不足を感じざるを得ない状態のファンドが見受けられました。

実際に延滞のニュースが入っているわけでは(※本記事執筆本日現在)無いので、担保物の評価額の多寡問題が発生している様子はありませんが、いささか、心配ではありますね。

クラウドバンク

引用元:クラウドバンク

証券会社(日本クラウド証券)によって運営されるサービスとして、太陽光発電ファンドから、米国不動産に係る投資ファンドなど、様々な案件ファンドが提供されています。

面白みは感じるのですが、運営会社である日本クラウド証券は、これまで既に複数回、行政処分を受けています。

都度、しっかりと持ち直して、ファンド募集も継続しているのですが、

私個人としては、「観察」という立場を取らせて頂いています。

まとめ

本記事執筆本日現在の最新時点情報として、

- 私が個人的におすすめできると考えているソーシャルレンディング事業者(3社)、

- 個人的にはおすすめが難しいと思うソーシャルレンディング事業者(7社)、

- 及び、その他のソーシャルレンディング事業者(14社)、

の関連情報をまとめさせて頂きました。

文中には、私の個人的見解が多く含まれておりますが、あくまでも、その限りにおいて、少しでも、

「これから、ソーシャルレンディング、始めてみよう!」とお考えの読者様にとって、ご参考と為さって頂ける内容と出来たのであれば、嬉しい限りです。

その後、ソーシャルレンディング投資に関するおすすめ情報を1記事にまとめた、こちらの過去コンテンツも、是非ご覧下さい。

↓

【ソーシャルレンディング投資のおすすめ情報完全整理】おすすめ事業者情報から、おすすめファンド、おすすめの銀行口座情報まで。

それでは、本記事はここまで。

また次回の記事にて、お会いいたしましょう!

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは