「毎月5万円」から始める、不労所得作りの実践術とは|月5万円を生む株・投資信託ポートフォリオについても徹底解説

目次

最初の目標は月5万円|不労所得作りとは

自分自身が働くことなく(不労)、何らかの所得を得る試みのことを、「不労所得作り」と言います。

基本的には、「自分の代わりに、お金に働いてもらう」、何らかの投資行為であることが一般的です。

かつては、こうした不労所得作りは、一部の富裕層のみに限られた特権と考えられてきましたが、昨今の投資環境の整備により、一般的な個人投資家でも、小口から投資できるような案件も増えてきました。

例:多額の投資資金が必要となる不動産投資の、新たな選択肢として、1万円程度の小口からファンド出資ができる、不動産クラウドファンディングが隆興していることなどは、その実例と言えましょう。

老後の年金生活への資金的な不安や、会社からの経済的な独立を確保し、早期退職を目指す、FIREムーブメントへの注目の高まりなどと合わせて、昨今、「まずは毎月5万円程度の少額から、不労所得作りに着手してみよう」と考える、若い世代の投資家も、増えてきていると言われています。

少額からでも、不労所得作りを始めておくメリット

会社からの給料以外の収入源を確保しておくことで、経済的・精神的な安定を得ることが出来る

大半の人にとって、「収入」といえば、その大半は、勤務先の会社からの給与収入が占めています。

しかしながら、収入源を会社のみに依存している場合、いくつかの弊害が考えられます。

- 勤務先の会社の業績不振や倒産による給与収入減:

仮に、勤務先の会社が、業績不振に陥れば、給与減などの憂き目にあう可能性があるほか、万が一にも、倒産、などという事態となれば、即座に失業してしまうリスクも否めません。 - やりがいを感じられない仕事であっても、「給料のため」に働かなくてはならない:

会社に対して経済的に依存している場合、仮に、勤務先での具体的な仕事内容に、やりがいやモチベーションを感じることが出来なくても、「給料を得るためなら、仕方ない」と、嫌々ながら、勤務を続けざるを得ないような事態が想定されます。

もしも、勤務先での人間関係に悩むようなシーンがあったとしても、経済的な理由から退職に踏み切れず、ストレスを溜め込み、体調を崩してしまうようなこともありましょう。

その点、不労所得作りへの取り組みによって、会社からの給与収入とは別に、一定の収入源を確保しておくことができれば、仮に、勤務先の会社が倒産するような事態があっても、最低限の生活のためのキャッシュ・フローを維持できる場合があります。

また、不労所得作りへの継続的な取り組みによって、収入源のストック化・複数化が進み、不労所得額が増えてくれば、ゆくゆくは、会社からの経済的な独立を果たすことが出来ます。

そうなれば、もはや、「給料のため」に、嫌々ながら会社での仕事に従事し続ける必要はなくなります。

老後まで見据えて、しっかりとした収支計画・ライフプランが確保できるなら、会社からの早期退職を果たして、長く、そして自由なセカンドライフを楽しんでもいいわけです。

不労所得作りへの取り組みによって、結果的に、節税メリットを得ることが出来るケースもある

不労所得作りの目的は、当然、毎月の新たなキャッシュフローの獲得です。

しかし、インカム・ゲインを目的に不労所得作りに取り組んだ結果、思わぬ副産物として、節税メリットを得られるケースも少なくありません。

例えば、後述する不動産投資の場合、新築アパート経営などに取り組んだ投資家は、「賃料収入」という不労所得以外にも、主に下記のような節税メリットを享受することが出来ます。

- 所得税・住民税の節税:

アパートと建物部分の減価償却費により、不動産事業を赤字化し、その赤字で、給与所得などの課税所得を圧縮することにより、確定申告を経て、勤務先が源泉徴収している所得税の一部について、還付を受けたり、翌年に会社が特別徴収する住民税の、軽減を図ることができます。 - 固定資産税・都市計画税の節税:

駐車場や、単なる遊休地などの更地(非住宅用地)を保有している場合と比較して、その更地のうえにアパート等の賃貸用物件を建設すれば、固定資産税が最大で1/6、都市計画税が1戸200平方メートルまで1/3にまで節税される効果が期待できます。 - 相続税の節税:

資産を、現預金・金融債権の形で相続するよりも、不動産に転化させてから相続したほうが、相続財産としての評価を下げることが出来ます。

また、単なる更地として相続するのではなく、土地の上に賃貸物件を建てて、「貸家付土地」として相続することで、評価額をさらに下げ、相続税を節税する効果が期待できます。

実際、富裕層と言われる投資家の中には、キャッシュフローとしての不労所得の獲得というよりは、こうした節税メリットに着目して、不動産投資等に取り組むケースも多い、と言われています。

会社員・サラリーマンとしての本業を圧迫しない、「手間いらず」な不労所得作りの手法もある

毎月5万円程度の不労所得を得ることは、確かに魅力的ですが、そのために、主たる収入源である本業に、支障をきたしてしまっては、元も子もありません。

昨今では、「働き方の多様化」もあり、クラウドワークスやランサーズ等といったクラウドソーシング・サービスを活用した副業も流行していますが、こうした、自分自身の時間投入の対価として報酬を受け取る副業の場合、本業からの回復のための時間を十分に確保できず、

結果的に、副業の翌日に取り組んだ本業でミスを連発してしまう等、本末転倒な結果となるリスクも指摘されています。

この点、出来るだけ自分自身の直接的な労働・時間投入を節約することを重視する、不労所得作りの場合、結果的に、本業への時間的・体力的な圧迫度合いを最低限に保つことができる、という利点があります。

例えば、アパート経営や駐車場経営等の不動産投資の場合、管理会社や運営会社に委託できる業務の幅が広いため、信頼できる委託先を見つけることができれば、投資家自身の手間隙の大部分を軽減できます。

また、昨今のインターネットの普及や、それに応じた規制緩和により、自宅にいながらにして、スマートフォンやパソコン経由で出資が行えるような、新手の不労所得作りの手法も出現しつつあります(ソーシャルレンディングや、不動産クラウドファンディングなど)。

老後に向けた私的年金作りとして活用できる

政府が2019年6月に公開した、金融審議会の報告資料では、現在、標準的な老後生活においては、夫婦2人分、満額の基礎年金に加えて、夫の報酬比例分の厚生年金を受け取っている世帯においても、月額5万円程度の赤字が生じている、とされています。

高齢者の長寿化も進行していることから、年金生活(65歳以上~)は、約30年間程度にも及ぶことがあり得、その間、貯蓄等からの取り崩しによって補填が必要な資金の総額は、「月額5万円×30年間=約2,000万円」程度に及ぶ、との検討結果が明らかにされ、その後、マスコミの間では、盛んに、「老後2千万円問題」として話題になりました。

金融審議会においても、iDeCo制度やつみたてNISA制度を利用した、いわゆる「私的年金」作りを、国民に促していくことの必要性が指摘されており、こうした報道に触れ、老後生活の資金面に不安を持った投資家も少なくありません。

この点、出来るだけ早期の段階から、不労所得作りに取り組んでおけば、投資経験を蓄積しながら、不労所得によって、老後生活における収支を改善する効果が期待できます。

不労所得作りで毎月赤字に?不労所得作りのリスク・注意点とは

「不労所得作り=投資」であることが多く、投資元本を失う恐れがある

自分自身が働かない(不労)で、所得を得ることを目指す以上、「お金に働いてもらう」ほかありません。

すなわち、不労所得作りの手法の大半が、実質的には、何らかの投資行為であることが一般的です。

そして、投資行為である以上、仮に、投資が目論み通りにうまくいかなかった場合、初期投資した資金の一部、もしくは全部を失う恐れがあります。

「誰でも楽に稼げる」不労所得の作り方は、存在しない

投資の世界では、「リスクとリターンは正比例する」というのが鉄則です。

ハイリスク・ローリターンな投資、というものが永続できないのと同じように、ローリスク・ハイリターンな投資もまた、存在し得ない、とされています。

例えば、不労所得作りを目指す投資家に人気の高い債券投資の場合でも、

- 格付けが高く、利払い・償還が予定通りに実施される確率が高い債券(=ローリスク)は、利回りが低く(=ローリターン)、

- 逆に、高い利回りを提示している債券銘柄は、発行体の信用リスクが大きい、

という原則があります。

そして、こうした「トレードオフ」の原則は、不労所得作り全般にも言えます。

基本的に、「誰でも簡単に大きな利益を手に出来る」不労所得の作り方、等という物は、存在しません。

もしもそうした市場が実際に存在するのであれば、巨大な資本力を持った大手企業が、多量の物量・コストを投入し、市場を独占することとなるため、です。

すなわち、実際に現存する「不労所得の作り方」は、

- 「リスク(ボラティリティ)がさほど高くないが、その分、たいして儲からない」手法か、

- 「期待利回りは高いのだが、その分、ダウンサイド・リスクも含めた標準偏差が大きい」手法か、

のどちらか、ということとなります。

※最も警戒するべきなのは、上記のいずれにも当てはまらない、「リスクが大きいのに、それをうまく隠した、詐欺的な手法」です。そうした手法には、絶対に手を出してはなりません。

毎月5万円から出来る不労所得作りの具体例とは

投資信託(ETF含む)を用いたインデックス投資に、月5万円拠出して、値上がり益をベースに不労所得を作る

毎月5万円の拠出で、少しずつ不労所得を作っていこうと考える場合、多くの投資家がまず念頭に浮かべるのが、インデックス投資への取り組みでしょう。

つみたてNISAやiDeCoといった、政府の投資支援策の投資可能枠を最大限に活用すると、大体、毎月の投資枠としては月5万円程度となることが一般的です。

毎月5万円から始める、インデックス投資のメリット

- 買い付け手数料無料の投資信託が利用できる:

インデックス投資に用いられる投資信託(パッシブ・ファンド)は、アクティブ運用ファンドと比較して、信託報酬等のコストが極めて手軽であることが特徴です。

また、買い付けに当たって手数料のかからない、ノーロード型の投資信託や、解約時の信託財産留保額が0%に設定されたファンドも数多く提供されているため、長い時間をかけ、コンスタントに不労所得を作っていくことを志す投資家にとっては、強い味方となります。 - 投資信託なら、個別銘柄投資と違って少額から資産形成が出来る:

投資家が、個別の株式銘柄に対して投資する場合、株価や、最低取得単位によって、かなりの投資費用が必要となることが一般的です、

まずは、毎月5万円程度の少額から、少しずつ不労所得を蓄積していきたいと考えている投資家にとり、数百円程度の最低投資額から積み立てをスタートできる、投資信託を活用したインデックス投資は、大きなメリットがあると言えましょう。 - 多数銘柄へと分散投資したポートフォリオが構築できる:

インデックス投資の場合、投資信託を用いて、数百から数千もの株式銘柄等に対して、資金を分散投資することにより、各銘柄の個別の非システマティック・リスクを排除し、ポートフォリオのリスクを低く保つ効果が期待されています。

同じような分散投資を、投資家が、投資信託を用いずに行う場合、かなりの額の投資費用が必要となりますので、この点もまた、不労所得作りにインデックス投資を利用するメリットのひとつといえます。 - 無分配型の投資信託を利用すれば、複利効果を最大化できる:

インデックス投資に利用されるパッシブ・ファンドの中には、ポートフォリオに組み入れた株式からの配当金を、投資家に対して分配せずに、そのまま再投資する、いわゆる無分配型の投資信託も複数提供されています。

こうした投資信託を積極的に活用すれば、長期的な不労所得に於いて大きなメリットをもたらす、「複利効果」を、最大化することが可能となります。 - 資産クラス分散で、ポートフォリオ全体のリスクを低減できる:

インデックス投資の場合、毎月5万円程度の投資予算であったとしても、プロの機関投資家並みの、複数の資産クラスにまたがった、マルチアセット・ポートフォリオの運用が、容易に実現できます。

資産クラスごとに投資信託を別々に取得してもいいですし、最初から複数の資産クラスに対して分散投資することを目的に設計されている、バランス型ファンドを活用することも可能です。

参考:

不労所得の種類とは|タイプ別不労所得のメリット&デメリットも徹底比較

インデックス投資のデメリット

- 基本的にキャピタル・ゲイン狙いであり、不労所得としてのイメージがわきづらい:

インデックス投資の場合、基本的には、数年から数十年の長期保有に伴う、値上がり益(キャピタル・ゲイン)を主な目的とした投資手法であり、毎月のコンスタントな不労所得(インカム・ゲイン)を目的とした投資とは、いささか、趣の異なる向きがあります。「純資産額」と言う観点から資産を広く俯瞰すれば、毎月、定期的に不労所得を得る場合と、同額の値上がり益をコンスタントに得られる場合との、資産的な価値は全く変わらない(むしろ、含み益は非課税なので、後者のほうが複利効果は高い)のですが、生活費を支えるべく、不労所得と言う「キャッシュフロー」が欲しい、と考えている人にとっては、インデックス投資の活用がそぐわない、と言うケースも想定されます。

- 値上がり益を得るためには、インデックス指数の成長が不可欠:

インデックス投資において値上がり益を得るためには、取得する投資信託に含まれる様々な株式銘柄が、今後とも、高値を更新し続けていくことが、必要な前提条件となります。

しかしながら、本格的な人口減少社会への突入を目前に控え、世界経済が、今後とも、直近数十年のような高度成長を維持できるかどうかについては、経済学者の間でも、見解が分かれています。 - 投資信託運用会社への手数料支払いが必要:

投資信託を用いてインデックス投資に取り組む場合、投資信託の運用会社に対して、「信託報酬」と言われる、運用手数料を支払う必要があります。

不労所得づくりに取り組む投資家にとって、投資信託運用会社へのコスト支払いは、一種のデメリットといえます。 - アセットアロケーション設定や、投資信託選びに手間暇がかかる:

投資家が、不労所得作りを目的に、インデックス投資に取り組む場合、まずは、資産クラス別のアセット・アロケーションの設定や、リスク許容度の診断、取得する投資信託の選択など、様々な作業を行っていく必要があります。

投資初心者にとっては、こうした作業・プロセスは、いささかの負担となる可能性があります。 - ポートフォリオの定期的なリバランスが必要:

インデックス投資に取り組み始めてしばらくすると、保有している投資信託ごとの値上がり・値下がりに応じて、アセット・アロケーションのバランスが、当初設定したポートフォリオの内容から、少しずつ乖離してしまうことが、よくあります。

こうした乖離を放置することは、各投資家のリスク許容度に見合った投資が行えなくなることを意味するので、各投資家において、定期的に、「リバランス」と呼ばれる、ポートフォリオの再調整作業を行うことがが必要となります。

参考:

「初心者でも簡単に不労所得」は大嘘?不労所得に纏わる様々な嘘を大検証

ソーシャルレンディング案件に毎月5万円ずつ出資し、不労所得の礎を築く

※画像はイメージです。

貸金業者(ソーシャルレンディング事業者)の募集するファンドに対して、1口1万円程度の小額から投資することができる「ソーシャルレンディング」は、毎月5万円程度の投資予算から、少しずつ不労所得を蓄積していきたいと考える投資家にとって、1つの選択肢となります。

毎月5万円出資から始める、ソーシャルレンディング投資のメリット

- 提示されている期待利回りが比較的高く、不労所得作りに適している:

ソーシャルレンディング・ファンドの提示している期待利回りは、案件によって様々ですが、期待利回りの低いファンドの場合でも、年率換算2%から3%程度、期待利回りの高いファンドの場合では、年率換算7%から8%程度という、極めて高い利回りが提示されています。

まずは小額から不労所得作りを始めてみたいと考えている投資家にとっては、こうした期待利回りの高さは、ソーシャルレンディングの1つのメリットといえます。 - 1口数万円程度の少額から、ファンド出資が可能:

各ソーシャルレンディング事業者は、1つのファンドに対する最低投資額を、おおむね1万円から10万円程度の小額に設定しています。

毎月5万円程度から、不労所得の蓄積をスタートしたいと考えている投資家にとって、このような少額投資の受け入れがなされていると言う点は、ソーシャルレンディング活用のメリットの1つといえます。 - 毎月分配型の案件も募集されている:

ソーシャルレンディング事業者の中には、満期の元本召還と合わせて利益分配を一括で行う事業者と、利益部分に関しては毎月定期的に分配を行う分配スタイルをとっている事業者とが、それぞれ存在します。

このうち、毎月分配型のソーシャルレンディング事業者を利用すれば、1ヵ月ごとにコンスタントに不労所得を得ることができ、投資家にとってキャッシュフローの計算が容易となります。

ソーシャルレンディング投資のデメリット

- 貸し倒れに伴う元本割れのリスクがある:

ソーシャルレンディングの場合、ソーシャルレンディング事業者は、借り手企業から回収することができた利息や元金を元手にして、投資家への利益分配や元本償還を行います。

万が一、ソーシャルレンディング事業者が保有している貸付債権が貸倒(デフォルト)となった場合、ソーシャルレンディング事業者は、投資家への元本償還のための資金を確保することができません。

この場合、投資家の出資元本は、大幅に毀損してしまうこととなります。 - 流動性低下、及び延滞に伴うファンド期間延長リスク:

ソーシャルレンディングにおいては、一旦特定のファンドに対し資金を出資すると、その後、そのファンドが償還を迎えるまで、投資家側からの申し出によって、出資を中途解約することができません。

また、借り手が、ソーシャルレンディング事業者への返済を遅延させた場合、ファンドの運用期間がズルズルと延長されることとなります。 - 事業者の経営破綻リスクから隔離されていない:

ソーシャルレンディングの場合、投資家とソーシャルレンディング事業者との間には、匿名出資契約が締結されます。

そして、商法にいて規定のある通り、匿名組合員(投資家)の出資した財産は、その後、匿名組合の営業者(ソーシャルレンディング事業者)の財産として取り扱われることとなります。

このため、仮に、ソーシャルレンディング事業者が、事業の運営に失敗し、経営破綻した場合、投資家の出資した資金や、その資金を元手にしてソーシャルレンディング事業者が取得した貸付債権についても、一連の破産手続きの中で処分されてしまうこととなります。

参考:

専業主婦でもできる、不労所得の作り方とは|専業主婦が不労所得作りに取り組む場合の注意点も

不動産クラウドファンディングに毎月5万円ずつ出資し、不労所得を得る

1口1万円程度の少額から、不動産特定共同事業者の募集するファンドに出資できるのが、昨今少しずつ認知度が高まりつつある、不動産クラウドファンディングです。

毎月5万円ずつの定期出資も可能?不動産クラウドファンディング投資のメリット

- 優先劣後スキームによる投資家保護:

不動産クラウドファンディングの場合、サービスの運営会社が、ファンドに対して劣後出資することによって、投資家の優先出資元本を、一定程度まで保護する、優先劣後スキームが採用されていることが一般的です。

仮に、ファンドの運営に赤字が生じたとしても、その赤字額が、運営会社による劣後出資幅を超過しなければ、投資家の優先出資元本は、毀損を免れることになります。 - 運営会社が持分買取りに応じてくれるケースも:

ソーシャルレンディングとは異なり、不動産クラウドファンディングの場合、サービスの運営会社が、投資家の出資持ち分の買取に応じてくれるケースがあります。

無論、持分の買取価格は、あくまでも時価となりますが、急な資金ニーズが生じた場合に、持分の現金化を図ることができる、と言うのは、不動産クラウドファンディングならではのメリットといえます。 - 上場企業が多数参入済:

国内の不動産クラウドファンディング業界においては、ジョイントαを運営している穴吹興産株式会社や、リンプルを運営しているプロパティーエージェント社など、東証一部上場企業を含む上場企業が、多数参画しています。

こうした運営企業の対外的な信用力の大きさもまた、不労所得作りに不動産クラウドファンディングを活用するメリットの一端といえます。

不動産クラウドファンディング投資のデメリット

- 「手数料負け」の恐れがある:

不動産クラウドファンディングに対して投資する場合、事業者の指定する口座に対して投資資金を入金する際の振り込み手数料や、その後、事業者の管理するデポジット口座から、分配金や投資元本を引き出す際に生じる、出金手数料等といった、手数料がかかることが一般的です。

毎月5万円程度の不労所得を得る、ということを目的に不動産クラウドファンディングに取り組む場合、そもそもの出資元本が少額となるケースがありますので、万が一の手数料負けにも、留意が必要です。 - 物件が売却できない場合、ファンド運用期間が延長となるケースがある:

不動産クラウドファンディングの場合、ファンドが取得した不動産が、ファンドの運営期間中に売却できない場合、不動産特定事業者側としては、投資家に対する元本償還原資を確保できないこととなります。

この場合、物件の売却が奏功するまでの間、ファンドの運用期間が、ズルズルと延長されてしまうリスクがあります。

「ポイ活」で毎月5万円分の不労所得をゲットする

自分自身では働くことなく、「お金や資産に働いてもらう」ことが、不労所得作りの大前提。

このため、「毎月5万円分の不労所得を作ろう」と意気込んでも、結局、そのための「元手」が無い事には、なかなか話が始まりません。

その点、実質「元手ゼロ」からスタート出来る、不労所得の作り方として、昨今、注目を集めているのが、「ポイ活」です。

「毎月5万円の不労所得」も夢じゃない?ポイ活に取り組むメリット

初期投資ゼロから、不労所得作りがスタートできる

前述の通り、世間で取り沙汰されている「不労所得の作り方」の大半は、何らかの投資行為であり、初期投資のための元手が必要です。

その点、ポイ活の場合、

- ポイントサイトへの登録には料金がかかりませんし、

- アンケートへの回答や、モニターとしての回答、無料で出来るクレジットカードの新規作成案件や、不動産投資会社との面談など、費用をかけずに取り組める案件も豊富です。

元手がかからない不労所得の作り方として、ポイ活が注目を集めているのは、こうした事情によるものです。

日頃の買い物を「現金」から「クレジットカード」に変えるだけで、ポイ活はスタートできる

「ポイ活で不労所得作りを始めよう」と考えても、特に無理に意気込む必要はありません。

日常的な買い物の決済手段を、

- ポイントの一切つかない、現金決済から、

- 還元率に応じてポイントが付与される、クレジットカード等に変更するだけで、

実質的に、ポイ活はスタートできます。

例えば、「家族も多く、年間の生活費が500万円ほどかかる」という人であれば、その支払い方法をクレジットカードに変更するだけで、単純計算1パーセント分、すなわち、5万円分のポイントが、不労所得として付与されることとなります。

ネットショッピングもうまく活用すれば、ポイントの二重取り・三重取りも可能

例えば、インターネット・ショッピング・モールとして有名な「楽天市場」では、買い物額に応じて、1パーセント分の楽天スーパーポイントが付与されます。

さらに、「モッピー」や「ハピタス」など、楽天市場と提携しているポイントサイトにユーザー登録し、楽天市場へとアクセスする前に、そうしたポイ活サイトを経由することを習慣付ければ、ポイントサイトからも、買い物額に応じたポイントが付与されます。

加えて、楽天市場などのショッピングサイトでの決済方法を、(代金引換、等ではなく)利用額に応じてポイントが付与されるクレジットカードに指定すれば、クレジットカード運営会社からのポイントも別途付与されることとなります。

このように、工夫次第で、ポイントの二重取り・三重取りも容易に行える点は、ポイ活を利用した不労所得作りの最大のメリットのひとつ、と言われています。

ポイ活で貯めたポイントは、ギフト券や電子マネーに交換し、不労所得として利活用できる

上記したようなポイ活で、ポイントサイト内に蓄積したポイントは、

- Amazonのギフト券や、

- 楽天Edyなど電子マネー

等に交換し、実生活で、一種の不労所得として利活用することが出来ます。

また昨今では、ポイ活で貯めたポイントを投資に利用できる、いわゆる「ポイント投資」と呼ばれるサービスも出現しており、ポイ活で得た不労所得の使い道は、更に広がりつつあります。

「月5万」は意外とハード?ポイ活による不労所得作りの難しさとは

不労所得を得るどころか、却って無駄遣いが増えるきっかけになることも

ポイ活サイトに掲載されている案件には、無料で取り組める(=初期投資のいらない)ものが多数ありますが、中には、取り組みにあたって、有料サービスへの利用者登録が求められるケースがあります(例:動画ストリーミング・サービスへのユーザー登録案件等)。

無料体験期間中にキャンセルすれば料金がかからないケースもありますが、期限内の解約をうっかり忘れていたりすると、登録したクレジットカード等へと月額利用料が課金されてしまい、(不労所得によってキャッシュフローを得るどころか)却って出費が増えるという、本末転倒な結果となってしまう恐れがあります。

一度に多額の不労所得が得られる「高額案件」は、初回限定とされているケースが多い

ポイ活サイトに掲載されている、

- 投資用不動産の開発・販売事業者との、面談案件や、

- クレジットカードの新規作成案件などは、

一度の取り組みで、数千円から、場合によっては数万円程度のポイント(実質的な不労所得)が付与される、いわゆる「高額案件」として、人気を集めています。

しかしながら、これらの高額案件の大半は、「初回限定」のユーザーのみ取り組みが可能、とされており、同一のユーザーが、複数回に渡り、こうした高額案件でポイントを獲得し続けることは、仕組み上、不可能です。

しつこい営業・勧誘や、ダイレクトメールに悩まされるようになる可能性がある

上記したような高額案件のうち、特に、不動産投資関係の案件に関しては、取組後、不動産投資会社の営業担当者などから、複数回に渡り、面談のアポイント調整等の連絡を受けることがあります。

また、案件によっては、電子メール、ないしは、郵送で、ダイレクトメールが届き続けるようなケースもありますので、あらかじめ、留意が必要です。

友達紹介プログラムに熱中しすぎると、信頼関係を損ねる結果にも

各ポイ活サイトは、既存のユーザー向けに、「友達紹介プログラム」(※実際のプログラム名は、ポイ活サイトによって様々です)を展開しています。

- 自分の友達に、ポイ活サイトのことを紹介し、

- 所定のリンクURL等を通じて、友人が、ポイ活サイトに登録すると、

- その後、その友人が実際にポイ活に取り組み、獲得したポイントの、一部が、

- 紹介者に対しても、「友達を紹介した報酬」として提供される、

というプログラムであり、一種の「ストック型の不労所得」蓄積手法として、熱中している人も少なくありません。

しかしながら、こうした友達紹介プログラムにのめりこみ過ぎると、友人からの信頼関係を失う契機ともなりかねませんので、節度が必要です。

不労所得として得たポイントには、「有効期限」がある

ポイントサイトによっては、ポイ活で貯めた「ポイント」に関して、有効期限が定められているケースがあります。

また、「ポイントそのもの」に対しては有効期限が設定されていなくとも、「半年間ログインしないと、ユーザー登録が抹消される」など、実質的に(一定期間経過後に)ポイントが取り消されてしまうような規約が設定されているポイ活サイトも存在します。

あらかじめしっかりと留意しておかないと、せっかく貯めたポイントが、不労所得として活用する前に取り消されてしまう、という事態もあり得ますので、注意が必要です。

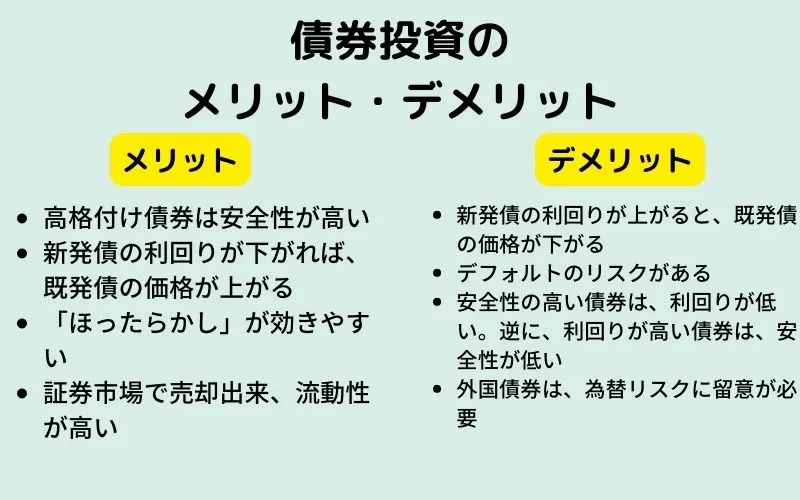

「債券投資」からの利払いで、毎月5万円の不労所得を手にする

政府や企業に対する貸付「債権」が証券化されたものが、「債券」にあたります。

通常の貸付債権と同様、事前約定(金銭消費貸借契約をイメージすると分かりやすいでしょう)の内容に応じた利払い(通常の金銭消費貸借でいうところの、金利に相当します)を受けることが出来るほか、「証券化されている」おかげで、満期を迎える前の時点で、市場で購入希望者に対して売却することも可能です。

「月5万円分の金利収入」も可能?債券投資のメリットとは

高格付け債券の場合、安全性が高い

例えば、民間企業の発行する株式に対して投資する、ごく一般的な「株式投資」の場合、発行体となる企業からすると、発行した株式と引き換えに調達する資金は、「エクイティ資金」となります。

無論、一(いち)民間営利企業として、株主の利益を最大化すべく、日々、懸命に企業活動に取り組む必要がありますが(それを怠れば、株主総会にて経営陣を刷新される恐れがあります)、エクイティとして調達した資金は、「返済しなければならない資金」ではありません。

これに対して、自身が債券の発行体となったり、もしくは、自身が金融機関からの借り手となって調達する、いわゆる借入金は、(エクイティ資金ではなく)デット資金(=負債)となります。

経営がうまくいこうが、いかまいが、借入金については、きちんと返済を行う義務があります。

こうした関係があるため、総じて、(投資家の立場から見れば)エクイティ性の高い投資案件は、期待利回りが高く(=安全性が劣る分、リターンが大きい)、一方で、デット系の投資案件(ソーシャルレンディングや、債券投資)は、期待リターンが低い(利回りよりも、安全性のほうが重視されている)、という性質があります。

債券投資の場合、前述のように、「デット性の投資案件」となりますので、後述するように、エクイティ系の投資案件と比較し、否応なく、期待リターンが低い、という難点こそありますが、その分、(特に高格付け債券の場合は)ボラティリティが低く、ある程度の安心感を持って取得・保有がしやすい投資資産の一種である、と言えます。

なお、債券への投資にあたり、発行体の信用リスクの大小を重視する投資家にとっては、日本政府の発行する日本国債は、かねてより人気の高い債券銘柄と言えます。

個人向け国債の商品例としては、下記のようなものがあります。

| 商品名 | 満期 | 金利タイプ | 表面利率(年) |

| 変動10 | 10年 | 変動金利 | 0.07% |

| 固定5 | 5年 | 固定金利 | 0.05% |

| 固定3 | 3年 | 固定金利 | 0.05% |

| 国債10 | 10年 | 固定金利 | 0.1% |

引用元:財務省ホームページより、2022年1月18日引用

新発債の利回りが下がれば、既発債の取引価格が上昇する

手持ちの債券は、償還期日を待つことなく(もしも、資金ニーズなどが生じれば)、証券市場で売却することが出来ます。

そして、その際の売買代金の相場は、主に、

- 手元のある債券(=既発債券)の利回り(クーポン)と、

- 同じ発行体が新規発行する、新発債の利回りとの、

大小関係に影響を受けることとなります。

もしも、同一発行体の新発債の利回りが、市中金利の低下等によって下落すれば、その分、手持ちの既発債は「プレミア金利」付きの債券となり、取引価格が上昇する可能性があります。

定期的に利払い(利息の支払い)を受け取り、「ほったらかし」の効く不労所得にすることが出来る

利払いの頻度や時期には、それぞれ違いがありますが、債券を保有していれば(少なくとも、償還期日まで売却することなく保有していれば)、発行体からの利払い(金利・利息支払い)を受けることが可能です。

取得する債券を分散することで、利払いの受け取り月・タイミングをバラバラにし、ある程度定期的に(例:毎月一度)、利払いを受け取り続けるようにポートフォリオを調整することも可能です。

- 通常の株式投資のように、日夜、保有銘柄の値動きをチェックし続ける必要もありませんし、

- アパート経営やマンション投資のように、オーナー(投資家)自身が、入居者対応や建物メンテナンスなどに関わる必要もない、というわけで、

本業の忙しい会社員・サラリーマンや、主婦などの兼業投資家にとっても、ある程度「ほったらかし」の効く不労所得として、重宝されやすい、という特質があります。

証券市場で売却が出来るため、リスク資産としての流動性が高い

前述の通り、一旦取得した債券は、その後、債券市場において、売却し、現金化することが可能です。

証券化されていない、一般的な貸付債権の場合、債務者の同意を得ることなく、第三者へと譲渡・売却することは、簡単ではありません。

- 資金の貸し手(債権者)にとって、どのような借り手(債務者)に対して融資をしているか、が、大切なポイントであるのと同じように、

- 資金の借り手にとっても、誰から資金を借り入れているか、は、重要な要素であるため、です。

そういう意味では、「貸付債権を証券化し、売買できるようにした」債券は、金融・投資の歴史上において、エポック・メイキングな発明であった、と言えましょう。

なお、「インターネットを通じて、比較的手軽に出資できる、貸付系の案件」としては、融資型クラウドファンディング(ソーシャルレンディング)があげられますが、ソーシャルレンディング・ファンドへの出資持分に関しては、

- ファンドの運用期間中、投資家からの申し出によって中途解約することは、原則として、不可、とされているほか、

- 投資家同士で互いの持分を売買するような、「セカンダリ取引」市場(債券にとっての債券市場のようなもの)が整備されていない、

などといった事情により、流動性が十分に担保されていません。

その点では、債券投資家が当然のように享受する流動性(可換金性)もまた、債券投資ならではの、重要なメリットの一つと言えます。

不労所得生活のメインに据えるのは危険?債券投資のデメリットは

新発債の利回りが上がると、手元の既発債の相場は下落してしまう

前述の通り、手元の債券(既発債)の取引価格(満期償還日前に市場で売却する際の価格)は、既発債の利回りと新発債の利回りとの、大小関係の影響を受けます。

もしも、新既発債の利回りが、既発債を大きく上回るようなことがあれば、相対的に利回りが魅力薄となってしまった既発債の取引価格は、低下してしまうこととなります。

- この場合、仮に、コンスタントに利払いを受け取り、不労所得化していたとしても、

- その後、急な資金ニーズが生じ、償還日前に債券を売却した際に、多額の売却損が生じてしまえば、

実質的に、債券投資全体での利回りはマイナス(赤字)となってしまう危険があります。

デフォルトのリスクがある(発行体の信用リスク)

債券投資は、実質的に、借り手に対する「貸付債権」への投資となるため、借り手の信用リスクの大小は、極めて重要です。

企業の発行する社債に対して投資する場合、債券の発行体企業が経営難に直面し、債券の利払いや元本償還が出来なくなってしまえば(=デフォルト)、

- 債券投資で不労所得を得る、どころか、

- 債券へと投資した、資金元本そのものを、

失ってしまうリスクもあります。

安全性の高い債券は、その分、期待利回りが低い

債券投資において、債券の期待利回りは、その債券の発行体(企業、ないしは政府)の信用リスクの大小と、相関関係があります。

基本的に、

- 発行体の信用リスクが大きければ大きいほど(=デフォルト等のトラブルが生じる可能性が高ければ高いほど)、債券の利回り(クーポン)は大きくなり、

- 一方で、発行体の信用リスクが小さければ、その分、債券のクーポン・利回りは、低利となります。

例えば、債券投資で毎月5万円分の不労所得を確保したい場合、年間の不労所得は60万円(5万円×12ヶ月)となります。

債券の利回りが年率1パーセントの場合、必要な投資元本は6,000万円(60万円÷1パーセント)と高額です。

外国債券の場合、為替変動リスクにも留意が必要

債券の発行体が、海外の企業や政府の場合、資金調達が外貨建てで行われる関係上、投資家の最終的な収益は、日本円と当該通貨との間の、為替変動の影響を受けることとなります。

一般的に、新興国政府の発行する債券(国債)は、日本国債や米国債(米国財務省が発行する債券)と比較すると、極めて高いクーポン・レートが提示されています。

しかしながら、新興国通貨の場合、当該国の輸出業促進などのために、通貨の切り下げが行われる可能性があり、実際に通過切り下げが行われ、為替が円高方向へと推移すれば、投資家が最終的に円建てで収受する収益は、下揺れしてしまうリスクがあります。

参考:

不労所得作りにおすすめの投資方法とは|「不労所得=投資」の理由も考察

毎月5万円分の不労所得を生むポートフォリオとは

不動産投資(アパート経営)からの家賃収入で、月5万円の不労所得を確保する

※画像はイメージです。

アパート入居者から収受する家賃収入から、修繕費や税金を控除し、更に、初期に借り入れたアパートローンの分割返済を行った後の残金が、不動産投資における不労所得に相当します。

不動産(アパート用地や、建物本体)取得資金の返済を済ませたあとは、収入の過半が不労所得扱いとなるため、フリーキャッシュフローが増えやすいという利点があり、運営する物件数や、入居率によっては、毎月5万円程度の不労所得は、比較的容易に入手することが見込めます。

【毎月5万円の不労所得獲得も現実的】不動産投資(アパート経営)のメリット

アパート入居者からの賃料収入は不況に強く、インフレ耐性もある

仮に、経済が不況期に入ったとしても、入居者は、住居費(賃料)に関しては、他の支出よりも優先して支払う傾向が強い、と言われています。

また、賃料や、物件の売却価格は、物価と連動しやすい、という特徴があるため、不動産投資(アパート経営)は、インフレにも耐性がある、と言われています。

アパートの建物部分の減価償却費計上による、所得税・住民税の節税効果

アパート物件を対象とした不動産投資には、賃料収入に基づく不労所得を得ることができると言う、キャッシュフロー上のメリットのほかに、不動産投資事業を通じて生じる赤字(建物の減価償却費)を利用して、確定申告を通じ、給与所得等の課税所得を圧縮することができると言う、節税メリットも期待されています。

また、不労所得の蓄積と別に、資産の相続を検討している人の場合、現預金のままで相続するよりも、不動産(収益用物件)に転換して相続した方が、相続税評価を下げることができ、結果的に、相続税や贈与税を節税することができると言うメリットもあります。

さらに、目下、土地(更地)を保有して固定資産税・都市計画税を支払っている人の場合、保有する土地の上に収益用物件を建築することにより、固定資産税等が軽減される、というメリットも期待できます。

一般のサラリーマン・会社員でも、アパート・ローンを使い、レバレッジを効かせた投資が出来る

不動産投資(アパート経営)の場合、一般的な会社員・サラリーマンでも、銀行等の提供するアパートローンを活用することで、レバレッジをかけた投資を行うことができます。

例えば、自己資金1,000万円で、中古のアパート物件(満室時想定利回り5パーセント)を1棟購入する場合、期待できる賃料収入の上限は、年間50万円(1,000万円×5パーセント)です。

これに対し、自己資金1,000万円に加えて、年利2%のアパートローンを4,000万円借りて、5,000万円のアパート物件(満室時の想定利回りは同上)を取得する場合、年間の最大賃料収入は、250万円となります。

4,000万円のアパート・ローンに対し、年間80万円(4,000万円×2%)分の利息支払いを行ったとしても、手残りは170万円(250万円-80万円)となり、これは、自己資金(1,000万円)に対し、17パーセントに相当します。

すなわち、上記例の場合、アパート・ローンというレバレッジ策を活用した結果、自己資金に対する利回りが、3倍強にまで高まった、ということとなります。

アパートローンを用いたレバレッジを積極的に活用し、保有する不動産の量を増やしていくことにより、毎月5万円から数十万円程度の不労所得であれば、ある程度コンスタントに入手していく態勢が、比較的容易に構築できます。

参考:

サラリーマンにおすすめの不労所得の作り方とは|サラリーマンの不労所得作りにおけるリスクも検証

不動産投資(アパート経営)のデメリット

アパートに入居者が集まらない、空室リスクの存在

アパート経営等の不動産投資において、最大のリスクと言われているのが、空室リスクの存在です。

空室が生じれば、当然、賃料収入を得ることができませんから、毎月5万円程度といえども、コンスタントな不労所得を得ることができなくなります。

特に、

- 築年数が経過している、築古物件

- 最寄り駅からのアクセスが悪い物件(公共交通機関を使いづらい物件)

- 地方の市区町村など、過疎化が進行している地域の物件

等においては、空室リスクが高まりやすくなりますので、注意が必要です。

他のアパート住人へと迷惑をかける、悪質な入居者への対処がストレスとなるケースも

空室リスクであれば、リーシング(営業努力)によって解決できるケースもありますが、

- 賃料を約定通りに支払わない入居者や、

- 騒音や、ゴミ出しルールの内容等をめぐる、入居者同士のトラブルなど、

いわゆる「悪質な入居者」に伴うトラブルへの対応については、より大きなストレスがかかります。

賃料支払いの保証等を活用(≒保証会社の利用等)することによって、トラブルのうちの一部に関しては、その発生可能性を軽減することができますが、入居者同士のトラブル等に関しては、管理会社で十分に対応できないものは、物件オーナー自ら対応していかざるを得ない場合もありますので、留意が必要です。

アパート物件の老朽化・修繕にも対応が必要

不動産(アパート)の上物部分(建物部分)に関しては、経年とともに劣化していくことが一般的ですから、賃料収入等を原資にして、こうした劣化に関しても、補修対応を進めていく必要があります。

修繕費がかさんでしまえば、不労所得を蓄積するどころか、不動産投資のトータルの損益がマイナスとなってしまうケースもあるため、注意が必要です。

アフィリエイト・ブログの運営で、毎月5万円の不労所得を得る

はてなブログやアメーバブログなどの無料ブログ・サービスを利用したり、レンタルサーバーを借りて、独自ドメインを用いるなどして、ブログサイトを立ち上げ、そのサイトで、広告主企業に関する宣伝記事を掲載し、そこから生じた広告収入を元手に、成果報酬を得る手法。

うまく時流に乗ることができれば、毎月5万円程度はもとより、数十万円以上の収益をあげ続けているサイトオーナーも、少なからず存在します。

アフィリエイト・サイトの運営で不労所得獲得を狙うメリット

- 初期投資を抑えて、不労所得作りをスタートできる:

不動産投資や、株式投資、といった不労所得作りの手法を実践するにあたっては、最初に、ある程度まとまった資金の投下が必要となることが一般的です。

その点、アフィリエイト・ブログの運営であれば、前述したような無料サービスを利用すれば、初期投資ゼロから、不労所得作りをスタートすることができます。

また、レンタルサーバーを利用したり、独自ドメインを取得した場合でも、初期投資の総額は、数千円〜数万円程度に留まります。

初期投資が限られる分、仮に、ブログ運営を通じた不労所得作りがうまくいかなかったとしても、経済的な損失は限られる、という利点があります。 - 在庫リスクが無いほか、物理的な収益上限が無い:

アフィリエイト・ブログによる不労所得作りに取り組む場合、物販ビジネスでは付き物の、在庫保有リスクを抱えることがありません。

また、居室の数によって賃料収入が制限される、アパート経営などと異なり、サイト運営には、これといって、物理的な収益上限がありません。

サイト運営がうまくいけば、1つのブログサイトで、多額の広告収入を得ることが出来る場合がありますし、サイトの新規開設にも(前述の通り)さしたる初期費用がかからないため、運営ノウハウを活かして、複数サイトの運営に乗り出すサイトオーナーも多数存在します - サイト管理は、1人で、いつでも、どこからでも、行うことが出来る:

アフィリエイト・サイトの規模や、コンテンツの更新頻度などにもよりますが、サイトの管理業務自体は、わざわざ従業員等を雇用せずとも、サイトオーナー1人で完結させることが可能です。

記事コンテンツの作成に関しても、昨今では、クラウドソーシング・サービスを活用して、外注・委託することが可能とされており、こうした仕組みをうまく活用すれば、サイト・オーナーの労力の大半を、削減することが出来ます。 - 利益率が高い:

アフィリエイト・ブログを運営する場合、サイトのあげた広告収入が、サイト・オーナーにとっての不労所得となりますが、その広告収入には、飲食業などでは一般的な「原価」に相当するコストはかかっていません。

このため、収益に対する利益率が極めて高く、うまくブログ・サイトの収益化に成功すれば、その後、効率的に、不労所得の蓄積を進めることができる、というメリットがあります。

アフィリエイトで毎月5万円の定期収入は無理?ブログ運営のデメリットとは

- 収益化まで、かなりの時間がかかる:

不労所得作りを目的にアフィリエイト・ブログの運営を始めたとしても、実際にブログ・サイトから何らかの収益を得ることができるようになるまでは、短くとも半年程度、長ければ数年単位の、極めて長い時間がかかります。

実際にアフィリエイト・ブログの運営に着手したサイト・オーナーの大半が、それだけの長期間、無収益で作業を続けるストレスに耐えられず、サイト運営を諦めてしまう、というのが実情です。 - 実際に収益を出せるようになるかは未知数:

目下、アフィリエイト・ブログ同士の競争は激しく、仮に、今から、サイト運営による不労所得作りに取り組んだとしても、実際に、幾ばくかの収益を得られる段階にまで到達できるか、どうかは、未知数です。

「毎月5万円」どころか、数百円程度の収益すらあげることができないまま、アフィリエイト・ブログの運営をやめてしまうサイト・オーナーも、少なくありません。 - 日々、多量の時間投入を要し、「不労」とは言い難い:

前述の通り、世間には、アフィリエイト・ブログを運営し、多額の広告収入を得ているサイト・オーナーが、複数、存在します。

しかしながら、そうしたサイト・オーナーの大半が、日夜、アフィリエイト・ブログ運営のために、多大な時間を投入しており、中には、「普通の会社員並み」、もしくはそれ以上の時間を日夜投入している人も少なくありません。

日々、それだけの実働時間を投入している以上、とても「不労所得」とは言いづらい、というのも、実情です。

高配当株をポートフォリオに組み入れ、毎月5万円の配当金収入を得る

配当性向の強い株式を保有し、その株式の発行体企業からの配当金を、不労所得として収受するスタイル。

一旦株式を取得してしまえば、あとは定期的に配当金が送金されるのを待つだけ、という手軽さも、魅力のひとつとされています。

不労所得を目的に、高配当株投資に取り組むメリット

- 高配当株は売られにくい:

配当性向の強い、高配当株の場合、配当金を受け取るための権利確定日待ちや、増配期待から、不況時においても、無配当株式などと比較し、売却されにくい、とされています。

売られにくい以上、需給のバランス上、当然、株価も下がりにくい、という利点があります。 - 定期収入があれば、相場下落時も「安値で買い足すチャンス」に変えられる:

仮に、保有している高配当株の株価が値下がりしたとしても、投資家において、給与収入などの定期収入があれば、値下がりを、「割安な価格で、高配当株を買い足すチャンス」と捉えることも可能です。

勿論、これまでに得てきた配当金を原資にして、高配当株を買い足すこと(=実質的な再投資)も可能です。 - 「毎月いくら配当金がもらえるか」の管理がしやすい:

基本的に、日本企業は年に1回か2回、米国企業は年に4回、配当金の支払いを行います。

投資家自身で、配当金の受け取りタイミングをうまく分散することで、コンスタントに毎月、一定額の配当金を受け取れるようにポートフォリオを調整することも可能です。

また、配当金の具体的な金額についても、決算時に各企業が予測値を公表しており、よほどの業績変動がない限り、基本的には事前公表通りの配当金支払いが為されるため、毎月・毎年の受取配当金額の予定・シミュレーションがしやすい、という利点もあります。

覚えておきたい、高配当株投資のデメリット

- インカム・ゲインの収受≒キャピタル・ゲインの放棄:

配当金というインカム・ゲインをもたらしてくれる、高配当株企業(≒配当性向の高い企業株)は、基本的に、成長産業というよりは、成熟産業に属していることが一般的です。

このため、基本的に、業績の高成長は期待しづらく、株価の値上がり益(キャピタル・ゲイン)は狙いにくい、というのが、定説とされています。

※実質的に、高配当株の場合は、「キャピタル・ゲインの形で投資家に還元できないから、配当性向を高めている」という側面もあります。 - 配当金への課税により、複利効果は低減している:

前述の通り、高配当株からの配当金を、新たな高配当株の買い付けに利用する、いわゆる「再投資」は、物理的には当然可能です。

しかし、その場合、あくまでも「課税後」の配当金を元手にして再投資を行うこととなるため、税コストの支払いによって、再投資の効率性(=複利効果)は低減してしまいます。 - 株価や、取得単位によっては、投資予算がかさむことに:

高配当株投資は、一般的な株式投資と同様(=投資信託を買い付ける、インデックス投資とは違い)、個別の株式銘柄を投資対象とすることが一般的です。

当然、株価の高い株式銘柄を買い付けるためには、相応の投資予算が必要ですし、最低取引単位(例:100株)によっては、まとまった投資用資金が必要となることもあります。

REIT(リート)からの分配金で、毎月5万円の不労所得を作る

「不動産投資に興味はあるが、最初からまとまった投資用資金を用意することは難しい」

「アパートローンや、(マンション投資用の)投資ローンがあることは承知しているが、投資のために借金をすることには抵抗がある」

「(買い手との交渉や、登記手続き等に時間のかかる、)現物不動産よりも、手軽、かつスピーディーに現金化できる、流動性・換金性を重視した不動産投資を行いたい」

そのようなニーズを持つ投資家層に大きな人気を誇るのが、上場リート(J-REIT)への投資です。

アパート経営やマンション投資と同様、入居者(テナント)からの賃借料を元手とした分配金を、定期的に不労所得として収受できるほか、「取引市場で、いつでも売買できる」「数万円~数十万円程度の少額から、投資口を買い付けることが出来る」などといったメリットがあり、

「不動産をベースとしつつ、現物不動産よりも手軽に不労所得作りを始めてみたい」

と考えている投資家にとって、様々な利点が指摘されています。

REIT(リート)を用いた不労所得作りのメリット

現物不動産よりも遥かに購入がしやすい

不労所得作り(賃料収入)を目的に、現物不動産(アパートやマンション、駐車場用地等)を購入する場合、

- 物件探しから、

- (仲介業務を担う)不動産業者探し、

- 売り手との交渉・折衝、

- 手付金の支払い

- 金融機関との融資に関する協議

- 売買契約書の締結

- 残金の支払い

- 登記手続き

等々、様々な事務手続きが必要となり、相応の時間的・経済的コストがかかります。

また、(投資対象不動産にもよりますが)少なくとも数百万円~数千万円程度、場合によっては数億円以上の投資用資金が必要となり、仮にアパート・ローン等を活用するにしても、最低数百万円程度の自己負担金を用意する必要があります。

これに対して、REIT(リート)の投資口の場合、REIT(リート)銘柄を取り扱っている証券会社に口座を開設すれば、インターネットを介し、自宅からでも、気軽に買い付けを済ませることが出来るほか、その買い付けに必要な資金量も、(銘柄にもよりますが)概ね数万円~数十万万円程度の少額で事足ります。

わざわざ銀行等から投資用資金を借り入れずとも、100%自己資金で、不労所得作りを目的とした不動産投資を始めることが出来る、というのは、REIT(リート)投資の大きな利点とされています。

多数の大型不動産に対して、分散投資を行うことが出来る

一般投資家が個人レベルで行う不動産投資の対象は、

- アパート(1棟)や、

- マンション(区分所有であることが大半)、

- 戸建て物件、

- 数台~数十台分程度の駐車場用地など、

小規模なものであることが殆どです。

これに対して、REIT(リート)の場合、その投資対象の大半を占めるのは、

- 大型ショッピングモールや、

- 数百室もの客室を持つホテル物件、

- 有料老人ホーム等のヘルスケア施設等、

取得価額が少なくとも数十億円レベルにも及ぶような、大型物件です。

更に、REIT(リート)の場合、1つの銘柄が、これらの大規模物件を(1つ、ではなく)複数抱えることに拠り、ポートフォリオのリスク低減を図る「分散投資」を行っています。

実際問題として、一般の個人投資家が、これだけの規模の不動産を対象に、REIT(リート)並の分散投資を行うことは、資金量や、管理能力の大小の関係で、不可能です。

換金性が高く、リスク資産としての流動性が高い

不労所得作りを目的に現物不動産を取得し、その後、急な資金ニーズ等に対応するため、当該不動産の現金化(=売却)を行いたい場合、

- 買い手候補者を探すところから始まり、

- 購入希望者との間での売買価格交渉、

- 売買契約の締結、

- 決済、

- 登記を伴う、所有権の移転手続き、等々、

様々なプロセスを経る必要があり、短くとも1か月~数ヶ月、長い場合は半年~数年単位の、極めて長い時間をかける必要があります(※逆に、売り急いでしまうと、買い手から足元を見られることとなります)。

これに対して、REIT(リート)の投資口の場合、取引市場に上場していますから、市場の立会時間内であれば、いつでも、市場を介して、購入希望者に対して売却することが可能です。

この、換金性、すなわち(資産としての)流動性の高さは、現物不動産と直接比較した際の、REIT(リート)投資の大きなメリットとされています。

不動産の運用はプロの運用機関に任せることができる

現物不動産に投資する場合、物件の選定や取得手続き、その後のリノベーションや入居者付け、賃料回収、といった作業は、いずれも、原則として、物件オーナー(ないしは、物件オーナーから正式な委託を受けた、不動産管理会社等)にて、執行する必要があります(※管理会社等に委託する場合、相応の手数料等の支払いが必要となります)。

不動産オーナー自身の体力的・時間的投入量が大きく、必ずしも「不労」所得とは言い切れない、というのが、アパート経営やマンション投資に代表される、現物不動産の難点、とされています。

その点、REIT(リート)投資の場合であれば、投資家から集めた資金を原資にした、不動産の取得や、その運用は、いずれも、専門の運用会社が専任で行うこととなります。

個人投資家自体は、不動産投資に纏わる様々なプロセスから解放されるため、自らの本業(会社での勤務等)に専念できる、というメリットがあるほか、REIT(リート)の運用に投資家が直接関与しない分、不動産投資初心者であっても、(同じリートに対して投資している限りにおいては)ベテラン投資家と同程度の利回りを期待することが出来る、という、公平性の利点も指摘されています。

REIT(リート)投資で毎月5万円の不労所得を得るためには、投資元本がいくら必要なのか

REIT(リート)の実際の分配金利回りは、銘柄によって様々ですが、一般社団法人「不動産証券化協会」の公開しているデータによれば、J-REIT分配金利回りは、直近10年間において、概ね3パーセント強程度で推移しています。

仮に、毎月5万円分の不労所得を得る場合、年間での不労所得総額は、60万円(5万円×12ヶ月)となります。

REIT(リート)からの分配金は、「申告分離課税」の対象となりますから、税引き前の分配金総額としては、75万円(60万円÷80パーセント)程度が必要となります。

REIT(リート)の分配金利回りを「3パーセント」と仮定すると、毎年75万円の(税引き前の)不労所得を得るために必要な元本は、2,500万円(75万円÷0.03パーセント)となります。

すなわち、REIT(リート)からの分配金として、税引き後、毎月5万円の不労所得をコンスタントに収受するためには、2,500万円分の必要元本を貯蓄すれば良い、ということとなります。

REIT(リート)を活用して不労所得作りを行うリスク・注意点

REIT(リート)は金融商品であり、その分、現物不動産よりもボラティリティ(値動き)が大きい

アパートやマンション、戸建て、土地、などといった現物不動産が、「不動産市場」で取引されるのに対して、REIT(リート)の投資口は、金融商品として、「金融市場」にて取引されます。

その分、REIT(リート)の投資口価格は、現物不動産の価格と比較して、ボラティリティ(値動き)が極めて大きい、という特質があります。

現に、2008年~2010年頃にかけてのリーマン・ショックの際や、2020年3月のコロナ・ショックの際には、一部のREIT(リート)銘柄の投資口価格は、短期間で一気に半額程度まで下落しました。

同時期、確かに、現物不動産の取引も不活発となり、市場は冷え込みましたが、だからといって、「翌日から、急に、マンションの価値が半分になる」等という事態は、現実問題として生じ得ません。

このように、REIT(リート)の投資口へと投資する場合、現物不動産と比較し、その価値が(マクロ・レベルでの経済変動の影響をより強く受け)短時間で急落するリスクがある、という点に、あらかじめ、十分な留意が必要です。

仮に、「分配金」という形で、定期的に不労所得を収受することが出来たとしても、その間、取得したREIT(リート)の投資口価格が急落してしまえば、トータルでの投資損益が「マイナス(赤字)」となってしまうリスクがあるため、です。

基本的に、節税効果は期待できない

投資家が、アパート経営やマンション投資に取り組む場合、「賃料収入」という不労所得を得ることが出来るほかにも、「節税メリット」という、副次的なメリットを享受出来る場合があります。

しかしながら、REIT(リート)投資の場合、

- 投資家が直接不動産を保有するわけではないため、不動産(建物)の減価償却費を、自らの会計上の損失として計上することが出来ない関係上、所得税・住民税の節税効果は一切期待できないほか、

- 相続財産評価においても、REIT(リート)の投資口は(不動産、ではなく)金融債権として評価されるため、評価減を期待することが出来ず、結果的に、相続税を圧縮することが出来ない、

という、税務上の難点があります。

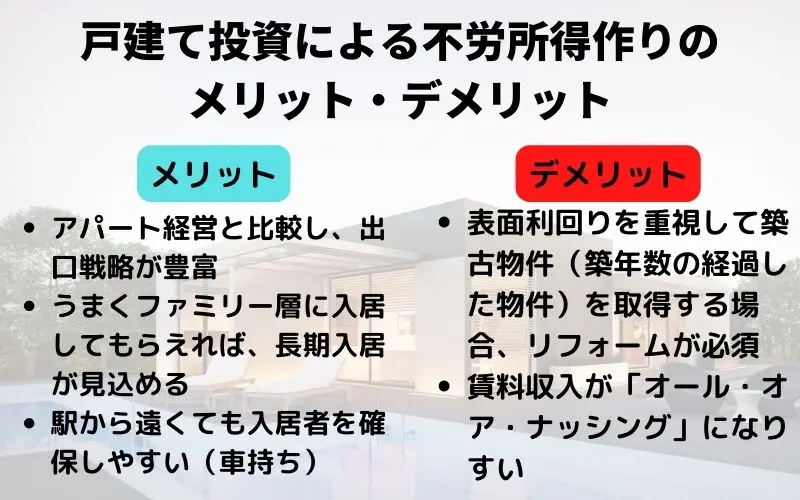

戸建て投資で、毎月5万円の不労所得を得る

戸建て投資による不労所得作りのメリット

戸建て物件の場合、アパート物件よりも出口戦略が豊富

「入居者から賃料収入の形で不労所得を収受する」という点では、前述のアパート経営も、戸建て物件も、同じです。

しかし、アパート物件の場合、仮に、投資家が物件の売却を検討したとしても、その売却候補先(≒買い手候補)となり得るのは、あくまでも「投資家」、すなわち、「仮需」と呼ばれる需要のみ、です。

これに対し、戸建て物件の場合、下記のように、複数の売却候補先を検討することが出来ます。

- 不動産投資家

- 戸建て物件の場合、区分マンションや1棟アパートと比較し、そもそも、不動産投資市場における流通が多くないため、投資先不動産を探している投資家から、引き合いが強くなる傾向があります。

- 居住の戸建て物件を探している人(実需)

- 戸建て不動産の場合、「自分が家族と暮らすための、中古の戸建て物件」を探している、いわゆる「実需」に対しても、物件を売却することが出来ます。

昨今、「新築の注文住宅は、高い。また、建売住宅は個性がない。だから、中古で格安の戸建て物件を取得し、リフォームして暮らしたい」と考える人も少なくないため、エリアによっては、一定の需要を確保することも出来ましょう。 - 物件を賃借して生活している人(=現居住者)

- 賃貸人(家主)と賃貸借契約を締結し、戸建て住宅に目下居住中、という賃借人が、(もしも、当該物件を気に入ってくれていれば)物件を買い取ってくれる可能性もあります。

このように、複数の売却候補先を検討できる分、戸建て物件投資は、アパート経営と比較し、出口戦略が豊富である、という利点があります。

ファミリーに入居してもらえれば、長期間に渡って賃料収入が安定し得る

アパート等に入居する単身者と比較し、子供連れのファミリー層の場合、一旦入居すると、その後、かなりの長期にわたって、物件を賃借し続けてくれる、というメリットがあります。

特に、子供が学童年齢に達すると、「転居=転校」という制約が発生する分、賃貸借契約はいよいよ長期化が見込みやすくなります。

入居者の入れ替わりが少なければ少ないほど、仲介不動産業者等に支払う手数料も少なくて済みますし、物件の原状回復・リフォーム等のコストも節約できます。

駅から遠く、アクセスの悪い物件でも、戸建てならば、賃借人が付いてくれるケースがある

一般的な1棟アパートや、区分マンションの場合、駅から遠く、公共交通機関のアクセスが悪いと、入居者が付きづらく、空室リスクが顕在化しやすい、という難点があります。

一方で、戸建て住宅の場合、

- 入居者が家族持ちの場合、車を所有しているケースが多く(場合によっては、夫婦で2台所有、というケースも)、

- かつ、「出来るだけ、駅や繁華街から離れ、静かな場所で、家族と暮らしたい」というニーズもあることから、

駅から多少距離があったとしても、(その他の諸条件によっては)入居者が付きやすい、という利点があります。

アパートの1居室よりは、賃料を高めに設定しやすい(月額5万円以上の賃料設定は容易)

戸建て物件の場合、少なくとも、アパート物件と比較すれば、1入居者あたりの月額賃料は、比較的高めに設定することが出来ます。

駅から距離があり、些か築古、周辺のアパートの賃料は概ね3万円程度(1K程度の間取り)、という場合でも、戸建て物件ならば、月額10万円前後程度の賃料は設定できましょう。

※ただし、戸建て物件の場合、あくまでも、1物件あたりの入居者は1組、に限定されますので(シェアハウス物件等を除く)、物件全体での賃料収入は、アパートのほうが高額となるケースが一般的です。

戸建て投資による不労所得作りのデメリット

築古物件の場合、入居者集めのために、多少のリフォームは必須

投資の利回り(満室時利回り)を重視し、築古の物件(=築古である分、取引価格が安く、仮に入居者付けをすることが出来れば、高い期待利回りを得られる)を取得する場合、実際の入居者集めをスタートするにあたっては、多少なりとも、リフォームを行うことが必須となります。

リフォームにかかるコストは、当然、計画する修繕工事の内容によりけり、ですが、

- 戸建て物件の取得費用そのものよりも、

- 物件にかけるリフォーム費用のほうが、遥かに高額となってしまった、

というケースも多々散見されますので、留意が必要です。

賃料収入が「オール・オア・ナッシング」になりやすい

アパート物件(例えば、総戸数が10戸)の場合、仮に、1戸~数戸程度の居室に空室が出たとしても、その他の居室からは賃料収入が生じ続けますから、「いきなり賃料収入がゼロ」というケースは、想定しづらい、というのが実情です。

これに対して、戸建て物件の場合、1物件あたりの入居者は、あくまでも、1組(基本的には、一家族)のみ、です。

もしも、その1組の入居者が退去してしまえば、その後、速やかに次のリーシングを成功させない限り、賃料収入が長期間途絶えてしまう危険もあります。

この記事のまとめ

- 会社からの給料以外の収入源を確保しておくことで、不測の事態に備えることが出来る。

- 不労所得作りに取り組むことで、副産物として節税メリットを得られることもある(アパート経営等の場合)。

- 本業の忙しい会社員等で取り組みやすい「手間いらず」な不労所得作りも増えている。

- 基本的に「不労所得作り=投資」であり、投資元本を失う恐れがある。

- 「誰でも簡単に稼げる」不労所得、というのは、相当限られる。

- 1万円程度の少額からスタートできるので、リスクが低い。

- 実際の投資業務は、クラウドファンディング事業者側が行うため、投資家自身の手間暇をかける必要が無い。

- 預金や国債、社債投資などと比較すると利回りが高く、分配金をキャッシュ・フロー(不労所得)として収受しやすい。

- COZUCHI(公式サイト)

東京都内・首都圏の不動産に対して、1口最低1万円から、ネットで気軽に分散投資をすることが出来る。運営会社による共同出資で、投資家の出資元本を保護する「優先劣後スキーム」が採用されている。 - クラウドバンク(公式サイト)

累計応募総額は、1,648億円強(2022年1月時点)。実績平均利回り6.80パーセント。国内の投資型クラウドファンディング業界では最大手クラス。タレントのトリンドル玲奈さんを起用したテレビCMも。 - Funds(ファンズ)(公式サイト)

日本国内の上場企業へと融資するファンドに、最低1円から投資可。これまでの融資先には、メルカリ(東証マザーズ)やアイフル(東証一部)、タカラレーベン(東証一部)など、有名・有力企業が多数。

月5万円の不労所得を実現する!初心者向けガイド|稼ぎ方から必要な資金まで解説

あなたは、今の収入に満足していますか?。

毎月の給料だけでは、なかなか貯金もできないし、欲しいものが買えなかったり、旅行に行きたいと思っても、なかなか実現できないのではないでしょうか?。

そんな悩みをお持ちの方に朗報です!。

この記事では、誰でも始められる「月5万円の不労所得」の獲得方法を、初心者の方にもわかりやすく解説します。。

具体的な稼ぎ方や必要な資金、そして成功するためのポイントを網羅しているので、ぜひ最後まで読んで、あなたも不労所得生活への第一歩を踏み出しましょう!。

月5万円の不労所得で実現できること

月5万円の不労所得があれば、あなたの生活は大きく変わります。

毎月の支出に余裕が生まれ、趣味や旅行を楽しむ時間が増え、将来への不安も軽減されます。

さらに、仕事への依存度が下がり、転職や独立など、新しい選択肢に挑戦できる機会も増えるでしょう。

不労所得を得ることで、時間とお金の自由度が向上し、より充実した人生を送ることができるのです。

生活の質向上

月5万円の不労所得があれば、毎月の生活費に余裕が生まれ、生活の質が向上します。

これまで我慢していた趣味や旅行、欲しいものも、自由に楽しめるようになるでしょう。

また、経済的な余裕は、精神的な安定にも繋がり、日々の生活をより豊かに過ごすことができます。

毎月の支出に余裕が生まれる

月5万円の不労所得があれば、毎月の生活費に余裕が生まれ、家計管理がより楽になります。

例えば、以下のような支出に余裕を持つことができるでしょう。

- 食費

- 外食

- これまで我慢していた外食を、月に数回楽しむことができます。

- 食材

- より質の高い食材を手に入れることができ、食生活の質が向上します。

- デリバリー

- 忙しい日の夕食やランチに、デリバリーサービスを利用することも可能です。

- 娯楽費

- 映画

- 最新の映画を、映画館で鑑賞することができます。

- コンサート

- 好きなアーティストのコンサートに足を運ぶことができます。

- 旅行

- 国内旅行はもちろん、海外旅行へ行くことも夢ではありません。

- 交際費

- 友人との食事

- 友人と気軽に食事に行き、楽しい時間を過ごせます。

- プレゼント

- 大切な人へのプレゼントに、より良いものを贈ることができます。

- イベント参加

- 興味のあるイベントに積極的に参加することができます。

- 貯蓄

- 緊急時用の貯蓄

- 病気や失業など、予想外の事態に備えることができます。

- 将来の夢のための貯蓄

- マイホーム購入や老後の資金準備など、将来の目標達成を後押しします。

- 投資資金

- 不労所得を増やすために、投資に回す資金を増やすことができます。

このように、月5万円の不労所得があれば、生活費以外に使えるお金が増え、今まで我慢していたことを実現できるようになります。

また、将来への不安を軽減し、より安定した生活を送ることができるでしょう。

趣味や旅行などの自由時間とお金が増える

月5万円の不労所得があれば、今まで諦めていた趣味や旅行にも、時間とお金を割けるようになります。

例えば、以下のような趣味や旅行を楽しむことができるでしょう。

- 趣味

- 習い事

- 語学教室、ヨガ教室、料理教室など、興味のある習い事を始めることができます。

- 芸術活動

- 絵画、音楽、写真など、創作活動を始めることができます。

- スポーツ

- ジムに通ったり、スポーツクラブに入会したりして、体力向上を目指せます。

- 旅行

- 国内旅行

- 温泉旅行、テーマパーク、自然豊かな観光地など、様々な場所に足を運べます。

- 海外旅行

- 憧れの海外旅行へ行くことも夢ではありません。

- 一人旅

- 自分だけの時間を満喫できる一人旅に出かけられます。

趣味や旅行は、生活に潤いを与え、心身のリフレッシュにも繋がります。

月5万円の不労所得があれば、これらの活動に積極的に取り組むことで、より充実した日々を送ることができるでしょう。

将来の不安を軽減し、心の余裕が生まれる

月5万円の不労所得は、将来への不安を軽減し、心に余裕をもたらす効果があります。

例えば、以下のような不安を解消できるでしょう。

- 病気や怪我による収入減

- 病気や怪我

- 病気や怪我をして働けなくなった場合でも、生活費をある程度賄うことができます。

- 治療費

- 高額な治療費の負担を軽減することができます。

- 生活費

- 収入が減っても、生活水準を維持することができます。

- 失業による収入減

- 転職活動

- 失業後、焦らずじっくり転職活動に取り組むことができます。

- スキルアップ

- 失業期間中に、スキルアップのための勉強や資格取得に挑戦できます。

- 起業

- 起業の準備期間として、失業期間を活用することができます。

- 老後の生活費不安

- 老後資金

- 老後の生活費を貯蓄したり、投資に回したりすることができます。

- 年金収入

- 年金収入だけでは不安な部分を補うことができます。

- 生活水準

- 老後も現在の生活水準を維持できる可能性が高まります。

将来への不安を抱えていると、心身ともに疲弊し、日々の生活にも悪影響を及ぼす可能性があります。

月5万円の不労所得があれば、これらの不安を軽減し、心身ともに安定した状態を保てます。

選択肢の拡大

月5万円の不労所得は、あなたの生活における選択肢を大きく広げてくれます。

仕事に縛られることなく、自分の夢や目標に挑戦する機会が増え、より充実した人生を送ることができるようになるでしょう。

仕事への依存度が下がり、転職や独立の選択肢が増える

月5万円の不労所得があれば、仕事への依存度が下がり、転職や独立など、より自由なキャリアを選択できるようになります。

現在の仕事に満足していない、将来のキャリアプランに不安を抱えている方は、不労所得を築くことで、より積極的に行動できるようになるでしょう。

- 転職

- 希望する職種へ

- 給与が低くても、やりがいのある仕事に転職できます。

- 労働時間

- ワークライフバランスを重視し、労働時間の短い仕事に転職できます。

- 職場環境

- より働きやすい環境の会社に転職できます。

- 独立

- 起業

- 起業の準備期間として、不労所得を活用できます。

- 副業

- 副業を本格化させ、独立への道筋をつけることができます。

- フリーランス

- 自分のスキルを活かして、フリーランスとして活動できます。

不労所得は、安定収入を確保することで、リスクの高い転職や独立に挑戦する際の精神的な支えとなります。

また、新しい道に挑戦する時間と資金を確保できるため、より成功しやすい環境が作れるでしょう。

やりたいことに挑戦する機会が増える

月5万円の不労所得があれば、仕事や生活費の心配から解放され、今まで諦めていた夢や目標に挑戦する機会が増えます。

例えば、以下のようなことに挑戦できるようになるでしょう。

- スキルアップ

- 資格取得

- スキルアップにつながる資格を取得し、将来のキャリアアップを目指せます。

- 語学学習

- 海外旅行や仕事に役立つ語学を習得できます。

- プログラミング

- 将来の選択肢を広げるために、プログラミングスキルを習得できます。

- 創作活動

- 音楽制作

- 作曲や演奏など、音楽活動を本格的に始めることができます。

- 執筆活動

- 小説、ブログ、エッセイなど、文章を書く活動に挑戦できます。

- 絵画

- 絵画教室に通ったり、自宅で絵を描いたりして、創作活動を楽しみます。

- ボランティア

- 地域貢献

- 地域貢献活動に参加し、社会に貢献できます。

- 国際協力

- 海外のボランティア活動に参加し、世界に貢献できます。

- 動物保護

- 動物保護活動に参加し、動物たちの命を救う活動ができます。

不労所得は、時間的・経済的な余裕を生み出し、挑戦したいことを実現するための大きな力となります。

自分の興味関心や才能を活かして、新しい世界に挑戦してみましょう。

時間とお金の自由度が高まり、人生の選択肢が広がる

月5万円の不労所得は、時間とお金の自由度を高め、人生の選択肢を広げる可能性を秘めています。

仕事に縛られることなく、自分のペースで生活できるようになり、今まで諦めていた夢や目標に挑戦できるようになるでしょう。

- ライフスタイル

- 移住

- 住みたい場所に引っ越し、新しい生活を始められます。

- 時間の使い方

- 自分の好きな時間に、好きなことをできます。

- 働き方

- 副業を本格化させたり、フリーランスとして活動したりするなど、働き方を自由に選択できます。

- 家族との時間

- 子育て

- 子供の成長をゆっくりと見守る時間を作れます。

- 家族旅行

- 家族旅行を頻繁に計画し、楽しい思い出を作れます。

- コミュニケーション

- 家族との時間を大切にし、良好な関係を築けます。

- 自己成長

- 学び

- 興味のある分野を深く学ぶことができます。

- スキルアップ

- 新しいスキルを習得し、自己成長を促進できます。

- 挑戦

- 今まで挑戦できなかったことに、積極的に取り組めます。

不労所得は、時間とお金の自由度を高めることで、より自分らしい人生を送るための選択肢を広げてくれます。

仕事に縛られることなく、自分の夢や目標に向かって、積極的に行動できるようになるでしょう。

目標達成へのモチベーション

月5万円の不労所得は、単に収入を増やすだけでなく、目標達成へのモチベーションを高める効果も期待できます。

具体的な目標を設定し、それを達成していく過程で、あなたは更なる成長を実感できるでしょう。

目標設定の明確化により、行動計画が立てやすくなる

月5万円の不労所得を目標にすることで、あなたは具体的な行動計画を立てやすくなります。

漠然とした「お金を増やしたい」という気持ちだけでは、なかなか行動に移せないものです。

しかし、月5万円という明確な目標を設定することで、どのようにすれば達成できるのか、具体的な方法を考えることができるようになります。

目標設定の例

- 投資信託で月5万円の不労所得を得る

- 目標金額

- 月5万円の不労所得を得るには、年利5%で運用した場合、1,200万円の投資が必要です。

- 投資期間

- 5年後の目標達成を目指す場合、年間240万円の積み立てが必要です。

- 行動計画

- 毎月20万円を積み立て、投資信託に投資します。

- 不動産投資で月5万円の不労所得を得る

- 目標金額

- 月5万円の不労所得を得るには、利回り5%で運用した場合、1,200万円の物件が必要です。

- 投資期間

- 10年後の目標達成を目指す場合、年間120万円の積み立てが必要です。

- 行動計画

- 毎月10万円を積み立て、不動産投資を始めます。

- ブログ運営で月5万円の不労所得を得る

- 目標金額

- 月5万円の不労所得を得るには、1日に1,000人のアクセスを集める必要があります。

- 投資期間

- 1年後の目標達成を目指す場合、1週間で約20記事の投稿が必要です。

- 行動計画

- 毎日ブログ記事を投稿し、SEO対策を施してアクセス数を増やします。

このように、月5万円の不労所得という明確な目標を設定することで、具体的な行動計画を立て、着実に目標達成に近づいていくことができます。

収入増加を実感することで、更なる目標に挑戦したくなる

月5万円の不労所得を得ることで、あなたは収入増加を実感し、更なる目標に挑戦したくなるでしょう。

例えば、以下のような目標を設定できるかもしれません。

- 不労所得の金額アップ

- 目標金額

- 月5万円から月10万円、さらには月20万円と、目標金額を引き上げていくことができます。

- 投資戦略

- 投資対象や運用方法を精査し、より高い利回りを実現するための戦略を立てられます。

- 行動計画

- 投資スキルを向上させ、より多くの資金を運用できるよう、計画的に行動できます。

- 資産形成

- 投資

- 不労所得で得た収入を再投資し、資産形成を加速できます。

- 不動産

- 不動産投資に挑戦し、更なる収入源を確保できます。

- 将来設計

- 老後の生活設計や子供の教育資金の準備など、将来の夢を叶えるための計画を立てられます。

- 新しいビジネスに挑戦

- 起業

- 安定収入を確保することで、起業に挑戦しやすくなります。

- 副業

- 新たな副業に挑戦し、収入源を増やせます。

- 夢の実現

- 自分の夢やビジョンを実現するための資金を確保できます。

不労所得は、経済的な安定感だけでなく、目標達成への意欲を高め、更なる挑戦を促す力となります。

収入増加を実感することで、あなたは自分の可能性を信じ、より積極的な行動を起こせるようになるでしょう。

経済的な安定感を得ることで、自己成長への意欲が高まる

月5万円の不労所得は、経済的な安定感をもたらし、自己成長への意欲を高める効果があります。

経済的な不安から解放されることで、あなたは自分の時間とエネルギーを、より建設的なことに集中できるようになるでしょう。

- 仕事への向き合い方

- 仕事へのモチベーション

- 経済的な不安から解放され、仕事へのモチベーションが高まります。

- パフォーマンス向上

- 仕事に集中しやすくなり、パフォーマンスが向上します。

- キャリアアップ

- スキルアップやキャリアアップへの意欲が高まります。

- 新しい挑戦

- 学び

- 新しいスキルを習得したり、資格取得に挑戦したりする意欲が高まります。

- 起業

- 起業など、リスクの高い挑戦にも積極的に取り組めるようになります。

- 夢の実現

- 自分の夢や目標の実現に向けて、積極的に行動できます。

- 人間関係

- ストレス軽減

- 経済的な不安から解放されることで、ストレスが軽減されます。

- 人間関係の改善

- 心の余裕から、周囲の人との良好な関係を築きやすくなります。

- 自己肯定感

- 自信と自己肯定感が高まり、より豊かな人間関係を築けるようになります。

経済的な安定感は、自己成長を阻害する要因を取り除き、あなた自身の可能性を広げてくれます。

不労所得を得ることで、あなたは仕事、プライベート、そして自己成長のすべてにおいて、より充実した人生を送ることができるでしょう。

月5万円の不労所得を築くための具体的な方法

月5万円の不労所得を得るには、いくつかの方法があります。

この記事では、初心者の方でも取り組みやすい、代表的な3つの方法を紹介します。

それぞれの特徴やメリット・デメリットを理解して、あなたに合った方法を選びましょう。

配当金による不労所得

配当金は、企業が株主に利益の一部を分配するもので、株式を保有しているだけで受け取ることができます。

高配当株と呼ばれる、配当利回りの高い企業の株式に投資することで、安定した不労所得を得ることが可能です。

高配当株投資で安定収入を目指す

高配当株投資は、配当利回りの高い企業の株式に投資することで、安定的な収入を得ることを目指す投資方法です。

高配当株は、企業が安定した収益を上げており、その利益を株主に還元することに積極的な企業の株式と言えます。

高配当株投資の魅力

高配当株投資の魅力は、以下の点が挙げられます。

- 安定収入

- 配当金

- 高配当株は、安定した収益を上げており、定期的に配当金が支払われます。

- インカムゲイン

- 配当金は、株式を保有しているだけで得られる収入(インカムゲイン)です。

- 生活費

- 配当金収入は、生活費の一部に充てることができます。

- リスクヘッジ

- 株価下落

- 株価が下落した場合でも、配当金収入があることで、損失をある程度カバーできます。

- 安定性

- 高配当株は、安定した収益を上げており、株価の変動が比較的少ない傾向があります。

- 安心感

- 安定した配当金収入は、投資家の心理的な安心感につながります。

- 長期投資

- 複利効果

- 配当金収入を再投資することで、複利効果によって資産を増やすことができます。

- 時間

- 長期的な視点で投資することで、安定した不労所得を実現できます。

- 将来設計

- 老後の生活資金や子供の教育資金の準備など、将来設計に役立ちます。

高配当株投資は、安定した収入を得たい方、リスクを低く抑えたい方、長期的な視点で資産運用を行いたい方におすすめです。

配当金を得るための投資金額の目安

月5万円の不労所得を配当金で得るためには、どれくらいの投資金額が必要なのでしょうか?。

これは、投資する株式の配当利回りによって大きく変わります。

配当利回り別の投資金額目安

- 配当利回り3%の場合

- 年間目標収入

- 月5万円 × 12ヶ月 = 60万円

- 必要な投資金額

- 60万円 ÷ 0.03 = 2,000万円

- 解説

- 配当利回り3%の株式で年間60万円の配当を得るには、2,000万円の投資が必要です。

- 配当利回り5%の場合

- 年間目標収入

- 月5万円 × 12ヶ月 = 60万円

- 必要な投資金額

- 60万円 ÷ 0.05 = 1,200万円

- 解説

- 配当利回り5%の株式で年間60万円の配当を得るには、1,200万円の投資が必要です。

このように、配当利回りが高ければ、必要な投資金額は少なくなります。

ただし、配当利回りが高い株式は、リスクが高い場合もあるため、注意が必要です。

投資をする際は、配当利回りだけでなく、企業の業績や財務状況などを総合的に判断することが大切です。

配当金投資のリスクと注意点

高配当株投資は魅力的な投資方法ですが、リスクや注意点も理解しておく必要があります。

以下に、高配当株投資におけるリスクと注意点をまとめました。

- 株価の下落リスク

- 企業業績

- 企業の業績が悪化すると、株価が下落し、損失が発生する可能性があります。

- 市場環境

- 景気後退や金融危機など、市場環境の変化によって、株価が下落する可能性があります。

- 配当カット

- 企業の業績が悪化すると、配当が減額される、または、配当がカットされる可能性があります。

- 企業の倒産リスク

- 倒産

- 投資した企業が倒産した場合、投資した資金は回収できず、損失が発生します。

- リスク管理

- 倒産のリスクを最小限に抑えるために、企業の財務状況や経営状況をしっかりと分析することが重要です。

- 分散投資

- 複数の企業に分散投資することで、リスクを軽減できます。

- 情報収集の重要性

- 企業情報

- 投資する企業の業績、財務状況、経営戦略などをしっかりと調査し、理解することが重要です。

- 市場動向

- 経済状況、金利動向、為替動向などの市場動向を常に把握しておく必要があります。

- 情報源

- 信頼性の高い情報源から情報収集を行い、冷静に判断することが大切です。

高配当株投資は、リスクとリターンを理解した上で、慎重に判断することが大切です。

投資をする前に、しっかりと情報収集を行い、リスク管理を徹底しましょう。

投資信託で不労所得

投資信託は、複数の投資家から集めた資金を、プロの運用会社が株式や債券などに分散投資する金融商品です。

投資信託に投資することで、専門知識がなくても、リスクを抑えながら資産運用を行い、不労所得を得ることが可能です。

投資信託の仕組みとメリット

投資信託は、複数の投資家から集めた資金を、プロの運用会社が株式や債券などに分散投資する金融商品です。

投資信託は、自分で銘柄を選んで投資する株式投資や債券投資に比べて、以下のようなメリットがあります。

- 分散投資

- リスク軽減

- 投資信託は、複数の銘柄に分散投資することで、リスクを軽減できます。

- 個別銘柄

- 個別銘柄に投資する場合、その銘柄が不振に陥ると大きな損失を被る可能性があります。

- 安心感

- 分散投資により、投資全体の安定性が高まり、安心感を得られます。

- 専門家による運用

- 知識・経験

- プロの運用会社が、投資の知識と経験を活かして、投資信託を運用します。

- 銘柄選定

- 投資信託は、運用会社が厳選した銘柄に投資するため、自分で銘柄を選ぶ必要がありません。

- 安心

- 投資初心者でも安心して資産運用を始められます。

- 少額から投資可能

- 資金

- 投資信託は、数千円から投資できるものもあります。

- 敷居の低さ

- まとまった資金がない方でも、気軽に投資を始められます。

- 資産形成

- コツコツと積み立てていくことで、着実に資産形成を進めることができます。

このように、投資信託は、分散投資、専門家による運用、少額から投資可能といったメリットがあるため、初心者の方でも比較的取り組みやすい投資方法といえます。

月5万円の不労所得を得るための投資信託選び

月5万円の不労所得を投資信託で得るためには、適切な投資信託を選ぶ必要があります。

投資信託を選ぶ際は、以下のポイントを参考にしましょう。

- 投資対象

- 株式

- 株式に投資する投資信託は、成長性の高い企業に投資できるため、高いリターンが期待できます。

- 債券

- 債券に投資する投資信託は、株式に比べて安定性が高く、リスクを抑えられます。

- 不動産

- 不動産に投資する投資信託(REIT)は、安定的な収入源となりえます。

- 運用方針

- インデックス型

- 特定の指数(日経平均株価など)に連動し、市場全体の動きに沿って運用する投資信託です。

- アクティブ型

- 市場平均を上回るリターンを目指して、運用会社が独自に銘柄を選定して運用する投資信託です。

- バランス型

- 株式と債券の両方に投資することで、リスクとリターンのバランスをとった運用を行う投資信託です。

- 手数料

- 信託報酬

- 投資信託の運用を委託する際に、運用会社に支払う手数料です。

- 販売手数料

- 投資信託を購入する際に、証券会社などに支払う手数料です。

- 比較

- 手数料は、投資信託によって大きく異なるため、比較検討することが重要です。

- 過去の運用実績

- パフォーマンス

- 過去の運用実績は、投資信託のパフォーマンスを知る上で重要な指標となります。

- リスクとリターン

- 過去の運用実績から、投資信託のリスクとリターンの関係を把握できます。

- 参考

- 投資信託を選ぶ際は、過去の運用実績を参考にしましょう。

月5万円の不労所得を得るためには、投資信託選びが非常に重要です。

これらのポイントを参考に、あなたに合った投資信託を見つけ出し、長期的な視点で資産運用を行いましょう。

投資信託運用における手数料とリスク

投資信託には、運用を委託する際に発生する手数料と、投資に伴うリスクがあります。

これらの要素を理解した上で、投資信託を選び、運用することが重要です。

- 手数料

- 信託報酬

- 投資信託の運用を委託する際に、運用会社に支払う手数料です。

- 販売手数料

- 投資信託を購入する際に、証券会社などに支払う手数料です。

- 影響

- 手数料は、投資信託の運用成績に影響を与えるため、比較検討することが大切です。

- リスク

- 元本割れリスク

- 投資した元本が、当初の投資額を下回ってしまうリスクです。

- 運用成績

- 投資信託の運用成績は、市場の動向や運用会社の能力によって大きく左右されます。

- リスク許容度

- 投資信託を選ぶ際は、自分のリスク許容度を考慮することが重要です。

投資信託は、元本保証される商品ではありません。

投資をする際は、リスクとリターンを理解した上で、慎重に判断することが大切です。

また、手数料は運用成績に影響を与えるため、手数料の低い投資信託を選ぶようにしましょう。

不動産投資で不労所得

不動産投資は、物件を購入し、賃貸に出すことで家賃収入を得る投資方法です。

入居者がいる限り、安定した収入を得られるため、不労所得の代表的な手段として人気があります。

不動産投資の種類と収益モデル

不動産投資には、様々な種類と収益モデルがあります。

代表的なものを以下に紹介します。

- 区分マンション投資

- 概要

- マンションの一室を購入し、賃貸に出す投資方法です。

- メリット

- 初期費用が比較的安く、少額から始められる点です。

- デメリット

- 一棟マンションに比べて、収益性が低くなる傾向があります。

- 一棟マンション投資

- 概要

- マンション全体を購入し、賃貸に出す投資方法です。

- メリット

- 区分マンションに比べて、収益性が高くなる傾向があります。

- デメリット

- 初期費用が高額で、まとまった資金が必要になります。

- 一棟アパート投資

- 概要

- アパート全体を購入し、賃貸に出す投資方法です。

- メリット

- 一棟マンションに比べて、比較的安価で購入できる物件が多いです。

- デメリット

- マンションに比べて、管理が複雑になる場合があります。

- 戸建て賃貸投資

- 概要

- 戸建て住宅を購入し、賃貸に出す投資方法です。

- メリット

- 一戸建て住宅は、マンションに比べて、広々とした空間を提供できます。

- デメリット

- マンションに比べて、管理が手間がかかります。

- 駐車場投資

- 概要

- 土地を購入し、駐車場として賃貸に出す投資方法です。

- メリット

- 初期費用が比較的安く、土地の有効活用ができます。

- デメリット

- 収益性は他の不動産投資に比べて低くなる傾向があります。

不動産投資は、物件の種類や立地、収益モデルによって、リスクとリターンが大きく異なります。

自分の資金力や投資目標、リスク許容度などを考慮して、最適な投資方法を選びましょう。

不動産投資の利回りについて

不動産投資の利回りは、投資した資金に対する収益率を示す重要な指標です。

利回りが高ければ、それだけ多くの収入を得られる可能性が高いですが、同時にリスクも高くなる傾向があります。

利回りの計算方法

不動産投資の利回りは、以下の式で計算できます。

- 表面利回り

- 式

- 表面利回り = 年間の賃料収入 ÷ 物件価格 × 100

- 例

- 物件価格が2,000万円で、年間賃料収入が100万円の場合、表面利回りは5%となります。

- 注意点

- 表面利回りは、物件価格に対する家賃収入の割合を示すものであり、実際の収益率とは異なります。

- 実質利回り

- 式

- 実質利回り = 年間の賃料収入 – 諸経費 ÷ 物件価格 × 100

- 諸経費

- 固定資産税、管理費、修繕費、空室リスクなど、家賃収入から差し引かれる費用です。

- 例

- 物件価格が2,000万円で、年間賃料収入が100万円、諸経費が20万円の場合、実質利回りは4%となります。

利回りとリスクの関係

一般的に、利回りが高い物件は、リスクが高い傾向があります。

例えば、築年数が古かったり、立地が悪かったりする物件は、入居者が見つかりにくく、空室リスクが高くなります。

そのため、利回りが高くても、実際には収益が安定しない場合があります。

投資目標に合わせた利回りの選択

不動産投資をする際は、自分の投資目標に合わせた利回りの物件を選ぶことが大切です。

安定収入を得たい場合は、利回りは低くても、安定した収益が見込める物件を選びましょう。

一方、積極的にリスクを取って、より高いリターンを目指したい場合は、利回りの高い物件を選ぶことも可能です。

不動産投資の利回りは、物件によって大きく異なるため、しっかりと比較検討し、自分の投資目標に合った物件を選びましょう。

不動産投資におけるリスクと注意点

不動産投資は、安定した不労所得を得られる可能性を秘めた投資方法ですが、リスクも伴います。

以下に、不動産投資におけるリスクと注意点をまとめました。

- 空室リスク

- 入居者

- 賃貸物件に入居者がみつからないと、家賃収入が得られず、損失が発生します。

- 立地

- 駅からの距離や周辺環境など、立地条件が悪いと、入居者が見つかりにくくなります。

- 対策

- 入居しやすい物件にする、家賃設定を見直す、管理会社を活用するなどの対策が必要です。

- 家賃滞納リスク

- 入居者

- 入居者が家賃を滞納した場合、収入が途絶え、経済的な損失が発生します。

- 審査

- 入居者の審査をしっかりと行う、保証会社を利用するなどの対策が必要です。

- 回収

- 家賃滞納が発生した場合、適切な回収方法を検討する必要があります。

- 修繕費リスク

- 老朽化

- 物件が老朽化すると、修繕費用が発生します。

- 費用

- 修繕費用は、物件の規模や築年数によって大きく異なります。

- 積立

- 修繕費用に備えて、定期的に積み立てを行うことが大切です。

- 金利上昇リスク

- ローン

- 不動産投資では、ローンを利用する場合が多く、金利が上昇すると、返済額が増加します。

- 影響

- 金利上昇は、収益性に大きな影響を与えます。

- 対策

- 金利上昇リスクを考慮し、返済計画を立てる必要があります。

- 不動産価格下落リスク

- 市場

- 不動産市場の動向によって、物件価格が下落する可能性があります。

- 損失

- 物件価格が下落すると、売却した場合に損失が発生する可能性があります。

- 長期投資

- 不動産投資は、長期的な視点で取り組むことが大切です。

- 災害リスク

- 地震

- 地震などの自然災害によって、物件が損壊し、大きな損失が発生する可能性があります。

- 保険

- 地震保険などの適切な保険に加入することが重要です。

- 対策

- 災害リスクを考慮し、物件の耐震性を確認する必要があります。

不動産投資は、これらのリスクを理解し、適切な対策を講じることで、安定した不労所得を得られる可能性があります。

投資をする前に、しっかりと情報収集を行い、専門家の意見を参考にしながら、慎重に判断しましょう。

不労所得 月5万を成功させるためのポイント

不労所得 月5万を実現するには、具体的な方法だけでなく、成功させるためのポイントを押さえることも重要です。

この記事では、ポートフォリオの構築、情報収集、目標達成への強い意志という3つのポイントを解説します。

これらのポイントを意識することで、あなたは不労所得 月5万の目標達成にぐっと近づくことができます。

ポートフォリオの重要性

不労所得 月5万を安定的に得るためには、様々な投資方法を組み合わせて、リスクを分散することが重要です。

ポートフォリオとは、投資対象の組み合わせのこと。

分散投資によって、特定の投資先が不振に陥った場合でも、他の投資先でカバーできる可能性が高まり、安定した収益を期待できます。

分散投資でリスクを最小限に抑える

分散投資とは、複数の投資先に資金を分散することで、リスクを軽減する投資戦略です。

特定の投資先に資金を集中させると、その投資先が不振に陥った場合、大きな損失を被る可能性があります。

しかし、分散投資を行うことで、リスクを複数の投資先に分散させることができ、損失を最小限に抑えることができます。

分散投資のメリット

分散投資には、以下のようなメリットがあります。

- リスクの軽減

- 全体的な安定性

- 複数の投資先に分散することで、全体的な安定性を高めることができます。

- 個別銘柄のリスク

- 特定の銘柄が不振に陥っても、他の銘柄でカバーできる可能性があります。

- 損失抑制

- 損失を最小限に抑えることができます。

- リターンの安定化

- 安定収入

- 複数の投資先から安定した収入を得ることができます。

- 市場変動

- 市場の変動に左右されにくく、安定した収益を期待できます。

- 安心感

- 投資全体の安定性が高まることで、安心感を得られます。

分散投資の具体例

- 株式投資

- 業種

- 複数の業種に分散投資することで、業種全体の不振によるリスクを軽減できます。

- 地域

- 国内株式だけでなく、海外株式にも分散投資することで、地域リスクを軽減できます。

- 銘柄

- 複数の銘柄に分散投資することで、個別銘柄のリスクを軽減できます。

- 不動産投資

- エリア

- 複数のエリアに分散投資することで、エリア特有のリスクを軽減できます。

- 物件種別

- マンション、アパート、戸建てなど、複数の物件種別に分散投資することで、物件種別特有のリスクを軽減できます。

- 賃貸経営

- 複数の賃貸経営を行うことで、入居者や家賃滞納などのリスクを分散できます。

- 投資信託

- 投資対象

- 株式、債券、不動産など、複数の投資対象に分散投資できます。

- ファンド

- 複数のファンドに分散投資することで、ファンド特有のリスクを軽減できます。

- 運用会社

- 複数の運用会社に分散投資することで、運用会社特有のリスクを軽減できます。

分散投資は、不労所得 月5万を安定的に得るための重要な戦略です。

投資をする際は、必ず分散投資を意識しましょう。

資産配分を調整し、安定収益を目指す

ポートフォリオを作成する際は、投資対象の比率、つまり資産配分を調整することが重要です。

資産配分は、投資家のリスク許容度や投資目標によって異なります。

資産配分の考え方

- リスク許容度

- リスク回避型

- リスクを避けたい場合は、安定性の高い債券や不動産に多く投資します。

- 積極投資型

- 積極的にリスクを取りたい場合は、成長性の高い株式に多く投資します。

- バランス型

- リスクとリターンのバランスを取りたい場合は、株式と債券をバランス良く投資します。

- 投資目標

- 短期目標

- 短期間で利益を得たい場合は、成長性の高い株式に多く投資します。

- 長期目標

- 長期的に安定した収入を得たい場合は、安定性の高い債券や不動産に多く投資します。

- ライフプラン

- ライフプランを考慮し、それぞれの時期に合わせた資産配分を行うことが重要です。

資産配分の調整方法

- 定期的な見直し

- 市場動向

- 市場の動向や自分のライフプランの変化に合わせて、定期的に資産配分を見直す必要があります。

- リスク許容度

- リスク許容度や投資目標の変化に応じて、資産配分を調整する必要があります。

- 期間

- 目安としては、年に1回程度は見直すようにしましょう。

- リバランス

- 比率調整

- 資産配分が目標から大きくずれてしまった場合、比率を調整する必要があります。

- 例

- 株式の比率が高くなりすぎた場合は、一部を売却して債券に投資するなどして、比率を調整します。

- 安定化

- リバランスを行うことで、ポートフォリオ全体の安定性を維持できます。

資産配分を適切に調整することで、リスクをコントロールし、安定した収益を得ることができます。

投資をする際は、自分のリスク許容度や投資目標をしっかりと理解し、適切な資産配分を行いましょう。

長期的な視点でポートフォリオを見直す

ポートフォリオは、市場の動向や自分のライフプランの変化に合わせて、長期的な視点で定期的に見直す必要があります。

例えば、以下のような状況では、ポートフォリオの見直しが必要となります。

- 市場環境の変化

- 金利上昇

- 金利が上昇すると、債券の価格が下落する傾向があります。

- インフレ

- インフレが進むと、株式や不動産などの資産価値が下落する可能性があります。

- 経済状況

- 経済状況が悪化すると、株式市場が下落する可能性があります。

- ライフプランの変化

- 結婚

- 結婚すると、住宅購入や子育てなど、資金が必要になります。

- 出産

- 出産すると、子供の教育費など、長期的な資金計画が必要になります。

- 老後

- 老後資金の準備など、将来の生活設計に合わせて、資産配分を見直す必要があります。

- リスク許容度の変化

- 年齢

- 年齢を重ねるにつれて、リスク許容度は低くなる傾向があります。

- 経験

- 投資経験を積むことで、リスク許容度が変わることがあります。

- 心理的な変化

- 心理的な変化によって、リスク許容度が変わることがあります。

定期的な見直しによって、市場環境やライフプランの変化に対応し、安定した収益を確保できるポートフォリオを維持することができます。

目安としては、年に1回程度はポートフォリオを見直すようにしましょう。

情報収集と学びの継続

不労所得 月5万を成功させるには、常に情報収集を続け、学び続けることが重要です。

市場のトレンドや新しい投資手法に関する知識をアップデートすることで、より効果的な資産運用戦略を立てることができます。

市場トレンドや投資手法に関する最新情報を入手する

市場は常に変化しています。

不労所得 月5万を安定的に得るためには、最新の市場トレンドや投資手法に関する情報を常に収集し、自分の投資戦略に反映することが重要です。

情報収集の手段

- 経済ニュース

- 新聞

- 日経新聞、朝日新聞、読売新聞などの経済面で、最新の経済動向や市場トレンドに関する情報を収集できます。

- 経済雑誌

- ダイヤモンド、週刊東洋経済、週刊ダイヤモンドなどの経済雑誌で、より深く掘り下げた分析や解説を読むことができます。

- 経済ニュースサイト

- 日経ビジネス、東洋経済オンライン、ダイヤモンドオンラインなどの経済ニュースサイトで、最新の情報を手軽にキャッチアップできます。

- 投資情報サイト

- 証券会社

- 証券会社のホームページで、市場分析や銘柄情報などの投資情報を閲覧できます。

- 投資関連サイト

- 株式投資、投資信託、不動産投資など、専門性の高い投資情報サイトで、詳細な情報や分析を得ることができます。

- ブログ

- 投資に関するブログで、個人投資家の視点や独自の分析情報を得ることができます。

- セミナー・イベント

- 金融機関

- 銀行や証券会社が主催する投資セミナーで、投資の基本知識や最新の投資情報を学ぶことができます。

- 投資関連団体

- 投資関連団体が主催するセミナーやイベントで、専門家の講演や意見交換を通して、最新の情報を収集できます。

- オンラインセミナー

- インターネットを活用したオンラインセミナーで、時間や場所を選ばずに、最新の情報を学ぶことができます。

情報収集は、不労所得 月5万の目標達成に不可欠です。

様々な情報源から情報を集め、常に最新の知識をアップデートしましょう。

投資に関する書籍やセミナーを活用する

投資に関する知識を深めるには、書籍やセミナーを活用することも有効です。

様々なジャンルの書籍やセミナーが提供されているため、自分のレベルや興味に合わせて、適切なものを選択しましょう。

投資に関する書籍

- 初心者向け

- 投資の基礎知識

- 投資の基本的な考え方や用語、様々な投資方法について解説している書籍です。

- 資産運用

- 資産運用全般について解説している書籍です。

- 入門書

- 投資初心者向けの入門書は、投資の世界を理解するのに役立ちます。

- 中級者向け

- 株式投資

- 株式投資のテクニックや分析方法、銘柄選びのポイントについて解説している書籍です。

- 投資信託

- 投資信託の選び方、運用方法、リスク管理について解説している書籍です。

- 不動産投資

- 不動産投資の基礎知識、物件選び、賃貸経営、税金対策について解説している書籍です。

- 上級者向け

- テクニカル分析

- チャート分析など、テクニカル分析の手法について解説している書籍です。

- ファンダメンタル分析

- 企業の財務状況や経営状況などを分析するファンダメンタル分析について解説している書籍です。

- 投資戦略

- 様々な投資戦略について解説している書籍です。

投資セミナー

- 無料セミナー

- 金融機関

- 銀行や証券会社が主催する無料セミナーで、投資の基本知識や最新の投資情報を学ぶことができます。

- 投資関連団体

- 投資関連団体が主催する無料セミナーで、専門家の講演を聴講できます。

- 有料セミナー

- 専門知識

- 有料セミナーでは、より深く専門的な知識を学ぶことができます。

- 個別指導

- 個別指導を受けることで、自分の投資スタイルに合ったアドバイスを受けることができます。

- 費用対効果

- セミナーの費用対効果を考慮して、参加するセミナーを選びましょう。

書籍やセミナーを通して、投資に関する知識を深め、より効果的な資産運用を目指しましょう。

失敗から学び、投資スキルを向上させる

投資の世界では、必ずしも成功するとは限りません。

失敗から学ぶことは、投資スキルを向上させる上で非常に重要です。

失敗から何を学び、どのように改善していくのか、具体的な方法を紹介します。

- 失敗の原因を分析する

- 記録

- 投資の記録をしっかりと残すことで、過去の失敗を振り返ることができます。

- 冷静な分析

- 感情的な判断ではなく、冷静に失敗の原因を分析しましょう。

- 反省

- 失敗から何を学び、次はどうすれば良いのかを考え、反省しましょう。

- 改善策を見つける

- 情報収集

- 失敗の原因を理解したら、改善策を見つけるために、関連する情報を集めましょう。

- 専門家

- 必要であれば、専門家に相談してみましょう。

- 行動

- 改善策を見つけたら、積極的に行動に移しましょう。

- 成功体験を積み重ねる

- 目標達成

- 小さな成功体験を積み重ねることで、自信とモチベーションを高められます。

- 継続

- 成功体験は、投資を継続する上で大きな力になります。

- 成長

- 成功体験を通して、投資スキルを向上させることができます。

投資は、失敗から学ぶことで成長するものです。

失敗を恐れないで、積極的にチャレンジし、経験を通して投資スキルを向上させましょう。

目標達成への強い意志

不労所得 月5万の目標達成には、具体的な方法や知識だけでなく、強い意志と継続的な努力が必要です。

困難に直面しても諦めずに、目標達成への強い意志を持ち続けることが、成功への鍵となります。

挫折せずに継続する強い決意を持つ

不労所得 月5万の目標達成は、一朝一夕にできるものではありません。

投資や副業など、様々な方法を試す中で、思うように成果が出ない時期もあるかもしれません。

しかし、そこで諦めてしまうのではなく、目標達成への強い決意を持ち続け、継続することが重要です。

- 目標を常に意識する

- 目標の可視化

- 目標金額や達成時期を明確に設定し、常に意識しましょう。

- 目標シート

- 目標シートを作成し、目に見える場所に掲示することで、モチベーションを維持できます。

- リマインダー

- スマホのアプリなどで、定期的に目標を思い出せるように設定しましょう。

- 小さな成功を積み重ねる

- 達成感

- 大きな目標を達成するのは難しいですが、小さな成功を積み重ねることで、達成感を味わえます。

- モチベーション維持

- 小さな成功体験は、モチベーションを維持する上で重要です。

- 自信

- 成功体験を通して、自信を高めることができます。

- 周りの人に相談する

- 仲間

- 同じ目標を持つ仲間と情報交換したり、励まし合ったりすることで、モチベーションを維持できます。

- 専門家

- 投資や副業など、専門分野の専門家に相談することで、的確なアドバイスを得られます。

- サポート

- 周りの人のサポートは、目標達成への大きな力になります。

不労所得 月5万の目標は、決して簡単なものではありません。

しかし、強い意志と継続的な努力によって、必ず達成できるはずです。

目標達成のイメージを具体的に描く

目標達成への強い意志を持つためには、目標達成後のイメージを具体的に描くことが重要です。

目標達成後の生活を具体的に想像することで、モチベーションを維持し、困難に立ち向かう力を得られます。

- 具体的な目標設定

- 金額

- 月5万円という目標金額だけでなく、そのお金で何をしたいのか、具体的に書き出しましょう。

- 時期

- いつまでに目標を達成したいのか、具体的な時期を設定しましょう。

- 行動

- 目標を達成するために、どのような行動が必要なのか、具体的な計画を立てましょう。

- 目標達成後の生活を想像する

- 理想の生活

- 月5万円の不労所得を得て、どのような生活を送りたいのか、具体的に想像してみましょう。

- 具体的な行動

- 旅行、趣味、家族との時間、自己投資など、具体的にどのような行動を取りたいのか書き出してみましょう。

- ポジティブな感情

- 目標達成後の生活を想像することで、ポジティブな感情が生まれ、モチベーションが高まります。

- 目標を常に意識する

- 可視化

- 目標達成後の生活を想像したイメージを、写真や絵、言葉などで可視化しましょう。

- 視覚化

- 目に見える場所に、目標を常に意識できるような工夫をしましょう。

- モチベーション維持

- 目標を常に意識することで、モチベーションを維持し、行動を続けられます。

目標を達成するためのイメージを具体的に描くことは、モチベーション維持、行動継続、そして成功への道筋をつけるために非常に有効です。

成功体験を積み重ね、モチベーションを維持する

不労所得 月5万の目標達成には、モチベーション維持が重要です。

モチベーションを維持するためには、成功体験を積み重ねることが有効です。

小さな成功体験を積み重ねることで、自信と達成感を味わい、目標達成への意欲を高められます。

- 成功体験を記録する

- 目標達成

- 目標を達成した際には、その喜びや達成感を記録しましょう。

- 振り返り

- 記録を見返すことで、過去の成功体験を思い出し、モチベーションを高められます。

- 自信

- 成功体験を積み重ねることで、自信を持つことができます。

- 成功体験を共有する

- 仲間

- 目標を達成した喜びを、同じ目標を持つ仲間と共有しましょう。

- 励まし

- 仲間からの励ましが、モチベーション維持に役立ちます。

- 刺激

- 仲間の成功は、さらなるモチベーションの向上につながります。

- 成功体験を糧にする

- 分析

- 成功体験を分析し、成功の要因を理解することで、次の目標達成につなげられます。

- 改善

- 成功体験を通して、改善点を見つけ、より良い方法を追求できます。

- 成長

- 成功体験を糧にすることで、自己成長を促進できます。

成功体験を積み重ねることは、目標達成へのモチベーション維持に不可欠です。

成功体験を通して、自信、喜び、そして成長を実感し、不労所得 月5万という目標達成に近づきましょう。

不労所得 月5万 よくある質問集|初心者向けガイド

「不労所得 月5万」というキーワードで検索しているあなたは、もしかしたら、今の収入に満足していないかもしれません。

毎月の給料だけでは、なかなか貯金もできないし、欲しいものが買えなかったり、旅行に行きたいと思っても、なかなか実現できないのではないでしょうか?。

そんな悩みをお持ちの方に、朗報です!。

この記事では、誰でも始められる「月5万円の不労所得」について、よくある質問をまとめました。

具体的な稼ぎ方、必要な資金、そして成功するためのポイントまで、わかりやすく解説しているので、ぜひ最後まで読んで、不労所得生活への第一歩を踏み出しましょう!。

不労所得 月5万 稼ぎ方に関するFAQ

不労所得 月5万を稼ぐには、どんな方法があるのでしょうか?。

この記事では、配当金、投資信託、不動産投資という3つの代表的な方法について、具体的な質問と回答をまとめました。

これらの方法の特徴やメリット・デメリットを理解することで、あなたに合った不労所得の稼ぎ方を見つけることができるでしょう。

配当金による不労所得に関する質問

配当金は、企業が株主に利益の一部を分配するもので、株式を保有しているだけで受け取ることができます。

高配当株と呼ばれる、配当利回りの高い企業の株式に投資することで、安定した不労所得を得ることが可能です。

ここでは、配当金による不労所得について、よくある質問とその回答を紹介します。

配当金で月5万円稼ぐには、いくら必要ですか?

配当金で月5万円稼ぐために必要な投資金額は、投資する株式の配当利回りによって大きく変わります。

配当利回りは、株価に対する配当金の割合を示すもので、高いほど多くの配当を受け取ることができます。

配当利回り別の投資金額目安

- 配当利回り3%の場合

- 年間目標収入

- 月5万円 × 12ヶ月 = 60万円

- 必要な投資金額

- 60万円 ÷ 0.03 = 2,000万円

- 配当利回り5%の場合

- 年間目標収入

- 月5万円 × 12ヶ月 = 60万円

- 必要な投資金額

- 60万円 ÷ 0.05 = 1,200万円

このように、配当利回りが高ければ、必要な投資金額は少なくなります。

しかし、配当利回りが高い株式は、リスクが高い場合もあるため注意が必要です。

投資をする際は、配当利回りだけでなく、企業の業績や財務状況などを総合的に判断することが重要です。

配当金を得るには、どんな株を買えばいいですか?

配当金を得るためには、配当利回りの高い企業の株式、つまり高配当株に投資する必要があります。

高配当株は、企業が安定した収益を上げており、その利益を株主に還元することに積極的な企業の株式と言えます。

高配当株の選び方

高配当株を選ぶ際は、以下のポイントを参考にしましょう。

- 配当利回り

- 目安

- 配当利回りは、株価に対する配当金の割合を示すもので、一般的に3%以上の銘柄が高配当株と言われています。

- 比較

- 複数の銘柄を比較し、配当利回りの高い銘柄を選びましょう。

- 注意

- 配当利回りだけで判断せず、企業の業績や財務状況などを総合的に判断することが大切です。

- 企業の安定性

- 業績

- 安定した収益を上げており、今後も安定的に配当を支払う見込みがある企業を選びましょう。

- 財務状況

- 負債が少なく、財務体質が安定している企業を選びましょう。

- 経営体制

- 経営体制が安定しており、将来性のある企業を選びましょう。

- 過去の配当実績

- 継続性

- 過去に安定して配当を支払っている企業は、今後も配当を継続する可能性が高いです。

- 増配

- 過去に配当を増額している企業は、今後も増配する可能性があります。

- 参考

- 過去の配当実績は、今後の配当予想を考える上で重要な参考情報となります。

高配当株の探し方

高配当株は、証券会社のホームページや投資情報サイトなどで検索できます。

「高配当株ランキング」や「配当利回りランキング」などの情報を参考に、複数の銘柄を比較検討しましょう。

高配当株を選ぶ際は、配当利回りだけでなく、企業の安定性や将来性などを総合的に判断することが重要です。

配当金投資のリスクは?

配当金投資は、安定した収入を得られる可能性を秘めた投資方法ですが、リスクも伴います。

主なリスクは以下の通りです。

- 株価の下落リスク

- 企業業績

- 企業の業績が悪化すると、株価が下落し、損失が発生する可能性があります。

- 市場環境

- 景気後退や金融危機など、市場環境の変化によって、株価が下落する可能性があります。

- 配当カット

- 企業の業績が悪化すると、配当が減額される、または、配当がカットされる可能性があります。

- 企業の倒産リスク

- 倒産

- 投資した企業が倒産した場合、投資した資金は回収できず、損失が発生します。

- リスク管理

- 倒産のリスクを最小限に抑えるために、企業の財務状況や経営状況をしっかりと分析することが重要です。

- 分散投資

- 複数の企業に分散投資することで、リスクを軽減できます。

配当金投資は、リスクとリターンを理解した上で、慎重に判断することが大切です。

投資をする前に、しっかりと情報収集を行い、リスク管理を徹底しましょう。

Author Info

-

fill.mediaは、国内の融資型クラウドファンディング(ソーシャルレンディング)や、不動産クラウドファンディング、ロボアドバイザー、インデックス投資業界等の最新情報を提供する、投資・金融情報総合メディア。その他、昨今、主に若年投資家の間で大きな関心を集めつつあるFIRE(Financial Independence, Retire Early)に関する最新情報を専門的に扱う、FIRE(早期リタイア)専門の検証チーム等があります。

不労所得検証チームでは、様々なアルタナティブ投資も含めて、不労所得獲得のために用いられる投資関連スキーム全体について、掘り下げた検証を行います。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞