ソーシャルレンディングにおける「保証」とは|元本保証との違い&保証付きファンドの注意点

「初心者です。

ソーシャルレンディング各社のファンドを見ていると、”保証付き”という物を時折見かけます。

反面、”ソーシャルレンディングに元本保証は無い”との言説もよく見かけます。

では、ソーシャルレンディングファンドによくある、”保証”とは、何なのでしょうか?」

(20代・男性・ソーシャルレンディング投資歴:なし)

第三者の保証付ファンドも続出中?今話題の「ソーシャルレンディング投資」とは

貸金業者が、新たに、金融商品取引業(主に、第二種金融商品取引業)の登録を取得し、自身の融資事業のための資金(=貸付原資)を、全国の個人投資家から、クラウドファンディング形式で調達。

その後、調達した資金を借り手企業に対して融資して、借り手から回収した利息、及び元金を元手に、投資家へと分配・償還を行うスキームを、「ソーシャルレンディング」と言います。

企業がソーシャルレンディング事業から資金調達するメリット

「企業が融資を受ける」となると、まず誰もが想定するのが、「銀行からの融資」でしょう。

ソーシャルレンディング事業者から融資を受ける借り手企業は、なぜ、銀行からではなく、ソーシャルレンディング事業者から、資金融資を受けるのでしょうか。

また、ソーシャルレンディング事業者から資金融資を受ける企業の中には、国内証券市場の上場企業も複数含まれています。

銀行からの間接金融資金だけでなく、株式市場からの直接金融調達も可能な、上場企業が、わざわざソーシャルレンディング事業者から資金調達を行う背景には、どのような事情があるのでしょうか。

ソーシャルレンディング事業者の場合、銀行よりも、融資審査が緩やか

預金者から預かっている「預金」を元手に、資金需要者に対して融資を行う「銀行」と比較し、個人投資家から集めた投資用資金を元手に融資を行うソーシャルレンディング事業者の行う融資審査は、自然、緩やかな物となります。

このため、いわゆる、「銀行からの融資を受けられないような企業」、具体的には、

- 創業からまだ間もない企業(例:年初に創業したばかり、という会社等)や、

- 直近数期において、赤字決算が継続してしまっているような企業であったとしても、

ソーシャルレンディング事業者ならば、貸出条件や担保・保証の条件等によっては、融資を行ってくれるケースがあり得ます。

銀行よりもソーシャルレンディング事業者のほうが、貸出条件もフレキシブルに調整してくれる

ソーシャルレンディング事業者の中には、

- 「物上保証」(=担保物の所有者が、借り手自身ではないケース)を可としている事例もありますし、

- 貸出にあたり、法人の代表者の連帯保証を求めない、ということもあり、

- かつ、融資を受けた資金の利用方法、いわゆる「資金使途」についても、自由(=定め無し)、とするケースもあります。

いずれも、借り手企業側の目線に立てば、極めて自由度の高い、フレキシブルな資金調達が出来る、ということで、メリットがあります。

また、国内のソーシャルレンディング事業者の多くが、

「借入期間中については、元本の分割返済は不要(=利息のみの返済でOK)」

としており、これは、特に短期的なつなぎ資金(=ブリッジローン)を必要としている借り手企業にとっては、大きなメリットとなります。

ファンド募集を通じて、全国の投資家にPRを行うことが出来る

特に上場企業がソーシャルレンディングを活用する場合、

「ソーシャルレンディング事業者のファンド募集を通じ、全国の個人投資家に向けて、自社のブランド・知名度の向上を図りたい」

というケースが多く見受けられます。

いくら「東証一部上場企業」といっても、業界を離れ、一般個人消費者・投資家にまで、その名を知られている企業、というのは、実はかなり限られます。

特に、これまでBtoB(企業間・法人向けの取引)のみに専念してきた上場企業が、新たにマーケットの裾野を広げるべく、BtoC領域(一般消費者向け事業)に参入したい、と考えるにあたっては、これまで取り組んできたものとは、全く異なるマーケティングの実施が求められます。

こうした取り組みに悩む上場企業が、ソーシャルレンディング利用に活路を見出す、というケースは実は珍しくなく、現に、ソーシャルレンディング・プラットフォーム・サービスを提供しているファンズ(Funds)においては、サービスに参画している上場企業の多くが、その参画の狙いとして、「知名度向上」「一般投資家へのブランディング」といった点を挙げています。

投資家、資金需要者、双方から、高い注目を集めている、ソーシャルレンディング。

しかしながら、国内ソーシャルレンディング業界には、まだ、未成熟の部分も多く、いくつかの「危険会社」の存在も気にかかります。

ソーシャルレンディング投資検討にあたっては、あらかじめ、こちらのコンテンツも、是非、ご参照下さい。

↓

ソーシャルレンディング【おすすめ会社&危険会社ランキング】最新版

企業がソーシャルレンディングから資金調達を行う場合の注意点

資金需要者、ないしは、個人投資家向けのブランディングに取り組む企業が、ソーシャルレンディング事業者から(ないしは、ソーシャルレンディング事業者のプラットフォームを利用して)融資を受ける場合、下記のような事項に、十分な注意を払う必要があります。

ソーシャルレンディング事業者の課す、高い貸付金利

投資家へと利益分配を行う都合上、ソーシャルレンディング事業者の課す貸付金利は高く、年率で10パーセントを超えることも珍しくありません。

また、ソーシャルレンディング事業者の融資の大半が、元本据え置き(=借入期間中は、利息のみの返済)にて行われる関係上、利息の計算対象となる元本部分の目減りが遅く、結果として、利息を含めた返済総額は、(特に、借入期間が長い場合)莫大なものとなる可能性があります。

借り手ににおいては、資金的な余裕ができ次第、ソーシャルレンディング事業者から(資金調達コストの高い)借入金に関しては、即座に返済を行うことが、財務戦略上は正解となります。

基本的には、長期の資金調達手法としては魅力が薄い

ソーシャルレンディング事業者の多くは、投資家に対して、「出資の中途解約は、原則として不可」と明示しています。

これは、

- 仮に、ファンドの運用期間中に、大規模な経済変動等が生じ、

- それが原因で、大量の投資家から、一斉に、出資の中途解約申請が寄せられた場合、

- これに全て応じていると、ソーシャルレンディング事業者自身のキャッシュフローがショートしかねない、

というリスクがあるため、です。

しかし、この制約があるがため、投資家の多くは、長期運用型のファンドを忌避し(=資金が長期拘束されるため、当然です)、短期運用型のファンドを志向する傾向が強まります。

結果的に、ソーシャルレンディング事業者から借り手企業への融資についても、長期期間の融資を前提としたものではなく、短期ローン(数ヶ月程度~1年程度)の貸付が主流となります。

また、ソーシャルレンディング事業者の中には、長期間の借り入れを望む借り手企業の需要に対応するため、「借換ファンド」(=既存ファンドの元本償還原資を確保するために、新規ファンドを募集する)の組成を継続的に取り扱っているケースもありますが、これは、悪くすると、一種のポンジ・スキームの温床となるリスクがありますし、仮にソーシャルレンディング事業者が行政処分を受けるなどした場合、その後の借換ファンド組成・募集が不調となり、一気に延滞・貸し倒れが噴出する要因の一つとなる危険性も含有しています。

「保証付き」のソーシャルレンディングファンドは確かに多いが…

国内ソーシャルレンディング事業者が組成・公開しているファンドの中には、確かに、「保証付き」とされているファンドが、多数、存在します。

保証付きファンドの実例

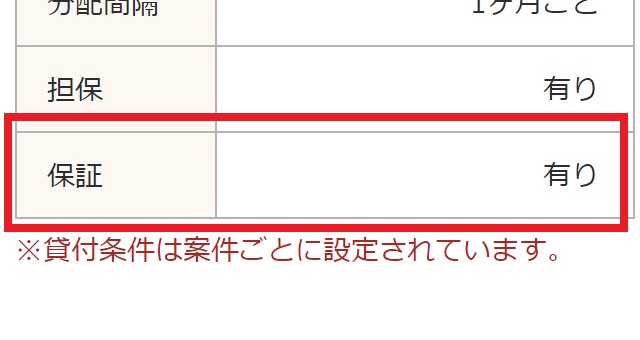

例えば、ジャスダック上場企業である、LCホールディングス株式会社の100パーセント子会社、「株式会社LCレンディング」が運営するソーシャルレンディングサービス、「LCレンディング」にて組成・公開されているファンド「LCGF588号 6か月運用型」を見てみると、

引用元:LCレンディング「LCGF588号 6か月運用型」https://www.lclending.jp/apl/fund/detail?fund_id=1131 ※赤い囲み線は、当サイト加筆

↑このように、「保証:有り」と明記されており、かつ、ファンド概要文においては、

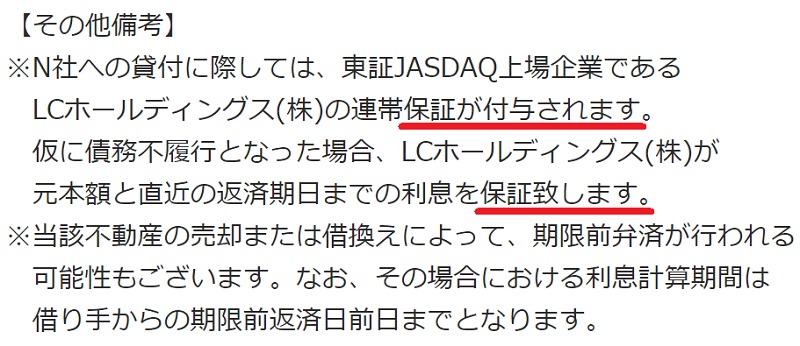

引用元:LCレンディング「LCGF588号 6か月運用型」https://www.lclending.jp/apl/fund/detail?fund_id=1131 ※赤いアンダーラインは、当サイト加筆

↑このように、「(連帯)保証が付与される」「元本と利息を保証致します」等と言った文言の記載が確認できます。

その反面、同ファンドの「リスク説明(PDF)」においては、

(B) 借り手が貸し付けを行った資金の返済をしなくなった場合には、お客様が当社にお支払いいただいた出資金の元本額が全額返ってこないおそれがあります。

引用元:https://www.lclending.jp/common/pdf/risk/current/risk_public.pdf

但し、担保権を実行しても、担保物件の価値下落、担保物件の売却ができない等の理由により、お客様が LC レンディング社にお支払いいただいた出資金の元本額が全額返ってこないおそれがあります。また、保証人が倒産等する場合には、保証人からの支払を受けることはできないことになります。

引用元:https://www.lclending.jp/common/pdf/risk/current/risk_public.pdf

LC レンディング社は、担保権の取得に際し、担保の評価を行いますが、担保価値の低下や借り手及び保証人の信用力の低下等により、LC レンディング社の借り手に対する貸付債権が全額担保されない結果、お客様が当社にお支払いいただいた出資金の元本額が全額返ってこないおそれがあります。

引用元:https://www.lclending.jp/common/pdf/risk/current/risk_public.pdf

↑このように、投資家が出資した元本の全額が、返ってこない(=毀損する)可能性が、明記されています。

結局のところ、投資家の出資した元本は、保証されるのか、されないのか、質問者様がご不安に思われるのも、当然の事と存じます。

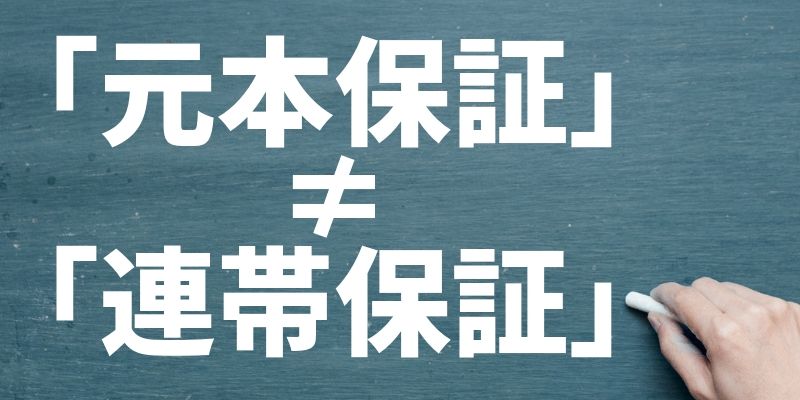

保証付きファンドの注意点「(連帯)保証と、元本保証は、全く異なる」

第一に、質問者様に、はっきりと御認識頂く必要があるのが、(※質問者様自ら仰っておられる通り、)ソーシャルレンディングファンドにおいて、ソーシャルレンディング事業者が、投資家の出資元本を保証することは、無い、という点です。

※そもそも、金融商品取引法の第39条において、損失補填行為は、明確に禁止されています。

換言すれば、全てのソーシャルレンディングファンドは、一様に、元本割れ・元本毀損のリスクを負っています。

投資家としては、ソーシャルレンディング事業者が組成しているファンドに出資を行う場合、元本割れのリスクを、許容・受忍する必要があります。

では、上記例のように、ソーシャルレンディングファンドにおいて謳われていることのある「保証」とは、何なのか、と申しますと、これは、

- (出資元本の)元本保証ではなく、

- あくまでも、第三者による、債務の連帯保証に過ぎません。

そもそも、ソーシャルレンディングにおける「連帯保証」とは

連帯保証とは、債務者の、債権者に対する債務支払いについて、債務者本人以外の第三者が、これを連帯にて保証することを指します。

万が一、債務者本人が、債権者への債務支払いを滞らせた場合、債務者の債務を連帯保証している、保証人は、債務者本人に代わって、債権者に対し、債務の支払いを行う義務を負うこととなります。

例えば、お金に困ったAさんが、Bさんに対し、借金の申し込みをする、とします。

その際、Bさんとしては、Aさんの経済的窮状を知っているため、Aさんに対してお金を貸したとしても、そのお金が実際に返ってくるか、不安を感じる場合があります。

そうした状況を見た、第三者、Cさんが、Bさんに対して、

「Aさんにお金を貸してあげてください。万が一、AさんがBさんにきちんとお金を返さなければ、私(Cさん)が、Aさんに代わって、Bさんにお金を返して差し上げます」

と申し出たとします。

そして、Bさんが、Cさんの資産状況等を確認した結果、Cさんが経済的に信頼できる方であることを、Bさんとして、納得できた場合、

- Aさんが債務者

- Bさんが債権者

- Cさんが連帯保証人

という、債権・債務・保証の構造が成立することとなります。

「連帯保証付き=安心」とは、限らない。

上記の、Aさん・Bさん・Cさんの関係で言えば、一見、債権者であるBさんの立場は、Cさんによる連帯保証の存在によって、安泰なものに見えるかもしれません。

しかしながら、実際にAさんがBさんへの返済を遅らせてしまい、BさんがCさんに対し、

「連帯保証義務に基づいて、私(Bさん)への返済を、あなた(Cさん)が行ってください」

と求めた場合、Cさんが、必ず、従前の約束通りに、Bさんへの返済を行ってくれるか、どうか、は、現実問題としては、未知数です。

- Cさんが、連帯保証義務の履行を拒否したり、

- Cさんとしては、連帯保証義務を履行したかったとしても、経済的に、そのような余力がない状態である場合、

Bさんとしては、Aさんのみならず、Cさんからも、債権の回収が出来ない、という事態が発生し得ます。

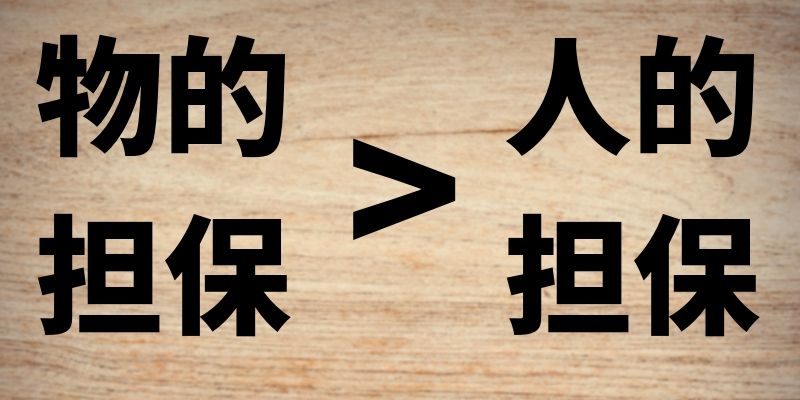

貸し手から見ると、基本的に、「物的担保」のほうが、「人的担保(保証)」よりも好ましい

上記例で言えば、Cさんが、連帯保証義務の履行を拒否した場合、Bさんとしては、裁判等を通じて、Cさんの資産を特定し、これに対し、差押等の手続きを行う必要があります。

その時点で、Cさんに、有効な資産がなければ、「差し押さえるべき資産が(そもそも)ない」として、Cさんからの債権回収に、失敗する恐れもあります。

上記にて見てきた「(連帯)保証」という仕組みは、担保実務においては、

- 不動産等の「物的」担保に対し、

- 「人的」担保、

という呼ばれ方をします。

資金の借り手(債務者)が、返済を滞らせた場合、もしもあらかじめ、金銭消費貸借契約において、不動産等の「物的担保」の設定が為されていたとすれば、貸し手(債権者)としては、裁判等の手続きを経ることなく、担保権が設定されている資産(不動産等)について、市場での換価を行う等して、自身の債権の回収を図ることが可能です。

※ただし、先順位の抵当権者が存在する場合等は除く。

このため、一般的に、資金の貸し借りにおいては、物的担保(不動産等)の提供のほうが、人的担保(第三者個人や第三者法人による、連帯保証)の提供よりも、貸し手からは、歓迎される傾向があります。

「物的担保として差し出す資産が無い時に、やむを得ず活用されるのが、人的担保(連帯保証)である」と換言することもできるでしょう。

※ソーシャルレンディングファンドにおける、担保・保証等の用語の詳細については、こちらのコンテンツも、ご参照下さい。

↓

ソーシャルレンディング投資に欠かせない担保の用語・知識を総まとめ。|ソーシャルレンディング・ラボ

保証付きのソーシャルレンディング・ファンドの見方

各ソーシャルレンディング事業者の組成・公開している、(連帯)保証付きファンドへの出資を検討する場合、下記のような点に、十分に、注意を払う必要があります。

- 当該「保証」は、あくまでも、第三者による、借り手債務の「連帯保証」に過ぎず、元本保証では、決して、ない。

- 連帯保証人が、連帯保証義務の履行を行わない場合、債権者としては、債権の回収に失敗する恐れがある。

- 連帯保証人の保証能力(純資産の状況や、現時点で連帯保証を行っている債務の合計額等)を十分に確認したうえで、出資是非を検討する必要がある。

「保証」という耳当たりの良い言葉に惑わされることなく、元本毀損リスクについても、十分に把握をしたうえで、冷静に、ファンド内容を精査する必要がある点に、どうぞくれぐれも、ご留意ください。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは