「ソーシャルレンディングは月利複利って本当ですか?」

「ソーシャルレンディング投資を検討しています。

いろいろと情報収集していたら、”ソーシャルレンディングは月利複利だから有利”というフレーズを見かけました。

これはどういう意味でしょうか?」

(30代・男性・ソーシャルレンディング投資歴:なし)

今話題の融資型クラウドファンディング(ソーシャルレンディング)とは

貸金事業者がクラウドファンディング形式で募集するファンドに対して出資し、貸金事業者が借り手企業から回収した利息金などを原資とする、分配金の収受を狙う投資手法が、融資型クラウドファンディング(ソーシャルレンディング)です。

融資型クラウドファンディング(ソーシャルレンディング)の基本スキーム

融資型クラウドファンディング(ソーシャルレンディング)における、基本的な資金の流れを時系列で表現すると、下記のようになります。

- 貸金業の登録を受けた金融事業者が、別途、第二種金融商品取引業の登録を取得し、「ソーシャルレンディング事業者」となる。

- ソーシャルレンディング事業者は、自身のホームページにファンド情報を掲載・公開し、投資家からの出資を募集する。

- 投資家は、ソーシャルレンディング事業者のHPに掲載されているファンド情報を閲覧し、気に入ったファンドがあれば、事前に投資用資金をデポジットしたうえで、「出資申込」を行う。

- 投資家による出資が成立すると、投資家とソーシャルレンディング事業者との間で、「匿名組合契約」が締結される(ソーシャルレンディング事業者が「営業者」。投資家が「匿名組合員」)。

- ソーシャルレンディング事業者は、投資家から集めた資金を元手に、外部の借り手企業に対する資金融資を行う。この際、ソーシャルレンディング事業者と借り手企業との間で、金銭消費貸借契約が締結される。また、融資に合わせて、借り手企業が保有している資産(不動産等)に対して、担保権が設定されることもある。

- 借り手企業は、ソーシャルレンディング事業者に対して、利息、並びに、元金の返済を行う。

- ソーシャルレンディング事業者は、借り手企業から回収した利息、及び元金を原資に、投資家に対して、利益分配、及び、投資元本の償還を行う。

投資家にとっての、ソーシャルレンディングのメリット・デメリット

投資家の目線から見ると、ソーシャルレンディングには、主に下記のようなメリット・デメリットがあります。

メリット

- 提示されている期待利回りが高い。

- 先着方式だけではなく、抽選方式も併用して、投資募集を行っている事業者・ファンドがある。

- 毎月分配型のソーシャルレンディング事業者も存在する。

- マネーフォワードなどの、家計簿管理アプリの、自動連係機能に対応しているソーシャルレンディング事業者もある。

- 法人口座や、未成年口座の開設に対応しているソーシャルレンディング事業者もある。

- 貸金業の登録を受けていない一般個人・法人では本来タッチできない、貸金業プロジェクトに、相乗り投資を行うことが出来る。

- 1万円程度の少額から各ファンドに投資を行うことが出来る。

- 伊藤忠商事などの大企業から出資を受けているソーシャルレンディング事業者もある。

- 実際に貸金業務は、全て、ソーシャルレンディング事業者(ないしは、そのグループ会社)が執行するため、投資家としては「ほったらかし投資」が出来る。

- 上場企業に対して融資するファンドや、融資に際して、不動産担保が設定されるファンドもある。

- マイクロファイナンス期間向けの融資など、社会的インパクトが重視された案件・ファンドも募集されている。

- 各ファンドへの出資持分には、取引市場(セカンダリ・マーケット)が存在しないため、いわゆる「値動き」が無く、日々の値上がり・値下がりに対して、一喜一憂する必要が無い。

デメリット

- ロボアドバイザーのような自動積立投資機能が提供されていない。

- 投資対象の資産クラスが「貸付債権」に限定されており、ソーシャルレンディング単体では、分散投資の効力が小さい。

- リターンは一定(=事前に提示された期待利回りを上回ることは稀)だが、リスクに関しては、「元本全てを失う恐れ」がある。すなわち、リスクとリターンが、非対称な状況にある。

- 銀行等が行う貸付の融資先と比較すると、ソーシャルレンディング事業者の融資先企業は、財務状況や社歴等の「属性」が悪いケースがある(=銀行融資を受けられない企業が、ソーシャルレンディング事業者から融資を受ける、という構図がある)。

- 出資の中途解約が原則として出来ず、流動性が低い。同じく貸付債権に対して(実質的に)投資する社債ETF(投資適格社債を中心に投資するETF)と比べて、換金性が著しく劣る。

- 投資にあたり、証券会社等では一般的な「特定口座」を利用できず、分配金の受取額等に応じて、投資家自身が確定申告等を行う必要が生じる。

- 未上場で、財務基盤が(上場企業と単純比較すれば)未熟な事業者が運営しているソーシャルレンディング・サービスも少なくない。

- 日本投資者保護基金の補償対象とはならない。

- ロボアドバイザーのような、分配金の自動再投資機能は存在しない。そのため、複利効果を享受したい場合は、投資家自身で、分配金を任意のファンドに対して再投資する必要がある。

- ソーシャルレンディング事業者が貸付債権を回収できなかった場合等において、投資家の出資元本が毀損する恐れがある(=元本割れのリスクがある)

- 投資にあたって、少額投資非課税制度(NISA・つみたてNISA・ジュニアNISA)の投資枠が利用できない。

- 不動産クラウドファンディング等では散見される、ポイントサイトなどで貯めたポイントを投資に利用する「ポイント投資」機能が提供されていない。

参考:

【2021年9月最新版】ソーシャルレンディングおすすめ10社&危ない3社比較ランキング【投資初心者必見】

複利とは

「複利」という仕組みを端的に換言すれば、

- 投資「元本」部分だけではなく、

- 投資「利息」部分にも、さらに利息が付いていく、

という仕組みといえます。

これに対して、投資期間中、利息が付与されるのは、あくまでも、「(そもそもの)元本のみ」という場合は、それを「単利」といいます。

投資家の立場から見れば、当然、

- 「単利」型の投資商品よりも、

- 「複利」型の投資商品のほうが、

投資元本の増大ペースが大きく、投資商品として、効率的である、といえます。

例えば、若年投資家層の間で人気が拡大しているロボアドバイザーの場合、投資対象であるETFからの分配金を、ロボアドバイザーが自動的に再投資する(=新たなETF取得資金として活用される)ため、分配金の元本への組み入れが進み、「複利効果」を最大化しやすい、と言われています。

参考:

ロボアドバイザーの投資対象は|資産クラス別の投資対象銘柄の確認、ロボアドバイザーによる投資対象選定のポイントまで解説

月利複利とは

一言に「複利」といっても、「利息の、元本への組み入れ期間・周期」によって、その投資効率には大きな違いが生じることとなります。

たとえば、

- 1カ月複利:1カ月ごとに、利息を、元本へと組み入れる。

- 半年複利:6カ月ごとに、利息を、元本へと組み入れる。

- 1年複利:12カ月ごとに、利息を、元本へと組み入れる。

上掲のような3タイプがある場合、最も投資効率が高いのは、利息の組み入れ期間・周期が最も短い、「1カ月複利」、すなわち、「月利複利」タイプの投資商品、ということとなります。

ソーシャルレンディングは、月利複利といえるか

国内のソーシャルレンディング事業者の中には、「毎月分配型」のソーシャルレンディング事業者が、複数、存在します。

- そうしたソーシャルレンディング事業者のファンドに出資し、

- 遅滞なく、順調に、毎月、分配金を受け取り、

- かつ、受け取った分配金を、即座に、別ファンドへと再投資し、

- さらに、再投資した資金に、直ちに、利息が付与されていく環境を整備することが出来れば、

物理的には、月利複利型の投資商品として、ソーシャルレンディングを活用していくことも、不可能ではないでしょう。

ただし、上掲のような条件を満たすことは、必ずしも、容易ではありません。

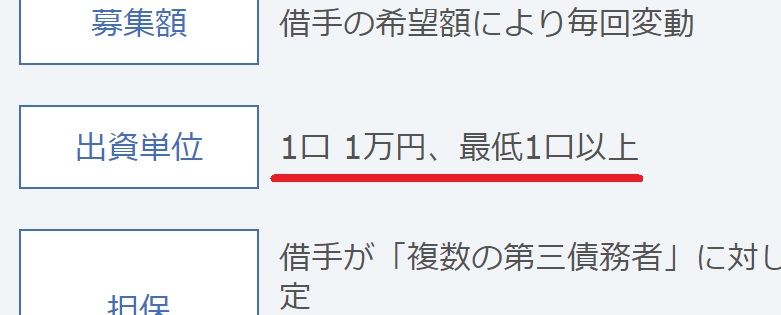

各ファンドの最低投資額

例えば、毎月分配型ソーシャルレンディング事業者Aの、期待年利6パーセントのファンドに、10万円を投資している、とします。

年利換算で6パーセントの期待利回りは、月利に換算すると、0.5パーセントとなります。

税金等を一切考慮せず、極端に単純計算する場合、ソーシャルレンディング事業者からの、月々の分配金(月利)は、10万円×0.5パーセント=500円となります。

すなわち、再投資に回すことの出来る資金(利息)は、500円に過ぎない、という事となります。

一方で、各ソーシャルレンディン事業者の場合、ファンドの「最低投資額」の定めがあります。

そして、個別ファンドへの最低投資額は、概ね、「1万円」程度とされていることが一般的です。

このため、上掲設定致しましたようなケースで言えば、

- 毎月受け取る利息(月利)が、ソーシャルレンディング事業者の定める、1ファンドあたりの最低投資額に満たないため、

- たとえ、当該ソーシャルレンディング事業者が、毎月分配型の事業者であったとしても、月利複利による投資・運用が、出来ない、

という結果となります。

そのような状況を打破するためには、

- もっと期待利回り(月利換算)が高いファンドへと出資するか、

- そもそもの投資元本を増やすか、

どちらかの手法を採り、月利(月々の分配利息=再投資原資)を増やすしかありませんが、いずれも、リスクを伴うこととなります。

参考:SBIソーシャルレンディングの「不動産担保ローン事業者ファンド」。最低投資額は、「1万円」と定められています。

引用元:SBIソーシャルレンディング(https://www.sbi-sociallending.jp/pages/clofund)

出資に値するファンドの有無

ソーシャルレンディングを通して月利複利運用を行いたい場合、さらに、

「毎月、分配金を収受したそのタイミングにおいて、再投資先として適当なソーシャルレンディングファンドが存在すること」

という、追加前提条件が必要となります。

各ファンドへの出資是非の検討・判断は、まさに、個々のソーシャルレンディング投資家の選球眼が問われるところではありますが、「月利複利」による運用に固執するあまり、十分に魅力的とは言えないファンドにまで出資をしてしまう、というようでは、本末転倒と言わざるを得ません。

すなわち、

- ソーシャルレンディング事業者が、毎月分配型であり、

- かつ、毎月の月利(月ごとの分配金)は、ファンドの最低投資額以上の金額であったとしても、

- 分配金を収受したタイミングで、再投資先としてふさわしいファンドが存在しなければ、

やはり、スムースな月利複利による運用は難しい、という事となります。

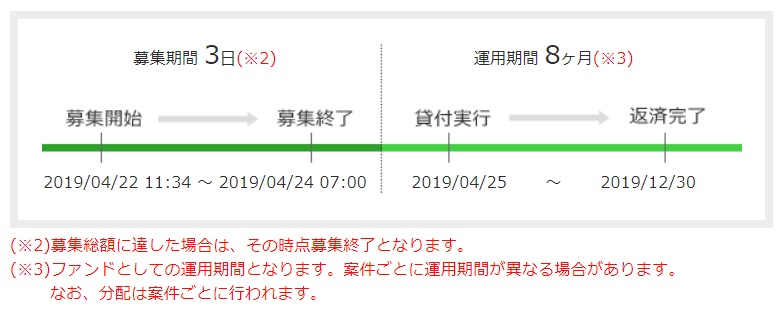

出資タイミングと、運用開始タイミングの時差

ソーシャルレンディングファンドの場合、利息計算の対象となるのは、あくまでも、

- ソーシャルレンディング事業者が、借り手企業に対し、資金の貸付を、実行した日から、

- 借り手企業が、ソーシャルレンディング事業者に、借入資金を、完済した日まで、

となることが一般的です。

また、

- 投資家が、ソーシャルレンディング事業者に、出資申込を行う日と、

- ソーシャルレンディング事業者が、借り手企業に、資金融資を実行する日までの、間には、

多少の時間差があることが一般的です。

このため、純粋な意味合いでの、月利複利運用(=毎月、利息が元本に組み入れられ、かつ、投資家の手元に資金が無い期間においては、原則として常に、利息が付き続ける、という状況)とは、実績に差分が生じてくることとなりますので、この点についても、留意が必要です。

参考:maneoの、「事業性資金支援ローンファンド1578号」。例えば、募集初日(4月22日)に出資申込を済ませた人の場合、資金が運用開始となる、4月25日までの間、無利息の空白期間が生じることとなります。

引用元:maneo(https://www.maneo.jp/apl/fund/detail?fund_id=7166)

毎月分配型のソーシャルレンディング事業者はどこか、また、各ソーシャルレンディン事業者ごとの分配日がいつなのか、といった情報につきましては、こちらの過去記事をご参照下さい。

↓

毎月分配型のソーシャルレンディング事業者一覧(分配日情報含む)

※本記事は、質問者様への回答、及び、読者様への情報提供を目的としたものであり、特定の投資商品(ソーシャルレンディングファンド等)への投資勧誘等を目的としたものでは、ありません。個別のソーシャルレンディング事業者における投資口座開設等、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは

“「ソーシャルレンディングは月利複利って本当ですか?」” に対して 4 件のコメントがあります

この投稿はコメントできません。

出資タイミングと貸付実行タイミングの時差などが原因でどうしても時間的ロスが生じる、ということですね。

参考になりました。

>ごんた様

コメントを頂き、有難うございます。

ご理解の通りです。

なお、

・投資家からの出資受付の締切日から、

・借り手企業への貸付実行日までの間の、日数は、

ソーシャルレンディング事業者によって、差異がございますので、併せて、ご留意ください。

定期預金なんかも全部1カ月複利だったらいいのに。

日本は単月複利の投資商品が少なすぎると思う。

コメントを頂き、有難うございます。

「湘南しんきん」の場合、1カ月複利式の預金商品を提供している模様です。

1ヶ月定額複利預金(湘南アゲイン)

http://www.shinkin.co.jp/shonan/saving/teiki_shonan_again.html

よろしければ、ご参照為さってみてください。