ソーシャルレンディング&ロボアドバイザー(ロボアド)利用経験調査。アメリカ(米国)の状況も。

目次

ソーシャルレンディングとは

貸金業者が、新たな融資事業のための事業資金(融資の元手資金)を、インターネットを活用したクラウドファンディング形式で募集することを、「ソーシャルレンディング」といいます。

ソーシャルレンディングの概要

ソーシャルレンディングにおける基本的な資金の流れを時系列で表すと、下記のようになります。

- ノンバンク型の金融事業者(貸金業者)が、金融商品取引業の資格(※1)を取得し、「ソーシャルレンディング事業者」となる。

- ソーシャルレンディング事業者が、自身のサービスサイトに、ファンド情報を公開し、投資家からの出資を募集する。

- 投資家は、ソーシャルレンディング事業者のHPを経由して、各ファンドに出資申込を行う。出資が成立する場合、投資家とソーシャルレンディング事業者との間では、匿名組合契約がオンライン締結される。

- ソーシャルレンディング事業者は、投資家から募った資金を元手にして、資金需要者(※2)に対し、融資を行う。ソーシャルレンディング事業者と借り手との間では、金銭消費貸借契約が締結され、適宜、担保設定等が為されるケースもある(※3)。

- 借り手企業は、ソーシャルレンディング事業者に対し、利息、及び、元金の返済を行う。

- ソーシャルレンディング事業者は、借り手企業から回収した利息を元手にして、投資家に対し、分配(利益配当)を行う。また、借り手企業から回収した貸付元本を元手にして、投資家に対し、元本償還を行う。

(※1)「第二種」金融商品取引業の資格を取得するケースが大半ですが、なかには、より資本要件等の厳しい「第一種」金融商品取引業登録事業者が、ソーシャルレンディング事業に参入するケースもあります。

(※2)基本的には企業(法人)が借り手となりますが、中には、個人事業主に対して融資を行うファンドもあります。

(※3)借り手が所有する不動産に対して担保権が設定されるケースもありますが、中には、無担保・無保証で融資するファンドもあります。

ソーシャルレンディングのメリット

ソーシャルレンディング事業者にとってのメリット

ソーシャルレンディング事業者としては、自己資金ではなく、投資家から募った資金を元手にして融資を行えるため、自身のリスクを軽減したうえで、融資事業を展開できる、というメリットがあります。

借り手企業にとってのメリット

借り手企業としては、新たな資金調達チャネルを確保できるほか、ファンドの募集を通して、個人投資家に対し、自身のサービスやブランドについて、知名度向上を図ることが出来る、というメリットもあります。

借入元本については(借入期間中の分割返済が求められず)期末の一括返済が許容されるケースが多い点も、借り手企業のキャッシュフローにとっては、利点となります。

投資家にとってのメリット

- 高い期待利回り:

各ファンドの利回りは、案件によって、千差万別ではありますが、概ね、年率換算数パーセントから10パーセント弱程度の、高い期待利回りが提示されていることが一般的です。 - ほったらかし投資:

実際の融資業務や、貸付金の回収業務、等といった実務については、全て、ソーシャルレンディング事業者側に一任することが出来るため、投資家としては、自身の時間を割くことなく、融資ビジネスに対して間接的に投資できることとなります。 - 少額出資:

各ファンドは、概ね、1万円程度の少額から出資できるように設定されており、中には、Funds(ファンズ)のように、1円から出資を受けているソーシャルレンディング・サービスも存在します。 - 上場企業の関与:

国内で展開されているソーシャルレンディング・サービスの中には、上場企業や、その子会社が運営にあたっているものが、複数あるほか、上場企業に対して融資を行うファンドが募集されている事例もあります。

ソーシャルレンディングのデメリット

借り手企業にとってのデメリット

ソーシャルレンディング事業者から資金融資を受ける借り手企業にとって、ソーシャルレンディング事業者の課す高い貸付金利(年率換算で10パーセントを超えることも少なくありません)は、大きなデメリットとなります。

また、借り手企業が、将来、オーソドックスな金融機関(銀行等)からの借り入れを検討している場合、ノンバンク型の貸金業者(ソーシャルレンディング事業者)からの借り入れ履歴が、与信に一定の影響を及ぼす可能性があります。

投資家にとってのデメリット・リスク

- 延滞リスク:

ソーシャルレンディング事業者は、あくまでも、借り手企業から回収できた利息、及び、貸付元本を元手にして、投資家に対し、利益配当(分配)や、元本償還を実施します。

万が一、借り手企業から、利息や元金の返済が、遅延したとしても、ソーシャルレンディング事業者は、基本的に、投資家への分配・償還原資を、自ら立て替えるようなことは、しません(そのような法的義務を負っていません)。

このため、借り手企業が、ソーシャルレンディング事業者への元利金返済を怠った場合、ソーシャルレンディング事業者から投資家への分配・償還にも、遅延が生じることとなります。 - 元本割れのリスク:

上述もした通り、ソーシャルレンディング事業者から投資家への「元本償還」の原資は、ソーシャルレンディング事業者が借り手企業から回収した「貸付元本」です。

このため、ソーシャルレンディング事業者が、借り手企業から、貸付元本の一部しか、回収できなかった場合、ソーシャルレンディング事業者から投資家への元本償還も、満額では実施されない、という結果となります。

この場合、投資家の出資元本については「元本割れ」してしまうこととなります。 - 事業者の不正リスク:

ソーシャルレンディング業界では、これまでに、数々の企業が、不正行為等により、監督官庁から、行政処分を受けてきました。

また、行政処分を受けたソーシャルレンディング事業者では、その後、ファンドの新規募集が奏功せず、借り換え用のファンドを期待していた既存借り手を中心、延滞・貸し倒れが生じやすくなる、という問題があります。

こうした、いわゆる「事業者リスク」の存在は、ソーシャルレンディング業界特有のデメリットと言えます。 - 税務上のデメリット:

ソーシャルレンディング事業者から送金される分配金は、所得の分類上、「雑所得」に該当します。

上場株式投資のような「申告分離課税」は認められていないほか、実物不動産投資(アパート経営や、マンション投資等)のような、(他所得との)損益通算や、損失の繰り越し控除、等といった優遇策も、ソーシャルレンディングについては、講じられていません。

ロボットアドバイザー(ロボアド)とは

当ラボのサイトをご覧になっている読者様におかれましては、「ソーシャルレンディング」という言葉は、比較的、耳慣れておられるものと思いますが、

対して「ロボットアドバイザー」「ロボアド」といった投資用語につきましては、ご存知ない方もおられるかも知れません。

念のため、概説致しますと、ロボットアドバイザー(ロボアド)というのは、下記のようなサービスと言えます。

- ロボットアドバイザー(略して、ロボアド)は、証券会社等のサービサーが、主にAI(人工知能)を用いて、個々の投資家に合った(=AIが、”合う”と判断した)投資手法や投資商品を紹介してくれるサービスです。

- よくある形態として、まず投資家は、初期登録時に、資産状況や年収状況について、サイト上の質問に回答します。その後、ロボットアドバイザーが、個々の投資家のリスク性向に合わせて、ポートフォリオを自動的に組成してくれる、というものがあります。

- 国内ロボットアドバイザー(ロボアド)市場のプレーヤーとしては、ウェルスナビやTHEO(テオ)、FOLIO(フォリオ)などが挙げられます。

ロボアドバイザーの投資対象

ロボアドバイザーの場合、基本的には、下記のような海外ETF(上場投資信託)や、投資信託などへと、分散投資を行うことが一般的です。

- VTI(米国株):

米国企業株式のETF。組み入れられている銘柄は、S&P500構成銘柄などの大型株のほか、中型・小型銘柄も併せ、延べ3,500種以上。

組み入れ上位には、アップル社やマクロソフト、アマゾン・ドット・コム、フェイスブックなどがあります。 - VEA(日欧株):

アメリカを除く先進国が投資対象とされているETF。

西ヨーロッパ、及び、アジア太平洋地域の企業群が中心に組み入れられており、組み入れ以上には、サムスン電子やトヨタ自動車、ネスレ、ユニリーバ等があります。 - VWO(新興国株式):

ブラジル、ロシア、インド、台湾、中国、南アフリカなど、各新興国市場における大型・中型株を保有するETF。

組み入れ上位には、アリババ・グループやテンセント・ホールディングスなど、中国系企業が多く名を連ねています。 - AGG(米国債券):

アメリカの債券市場指数との連動を目指すETF。 - IYR(米国不動産):

複数の米国REITへと分散投資。リーマン・ショックやコロナ・ショックの際には、他のETFと同様、大幅な下落を記録。

ロボアドバイザーの種類

国内で提供されているロボアドバイザー・サービスは、「投資一任型」と「アドバイス型」とに大別されます。

- 投資一任型ロボアドバイザー:

ETFの買い付けや、売却、リバランス、といった、投資に纏わる諸作業は、全て、ロボアドバイザー側に一任することが可能です。

投資に手間暇をかけたくない一般投資家にとっては、気軽に取り組みやすい、という利点がある一方、手数料面などに課題があります。

基本的には、投資に慣れた熟練者向けというよりは、投資未経験者等に向けて推奨されることが多くあります。 - アドバイス型ロボアドバイザー:

ロボアドバイザー側は、あくまでも、ポートフォリオや商品(ETF等)の提案のみを行い、実際の買い付けや売却、リバランスについては、投資家自身が行います。

無料で利用できる、というメリットがありますが、投資一任型ロボアドバイザーと違い、投資に関する様々な作業を、投資家自身が行わなくてはならない、というデメリットがあります。

投資初心者の場合は利用しづらい面があるため、一般的には、投資経験者が好んで利用する傾向があります。

ロボアドバイザーのメリット

投資一任型ロボアドバイザーのメリット

- 投資家の意見は投資に必要とされないため、感情に捉われずに取引をすることが出来る。

- 投資の知識が不要であるため、投資初心者でも気軽に取り組むことが出来る。

- 買付・売却は勿論、リバランスも任せることが出来る。

- 少額から投資をスタートすることが出来る。

アドバイス型ロボアドバイザーのメリット

- 無料でサービスを利用することが出来る。

- 投資家が、自分自身の考えや意図に沿って、自由に投資(ポートフォリオ設計等)を行うことが出来る。

- NISAが利用できる。

ロボアドバイザーのデメリット

投資一任型ロボアドバイザーのデメリット

- (自分で買い付けを行う場合と比較し)手数料が高い

- (売買がロボアドバイザー側に一任されるため)投資家自身に、投資の経験が蓄積されない。

- NISAが利用できない。

- 短期間で大きな利益を上げることは難しい。

アドバイス型ロボアドバイザーのデメリット

- (一任型ロボアドバイザーと違い)買付・売却などの作業は投資家側が行う必要があり、投資に時間をとられる。

- ポートフォリオ・銘柄の提案を受けることは出来るが、実際の売買が投資家自身が行うため、取引が、投資家本人の感情に左右されてしまう場合がある。

一任型ロボアドバイザー事業者例

ウェルスナビ

| 運営会社 | ウェルスナビ株式会社 |

| 運営会社設立 | 2015年4月28日 |

| 運営会社所在地 | 東京都渋谷区渋谷2-22-3 |

| 運営会社役員構成 | 代表取締役 柴山 和久 氏 取締役 廣瀬 学 氏 社外取締役 東後 澄人 氏 社外取締役 尾河 眞樹 氏 監査役 榎本 明 氏 監査役 松野 絵里子 氏 監査役 藤本 幸彦 氏 |

| 運営会社の上場・非上場 | 東証マザーズ上場(証券コード:7342) |

| 預かり資産 | 3,900億円強 |

| 運用者数 | 約24万人 |

引用元:ウェルスナビ

WealthNavi(ウェルスナビ)は、2021年3月12日時点での預り資産3,900億円強、国内ロボットアドバイザー市場における預かり資産・運用者数において、ナンバー1を標榜しているサービスです。

預かり資産の1パーセント(年率)というシンプルな手数料体系も評価されているほか、三井住友銀行グループのSMBCベンチャーキャピタル等、大手金融機関やVC(ベンチャーキャピタル)からの出資、さらには、国内ロボアドバイザー事業者としては初めて、東証マザーズ市場へと上場を果たしたことも、投資家の間で話題を呼んでいます。

THEO(テオ)

| 運営会社 | 株式会社お金のデザイン |

| 運営会社設立 | 2013年8月 |

| 運営会社所在地 | 東京都港区赤坂1-9-13 三会堂ビル1F |

| 運営会社役員構成 | 取締役会長 谷家 衛 氏 取締役副会長 廣瀬 朋由 氏 代表取締役社長 山辺 僚一 氏 取締役副社長 江藤 俊弘 氏 取締役 スチュワートボックス マット 氏 取締役 郷治 友孝 氏 取締役 仮屋薗 聡一 氏 取締役 金子 英樹 氏 取締役 清水 哲朗 氏 取締役 伴 雄司 氏 常勤監査役 中村 伸一 氏 監査役 島田 精一 氏 |

| 運営会社の上場・非上場 | 非上場 |

| 運用者数 | 約10万人 |

| 平均運用金額 | 70万円 |

引用元:テオ(THEO)

毎月1万円からの少額スタートが可能なロボアドバイザーが、THEO(テオ)。

ちなみに、THEO(テオ)というサービス名は、伝説的な画家、ゴッホを、主に資金面から支え続けた弟(テオ)にちなんで命名されているそうです。

楽ラップ

| 運営会社 | 楽天証券株式会社 |

| 運営会社設立 | 1999年(平成11年)3月24日 |

| 運営会社所在地 | 東京都港区南青山2-6-21 |

| 運営会社役員構成 | 取締役会長(非常勤) 穂坂 雅之 氏 代表取締役社長 楠 雄治 氏 取締役(非常勤) 髙澤 廣志 氏 取締役(非常勤) 木目田 裕 氏 取締役 常務執行役員 市原 敬介 氏 常勤監査役 今井 隆和 氏 監査役 大久保 淳一 氏 監査役 森本 大介 氏 副社長執行役員 清野 英介 氏 常務執行役員 平山 忍 氏 常務執行役員 大嶋 広康 氏 常務執行役員 永倉 弘昭 氏 常務執行役員 由井 秀和 氏 常務執行役員 土居 雅紹 氏 執行役員 峰松 浩人 氏 執行役員 今井 秀明 氏 執行役員 飯田 和則 氏 執行役員 大橋 統樹 氏 執行役員 明井 良 氏 |

| 親会社等 | 楽天カード株式会社(100%) |

引用元:楽ラップ

楽天グループの証券会社「楽天証券」が運営するロボアドバイザー・サービスが「楽ラップ」です。

株式相場が急落した際のダメージを自動的に軽減する「下落ショック軽減機能」が付帯している等の特徴があります。

アドバイス型ロボアドバイザー事業者例

SMART FOLIO

| 運営会社 | 株式会社みずほ銀行 |

| 運営会社設立 | 2013年7月 |

| 運営会社所在地 | 東京都千代田区大手町1丁目5番5号(大手町タワー) |

| 運営会社役員構成 | 取締役頭取(代表取締役) 藤原 弘治 氏 取締役副頭取(代表取締役) 加藤 勝彦 氏 取締役副頭取(代表取締役) 関 正樹 氏 取締役 坂井 辰史 氏 取締役(監査等委員) 岡部 俊胤 氏 取締役(監査等委員)菊地 比左志 氏 取締役(社外取締役)(監査等委員) 尾原 榮夫 氏 取締役(社外取締役)(監査等委員) 栃木 庄太郎 氏 取締役(社外取締役)(監査等委員)根本 直子 氏 |

| 運営会社資本金 | 1兆4,040億円(2020年9月30日現在) |

| 運営会社従業員数 | 28,909人(2020年3月31日現在) |

引用元:SMART FOLIO

SMART FOLIOは、みずほ銀行が運営している、助言型のロボアドバイザー・サービス。

投資家が、自身のリスク性向や、目標とする資産金額等を入力すると、推奨される資産配分モデルや投資信託が表示されます。

そのまま「助言」としての閲覧に留めてもいいですし、表示されている投資信託等を、ワンクリックで購入すること可能です。

松井証券の3つのロボアドバイザー

| 運営会社 | 松井証券株式会社 |

| 運営会社設立 | 1931年3月 |

| 運営会社所在地 | 東京都千代田区麹町一丁目4番地 |

| 運営会社役員構成 | 代表取締役社長 和里田 聰 氏 常務取締役 鵜澤 慎一 氏 取締役 佐藤 邦彦 氏 取締役 雑賀 基夫 氏 取締役 柴田 誠史 氏 取締役 芳賀 真名子 氏 取締役 田中 豪 氏 取締役 松井 道太郎 氏 取締役(社外取締役) 井川 元雄 氏 取締役(社外取締役) 安念 潤司 氏 取締役(社外取締役) 小貫 聡 氏 常勤監査役 矢島 博之 氏 監査役 望月 恭夫 氏 監査役 甲斐 幹敏 氏 |

| 運営会社資本金 | 11,945百万円(2021年3月31日現在) |

| 運営会社従業員数 | 154名(2021年3月31日現在) |

引用元:松井証券

老舗証券会社として知られる松井証券では、投資家ユーザー向けに、下記3つの、助言型ロボアドバイザー・サービスを提供しています。

- 投信工房

- 投信提案ロボ

- 投信見直しロボ

SBI証券「ファンドロボ」

| 運営会社 | 株式会社SBI証券 |

| 運営会社所在地 | 東京都港区六本木1-6-1 |

| 運営会社役員構成 | 代表取締役会長 北尾 吉孝 氏 代表取締役社長 髙村 正人 氏 代表取締役副社長 廣田 俊夫 氏 専務取締役 本畑 弘人 氏 専務取締役 齋藤 岳樹 氏 専務取締役 守田 和盛 氏 常務取締役 新倉 猛志 氏 常務取締役 小川 裕之 氏 常務取締役 日下部 聡恵 氏 取締役 川島 克哉 氏 取締役 大石 孝 氏 取締役 小川 泰幸 氏 取締役 永野 紀吉 氏 |

| 運営会社資本金 | 483億2,313万円(2021/3/31現在) |

| 加入団体 | 日本証券業協会 一般社団法人金融先物取引業協会 一般社団法人 第二種金融商品取引業協会 |

引用元:SBI証券

ファンドロボは、大手ネット証券「SBI証券」が提供している、助言型のロボアドバイザー・サービス。

個々の投資家のリスク性向に応じて、数千点の投資信託の中から、推奨される投資信託を数本、提案してくれます。

ソーシャルレンディングとロボアドバイザー(ロボアド)を比較

利回りで比較

ソーシャルレンディングの利回り

ソーシャルレンディング投資の利回り(税引き前)は、ソーシャルレンディング事業者、及び、各ファンドによって様々です。

- 上場企業向けの融資ファンドの場合:

ソーシャルレンディング・プラットフォーム「Funds」(ファンズ)では、国内証券市場の上場企業に対して融資を行うファンドを、これまでに多数、公開・募集しています。

そんなFundsのこれまでのソーシャルレンディング・ファンド例を見てみると、東証一部のアイフル株式会社への融資ファンドの場合で、平均利回りが1.3パーセント、同じく東証一部のイートアンド株式会社への融資ファンドで、平均1.9パーセント、東証マザーズのメルカリへの融資のケースで、2.0パーセント、等という数値が並んでいます。

国内上場企業へと融資するファンドの、平均的な税引き前利回りとしては、1.5パーセント~2パーセント強程度、と考えておくのがよさそうです。 - 非上場企業向けの、不動産担保付き融資の場合:

未上場企業に対して、不動産担保を条件に融資するソーシャルレンディング・サービスとしては、東証マザーズ上場、ロードスターキャピタル社が運営する、「オーナーズブック」が挙げられます。

オーナーズブックの場合、各ファンドの予定利回りは、融資先の信用力や、不動産担保のLTV(Loan to Value)値等によって千差万別なのですが、概ね、3パーセント~5パーセント程度で募集されているケースが一般的です。 - 非上場企業向けの、無担保融資の場合:

国内の未上場企業に対し、不動産担保は設定せずに(※ただし、代表者の連帯保証が付与するケースがある)融資するファンドは、ソーシャルレンディング・サービス「LENDEX」などで、複数、募集されていますが、物的担保が無くリスクが高い分だけ、提示されている期待利回りも、7パーセント前後と、比較的高いことが一般的です。 - 海外向け案件の場合:

国外向け案件を専門的に取り扱っているソーシャルレンディング・サービスとしては、「クラウドクレジット」が挙げられます。

実質的な融資先への貸付は、無担保・無保証であることが多く、かつ、投資損益が為替の影響を受ける可能性があるファンドの場合、高リスクを背景に、期待利回りは高めに設定されています。

年率換算10パーセントを超える予定利回りが提示されているケースも、少なくありません。

ロボアドバイザーの利回り

国内の一任型ロボアドバイザー大手「WealthNavi」(ウェルスナビ)では、2016年1月のサービス開始以来の運用実績(パフォーマンス)をWEB公開しています。

仮に、ウェルスナビのサービス開始当初(2016年1月)に、初期投資額として、100万円を投資し、その後、2021年3月(62ヶ月)まで、毎月コンスタントに3万円ずつを積立投資した、と仮定した場合の運用実績は、各リスク許容度(1~5)ごとに、下記の通りとなっています(いずれも、累積元本額は286万円)。

- リスク許容度1:資産評価額348万円(+21.8パーセント)

- リスク許容度2:資産評価額373万円(+30.6パーセント)

- リスク許容度3:資産評価額392万円(+37.0パーセント)

- リスク許容度4:資産評価額410万円(+43.3パーセント)

- リスク許容度5:資産評価額420万円(+46.9パーセント)

1か月あたり(÷62ヶ月)の利回りは0.35パーセント~0.75パーセントですから、年率にならすと、4.2パーセント~9パーセント程度となります。

手数料で比較

ソーシャルレンディング投資の手数料

ソーシャルレンディング投資にあたって必要となる手数料は、基本的に、

- 投資家が、ソーシャルレンディング事業者に対し、投資用資金を送金する際の、振込手数料と、

- ソーシャルレンディング事業者のデポジット口座から、預託金を引き出す際に必要な、出金手数料

の2点です。

前者については、ソーシャルレンディング事業者が指定する銀行と同じ銀行口座から、インターネット・バンキング等を活用して送金すれば、実質的に、ゼロ円とすることが可能です。

また、後者(出金手数料)については、「毎月〇回までは無料」等と、条件付きで無料としてソーシャルレンディング事業者も少なくありません。

ロボアドバイザーの手数料

助言型(アドバイス型)のロボアドバイザーの場合、基本的に、手数料は無料で利用することが出来ます。

しかし、上述のウェルスナビやテオといった、一任型のロボアドバイザー・サービスの場合、運用している資金量に応じて、手数料が生じることとなります。

国内の主たる一任型ロボアドバイザー・サービス各社の手数料体系としては、下記の通りです。

- WealthNavi(ウェルスナビ):

預かり資産の年率1パーセント(税込で1.1パーセント)。

取引(買い付けや、売却)ごとの手数料は無料。

ポートフォリオのうち、現金保有の部分については手数料無料。また、預かり資産のうち、3,000万円を超える部分については、0.5パーセント。

資金を預け続けた期間の長さに応じて手数料を割り引く、「長期割」の仕組みも提供されています。 - THEO(テオ):

THEOへの入金額や、出金の有無などを勘案した、THEO COLOR PALETTE(カラーパレット)で、手数料を段階的に割引。

通常手数料は1.1パーセント(税込)ですが、割引が最大限為された場合、手数料は0.715パーセントまで低減します。

その他、入出金手数料等については、無料で提供されています。 - 楽ラップ:

運用資産残高に応じた「固定報酬型」と、成功報酬を一部取り入れた「成功報酬併用型」の、2つの手数料プランを用意。

運用成績が一定程度以上になると、(成功報酬の支払いが不要な)固定報酬型の手数料プランのほうが得になるように設計されています。

リスクで比較

ソーシャルレンディング投資のリスク

ソーシャルレンディングのリスクには、本記事冒頭にて述べた通り、

- 借り手企業からソーシャルレンディング事業者への元利金返済遅延が原因となる、「延滞リスク」や、

- ソーシャルレンディング事業者が、融資元本全額を回収できなかった場合に生じる、「元本割れのリスク」、

- ソーシャルレンディング事業者自身の不正や経営破綻などの、「事業者リスク」

などがあります。

ロボアドバイザー投資のリスク

- 元本割れのリスク:

株式市場や債券市場が急速に悪化した場合(例:リーマン・ショックや、コロナショック等)、ロボアドバイザーの運用成績もマイナスとなり、元本割れ(=資産評価額が、積立元本額を下回ってしまう状態)が生じるリスクがあります。

ただし、ロボアドバイザー投資は、基本的に、長期の積立投資を前提としていますので、一時的な株価低迷は、むしろ、廉価に多量のETFを仕入れるチャンス、と捉える投資家も少なくないようです。 - 為替リスク:

ロボアドバイザーは、主に米国籍のETFを買い付ける関係上、買付や売却のタイミングに応じて、為替変動の影響を受ける可能性があります。

ただし、この点も、ドルコスト平均法による長期運用で、時間リスクを分散していくことが出来るほか、日本株や国債を中心に取引するロボアドバイザーを活用すれば、為替リスク自体を軽減できる場合も有ります。

手軽さ

ソーシャルレンディングの場合

国内で展開されているソーシャルレンディング・サービスの多くが、1万円程度の少額から出資を受けつけており、投資家の心理的なハードルを下げる工夫が為されています。

また、運用期間中の実務について、ソーシャルレンディング事業者側に一任できる、という点も、ソーシャルレンディング投資の「手軽さ」を増している要因の一つです。

ロボアドバイザー投資の場合

一任型ロボアドバイザーで自動積立投資をする場合、毎月の引き落としから、ETFの購入・売却、リバランスまで、全てロボアドバイザー側に一任することが出来ますから、本業が忙しい兼業投資家の場合でも、気軽に取り組みやすいと言えます。

反面、助言型ロボアドバイザーの場合、投資に纏わる諸作業は、全て、投資家自身で行う必要がありますから、「手軽さ」は、一任型ロボアドバイザーやソーシャルレンディングに比べて、些か、見劣りすることとなります。

ソーシャルレンディングもロボアドバイザー(ロボアド)も、日本の利用経験者は極めて少ない。

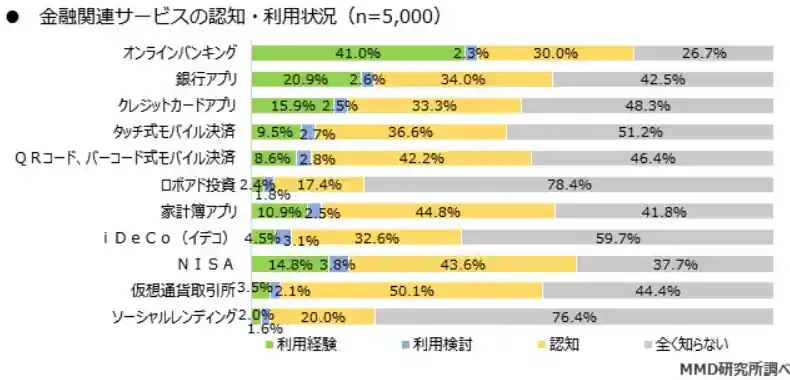

MMD研究所が、15歳~69歳の男女5,000人を対象に行った調査の結果が、同社サイトに公開されています。

ソーシャルレンディング、ロボアドバイザー(ロボアド)投資、双方、

利用経験においても、認知度においても、

他の金融関連サービスと比べ、極めて低い、という実情が、明らかにされています。

ソーシャルレンディングもロボアドバイザー(ロボアド)も、利用経験は、2パーセント台。

引用元:MMD研究所 https://mmdlabo.jp/investigation/detail_1730.html

ソーシャルレンディングも、ロボアドバイザーも、利用経験は、いずれも3パーセント未満、と、驚きの低率です。

「利用経験なし」どころか、ソーシャルレンディングも、ロボアドバイザーも、「全く知らない」という方が、8割近くに達しています。

これらは、他の金融関連サービスの利用経験率・認知度と比較しても、特異と言える状況にあります。

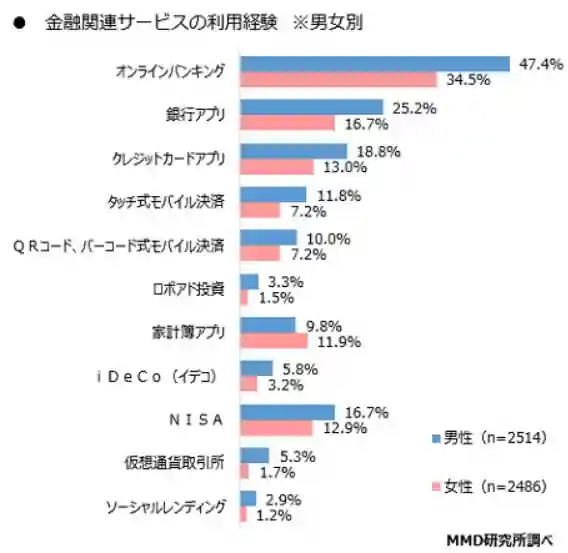

男女別で見ても、ソーシャルレンディング、ロボアドバイザー(ロボアド)、いずれも、状況は変わらず。

引用元:MMD研究所 https://mmdlabo.jp/investigation/detail_1730.html

男性ベースでも、女性ベースでも、

ソーシャルレンディング、ロボアドバイザー、双方、

利用経験率の低さは、変わりません。

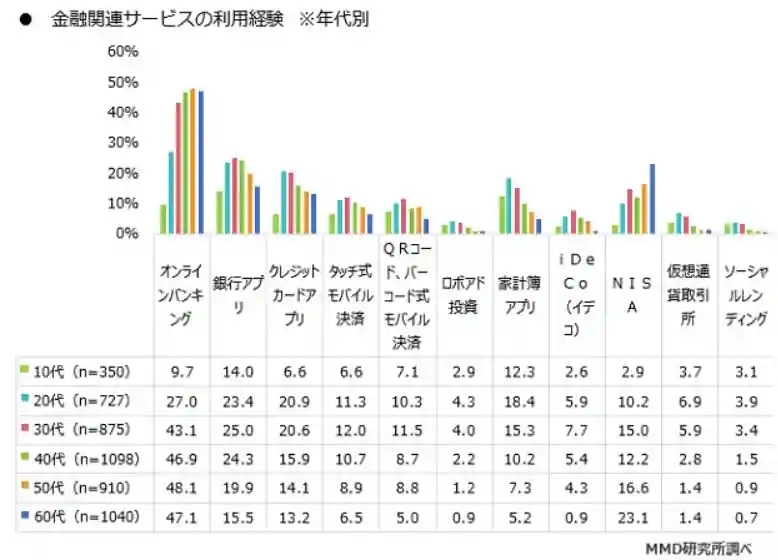

年代別で見ても、ソーシャルレンディング、ロボアドバイザー(ロボアド)、双方、利用経験者は少ない。

引用元:MMD研究所 https://mmdlabo.jp/investigation/detail_1730.html

まさに、老若男女・年代を問わず、他の金融関連サービスと比し、

ソーシャルレンディング、及びロボアドバイザーの利用経験・認知度が、低い、という事が、

今回の調査で、明らかになりました。

ソーシャルレンディングのアメリカ(米国)での状況は?

上記調査結果にあるように、日本では極めて知名度の低い、ソーシャルレンディング投資ですが、

IT・金融サービス先進国、アメリカ(米国)での状況は、どうなっているのでしょうか。

アメリカ(米国)のソーシャルレンディング事情

金融先進国として知られるアメリカでは、私達日本人が知らないうちに、様々なソーシャルレンディング関連サービスが芽吹いています。

中でも有名どころが、こちらのSoFi。

↓

引用元:https://www.sofi.com/

アメリカの学資ローン(=student loans)関連サービスを提供して、飛躍的な成長を遂げているサービサーです。

↓

引用元:https://www.sofi.com/refinance-student-loan/

アメリカの有名どころの大学は、とにかく学費が高い。

勿論、奨学金制度もありますが、多くの学生にとっては、学資ローンを借りて、なんとか学費を工面する、というケースが一般的です。

ただし、借入元本が大きいだけに、卒業後も、その返済が非常に重荷に。

結果として、例えば医療分野では、医師等への報酬が低い医療分野へは、人が集まりづらく、逆に、高報酬分野へと、人手が集中してしまう(=その報酬から学資ローンを返済しなければならないわけですから、当然の流れです)、等と言った社会問題の原因となっています。

しかし、少し見方を変えてみると、それだけ学費の高い、有名どころの大学に進学するような学生の場合、卒業後も、比較的安定した、高収入職に就くケースが多く、借り手(=顧客)としては、ある意味、極めて優良とも言えます。

そんなギャップに目を付けたのが、アメリカの新興企業、SoFiです。

- アメリカにおける既存の学資ローンレンダーと比べて、低金利。

- 手続きはオンラインで完結。

- クレジットスコア(与信スコア)によっては、更に低金利でのリファイナンスもサポート。

等と言った切り口で、アメリカ各地で、若いボロワー(学生や、学資ローン返済中の卒業生等)を集める一方、

- 管理手数料無料

- 自動リバランス

- 有人アドバイザリーの無償提供

などをフックに、広くアメリカ中の個人投資家等からの資金を集め、

↓

引用元:https://www.sofi.com/invest/

結果的に、

今や、累計貸出総額300億ドル、日本円にして3兆円強、という巨大サービスへと発展しています。

アメリカでは極めて有名なサービスですが、日本では、あまり知られていません。

しかし、目を付けている事業者はいるもので、例えば、Softbankの場合、SoFiへと、かなりの巨額出資を行ったことが知られています。

引用元:https://www.sofi.com/press/leading-marketplace-lender-sofi-secures-1-billion-in-series-e-funding-led-by-softbank/

こんなソーシャルレンディングサービスが、アメリカを中心とした金融・IT先進国では、多数、存在し、中には、IPO(=上場)を果たしているサービサーも、複数、存在します。

参考:

ソーシャルレンディングとアメリカ|ソーシャルレンディング・ラボ

※本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは