NISAでレバナス投資はできない?一般NISA・積立NISA・ジュニアNISA・新NISAを比較検証

昨今、改めて耳目を集めつつある、レバナス・ファンド。

そんなレバナスへの投資を検討するにあたっては、以下のようなステップがあります。

- レバナス投資に備え、「大和レバナス」「楽天レバナス」の双方の買付を行うことが出来る、マネックス証券 に口座開設を済ませておく

- 無料で参加できるキャンペーン を活用し、レバナス投資の軍資金を確保する

- Kindle Unlimitedに無料体験登録 して、レバナスに関する電子書籍 を読んでみる

- fill.mediaのLINE公式アカウントに友達登録 して、「レバナス」とメッセージを送ることで、『レバナス投資の注意点チェックリスト』を受け取る

- レバナス投資の情報収集・元手確保が済んだら、マネックス証券 で「大和レバナス」もしくは「楽天レバナス」の投資口を買い付ける

それぞれ、詳しく見て参りましょう。

レバナス投資に備え、マネックス証券の口座開設を済ませておく

画像引用元:マネックス証券公式サイト

レバナス・ファンドの買付を行うためには、当然のことながら、証券会社の口座開設が必要となります。

そして、「レバナス」ファンドとは、具体的には、

- 大和アセットマネジメント株式会社が運用指図を行う、「大和レバナス」(正式名称:iFreeレバレッジNASDAQ100)、もしくは、

- 楽天投信投資顧問株式会社が運用指図を行う、「楽天レバナス」(正式名称:楽天レバレッジNASDAQ-100)

のことを指しています。

「大和レバナス」か「楽天レバナス」どちらか一方の投資信託の取り扱いを行っているネット証券会社は、多々ありますが、「大和レバナス」と「楽天レバナス」の両方を取り扱っている証券会社は限られます。

「大和レバナス」と「楽天レバナス」では、運用開始日が全く異なりますので、当然、基準価額も異なります。

勿論、運用指図を行っている企業も異なりますから、「2つのレバナスのうち、好きなほうを選んで投資口の買付を行いたい」という投資家は少なくないでしょう。

マネックス証券 の場合、「大和レバナス」「楽天レバナス」双方の取り扱いがありますので、レバナス・ファンドへの投資を検討している場合、あらかじめ口座開設を済ませておくと良いでしょう。

無料キャンペーンを活用し、レバナス投資の軍資金を確保する

レバナス・ファンドの基準価額は、ナスダック100指数の値動きに連動します。

このため、ナスダック100指数の推移によっては、レバナス・ファンドを取得した時点と比較し、基準価額が下落、含み損を抱えてしまうこととなる可能性があります。

そのような高リスクなアセットを入手するために、手元の資金(現預金等)を使用することは、出来るだけ避けたいところです。

そのためには、国内外企業が開催している、無料で日本円や暗号資産、Amazonギフト券などが貰えるキャンペーンを上手く活用し、ノーリスクで自由に利用できる原資を用意しておくことが賢明です。

目下開催中のキャンペーンとしては、以下のようなものがあります。

2026年2月18日現在、以下のキャンペーンを全て利用した場合、受け取ることの出来るAmazonギフト券や暗号資産、日本円等の合計は、20,000円となります。

いずれも、無料で取り組める新規会員登録等、シンプルなものばかりですが、受取期限が定められているキャンペーンが多く含まれます。

スキマ時間を使って、お早めにお取り組み下さい。

「キャンペーンを利用したいけど、今は時間がない」

という場合、こちらのページ をブックマークしておいて頂ければ、いつでも最新のキャンペーン情報をご確認頂けます。

また、こちらのDiscordサーバー では、メンバーの皆さんに、絶対に見逃せないお得なキャンペーン情報をこっそり配信中。

限定情報配信もありますので、いまのうちに参加をお済ませ下さい!

- AGクラウドファンディング

-

本日現在、公式サイト から新規会員登録(無料)で、もれなく全員に、1,000円分のVプリカ+1,000円分のAmazonギフト券(=合計2,000円分)をプレゼント。

- Funds(ファンズ)

-

2026年3月31日までに、公式サイト から新規口座開設完了で、もれなく全員に、現金1,500円をプレゼント。

- マリタイムバンク

-

公式サイト からの新規会員登録完了で、Amazonギフト券1,000円分をプレゼント。

- Funvest

-

公式サイト からの新規会員登録で、Amazonギフト券1,000円分をプレゼント。

- クラウドバンク

-

公式サイト から新規口座開設完了(無料)で、500円相当の楽天ポイントがもれなく全員にプレゼント。その他タスク達成で最大4,000ポイント強分の楽天ポイントも。

- TOMOTAQU(トモタク)

-

公式サイト からの新規口座開設完了で、ファンドへの出資に使える「トモタクポイント」1,000円分をプレゼント。

- 利回りくん

-

本日現在、公式サイト から投資家登録・本人確認完了で、楽天ポイントギフト500ポイントをプレゼント。

- TikTok Lite

-

招待リンク からアプリをダウンロードし、簡単なタスクをクリアするだけで、3,000円~5,000円分のギフト(PayPayポイントや、Amazonギフト、d払いのポイントなど)が貰えるキャンペーン開催中。

- CoinTrade(コイントレード)

-

東証プライム上場企業子会社が直接運営する、国内暗号資産取引所。本日現在、公式サイト から新規口座開設完了(無料)で、2,500円相当の仮想通貨(イーサ)がもれなく全員にプレゼント。もらった仮想通貨は、同社独自のステーキング・サービスで、そのまま複利運用可能なのでお得。

- LYPプレミアム

-

公式サイト から新規無料登録(今なら最大で3ヶ月完全無料)を済ませるだけで、PayPayポイント合計5,000円分(=2,000円+2,000円+1,000円)が貰えるキャンペーン開催中。

各キャンペーンの詳細は以下参照下さい。

AGクラウドファンディング(Vプリカ1,000円分+Amazonギフト1,000円プレゼント)

- 条件

- 公式サイト からの新規会員登録(無料)

- 特典

- 対象者全員に、

- 1,000円分のVプリカ、及び、

- 1,000円分のAmazonギフト券

をプレゼント(合計2,000円分)

- キャンペーン期限

- 本日現在開催中

- サイトURL

- AGクラウドファンディング (公式)

融資型クラウドファンディング業界では有名。

国内上場企業等に対して資金を貸し付けるファンドに、少額から投資をすることが出来るサービスを展開中。

本日現在、新規会員登録を完了したユーザー全員に、

- デビットカードとして使えるVプリカ残高1,000円分、及び、

- Amazonギフト券1,000円

をダブルでプレゼント(=合計2,000円分)するキャンペーンを開催中。

Funds(現金1,500円分プレゼント)

累計募集額900億円を突破した、「1円から投資できる」と話題の、人気のソーシャルレンディング・サービス。

期間限定で、新規口座開設を完了したユーザー全員に、1,500円分の現金をプレゼントする、太っ腹キャンペーンを開催しています。

マリタイムバンク(Amazonギフト券1,000円分プレゼント)

- 条件

- 公式サイト からの新規会員登録(無料)

- 特典

- 対象者全員にAmazonギフト券1,000円分をプレゼント

- キャンペーン期限

- 期限なし(※ただし、予告なく終了となる可能性があります)

- サイトURL

- マリタイムバンク (公式)

業界でも珍しい、「船舶」(輸送用タンカー等)を投資対象とするファンドに出資できるクラウドファンディング・サービス。

公式サイトからの新規会員登録完了(無料)で、対象者全員に、Amazonギフト券1,000円分をプレゼントするキャンペーンを開催中。

Funvest(Amazonギフト券1,000円分プレゼント)

- 条件

- 公式サイト からの新規会員登録(無料)

- 特典

- 対象者全員にAmazonギフト券1,000円分をプレゼント

- キャンペーン期限

- 期限なし(※ただし、予告なく終了となる可能性があります)

- サイトURL

- Funvest (公式)

Fintertech株式会社(株式会社大和証券グループ本社が80%出資。残り20%については株式会社クレディセゾンが出資)が運営にあたる融資型クラウドファンディング・サービス(ソーシャルレンディング)。

新規会員登録キャンペーン(Amazonギフト券1,000円分)とは別に、期間中の投資額等に応じた追加ギフトをプレゼントするキャンペーンも開催されています。

クラウドバンク(諸条件達成で最大4,500ポイント強の楽天ポイント付与)

- 条件

- 公式サイト からの新規口座開設(無料)+楽天ポイント連携

- 特典

- 対象者全員に、500ポイント分の楽天ポイントをプレゼント

- キャンペーン期限

- 期限なし(※ただし、予告なく終了となる可能性があります)

- サイトURL

- クラウドバンク (公式)

人気タレント・モデルのトリンドル玲奈さんがイメージ・キャラクターを務める、クラウドファンディング・サービス。

新規口座開設(及び、楽天ポイントの連携)を行うだけで、500ポイント分の楽天ポイントが付与。

さらに、その他の追加条件(ファンドへの初回投資や、マイページへのアクセス、外貨建てファンドへの一定額以上投資等)をクリアすることで、最大で4,000ポイント強分の楽天ポイントが付与されるキャンペーンを開催中。

TOMOTAQU(出資にそのまま使えるトモタク・ポイント1,000円分プレゼント)

- 条件

- 公式サイト から、新規口座開設(無料)

- 特典

- ファンドへの出資にそのまま使える「トモタク・ポイント」1,000円分をプレゼント

- キャンペーン期限

- 現在開催中

- サイトURL

- TOMOTAQU(トモタク) (公式)

不動産小口投資(不動産クラウドファンディング)サービス。

新規口座開設を完了したユーザー全員に、プラットフォーム内でのファンド出資に使用できる「トモタク・ポイント」1,000円分をプレゼントするキャンペーンを開催中。

利回りくん(楽天ポイント500ポイントプレゼント)

- 条件

- 公式サイト から、投資家登録&本人確認完了(いずれも無料)

- 特典

- 対象者全員に、楽天ポイントギフト500ポイントをプレゼント

- キャンペーン期限

- 本日現在開催中

- サイトURL

- 利回りくん (公式)

株式会社シーラが運営する、応援型・不動産クラウドファンディング・サービス。公式サイトからの投資家登録&本人確認完了で、500ポイント分の楽天ポイントギフトをプレゼントするキャンペーンが開催されています。

TikTok Lite(アプリDL&簡単タスククリアで、3,000円~5,000円分のギフトプレゼント)

- 条件

-

招待リンク からTikTok Liteアプリをダウンロード。その後、簡単なタスク(アプリ起動や、動画視聴等)をクリア。

- 特典

-

条件を達成したユーザー全員に、3,000円~5,000円相当のギフト(PayPayポイントや、Amazonギフト券、d払いのポイント等)をプレゼント

※ただし、招待リンク を適切に経由する必要あり。 - キャンペーン期限

-

特になし(※ただし、TikTok側の判断で早期終了の可能性あり)

言わずと知れた、超人気の動画アプリ。招待リンク からアプリを入手し、ダウンロード後、一定の期間内に、動画視聴等、簡単なタスクをクリアするだけで、3,000円~5,000円相当のギフト券等が貰えるキャンペーン開催中。

コイントレード(2,500円相当のイーサをプレゼント)

- 条件

- 公式サイト からの新規口座開設(無料)

- 特典

- 対象者全員に、2,500円相当の仮想通貨(イーサ)をプレゼント

- キャンペーン期限

- 本日現在開催中

- サイトURL

- CoinTrade(コイントレード)

東京証券取引所「プライム市場」の上場企業グループが提供する、暗号資産取引所。

ETH(イーサ)やAVAX、マティック等の人気トークンを預けておくだけで、銘柄や期間に応じて最大年率15%以上の利回りが得られる「ステーキング」サービスが話題です。

そんな CoinTrade(コイントレード) では、本日現在、新規口座開設完了(無料)で、2,500円分の仮想通貨(イーサ)がもれなく貰えるキャンペーンを開催しています。

キャンペーンでもらった仮想通貨は、同社が提供している独自のステーキング・サービスに預ければ、複利で効率運用することも可能です。

LYPプレミアム(新規無料登録で、PayPayポイント5,000円分)

- 条件

- 公式サイト から、新規無料登録(今なら最大3ヶ月完全無料)

- 特典

- 対象者全員に、

- 2,000円分のPayPayポイントが即時に、さらに、

- 追加で2,000円分+1,000円分

をプレゼント(合計5,000円分)

- キャンペーン期限

- 本日現在開催中

- サイトURL

- LYPプレミアム公式サイト (公式)

LINE、ヤフー、PayPayの利用がもっと楽しく&お得になる大人気サービス。公式サイト から新規無料登録(今なら最大3ヶ月無料)を済ませるだけで、

- 2,000円分のPayPayポイントが即時に貰えるのに加えて、

- 追加で、2,000円分+1,000円分、

上記合計5,000円分をプレゼントする、太っ腹キャンペーンを開催中。

※なお、各キャンペーンの適用条件等詳細は、各社の公式サイト等をよくご確認下さい。

レバナスに関する電子書籍を読んでみる

fill.mediaでは、レバナスに関する電子書籍 を出版しています。

Kindle Unlimitedに無料体験登録 すれば、無料体験の期間中、お金をかけずに読み放題で読むことが出来ますので、その他のレバナス関係書類と合わせて、チェックしてみて下さい。

『レバナス投資の注意点チェックリスト』の受け取り

fill.mediaでは、レバナス投資を検討している読者様向けに、レバナス投資を検討するうえで最低限把握しておきたい、レバナス投資の注意点チェックリストを、現在、無料配布しています。

※なお、今後、無料配布を終了する可能性があります。

無料配布の受け取り方法は以下の通りです。

①fill.mediaのLINE公式アカウントに友達登録

まずは、こちらのバナーから、fill.mediaのLINE公式アカウントを友達登録してください。

②「レバナス」とメッセージを送信

友達登録が済んだら、一言、「レバナス」とだけ、メッセージを送信してください。

③自動返信で、記事リンクが受け取れる

頂戴したメッセージに自動返信する形で、記事リンクをお送りさせて頂きます。

※なお、上記チェックリストの無料配布は、近日中に終了する可能性があります。

お受け取りご希望の場合、お早めにご確認下さい。

マネックス証券で「大和レバナス」もしくは「楽天レバナス」の買付を行う

レバナスに関する情報収集が済み、そのメリットだけではなく、デメリットやリスクについても十分に確認・把握が出来たら、いよいよ、自身のリスク許容度の範囲内で、まずは小額から、レバナス・ファンドの買付を行うことが出来ます。

前述の通り、マネックス証券 の場合、「大和レバナス」「楽天レバナス」双方の買付に対応しています。

各ファンドのURLは、以下の通りです。

NISAで買える?買えない?今投資家に話題の「レバナス」とは

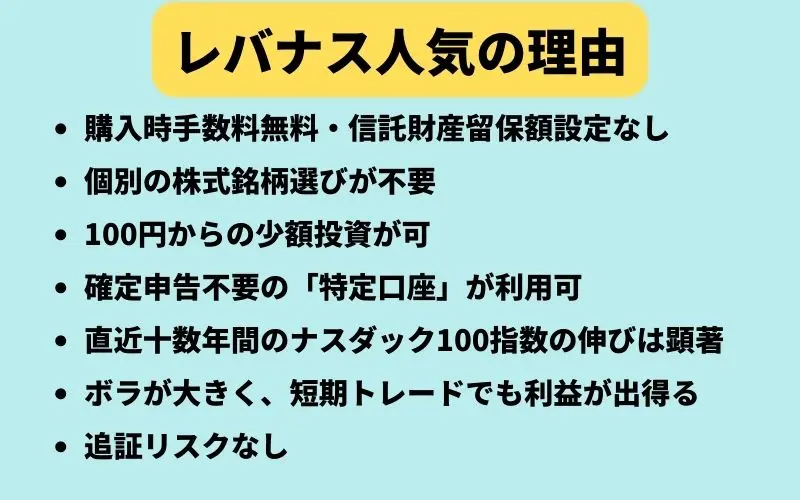

【年始一般NISAで一括購入、という猛者も】レバナス人気の理由

他の一般的な投資信託同様、購入時手数料無料(ノーロード)、かつ、信託財産留保額は設定なし

レバナスには現在、下記の2種類があります。

- iFreeレバレッジ NASDAQ100

- 大和アセットマネジメントが2018年10月に設定した、元祖レバナス(通称:大和レバナス)。

- 楽天レバレッジNASDAQ-100

- 楽天投信投資顧問が、2021年11月に設定。「楽天レバナス」が通称。

このうち、後発にあたる楽天レバナス(※)は、目下、楽天証券でしか、買い付けることが出来ませんが、「元祖レバナス」にあたる大和レバナスは、

- auカブコム

- SBI証券

- GMOクリック証券

- 松井証券

- マネックス証券

- LINE証券

- 楽天証券

といった、主要ネット証券会社を通じて、購入時手数料無料(ノーロード)にて、買付を行うことが可能です。

また、仮に今後、買い付けた投資口を解約する時にも、信託財産留保額が(投信の解約金から)控除されてしまうことは有りません。

(※)先発の大和レバナスと、後発の楽天レバナスとの違い・比較等については、下記記事をご覧下さい。

参考:

楽天証券販売の「楽天レバナス」と、大和AMの「大和レバナス」を徹底比較

個別の株式銘柄選びに時間を割く必要が無い

レバナスは、米国ナスダック市場のインデックス指数のひとつである、ナスダック100指数に連動(※ただし、日々、2倍の値動き)した投資成果の獲得を目指す投資信託です。

投資家は、レバナスへと投資する場合、実質的には、ナスダック100指数の構成銘柄に対し、時価総額加重にて、分散投資をしていることとなります。

通常、少数の株式銘柄へと集中投資を行う場合、企業のファンダメンタルズ分析や、財務分析、IR資料等を熟読し、投資家自身で、どの銘柄を、どの程度、買い付けるか、選択・決定を行う必要があります。

この点、レバナスに対して投資をすれば、実質、「ナスダック100指数の構成銘柄全て」に対して投資が出来るわけですから、細かな銘柄分析等の手間暇を省略できます。

また、多数銘柄へと分散投資することで、個々の銘柄ごとの非システマティック・リスクについては排除できる、という利点もあります。

通常、これだけの多数銘柄に対して、投資信託を用いずに独力で分散投資する場合、各銘柄の株価や、取得単位に応じて、多額の投資資金が必要となりますが、レバナスを活用すれば、最低100円程度の少額から、上記要領の分散投資を行うことが可能です。

少額からのスポット購入&積立投資が可能

レバナスの場合、通常の非上場型投資信託と同様、ETF(上場投資信託)や株式とは違い、株数単位での買い付けは不要、あくまでも金額指定で、100円程度の少額から、スポット購入を行うことが可能です。

また、毎月の積立投資についても、同じく、100円から設定を行うことが出来、特に積立投資の場合、ドルコスト平均法のメリットを活かして、投資口の買い付け価額を標準化できる、というメリットも享受できます。

活用するネット証券会社に応じて、楽天スーパーポイントや、Tポイントを使った買い付け(いわゆる、「ポイント投資」も可能ですから、これまで投資に取り組んだことのない、初心者投資家にとっても、ある程度ハードルが低い、と言えましょう。

確定申告不要・源泉徴収ありの、「特定口座」で買い付け出来る

レバナスと同じように、日々、ナスダック100指数の2倍の値動きをするETF(上場投資信託)も、市場には存在しますが、日本人投資家が日本国内から投資する場合、ETF現物の買い付けは出来ず、あくまでもCFD取引(差金決済)が前提となるため、(確定申告不要・源泉徴収あり、の、)特定口座を用いた買い付けが出来ません(※)。

この点、レバナスの場合、一般的な非上場投信と同様、各ネット証券会社にて開設した、特定口座を用いた買い付けが出来ますから、(少なくとも、レバナス同様の運用が為されてるETFと比較すれば)管理が容易である、というメリットもあります。

(※)「ETF版レバナス」とされるQLD等について詳細は、下記記事をご覧ください。

参考:

ETF版レバナス「QLD」(ProShares Ultra QQQ)まとめ

直近10数年間における、ナスダック100指数の伸びは顕著

ナスダック100指数の、直近10数年間の伸び率は、他の人気インデックス指数(投資家からの知名度の高い物。S&P500指数や、ダウ工業平均など)を遥かに凌駕しています。

同指数に対して、日々、2倍の値動きをするレバナスの場合、仮に、ナスダック100指数が今後も同様の成長を見せてくれれば、基準価額の大幅な値上がりが期待でき、結果的に、投資口を保有している投資家に、大きなキャピタル・ゲインをもたらす可能性があります。

このことから、レバナスこそ「最強の投資法」であると主張する投資家もおり、TwitterやYoutubeなどを中心に、盛り上がりを見せています。

参考:

レバナスは「最強の投資法」なのか-「レバナス最強説」の根拠&アンチ・レバナスの反論まとめ

レバレッジでボラティリティが増幅されている分、短期トレードでも利益を狙える可能性がある

通常の(=レバレッジがかけられていない)インデックス・ファンドの場合、多数銘柄への分散投資の結果、各個別銘柄の値動きがポートフォリオ内で相殺されるため、基準価額のボラティリティ(値動き)が小さく、短期トレードでは利益を出しづらい、という難点があります。

その点、レバナスの場合、株価指数先物取引という、一種のデリバティブ取引の活用により、ボラティリティが増幅されていますので、売買のタイミングさえ良ければ、(レバレッジのかかっていない、いわゆる「フツナス」ファンドと比較すれば)比較的大きな値上がり益を収受できる可能性があります。

投資家自身が追証を求められるリスクはない

前述の通り、レバナスは、デリバティブ取引を活用し、日々、ナスダック100指数の2倍の値動きを実現していますが、投資家としては、あくまでも、「ナスダック100指数に対して2倍レバレッジの運用を目指す投資信託」の投資口を、現金で(=借入金を用いることなく)買い付けているのみ、であり、この点は、FXの証拠金取引等とは根本的に異なります。

仮に、ナスダック100指数が急落すれば、レバナスの基準価額は暴落してしまうリスクがありますが、一方で、仮に基準価額が大幅に下落したとしても、それを根拠に、投資家が追証(追加証拠金・追加保証金)の入金を求められるようなリスクはありません。

積立NISA不可は痛い?レバナス投資の注意点

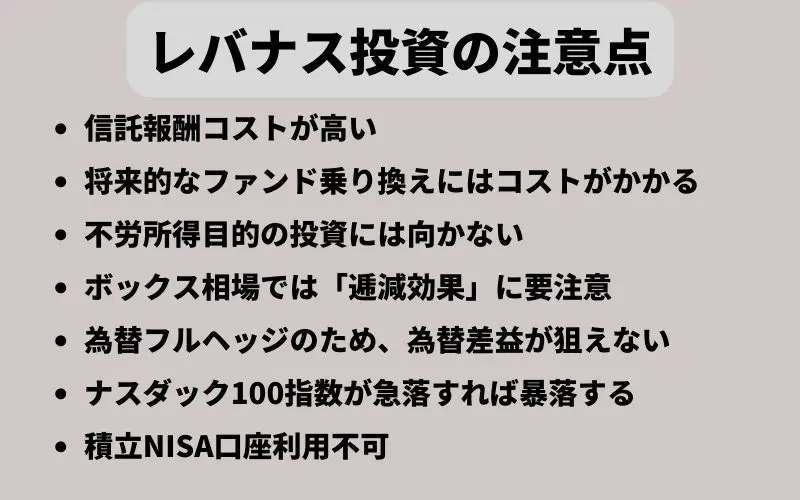

レバナスは信託報酬コストが高い

レバナスの場合、

- 前述の、株価指数先物取引(デリバティブ取引)のコストや、

- 為替フルヘッジのコストなどが乗っている関係上、

信託報酬コストは、通常のインデックス・ファンドと比較し、やや割高です。

先発の大和レバナスの信託報酬は、年率0.9パーセント(税込0.99パーセント)、後発の楽天レバナスの信託報酬も、年率0.7パーセント(税込0.77パーセント)、とされていますので、「高コストファンドはとにかく嫌い」という投資家の場合は、買付を躊躇するケースもあるようです。

なお、2018年10月設定の大和レバナスの場合、既に数回の決算を終えていますから、株式の売買手数料や、有価証券取引税、その他費用(保管費用や監査費用)といった、いわゆる「隠れコスト」についても、ある程度(運用報告書を通じて)把握ができますが、2021年11月に設定されたばかりの楽天レバナスの場合、まだ最初の運用報告書が作成されていない関係上、隠れコストを含めた総経費率がどの程度となるか、未知数です。

参考:

「レバナス」の意味とは-レバナス・ファンドへの投資は「無意味」なのか

仮に今後、より信託報酬の安い投資信託が出現したとしても、乗り換えにはコストがかかる場合がある

国内の投資信託の中で、ナスダック100指数に対して日々2倍の値動きをするレバレッジ型投資信託は、目下、大和レバナス、ないしは、楽天レバナス、という2択の状況ですが、昨今のレバナス人気を見て、他の投信運用会社が、同じような投資信託(新ファンド)を設定してくる可能性もあります。

仮に、今後登場するレバナス・ファンドの信託報酬料率が、既存のレバナス・ファンドよりも安かった場合、投資家心理としては、「よりコストの安い投資信託に乗り換えたい」と考えることが通常です。

その場合、楽天レバナスの場合も、大和レバナスの場合、信託財産留保額については心配無用ですが、下記の2つの潜在的なコストに対し、留意する必要があります。

- 含み益の確定による課税関係

- 仮に、手持ちのレバナス・ファンド投資口に、基準価額上昇による含み益が生じている場合、投資口を解約・換金してしまえば、含み益が実現し、課税関係が生じる可能性があります。

なお、税率は、所得税と住民税を合わせて、約20パーセント程度です。 - 含み損の確定による、挽回機会の喪失

- 逆に、保有しているレバナスの投資口に、取得時点からの基準価額下落で、「含み損」が生じてしまっている場合、投資口を解約するまでの間は、その後基準価額回復等によって、含み損を(含み益へと)挽回できる可能性が残されています。

しかしながら、投資口を解約してしまえば、含み損は確定し、以後、同投資口に関しては、挽回の機会は永久に失われてしまいます。

不労所得(インカム・ゲイン)目的の投資には使いにくい

レバナスも、通常のインデックス投資と同様、

- インカム・ゲイン(キャッシュ・フロー。不労所得、とも換言出来ます)ではなく、

- キャピタル・ゲイン(基準価額の値上がり益)に期待した

投資手法である、と言えます。

現に、先発の大和レバナスの場合、2018年の設定以来、複数回の決算を経験してしまうが、分配が行われたことは一度もありません。

もしも、毎月定期的に不労所得を得ることを目的に、投資商品を選択している場合、レバナスではなく、高配当株ETFなど、その他手法を検討すべきでしょう。

ボックス相場では、レバレッジ型ファンド特有の「逓減効果」で基準価額が目減りする

通常のインデックス・ファンドの場合、元指数がボックス相場入りし、最終的には元の値へと復帰する場合、基準価額には、利益も、損失も、生じません(正確には、ボックス相場入りしている間の信託報酬分、コストが生じますが、ここでは簡易化のために省略します)。

一方で、レバナスのような「レバレッジ型ファンド」の場合、特有の「逓減効果」によって、ボックス相場内では、基準価額が少しずつ目減りしていく、という難点があります。

参考:

レバナスは「おすすめ」なのか-レバナスを「おすすめしない」のはこんな人

為替がフルヘッジされているため、為替差益を享受できない

フツナス(レバレッジのかけられていない、普通の、ナスダック100指数連動型インデックス・ファンド)を始め、一般的なパッシブ・ファンド(インデックス投資向けの投資信託)の場合、為替については「ヘッジなし」とされていることが通例です。

これに対して、レバナスの場合、「ナスダック100指数に対して2倍」という値動きを日々(出来る限り)正確に実現するため、余計な変動要因となり得る為替の値動きについては、楽天レバナス・大和レバナスの双方、「フルヘッジ」とされています。

為替がフルヘッジされている関係で、

- 仮に、レバナスの買付後、為替が「円高・ドル安」方向へと推移したとしても、為替「差損」が生じない、という利点がある一方で、

- 逆に、為替が「円安・ドル高」方向へと動いてくれたとしても、為替「差益」を享受することは出来ません。

ナスダック100指数が急落すると、レバナスの基準価額は暴落の恐れがある

繰り返し述べている通り、レバナスは、株価指数先物取引というデリバティブを活用し、ナスダック100指数の日々の値動きに対して、2倍の値動きをするように設定・運用されています。

このため、もしも、ナスダック100指数が急落するような事態となれば、レバナスの基準価額は(急落、どころか)暴落する恐れがあります。

※仮に、ナスダック100指数が、数ヶ月程度をかけて半値まで下落すれば、レバナスの基準価額は、理論上、ほぼゼロ円となります。

なお、実際のシミュレーション結果等については、下記記事をご覧下さい。

参考:

レバナス積立をシミュレーション-10年積立の平均年利はどのくらい?

積立NISA口座からの買い付けが出来ない

積立NISAを始めたとした、各NISA制度については、本記事にてこれから詳しく述べて参りますが、現状、大和レバナスも、楽天レバナスも、積立NISA口座を利用した買い付けには、対応していません。

積立NISAは、主に「長期・積立・分散」投資を推奨する投資支援制度であり、実際に積立NISA口座を利用して買い付けることのできる銘柄は、事前に金融庁が指定した「積立NISA認定銘柄」に限定されています。

そして、金融庁の定める認定基準には、「リスク軽減目的以外で、デリバティブ取引を利用してはならない」という条件があります。

前述の通り、レバナスは(株価指数先物取引という)デリバティブ取引を行っていますが、これは、

- ナスダック100指数に対して2倍の値動きをする、という目的を達するための施策であり、

- リスク軽減を目的としたものではありません。

この点が、金融庁の「積立NISA銘柄認定基準」に抵触してしまっている関係で、目下、レバナスは積立NISA銘柄に選定されておらず、結果として、投資家は、自分の積立NISA口座を利用し、レバナスへと積立投資を行うことは、出来ません。

レバナス投資に使える?使えない?NISAとは

2022年1月現在、NISA制度は

- 一般NISA

- 積立NISA

- ジュニアNISA

という3つの区分に分かれており、各々、特徴があります。

また、2024年からは、前述の一般NISAは、「新NISA」へと変更となります。

それぞれのNISA制度のメリット・デメリットを、詳しく見て参りましょう。

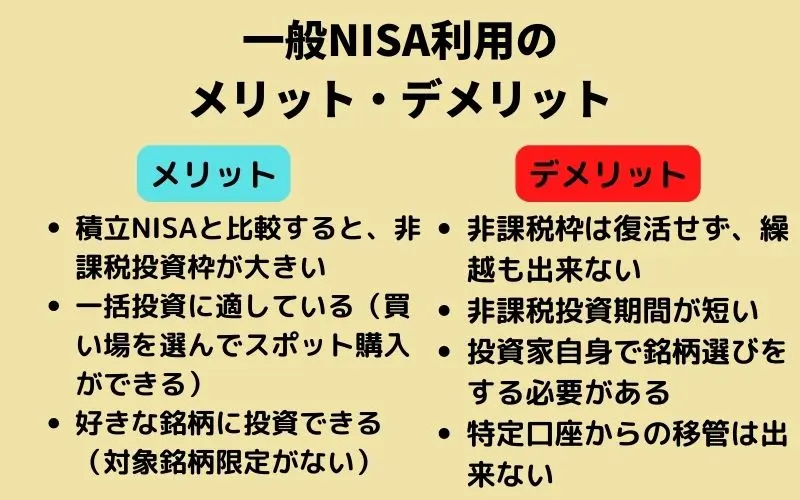

【レバナス買付可】一般NISAのメリット&デメリット

一般NISA口座を利用した投資のメリット

積立NISAと比較すれば、年間の非課税投資枠が大きい

現行の一般NISA(2024年の新NISA移行前)においては、

- 年間の非課税投資枠は、120万円

- 非課税投資可能期間は、5年間

- 非課税投資が可能なのは、総額600万円(120万円×5年間)

とされています。

後述する積立NISA(年間の非課税投資枠は40万円)と比較すると、単年での非課税投資枠は、一般NISAのほうが大きい、と言えます。

積立NISAと違い、年間120万円を一括で投資できる

後述の積立NISAの場合、あくまでも、「毎月定額の積立投資」(※ただし、ボーナス月の場合は別段)が原則とされており、年間の非課税投資枠(40万円)を一括で投資することは出来ません。

この点、一般NISAの場合は、必ずしも積立投資が前提とはされていないため、年間非課税投資枠120万円分の一括投資が可能です。

このため、相場下落時などの好機を狙ったスポット購入には、一般NISAのほうがメリットがある、と言えます。

積立NISAと違い、自分の好きな株式銘柄やETF、投資信託などを買い付けることができる

後述の積立NISAの場合、専用口座で買い付けできる銘柄が、金融庁の認定銘柄に限定されています。

その点、現行の一般NISAの場合(※)、買付対象銘柄に特段の制限はないため、

- 個別の株式銘柄や、

- ETF、

- 不動産投資信託(REIT)、

- レバレッジ型のファンド(レバナス含む)等にも、

投資を行うことが可能です。

(※)ただし、2024年からの新NISAにおいては、レバレッジ型ファンドが対象から除外される予定です。

一般NISA利用のデメリット

非課税枠は単一年度内で復活せず、かつ、繰り越せない

一般NISAの場合(※後述の積立NISAやジュニアNISAの場合も同様)、一旦取得した銘柄を、途中で売却して利確したとしても、当該銘柄を当初購入した際に使用した非課税投資枠は、復活しません。

また、仮に、年間の非課税投資枠(120万円)を使い切ることが出来ず、投資枠が残ったとしても、翌年への繰越は出来ません。

特定口座・一般口座からの移管は出来ない

一般NISA口座で非課税運用が出来るのは、あくまでも、同専用口座で買い付け・取得した銘柄に限られます。

既に別口座(特定口座等)で保有している投資信託や株式を(含み益が出ているから、という理由で)、一般NISA口座に移管してくることは、制度上、出来ません。

特定口座等との間での損益通算は出来ない

仮に一般NISA口座で買い付けた株式や投資信託が値下がりし、損失が生じたとしても、その損失を、他の特定口座等との間で損益通算し、所得税・住民税等の節税につなげることは出来ません。

積立NISAと比較し、非課税となる期間が短い

後述の積立NISAの場合、非課税投資可能期間は最長で20年間と長期ですが、一般NISAの場合、非課税投資枠の買い付け可能期間は5年間と、やや短期です。

運用期間自体は、ロールオーバーを活用すれば延長可能ですが、いずれにせよ、数十年単位での長期投資を目的とした銘柄保有には、積立NISAのほうが適している、と言えます。

投資対象が限定されていない分、投資家自身で、買付対象を選定する必要がある

積立NISAの場合、買付可能銘柄は、金融庁の認定銘柄に限定されていますが、一般NISAの場合は、そうした限定がありません。

このため、良くも悪くも、「投資家が自由に投資対象を選べる」状態であるため、

- 投資に慣れ、銘柄選びがうまい、熟練投資家にとっては、使い勝手がいい一方で、

- 投資の銘柄選びに慣れていない、初心者投資家にとっては、少しばかり、利用のハードルが高い、

という難点があります。

一般NISAで、レバナスは買えるのか?

2022年1月現在、一般NISA口座を利用したレバナス(楽天レバナス、及び、大和レバナス)の買い付けは「可能」です。

しかしながら、後述するように、2024年以降、現在の「一般NISA」は「新NISA」へと移行します。

そして、新NISA制度においては、レバナスのようなレバレッジ型ファンドについては「対象外」とされる見込みです。

このため、一般NISA口座を利用してレバナスの買い付けが出来るのは、2022年と2023年の、2年間のみ、と目されています。

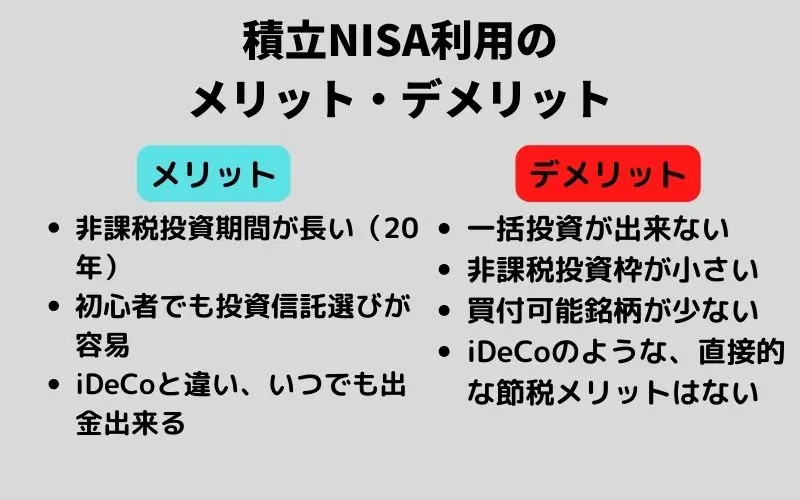

【レバナス買い付けは不可】積立NISA

積立NISA利用のメリット

指定の投資信託が、最長で20年間、非課税で運用できる

通常の特定口座(課税口座)で投資信託を買い付ける場合、投資信託の値上がりに伴う「譲渡益」や、投資信託からの分配金に対して、所得税、及び住民税が課税されます(税率は、併せて概ね20パーセント程度です)。

これに対して、積立NISA口座で取得・保有している投資信託に関しては、最長で20年間、

- 値上がり益に関しても、

- 分配金に関しても、

非課税にて運用することが可能です。

仮に投資信託から分配金が支払われたとしても、その分配金を、そのまま非課税で再投資することが出来ますので、複利効果も高い、というメリットがあります。

投資初心者でも、投資信託選びに迷いにくい

積立NISAの場合、前述の一般NISAとは違い、専用口座で取得可能な銘柄は、金融庁の事前認定銘柄に限定されています。

2022年1月現在、金融庁の積立NISA認定銘柄には、下記のような物があります。

| 運用会社 | ファンド名 | インデックス指数 |

| アセットマネジメントOne㈱ | たわらノーロード TOPIX | TOPIX |

| 東京海上アセットマネジメント㈱ | 東京海上・日経225インデックスファンド | 日経平均株価 |

| ニッセイアセットマネジメント㈱ | <購入・換金手数料なし>ニッセイJPX日経400インデックスファンド | JPX日経インデックス400 |

| ステート・ストリート・グローバル・アドバイザーズ㈱ | 全世界株式インデックス・ファンド | MSCI ACWI Index |

| SBIアセットマネジメント㈱ | SBI・全世界株式インデックス・ファンド | FTSE Global All Cap Index |

| 三井住友DSアセットマネジメント㈱ | 外国株式指数ファンド | MSCIコクサイ |

| SBIアセットマネジメント㈱ | SBI・先進国株式インデックス・ファンド | FTSE Developed All Cap Index |

| 三菱UFJ国際投信㈱ | eMAXIS Slim 米国株式(S&P500) | S&P500 |

| 楽天投信投資顧問㈱ | 楽天・全米株式インデックス・ファンド | CRSP U.S. Total Market Index |

引用元:金融庁

国内では現在、数千本以上もの投資信託が運用委託・販売されていますが、その中から、自身の投資目的に見合った投資信託を選び抜くことは、投資初心者にとっては、至難の業です。

その点、積立NISAの場合は、そもそも、取得可能な銘柄が、金融庁のフィルタリングを通過した低コスト・インデックス・ファンドに限定されていますから、「投資信託選びは初めて」という投資家でも、ファンド選びに迷いにくい、という特質があります。

iDeCoと違い、いつでも換金・出金できる

積立NISAと並んで、個人投資家の間で人気の高い、iDeCo(イデコ。個人型確定拠出年金制度)の場合、

- 毎月の拠出金が、全額、所得控除される関係で、所得税・住民税の節税が期待できる

- 積み立てた資金を老後に受け取る際にも、その受け取り方に応じて、退職所得控除、ないしは、公的年金等控除が利用できる

等と言ったメリットがあるのですが、一方で、「60歳までしか、運用が出来ない」という、年齢制限が設定されています。

この点、積立NISAの場合は、同様の年齢制限がありませんから、スタート年齢を問わず、長期にわたる積立投資に活用することが出来ます。

積立NISAのデメリット

一括投資が出来ず、スポット購入に向かない

積立NISAは、長期の(少額ずつの)積立投資に特化した投資支援制度である関係上、タイミングを見計らった「一括投資」(スポット購入)に活用するには、不向きです。

年間の非課税投資枠は40万円ですが、仮に、投資家の手元に、「今すぐ投資できる」40万円分の資金があったとしても、これを一時に集中投資することは出来ません(毎月3万数千円ずつ、分割で投資して行く必要がある)。

また、20年間の非課税投資可能額は800万円(40万円×20年間)と、一般NISAの投資可能額(120万円×5年間=600万円)をも上回りますが、もし、投資家の手元に800万円分の余裕資金があったとしても、その全額が投資に回りきるまでには、20年間を要する(あくまでも、1年あたり40万円ずつ、分割で投資する必要がある)、という難点があります。

このように、「元本全額が投資に回りきるまでに、長い時間がかかる」という弱点がある関係上、安値でスポット購入をしようにも、好機を活かすことが出来ない、という、大きなデメリットが指摘されています。

また、「それでは、平時は積立NISAを利用し、相場が安値の時には、一般NISAを使って一括投資を…」と考えたとしても、NISAの制度設計の都合上、積立NISA口座と一般NISA口座の、単一・同年度における併用は、不可、とされています。

一般NISAよりも、年間の非課税投資枠が小さい

積立NISAの場合、年間の非課税投資枠は40万円であり、一般NISA(120万円)やジュニアNISA(子供1人あたり、80万円)の非課税投資枠よりも少額です。

投資余力の大きい投資家にとっては、この点は、些か、使い勝手の悪い印象を抱く要因とされています。

買い付け可能な銘柄が限定されている

積立NISAの場合、一般NISAやジュニアNISAと違い、買付可能な銘柄が、金融庁の認定銘柄(その大半は、低コストのインデックス・ファンド)に限定されています。

個別の株式銘柄を選んで買い付けたり、REIT(不動産投資信託)を買い付けたり…といったことは出来ませんので、この点も、日頃からアクティブ投資に慣れた投資家にとっては、利便性が低いポイントとなります。

iDeCoと違い、毎月の積立投資金額が所得控除されるようなことはない

毎月の拠出金が所得控除となり、直接的な節税メリットが目立つiDeCoと違い、(同列で比較検討されることの多い)積立NISAの場合、そうした節税メリットはありません。

あくまでも、「(長期の積立投資によって)生じた運用益が、非課税となる」というだけですので、仮に、投資によって益金が生じなければ、全く利点が無い、というのが実情です。

積立NISA口座で、レバナスは買えるのか

2022年1月現在、積立NISA口座を利用して、レバナス(楽天レバナス、及び、大和レバナス)を買い付けることは、出来ません。

積立NISAでは、主に投資家保護の観点から、「リスクヘッジ目的以外では、デリバティブ取引を行っていないこと」が、認定銘柄の選定条件とされています。

しかし、レバナスの場合、日々、ナスダック100指数に対して2倍の値動きを実現するために、「株価指数先物取引」という、一種のデリバティブ取引を行っています。

この点がネックとなり、レバナスは、積立NISAの買い付け対象銘柄として、認定されていません。

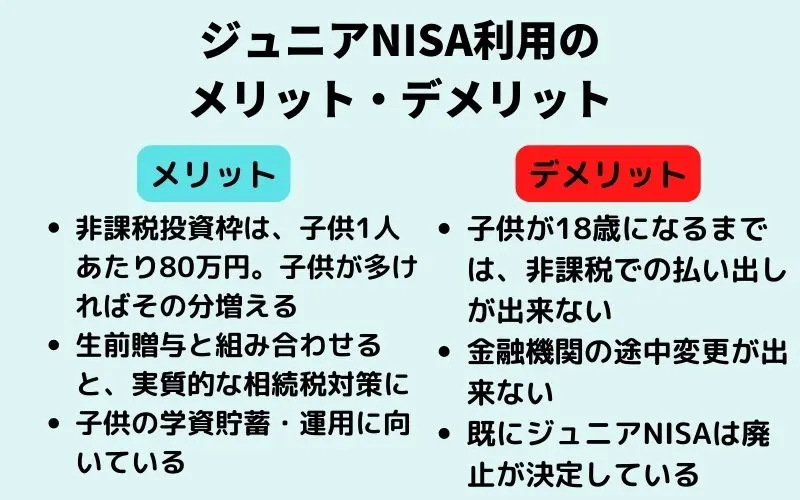

【レバナス買い付け可】ジュニアNISA

ジュニアNISA活用のメリット

年間の非課税投資枠は、子供1人あたり80万円

ジュニアNISAの非課税投資枠は、「子供1人」につき、年間80万円とされており、積立NISAよりも高額です。

更に、子供の人数が多ければ、それだけ非課税投資枠も増えていきます。

また、ジュニアNISAの場合、一般NISAや積立NISAとも併用が出来る、という特質があるため、家族全体で、非課税投資枠を最大化できる、という利点があります。

※なお、一般NISAと積立NISAは、併用が出来ません。

生前贈与と組み合わせて活用すれば、実質的な相続税対策になる

親は、子に対し、年間110万円までは、非課税で生前贈与することが可能です。

- 親から子に対し、年間80万円分の、ジュニアNISA口座への投資資金を、生前贈与によって拠出し、

- その資金を、子供名義のジュニアNISA口座(運用益非課税)で運用すれば、

一種の相続税対策としても利用できるほか、運用益も非課税である、という、二重のメリットが享受できます。

子供の大学等進学費用を貯蓄・運用できる

ジュニアNISA口座の場合、子供が18歳になるまでは、払い戻しが、原則として、出来ません。

※無理に払い戻しをすれば、それまでの含み益が課税されてしまい、税務上のメリットが消滅します。

このため、「子供が18歳になるまでは手を付けない(=引き出せない)、学資」としての貯蓄・運用に向いている、という特質があります。

なお、学資の貯蓄に向けては、各生命保険会社が提供している学資保険が有名ですが、ジュニアNISAを利用した貯蓄・運用の場合、学資保険と違い、親がきちんと資産運用できる(=うまく運用すれば、学資保険よりも高い利回りを期待できる)、という特長があります。

子供本人が20歳になるまでは、ロールオーバー可能

ジュニアNISA口座での「買い付け」は、5年間しか出来ませんが、5年間の非課税投資期間終了後も、子供が20歳になるまでは、「継続管理勘定」を利用し、保有資産のロールオーバー(非課税運用期間の延長)が可能です。

子供への投資教育の機会になる

例えば、子供が6歳になった時に、ジュニアNISA口座を開設し、投資信託などを買い付けを行い、その後、子供がある程度経済・お金のことを理解できるようになったら、

「君が18歳になったら払い戻しが出来る、ジュニアNISA口座だよ」

として、口座の内容を見せてあげる、などといった取り組みをすることが考えられます。

この際、投資信託などを買い付けたころから比較し、資産評価額が元本に対して増えていれば、子供に、投資の妙味を教えてあげることが出来ます。

また、18歳になれば、払い戻しをするか、継続管理勘定でロールオーバーするか、の選択を子供にさせることができますし、子供が20歳になった時点でも、特定口座へと移管して、買い付け銘柄を継続的に保有することも可能です。

社会人になる前に、これだけの投資教育の機会を得られる子供は、そう多くありません。

ジュニアNISA口座利用のデメリット

口座名義人(子供)が18歳になるまでは、払い戻しが出来ない

ジュニアNISAの場合、口座名義人である子供本人が18歳になるまでは、原則として、払い戻しが出来ません。

もしも、無理に払い戻しをすれば、それまでの含み益が全額課税され、非課税投資メリットが実質的に消滅してしまいます。

金融機関の途中変更が出来ない

ジュニアNISAの場合、運用途中で金融機関を変更するためには、既存のジュニア口座を一旦解約するしかありません。

この場合、前述の「払い戻し」と同じ扱いとなりますので、それまでの含み益が、全額、課税対象となります。

また、新規のジュニアNISA口座開設までは、1か月~2ヶ月程度の期間がかかる、という難点もあります。

ジュニアNISA口座で買い付けできる資産には、一定の制約がある

積立NISAほど細かなものではありませんが、ジュニアNISAの場合でも、買い付け可能銘柄には、多少の制約があります。

日頃から特定口座での資産買付に慣れている投資家からすると、多少の使いづらさは感じるでしょう。

2023年で、ジュニアNISA制度自体が廃止される

2024年の、NISA制度全体のリニューアルに合わせて、ジュニアNISA制度は廃止されることが決まっています。

口座開設数の伸びが著しかった、積立NISAと比較すると、今ひとつ、口座数の伸び悩みがあった、というのが、その理由のようです。

ジュニアNISA口座で、レバナスは買える?

2022年1月現在、ジュニアNISA口座を利用した、レバナス・ファンドの買い付けは、可能です。

ただし、前述の通り、2024年のNISA制度改定を機に、ジュニアNISAは廃止が決まっている、という点に、留意が必要です。

2024年からの新NISAで、レバナスはどうなる?

2024年、NISA制度は、大幅なリニューアルが予定されています。

現行のNISA制度と比較し、主なポイントは、下記の通りです。

新NISAは、「2階建て構造」となる

2024年からの新NISAは、現行の積立NISAと同様、安定感重視・低コストのインデックス投資信託を対象銘柄とした1階部分(非課税投資枠は年間20万円まで)と、現行の一般NISAと同じく、ある程度投資家に銘柄選択が任された、2階部分(非課税投資枠は年間102万円)とに分かれることとなります。

このため、投資支援制度としては、現行の一般NISAなどと比較し、些か複雑となります。

1階部分の投資をしていないと、原則として、2階部分の投資は出来ない

新NISAにおいては、2階部分の投資をするためには、まず、より低コスト・低リスクの、1階部分の投資を行う必要があります。

ただし、1階部分の非課税投資枠(年間20万円)全額を投資する必要はないほか、投資経験者については、1階部分をスキップして、2階部分から投資をスタートすることも可能です。

レバレッジ型の投資信託は、対象から除外される

新NISAにおいては、投資家保護の観点から、ボラティリティが極端に大きい、レバレッジ型ファンド等については、買い付けの対象外とされる予定です。

このため、2024年以降の新NISA制度下においては、楽天レバナスや大和レバナスといったレバナス・ファンドを、非課税投資枠で買い付けることは、事実上、不可能となります。

Author Info

-

fill.mediaは、国内の融資型クラウドファンディング(ソーシャルレンディング)や、不動産クラウドファンディング、ロボアドバイザー、インデックス投資業界等の最新情報を提供する、投資・金融情報総合メディア。

その他、昨今、主に若年投資家の間で大きな関心を集めつつあるFIRE(Financial Independence, Retire Early)に関する最新情報を専門的に扱う、FIRE(早期リタイア)専門の検証チームや、不労所得に関する検証グループ、その他、不動産投資全般について検証を行うチーム等があります。

レバナス投資検証チームでは、昨今、投資家の間で大きな関心を集めている、ナスダック100指数へとレバレッジをかけて投資する、いわゆる「レバナス」に関して、その長所・短所を検証し、深く掘り下げた分析・情報を提供しています。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞