ラッキーバンクの、「第420号ローンファンド 東京都江東区×東京都中央区」に投資申込を完了致しました。

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

投資申し込み完了のエビデンス

ラッキーバンクのマイページ、「投資履歴」からのスクリーンショット抜粋がこちら。

↓

本ファンドの概要

同社のホームページ(https://www.lucky-bank.jp/fund/detail?id=425)から確認した、本ファンドの概要としては、下記の通りです。

なお、プロジェクト1及びプロジェクト2のうち、資金の大半を融資する、プロジェクト1のほうに関してのみ、下記、詳説をさせて頂きます。

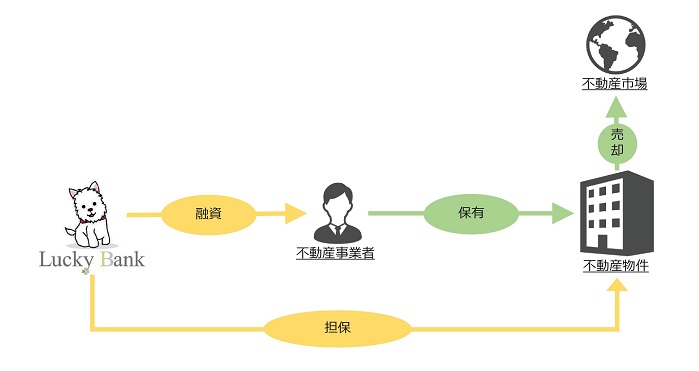

本ファンドのスキーム図

引用元:https://www.lucky-bank.jp/fund/detail?id=425

資金の借り手

「不動産事業者」と表記があります。

同社の事業規模や事業成績、所在地等に関する情報は、ファンド詳細からは見当たりませんでした。

貸付資金の総額

本ファンドを通しての貸付は3,220万円とのこと。

借り手の資金使途

別ファンド(第303号ローンファンド)分のリファイナンス(借り換え)、とのことです。

※本ファンド貸付後の融資額は3億2,200万円。

貸付・運用の期間

6か月の貸付・運用となります。

設定担保

「不動産事業者」の所有に係る、東京都江東区に所在する一棟オフィスビルに対して、第一順位根抵当権が設定されている、とのこと。

根抵当権の極度額は3億3,600万円。

担保権が設定される不動産の「調査価額」(※ラッキーバンクの調査による価額)は、3億5,400万円とのこと。

返済原資

返済原資に関する確たる明記は見当たりませんでしたが、

借入人は本件担保物件の売却活動を行っており、現在は購入検討者が金融機関に融資打診中となっております。

引用元:https://www.lucky-bank.jp/fund/detail?id=425

上記の文言が記載されていることから考えると、借入人としては、根抵当権が設定されている不動産を第三者に売却し、この売却代金を原資に、ラッキーバンクに対する返済を行う予定であるものと思われます。

わたしたち個人投資家の期待利回り

7.5パーセント、とのこと。

本ファンドにわたしが投資申し込みを行った理由

主に下記のように判断し、本ファンドへと投資申込をさせて頂きました。

担保設定については、疑問点が複数。

まず、「調査価額」という評価額記載が、少々、謎めいています。

※弊社調査価額は、事業仕様等から算出した収益価格等を標準に、積算価格、推定比準価格を参考として、景気の動向、本物件の市場性等を総合的に判断して求めた調査価額となります。従って、不動産鑑定評価基準に基づき算出された鑑定評価額とは異なります。

引用元:https://www.lucky-bank.jp/fund/detail?id=425

上記のような説明文が記載されています。

わたしは現在、23社のソーシャルレンディング事業者に分散投資をしており、その中で、多数のファンドへと投資をしてきました。

中には、不動産に担保設定を行うファンドが、複数、ありましたが、そうした中で、物件評価額について、このような表記をしてあるケースは、他社では記憶がありません。

ごくシンプルに、「外部専門家の評価に基づくラッキーバンク評価額」程度に記載されていたほうが、よほどすっきりすると思うのですが…。

このあたりは、感覚的な問題でしょうか。

ただし、なんとなく、読んだ雰囲気として、

「第三者専門機関が行う担保評価と比べて、少々、高めの評価が為されてしまっているのではなかろうか」

という不安感を覚えさせる内容ではないかな、と、ちょっと、心配になります。

そうした伏線を踏まえたうえで、根抵当権設定の掛け目は、かなり心配です。

少々謎めいた「調査価額」が3億5,400万円であるのに対して、根抵当権の極度額は、3億3,600万円です。

単純計算すると、95パーセント近くの掛け目となっています。

これはあくまでも極度額最大値を想定した場合の割合ですが、既に融資済(本ファンド含め)の金額も、3億2,200万円ある、とのことなので、その部分だけを計算したとしても、「調査価額」に対して約91パーセントです。

ちなみに、一般の銀行の場合、担保として提供される不動産の評価額の、7割までしか貸さない、等と言われています。

ソーシャルレンディングファンドの場合でも、積極的な融資姿勢を取っているファンドだとしても、(わたしがこれまで見てきた限りでは)8割ちょっとくらいが限度でしょうか。

そのあたりを勘案すると、【かなり】強気の融資姿勢、と言わざるを得ないかもしれません。

(※あくまでも、わたしの個人的な見解です)

短期運用であることはポジティブ材料。利回りはまあまあ。

上記したように、担保設定に関して、いささか、不安要素はありますが、運用期間が半年程度と短いのはポジティブな材料です。

利回りは(不動産に担保設定を行うファンドとしては)多少高いといえます。(※ただし、今回のファンドの不動産設定手法については、上記したように、いささか、不安点があります)

これらを総合勘案し、若干の不安点はあるものの、少額の投資ならば、試験的な意味合いもかねて、差支えないだろう、と判断致しました。

まとめ

主に上記のように判断し、今回、ラッキーバンクの、「第420号ローンファンド 東京都江東区×東京都中央区」に投資申込をさせて頂く事といたしました。

文中の記載事項は、いずれも、わたしの個人的な見解に過ぎませんが、あくまでも、その限りにおいて、少しでも、読者の皆様のお力となれたのであれば、嬉しい限りです。

大手ソーシャルレンディング事業者数社を、投資家登録数や累積投融資額、利回りや手数料、といった指標で、横断的に比較検討した、こちらの過去記事も、おすすめです。是非、ご覧になってみてください。

↓

【ソーシャルレンディング比較検証】事業者規模、年利平均、投資家登録数、初心者へのおすすめ度…。主要ソーシャルレンディング各社を、複数の視座から横断比較。

それでは、本記事はここまで。

また次回の記事にて、お会い致しましょう。

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは