ロボアドバイザーの診断する「リスク許容度」とは|リスク許容度診断の仕組み、プログラムによる自動診断の限界まで徹底検証

ロボアドバイザーとは

投資家の年齢や年収、資産残高等に応じて、各投資家の「リスク許容度」を、プログラムによって自動的に算出し、そのリスク許容度に見合った、最適なポートフォリオ(資産クラス別の内訳)を作成するのが、いわゆる「助言型ロボアドバイザー」と呼ばれるサービスの一般的な機能です。

これに対し、国内ロボアドバイザー業界において主流派である、「投資一任型ロボアドバイザー」と呼ばれるサービスの場合、

- 最適ポートフォリオを実現するための、具体的な銘柄(上場投資信託等)の取得や、

- 取得資産の値上がり・値下がりに応じた、定期的なリバランス、

- 含み益の実現に対して、含み損を実現させることで相殺する、「税金最適化処理」等といった処理まで、

ロボアドバイザー側が自動的に執行し、投資家の資産形成をサポートしてくれます。

ロボアドバイザー投資のやり方

投資家がロボアドバイザー投資を始めるにあたっては、基本的に、下記のようなステップを踏むこととなります。

- ロボアドバイザーが、アプリ上、ないしは、オンラインで発信する質問(※1)に対して、回答を行う。

- ロボアドバイザーが、投資家の回答内容に応じて、「リスク許容度」の診断を行う。

- また、ロボアドバイザーは、投資家のリスク許容度に合った、最適なポートフォリオ(※2)の提案を行う。

- (ここからは、一任型のロボアドバイザーの場合)投資家が、ロボアドバイザーの定める最低投資金額を入金すると、ロボアドバイザーは、最適なポートフォリオを実現するために必要な、具体的な銘柄の取得(購入)を行う。

- その後、取得した銘柄が、値上がりしたり、値下がりした場合、ロボアドバイザーは、投資家のポートフォリオを、最適なポートフォリオへと戻す、「リバランス」(※3)を自動的に実施する。

(※1)質問は、投資家の年齢や年収、金融資産の残高、これまでの投資経験の有無、投資の目的、等といった内容を問うことが一般的です。後述する、投資家の「リスク許容度」を診断するために必要な情報です。

(※2)ポートフォリオは、「米国株式」「米国を除く先進国株式」「新興国株式」「先進国債券」「新興国債券」「コモディティ」など、異なる資産クラスの「組み合わせ」として提示されます。実際に取得する銘柄は、各資産クラスに幅広く分散投資できる、上場投資信託(ETF)等が用いられることが一般的です。

(※3)ロボアドバイザーの行うリバランスには、「定期的なリバランス」「臨時のリバランス」「積立投資に伴うリバランス」「一部出金に伴うリバランス」の4種があります。含み益の生じている資産銘柄の売却を伴うリバランスにおいては、課税関係が生じるケースもあります。

ロボアドバイザー投資のいいところ

投資家がロボアドバイザーを投資に活用するメリットとしては、主に下記のような物があります。

- 証券会社が提供する投資一任サービス(ラップ口座)と比較すると、手数料が安い(ラップ口座の場合、年率3パーセント前後。これに対して、ロボアドバイザーの場合、年率1パーセント程度)。

- ロボアドバイザー運用会社は、金融商品取引法第43条の2に基づき、資産の分別管理義務を負っている。また、万が一、ロボアドバイザー運用会社が、分別管理義務を果たしていなかったとしても、同社が日本投資者保護基金の加入事業者である場合、上限1,000万円までの補償を受けることが出来る。

- 「ドルコスト平均法」のメリットを利用できるよう、「積立投資」機能が搭載されているロボアドバイザーが多い。また、ボーナス月は積立額を増やすなど、機動的な積立設定が可とされているケースもある。

- 投資にあたっては、確定申告不要の特定口座(源泉徴収あり)を利用することが出来るため、申告作業の手間が省ける。

- 投資家自身の感情に左右されることなく、コンスタントな「長期投資」が自然と実現できる。

- 投資にあたってクレジットカードを利用出来たり、投資額に応じて、ポイントを貯めることが出来るロボアドバイザーもある。中には、全日空(ANA)や日本航空(JAL)のマイルを貯めることが出来るケースもある。

- 手間がかかる作業として知られる「リバランス」を、投資家自身が執行する必要が無い。また、加齢に応じて、自動的にリバランスを行ってくれるロボアドバイザーもある。

- ショート・ポジションをとる機能を搭載し、相場下落時でも投資利益を出すことを狙う、「絶対収益追求型」のロボアドバイザーも存在する。

- 主に上場投資信託(ETF)等への投資を通じて、全世界の幅広い銘柄へと、簡単に分散投資を行うことが出来る。

ロボアドバイザー投資の注意点

上記のような利点の反面、ロボアドバイザーには、下記のような注意点も指摘されています。

- 最低契約期間や、最長契約期間等、期間に関する縛りが設定されているロボアドバイザーもある。

- (完全成果報酬型のロボアドバイザーを除けば)たとえ投資成績がマイナスであったとしても、ロボアドバイザー側への手数料支払いが継続的に生じる。

- 完全成果報酬型のロボアドバイザーの場合、投資成果に対する手数料率が10パーセント強程度と高率になる。

- 不動産クラウドファンディング等のサービスと異なり、利回りが事前に約定されていない。

- 投資家が自分で証券口座を開設してETFを購入する場合と比較すると、ロボアドバイザーの手数料が別途生じる分、コストが割高となる。

- (一任型のロボアドバイザーの場合)大半の事業者において、少額投資非課税制度(NISA)が利用できない。

- 投資家自身が、投資のノウハウ・知見を蓄積することが出来ない。

※その他、詳しくは、ロボアドバイザーのメリット・デメリット解説記事等を参照のこと。

ロボアドバイザー投資において重要な「リスク許容度」とは

ロボアドバイザーは、投資家のために実際に銘柄取得等を行う前に、各投資家向けに、「最適なポートフォリオ」の提案を行います。

そして、ロボアドバイザーが、投資家の「最適ポートフォリオ」の作成を行うにあたっては、その前提知識として、その投資家の「リスク許容度」に関する情報が欠かせません。

このため、ロボアドバイザーは、投資家が投資口座を開設する前に、投資家に対し、年齢や年収等に関する、複数の質問を発し、投資家に関する情報を収集します。

そして、そうして収集した情報をもとに、自身のプログラム・アルゴリズムによって、各投資家のリスク許容度を、概ね5段階程度で、診断し、投資家に対して提示します。

そもそも、ロボアドバイザー投資における「リスク」とは

ロボアドバイザーの考える「リスク」とは、すなわち、

- 投資家の資産評価額(ETF・投資信託等の評価額、時価の合計値)が、

- 投資家の、累積投資元本(初期投資額、及び、定期的な積立投資の累積合計)を下回ってしまう状態、

すなわち、投資収益に、「元本割れ」が生じてしまう確率・可能性のことを示しています。

国内の主流派ロボアドバイザーでは、世界各国の株式や債券、コモディティ等に対して、ETF(上場投資信託)を活用して幅広く分散投資(実質的な投資対象銘柄は、数千~数万に及びます)を行い、「世界経済全体の成長メリットを享受する」ことを目的に、プログラムが設計されています。

基本的に、短期(数年程度)で利益を上げることは前提とされておらず、あくまでも、長期(少なくとも10年以上。基本的には、20年~30年程度)の運用の結果、「R>G」の法則(=投資リターンは、経済成長を上回る)に基づき、平均して、年率換算5パーセント前後程度の利回りを出していくことが、投資目標とされています。

このため、一時的に相場が下落(例えば、最近のリーマン・ショックやコロナ・ショックのような事態を契機に、株式市場が急落する、等)してしまうと、少なくとも、相場が再度持ち直し、下落前の水準を取り戻すまでの間は、資産評価額が累積投資元本額を下回る、「元本割れ」の状態が生じることとなります。

そして、このような「元来割れ」状態が生じるリスクの大小は、投資ポートフォリオの調整(=資産クラス別の内訳の調整)によって、ある程度、コントロールすることが出来ます。

- リスクを極力おさえ、その代わり、さほど大きなリターンは期待しない、至極堅実な投資運用とするのか、

- 相場下落に伴う元本割れのリスクを大きく背負ったうえで、投資リターンの最大化を目指すのか、

は、各投資家が、「どの程度のリスクを背負うことが出来るのか」という点に依存します。

年齢が若く、これから給与所得等の収入を積み上げていくことが出来る投資家の場合、年齢が高く、これまでに蓄積した資産で生活していくことを前提としている投資家よりも、当然、大きなリスクを負うことが可能です。

また、金融資産量が大きく、多少の相場下落ではさしたる影響を受けない、という投資家は、資産量が小さく、わずかな期間の相場下落で、資産量が大きく目減りしてしまう投資家と比較すれば、自然、大きなリスクを取ることが出来ます。

そして、各投資家ごとに、「どの程度のリスクであれば、許容できるのか」を示すのが、「リスク許容度」という考え方・数値です。

ロボアドバイザーの、リスク許容度の診断方法

質問内容は、年収・年齢・資産残高等に関するものが殆どですが、ロボアドバイザー事業者によって、多少の個性があります。

画像引用元:ウェルスナビ

ロボアドバイザーは、投資家のリスク許容度を計算・診断するために、主に下記のような質問を、投資家に対して投げかけます。

| 質問内容 | 解説 |

| 年齢 |

投資家本人の年齢を回答します。基本的に、

これは、その投資家の、(残りの)就労可能年数と関係しています。 ※投資家の「人的資産」という呼び方をするケースもあります。 |

| 年収 | 投資家自身の年収に相当します。

ロボアドバイザー事業者の口座開設審査基準によっては、「ユーザーが、投資の適合性を満たしていない」として、投資口座開設自体を、謝絶されるケースも想定されます。 |

| 資産残高 | 投資家の資産量を回答します。 上述の「年収」の場合と同様、資産残高が多ければ多いほど、リスク許容度は「高い」と判断されます。 これは、相場が一時的に下落し、投資資産に目減りが生じたとしても、「資産残高の大きい投資家であれば、投資資産の目減りが、資産全体に与える影響が、相対的に、小さい」と目されるためです。 逆に、資産残高の少ない投資家に関しては、短期間の相場下落が、投資家の資産状況に大きな影響を与えてしまう恐れがあるため、リスク許容度は、基本的に、低めに診断されます。 |

| 投資経験 | 株式投資や、FX投資、債券投資など、投資家自身がこれまで実際に行ったことのある投資経験の有無について、質問が為されます。

※ただし、投資経験者の場合でも、現在の投資資産残高が、高リスクな資産(FX投資における建玉など)に偏っている場合、リスク許容度が小さく診断されることもあり得ます。 |

| 投資目的 | 「余裕資金の運用」「年金資産の運用」など、各投資家の、具体的な投資目的を問う質問です。 これは、投資家がロボアドバイザーに対して投資しようと考えている資金の「性格」を把握することを目的とした質問です。

「失っても良い資金」で投資を始めようとしているのか、「失うことが許されない資金」を活用しようとしているのか、を診断するための質問です。 |

| 相場下落時の対応 | 「投資している資産が、株価下落等の影響で、20パーセント急落した場合、どのように対応しますか」といった趣意の質問が発されます。 回答の選択肢としては、

などのオプションが提示されることが一般的です。 「(投資銘柄を)買い足す」など、相場下落時にアグレッシブな対応を行うことを回答すると、リスク許容度は高く診断されます。 |

リスク許容度に応じたポートフォリオの作成

投資家の回答内容に応じて、ロボアドバイザーは、各投資家に関し、概ね5段階程度の、リスク許容度診断を行います。

そのうえで、当該リスク許容度に合致する、最適なポートフォリオの自動提案を行います。

ポートフォリオの具体的な内容は、ロボアドバイザー事業者によって様々ですが、例えば、完全成果報酬型のサービスとして知られる「SUSTEN」(サステン)ロボアドバイザーの場合、

- 信頼の世界経済タイプ

- 不易流行タイプ

- 伝統的理論タイプ

- ヘッジファンドタイプ

- 安定バランスタイプ

- モダニストタイプ

- 質実剛健タイプ

- 機動的守備タイプ

- 理想追求タイプ

上記の9つの運用タイプ別に、ポートフォリオ(資産クラスの割合)を調整・提案しています。

なお、ロボアドバイザーの提案するポートフォリオは、基本的に、

- 米国株式

- 米国を除く先進国(ヨーロッパ各国や、日本等)の株式

- 新興国の株式(中国、ブラジル等)

- 先進国の債券(米国債など)

- 新興国の債券

- 不動産(上場リート)

- コモディティ(金など)

上記のような、様々な資産クラスの「組み合わせ」として提案されます。

出来るだけ互いの相関性が低い資産クラスを組み合わせることによって、資産全体の下落リスクを小さく保ちつつ、リターンの最大化を図ることが、ポートフォリオ運用の目的です。

そして、国内のロボアドバイザー事業者の大半が採用している「現代ポートフォリオ理論」によれば、

- 各投資家の許容できる「リスク」をあらかじめ算定すれば、

- その「取り得るリスク」の中で、投資のリターンを最適化できるポートフォリオ(資産クラスの組み合わせ)は、自ずと、計算できる

とされています。

これが、「有効フロンティア」(※もしくは、効率的フロンティア)と呼ばれる理論です。

リスク許容度に基づき作成されるポートフォリオの具体的な内容

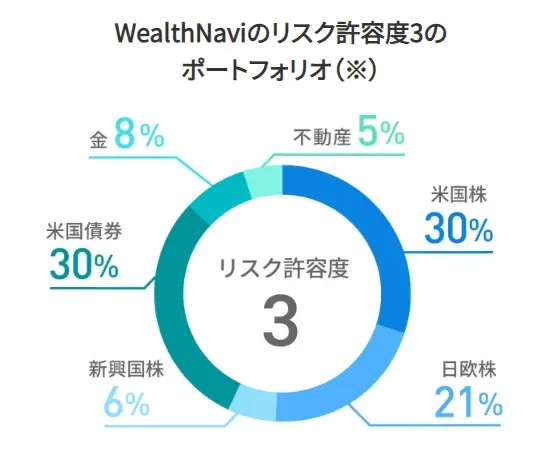

画像引用元:ウェルスナビ

続いては、リスク許容度診断に基づいてロボアドバイザーが作成するポートフォリオの、具体的な内容を見てみましょう。

具体例として取り上げるのは、国内ロボアドバイザー業界大手、ウェルスナビの、「リスク許容度3」の場合のポートフォリオ(※ただし、2019年4月17日現在)です。

この場合、ロボアドバイザー(ウェルスナビ)が自動作成するポートフォリオは、下記のようなものです。

| 資産クラス | 銘柄(ETF) | シェア(割合) |

| 米国株 | VTI | 30.4パーセント |

| 日欧株 | VEA | 21.4パーセント |

| 新興国株 | VWO | 6.0パーセント |

| 米国債券 | AGG | 29.7パーセント |

| 金 | GLD | 7.5パーセント |

| 不動産 | IYR | 5.0パーセント |

引用元:https://www.wealthnavi.com/contents/column/41/

米国を含む先進国の株式(VTI+VEA)が、ポートフォリオ全体の半分以上を占めているほか、保守的な資産クラスとされる債券(※株式との相関性が低いことでも知られています)が、約3割を占めています。

当然ながら、各投資家のリスク許容度が、高ければ高いほど、「ハイリスク・ハイリターン」な投資ポートフォリオとなります。

具体的には、

- リスク許容度が、高ければ高いほど、ポートフォリオにおける「株式」の比率が高まり、

- 逆に、リスク許容度が低ければ低いほど、ポートフォリオにおける「債券」の比率が高まる、

のが一般的です。

リスク許容度は「変化」する

各投資家のリスク許容度を算定するにあたり、ロボアドバイザーは、当該投資家の「年齢」や「年収」といった情報を収集します。

逆に言えば、「年齢」や「年収」といった変数が、加齢や昇進・離職等によって変化すれば、必然的に、リスク許容度も変化する、という事です。

「年齢」の変化に応じた、リスク許容度・ポートフォリオの自動変更

例えば、国内ロボアドバイザー業界で人気を集めるTHEO(テオ)の場合、「おまかせ運用」を利用中の投資家に対し、「リプロファイリング」という機能を提供しています。

これは、投資家の年齢の変化(具体的には、加齢)に応じて、ポートフォリオの内容を、自動的に調整してくれる機能です。

「年収」等の変化により、投資家自身のリスク許容度が変化したときは

上記したように、投資家の年齢が高ければ高いほど、リスク許容度は、大きく診断されることとなります。

もしも、投資家の年収が、転職や昇進によって上昇した場合、必然的に、その投資家のリスク許容度も、より大きなものとなるはず。

しかし、投資家の年収が上がったのか、どうか、は、当然、ロボアドバイザー側では、自動的に判断することが出来ません。

そこで、国内で展開されている大半のロボアドバイザー・サービスでは、投資家自身が、年収や資産状況の変化(例:相続によって、比較的まとまった資金を入手することが出来た、等)に応じて、リスク許容度を手動で変更することが出来る機能を提供しています。

例えば、年収が上がったのであれば、投資家自身が、ロボアドバイザー・サービスのマイページの中から、リスク許容度を「一段階あげる」等行った操作をすることが可能です。

逆に、不況等によって、投資家の年収が下がってしまった場合は、より保守的なポートフォリオを構築するべく、リスク許容度を「下げる」操作を行うことも可能です。

相場を予測し、「読み」に基づいてリスク許容度を変更するのは高リスク

リスク許容度が高くなればなるほど、ポートフォリオに占める「株式」の比率が高まり、逆に「債券」の割合が低下するのは、前述の通りです。

また、リスク許容度は、投資家自身が、マイページから変更することが可能です。

そこで、投資家の中には、

「いま、株式インデックスが割安な状況にある(と、個人的に感じる)ため、出来るだけ多く株式系ETFを取得しておくチャンスだ。だから、リスク許容度を、手動で、最も高リスク(=ポートフォリオに占める株式の比率が最大)なものに変更してしまおう」

等と考える人が出てくるかも知れません。

しかしながら、

- 本当に、今が、投資対象銘柄(ETF等)を割安に取得するチャンスなのか、

- それとも、今後、更に中長期的に、下落相場が継続してしまうのか、は、

未知数であり、正確に予測することは、プロ投資家にとってすら、困難です。

さらに、リスク許容度の手動変更には、基本的に、「リバランス」を伴うこととなります。

リバランスでは、含み益の生じている銘柄を売却する可能性もあり、この場合、含み益が実現し、課税関係が生じるケースもあります。

課税によって投資利益が目減りし、結果的に、投資元本の蓄積に悪影響が生じてしまうと、その後の資産運用全体に、ネガティブな効果をもたらしてしまう可能性があります。

手動でのリスク許容度変更に関しては、こうした事情に配慮し、活用を慎重に判断するべきでしょう。

ロボアドバイザーの「リスク許容度診断」の問題点

投資家が、数点の質問に対して端的に回答するだけで、リスク許容度が診断され、最適ポートフォリオの提案が為される、ロボアドバイザー。

その活用には、確かに、様々なメリットがあります。

しかしながら、ロボアドバイザーの「リスク許容度診断」の仕組みには、いくつかの課題があることも事実です。

最もよく指摘されるのは、「数点の(選択式の)質疑応答だけで、各投資家の正確なリスク許容度を診断することは、元来、不可能である」という点です。

上述のように、ロボアドバイザーの場合、各投資家のリスク許容度を診断するにあたり、

- 投資家の年齢や、

- 年収、

- 金融資産の大小、

- これまでの投資経験

- ロボアドバイザーを活用した投資の目的

等についてヒアリングを行います。

しかし、各投資家の「真のリスク許容度」を正確に診断するためには、上記のような(数点の、ごく簡易な)質問だけでは、本来、不十分です。

投資家のリスク許容度に影響を与える要素としては、年齢や年収、といった、いわゆる「定量的な情報」のほかに、下記のような「定性的」な情報が挙げられます。

- 投資家の家族構成(子供はいるのか。いるとすれば、何人の子供に、どの程度の教育を提供する予定なのか。それに応じた教育コストは、どの程度見込んでおくべきか)

- 投資家に、今後、まとまった資産を相続する予定はあるのか。あるとすれば、相続税は生じ得るのか。生じ得る場合、投資家の父母は、適切な相続税対策を施しているのか。相続税対策を施していない場合、適切なアドバイザリーを受けられる状況にあるのか。相続税控除後の相続財産額はどの程度となりそうか。

- 投資家は、将来、両親の介護を行う予定はあるのか。ある場合、投資家の就業・就労は、介護への関与によって、どの程度制限されるのか。また、介護付き老人ホーム等を利用する場合、その利用費用は、誰が、どのように負担するのか。投資家自身が負担する場合、その想定費用は、どの程度か。

- 投資家に、クレジットカードの利用料金等以外の、大きな借入金債務はあるのか。ある場合、どの程度の金額を、どのような利息で借り入れているのか。投資よりも先に、借入金の返済を優先的に行うほうが、トータルで見て得策でないか(例:住宅ローンの繰り上げ返済等)。

- 将来的に、住宅を取得するための資金拠出の可能性はあるのか。ある場合、どの程度の金額を、どのような手法(住宅ローンの利活用等)によって用意する予定なのか。

ロボアドバイザー・サービスが元来モチーフとしていた、プライベート・バンカーやファイナンシャル・アドバイザーによる有人型の投資一任サービスでは、上記のような定性的な情報についても、専門家がヒアリングしたうえで、各投資家のリスク許容度診断・ライフプラン作成・資金計画策定に役立ててきました。

しかしながら、インターネット・ブラウザ、ないしはアプリケーションを通じて提供される、無人型のロボアドバイザー・サービスの場合、ここまでの情報収集を行うことは難しく(※細かく、多量な情報収集・質問を行えば、投資家が、リスク許容度診断の途中で、サービスから離脱してしまうリスクがあります)、結果的に、より投資家に寄り添った、正確なリスク許容度診断の実現は、難しい、というのが実情です。

※その他、リスク許容度等以外に、ロボアドバイザーの抱える課題・問題点を知りたい方は、別記事をご覧下さい。

Author Info

-

fill.mediaは、国内の融資型クラウドファンディング(ソーシャルレンディング)、及び、不動産クラウドファンディング業界情報の検証メディア。

ロボアドバイザー情報専門の検証チームでは、日本国内、並びにアメリカを中心とした海外国にて展開されているロボアドバイザー(RA)サービスに関する最新情報を提供するほか、ロボアドバイザー業界の市場調査、各社の新サービスの検証などを実施する。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞