ソーシャルレンディングと匿名組合

目次

ソーシャルレンディング投資とは

一般的に、ソーシャルレンディング投資とは、

- ソーシャルレンディング事業者が組成する、「匿名組合」(=ファンド)に対し、

- 投資家(主に個人投資家)が、「匿名組合出資」(=出資)すること、

を指します。

ソーシャルレンディング事業者は、そのようにして募った資金を、別の事業者(主に法人)に対して、金銭消費貸借により、融資。

その後、ソーシャルレンディング事業者としては、借り手事業者から、元利金を回収し、回収に成功した元利金を原資に、投資家への分配を行う、という形態となります。

本記事におきましては、上掲したように、ソーシャルレンディング投資において主に活用される、「匿名組合」というスキームについて、主に解説を行います。

ソーシャルレンディングというスキームのメリット

ソーシャルレンディング(融資型クラウドファンディング)というスキームには、ステークホルダーとして、

- 投資家

- ソーシャルレンディング事業者

- 借り手企業(融資先)

という3者が関与します。

まずは、3者それぞれにとっての、ソーシャルレンディング・スキームのメリットを確認しておきましょう。

投資家メリット

- 提示されている期待利回りが、年率換算で3パーセント前後~10パーセント弱程度と、高い。

- 毎月分配型のソーシャルレンディング事業者も存在する。

- 借り手企業への貸付にあたって、融資先が保有している不動産に対して、担保権を設定するケースもある。

- 上場企業に対して融資を行うファンドを中心に募集しているソーシャルレンディング事業者もある。

- 法人口座や、未成年口座の開設を受け付けているソーシャルレンディング事業者も存在する。

- 匿名組合スキームが採用されている関係で、投資家の「有限責任性」が確保されている。

- 大企業から出資を受けている企業や、上場企業の子会社が、直接運営にあたっているソーシャルレンディング・サービスもある。

- 数万円程度の少額から、貸金事業者の行う融資プロジェクトに対し、実質的に、相乗り投資を行うことが出来る。

ソーシャルレンディング事業者のメリット

- 自己資金ではなく、投資家からクラウドファンディングで募った資金を原資に貸し付け事業を展開できるため、自身のリスクを低位に保ったうえで、ハイリスク・ハイリターンな融資案件にも、取り組みやすくなる。

- 匿名組合の特質として、組合の営業業務の執行権を、営業者(ソーシャルレンディング事業者)が占有出来る。

- (ソーシャルレンディング事業者が、自社のグループ企業に対して融資する場合)グループ全体にとって、新たな資金調達チャネルとして活用できる。

- 「クラウドファンディング」「フィンテック」の活用により、従来型の貸金業者には希薄であった「テック感」を演出できる。

借り手企業のメリット

- 預金業務を行う銀行等金融機関と比較し、ノンバンクの貸金業者にあたるソーシャルレンディング事業者の行う融資審査は、比較的緩やか。創業から間もない法人や、直近数期で赤字が生じているような企業でも、担保内容や貸し付け条件によっては、融資を受けられる場合がある。

- 一般的に、銀行よりも担保掛目が大きく、同じ不動産担保でも、より多額の借り入れを行うことが出来る。

- ソーシャルレンディング事業者の場合、既に銀行からシニアローンがついている(第一順位抵当権が設定されている)場合でも、同じ担保物不動産で、メザニンローン(第二順位抵当権)を貸してくれるケースがある。

- 「代表者連帯保証不要」「資金使途自由」など、貸付条件も柔軟であることが多い。

ソーシャルレンディング・スキームのデメリット

上記したように、各ステークホルダーにとって、一定のメリットがある、ソーシャルレンディングですが、同時に、下記するようなデメリットの存在にも、留意が必要です。

投資家にとってのデメリット

- ファンドへの出資が、中途解約出来ない。また、出資持分の取引市場がないため、ファンド運用期間中の換金も出来ない(=流動性が低い)。

- 借り手企業が、ソーシャルレンディング事業者への元利金返済を遅延させた場合、ソーシャルレンディング事業者から投資家への分配・償還にも、遅延が生じてしまう。

- ソーシャルレンディング事業者の貸付債権が、デフォルト(貸し倒れ)となった場合、投資家の出資元本も、元本割れしてしまうこととなる。

- ソーシャルレンディング事業者の不正リスク・行政処分リスクがある。

- 「出金手数料」や、(デポジットする資金の)「振込手数料」等といった、手数料負担が生じることがある。

- 「借り手匿名化」によって、ソーシャルレンディング事業者が実際に資金融資を行う「貸付先」に関する情報が、投資家に対して、非開示、とされているケースがある。

- 「リターン」と「リスク(標準偏差)」のバランスが悪い。リターンは基本的に一定(=事前に取り決められる期待利回りを上回るリターンは期待できない)だが、下方へのリスクは大きい(=元本全てを失う恐れがある)。リスクとリターンをバランスするためには、(元本100パーセントを失うリスクがある以上、)出資元本が2倍となる可能性の存在が必要だが、そうした期待利回りを提示するファンドは存在しない。

- ソーシャルレンディング事業者から受け取る分配金は「雑所得」と見做され、総合課税の対象となる。申告分離課税は利用できないため、高所得者にとっては不利となる。また、「(他の所得分野との)損益通算」や、「(相殺しきれなかった損失の、翌年以降への)繰越控除」といった仕組みの活用も、認められていない。

- 運営会社の倒産リスクから、本質的に隔離されていない(=運営会社が破産した場合、運営会社が保有する貸付債権も、破産財団に組み入れられることとなる)。

ソーシャルレンディング事業者のデメリット

- 「出資の中途解約不可」とする以上、基本的には、短期の資金調達にしか、ソーシャルレンディングは活用できない(=投資家が、長期運用を予定するファンドへの出資を忌避する可能性がある)。また逆に、出資の中途解約を「可」としてしまえば、借り手の経営不振などが報道されたときに、多数の投資家から、一斉に、出資の解約申請が寄せられ、これに逐次応じていると(例:投資家の出資持分の買取りに応じていると)、ソーシャルレンディング事業者のキャッシュ・フローがショートしてしまうリスクがある。

- 貸金業法の求める「借り手保護」に加えて、金融商品取引法の求める「投資家保護」にも、配慮が必要となる。

借り手企業にとってのデメリット

- ソーシャルレンディング事業者の課す、貸付金利は、年率で10パーセントを超えることもあり、極めて高い。

- ソーシャルレンディング事業者という、ノンバンク型の貸金業者からの借り入れ履歴が、今後の(銀行等の)与信において、何らかの影響を及ぼす可能性がある。

- ソーシャルレンディング事業者が行政処分を受ける等すると、借り換え用のリファイナンス・ファンドの募集が、急遽、不調となり、あてにしていた資金調達が頓挫してしまうリスクがある。

- 借り手匿名化解除に対応しているソーシャルレンディング事業者から融資を受けると、協議の内容によっては、資金調達の内容や、自社の社名等が、オンラインで公開されてしまうことがある。

参考:

【2021年9月最新版】ソーシャルレンディングおすすめ10社&危ない3社比較ランキング【投資初心者必見】

「匿名組合」という仕組みの起源

匿名組合というスキームの起源については、古くは10世紀ころに、ヨーロッパ・地中海沿岸で行われていた、「コンメンダ契約」と呼ばれるものにまで、さかのぼる、と言われています。

当時の地中海沿岸では、

- 地域の有力者等の資本家が、資金を拠出し、

- その資金を原資に、船主・船長等の企業家が、貿易事業を実施、

- 最終的な利益を、出資者間で分配する、

という取り組みが、多数、行われていました。

この中でも、特に、政治家や、聖職者等、営利活動に関わっていることが外部に関知されることを好まなかった人々が積極的に採用したスキームが、現代ソーシャルレンディングにおいても活用されている、「匿名組合」スキームの、起源である、といわれています。

匿名組合の基本的形態

匿名組合は、便宜上「組合」という呼称を得ていますが、厳密には、一般の組合のような団体組織ではなく、法人格等も有していません。

あくまでも、匿名組合の「営業者」と、「匿名組合員」との間の双務契約を示すのが、「匿名組合」という概念です。

組合員が出資した資金を原資に実際の事業活動を行うのが、「営業者」にあたり、「匿名組合員」は、あくまでも、投資・出資を行う立場の者です。

匿名組合員(投資家)が、営業者の事業のために出資をして、営業者は、その営業から生じた利益について、組合員に対して分配することを、約束する。

これが、匿名組合契約の骨子となります。

ソーシャルレンディング投資においては、

- ファンドに対して出資する、投資家(個人投資家等)が、「匿名組合員」に該当し、

- ソーシャルレンディング事業者が、「営業者」に該当します。

参考:SBIソーシャルレンディングの、投資家向け説明ページにおいても、SBIソーシャルレンディングが、匿名組合の「営業者」となる旨が明記されています。

引用元:SBIソーシャルレンディング「SBIソーシャルレンディングの仕組み」https://www.sbi-sociallending.jp/pages/aboutsl

匿名組合スキームのポイント

匿名組合スキームを理解するうえで重要なポイントはいくつかありますが、そのうち数点をピックアップ致します。

- 匿名組合員の出資は、営業者の財産となります。

- 匿名組合員は、営業者の事業行為に関し、事業行為に関連する第三者に対し、権利や義務を有しません。

特に重要なのが、上記2点目です。

ソーシャルレンディング投資に置き換えると、下記のようになります。

- ソーシャルレンディング事業者(匿名組合における、営業者)は、第三者(=ソーシャルレンディング事業者から資金を借りる、借り手企業)に対して、資金を融資しますが、その融資金債権(貸付金債権)は、あくまでも、営業者に帰属するものであり、匿名組合員(投資家)は、この債権について、何らかの行動を起こす権利(例:借り手企業から直接債権回収をする権利、等)を、有しません。

- また逆に、営業者(ソーシャルレンディング事業者)が、第三者(借り手企業)に対し、契約不履行(例:金銭消費貸借契約に違反し、実際に資金融資を行わなかった、等)を犯したとしても、匿名組合員(投資家)は、営業者の代わりに当該第三者に対して資金融資をしてあげるような、法的義務を、負いません。

外部第三者に対して、匿名組合員は、あくまでも、その具体的な氏名等情報を秘匿・匿名とされた存在であり、営業者の立場を代理することも許されません。

ひいては、第三者とのやり取りにおいて、直接的な矢面に立つことはありません。

まさにこうした事情こそが、匿名組合が「匿名」と呼称される由縁です。

※ただし、自分自身の氏名等の使用を営業者に対し許諾した匿名組合員は、その後、営業者と連帯して債務に関する責任を負う、とされています。(商法第537条)

匿名組合における、匿名組合員(≒投資家)の権利・義務

主に下記の権利・義務があるものとされています。

- 匿名組合員(投資家)は、営業者に対して、利益の配当を請求する請求権を有しています。

- 匿名組合員は、営業者の事業運営に直接的に携わることはありませんが、営業者に対し、匿名組合(ファンド)の貸借対照表の開示を求めたり、財産状況の検査を行う、業務監視権を有しています。

- 匿名組合員は、匿名組合契約にて定めた通りに、出資を行う、「出資義務」を有しているものとされます。

ソーシャルレンディング投資において、特に留意を要するのは、

- 投資家(匿名組合員)は、ソーシャルレンディング事業者(営業者)に対し、「当該事業において利益が出た場合に、利益の配当を請求する権利」を有しているに留まります。すなわち、投資家としては、当該事業において「損失」が発生した場合、その損失を補てんすることを、ソーシャルレンディング事業者に対し、求めることは出来ません。ひいては、投資家としては、元本棄損リスクを負っていることとなります。

- 投資家は、当該ファンドにおける、ソーシャルレンディング事業者の業務を監視する、業務監視権を有しているに留まります。すなわち、投資家としては、直接的にファンド関連業務に関与するために必要な、業務「執行権」は、有していません。

上掲のような数点となりましょう。

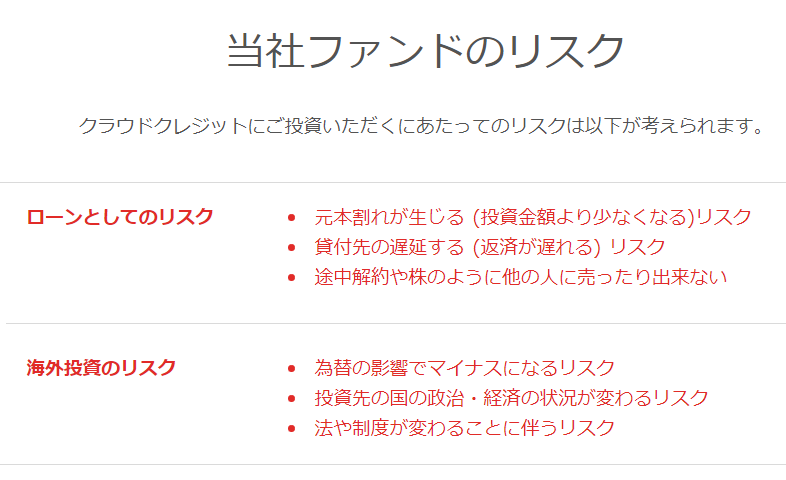

参考:国際分散投資型ソーシャルレンディング大手「クラウドクレジット」のHPにおいても、元本棄損(元本割れ)リスクについて、明記が為されています。

引用元:クラウドクレジット「当社ファンドのリスク」https://crowdcredit.jp/about/

匿名組合スキームの利点

匿名組合スキームを用いる利点はいくつかありますが、代表的な物を数点、例示致します。

①パススルー課税の対象である。

株式会社(=出資者が、営業者の事業についても直接的に発言・関与等出来る)の場合と比較すると分かりやすいでしょう。

- 株式会社の場合

出資者は、株式会社から配当を得ることが出来ますが、株式会社本体としては、出資者に対して配当金を拠出する前の時点で、法人税を支払っています。

すなわち、出資者への配当原資は、あくまでも「税引き後」利益額に相当します。

また、出資者が受け取った配当金(配当所得)に関しては、その後、別途、出資者に対し、課税が為されることとなりますから、極言すれば、二重課税とも言える状況が発生します。 - 匿名組合の場合

前述も致しました通り、匿名組合は「組合」といえども、何らかの団体のような姿形を有しません。

このため、匿名組合が「課税される」ということも、ありません。

営業者が分配する利益金は、あくまでも、「税引き前」利益ということが出来、課税は、出資者個々人(法人の場合もある)に対してのみ、為されることとなります。

これが、匿名組合の、「パススルー課税」メリットといわれるものです。

②「匿名」であることそのもの。

前掲も致しました通り、「出資者(投資家)が匿名であること」は、そもそも、「匿名組合」というスキームが、10世紀前後の地中海沿岸にて発達した理由のひとつでした。

例えば、株式投資の場合、1つの株式会社の株式を多量に買い付ければ、大量保有報告書等の提出義務を負うこととなります。

同報告書等の提出を行えば、当然、当該投資家がその企業の株式を大量保有していることが、周知のところとなります。

これを弊害であると考える投資家の場合、匿名組合スキームを使用すれば、原則として、匿名のままで、出資等を行うことが可能となります。

③有限責任であること。

匿名組合の場合、出資者(匿名組合員)の責任は、あくまでも、出資額を限度とした、有限責任に留まります。

この点、匿名組合スキームと類似したスキームとされる、「任意組合」の場合においては、出資者(組合員)は、出資額とは無関係に、原則として、無限責任を負うものとされます。

上掲のようにして、責任が一定程度に限定される、という点も、匿名組合スキームにおける、投資家(組合員)側のメリットの一つといえます。

上記が、匿名組合スキームにおける、投資家(匿名組合員)側のメリットとして考えられるものです。

④(営業者としては)投資家の意見に無関係に事業を行うことが出来る。

続いては、匿名組合スキームを採用する営業者において想定されるメリットです。

例えば、株式会社が株式を発行し、その株式を大量に保有する投資家が現れた場合、株式会社側(取締役会)としては、投資家(株主)の意見に耳を傾けざるを得ません。

これに対して、匿名組合スキームの場合、原則として、匿名組合員(投資家)は、匿名組合(ファンド)の事業について、直接的な関与や執行を行う権限(=執行権)を有していません。

そもそも、上述も致しました通り、匿名組合員が出資した資金等は、あくまでも、営業者の財産であるものと見なされます。

このため、営業者としては、投資家の個別の意見に、自身の経営方針等を左右されることが無い、すなわち、ファンドに係る経営権を堅持できる、という、大きなメリットがあります。

⑤匿名組合型とすることで、貸金業法への抵触を回避できる

日本国では、貸金業法の規制により、貸金業の登録を受けていない個人・法人が、貸金業を事業として営むことは、禁じられています。

仮に、ソーシャルレンディングが、「任意組合型」にて営まれていた、と仮定すると、組合の所有する、借り手企業に対する貸付債権を、ソーシャルレンディング事業者と、各投資家が、共同で保有することになります。

この場合、「貸金業の登録を受けていない個人が、借り手への貸付債権を保有する」こととなり、貸金業法への抵触リスクが生じることとなります。

この点、ソーシャルレンディング事業者と投資家との間の契約体系を「匿名組合型」としておけば、組合が保有する貸付債権は、投資家との共同所有とはならず、あくまでも、ソーシャルレンディング事業者の財産として取り扱われることとなります。

貸付債権を保有するのは、貸金業の登録を受けたソーシャルレンディング事業者であり、貸金業登録を受けていない個人が、貸付債権を保有することは無い、という点が担保されますので、貸金業法への抵触を恐れなくても済むようになります。

なお、匿名組合スキームの利用は、金融庁が2019年3月に公開した、「ソーシャルレンディングへと投資する、という投資家行為は、貸金業行為には該当しない」ことを認めた、ノーアクションレターへの回答書でも、前提条件とされています。

参考:

【2021年9月の最新状況追記】「ソーシャルレンディング投資家は貸金業者に該当せず」金融庁の公式見解発表

匿名組合のディスアドバンテージ

上掲したように、利点も少なくない、匿名組合スキームではありますが、複数のディスアドバンテージもあります。

①営業者の事業運営に対して、直接的な関与が出来ない。

例えば、ソーシャルレンディング投資の場合であれば、

- 借り手企業からソーシャルレンディング事業者(=匿名組合の営業者)に対する、元利金返済が、遅延した場合、ソーシャルレンディング事業者は、債権回収プロセスに入ります。

しかしながら、ソーシャルレンディング事業者の債権回収プロセスに、投資家(匿名組合員)が、直接的に関与することは、出来ません。

上述も致しましたように、匿名組合員(投資家)は、ファンドの事業に関する、執行権を、有していないため、です。 - 例えば、ソーシャルレンディング事業者が、担保権を行使して差し押さえた担保物(借り手企業が所有する物)を、市場等にて換価しようとした場合、その換価・債権回収プロセスにも、投資家は、直接的に関与することが出来ません。

このため、「競売にかけるよりも、任意売却としたほうが、より高価に換価できるのではないか」「債権回収サービサーに債権譲渡すると、廉価となるから、なんとか、自力で債権回収すべきではないか」等といった発意を、投資家が、抱いたとしても、それを、実際の債権回収プロセス(=ソーシャルレンディング事業者が執行)に反映させることは、原則として、出来ません。

営業者による事業活動一式に、投資家が直接的に関与することが出来ない、という、匿名組合スキームならではの特徴は、時に、投資家(匿名組合員)にとって、大きなデメリットとも、なりかねません。

②営業者は組合員に対して、元本保証を行わない。

これは、営業者サイドから見れば、匿名組合の「メリット」ともなり得るわけですが、匿名組合契約において、営業者は、匿名組合員に対して、出資資金の元本の保証を行いません。

このため、出資者(投資家)としては、元本棄損リスクを負うこととなります。

③流動性が低い。

匿名組合契約においては、原則として、匿名組合員が、自身の出資持分に相当する権利・義務を、中途にて第三者に譲渡することが禁止されているケースが多くあります。

このため、出資者にとっては、一般の上場企業株式への投資等と比べ、投資した資金の流動性が著しく低下することとなり、デメリットとなり得ます。

④営業者の破産リスク

繰り返し述べて参りました通り、匿名組合契約において、匿名組合員(投資家)の出資した資金は、あくまでも、営業者の財産と見なされることとなります。

このため、営業者が破産等した場合、投資家が出資した資金については、大きな棄損リスクにさらされることとなります。

ソーシャルレンディングの場合に置き換えると、ソーシャルレンディング事業者の多くは、投資家から出資を受けた資金について、分別管理をしている、としています。

ただしこれは、あくまでも、「分別管理(=ソーシャルレンディング事業者の独自の資金とは、別の口座などで、管理する)」であるにとどまります。

すなわち、ソーシャルレンディング事業者が破産等した場合、投資家が出資等している資金については、大きく棄損する恐れがあります。

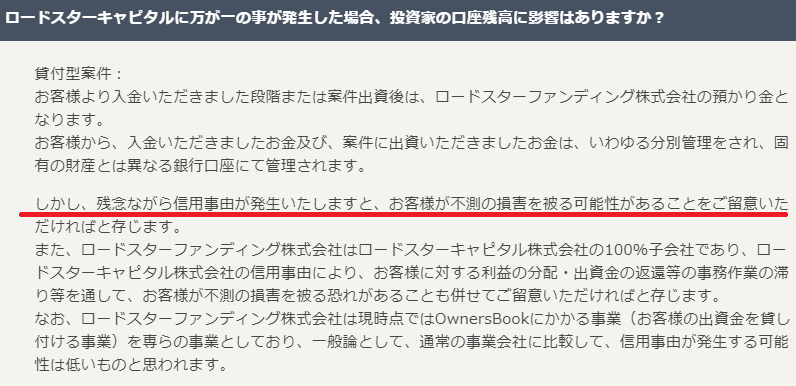

参考:東証マザーズ上場企業が運営するソーシャルレンディングサービスとして人気を呼んでいる、オーナーズブックの場合も、運営会社が破産等した場合(=信用事由が発生した場合)、投資家の資金が損害を被る恐れがある旨が、明記されています。

引用元:オーナーズブック「ロードスターキャピタルに万が一の事が発生した場合、投資家の口座残高に影響はありますか?」https://www.ownersbook.jp/faq/detail/111/

「ソーシャルレンディングと匿名組合」まとめ

本記事におきましては、ソーシャルレンディング投資において広く活用されている、「匿名組合」スキームについて、概説を行ったうえで、そのメリット、及び、デメリットについて、論じて参りました。

少しでも、ご参考と為さって頂ける内容と出来たのであれば、幸甚です。

※本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ソーシャルレンディングファンド等)への投資勧誘等を目的としたものでは、ありません。

個別のソーシャルレンディング事業者における投資口座開設等、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

匿名組合に係る各事項の記述においては、当サイトとして、細心の注意を払いましたが、正確な一次情報・法的妥当性・正当性につきましては、本記事へと依拠為さることはせず、必ず、読者様にて、法務専門家へと御確認下さいますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは