ソーシャルレンディング大手【オーナーズブック(OwnersBook)】のリスクを徹底検証。

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

オーナーズブック(OwnersBook)のリスクとは

高利回りで人気のソーシャルレンディング投資。

なかでも、オーナーズブック(OwnersBook)の場合、

- 全案件、不動産担保付き

- 国内上場企業による運営

等と言ったポイントが、投資家からの人気を呼んでいます。

ただし、投資である以上、オーナーズブック(OwnersBook)の場合でも、必ず、ある一定のリスクは付きまといます。

オーナーズブック(OwnersBook)も含めたソーシャルレンディング投資において、わたしたち個人投資家が留意すべきリスクは、大きく分けて、下記の2種類です。

- 事業者リスク:

ソーシャルレンディング事業者自体が、不正や、不適切な運営を行っている、というケース。

日本のソーシャルレンディング業界では、これまで、「みんなのクレジット」「ラッキーバンク」「maneoマーケット株式会社」の3社が、不適切な運営を証券取引等監視委員会から指摘され、監督官庁から行政指導を受けています。 - ファンドリスク:

ソーシャルレンディング事業者が特に不正などを行っていたわけではなく、あくまでもファンド情報として掲出されていた通りにファンドが運行されたが、

借り手事業者の債務不履行などにより、ファンドが、延滞などのトラブルに見舞われてしまうケース。

まず、オーナーズブック(OwnersBook)の、それぞれのリスクタイプについて、私の考えを述べさせて頂きます。

オーナーズブック(OwnersBook)の事業者リスクに関する考察

私の個人的な考えとしては、オーナーズブック(OwnersBook)については、他のソーシャルレンディング事業者と比し、事業者リスクは、基本的に小さいもの、と考えています。

以下、その具体的理由を述べます。

オーナーズブック(OwnersBook)の事業者リスクが小さいと考える理由その1【運営会社が上場企業である】

オーナーズブック(OwnersBook)の運営会社である、ロードスターキャピタル株式会社は、東証マザーズの上場企業です。

「非上場だから高リスク」「上場しているから低リスク」という端的な考え方は、いささか、時代遅れであり、浅慮に過ぎる、と思いますが、

少なくとも、上場企業である場合、

- 証券取引所による上場審査を通過しており、

- 外部監査法人によって、定期的な監査を受けている立場であり、

- 社内には、ある程度のコストを割り振られた管理部門が存在し、内部相互牽制が作用していることが、期待できるであろう、

と、私は考えています。

勿論、上場企業だからといって、過信は禁物ですが、

少なくとも、非上場企業よりは、上記のような態勢が整っていることが、論理上は、期待できるはずであり、

このことは、オーナーズブック(OwnersBook)の事業者リスクを、一定程度、有意に軽減し得るだろう、と、私は考えています。

オーナーズブック(OwnersBook)の事業者リスクが小さいと考える理由その2【同社の監査法人は、トーマツである。】

上場企業といえども、監査に関与している外部監査法人がいい加減では、目も当てられないわけですが、

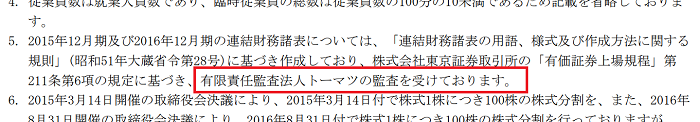

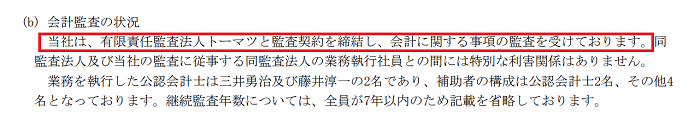

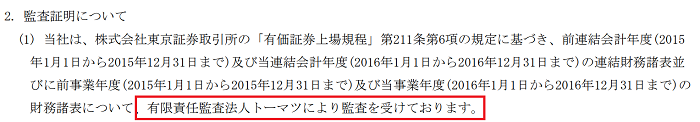

オーナーズブック(OwnersBook)の運営会社であるロードスターキャピタル株式会社については、有限責任監査法人トーマツが、監査を務めていることが明らかにされています。

※投資関係の勉強をしておられる方ならば、その名を一度は聞いたことがあるでしょう。

日本を代表する監査法人のひとつです。

ご参考までに、いくつか情報ソースを記載いたします。

オーナーズブック(OwnersBook)の運営会社の上場申請時の資料

引用元:https://www.jpx.co.jp/listing/stocks/new/nlsgeu000002mvpr-att/09LoadstarCapital-1s.pdf

↑

こちらは、ロードスターキャピタルル株式会社の、「新規上場申請のための有価証券報告書」です。

情報ソースは、JPX、日本取引所グループです。

この中で、同社の監査法人名が明らかになっています。

引用元:https://www.jpx.co.jp/listing/stocks/new/nlsgeu000002mvpr-att/09LoadstarCapital-1s.pdf

引用元:https://www.jpx.co.jp/listing/stocks/new/nlsgeu000002mvpr-att/09LoadstarCapital-1s.pdf

引用元:https://www.jpx.co.jp/listing/stocks/new/nlsgeu000002mvpr-att/09LoadstarCapital-1s.pdf

資料内では、ロードスターキャピタル株式会社の上場時の監査法人が、有限責任監査法人トーマツである旨が、繰り返し明記されています。

監査法人側の法人概要資料

こちらは、トーマツの、「業務及び財産の状況に関する説明書類 第51期」です。

トーマツ自身が発行している資料です。

↓

引用元:https://www2.deloitte.com/content/dam/Deloitte/jp/Documents/about-deloitte/audit/jp-audit-stakeholder2018.pdf

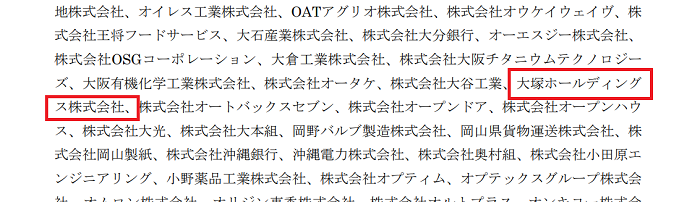

このうち、「被監査会社等(大会社等)の名称」(=要は、トーマツにとってのクライアント企業の名称情報です)を見てみると、

圧巻の大企業名が並びます。

製薬大手、大塚製薬の持ち株会社である、大塚ホールディングス

↓

引用元:https://www2.deloitte.com/content/dam/Deloitte/jp/Documents/about-deloitte/audit/jp-audit-stakeholder2018.pdf

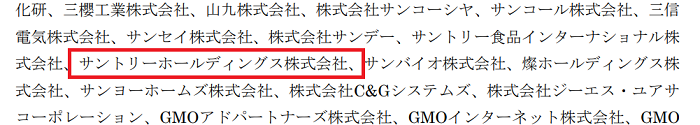

飲料大手、サントリーブランドを統括する、サントリーホールディングス

↓

引用元:https://www2.deloitte.com/content/dam/Deloitte/jp/Documents/about-deloitte/audit/jp-audit-stakeholder2018.pdf

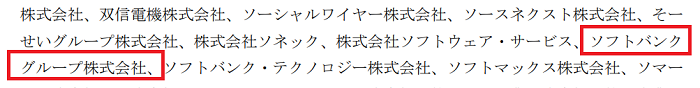

ソフトバンクグループ

↓

引用元:https://www2.deloitte.com/content/dam/Deloitte/jp/Documents/about-deloitte/audit/jp-audit-stakeholder2018.pdf

等々、日本の各業界を代表する巨大企業をクライアントに有する、

まさに、名門中の名門、といえる監査法人です。

そんなトーマツのクライアント一覧情報に、ロードスターキャピタルの名前、しっかりと記載されていました。

↓

引用元:https://www2.deloitte.com/content/dam/Deloitte/jp/Documents/about-deloitte/audit/jp-audit-stakeholder2018.pdf

これらのエビデンスから、OwnersBook(オーナーズブック)の運営会社であるロードスターキャピタル株式会社の監査法人は、日本を代表する監査法人である、トーマツである旨が、確認できる次第です。

この点もまた、オーナーズブック(OwnersBook)の事業者リスクが、他のソーシャルレンディング事業者と比し、小さいと目して良かろう、と私が考える論拠のひとつです。

オーナーズブック(OwnersBook)の事業者リスクが小さいと考える理由その3【IR情報が適時開示されている。】

上場企業なので当たり前ですが、

オーナーズブック(OwnersBook)の運営会社であるロードスターキャピタル株式会社のIR情報については、同社ホームページなどを介して、適時開示されています。

↓

引用元:https://loadstarcapital.com/ja/ir.html

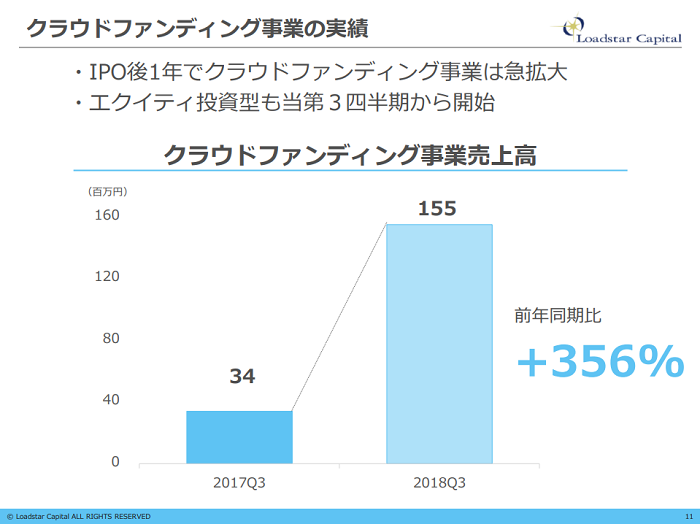

同社のソーシャルレンディング事業(クラウドファンディング事業)が順調に成長している旨についても、

開示資料にて把握ができます。

↓

引用元:https://loadstarcapital.com/ja/ir/irnews/irnews9147845196426164674/main/0/link/2018Q3kessansetsumei.pdf

これらのポイントにより、少なくとも、私の個人的な考えとしては、

OwnersBook(オーナーズブック)の事業者リスクは、他のソーシャルレンディング事業者と比し、

概ね小さいものと考えることが妥当であろう、と、思っております。

オーナーズブック(OwnersBook)のファンドリスクに関する考察

オーナーズブック(OwnersBook)の事業者リスクについては、上述して参りました通り、決して大きな物では無かろう、と、私は個人的に、考えています。

これに対し、「ファンドリスク」に関しては、概ね、下記のように考えております。

- オーナーズブック(OwnersBook)の場合、基本的に全案件に不動産担保が付いているため、ファンドリスクに関しても、他のソーシャルレンディング事業者と比べれば、比較的小さいものと考えられる。

- ただし、担保権が設定される不動産の資産価値等は、あくまでも、ファンドによって千差万別である。

- このため、わたしたち個人投資家としては、オーナーズブック(OwnersBook)の組成する各ファンドについて、よく内容を読み込んだうえで、一定のディシプリン(規律)に従って、リスクをよく勘案したうえで、投資是非を判断すべきである。

なお、オーナーズブック(OwnersBook)の場合、これまで多量のファンドが組成・償還されておりますが、

本記事執筆本日現在、1件たりとも、延滞中のファンドや、デフォルト(貸し倒れ)となったファンドは、存在しません。

この点は、念のため、オーナーズブック(OwnersBook)側に事前確認済です。

それでもなお、わたしたち個人投資家としては、

「オーナーズブック(OwnersBook)なら大丈夫」等と、無思慮に過信してしまうことなく、

あくまでも謙虚に、1件ずつ、各ファンドのリスク程度を確認しながら、出資是非の判断を行うべきだと思うのです。

そこで、本記事後半では、私がオーナーズブック(OwnersBook)のファンドリスクを軽減するために心掛けている内容を、一つずつ、綴らせて頂きます。

オーナーズブック(OwnersBook)のファンドリスク軽減策

ひとつずつ、詳しくご説明していきます。

その分、引き続き長文とはなりますが、

よろしくお付き合いください。

オーナーズブック(OwnersBook)のファンドリスクの具体的ヘッジ策その1【極力、メザニンではなくシニアの案件を狙う】

オーナーズブック(OwnersBook)のメザニンローン案件は、リスクヘッジの観点からは、どうしても(ちょっと)不安感が残る。

引用元:https://www.ownersbook.jp/portfolio/detail/1085/

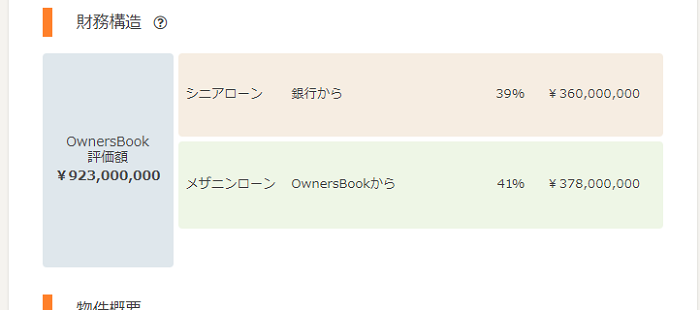

↑こちらは、わたしも実際に投資を行っている、OwnersBook(オーナーズブック)のファンドのひとつです。

不動産会社に対して、投資事業のための資金を融資するファンドで、OwnersBook(オーナーズブック)から融資を受ける借り手企業は、東京都渋谷区笹塚にあるマンション(地上7階建て)を、担保として設定します。

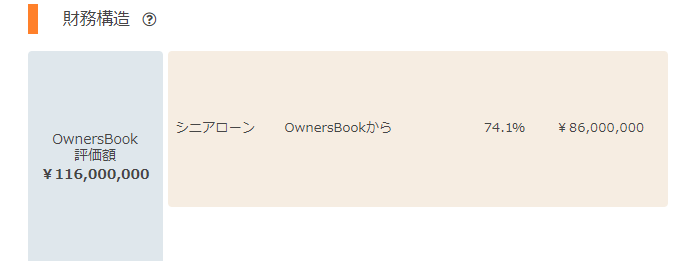

この担保不動産の財務構造について、こんな情報が掲載されています。

↓

引用元:https://www.ownersbook.jp/portfolio/detail/1085/

こちらの図は、主に下記のような事実を表現しています。

- 担保不動産(件の、地上7階建てのマンション)の評価額は、9億2300万円です。

- ただし、この担保不動産については、既に、銀行によって、3億6000万円分の、抵当権(もしくは、根抵当権)が設定されています。

=シニアローン - OwnersBook(オーナーズブック)としては、本件不動産に関し、上記のシニアローンに対して劣後する形で、3億7800万円分の、根抵当権を設定します。

=メザニンローン

ここで、わたしたち個人投資家がしっかりと留意しなければいけない点としては、シニアローン(第一順位抵当権)は、メザニンローン(第二順位抵当権)に対して、明らかに、優先する、ということです。

逆に言えば、オーナーズブックの持つ抵当権(正確には、根抵当権)は、銀行の有する抵当権(根抵当権の可能性有)に対して、明確に、劣後します。

本件借入人が、事業運営に窮するような事態となり、銀行や、オーナーズブックに対する返済を、滞らせるような状態となって仕舞った場合、

銀行は、オーナーズブックよりも優先的に、本件担保不動産を換金(=売却)し、自身の貸付債権を回収する権利を持ちます。

オーナーズブックは、あくまでも、銀行が自らの貸付債権を十分に回収した【あとで】、初めて、自身の債権を回収することが出来ます。

これらの事情により、同じOwnersBook(オーナーズブック)ファンドであったとしても、メザニンローン案件は、シニアローン案件よりも、高リスクである、といえます。

今回例示したファンドでは、そもそもの不動産の評価額が、9億2300万円と高額なので、

「銀行が3億6000万円分の債権回収を行ったって、まだ余裕は十分じゃないか」

と、お思いになるかも知れません。

それは確かに、ひとつの見識ですし、わたしも、本ファンドについては、最終的には、そのように判断をして、投資申込を致しました。

ただし、いざ、急いで換金しなければならない、という事態に接したとき、不動産、というのは、なかなかの曲者であることを、忘れてはいけません。

売り急がなければならない立場に置かれれば置かれるほど、買い手は事情を感知し、買い叩いてきます。

評価額9億2300万円の物件が、【実際には】いくらで現金化できるのか、というのは、いつだって、未知数なのです。

オーナーズブック(OwnersBook)にも、比較的リスクの小さいシニアローン案件はたくさんあります。

こちらも、具体例をあげてご説明致します。

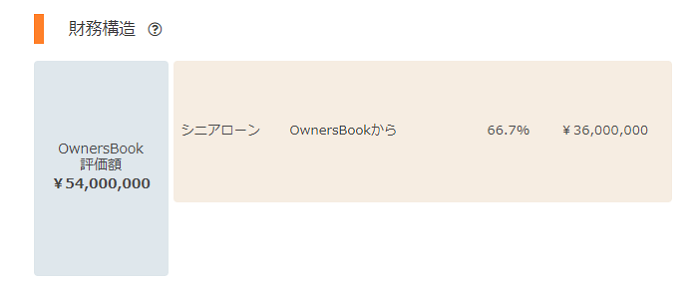

引用元:https://www.ownersbook.jp/portfolio/detail/1089/

↑

このファンドも、先ほどのファンドと同じく、わたしが実際に投資を行っている、OwnersBook(オーナーズブック)のファンドのひとつです。

先ほどのファンドと同じように、不動産に対して担保設定を行います。

では、何が違うのか。

実際に、このファンドが担保設定を行う不動産の概要を確認してみましょう。

↓

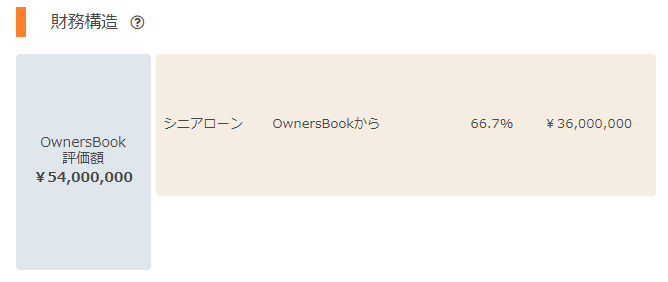

引用元:https://www.ownersbook.jp/portfolio/detail/1089/

はっきりと明記されている通り、この不動産を担保にして、OwnersBook(オーナーズブック)が貸し付ける資金は、シニアローンの扱いとなっています。

より具体的に言えば、この不動産に対する担保設定としては、OwnersBook(オーナーズブック)の行う担保設定(今回は、根抵当権ではなく、抵当権の設定)は、何物にも劣後しない、第一順位の抵当権設定です。

このファンドからお金を借りた借入人は、もしかしたら今後、再度、今回と同じ不動産を担保に差し入れたうえで、別の貸し手から、資金を借りるかもしれません。

しかし、万が一、この借入人が、資金繰りに窮し、返済を滞らせるような事態に陥った場合、OwnersBook(オーナーズブック)は、少なくともこの担保不動産に関しては、だれよりも優先して、換金(=売却)し、貸付債権を回収する、はっきりとした権利を有しているわけです。

このファンドが担保設定をする不動産について、評価額は5400万円である、とされていますが、実際の債権回収フェーズにおいて、この不動産を5400万円で売却できるか、は、全くの未知数です。

基本的には、「売却(現金化)を急ぐ以上、ディスカウントは避けられないだろう」と見込んでおくことが無難です。

そんなときでも、OwnersBook(オーナーズブック)としては、(場合によっては)最大30パーセントほどのバーゲンセールを開催できるわけです。

OwnersBook(オーナーズブック)としては、自身の有する債権3600万円のみ、しっかりと、回収できれば、良いのですから。

わたしは実際に、オーナーズブック投資の際、リスクヘッジの観点から、出来るだけ、メザニンローン案件ではなく、シニアローン案件を狙うように注意しています。

こちらは、本記事執筆本日現在の、わたしの、OwnersBook(オーナーズブック)上の保有ファンド一覧です。

↓

このうち、メザニンローン案件は、一番上の「渋谷区マンション第2号ファンド第5号」だけです。(赤い四角で囲ったもの)

他の5ファンドは全て、シニアローン案件です。(緑色の四角で囲ったもの)

このように、オーナーズブック(OwnersBook)のファンドへの出資の際、(できるだけ)シニアローン案件で固めていくことに注力すれば、万が一、のときのリスクも、ある程度は有意に、軽減し得るであろう、と、わたしは判断しています。

オーナーズブック(OwnersBook)のファンドリスクの具体的ヘッジ策その2【不動産情報サイトを活用し、実際の市況をチェック】

OwnersBook(オーナーズブック)の特徴の一つが、基本的に、融資先(借入人)の所有している(もしくは、取得予定の)不動産に対して、担保設定を行ったうえで、資金を貸し付ける、ということです。

他のソーシャルレンディング事業者の場合、不動産ではなく、借り手企業の有している債権(例:売掛金債権)に対して、担保設定(質権設定等)を行うケースがありますが、OwnersBook(オーナーズブック)の場合、(少なくともわたしがこれまで投資をしてきた限りにおいては)そのようなケースは確認したことがありません。

また、他のソーシャルレンディング事業者の場合、不動産に担保設定を行うファンドであったとしても、担保設定を行う「不動産物件」に関して、あまり詳しく情報が記載されていないケースが多々あります。

※あくまでもレアケースですが、他のソーシャルレンディング事業者の場合、なかには、担保設定を行う不動産の「評価額」すら、明記されていないケースがあります…。

そんななか、OwnersBook(オーナーズブック)に関しては、担保設定を行う不動産物件に関して、かなり詳しく、情報が記載されています。

これも、わたしが実際に投資をしているファンドから、ご説明致します。

OwnersBook(オーナーズブック)が掲載している、案件ごとの担保・リスクに関する詳細情報を精読する。

引用元:https://www.ownersbook.jp/portfolio/detail/1087/

↑こちらのファンド、港区のマンション物件に対して抵当権を設定し、その代わりに、資金を貸し付ける、というスキームです。

抵当権を設定する不動産については、下記のように、かなり詳しく情報が記載されています。

1. 建物状況

1982年3月に建築された区分所有建物のうち1戸に該当します。建物は地下1階付地上4階建で、対象物件は中層階に所在するマンション一室です。総合不動産会社AAによると、建物全体の管理費・修繕積立金に滞納はなく、管理規約通りに徴収されており、また2004年に大規模修繕工事(屋上防水・外壁タイル張替・鉄部塗装)を実施して以降、防犯カメラ新設やエレベーターのリニューアル工事等を実施するなど計画に即した修繕等がなされているとのことです。維持・管理の状態は良好です。2. 交通・接近条件

東京都港区白金台に位置しており、都営地下鉄浅草線・三田線及び東京メトロ南北線へのアクセスが良好な立地です。3. 賃貸借の状況

110㎡台の3LDKとなります。2018年2月9日現在、物件①を所有する法人(以下「売主」という。)の代表者が自己居住目的で使用しております(*1)。なお、外部不動産鑑定士により査定された新規月額賃料(共益費込)の平均坪単価は10,300円となっております。

*1 総合不動産会社AAによると、同社が売主と締結した物件①の売買に関する基本合意書において、2018年6月中まで、売主の代表者による居住目的での賃借を認める旨を定めている、とのことです。4. 物件評価額

OwnersBook評価額は、外部不動産鑑定士による査定額と同額の1億1,600万円と査定しております。今回の物件①に対する募集金額は、そのうちの約74.1%となります。

引用元:https://www.ownersbook.jp/portfolio/detail/1087/

簡単なものですが、地図まで掲載されています。

↓

引用元:https://www.ownersbook.jp/portfolio/detail/1087/

ちなみにこのファンド、担保不動産に対して設定する担保権は、第一順位のシニアローンです。

担保不動産の評価額は1億1600万円。それに対して、貸し付ける金額は、8600万円。

↓

貸付額は、評価額の75パーセント以下(8600万円÷1億1600万円=74.1パーセント)で設定されていますから、普通に考えれば、なかなかしっかりと保全の効いた貸付です。

ただし、わたしがちょっと、不安に感じたのが、「築数十年を経過した、区分所有建物のうち、わずか1戸に対して、評価額1億1600万円というのは、評価額が大きすぎるのではないか」という点です。

- 1億1600万円、という評価額を、妥当、と判断できれば、ポジティブに検討出来るが、

- 1億1600万円、という評価額が、高額に過ぎる、と感じるのであれば、出資を見送るべき。

という場面です。

オーナーズブックの掲載情報を元に、実際に、不動産流通サイトを確認して、市況を確認する。

繰り返しとなりますが、オーナーズブックの場合、担保設定を行う不動産物件について、かなり詳しく、ファンド情報に記載をしています。

このため、わたしたち個人投資家としても、OwnersBook(オーナーズブック)の物件評価額が妥当であるか、否か、について、一般の不動産流通サイトを使用して、ある程度、最低限のファクトチェックを実施することが出来ます。

今回例示しているファンドについては、大手不動産サイト「SUUMO」を使用し、実際に、白金台のマンション物件の売買価格相場を確認してみることといたしました。

すると、さすが白金台、築数十年経過と言えども、(そして、あくまでも、区分所有マンションの、1戸に過ぎぬ、と申しましても、)非常に高額で流通していることが、確認出来ました。

引用元:https://suumo.jp/ms/chuko/tokyo/sc_minato/nc_89683243/

↑こちらの物件は、築年数は、むしろ本件担保物件よりも古い(7年ほど年上)のですが、1億4900万円。

引用元:https://suumo.jp/ms/chuko/tokyo/sc_shinagawa/nc_89793581/

↑こちらの物件は、駅からそこそこ歩くのですが、1億1980万円。

このように、たとえ、ある程度の築年数が経過していたとしも、白金台という特徴のあるエリアにおいては、本件担保不動産の評価額として、1億1,600万円、というのは、あながち、法外な評価額では、無いのではなかろうか、と、そのような判断を行うことが出来ました。

案件ごとに、担保不動産に関する情報を積極的に開示してくれているオーナーズブックの姿勢を活かし、リスクを客観的に判断する。

ちょっとひと手間、ではありますが、オーナーズブック(OwnersBook)の言い分を鵜呑みにするのではなく、このように、最低限のファクトチェックを行うことで、リスクを有意にヘッジし、比較的合理的な投資判断を行うことが出来る、と、わたしは考えています。

オーナーズブック(OwnersBook)のファンドリスクの具体的ヘッジ策その3【観光統計データなども活用し、案件の妥当性を確認】

ちょっと面白いファンドとしては、OwnersBook(オーナーズブック)は、こんなファンドも出しています。

↓

引用元:https://www.ownersbook.jp/portfolio/detail/1089/

OwnersBook(オーナーズブック)から資金を借りて、京都に宿泊施設をつくる…?興味深い案件だが、リスクのほどは?

実際にわたしも投資申込をさせて頂いた、こちらのファンド。

資金の借り手は、OwnersBook(オーナーズブック)から借りた資金で、京都市中京区に所在する、土地付きの古家を購入、その後、古家を解体し、この土地に、京町家風宿泊施設を建設する、という計画とのこと。

引用元:https://www.ownersbook.jp/portfolio/detail/1089/

物件の評価額は5400万円。貸し付ける金額は、3600万円であり、これは、評価額に対して、わずか66パーセントほど。先順位なしの第一順位抵当権設定(シニアローン)。

一見、なかなか手堅い保全のように見えますが、5400万円という評価額には、ある程度の注意が必要です。

4. 物件評価額

OwnersBook評価額は、京町家用地(土地)の価格として、外部不動産鑑定士による査定額を参考に5,400万円と査定しております。

引用元:https://www.ownersbook.jp/portfolio/detail/1089/

外部不動産鑑定士による査定を参考にして、との記載がありますが、「少なからず、京都市への観光・宿泊需要に関する評価も、上乗せされているのではなかろうか」と感じるところではないでしょうか。

”京都=外国人観光客に人気”というイメージはありますが、本当のところは、どうなのでしょうか?

京都の観光・宿泊需要の強さを確認し、それに納得できれば、本ファンドについて、ある程度ポジティブな判断ができるでしょうが、逆の場合は、慎重に考えなければなりません。

オーナーズブックのファンド情報だけでなく、市区町村が発行しているパブリックデータも参照しよう。

冷静、客観的な判断を行うに際して、データの出所は、大切なポイントです。

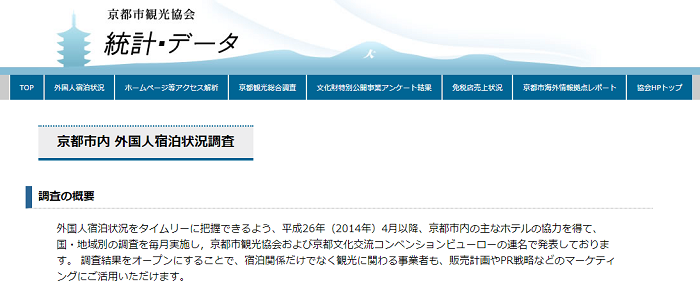

京都市に関しては、さすが、観光業に力を入れている市区町村だけあり、京都市観光協会が、観光関連の統計情報を、オンラインで公開してくれていました。

実際に参考にさせて頂いたのが、こちらの資料です。

↓

引用元:https://www.kyokanko.or.jp/tokei/

京都市観光協会が公開しているこちらのパブリックデータを確認することで、主に下記のような事実を把握することが出来ました。

- 日本人客を含む客室稼働率は88.8%(※ちなみに前年は88.9%)。

- このうち、外国人客の利用割合が 40.5%(年間として4割超えは、調査開始以来、初、とのこと)。

- 販売可能な1室あたりの売上高は3.7%の伸び(ちなみに東京は1.9%の伸び。大阪は1.0%のマイナス。とのこと。京都の強さがうかがえます)

これらのデータから、京都市内の観光・宿泊関連需要の強さを再認識することが出来たので、本ファンドについても、比較的自信を持ったうえで、投資申し込みの判断をすることが出来ました。

各種統計データを、取得できる限りは取得し、オーナーズブックの各案件ごとのリスクについて、客観的な判断を。

あくまでも、個人投資家であるわたしたち。一部の機関投資家等と比べ、タッチできる情報の質・量には、埋め得ぬ差はあるものと思います。

それでも、オーナーズブック(OwnersBook)から開示されている情報をベースに、出来得る限りの情報収集を行うことで、わずかながらでも、投資の安全性を高め、リスクヘッジを図ることが出来るのであれば、是非積極的に取り組むべきである、と、わたしは考えています。

オーナーズブック(OwnersBook)のリスクの検証まとめ

以上、わたしが実際にOwnersBook(オーナーズブック)ファンドへと投資判断を行う際に、気を付けているポイントについて、まとめさせていただきました。

本記事の内容は、いずれも、わたしの、ごく個人的な見解に過ぎませんが、あくまでも、その限りにおいて、少しでも、読者の皆様のお力となれたのであれば、小ブログの管理人として、嬉しい限りです。

私は現在、国内23社のソーシャルレンディング事業者に、資金を分散投資しておりますが、

その中でも、OwnersBookは、他のソーシャルレンディング事業者と比べて、私が多くの資金を投資させて頂いている事業者のひとつです。

引用元:OwnersBook

- 東証マザーズ上場企業、ロードスターキャピタル株式会社による運営。

- 全案件(ファンド)に、不動産担保がセッティングされている。

等と言った特長のある事業者ですが、その分、個人投資家からの人気が高く、

ファンドによっては、資金募集開始から、あっという間に、資金枠が埋まってしまう、というケースが多く見られます。

「いざ」という時の投資機会を逃さぬためにも、

あらかじめ、投資口座開設だけでも、済ませておくことをお勧めします。

同社の投資口座開設は、こちらの公式ページから手続き可能です。

↓

OwnersBook(公式)

なお、同社の投資口座開設手続きは、いたってシンプルですが、

「初めてで不安」という方は、あらかじめ、こちらの別記事もご参照下さい。

↓

OwnersBook(オーナーズブック)の口座開設方法まとめ【写真付き】

それでは、本記事はここまで。

また次回の記事にて、お会い致しましょう。

追伸:

国内複数の大手ソーシャルレンディング会社を、信頼性や、事業者としての規模、利回りや手数料、といった視座から、横断的に比較検討した、こちらの過去記事も、ぜひ、ご覧になってみてください。おすすめです。

↓

【徹底比較】初心者へのおすすめ度、ファンドの平均利回り、事業者規模…。主要ソーシャルレンディング事業者を、複数アングル視座から横断比較。

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは