【債権譲渡解説も】ソーシャルレンディング投資に欠かせない担保・債権関連用語・知識を総まとめ。

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約3年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

目次

ソーシャルレンディング投資において、担保・債権関連用語に関する知識は欠かせません。

ソーシャルレンディング投資を行うにあたって、わたしたち個人投資家が、自己の責任において、必ず慎重に目を通す必要があるのが、

各ファンドの、概要・リスクなどの詳細情報です。

そして、各ファンドの詳細情報を精読するに際して、避けては通れないのが、

「担保」「債権」に関する記述です。

ソーシャルレンディング・ファンドのリスク分析には、担保検討が欠かせない

「借り手である不動産事業者Aが所有する東京都港区の不動産に対して、抵当権を登記いたします」

「本ファンドから資金を借り受ける事業者Bの債務については、上場企業Cが保証いたします」

「事業者Dが東京都葛飾区に所有する地上6階建てのマンション1棟を対象に、極度額7億円の根抵当権を設定いたします」

「借り手が有する債権に、質権を設定します」

などなど、

各ファンドの詳細情報をきちんと読み込んでいると、

かならず、「担保」や「債権」に関する記述が表れてくるのです。

また、ソーシャルレンディング事業者による債権回収フェーズにおいては、

「債権回収サービサーに、当該債権を、債権譲渡します」

などと、今度は、債権の「譲渡」に関するコメントも、発生してくるようになります。

投資=自己責任、との覚悟が必要

これらの記述ひとつひとつが、具体的にはどのような安全性・リスクを表現しているのか、

わたしたち個人投資家は、自ら勉強し、

そのリスク・安全性について、しっかりと把握をしたうえで、

そのファンドへの投資の是非について、自分自身の責任において、判断をしなければなりません。

逆に、担保に関する具体的情報が一切無いファンド、すなわち、無担保・無保証ファンドについては、

万が一、債務者(ファンドから資金を借りる企業)からソーシャルレンディング事業者への返済が滞った場合、

資金の貸し手たるソーシャルレンディング事業者としては、どのように債権(貸付金)の回収を行うのか。サービサーへの債権譲渡とは、何か。その際の困難性とは、具体的にどのような内容なのか。

わたしたち個人投資家は、それについても、最低限の把握をしておく必要があるでしょう。

本記事では、上記のように、

ソーシャルレンディング投資を行うにあたり、避けては通れない「担保」並びに「債権」の話題について、

わたしたち個人投資家が最低限、把握しておくべきレベルに絞ったうえで、

わたしなりに、簡易的に紹介をさせていただきます。

なお、本記事にある内容は、いずれも、

わたし自身がソーシャルレンディング投資を行うに際して、自分自身のリスク判断のために、情報収集・勉強などを行った内容を、まとめたものです。

その限りにおいて、読者の皆様のお力になれれば、幸甚です。

無担保・無保証タイプのソーシャルレンディングファンドのリスク

「どのファンドに出資しようかな」と、

各ソーシャルレンディング事業者のファンド一覧を物色していると、

担保も、保証も、一切設定されていないファンド、よく見かけますよね。

まず、誤解が無いようにしておかなければいけないのが、

無担保・無保証タイプのソーシャルレンディングファンドの場合でも、

債務者(資金の借り手)からの返済が滞った場合、

債権者(ソーシャルレンディング事業者)は、債務者との間の金銭消費貸借契約(=お金の貸し借りに関する内容を取り決めた、貸し手と借り手の間の契約書)に基づき、

債務者に対し、「ちゃんと、約束通り、お金を返してくれ」と、求めることは出来る、という点です。

問題は、債務者がそれに対して「無理。だって、お金ないもん」と開き直ってきたときです。

わたしたちが生活を送る「日本」という国は、世界的に見ても、高度に発達した法治国家です。

こうした法治国家においては、「自力救済の禁止」という大原則があります。

自力で債権回収してはいけない?

たとえば、わたしたちが、知人にお金を貸している、とします。

わたしたちは、その知人に、なけなしのお金を貸してしまっているため、手元にお金がなく、大変苦しい思いをしている。

だが、その知人は、実際には大金を持っているにもかかわらず、お金を返してくれない。優雅な生活を楽しんでいる。

あるとき、その知人の自宅を訪ねたら、居間のテーブルに、大金が投げ置かれている。

こんなとき、ごく自然な感情として、その知人に、

「こんな大金を居間に投げ置いているくらいなら、わたしへの返済を、きちんと済ませてくれ。

いま、このお金は、わたしのお金とみなして、持ち帰らせてもらうからね!」

と、一方的に、言い切ってしまいたいところですよね。

ただしそのようなな行為は、「自力救済の原則」に対する、違反行為にあたってしまいます。

最悪の場合、道徳的には正しいことをしているはずのわたしたちが、刑事罰などに問われてしまうことにもなりかねません。

ソーシャルレンディング事業者による債権回収の仕組み

では、わたしたちはどのように振る舞う必要があるか。

すなわち、無担保・無保証のソーシャルレンディングファンドから資金を借りた借り手企業が、返済を滞らせ、

かつ、ソーシャルレンディング事業者(資金の貸し手)からの返済要求に対して、

「無理です。お金がありませんので」と、開き直ったような態度をとった場合、

ソーシャルレンディング事業者としては、どのような手法をもってして、債権の回収(貸付金の回収)を図る必要があるのか。

この場合、ソーシャルレンディング事業者としては、まずは、手間暇をかけて、正式な裁判を起こし、裁判所から、「判決」という名前のお墨付きをもらって、

債務者の資産を、判決に基づいて差し押さえ、これを売却し、その代金から、貸付金を回収しなければなりません。いわゆる、強制執行、という行為です。

差し押さえるべき、債務者の資産も、裁判所が善意で探してきてくれるわけではありません。

原則、債権者が、一生懸命、見つけてこなければなりません。

さらに、どうにかこうにか、差し押さえの対象となり得るような、債務者のれっきとした資産を見つけたとしても、

最後に、「債権者平等の原則」が立ちふさがります。

担保が明確に設定・登記されていない限り、自分だけ優先的に弁済を受けるわけにはいかないのです。

資金の借り手企業が、他の事業者(銀行や、他のソーシャルレンディング事業者など)からも資金を借りている場合、

他の債権者と、あくまでも債権額に応じた按分を行ったうえで、弁済を受けないといけないのです。

これに対して、物的担保の設定が為されているソーシャルレンディングファンドの場合は、どうなのか。

担保設定が為されていないソーシャルレンディングファンドの場合、

「いざ」というときの債権回収(貸付金の回収)が、いかに大変か、というのは、よくお分かりいただけたものと思います。

さて、これに対して、

例えば、貸付金に関して、明確な物的担保が設定・登記されている場合は、このあたりの事情は、どのように変化してくるのでしょうか。

まず、わざわざ裁判所から判決を取る必要はありません。

たとえば、債務者の所有下にある不動産に関して、担保設定が為されている場合、

抵当権がきちんと登記された不動産登記簿謄本を証拠に、債権者(本例でいえば、ソーシャルレンディング事業者)は、さっさと当該不動産を競売にかけることが(ないしは、任意売却することが)できます。

さらに、他の債権者と比べて、優先的に弁済を受けることが出来ます。「債権者平等の原則」を正面から突破できるのです。

このように、同じソーシャルレンディングファンドでも、

無担保・無保証ものと、「担保あり」の場合とでは、

万が一、債務者からの返済が滞ったときのプロセス(具体的には、ソーシャルレンディング事業者による債権回収プロセス)に、大きな違いがあることが分かります。

ソーシャルレンディング事業者(=資金の貸し手)が、万が一の場合でも、比較的容易に債権を回収できるなら、

わたしたち個人投資家も、当然、投資した資金について、ごく平和裏に、償還を受けることができる見込みが高まるのです。

用語チェックその1。「担保」と「保証」の違い。

あえて簡略化してしまえば、

- 担保

=債務者(借り手)から債権者(貸し手)に対して、「いざとなれば、これ(=不動産や、債権等)を、お好きに処分して、貸付金を回収してください」と、差し出す(=設定する)のが、担保です。”物的担保”という言い方もします。 - 保証

=債務者(借り手)から債権者(貸し手)に対して、「いざとなれば、私の代わりに、この者が(例:債務者の家族など)、債務を弁済します」というのが、保証です。”人的担保”という言い方もします。

よく聞く事柄として、「借金の連帯保証人には、ならないように、気を付けなさい。万が一のとき、大変だから」という話がありますよね。

だから、

- 担保付きのソーシャルレンディングファンドと、

- 保証付きのソーシャルレンディングファンドを比べると、

わたしたち個人投資家(ソーシャルレンディング事業者を通して、資金の「貸し手」となる立場)からすると、なんだか、保証付きのソーシャルレンディングファンドのほうが、安心安全なファンドのように感じるかもしれません。

ただし、実情は微妙に異なります。

というのも、保証あり、(ただし、物的担保なし)の場合、

万が一、その保証人が、本来の保証契約を履行しなければ、

結局、資金の貸し手としては、この保証人に対して、

裁判を通して判決を取り、判決に基づいて強制執行し・・・というプロセスを経なければならないのです。この保証人の資産も、あらためて一生懸命、探さないといけないのです。

さらに、この保証人が、ほかの債務についても保証をしている場合、件の「債権者平等の原則」が、また、債権者の前に立ちふさがります。

ですから、

- 担保(物的担保)付きのソーシャルレンディングファンドと、

- 保証(人的担保)付きのソーシャルレンディングファンドを比べた場合、

担保付き(=物的担保つき)のファンドのほうが、安全性の観点からは、よほど優れている、といえるのです。

用語チェックその2。「質権」と、「抵当権」の違い。

ソーシャルレンディング投資をしていて、よく見かける記述として、

「当社は、資金借り手企業の資産について、質権を設定します」もしくは、

「当社は、資金借り手企業の資産について、抵当権を設定します」という文言です。

質権を設定する場合と、抵当権を設定する場合、

具体的には、どのように異なるのでしょうか?

ソーシャルレンディングでいう、質権とは

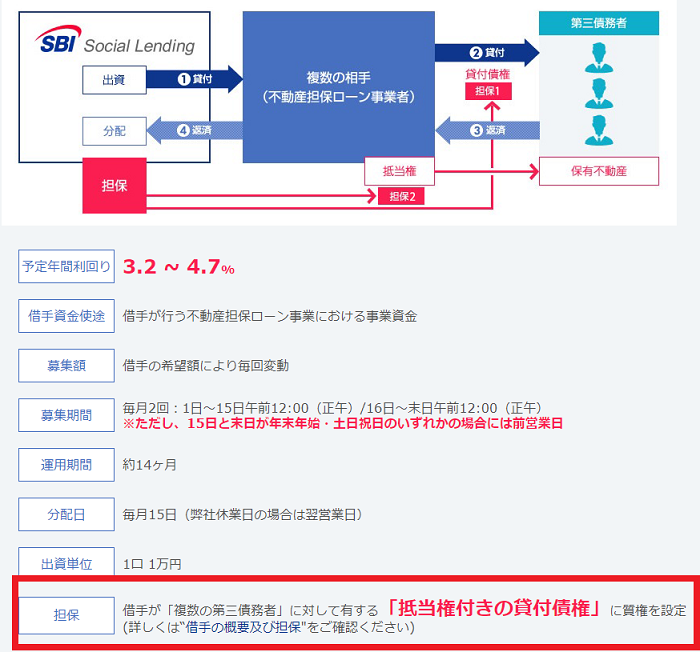

たとえば、SBIソーシャルレンディングのこちらのファンド。

↓

引用元:https://www.sbi-sociallending.jp/pages/clofund#overview1

資金の貸し手たる、SBIソーシャルレンディングは、資金の借手たる事業者が、「複数の第三債務者」に対して有する、「抵当権付きの貸付債権」に、質権を設定しますよ、と、明記がありますね。

このように、担保物(※本例でいえば、資金の借り手企業が、第三債務者、すなわち、資金の借り手企業からお金を借りている債務者に対して有している、抵当権がセットされた貸付債権です)について、質権を設定します、という場合、

債権者(SBIソーシャルレンディング)は、この担保物(貸付債権)を、

資金借り手企業からSBIソーシャルレンディングへの返済が完了するまでの間、資金の借り手企業から、預かります。

そして、資金借り手企業(債務者)が、万が一、SBIソーシャルレンディングに対する返済を滞らせた場合、

SBIソーシャルレンディングは、手元に預かっている、「抵当権付きの貸付債権」を行使して、

第三債務者から直接、返済金を受け取ることが出来ます。

このように、質権設定の場合、担保物の所有が、債務者から債権者へと移転することが、大きなポイントです。

ものすごく簡単な例をあげますと、

よく、テレビで時代劇を観ていると、

お金に困った登場人物が、質屋さんに行くシーン、ありますよね?

このとき、お金に困った登場人物は、家に代々伝わる鎧兜(よろいかぶと)等を、質屋さんに”質入れ”します。

そしてその代わりに、質屋さんから、いくばくかのお金を借りるのです。

この際、件の「鎧兜」は、質屋さんに置いていきますよね? 所有が、質屋さんへと移転するわけです。

そして質屋さんは、万が一、債務者さんが返済を滞らせた場合は、

預かっている「鎧兜」(=担保物)を、売却するなりして、債権を回収することができるわけです。

そしてこの質権、上述のようなわけで、完済までの間、担保物の所有は、債権者に移転します。

ですから、「返済を行うための事業活動に必要な物は、質入れ出来ない」という、大きな制約があります。

例えば、大型ショッピングモールを所有・経営している会社が、どこかからお金を借りるとする。

このとき、大型ショッピングモール、という不動産を担保に、お金を借りたいわけですが、

この「ショッピングモール」を、債権者に質入れしてしまうと、

そのショッピングモールを活用した事業活動そのものが、行えなくなってしまう場合がある。

さて、困った。

そんな時に活躍するのが、質権ではなく、抵当権です。

抵当権がソーシャルレンディング・ファンドに活用される仕組み

担保物権として、抵当権を活用したソーシャルレンディングファンドは、多いです。

不動産を担保として活用するソーシャルレンディングファンドの場合、基本的には、(前述の質権ではなく)抵当権を活用して担保設定を行います。

なぜか。

抵当権を活用する場合、債務者(ソーシャルレンディング事業者から資金を借りる、借り手企業)は、担保物(先ほどの例でいえば、「大型ショッピングモール」という不動産)を手元に置いたまま、活用しながら、返済を行うことが出来ます。

「質権」のときのように、担保物の所有を債権者に移転する必要が無いのです。

たとえば、不動産担保付きソーシャルレンディングを展開している、オーナーズブックの、「神戸市灘区マンション第1号第1回」ファンドの場合、その概要欄には、下記のような記述があります。

引用元:オーナーズブック

神戸市灘区水道筋に所在するマンション1棟に、担保権(抵当権)を設定する、との記載がありますね。

(※抵当権と根抵当権の違いについては、後程お伝えいたします)

この場合、オーナーズブックから資金を借りる事業者は、

オーナーズブックに対して担保として提供する不動産を、自らの手元に置き、自ら使用しながら、

オーナーズブックに対する返済を行う事ができます。

オーナーズブックとしても、この担保物(=不動産)について、抵当権ではなく、質権を設定してしまうと、

債務者から完済を受けるまでの間、この不動産を、オーナーズブック自ら、管理しなくてはならず(=不動産の所有がオーナーズブックに移転するため)、これは、大変な手間となります。

ですから、質権ではなく抵当権を活用するスキームは(少なくとも、担保物として不動産を活用する場合においては)、債務者だけでなく、債権者(本例でいえば、オーナーズブック)にも、十分なメリットがある話なんですね。

用語チェックその3。「抵当権」について詳しく。

各ソーシャルレンディング事業者のファンド一覧を見渡してみると、

売掛金債権(例:工事代金の債権)等について、質権を設定しているファンドもある一方、

借り手企業が持っている不動産について、抵当権を設定しているファンド、結構たくさんあります。

日本の融資スタイルとしては、やはり、”不動産を担保に”というのは、非常にスタンダードな形なんでしょうね。

そして、不動産を担保物として活用する以上、質権よりも抵当権のほうが利便性が高い点は、前述してきた通りです。

せっかくなので、抵当権について、もう少しだけ詳しく、見ておきましょう。

きっと、ソーシャルレンディング投資の各ファンドリスク判断にも、役立つはずです。

実際に抵当権を行使して貸付金債権を回収する場合の、流れ。

この場合、ソーシャルレンディング事業者は、担保物(不動産ですね)を売却し、お金に換えて、

その売却代金から、弁済を受ける、という流れになります。

そして、この”売却”の手法には、

- 裁判所を通して行う、”競売”

→場合によっては数年単位の時間を要することがある。また、どうしても、売買価格が、市場相場よりも安くなりがち。 - 裁判所を通さずに行う、”任意売却”

→買い手との交渉次第では、素早く、かつ、市場相場価格を下回らない価格で売却できる可能性もある。

上記の2種類があります。

不動産に抵当権を設定するファンドの場合、実際問題として、評価額の何割くらいまでの貸し付けが妥当・安全か

これは実際、ケースバイケースですよね・・・。

そもそも、”評価手法”ひとつとっても、路線価などから算出するのか、収益還元方式を用いるのか、など、様々な議論があります。

不動産の売却・現金化を前提とし、その売却代金をもってして返済予定、なんていうファンドの場合は、今度は「(評価額は置いといて)実際問題、どの程度の価額で売買成約予定なのか」「そもそも売買契約書締結は済んでいるのか」などなど、むしろそちらのほうがポイントになったりもします。

とりあえず、最低限の目安、としては、

いわゆる、比較的堅めの金融機関である「銀行」の場合、不動産評価額の7割程度までしか、貸し付けない、等と言われることがあるようです。

ソーシャルレンディング業界を見渡してみる限りにおいては、

- 確かに、堅めの担保設定を好む業者の場合は、不動産評価額の7割くらいまで。

- 積極的な融資姿勢をとるソーシャルレンディング事業者の場合では、最大で85%くらいまで。

というのが、わたしの中のイメージですかね。

抵当権がきちんと登記されるかも注目しましょう

ただ抵当権を設定するだけであれば、抵当権者(債権者)と、抵当権設定者(担保物となる不動産の所有者)との間で、抵当権設定契約が締結されれば、事足ります。

ただし、わたしたち個人投資家としては、

- 抵当権設定契約が締結されるだけでなく、

- きちんと、当該抵当権が、登記されるか。

についても、注意が必要でしょう。

たとえ、抵当権設定契約上は、第一順位の抵当権設定であったとしても、

その旨がきちんと登記されていなければ、後順位(ただしきちんと登記された抵当権)の債権者に、実際の弁済の際、劣後してしまう可能性がありますし、

万が一、担保物たる不動産が、知らぬ間に第三者に譲渡されてしまえば、その後、債権者として、抵当権を主張することが出来ません。

ソーシャルレンディングファンドの詳細画面で、

抵当権が設定され、かつ、きちんと登記されることを確認するように留意しましょう。

抵当権と根抵当権の違い

地味に気になりますよね。

たとえば、OwnersBookのこちらのファンド。

↓

引用元:https://www.ownersbook.jp/project-detail/index/1095/

極度額3億円の【根】抵当権を設定しますよ、と明記されていますね。

これ、普通の「抵当権」と、どう違うのでしょうか。

ごく簡易的に説明しますと、

- 抵当権

=あくまでも、単発の債権・債務についての担保物権です。

債権者(貸し手)・債務者(借り手)、双方が同じであったとしても、別途、新たな融資を行う場合、抵当権についても、また改めて、設定・登記をする必要があります。 - 根抵当権

=限度額(極度額ですね)のなかで、繰り返し、債権・債務を発生させることが可能です。

長期間に渡って、互いの信頼関係のもと、資金の貸し借りを繰り返す、不動産業者と金融機関との間などで、ごく便利に活用されます。

ソーシャルレンディングファンドでもよく見られますね。

字面(じづら)のイメージ的に、「根抵当権のほうが抵当権よりも強そう(=根強い?)」なイメージがありますが、そのような強弱を表すものではありません。

ソーシャルレンディングにおける債権譲渡とは?

債権譲渡とは、まさに文字通り、ソーシャルレンディング事業者が借り手に対して有している貸付債権を、第三者(債権回収サービサー等)に対して、譲渡することです。

サービサーに対して債権譲渡すれば、ソーシャルレンディング事業者としては、貸付債権額にある程度近しい金額を、早期に回収できることとなります。

ただし問題は、そのようにして債権譲渡を行う場合、サービサーが提示してくる債権買取金額は、満額には程遠い、極めて低い物となるケースが多い、ということです。

例えば、額面1億円の債権を債権譲渡する場合、サービサーが、その債権を1億円で買い取ってくれることは、稀です。

債権の回収の難易度に応じて、ディスカウントが為され、場合によっては、額面の半額をも下回る金額で、債権譲渡をせざるを得ないケースもあるでしょう。

そのように低廉な金額で債権譲渡が為されてしまうと、結局、ソーシャルレンディング事業者から投資家への分配・償還も、その元本を大きく毀損したものとならざるを得ません。

まとめ

ソーシャルレンディング投資においてどうしても避けては通れない”担保”そして”債権”のお話。

わたしなりに、これまで勉強してきた内容を、まとめてみました。

すっかり長文となってしまいましたことを、お詫びいたします。

なお、冒頭にも述べました通り、本記事は、あくまでも、わたしが自分自身のソーシャルレンディング投資のために勉強してきた内容を、自身の振り返りのために、まとめたものです。

その限りにおいて、読者の皆様のお力になれたのであれば、

一(いち)寄稿者として、光栄です。

それでは、本寄稿はここまで。

拙文に最後までお目通しを頂き、有難うございました。

高い期待利回りが提示されているとして、個人投資家を中心に、広く関心・注目を集めている、ソーシャルレンディング。

しかしながら、国内ソーシャルレンディング業界においては、投資家保護態勢や、透明性確保等、まだ、未達成の課題も少なくなく、複数の「危険会社」の存在にも、留意を要します

ソーシャルレンディング投資検討にあたっては、あらかじめ、こちらのコンテンツも、是非、ご参照下さい。

↓

ソーシャルレンディング【おすすめ会社&危険会社ランキング】最新版

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは