ソーシャルレンディングとiDeCoを比較

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

ソーシャルレンディングとは

低い水準の金利が一般的な今の時代にあって、低くても3%程度、高いケースでは10%程度の期待利息(年利)を提示し、広く個人投資家の関心を集めている、ソーシャルレンディング。

これ以外にも、銀行等の伝統的金融機関と比較して、弾力的およびスピードのあるローン審査が見込める、斬新な資金獲得手段として、資金を必要とする事業者からソーシャルレンディングへの注目も、広がってきています。

しかしながら、順調な市場規模拡大の一方で、一部のソーシャルレンディング業者の不適切な業務運営に端を発する、監督官庁からの行政処分が、近年、連続して発生しています。

処分を課された業者(当該ソーシャルレンディング業者の関連業者を含む)の投資案件を中心に、ファンドの返済遅延・期失も多量に起きており、多方面にわたる個人投資家に、衝撃と混乱を引き起こしていることもまた、まぎれもない事実です。

ソーシャルレンディングのメリット

①高い利回りが期待できる

ソーシャルレンディングファンドの期待利率は、投資案件によって多種多様ですが、

- 融資額面に対して、それなりのボリューム感のある評価額の、不動産担保が、設定されており、その上、抵当権順位が第一位、という、表面的な利率よりも安全性が優先された投資案件の場合、年利換算5%程度の利回り、

- 安全性よりも高い利率に重きをおいた、無担保・無保証型案件のケースでは、年利換算10%程度の利回り、

といったあたりが、一つの相場観となりましょう。

低金利が一般的となった日本において、これ程までの期待利回りを提示することのできる投資商品は、決して多くありません。

この点は、個人投資家を中心に、昨今、ソーシャルレンディングが広く注目を集めている理由の一つといえます。

参考:OwnersBookのファンド例。第一順位抵当権が設定される、シニアローン案件でありながら、5%の期待利回りが呈示されています。

引用元:OwnersBook「港区マンション第3号ファンド第1回 」https://www.ownersbook.jp/project-detail/index/1130/

②投資手続きが簡単

ソーシャルレンディング投資のメインフロー(投資口座開設・出資申込・分配金収受)は、どれもこれも、インターネットで完了します。

手続きのために有人受付窓口へと足を運ぶ、という必要性がなく、この簡潔さは、各個人の生活サイクルがバラエティー豊かな物となった今日の社会において、ソーシャルレンディングが、幅広い世代・職種のユーザー層から、広く受容れられている理由の一つといえるでしょう。

参考:クラウドクレジットの投資家登録の流れ。シンプルなステップで投資家登録が完了する旨が呈示されています。

引用元:クラウドクレジット(https://crowdcredit.jp/about/)

③1万円程度の少額から、投資が可能

ソーシャルレンディング投資なら、各投資案件への出資は、ほとんどの場合、1万円前後の低額から行うことができます。

この点は、ある程度の規模のイニシャルコストが必要となるケースの多い、不動産投資等の投資手法と比較して、ソーシャルレンディングが、若い年代の個人投資家からも幅広く受入れられている原因の一つといえましょう。

ソーシャルレンディングのデメリット

①貸金業法規制の関係により、借り手に関する情報が匿名化されている。

本日現在、貸金業法による規制の関係で、ソーシャルレンディング事業者が資金を融資する先の、「借り手事業者」の、細かな商号等情報は、個人投資家に対し、公開されていません。

かつて、行政処分を受けたソーシャルレンディング事業者の中には、「融資先企業の大方が、ソーシャルレンディング業者の代表者の家族がコントロールする会社だった」というケースもあり、この「借り手会社の匿名化」については、特に投資家保護の観点から、是正・改良の必要がある、と目されています。

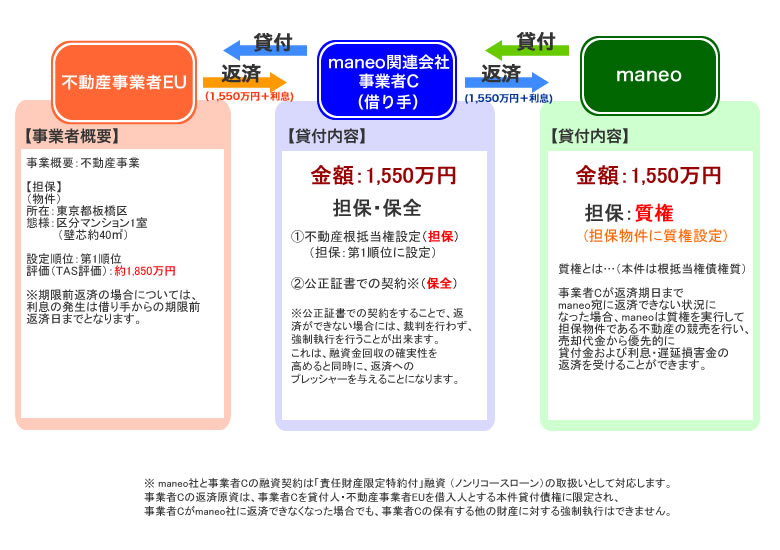

参考:maneo(マネオ)のファンドスキーム例。借り手企業に関しては、「事業者C」「事業者EU」等、イニシャル表記が為されているのみであることが分かります。

引用元:maneo「不動産担保付きローンファンド2071号」https://www.maneo.jp/apl/fund/detail?fund_id=6957

②元本が棄損してしまう可能性がある

ソーシャルレンディングは純然たる投資であり、いわゆる元本保証は行われていません。

融資先企業からソーシャルレンディング業者への元利金返済が遅延した場合、ソーシャルレンディング業者としては、担保権の執行等を行ないながら、貸付金債権の回収に努力しますが、この回収作業が奏功しなかった場合、投資家へと最終的に分配される元本に、棄損が起こる危険性があり、悪くすると、全損が生じることもあり得ます。

③複数のソーシャルレンディング事業者において、行政処分発生中。

ここ数年、ソーシャルレンディング業者への行政処分が相次いでいます。

2018年には、ラッキーバンクや、往時のソーシャルレンディング業界の大手サービサーだった、「maneo(マネオ)マーケット株式会社」が、行政処分を受ける等し、一大ニュースとなりました。

その上、2019年に入って以降は、2018年末に初めての行政処分勧告・行政処分を受けたばかりの、ソーシャルレンディングサービス「トラストレンディング」の運営会社「エーアイトラスト株式会社」が、早くも、2度目の行政処分勧告を受ける、というトラブルも、起きています。

④複数の事業者において、期失・延滞ファンド発生中。

行政処分を受けたソーシャルレンディング業者(及び、その関連業者)が組成した投資案件を中心として、ファンドの返済遅延(期失)も、多量に発生しています。

延滞発生までの流れとしては、

- 証券取引等監視委員会から行政処分勧告が発表される。

- 監督官庁(関東財務局等)から、行政処分を受ける。

- 処分を受けたソーシャルレンディング業者の、対外信用力が低下する。

- 当該業者において、新規案件ファンド(=借り換え用の、リファイナンス案件含む)の組成・資金募集が、不調となる

- リファイナンスファンドからの借り換え資金を、既存ファンドへの返済原資として、あてにしていた借り手企業を中心に、ソーシャルレンディング事業者への返済遅延が頻出。

上掲1~5の流れが広く散見され、個人投資家を中心に、懸念が拡大しています。

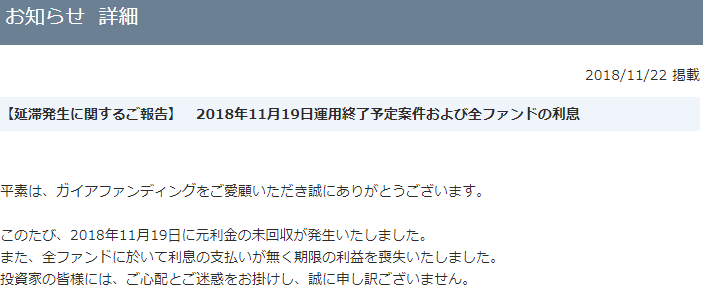

参考:米国不動産関連の案件組成で人気を集めていた、ガイアファンディングでは、2018年11月、全ファンドの利息払い延滞を発表。本記事執筆本日現在、新規ファンドの組成・公開は、一切、為されていません。

引用元:ガイアファンディング「【延滞発生に関するご報告】 2018年11月19日運用終了予定案件および全ファンドの利息」https://www.gaiafunding.jp/apl/information/news?id=473

⑤投資資金が長く拘束される場合がある

ソーシャルレンディング案件へと投資したお金は、ファンドが満期償還になるまでの間、ファンドに固定されます。

ファンドの貸付期間の長さは、ファンドによって様々ですが、その中には、償還まで1年以上の年月を要する投資案件もあります。

事前にしっかりした資金計画を立てたうえで投資を行わないと、急な資金需要に見舞われた際、想定外のトラブルへと結び付くおそれもあります。

⑥税制上の優遇措置が講じられていない

ソーシャルレンディング投資によって得た収益(所得)は、税法上、「雑所得」にカテゴリー分けされ、課税方式としては「総合課税」の対象となります。

すでに給与所得等が多く、高い所得税率にて課税されている人の場合、ソーシャルレンディング投資からの収益に対しても、高い税率が課せられるケースがあります。

FX投資のように、申告分離課税の対象となっている投資手法と比較して、ソーシャルレンディング投資に関しては、税制上、ハンデのある状況にあるといえます。

iDeCoとは

“individual Defined Contribution Plan”、略してiDeCoは、日本語に直訳すれば、「個人型確定拠出年金」となります。

iDeCoを端的に要約するとすれば、毎月定期的に拠出する掛金を、自分自身で適宜運用しながら積み立て、これを、原則60歳以降になってから、年金として、受け取っていく仕組み、といえます。

iDeCoのメリット

①年末調整&確定申告により、掛け金が所得控除される。

iDeCoの場合、支払った積立掛け金の全額が、税務上、所得控除の対象となります。

年末調整や確定申告を通して、掛け金の支払い状況を申告することにより、各年度の所得や、支払済掛け金の多寡に応じ、税額還付を受けることが出来ます。

iDeCoを通して運用した商品の運用成績如何に関わらず、所得控除による節税メリットは確保されることとなりますので、この点は、iDeCo導入の最大のメリットの一つといえます。

②iDeCoへの投資・運用期間中に発生した利は、「非課税」の対象となる。

iDeCo運用期間中に得た利益に、税金がかからない、という点も、iDeCoの大きなメリットのひとつです。

基本的に、投資信託で発生した売却益や分配金、定期預金等の利息には、20.315%(=所得税15%+復興特別所得税0.315%+住民税5%)の税金がかかってしまうことが一般的なのですが、iDeCoで運用した場合に限っては、課税の対象外となります。

利益から税金が差し引かれることなく、そのまま運用に回すことが出来る関係で、複利効果も生まれ、累乗式に元本資産を殖やし続けることができることもまた、iDeCoならではメリットといえましょう。

③老後に資金を受け取るときも、「退職所得控除」「公的年金等控除」の対象となり、税務面で優遇される。

iDeCoを通して運用した資産は、その後、60歳~70歳までの間に、

- 一時金

- 年金

- 一時金と年金の両方

上記いずれかの方式によって、拠出者が受領することとなりますが、その際、どれを選択したとしても、税制上の優遇を受けることが可能です。

具体的には、

- 【一時金】の形で受け取った場合 → 「退職所得控除」が活用でき、

- 【年金】の形で受け取った場合 → 「公的年金等控除」が活用できることにより、

主に所得税において、大きな節税メリットを享受できることとなります。

そのほかにも、

- 毎月5,000円の掛け金から、気軽にスタートすることが出来る。

- 投資信託商品の信託報酬等手数料が(※一般的な投資信託商品と比べて)安い。

といったメリットがあります。

引用元:厚生労働省「iDeCoの加入者数が、平成30年8月末時点で100万人を突破しました。」https://www.mhlw.go.jp/stf/newpage_01632.html

↑これらのメリットが評価され、厚生労働省によると、平成30年8月末時点で、iDeCoの加入者数は100万人を突破。

その後も、加入者数は増加を続けています。

※iDeCo公式サイト(https://www.ideco-koushiki.jp/)の公開資料(https://www.ideco-koushiki.jp/library/pdf/number_of_members_H3101.pdf)によると、2019年1月時点の加入者数は115万人を超えているとのこと。

参考:節税メリットは、iDeCoの大きな魅力のひとつ。 国民年金基金連合会が運営する、「iDeCo公式サイト」では、税負担軽減額に関するシミュレーション機能も提供されています。

引用元:iDeCo公式サイト(https://www.ideco-koushiki.jp/simulation/)

iDeCoのデメリット

いいことづくめのように見えるiDeCoですが、いくつか、看過できないデメリットもあります。

①商品の運用状況によっては、資産が減少することがある。

iDeCoにおいて主たる投資商品となるのは、投資信託です。

投資信託型商品には元本保証が付与されない関係上、投資信託の運用状況によっては、資産が減少してしまうリスクがあります。

※iDeCoの運用管理機関の中には、元利金支払いが約定された、定期預金タイプの商品を提供しているところもあります。

②原則として、60歳になるまでの間、運用中の資金を引き出すことが出来ない。

そもそもの制度上、iDeCoは、各国民が、自身の老後のための資産を、中長期簡をかけて、少しずつ築いていく(≒積み立てていく)ことを、支援するのを目的とした制度です。

※上掲してきたような、税制上の各種優遇措置の根拠も、上記の「支援」にあります。

このため、原則として、拠出者が60歳になる前に(=運用期間の途中で)、資産をiDeCo口座から引き出してしまうことは、不可、とされています。

ソーシャルレンディングとiDeCoを比較

ここまでは、ソーシャルレンディングとiDeCo、それぞれの概要と、各々のメリット、デメリットを見て参りました。

ここからは、ソーシャルレンディングとiDeCoを、利回りや安全性等、複数の視座から、敢えて並列で、比較してみましょう。

ソーシャルレンディングとiDeCoを【利回り】で比較

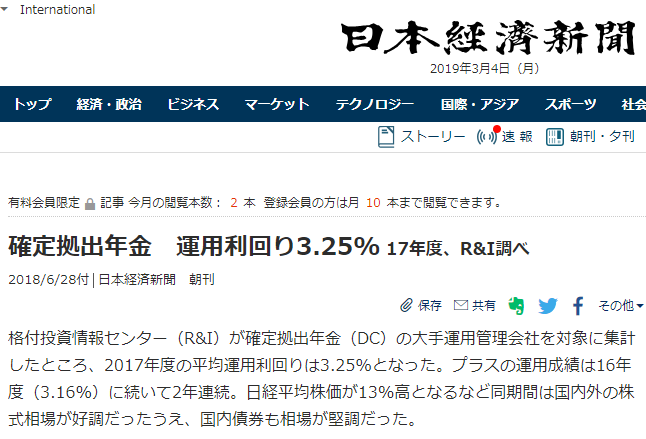

引用元:日本経済新聞「確定拠出年金 運用利回り3.25%」https://www.nikkei.com/article/DGKKZO32303120X20C18A6DTA000/

↑2018年6月の、日本経済新聞報道によると、2017年度の確定拠出年金運用利回り平均は、3.25パーセントであった、とのこと。

ソーシャルレンディングファンドの利回りは、ファンドによって、まさに千差万別、という状況ではありますが、

引用元:SBIソーシャルレンディング(https://www.sbi-sociallending.jp/)

↑大手ソーシャルレンディング事業者「SBIソーシャルレンディング」の常設型ファンドとして知られ、シリーズ累計140本以上の組成実績を誇る、「SBISL不動産担保ローン事業者ファンド」の場合、予定年間利回りは、3.2パーセント~5.0パーセント、とされています。

ソーシャルレンディングファンドの中には、年間期待利回りが10パーセントを超える商品も、多数、組成・公開されていますが、そうした高利回りファンドの場合、無担保・無保証型等、保全効能が弱い物が多いため、数あるソーシャルレンディングファンドの中で、ある程度、保全効能に重点が置かれたファンド、に条件を絞り込むとすれば、

- ソーシャルレンディングファンドと、iDeCoの、年間期待利回りは、概ね、同程度。

- ただし、ソーシャルレンディングファンドの場合、早期償還によって、実質利回りが期待利回りと大きく乖離することがある。

また、ソーシャルレンディング投資の場合、元本保証が為されているわけではなく、利回りはあくまでも「期待利回り」に過ぎないため、実際には、成果が期待利回りを下回る恐れがあるほか、借り手事業者からソーシャルレンディング事業者への元利金返済の状況によっては、元本割れや、全損リスクがある。 - iDeCoの投資利回りは、選択している投資商品(定期預金型商品か、投資信託か、等)によって、大きく異なる。

定期預金型商品の場合は1パーセント未満の利回りが呈示されていることが一般的。

投資信託型商品の場合、市場の趨勢によっては、高い利回りを記録出来る場合があるが、株安局面等においては、却って投資収益がマイナスとなる場合がある。

上掲のように言うことが出来るでしょう。

ソーシャルレンディングとiDeCoを【資金流動性】で比較

>積み立てた資産はいつ引き出せるのですか

原則、60歳以降に老齢給付金として受取ります。ただし、高度障害状態や加入者の死亡の場合、脱退の要件を満たした場合などは、60歳未満でも引き出すことができます。これら以外の理由では、積み立てた資産を引き出すことはできません。

引用元:iDeCoナビ(個人型確定拠出年金ナビ)「疑問を解決、Q&A」https://www.dcnenkin.jp/faq/

↑上掲のとおり、iDeCoの場合、積み立てた資産は、原則として、60歳になるまで、引き出すことが出来ません。

ソーシャルレンディング投資の場合、ファンドへと出資した資金は、ファンドが償還を迎えるまでの間、ファンドに拘束されることとなりますが、貸付・運用期間の長いファンドの場合でも、数年以内には、約定の満期を迎えるケースがほとんどです。

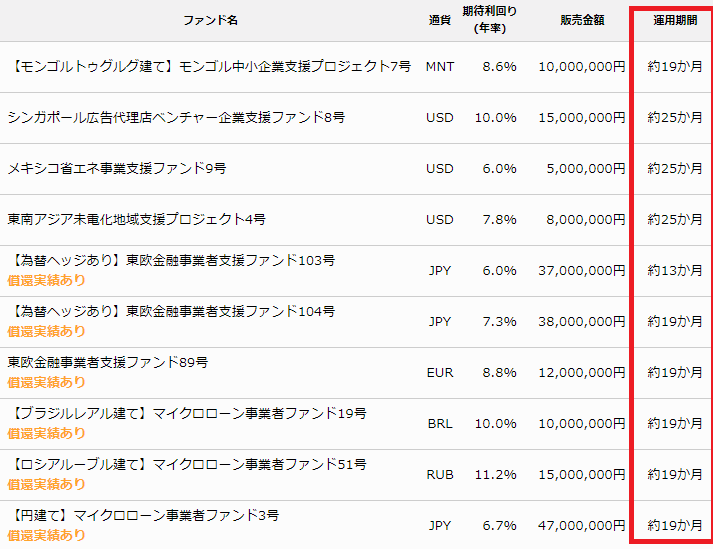

↑こちらは、国際分散投資型ソーシャルレンディング大手「クラウドクレジット」のファンド例ですが、

- 運用期間の短いファンドで、13カ月ほど、

- 貸付期間の長いファンドの場合でも、2年強(25カ月)で、

満期を迎えることが分かります。

他の投資手法と比べ、「資金の拘束期間が長い」と論じられることも多い、ソーシャルレンディングではありますが、60歳までの引き出し制限が規定されているiDeCoと比較すれば、資金流動性はむしろ、ある程度高い、という事が出来そうです。

※ただし、ソーシャルレンディングファンドの場合、借り手企業からソーシャルレンディング事業者への元利金返済状況によっては、事前約定済の満期が到来したとしても、資金が投資家へと償還・分配されない場合があります。

ソーシャルレンディングとiDeCoを【安全性】で比較

元本棄損リスクがある点については、ソーシャルレンディング投資も、iDeCoの場合も、原則として同一です。

※ただし、iDeCoの場合、元利金支払いについて約定が為される、定期預金タイプの商品が提供されているケースがあります。

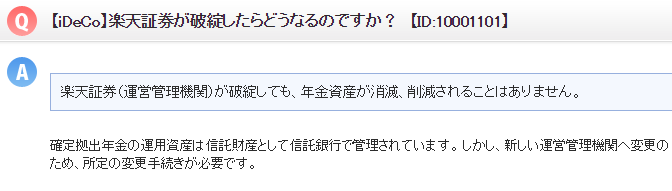

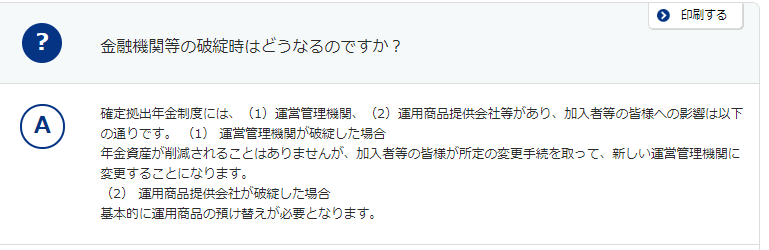

なお、iDeCoの場合であれば、運営管理機関(証券会社等)が破綻した場合においても、確定拠出年金の運用資産は信託財産として信託銀行で管理されている関係上、年金資産が消滅・削減等されてしまうことは無い、とされています。

引用元:楽天証券「【iDeCo】楽天証券が破綻したらどうなるのですか? 【ID:10001101】」https://faq.rakuten-sec.co.jp/faq_detail.html?id=10001101

↑楽天証券の場合、上掲の明記がありますし、

引用元:SBI証券「金融機関等の破綻時はどうなるのですか?」https://faq.sbisec.co.jp/faq_detail.html?id=12136

↑SBI証券の場合も、上掲のとおりです。

こうした保全措置・投資家保護の仕組みにおいては、ソーシャルレンディングと比し、iDeCoの場合のほうが、はるかに優れていると言えます。

ソーシャルレンディングとiDeCoを【手続き】で比較

ソーシャルレンディング投資の場合、ソーシャルレンディング事業者における投資口座開設手続きも、その後の出資手続きも、いずれも、オンラインで手続きは完結します。

手続きに要する時間の観点からも、ソーシャルレンディング投資の場合であれば、ソーシャルレンディング事業者への投資口座開設申込後、数日~1週間程度の審査期間こそありますが、至極スピーディーに、投資が可能な状態が整います。

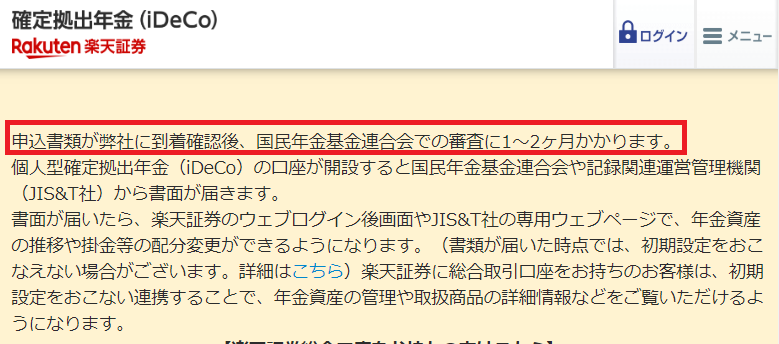

これに対し、iDeCoの場合、実際に投資商品を選定するステップに到達するまでの間に、

- 複数の書類提出の必要があり、また、

- 諸手続き完了までの間には、数カ月単位の時間を要する場合があります。

引用元:楽天証券「個人型確定拠出年金(iDeCo)口座開設後のお手続き」https://dc.rakuten-sec.co.jp/admission/setting/

↑特に、国民年金基金連合会での審査に時間を要するため、手続き完了までに一定の時間を要してしまうことが、iDeCoの留意点のひとつでもあります。

ソーシャルレンディングとiDeCoを【税務面】で比較

本記事冒頭でも確認致しました通り、iDeCo導入の最大のメリットのひとつは、その税務上のメリットです。

なかでも、掛け金の全額所得控除は、給与等所得の多い個人投資家にとっては、税務上、大きなアドバンテージとなります。

これに対し、ソーシャルレンディング投資の場合、本記事執筆本日現在の税法下においては、税務上の優遇措置は、一切、講じられていないと言えます。

特に、ソーシャルレンディング投資収益が、総合課税の対象となる、という点については、累進税率に悩む高所得者にとって、デメリットの大きい税制となっており、この点は、ソーシャルレンディング投資が、株式投資や外国為替投資(申告分離課税の対象)と比べ、まだマイナーな投資手法のひとつであることの、原因の一端といえるでしょう。

ソーシャルレンディング投資の場合と比較し、税務面のメリット・アドバンテージの観点からは、iDeCoに、圧倒的に大きな分がある、といえるでしょう。

ソーシャルレンディングとiDeCoの比較検証まとめ

本記事におきましては、ソーシャルレンディングとiDeCo、それぞれの特徴、メリット・デメリットを検証したのち、両者を複数の視座から比較検証することにより、それぞれの利点・ディスアドバンテージを確認してまいりました。

iDeCoにおいては、ソーシャルレンディング投資と比し、資金流動性と、手続きの難易の観点からは、いささか、見劣りするものの、その高い安全性と、享受できる税務メリットの多寡に関しては、ソーシャルレンディング投資と比較して、大きなアドバンテージを有しているものと思料されます。

こと、高所得者の方々にとって、iDeCoの節税メリットは看過できぬ物があるはずですので、現状iDeCoをスタートされていない方におかれましては、情報収集を為さってみては、いかがでしょうか。

その他、ソーシャルレンディング・ラボサイトに掲載中の、「ソーシャルレンディング業界Q&A・豆知識」の全コンテンツは、こちらのカテゴリーページからご覧下さい。

↓

ソーシャルレンディング・ラボ【ソーシャルレンディング業界Q&A・豆知識】コンテンツ一覧

投資家からも、資金需要事業者からも、高い注目を集める、ソーシャルレンディングではありますが、業界の成熟は道半ばであり、いくつかの「危険会社」の存在も気にかかります。あらかじめ、こちらの過去記事も、ご参照下さい。

↓

ソーシャルレンディング危険会社ランキング【最新版】ソーシャルレンディング・ラボオリジナル企画はこちら

それでは、本記事はここまで。

また次回の記事にて、お会いいたしましょう。

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは