「ソーシャルレンディング、まずは何をどこから始めればいいですか?」現役ソーシャルレンディング投資家が、ソーシャルレンディング投資の始め方を徹底解説

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約3年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

ソーシャルレンディングとは

貸金業法に基づく登録を受けた貸金業者が、新たに金融商品取引業に資格を取得し、自身の融資事業のための資金を、クラウドファンディング形式で調達する行為を「融資型クラウドファンディング」(=ソーシャルレンディング)と言います。

ソーシャルレンディングの仕組み

ソーシャルレンディングにおける基本的な資金の流れは、下記の通りです。

- 貸金業者が金融商品取引業(※1)の登録を受けて、ソーシャルレンディング事業者となる。

- ソーシャルレンディング事業者が、自身のサービスサイト上に、ファンド情報を掲載し、投資家からの出資を募る。

- 投資家は、ソーシャルレンディング事業者のホームページから、ファンドを選択し、出資申込を行う。

- 出資が成立すると、ソーシャルレンディング事業者と投資家との間で、匿名組合契約(※2)が締結される。

- ソーシャルレンディング事業者は、投資家から募った資金を、外部の借り手企業(※3)に対して融資する。

- 借り手企業は、ソーシャルレンディング事業者に対して、利息、及び、元金を返済する。

- ソーシャルレンディング事業者は、借り手企業から回収した利息金を原資に、投資家に対する利益分配を実施する。また、借り手企業から回収した元金を原資にして、投資家に対する元本償還を実施する。

(※1)ソーシャルレンディング事業者の多くは、「第二種」金融商品取引業の資格を取得していますが、中には、「第一種」金融商品取引業者、すなわち、証券会社が運営しているソーシャルレンディング・サービスもあります。

(※2)匿名組合契約において、ソーシャルレンディング事業者は、匿名組合の「営業者」となります。反面、投資家は、匿名組合の「組合員」という立場となります。なお、ソーシャルレンディング事業者は、借り手企業との間で、「金銭消費貸借契約」も締結します。当然、ソーシャルレンディング事業者が「貸し手」となります。

(※3)借り手企業は、原則として、外部企業となりますが、(匿名組合の)営業者のグループ会社や、関係会社が、借り手となるケースもあります。なお、借り手の多くは企業(法人)ですが、中には、個人事業主に対して融資されるケースもあります。

ソーシャルレンディングのメリット

ソーシャルレンディング事業者にとっては、クラウドファンディング形式で融資原資を調達することにより、自社のリスクを抑えたうえで、新たな融資プロジェクトに取り組むことが出来る、というメリットがあります。

また、借り手企業には、下記のようなメリットが指摘されています。

- 銀行等の一般的金融機関と比較し、柔軟かつスピーディーな融資審査を期待できる(≒赤字企業や、創業から間もない企業であっても、担保内容等によっては、融資を受けられる場合がある)。

- 「借入期間中の元金分割返済が不要で、借入元本については、満期の一括返済が許容される」「早期繰り上げ返済についても許容されるケースがある」など、借入諸条件についても(少なくとも、メガバンク等のそれと比較すれば)柔軟な対応を期待できる。

- ソーシャルレンディング事業者のファンド募集を通じて、自社のサービスやブランドについて、知名度向上を図ることが出来る場合がある。

一方、ソーシャルレンディングに投資する投資家としては、主に下記のようなメリットを期待することとなります。

- 想定利回りが高い(=年率換算で数パーセント~10パーセント弱程度の、高い想定利回りが提示されている)

- ファンド運用期間中の実務については、(匿名組合契約の営業者にあたる)ソーシャルレンディング事業者に一任することが出来る

- 1万円程度の少額から投資できるため、資産形成過程の若年投資家や、投資初心者でも、比較的気軽に取り組むことが出来る

ソーシャルレンディングのリスク・デメリット

上記のように、ソーシャルレンディング事業者、借り手企業、そして、投資家、それぞれにとって、様々なメリットがある、「ソーシャルレンディング」という仕組みですが、一方で、いくつかのデメリットやリスクも存在します。

まず、借り手企業にとっては、ソーシャルレンディング事業者の課す高い貸付金利が、経営・損益にとって、大きな負担となるほか、「ノンバンクの貸金業者(=ソーシャルレンディング事業者)からの借り入れ履歴」の存在が、その後の(銀行等の)融資審査において、一定程度の影響を及ぼす可能性があります。

また、投資家にとっては、ソーシャルレンディング投資には、下記のようなリスクがあります。

- 元本割れのリスク:

ソーシャルレンディング事業者は、融資先企業から回収できた「元本」を元手にして、投資家に対する元本償還を実施します。

逆に言えば、ソーシャルレンディング事業者としては、借り手企業から元本を回収できなければ、投資家の元本償還に必要な資金を確保することが出来ない、ということとなります。

例えば、借り手企業が経営破綻し、貸し付け元本の回収が不可能な状態となった場合、投資家の出資元本については、当然、大きく毀損してしまうこととなります。 - 流動性上のリスク:

ソーシャルレンディング投資の場合、一旦、ファンドに対して出資をすると、その後、当該ファンドが償還を迎えるまでの間、出資の中途解約は出来ません。

また、ソーシャルレンディング事業者のファンドへの「出資持分」を、投資家同士で取引するような市場・機能も未整備です。

こうした点は、ソーシャルレンディング投資ならではの「流動性上のリスク」として、把握をしておく必要があります。 - 延滞リスク(ファンドの運用期間延長リスク):

借り手企業が、ソーシャルレンディング事業者への元利金返済を滞らせた場合、当該ファンドは「延滞中」という扱いとなります。

ソーシャルレンディング事業者(資金の貸し手)が、それ以上の回収を諦め、当該貸付債権を「貸し倒れ(デフォルト)」処理しない限り、ファンドはずっと、「延滞中」のまま、とどめ置かれることとなります。

当然、投資家への元本償還は為されず、ファンドの(実質的な)運用期間は、ずるずると延長していくこととなります。 - 税務上の不利益:

ソーシャルレンディング事業者から送金されてくる「分配金」は、所得税法の定める「所得の分類」の中には「雑所得」に該当し、総合課税の対象となります。

申告分離課税は利用できないほか、「(他の所得分野との)損益通算」や、「(相殺しきれなかった損失の)繰越控除」といった仕組みは、ソーシャルレンディング投資収益に関しては、認められていません。

参考:

【2021年11月最新版】ソーシャルレンディングおすすめ10社&危ない3社比較ランキング【投資初心者必見】

ソーシャルレンディングの始め方、私も最初、結構悩みました。

銀行預金等と比較し、遥かに高い利回りを期待できるとして、ここ数年、個人投資家の大きな関心を集めつつある、ソーシャルレンディング。

国内で営業しているソーシャルレンディング事業者も、昨今、ずいぶんと増えましたし、

それに比例するようにして、ファンドの量・バラエティーも(数年前と比較して)、豊富になりました。

こうした状況の中、「さあ、ソーシャルレンディング投資を始めてみよう!」とお考えの方の中には、

「とはいえ、まずはどこから、どのように手を付けていけばいいか…」と、悩んでおられる方も少なくないのでは。

かくいう私も、ソーシャルレンディングを始めたばかりの当初は、ずいぶんと悩んだものです。

…でも、不思議な物で、いざ、始めてみると、だんだん、慣れてくるものです^^

今回は、ソーシャルレンディングを始めるにあたっての、具体的な作業・流れについて、

(ざっくりと、で恐縮ではございますが)ご説明致します。

まずはソーシャルレンディング事業者に口座を開設します。

昨今、口座開設は無料のところばかりですし、

口座を開いておく分には、(実際に投資をしなかったとしても)管理手数料など一切発生しない、という事業者がほとんどです。

というわけで、数年前にソーシャルレンディング投資をスタートして以降、私も、ある程度積極的に投資口座開設を進めていまして、

今では、日本国内の23社のソーシャルレンディング事業者に、口座を作成しています(とはいえ、実際にはほとんど投資に活用していない、という業者もあります)。

ソーシャルレンディング事業者選びの基準はいろいろあるが…

ソーシャルレンディング投資を始めたばかりの頃、私が口座を開いていくなかで、1点、ちょっとした基準にしたのが、

実は、家計簿アプリ大手、マネーフォワードとの連携です。

資金をどんどんいろんなソーシャルレンディング事業者に分散していくと、

どこにどれだけ投資しているか、途中から、本当に、わからなくなってくるんです。

そんなときに頼りになるのが、マネーフォワードのような、個人資産の一元管理サービスです。

※同じく家計簿アプリとしては、zaimなども有名ですが、投資管理、となると、やはり、マネーフォワード一択かな、と、個人的には考えています。

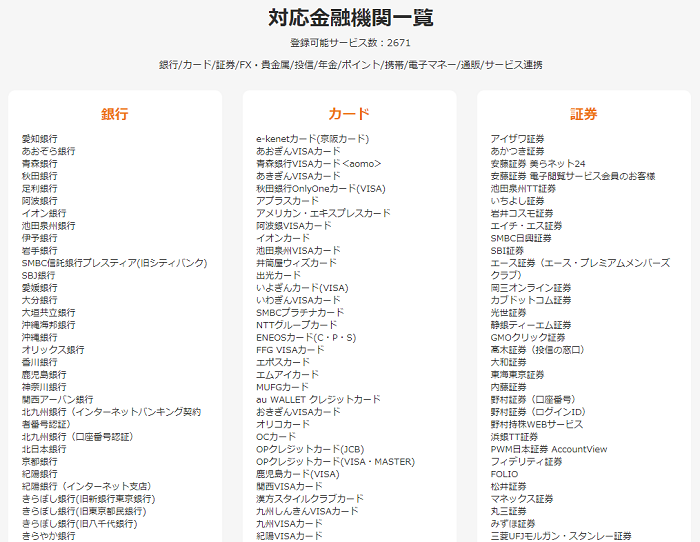

ちなみに、マネーフォワードと連携しているソーシャルレンディング事業者一覧 というのは、

マネーフォワードの対応金融関連サービス一覧画面から簡単に確認できます。

引用元:https://moneyforward.com/

画面を下のほうにスクロールすると、「サービス連携」という項目があり、

その中に、自動連携が可能なソーシャルレンディング事業者の情報が掲載されています。

2021年1月現在では、

- SAMURAI FUND

- Nextshift Fund

- FUEL

- LENDEX

- SBIソーシャルレンディング

- OwnersBook

- クラウドクレジット

- クラウドバンク

などが並んでいます(※ファンド募集をしていない事業者や、不動産投資型クラウドファンディング系のサービスは除きました)。

ソーシャルレンディング投資を始めたばかりの頃は、そんな感じで、ごく単純なフィルタリングで、投資口座開設を進めていった私ですが、

その後、気が付けば、投資口座開設済のソーシャルレンディング事業者は、国内23社にも及びました。

そして、そのうち、実際に、周りの人たち(=ブログ読者様を含む)に、投資口座開設をお勧めできる事業者、というのは、

ある程度、限られてくるものです。

次は投資するファンドを選びます。

さて、無事に口座を開設したら、

次はいよいよ、出資するファンドを選びます。

出資するファンドを選ぶとき、私が気にするのは、主に下記の数点。

利回り

せっかく投資するのですから、想定している利回りは当然、注目します。

想定利回りは、各ファンドによってバラバラですし、

ソーシャルレンディング事業者によって、なんとなく、相場感、というか、

「このソーシャルレンディング事業者ならば、だいたい、このくらいの利回り」

という雰囲気が、あります。(いろいろと出資していると、なんとなく、つかめてくると思います)

利回りは当然高いに越したことはないですが、

担保の有無や、為替ヘッジの有無、償還歴の有無、等は、

どうしても、利回りとトレードオフの関係にあります。

バランス、そして分散が肝要、というのは、

このあたりに起因します。

高利回りのファンドへの出資も行うが、

同時に、たとえ利回りは低くても、担保が付いているもの、為替ヘッジが効いているもの、償還歴があるパートナーが付いているもの、にも、投資を行う、と、

そのようなバランス感覚・分散イメージが、大切だと思います。

高利回りファンドの例でいえば、たとえば、クラウドクレジットが提供している、ユーラシアオンライン金融事業者ファンド18号であれば、表面利回り(クラウドクレジットの手数料控除済。税引き前。年率換算)は12.5パーセントとされています。

勿論、利回りが高い分、為替変動リスク(上記ファンドであれば、ユーロや、ロシアルーブルの為替変動の影響を受けることとなります。

逆に、利回りがいまいちだけど、融資先の知名度・安心感を優先したい、という場合、ファンズで提供された「メルカリ サステナビリティファンド#1」などがあります。読んで字の通り、融資先は、フリマアプリ大手「メルカリ」の運営会社です。

このように、一言に「ソーシャルレンディングのファンド」といっても、

利回りは結構いろいろです。

ポイントはやっぱり、組み合わせになってくるのかな、と思います。

私の場合、利回りの高いファンドと低いファンド(その分担保設定等を重視)を組み合わせて、

出資中の全ファンドの平均で、

大体5%前後くらいの利回り(税引前)となるようなイメージでバランスしてきました。

実際は、2018年2月の時点のポートフォリオでは、8.1%、

翌月の時点のポートフォリオでは、8%、と推移しています。

複数のソーシャルレンディング事業者に資金を分散し、

さらに、ひとつのソーシャルレンディング事業者の中でも、複数のファンドに分散し、

自分のリスク性向に合致する利回り平均を目指していくようなイメージです。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは