レバナスは「最強の投資法」なのか-「レバナス最強説」の根拠&アンチ・レバナスの反論まとめ

昨今、改めて耳目を集めつつある、レバナス・ファンド。

そんなレバナスへの投資を検討するにあたっては、以下のようなステップがあります。

- レバナス投資に備え、「大和レバナス」「楽天レバナス」の双方の買付を行うことが出来る、マネックス証券 に口座開設を済ませておく

- 無料で参加できるキャンペーン を活用し、レバナス投資の軍資金を確保する

- Kindle Unlimitedに無料体験登録 して、レバナスに関する電子書籍 を読んでみる

- fill.mediaのLINE公式アカウントに友達登録 して、「レバナス」とメッセージを送ることで、『レバナス投資の注意点チェックリスト』を受け取る

- レバナス投資の情報収集・元手確保が済んだら、マネックス証券 で「大和レバナス」もしくは「楽天レバナス」の投資口を買い付ける

それぞれ、詳しく見て参りましょう。

レバナス投資に備え、マネックス証券の口座開設を済ませておく

画像引用元:マネックス証券公式サイト

レバナス・ファンドの買付を行うためには、当然のことながら、証券会社の口座開設が必要となります。

そして、「レバナス」ファンドとは、具体的には、

- 大和アセットマネジメント株式会社が運用指図を行う、「大和レバナス」(正式名称:iFreeレバレッジNASDAQ100)、もしくは、

- 楽天投信投資顧問株式会社が運用指図を行う、「楽天レバナス」(正式名称:楽天レバレッジNASDAQ-100)

のことを指しています。

「大和レバナス」か「楽天レバナス」どちらか一方の投資信託の取り扱いを行っているネット証券会社は、多々ありますが、「大和レバナス」と「楽天レバナス」の両方を取り扱っている証券会社は限られます。

「大和レバナス」と「楽天レバナス」では、運用開始日が全く異なりますので、当然、基準価額も異なります。

勿論、運用指図を行っている企業も異なりますから、「2つのレバナスのうち、好きなほうを選んで投資口の買付を行いたい」という投資家は少なくないでしょう。

マネックス証券 の場合、「大和レバナス」「楽天レバナス」双方の取り扱いがありますので、レバナス・ファンドへの投資を検討している場合、あらかじめ口座開設を済ませておくと良いでしょう。

無料キャンペーンを活用し、レバナス投資の軍資金を確保する

レバナス・ファンドの基準価額は、ナスダック100指数の値動きに連動します。

このため、ナスダック100指数の推移によっては、レバナス・ファンドを取得した時点と比較し、基準価額が下落、含み損を抱えてしまうこととなる可能性があります。

そのような高リスクなアセットを入手するために、手元の資金(現預金等)を使用することは、出来るだけ避けたいところです。

そのためには、国内外企業が開催している、無料で日本円や暗号資産、Amazonギフト券などが貰えるキャンペーンを上手く活用し、ノーリスクで自由に利用できる原資を用意しておくことが賢明です。

目下開催中のキャンペーンとしては、以下のようなものがあります。

2026年1月5日現在、以下のキャンペーンを全て利用した場合、受け取ることの出来るAmazonギフト券や暗号資産、日本円等の合計は、20,000円となります。

いずれも、無料で取り組める新規会員登録等、シンプルなものばかりですが、受取期限が定められているキャンペーンが多く含まれます。

スキマ時間を使って、お早めにお取り組み下さい。

「キャンペーンを利用したいけど、今は時間がない」

という場合、こちらのページ をブックマークしておいて頂ければ、いつでも最新のキャンペーン情報をご確認頂けます。

また、既に380人以上が友達登録済の、こちらのLINE公式アカウント からは、絶対に見逃せないお得なキャンペーン情報をこっそり配信中。

限定情報配信もありますので、いまのうちに友達登録をお済ませ下さい!

- AGクラウドファンディング

-

2026年1月31日までに、公式サイト から新規会員登録(無料)で、もれなく全員に、2,000円分のVプリカ+1,000円分のAmazonギフト券(=合計3,000円分)をプレゼント。

- Funds(ファンズ)

-

2026年1月31日までに、公式サイト から新規口座開設完了で、もれなく全員に、現金1,000円をプレゼント。

- Jointoα(ジョイントアルファ)

-

公式サイト から新規口座開設完了(無料)で、1,000円分のAmazonギフト券がもれなく全員にプレゼント。

- マリタイムバンク

-

公式サイト からの新規会員登録完了で、Amazonギフト券1,000円分をプレゼント。

- Funvest

-

公式サイト からの新規会員登録で、Amazonギフト券1,000円分をプレゼント。

- クラウドバンク

-

公式サイト から新規口座開設完了(無料)で、500円相当の楽天ポイントがもれなく全員にプレゼント。その他タスク達成で最大4,000ポイント強分の楽天ポイントも。

- TOMOTAQU(トモタク)

-

公式サイト からの新規口座開設完了で、ファンドへの出資に使える「トモタクポイント」1,000円分をプレゼント。

- 利回りくん

-

本日現在、公式サイト から投資家登録・本人確認完了で、楽天ポイントギフト500ポイントをプレゼント。

- CoinTrade(コイントレード)

-

東証プライム上場企業子会社が直接運営する、国内暗号資産取引所。2026年1月31日までの期間限定で、公式サイト から新規口座開設完了(無料)で、1,000円相当の仮想通貨(ビットコイン)がもれなく全員にプレゼント。もらった仮想通貨は、同社独自のステーキング・サービスで、そのまま複利運用可能なのでお得。

- TikTok Lite

-

招待リンク からアプリをダウンロードし、簡単なタスクをクリアするだけで、3,000円~5,000円分のギフト(PayPayポイントや、Amazonギフト、d払いのポイントなど)が貰えるキャンペーン開催中。

- LYPプレミアム

-

公式サイト から新規無料登録(今なら最大で3ヶ月完全無料)を済ませるだけで、PayPayポイント合計5,000円分(=2,000円+2,000円+1,000円)が貰えるキャンペーン開催中。

各キャンペーンの詳細は以下参照下さい。

AGクラウドファンディング(Vプリカ2,000円分+Amazonギフト1,000円プレゼント)

- 条件

- 公式サイト からの新規会員登録(無料)

- 特典

- 対象者全員に、

- 2,000円分のVプリカ、及び、

- 1,000円分のAmazonギフト券

をプレゼント(合計3,000円分)

- キャンペーン期限

- 2026年1月31日まで

- サイトURL

- AGクラウドファンディング (公式)

融資型クラウドファンディング業界では有名。

国内上場企業等に対して資金を貸し付けるファンドに、少額から投資をすることが出来るサービスを展開中。

2026年1月31日までに新規会員登録を完了したユーザー全員に、

- デビットカードとして使えるVプリカ残高2,000円分、及び、

- Amazonギフト券1,000円

をダブルでプレゼント(=合計3,000円分)するキャンペーンを開催中。

Funds(現金1,000円分プレゼント)

累計募集額900億円を突破した、「1円から投資できる」と話題の、人気のソーシャルレンディング・サービス。

期間限定で、新規口座開設を完了したユーザー全員に、1,000円分の現金をプレゼントする、太っ腹キャンペーンを開催しています。

Jointoα(Amazonギフト券1,000円分プレゼント)

- 条件

- 公式サイト からの新規投資家登録完了

- 特典

- 対象者全員に、1,000円分のAmazonギフト券をプレゼント

- サイトURL

- Jointoα(ジョイントアルファ)

東京証券取引所スタンダード市場上場の穴吹興産株式会社が運営する、不動産クラウドファンディング・サービス。

新規投資家登録を完了したユーザー全員に、Amazonギフト券1,000円分をプレゼントするキャンペーンを開催しています。

マリタイムバンク(Amazonギフト券1,000円分プレゼント)

- 条件

- 公式サイト からの新規会員登録(無料)

- 特典

- 対象者全員にAmazonギフト券1,000円分をプレゼント

- キャンペーン期限

- 期限なし(※ただし、予告なく終了となる可能性があります)

- サイトURL

- マリタイムバンク (公式)

業界でも珍しい、「船舶」(輸送用タンカー等)を投資対象とするファンドに出資できるクラウドファンディング・サービス。

公式サイトからの新規会員登録完了(無料)で、対象者全員に、Amazonギフト券1,000円分をプレゼントするキャンペーンを開催中。

Funvest(Amazonギフト券1,000円分プレゼント)

- 条件

- 公式サイト からの新規会員登録(無料)

- 特典

- 対象者全員にAmazonギフト券1,000円分をプレゼント

- キャンペーン期限

- 期限なし(※ただし、予告なく終了となる可能性があります)

- サイトURL

- Funvest (公式)

Fintertech株式会社(株式会社大和証券グループ本社が80%出資。残り20%については株式会社クレディセゾンが出資)が運営にあたる融資型クラウドファンディング・サービス(ソーシャルレンディング)。

新規会員登録キャンペーン(Amazonギフト券1,000円分)とは別に、期間中の投資額等に応じた追加ギフトをプレゼントするキャンペーンも開催されています。

クラウドバンク(諸条件達成で最大4,500ポイント強の楽天ポイント付与)

- 条件

- 公式サイト からの新規口座開設(無料)+楽天ポイント連携

- 特典

- 対象者全員に、500ポイント分の楽天ポイントをプレゼント

- キャンペーン期限

- 期限なし(※ただし、予告なく終了となる可能性があります)

- サイトURL

- クラウドバンク (公式)

人気タレント・モデルのトリンドル玲奈さんがイメージ・キャラクターを務める、クラウドファンディング・サービス。

新規口座開設(及び、楽天ポイントの連携)を行うだけで、500ポイント分の楽天ポイントが付与。

さらに、その他の追加条件(ファンドへの初回投資や、マイページへのアクセス、外貨建てファンドへの一定額以上投資等)をクリアすることで、最大で4,000ポイント強分の楽天ポイントが付与されるキャンペーンを開催中。

TOMOTAQU(出資にそのまま使えるトモタク・ポイント1,000円分プレゼント)

- 条件

- 公式サイト から、新規口座開設(無料)

- 特典

- ファンドへの出資にそのまま使える「トモタク・ポイント」1,000円分をプレゼント

- キャンペーン期限

- 現在開催中

- サイトURL

- TOMOTAQU(トモタク) (公式)

不動産小口投資(不動産クラウドファンディング)サービス。

新規口座開設を完了したユーザー全員に、プラットフォーム内でのファンド出資に使用できる「トモタク・ポイント」1,000円分をプレゼントするキャンペーンを開催中。

利回りくん(楽天ポイント500ポイントプレゼント)

- 条件

- 公式サイト から、投資家登録&本人確認完了(いずれも無料)

- 特典

- 対象者全員に、楽天ポイントギフト500ポイントをプレゼント

- キャンペーン期限

- 本日現在開催中

- サイトURL

- 利回りくん (公式)

株式会社シーラが運営する、応援型・不動産クラウドファンディング・サービス。公式サイトからの投資家登録&本人確認完了で、500ポイント分の楽天ポイントギフトをプレゼントするキャンペーンが開催されています。

コイントレード(1,000円相当のビットコインをプレゼント)

- 条件

- 公式サイト からの新規口座開設(無料)

- 特典

- 対象者全員に、1,000円相当の仮想通貨(ビットコイン)をプレゼント

- キャンペーン期限

- 2026年1月31日まで

- サイトURL

- CoinTrade(コイントレード)

東京証券取引所「プライム市場」の上場企業グループが提供する、暗号資産取引所。

ETH(イーサ)やAVAX、マティック等の人気トークンを預けておくだけで、銘柄や期間に応じて最大年率15%以上の利回りが得られる「ステーキング」サービスが話題です。

そんな CoinTrade(コイントレード) では、2026年1月31日までの期間限定で、新規口座開設完了(無料)で、1,000円分の仮想通貨(ビットコイン)がもれなく貰えるキャンペーンを開催しています。

キャンペーンでもらった仮想通貨は、同社が提供している独自のステーキング・サービスに預ければ、複利で効率運用することも可能です。

TikTok Lite(アプリDL&簡単タスククリアで、3,000円~5,000円分のギフトプレゼント)

- 条件

-

招待リンク からTikTok Liteアプリをダウンロード。その後、簡単なタスク(アプリ起動や、動画視聴等)をクリア。

- 特典

-

条件を達成したユーザー全員に、3,000円~5,000円相当のギフト(PayPayポイントや、Amazonギフト券、d払いのポイント等)をプレゼント

※ただし、招待リンク を適切に経由する必要あり。 - キャンペーン期限

-

特になし(※ただし、TikTok側の判断で早期終了の可能性あり)

言わずと知れた、超人気の動画アプリ。招待リンク からアプリを入手し、ダウンロード後、一定の期間内に、動画視聴等、簡単なタスクをクリアするだけで、3,000円~5,000円相当のギフト券等が貰えるキャンペーン開催中。

LYPプレミアム(新規無料登録で、PayPayポイント5,000円分

- 条件

- 公式サイト から、新規無料登録(今なら最大3ヶ月完全無料)

- 特典

- 対象者全員に、

- 2,000円分のPayPayポイントが即時に、さらに、

- 追加で2,000円分+1,000円分

をプレゼント(合計5,000円分)

- キャンペーン期限

- 本日現在開催中

- サイトURL

- LYPプレミアム公式サイト (公式)

LINE、ヤフー、PayPayの利用がもっと楽しく&お得になる大人気サービス。公式サイト から新規無料登録(今なら最大3ヶ月無料)を済ませるだけで、

- 2,000円分のPayPayポイントが即時に貰えるのに加えて、

- 追加で、2,000円分+1,000円分、

上記合計5,000円分をプレゼントする、太っ腹キャンペーンを開催中。

※なお、各キャンペーンの適用条件等詳細は、各社の公式サイト等をよくご確認下さい。

レバナスに関する電子書籍を読んでみる

fill.mediaでは、レバナスに関する電子書籍 を出版しています。

Kindle Unlimitedに無料体験登録 すれば、無料体験の期間中、お金をかけずに読み放題で読むことが出来ますので、その他のレバナス関係書類と合わせて、チェックしてみて下さい。

『レバナス投資の注意点チェックリスト』の受け取り

fill.mediaでは、レバナス投資を検討している読者様向けに、レバナス投資を検討するうえで最低限把握しておきたい、レバナス投資の注意点チェックリストを、現在、無料配布しています。

※なお、今後、無料配布を終了する可能性があります。

無料配布の受け取り方法は以下の通りです。

①fill.mediaのLINE公式アカウントに友達登録

まずは、こちらのバナーから、fill.mediaのLINE公式アカウントを友達登録してください。

②「レバナス」とメッセージを送信

友達登録が済んだら、一言、「レバナス」とだけ、メッセージを送信してください。

③自動返信で、記事リンクが受け取れる

頂戴したメッセージに自動返信する形で、記事リンクをお送りさせて頂きます。

※なお、上記チェックリストの無料配布は、近日中に終了する可能性があります。

お受け取りご希望の場合、お早めにご確認下さい。

マネックス証券で「大和レバナス」もしくは「楽天レバナス」の買付を行う

レバナスに関する情報収集が済み、そのメリットだけではなく、デメリットやリスクについても十分に確認・把握が出来たら、いよいよ、自身のリスク許容度の範囲内で、まずは小額から、レバナス・ファンドの買付を行うことが出来ます。

前述の通り、マネックス証券 の場合、「大和レバナス」「楽天レバナス」双方の買付に対応しています。

各ファンドのURLは、以下の通りです。

この記事のまとめ

- そもそもナスダック100指数の組み入れ銘柄が最強クラス

- ナスダック100指数は、直近十数年で、他の主要インデックスよりも急伸している

- レバナスなら、そんなナスダック100指数に対し、2倍レバレッジで運用できるので、ナスダック100指数が今後も成長すれば、大きな利回りを期待できる

- ナスダック100指数が急落すれば、レバナスの基準価額は暴落する恐れがある(ナスダック100指数が半値になれば、理論上、レバナスの基準価額はゼロ円になる)

- レバレッジ型ファンド特有の「逓減効果」により、相場が横ばいする「ボックス相場」では、基準価額が少しずつ下落していく

- レバナスはつみたてNISA口座で買えないので、長期の積立投資に向かない。また、レバレッジの無い通常ファンドと比較し、信託報酬が高い

- クラウドファンディング系投資の場合、そもそも期待利回り(5%前後~10%程度)が事業者側から提示されている(一方でレバナスの場合、リターンがプラスとなるか、マイナスとなるか、は、未知数)

- 運用期間は事前に定められているため、投資家自身で、買い時・売り時の判断をする必要が無い(レバナスの場合、投資家自身でテクニカル分析をし、基準価額の安値・高値を判断する必要がある)

- そもそも「値動き」というものがないため、日々のチャート監視も不要。投資家自身で値動きに応じた投資判断を行う必要が無い(レバナスの場合、日々の値動きが大きいため、値上がり・値下がりが気になり、一喜一憂することとなる)

- COZUCHI(公式サイト)

当サイト経由で投資家登録完了(無料)で、Amazonギフト券2,000円分プレゼント

東京都内・首都圏の不動産に対して、1口最低1万円から、ネットで気軽に分散投資をすることが出来る。運営会社による共同出資で、投資家の出資元本を保護する「優先劣後スキーム」が採用されている。 - クラウドバンク(公式サイト)

累計応募総額は、1,648億円強(2022年1月時点)。実績平均利回り6.80パーセント。国内の投資型クラウドファンディング業界では最大手クラス。タレントのトリンドル玲奈さんを起用したテレビCMも。 - Funds(ファンズ)(公式サイト)

日本国内の上場企業へと融資するファンドに、最低1円から投資可。これまでの融資先には、メルカリ(東証マザーズ)やアイフル(東証一部)、タカラレーベン(東証一部)など、有名・有力企業が多数。

「レバナス=最強」の根拠とは

そもそも、「ナスダック100指数」の組み入れ銘柄が、最強クラス

ナスダック100指数は、ナスダック市場に上場している約3000銘柄の中から、金融関連銘柄を除外したうえで、時価総額上位100社をピックアップした指数です。

インデックス投資家に人気の高いS&P500指数と比較し、IT系(情報通信技術系)企業の占める割合が大きい事が特徴です。

主な組み入れ銘柄としては、

- iPhone、iPadの開発・販売等で有名な、アップル社や、

- WindowsOSで世界を席巻した、マイクロソフト社、

- ネット物流サービス大手の、アマゾン・ドット・コム、

- SNSサイト大手のフェイスブック(現:メタ・プラットフォームズ)、

- EV・自動運転車の開発・販売で知られる、テスラ、

- 動画ストリーミング・サービスとして、日本でも知名度の高い、ネットフリックス

等があり、日本人からも馴染みの深い、巨大IT企業が名を連ねています。

基本的に、インデックス投資は、「主に米国株式市場を中心とした世界経済が、今後も長期的に成長していく」ことを予想・信頼した投資法であり(※一部の逆張り型・インバース型を除く)、そして、目下、米国株式市場の中心的存在・牽引役は、従来型の重厚長大産業ではなく、上記したような、先進情報技術を駆使する、IT企業達たちです。

そんなIT企業群に対して集中的に(ただし、指数に含まれるすべての銘柄が対象となるため、個々の銘柄の非システマティック・リスクについては相殺しつつ)投資できる、という点で、ナスダック100指数は、数あるインデックス指数の中でも、(少なくとも、直近のパフォーマンスに限って言えば、)最強クラスのインデックス指数のひとつ、と言えます。

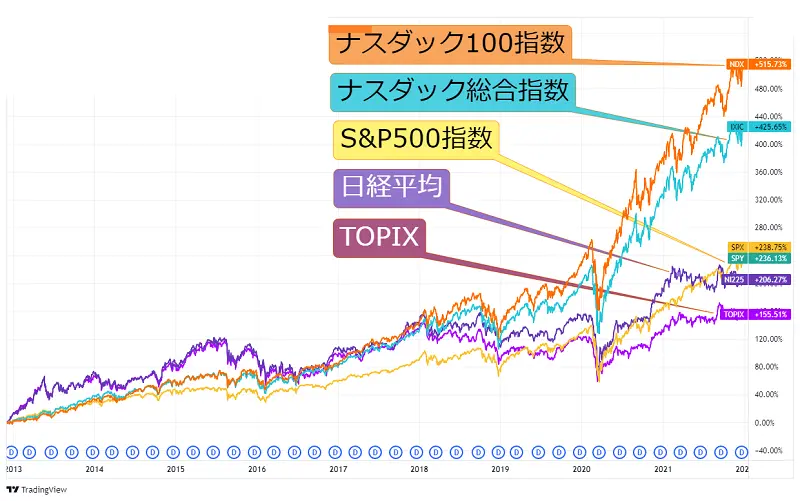

ナスダック100指数の直近十数年の伸び率は、他のインデックス指数と比較しても最強クラス

上記のように、米国・世界を代表するIT企業群を組み入れたインデックス指数である、ナスダック100指数の、直近十数年間の伸び率は、日経平均やトピックスはもとより、日本のインデックス投資家から人気の高い、S&P500指数や、ナスダック総合指数等の主要インデックスと比較しても、圧倒的な好成績を収めています。

上記のグラフは、2013年頃から2021年頃にかけての、

- ナスダック100指数

- ナスダック総合指数

- S&P500指数

- 日経平均

- トピックス

の値動きを簡易的に表現したものです。

ナスダック100指数の成長具合が、他の主要インデックス指数と比較しても突出している、文字通り「最強クラス」であることが、良く分かります。

参考:

レバナスは「おすすめ」なのか-レバナスを「おすすめしない」のはこんな人

レバナスは、そんな「最強インデックス」であるナスダック100指数に対して、2倍のレバレッジをかけて運用できる投資信託

昨今投資家から「最強」との呼び名を欲しいままにしている感のある、「レバナス・ファンド」とは、より正確には、

- 大和アセットマネジメントが数年前から設定・運用委託している、「iFreeレバレッジ NASDAQ100」ファンド、もしくは、

- 楽天投資顧問が2021年11月に設定した、「楽天レバレッジNASDAQ-100」ファンド(愛称:レバナス)

のことを指します。

いずれの投資信託も、株価指数先物取引を通じて、対象指数であるナスダック100指数の2倍の値動きをすることを目標に、日々、運用指図が為されています。

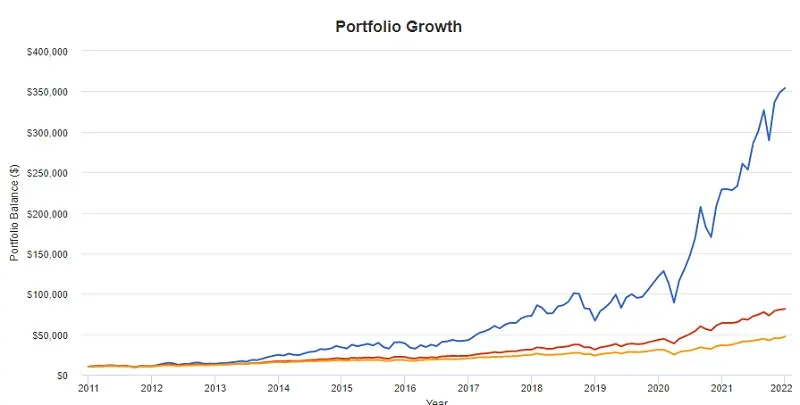

赤ライン:ナスダック100指数に対してレバレッジなしで追随するETF

黄ライン:S&P500指数に対してレバレッジなしで追随するETF

初期投資額は1万円。追加投資なし。分配金は再投資。

上の図は、2011年頃から2021年頃にかけて、初期投資額1万ドルを、

- ナスダック100指数に対して2倍の値動きをするETF

- ナスダック100指数に対してレバレッジなしで追随するETF

- S&P500指数に対してレバレッジなしで追随するETF

に投資し、追加投資なしで放置(ほったらかし。ただし、分配金は再投資)した場合の値動きを、簡易的にグラフ化したものです

ナスダック100指数に対して2倍レバレッジで運用するETFの値動きが、他のETFを圧倒していることが良く分かります。

なお、同期間の主たる投資成績としては、下記の通りです。

| 運用終了時の資産評価 | 年平均成長率 | 標準偏差(リスク) | 最大ドローダウン | シャープ・レシオ | |

| ナスダック100指数の2倍レバレッジ | 354,016ドル | 38.30% | 31.78% | -33.78% | 1.17 |

| ナスダック100指数に対してノンレバ | 81,230ドル | 20.98% | 15.34% | -16.96% | 1.29 |

| S&P500指数に対してノンレバ | 46,989ドル | 15.10% | 13.30% | -19.58% | 1.09 |

シャープ・レシオは、ポートフォリオの超過収益利率を、リスク(標準偏差)で除したもの。シャープ・レシオが大きいほど、「低いリスクで、大きな超過収益率を得た」こととなり、逆に、シャープ・レシオが小さいと、「多大なリスクを取った割には、超過収益率が低い」と評価されることとなります。

S&P500指数に投資した場合の、「資産が約10年で4.6倍」も、ナスダック100指数にレバレッジなしで投資した場合の、「資産が8.1倍」も、勿論、立派な成績です。しかしながら、ナスダック100指数に対して2倍レバレッジで運用されたファンドの、「資産が約10年で35倍」という結果を前にすると、どうしても、見劣りしてしまう、というのが実情です。

こうしてみると、(単純なグラフのみならず、)具体的な数値・成績で考慮しても尚、ナスダック100指数に対して2倍レバレッジで運用されるファンド・ETFが、いかに「最強」であるか(※)が、よくわかります。

(※)しかしながら、同時に、ナスダック100指数に対して2倍レバレッジで運用されるETFの場合、標準偏差(リスク)が、他のポートフォリオの約2倍、そして、マックス・ドローダウンに関しても、同じく約2倍、という点に対しても、留意が必要でしょう。

実際、シャープ・レシオ値に関しては、ナスダック100指数に対してレバレッジをかけずに追随するETFのほうが、同指数の2倍レバレッジ・ファンドを上回っています。

レバナスをアセットに組み入れれば、最強ポートフォリオが構築できる

インデックス投資に取り組む投資家の多くは、「株式系」の資産クラスと、「債券系」の資産クラスに対し、資産を分散投資して、ポートフォリオを構築しています。

たとえば、国内ロボアドバイザー業界で人気のウェルスナビ等を利用している方は、

- 米国株式系の資産クラス(ETF)として、VTIを

- 日欧株向けETFとして、VEAを、

- 新興国株ETFとして、VWOを、

- 米国債券系ETFとして、AGGを活用し、

ポートフォリオが構築されている人も多いのではないでしょうか。

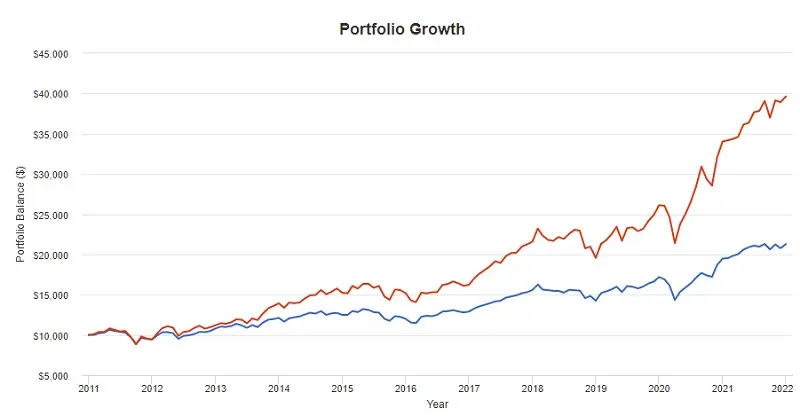

仮に、上記のうちの「VTI」の部分を、ナスダック100指数に対して2倍の値動きをするETFに変更すると、ポートフォリオの運用成績は、下記のようになります。

赤ライン:上記の「VTI」の部分を、ナスダック100指数に対して2倍レバレッジで運用するETFに変更した場合。

なお、いずれも、初期投資額は1万ドル。分配金は再投資。リバランスは年に1回実施した場合。

まず、上記のグラフは、「VTI・VEA・VWO・AGG」を25パーセントずつ均等に組みれたポートフォリオ(青いライン)と、VTIの代わりに、ナスダック100指数に対して2倍の値動きをするETFを組み入れたポートフォリオ(赤いライン)の値動きを、簡単に表現したものです。

また、同一期間の投資成績比較としては、下記のようになります。

| 運用終了時の資産評価 | 年平均成長率 | 標準偏差(リスク) | 最大ドローダウン | シャープ・レシオ | |

| VTI・VEA・VWO・AGG | 21,278ドル | 7.11% | 10.68% | -16.74% | 0.65 |

| VTIの代わりに、ナスダック100指数に対して2倍レバレッジで運用するETFを利用 | 39,630ドル | 13.34% | 15.10% | -18.31% | 0.87 |

シャープ・レシオに関しては上記別表参照。

VTIを組み入れたポートフォリオでは、当初の1万ドルは2万ドル強程度まで成長しますが、その間、VTIの代わりに、ナスダック100指数に対して2倍の値動きをするETFを組み入れたポートフォリオの場合、資産評価額は、4万ドル弱程度まで増進した、というシミュレーション結果となります。

あくまでも、歴史上の一部の期間のみを切り取った、「結果論」に過ぎませんが、VTIという、インデックス投資家にとって極めて知名度の高いETFの代わりに、ナスダック100指数に対して2倍レバレッジで運用されるETFを組み入れただけで、ポートフォリオの収益性が大きく向上した(少なくとも、そのような期間があった)、ことは、事実です。

実際のポートフォリオは、各投資家自身で構築していく必要がありますが、一部のレバナス愛好家が、「レバナスを組み入れたポートフォリオこそ、最強ポートフォリオだ」と主張する主なポイントは、こういった点にあります。

レバナスの場合、レバレッジ効果を得ながらも、追証リスクはない

前述の通り、レバナスの場合、大和レバナスにせよ、後発の楽天レバナスにせよ、基準価額が、米国ナスダック市場の「ナスダック100指数」に対し、日々、2倍の値動きをするように、投資信託が設計・運用されています。

しかしながら、そのレバレッジ効果の源泉・仕組みとなっているのは、

- 投資信託の運用委託会社が、「株価指数先物」という、一種のデリバティブ取引を行うことによって、レバレッジを実現しているのであり、

- 投資家自身が、証券会社や金融機関に証拠金を差し入れ、その証拠金を担保に、レバレッジ取引(証拠金取引)を行っているわけでは、ありません。

投資家はあくまでも、「ナスダック100指数に対して、日々、2倍の値動きをする」ことを目標に運用されている、非上場の追加型投資信託(レバナス)の投資口を、現金で(※実際には、クレジットカードを利用して積立投資をしたり、Tポイントやポンタポイントを使ってポイント投資をすることも可能ですが、ここでは簡略化)買い付けているだけ、に過ぎません。

このため、仮に今後、レバナスの基準価額が下落し、投資家の資産評価額に含み損が生じてしまったとしても、それを根拠に、FX投資や仮想通貨投資、CFD投資のように、金融機関や証券会社から、追証(追加証拠金・追加保証金)の入金を迫られるリスクはありません。

海外ETFと異なり、レバナスならば、特定口座で現物買付が出来る

「ナスダック100指数に対して、2倍の値動きをするように設計されたレバレッジ型ファンド」と聞くと、米国株投資などに慣れた投資家の場合、ProShares Ultra QQQ(通称:QLD)などの海外ETF(国外の証券市場に上場している投資信託)のことを思い浮かべる人も、少なくないでしょう。

しかしながら、これらの海外ETFの場合、日本国内から日本人投資家が直接投資することは難しく、現に、上述のQLDの場合も、日本人投資家が国内から投資する場合、

- サクソバンク証券や、IG証券、といった、外資系の証券会社を通じて、

- (現物取引ではなく)CFD取引(差金決済)にて、投資を行う必要があります(=ETFの現物買付は不可)。

この場合、手続きが些か煩雑である、という点に加え、「確定申告不要・源泉徴収あり」の特定口座を通した投資が出来ず(CFD取引は特定口座非対応)、投資家自身による確定申告・納税が必要、という難点があります。

これに対し、レバナスの場合は、基本的には、ごくありふれた追加型投資信託(非上場)ですから、特定口座を介した買付が可能です。

仮に、レバナスの買付、並びに基準価額値上がり後の売却によって、譲渡益が生じたとしても、(「源泉徴収あり」の特定口座を利用していれば)投資家自身で譲渡益の確定申告、及び納税を行う必要はありません(=証券会社が、投資家から源泉徴収をしたうえで、投資家に代わって納税を済ませてくれる)。

- SBI証券(公式サイト)

レバナス・ファンド(大和アセットマネジメント運用)の買い付け手数料無料・100円から購入可

口座数770万件突破、預かり資産残高21兆円強。ネット証券全体の売買代金の40%強を占める、国内ネット証券業界ナンバーワン事業者。NISA口座の開設数も240万口座を超えており、idecoの口座数は全運営管理機関で初めて50万口座を突破済。

信託報酬0.55%以下のインデックス投資向けパッシブ・ファンドも多数取り揃えているほか、投資信託の保有額に応じて、Tポイント、ないしはPontaポイントを貯めることができ、貯まったポイントは、投資信託のスポット買い付けに利用できる(なお、投資信託の買い付けは、原則として無料)。 - 松井証券(公式サイト)

レバナス・ファンド(大和アセットマネジメント運用)の買い付け手数料無料・100円から購入可

2001年には、ネット専業証券会社としては日本で初めて、東証一部上場。

フリーダイヤルを介した、有人型のカスタマーサポートを提供し、その「顧客第一主義」には定評がある。

日本で初めて、販売会社として受け取る信託報酬の、0.3%を上回る部分について、投資家へと還元する、「投信毎月現金還元サービス」を提供開始しており、2022年1月からは還元サービスをリニューアルし、松井証券ポイントとして受け取れば、還元率を更に10%増量する。

初めてインデックス投資に取り組む投資家でも、自身のリスク許容度を診断したり、推奨ポートフォリオの提案、及び、資産クラスごとの推奨投信の提案を受けられる、無料のロボアドバイザー・サービス「投信工房」も提供中。

「レバナス最強説」への、「アンチ・レバナス」派からの反論まとめ

レバナスには、基準価格が暴落するリスクがある

大和アセットマネジメントが運用委託する「iFreeレバレッジ NASDAQ100」ファンドも、楽天投信投資顧問が運用委託する「楽天レバレッジNASDAQ-100」ファンドも、株価指数先物取引を通じ、投資信託の基準価額が、ナスダック100指数に対して2倍の値動きをするように、日夜運用されています。

もしも、ナスダック100指数が、直近十数年間と同じように、大幅に伸長すれば、その利益は、莫大なものとなります。

その反面、万が一、ナスダック100指数が急落するような事態ともなれば、レバレッジをかけて運用されているレバナスの基準価額は、暴落する恐れがあります。

ナスダック100指数の暴落の歴史

ナスダック100指数は、2000年以降、現在に至るまでに、複数回に渡る暴落を記録しています。

投資家の記憶に新しい暴落としては、主に下記のような物があります。

| 主な下落期間 | 下落幅(概算) | |

| ドットコム・バブル崩壊 | 2000年4月頃~2002年10月頃 | 約82% |

| リーマン・ショック | 2007年末~2008年末 | 約54% |

| チャイナ・ショック | 2015年7月~8月 | 約19% |

| 欧州金融危機 | 2016年1月~2月 | 約17% |

| 世界同時株安 | 2018年10月~12月 | 約23% |

| コロナ・ショック | 2020年2月~3月 | 約29% |

引用元:数値・期間は概算

単純計算すれば、ナスダック100指数が、1か月程度の期間をかけて、仮に30%下落した、とすると、その間、ナスダック100指数に対して2倍レバレッジで運用する、レバナス・ファンドの基準価額は、少なくとも60%程度は、下落することとなります(実際には、値下がり期間中の負の複利効果により、下落幅は拡大する恐れがあります)。

もしも、(IT業界を直撃した、ドットコム・バブル崩壊レベル、とまではいかずとも、)リーマン・ショック時レベルの下落、すなわち、ナスダック100指数がおおよそ半値になるような事態となれば、レバナス・ファンドの基準価額は、ほぼ、ゼロ円、となります。

レバナス民の中には、「暴落時は、投資口のまとめ買いのチャンス」との見方も

もっとも、レバナス投資愛好家、すなわち、レバナス民と呼ばれる人たちの中には、「仮に、暴落があったとしても、それは、投資口を安く仕入れるチャンスである」と考える人たちも存在します。

例えば目下、大和アセットマネジメントの運用委託する「iFreeレバレッジ NASDAQ100」ファンドの基準価額は、2021年12月末時点で、概ね、4万円強程度。

仮に10万円で投資信託を買い付ける場合、購入できるのは4万口程度に過ぎませんが、仮に、同ファンドの基準価額が1万円程度まで下落すれば、同じ10万円で、10万口の買い付けをすることが可能となります。

基準価額が下落している間に、安値で多量の投資口を仕入れることが出来れば、その後、ナスダック100指数が回復し、かつ、その時点まで、レバナス・ファンドが、繰上償還することなく、無事に運用されていた場合、大きなキャピタル・ゲインを手に出来る可能性があります。

このため、レバナス民の中には、

- 万が一暴落が生じたとしても「ガチホ」(=狼狽売りせず、「ガッチリとした」「ホールド」を続けること)、

- むしろ、安値の期間中に、追加出動(=安値で投資口を買い集めること)

を前提としている投資家も、少なくないようです。

参考:

レバナスは「やばい」のか-それでもレバナス投資をやってみるべき理由とは

レバナスの場合、レバレッジ型ファンド特有の「逓減リスク」に留意が必要

仮にナスダック100指数が急落した場合、レバナス・ファンドの基準価額に暴落のリスクがあることは、前述の通りですが、もしも、ナスダック100指数が、上昇トレンドにも、下落トレンドにも、入らず、一定の範囲内で上下動を繰り返す、いわゆる「ボックス相場」に入った場合、

- 元指数である、ナスダック100指数に、そのまま(レバレッジなしで)追随しているファンドの場合、信託報酬等の経費率以外に損失は生じませんが、

- 元指数にレバレッジをかけて運用されている、レバナス・ファンド等のレバレッジ型ファンドの場合、特有の「逓減リスク」に対して注意が必要

となります。

| 指数の値動き | レバレッジなしファンドの基準価額 | 2倍レバファンドの値動き | 2倍レバレッジ・ファンドの基準価額 | |

| 1日目 | +10% | 11,000円 | +20% | 12,000円 |

| 2日目 | -9% | 10,010円 | -18% | 9,840円 |

| 3日目 | -10% | 9,009円 | -20% | 7,872円 |

| 4日目 | +11% | 10,000円 | +22% | 9,603円 |

数値は仮定

上記の表は、元指数(ナスダック100指数)が、1日目~4日目にかけて上下動をし、最終的には元の値へと復帰した場合の、

指数連動型ファンド(レバレッジなし)と、2倍レバレッジ・ファンドの、基準価額の値動きを表現したものです(共に、スタートの基準価額は、1万円と仮定)。

レバレッジがかかっていない、いわゆる「フツナス」ファンドの場合、4日目の終値時点で、元の基準価額へと復帰していますが、レバレッジ・ファンドの場合は、同時点で、約4パーセント程度ほど、「フツナス」ファンドに劣った基準価額となっていることが分かります。

これが、レバレッジ・ファンド特有の、「逓減リスク」の正体となります。

レバナス・ファンドの逓減リスクに対する考え方には、投資家によって違いがある

上記した、レバレッジ型ファンド特有の逓減リスクについては、「楽天レバレッジNASDAQ-100」ファンドを運用委託する、楽天投信投資顧問も、「iFreeレバレッジ NASDAQ100」ファンドを運用委託する、大和アセットマネジメントも、揃って、交付目論見書で、投資家に対して、注意喚起を行っています。

しかしながら、この「逓減リスク」に関して、どれだけ深刻にとらえるか、は、投資家によって考え方は様々です。

レバナスに対してポジティブな見解を採る、「レバナス民」と呼ばれる投資家の中には、

- 実際に毎日10パーセント前後程度の上下動を繰り返すような相場が生じることは考えづらいため、逓減リスクの存在はさしたる憂慮にあたらない、と考える人もいますし、

- 「むしろ、一定期間にわたるボックス相場は、(その後、ナスダック100指数が値上がりしていけば)むしろ、比較的割安な価格で投資口をコンスタントに取得する、良い買い場となる」と、前向きにとらえる向きもあります。

レバナスは、税金コスト&手数料コストが高い

「レバナス最強説」に異論を唱える「アンチ・レバナス」派の多くは、レバナス・ファンドの税金コスト、及び手数料コストの高さについて、否定的な立場をとることが多くあります。

レバナスの「税金コスト」とは

インデックス投資において、

- 投資信託からの分配金(インカム・ゲイン)や、

- ファンドの基準価額の値上がり益(キャピタル・ゲイン)は、

原則として、課税の対象となります。

税率は、所得税と住民税を合わせて、約20%程度ですから、仮に、投資信託の基準価額が1万円の時に、1口1円で1万口を取得し、その後、1年以内に、基準価額が5万円まで上昇したところで、投資口を売却すれば、「5万円-1万円=4万円」の売却益に対して、20%の課税が為され、投資家の手元に残る、税引き後の利益は、4万円×80パーセント=32,000円となります。

なお、平成25年末までは、「所得税7%+住民税3%=10%」という軽減税率が適用されていましたので、往時を知る人からすると、「値上がり益の約2割を、税金で取られる」というのは、かなりのインパクトがあります。

こうした中、政府は、国民の長期的な資産形成を後押しすべく、「つみたてNISA」制度を運用しており、金融庁が定めた基準を満たした「認定銘柄」に限っては、(特定口座ではなく)つみたてNISAの専用口座で取得・保有すれば、最長で20年間に渡り、ファンドからの分配金や値上がり益を非課税で運用できる、という、特例措置を設けています。

従来型のインデックス投資家の好む、日経平均株価に対してレバレッジなしで連動する投信や、S&P500指数に対して同じくノンレバレッジ(=通称、ノンレバ)で連動するファンドは、この「認定銘柄」に指定されているケースも多く、ゼロからインデックス投資に取り組む、初心者投資家の間では、「インデックス投資を始めるにあたっては、まず、つみたてNISAの認定銘柄から投資信託を選び、20年間積立投資を行い、非課税メリットを得る」ことが、ひとつの一般論とされています。

しかしながら、ナスダック100指数に対して2倍の値動きを実現すべく、株式指数先物取引を利用している、レバナス・ファンドは、「楽天レバナス」か「大和レバナス」か、を問わず、双方、「リスクヘッジ目的以外では、デリバティブを利用してはならない」という、金融庁のつみたてNISA認定銘柄基準を満たせていません。

このため、目下、レバナス・ファンドを取得するためには、

- 一般NISA口座か、

- 課税口座(=特定口座)

を利用せざるを得ず、つみたてNISAのような、「20年間に渡り値上がり益が非課税」という、長期的な税務メリットを享受することが出来ません。

「レバナス最強説」に対して異を唱える投資家の多くは、この点を強く批判し、「レバナス・ファンドは税金コストが高く、非効率だ」と否定することがままあります。

レバナス・ファンドの手数料コストは高いのか

税金コストと合わせて、「アンチ・レバナス」側の投資家が指摘するのが、レバナス・ファンドの経費率の高さです。

目下、レバレッジをかけることなくナスダック100指数に対して連動した投資成果の獲得を目指す、いわゆる「フツナス」ファンドとしては、

- iFreeNEXT NASDAQ100インデックス(大和アセットマネジメント)

- eMAXIS NASDAQ100インデックス(三菱UFJ国際投信)

- インデックスファンドNASDAQ100(日興アセットマネジメント)

などがありますが、いずれのファンドの場合も、その年間の管理コスト(信託報酬含む)としては、年率0.5パーセント弱程度、が相場とされています。

これに対して、レバナス・ファンドの場合、

- 先発の、大和アセットマネジメント運用委託の「iFreeレバレッジ NASDAQ100」ファンドの場合で、0.99パーセント、

- 後発の、楽天投信投資顧問運用委託の、「楽天レバレッジNASDAQ-100」ファンドの場合で、0.77パーセント、と、

比較的割高な管理コストが提示されています。

一般論として、レバナス・ファンドのような、いわゆる「ブルベア型」ファンドの場合、レバレッジにかかるコストや、為替ヘッジの利用のためのコストがありますから、ノンレバ・タイプの投信よりも高めの経費率が設定されていることが通常です。

しかしながら、「レバナス最強説」に対して反感を持つ一部投資家の中には、こうした経費率構成をやり玉にあげて、レバナスを否定するケースもあるようです。

参考:

レバナスは「やめとけ」は本当か-やめとくには勿体ない、レバナス独自のメリットも検証

この記事のまとめ

- そもそもナスダック100指数の組み入れ銘柄が最強クラス

- ナスダック100指数は、直近十数年で、他の主要インデックスよりも急伸している

- レバナスなら、そんなナスダック100指数に対し、2倍レバレッジで運用できるので、ナスダック100指数が今後も成長すれば、大きな利回りを期待できる

- ナスダック100指数が急落すれば、レバナスの基準価額は暴落する恐れがある(ナスダック100指数が半値になれば、理論上、レバナスの基準価額はゼロ円になる)

- レバレッジ型ファンド特有の「逓減効果」により、相場が横ばいする「ボックス相場」では、基準価額が少しずつ下落していく

- レバナスはつみたてNISA口座で買えないので、長期の積立投資に向かない。また、レバレッジの無い通常ファンドと比較し、信託報酬が高い

- クラウドファンディング系投資の場合、そもそも期待利回り(5%前後~10%程度)が事業者側から提示されている(一方でレバナスの場合、リターンがプラスとなるか、マイナスとなるか、は、未知数)

- 運用期間は事前に定められているため、投資家自身で、買い時・売り時の判断をする必要が無い(レバナスの場合、投資家自身でテクニカル分析をし、基準価額の安値・高値を判断する必要がある)

- そもそも「値動き」というものがないため、日々のチャート監視も不要。投資家自身で値動きに応じた投資判断を行う必要が無い(レバナスの場合、日々の値動きが大きいため、値上がり・値下がりが気になり、一喜一憂することとなる)

- COZUCHI(公式サイト)

東京都内・首都圏の不動産に対して、1口最低1万円から、ネットで気軽に分散投資をすることが出来る。運営会社による共同出資で、投資家の出資元本を保護する「優先劣後スキーム」が採用されている。 - クラウドバンク(公式サイト)

累計応募総額は、1,648億円強(2022年1月時点)。実績平均利回り6.80パーセント。国内の投資型クラウドファンディング業界では最大手クラス。タレントのトリンドル玲奈さんを起用したテレビCMも。 - Funds(ファンズ)(公式サイト)

日本国内の上場企業へと融資するファンドに、最低1円から投資可。これまでの融資先には、メルカリ(東証マザーズ)やアイフル(東証一部)、タカラレーベン(東証一部)など、有名・有力企業が多数。

Author Info

-

fill.mediaは、国内の融資型クラウドファンディング(ソーシャルレンディング)や、不動産クラウドファンディング、ロボアドバイザー、インデックス投資業界等の最新情報を提供する、投資・金融情報総合メディア。

その他、昨今、主に若年投資家の間で大きな関心を集めつつあるFIRE(Financial Independence, Retire Early)に関する最新情報を専門的に扱う、FIRE(早期リタイア)専門の検証チームや、不労所得に関する検証グループ、その他、不動産投資全般について検証を行うチーム等があります。

レバナス投資検証チームでは、昨今、投資家の間で大きな関心を集めている、ナスダック100指数へとレバレッジをかけて投資する、いわゆる「レバナス」に関して、その長所・短所を検証し、深く掘り下げた分析・情報を提供しています。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞