不動産クラウドファンディングとリート(REIT)投資を徹底比較|利回り・安全性・流動性等にある大きな相違点とは

個人投資家Y.K氏。

2018年初旬からクラウドファンディング投資(主に融資型)を始め、約3年が経過。

合計20社以上のクラウドファンディング投資事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

不動産クラウドファンディングとは

昨今、個人投資家の間で関心が高まっている、不動産クラウドファンディング。

まずは、その仕組みと、メリット、及び、投資にあたっての注意点を確認しておきましょう。

不動産クラウドファンディングの仕組み

不動産クラウドファンディングへの投資の、一般的なフローとしては、下記のようになります。

- 不動産特定共同事業法に基づく許可・登録を受けた、不動産事業者が、自身の運営する不動産クラウドファンディング・サービスサイト上で、ファンドを公開(募集を開始)

- 投資家が、インターネットを介して、ファンドに出資申込を行う(投資家と不動産事業者との間で、匿名組合契約が締結される)

- 不動産事業者は、募った資金を原資にして、不動産の新規取得などを行う

- 定められたファンドの運用期間中に、当該不動産から収受した、賃料収入や、ファンドの運用終了前に不動産を売却した際の売却代金等を原資にして、

- 不動産特定共同事業者が、出資者(個人投資家等)に対して、利益分配を実施する

不動産事業者としては、クラウドファンディング形式で資金募集を行う(=不動産クラウドファンディングを行う)にあたり、不動産特定共同事業法に基づく許可、ないしは登録(小規模不動産特定共同事業の場合)を受ける必要があります。

1995年に制定された不動産特定共同事業法において、制定当初は、オンラインでの書面交付・締結等は認められていませんでしたが、2017年改正により、クラウドファンディング形式でのオンライン募集(インターネット上での書面交付や、匿名組合契約の締結)が認められることとなり、2019年改正では、電子取引業務の細目が決定・施行されました。

参考:

不動産クラウドファンディングを規定する法律「不動産特定共同事業法」の法改正歴を振り返る

不動産クラウドファンディングのメリット

不動産特定共同事業者にとって、不動産クラウドファンディング実施のメリットとしては、下記のようなものがあります。

- 銀行融資による資金調達が難しいような案件でも、クラウドファンディング形式で有志を募ることに拠り、資金募集を行うことが出来る

- 「少額からスタートできるのであれば、不動産投資に取り組んでみたい」と考える、若年・資産形成過程投資家層に、アプローチすることが出来る

また、出資者として不動産クラウドファンディングに投資する、個人投資家にとっては、下記のようなメリットがあります。

- 投資対象物となる不動産の情報は公開されている(=案件情報の透明性が高い)

- 上場企業が運営にあたっているサービスも多く存在する

- 1万円~数万円程度の少額から、不動産投資をスタートすることが出来る

- ファンド運用期間中の実務に携わる必要がない

- 運営会社の劣後出資によって、出資者の投資元本(優先出資分)に対する保護が図られているケースがある

不動産クラウドファンディングの注意点

不動産事業者・投資家、双方にとって利点の多い、不動産投資クラウドファンディングではありますが、出資者側にとっては、下記のような注意点へと留意が必要となります。

- 元本割れが生じる可能性がある:

ファンドの損失が、運営会社による劣後出資分を超過した場合、投資家の優先出資分についても、元本割れとなる可能性があります。 - 出資の途中解約が、原則として、出来ない:

出資者と不動産特定共同事業者は、「匿名組合契約」を締結することとなりますが、ファンドの運用期間中、この匿名組合契約を、出資者側から、一方的に解約することは出来ません。

このため、不動産クラウドファンディングの場合、原則として、ファンドの中途解約が出来ず、出資した資金についても、ファンドが最終的に償還するまでの間、返金されることは有りません。 - ファンドの運用期間は、予定よりも長引く場合がある:

市況の急激・大幅な悪化等により、ファンドの運用予定期間中に、対象不動産の売却が行えなかった場合、ファンドの運用期間が、運営事業者の判断で、延長となる場合があります。 - 流動性が低い:

ファンドへの出資持分を、出資者が独自に換金できるようなマーケットは、不動産クラウドファンディングには、一般的に、提供されていません。

このため、上場企業株式投資(=取得した株式は、市場で換金することが可能)等と比べ、資産の流動性は著しく低い、という難点があります。 - 税務上のメリットが整備されていない:

不動産クラウドファンディングを経て収受した分配金は、税務上、雑所得に該当し、総合課税の対象となります。

申告分離課税は利用できないほか、他の所得分類との損益通算や、生じた損失の翌年以降への繰り越しは、現在の税法では、認められていません。

参考:

不動産投資クラウドファンディングのデメリットとは|元本割れリスク・出資中途解約不可など

リート(REIT)とは

「REIT」は、Real Estate Investment Trustの略。日本語に直訳すれば、「不動産投資信託」となります。

日本国内では、

- 証券市場に上場しているもの(J-REIT)と、

- 非上場のもの(私募リート)がありますが、

本記事におきましては、主に一般個人投資家の投資対象となる、国内上場リート、すなわち、J-REITのことを、リート(REIT)と呼称します。

リート(REIT)の概要

リート(REIT)は、端的に言えば、

- 広く投資家から、リスク資金(投資資金)を募り、

- そうして集めた資金で、マンションやビル、商業施設などの「不動産」を、複数、購入し、

- 購入した不動産からの収益(賃料収入や、その売却益)を、出資してくれた投資家に対して、その持ち分に応じ、分配する、

という、投資商品です。

元来は金融先進国、アメリカで生まれた投資・資金調達手法であり、日本では、2001年9月に、東京証券取引所において、「日本ビルファンド投資法人」と、「ジャパンリアルエステイト投資法人」が上場したのが、J-REIT(日本の証券市場に上場する、不動産投資信託)の始まりでした。

参考:国内で最初に上場したリート(REIT)、「日本ビルファンド投資法人」のホームページ。

引用元:日本ビルファンド投資法人(https://www.nbf-m.com/nbf/)

リート(REIT)の基本構造

リート(REIT)の基本構造としては、まず、下記数点を理解しておく必要があります。

- リート(REIT)は投資商品ですが、各種法的要請に応えるべく、「不動産投資法人」という、「法人格」を有しています。

- 投資家から資金を募るにあたり、リート(REIT)は、「投資証券」(※一般の株式会社で言うところの、株式のようなもの)を発行します。リート(REIT)に投資したい、と考える投資家は、この「投資証券」を、証券市場において、購入することとなります。

- 上掲したように、リート(REIT)は、不動産投資法人という法人格を有していますから、普通の会社と同じように、金融機関から融資を受けたり、社債を発行(※ただし、リート(REIT)が発行するのは、「投資法人債」)して、独自に資金調達を行うことも出来ます。

- リート(REIT)には、その全体的な意思決定機関として、「役員会」が設置されます(※株式会社で言うところの、取締役会のようなもの)。また、役員会に出席する役員の選任等において、各投資家が自らの意思表示を行う、「投資主総会」(※株式会社で言うところの、株主総会のようなもの)も、開催される仕組みとなっています。

なお、リート(REIT)の場合、不動産の実際の運用など、具体的な業務を、「直接行うこと」は、禁じられています。

このため、リート(REIT)の具体的な各種業務については、下記のようにして、別会社へと委託される仕組みとなっています。

- 「運用会社」

リート(REIT)が購入する不動産を選定したり、購入する不動産を、第三者に対して、どのような条件(例:賃料設定)で賃貸し、運用するのか、といった、戦略決定等を行います。

購入・保有する不動産の修繕計画の立案・実行を司るのも、運用会社ですし、資金調達等に係る財務戦略を練るのも、運用会社の重要な役割となります。 - 「資産保管会社」

一般的に、信託銀行等の外部金融機関が担うことが多いのが「資産保管会社」としての機能です。文字通り、リート(REIT)が保有している不動産等資産の管理を行います。 - 「事務受託会社」

リート(REIT)が発行する投資法人債(※一般企業で言うところの、社債のようなもの)の、関連諸事務や、その他、各種会計関連事務、納税関連事務作業などを担当します。業務の内容ごとに、専門の会社が選出されることが普通です。

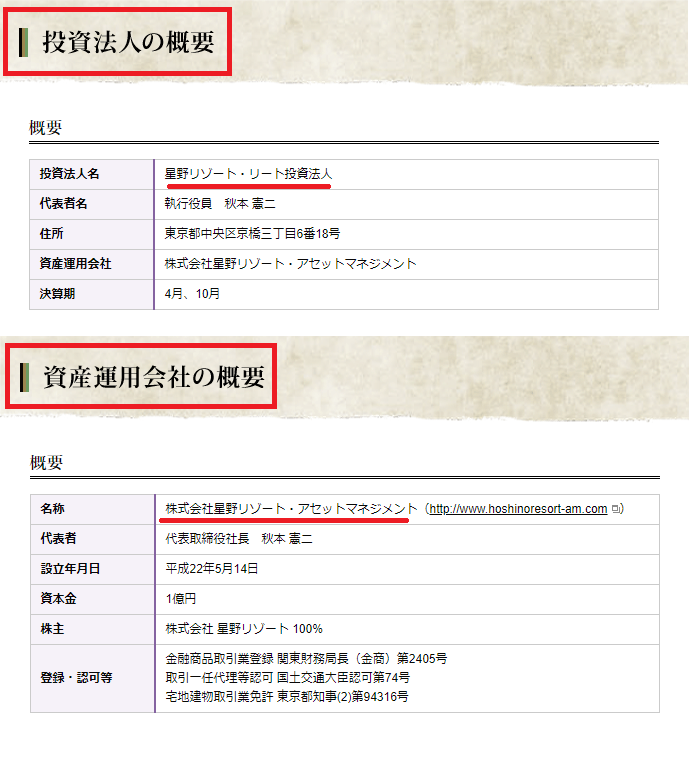

参考:星野リゾート・リート投資法人の場合でも、「投資法人」(星野リゾート・リート投資法人)とは別の、「資産運用会社」(株式会社星野リゾート・アセットマネジメント)が設けられていることが分かります。

引用元:星野リゾート・リート投資法人(http://www.hoshinoresorts-reit.com/)

リート(REIT)の資金流動性

まず、第一に理解しておく必要があるのが、リート(REIT)は、基本的に、途中解約不可の投資商品(=クローズド・エンド型の投資商品)である、ということです。

不動産というのは、元来、流動性があまり高くない(※現預金や、株式、債券等の資産と比べると)資産タイプであるため、個別の投資家の都合に応じて、フレキシブルに不動産の購入・売却を繰り返す、ということは、現実的ではないからです。

しかし、それでは、リート(REIT)の場合、投資商品としての流動性が確保できなくなってしまう。

そこで、リート(REIT)は、不動産投資法人として、証券取引所に上場することによって、投資家間で、市場(証券取引所)を介し、自由に投資証券の売買が出来る状態を確保することによって、投資商品としての流動性を担保している、ということとなります。

参考:J-REITは国内証券取引所に上場しており、投資家は、市場にて、投資証券の売買を行うことが可能です(※画像は、ジャパンリアルエステイト投資法人の価格関連情報)

引用元:Yahoo!ファイナンス「ジャパンリアルエステイト投資法人」https://stocks.finance.yahoo.co.jp/stocks/detail/?code=8952.T

リート(REIT)にまつわる2つの「価値」

リート(REIT)には、投資証券の「価格」と、持ち分に応じて投資家へと配当される「分配金」という、2つの「価値」があります。

リート(REIT)の「価格」

証券取引所に上場されている、「投資証券」(※リート(REIT)の発行する、企業にとっての株式のような物)の値段・価格のことです。

他の株式等と同じように、価格造成は、市場に参加している投資家の、「需要と供給」のバランスによって決定することとなり、当然、証券取引所の取引時間の間、価格は変動し続けます。

リート(REIT)の「分配金」

一般の株式会社で言うところの、「配当金」に相当するのが、リート(REIT)の「分配金」です。

ほとんどのリート(REIT)は、1年の間に2回、決算を行います。

決算の際、当期における運用が順調であった場合は、投資家に対して、リート(REIT)から、分配金が支払われることとなります。

リート(REIT)と税金

「分配金」の話が出たので、併せて理解しておきたいのは、リート(REIT)に関する法人税(税金)について、です。

一般の株式会社であれば、決算において利益を計上した場合、法人税を支払う必要があります。

また、一般の株式会社の場合、税引き後利益の全額が配当に回されるわけではなく、翌年度以降の事業の円滑な進行に向けて備える、「内部留保」も必要となりますので、実際に配当に回される資金は、税金や内部留保分を差し引かれた、ごく一部、という事となります。

これに対して、リート(REIT)の場合、「収益の90パーセント以上を、分配にあてること」等の諸要件を満たせば、実質的に、法人税が非課税となります。

また、スキーム上、「内部留保」という考え方もありません。

これらの事情により、リート(REIT)は、一般の株式会社(の、株式)と比べ、はるかに高い配当性向を有する投資商品である、ということが出来ます。

リート(REIT)へと投資するメリット

投資家にとって、リート(REIT)ならではのメリットは、いくつかありますが、代表的なものとしては、下記のようなものです。

- 流動性が高い。

上掲も致しました通り、リート(REIT)そのものは、クローズド・エンド型の投資商品ではありますが、リート(REIT)が証券取引所に上場している関係で、投資証券を、市場を通し、売買することが可能です。

このため、極めて高い流動性が確保されています。 - 多数の不動産に対して、簡単に分散投資を行うことが出来る。

一般的に、個人投資家が自ら不動産投資を行う場合、分散投資は簡単ではありません。1つ1つの不動産を購入するためには、ある程度まとまった資金が必要となるため、です。

しかし、リート(REIT)は通常、投資家から集めた資金で、複数の不動産を購入しますので、個人投資家としては、自ら直接不動産投資を行うのではなく、リート(REIT)が発行する投資証券を購入(小口から可能)することにより、ごく簡単に、不動産への分散投資を行うことが可能となります。 - 配当性向が高い投資商品であること。

上掲も致しました通り、リート(REIT)の場合、収益の90パーセント以上を、投資家への配当に回すことによって、法人税等の課税をヘッジしています。収益のほぼ全額が、投資家への分配へと回されることとなるのが一般的であるため、投資家としては、実物不動産に投資している場合と概ね同じように、不動産からの収益金を分配金の形式で受け取ることが出来ます。 - 少額からの投資スタートが可能。

一般的に言って、実物不動産へと投資を行う場合、多額の初期費用が必要となるケースがほとんどです。

しかし、リート(REIT)の場合であれば、個人投資家は、ごく少額から、投資をスタートすることができます。

特に、リート(REIT)証券を直接購入するのではなく、J-REITファンド(投資信託商品)を購入する形であれば、1万円以下程度の少額から、投資をスタートすることが可能です。 - プロが行う不動産投資に相乗りができる。

個人が不動産投資を行う場合、投資物件の選定から、維持・管理、そしてエグジット(売却)まで、(※管理会社に一部実務は委託すると言えども、)ある程度のイニシアチブをもってあたることが必要であり、特に投資初心者にとっては、ハードルが高くなっています。

これに対し、リート(REIT)の場合、不動産投資関連実務については、リート(REIT)の関連会社へと任せることが出来るため、投資家としては、自ら不動産投資を行う場合と比較し、負担の軽減を図ることが可能です。

リート(REIT)のリスクについて

利点が多いように思えるリート(REIT)投資ではありますが、投資である以上、元本保証はなく、いくつか、看過してはならない、リスク・デメリットもあります。

- 不動産に対する天変地異に関するリスク

リート(REIT)が購入・保有する不動産が、地震や火災といった天変地異によってダメージを受け、それによって、投資証券の価格や、リート(REIT)からの分配金に、減少が発生するリスクがあります。 - 不動産市場・市況の変動リスク

不動産マーケットが不況に陥ると、リート(REIT)が保有している物件の資産価値や、保有物件の収益(例えば、テナントから収受する賃料収入等)が、下落してしまう可能性があります。この場合、投資証券の価格も、連動して下落するリスクがあり、分配金についても、同じく、減少してしまう可能性があります。 - リート(REIT)が上場廃止となってしまうリスク

リート(REIT)が、上場している証券取引所の上場基準に違反する状況となり、結果として、上場廃止とされてしまえば、リート(REIT)投資の大きなメリットのひとつである、「流動性」は、大きく損なわれることとなる可能性があります。 - 調達金利の変動による収益圧迫リスク

上掲も致しましたように、リート(REIT)は、一般の株式会社等と同じように、金融機関から、融資による資金調達を行うことが出来ます。

このため、金融機関の定める金利が変化(※特に、金利が上昇)した場合、支払利息額が大きくなり、ひいては、損益に圧迫を受けることとなる可能性があります。

この場合、リート(REIT)の投資証券価格や、リート(REIT)からの分配金額に、減少がもたらされるリスクがあります。

そのほかにも、法人格を有するリート(REIT)そのものが、一般の株式会社等と同様、信用悪化等によって、倒産してしまうリスクもあります。

リート(REIT)投資家の支払う手数料、及び税金について

- 証券会社への「売買手数料」

投資家が、リート(REIT)の投資証券を購入したい場合、投資家としては、まず、証券会社に投資口座を開設する必要があります。

そしてその後、当該証券会社を経由して、証券取引所において、リート(REIT)の投資証券を購入(または、売却)します。

その際、投資家としては、証券会社に対し、(投資証券の)売買手数料を支払う必要があります。 - 税金の支払い

リート(REIT)からの分配金や、リート(REIT)の投資証券を売買したことによって発生した譲渡益については、上場企業の株式の場合と同様、課税対象となります。

リート(REIT)の種類

証券取引所で投資証券を売買できるリート(REIT)には、様々な種類があります。

- ホテル運用型・ホテル主体型

ビジネスホテルや、観光地にあるリゾートホテル、旅館など、宿泊施設物件に対して集中的に投資を行うリート(REIT)です。

具体例:星野リゾート・リート投資法人(https://www.hoshinoresorts-reit.com/) - 商業施設運用型・商業施設主体型

デパートやショッピングセンター、商業店舗ビルなど、商業施設関連の不動産へと、投資を行うリート(REIT)です。

具体例:イオンリート投資法人(https://www.aeon-jreit.co.jp/) - 物流施設運用型・物流施設主体型

倉庫や、物流集合センター等、物流を司る不動産物件に対し、投資を行うリート(REIT)です。

具体例:三菱地所物流リート投資法人(https://mel-reit.co.jp/) - オフィスビル運用型・事務所主体型

多数の企業がオフィスを設ける、ビジネス・オフィスビル不動産へと投資を集中的に行うリート(REIT)。

具体例: 日本ビルファンド投資法人(https://www.nbf-m.com/nbf/) - 複合型・総合型

一定のジャンルに限定されることなく、上掲した様々なタイプの不動産分野に、領域を超えて投資していくリート(REIT)です。

具体例:オリックス不動産投資法人(https://www.orixjreit.com/)

その他、特定のエリア(地域)の不動産に対してのみ、集中的に投資を行うリート(REIT)、等も存在し、それぞれのリート(REIT)に、特色があります。

参考:物流施設主体型リート、「三菱地所物流リート投資法人」のホームページ。

引用元:三菱地所物流リート投資法人(https://mel-reit.co.jp/)

不動産クラウドファンディングとリート(REIT)を比較

以上、不動産クラウドファンディングと、リート(REIT)、それぞれの特徴、メリット・デメリットを確認してまいりました。

ここからは、両者を、いくつかの視座から、並列で、比較してみましょう。

不動産クラウドファンディングとリート(REIT)を【利回り】で比較

不動産クラウドファンディングの利回り

不動産クラウドファンディング投資の想定利回りは、「運営会社」や「ファンド」によって、千差万別です。

複数の不動産クラウドファンディング・サイトを俯瞰すると、

- 想定分配率が低いケースで、年率換算2パーセント~3パーセント前後、

- 逆に、想定分配率が高いケースで、年率10パーセント弱程度、

と提示されているケースが多いようです。

リート(REIT)の利回り

リート(REIT)は証券取引所に上場しており、このため、リート(REIT)の投資証券価格は、市場が動いている間、常に変動する可能性があります。

投資証券価格が変動する以上、当然、分配金の利回りもまた、変動します。

引用元:JAPAN-REIT.COM「利回り一覧」http://www.japan-reit.com/list/rimawari/

↑J-REIT関連情報サイト、JAPAN-REIT.COM(http://www.japan-reit.com/)によると、本日時点での、REIT返金分配金利回りは、3.7パーセントである、とのこと。

不動産クラウドファンディングでは、想定分配率5%強程度のファンドも多く公開されていることを考えると、不動産クラウドファンディングとリート(REIT)を、利回りで単純比較すれば、不動産クラウドファンディングのほうに、軍配があがりそうです。

しかしながら、不動産クラウドファンディングとリート(REIT)では、後述するように、その流動性等に大きな違いがありますから、そうした点も考慮する必要がありましょう。

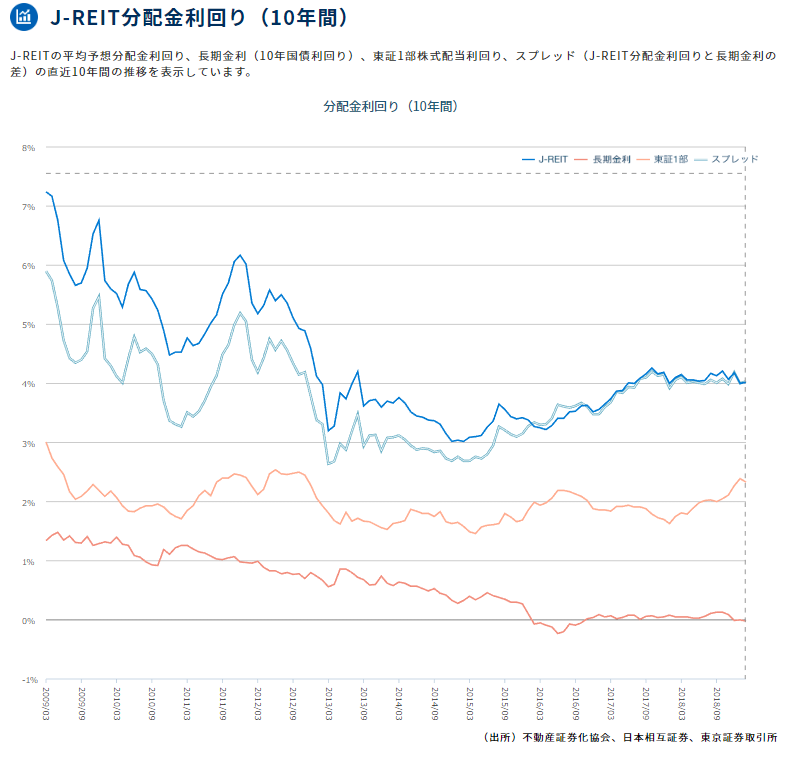

参考:J-REITの分配金利回りは、常に変動しています。過去には、J-REITの平均予想分配金利回りが、7パーセントを超えていた時期もあったようです。

引用元:J-REIT.JP「J-REIT分配金利回り(10年間)」https://j-reit.jp/market/03.html

不動産クラウドファンディングとリート(REIT)を【流動性】で比較

不動産クラウドファンディングの「資金流動性」

不動産クラウドファンディングの場合、上述も致しましたように、一部の事業者のケースを除き、出資の途中解約はできません。

このため、出資した資金は、ファンドが最終的に償還を迎えるまでの間、ファンドに拘束され続けることとなります。

不動産クラウドファンディング・ファンドの運用期間の長短は様々ですが、長めの運用期間を想定するファンドの場合、1年以上の運用を見込んでいるケースもあります。

この間(早期償還等が無ければ)、資金の換金が出来ない、という点は、不動産クラウドファンディングの大きなデメリットの一つと言えます。

リート(REIT)の「資金流動性」

リート(REIT)は証券取引所に上場しており、投資家としては、証券会社を経由し、証券取引所において、各リート(REIT)の投資証券の売買を行うことが可能です。

売買さえ成立すれば、原則としていつでも、リート(REIT)の投資証券については、その他資産(例:現預金)へと換金することが可能であり、その点、極めて高い資金流動性が確保されている、といえます。

不動産クラウドファンディングの流動性と、リート(REIT)の流動性を比較すると…

資金流動性、という視座においては、リート(REIT)に大きな分があることが分かります。

また、不動産クラウドファンディングの場合、市況の急激な悪化等によって、運用期間中に投資対象物の売却が出来なかった場合、ファンドの運用期間が、更に延長となる可能性もあります。

不動産クラウドファンディングへの出資にあたっては、当該資金に、本当に、以後当座の間、使用用途の予定・可能性が無いのか、慎重に検討を行う必要があります。

不動産クラウドファンディング大手「crea」にて実際に募集されたファンド「Rakuten STAY 富士河口湖駅」では、想定運用期間が「18ヶ月」とされています。

画像引用元:https://creal.jp/funds/39

不動産クラウドファンディングとリート(REIT)を【安全性】で比較

不動産クラウドファンディングの安全性

不動産クラウドファンディングにおいて、元本保証が付与されることは無く、ファンドが無事に償還されるまでの間、元本割れのリスクを許容する必要があります。

なお、冒頭でも述べましたように、多くの不動産クラウドファンディング・サービスで、投資家の出資元本を保護すべく「優先劣後」スキームが採用されています。

例えば、取得価額1億円の不動産へと投資する場合、

- 取得総額1億円のうち、8,000万円分を、投資家からの「優先出資」として募集し、

- 残りの2,000万円は、サービス運営会社が「劣後出資」として共同出資して、

- もしも、ファンドの事業に損失が生じた場合、まずは、運営会社による「劣後出資」分が、クッションのように働いて、

- 投資家の「優先出資」分に損失が出ないようにカバーする、

という仕組みです。

しかし、この「優先劣後」スキームは、完璧な物ではありません、

- ファンドの損失が、劣後出資分を超過した場合、当然、投資家の出資元本にも、マイナスが生じることとなりますし、

- 「優先出資」「劣後出資」の割合は、事業者はファンドによって、千差万別であり、

- なかには、優先劣後スキームそのものが、適用されていないファンドもあるから、

です。

こうして考えると、不動産クラウドファンディングの場合、

- 安全性を高める仕組みは、取り入れられては、いるが、

- 完全な安全性を担保するには、不十分であり、

「安全性の高い投資スタイルである」とは、必ずしも、言えないことが、よく分かります。

リート(REIT)の安全性

リート(REIT)投資の場合も、不動産クラウドファンディングと同じく、元本保証は付与されていません。

市況等によっては、リート(REIT)の投資証券価格や、分配金額が下落するリスクがあり、投資家として、留意が必要です。

しかしながら、リート(REIT)の場合、証券取引所に上場している関係で、投資証券の換金性・流動性が高く、不動産クラウドファンディングのように、「運用期間が長引き、資金が償還されてこない。また、途中解約もできない」というトラブルに巻き込まれるケースは、比較的、少ないものと思料されます。

不動産クラウドファンディングの安全性と、リート(REIT)の安全性を比較すると…

不動産クラウドファンディングも、リート(REIT)も、純然たる投資商品であり、元本保証は付与されず、元本割れリスクを含有している点には、相違がありません。

しかしながら、リート(REIT)の場合、証券取引所に上場していることによって、原則的に、資金の流動性が確保されている関係で、不動産クラウドファンディング投資と比すれば、ある程度、安全性において優位性がある、という事が出来る物と思料されます。

不動産クラウドファンディングとリート(REIT)を【手続き】で比較

不動産クラウドファンディング投資の手続き

不動産クラウドファンディング投資の場合、

- 投資口座の開設

- 出資手続き

- 分配金の受け取り

といった手続きは、いずれも、インターネットを経由して、ごく簡便に、完結します。

有人店舗に出向いて、何らかの手続きを行う、といった必要はありません。

リート(REIT)投資の手続き

リート(REIT)投資の場合、投資口座を開設する証券会社によっては、各種手続きにおいて、店舗窓口への来店を要するケース等もありますが、昨今、ネット専業の証券会社も多数存在するため、不動産クラウドファンディング投資の場合と同様、

- 証券会社における投資口座の開設や、

- 購入するリート(REIT)投資証券の選定、

- 投資証券の売買手続き

といったプロセスに関しては、(※オンライン手続きに対応している証券会社の場合)自宅等にいながらにして、オンラインにて行うことが可能です。

不動産クラウドファンディング投資の手続きと、リート(REIT)の手続きを比較すると…

不動産クラウドファンディング投資業界においても、リート(REIT)投資業界においても、手続き面における投資家利便性は強く意識されており、いずれの場合においても、ほぼすべての手続きを、オンラインで済ませることが可能です。

不動産クラウドファンディングとリート(REIT)とを、手続きの難易の観点で比較する場合、そこには、さほど大きな違いはない、と言えます。

不動産クラウドファンディングとリート(REIT)を【税務面】で比較

不動産クラウドファンディング投資の税務

不動産クラウドファンディング投資において、投資家が考慮すべき利益は、「分配金」による利益のみ、となります。

※リート(REIT)のような、「(投資証券の)譲渡益」という考え方は、不動産クラウドファンディング投資には、そぐいません。

不動産クラウドファンディング投資における分配金収益は、課税関係における「所得の種類」としては、雑所得に該当します。

また、課税方式は、「総合課税」の一択となっています。

不動産クラウドファンディング事業者から送金されてくる分配金は、既に源泉所得税が控除済みであるケースがほとんどですが、給与所得等の所得が多い人が、確定申告を行うと、累進税率によっては、追加納税が必要となるケースがあります。

リート(REIT)投資の税務

リート(REIT)投資における投資家収入には、「譲渡益(=投資証券の市場における譲渡による収益)」と、「分配金」があり、それぞれ、課税時の取り扱いが異なります。

- 譲渡益:一律、申告分離課税の対象となります。

- 分配金:申告分離課税か、総合課税か、の、選択が可能です。

特に分配金に係る課税については、その他の所得(例:給与所得)の多寡に応じて、

- 累進税率が高い人は、申告分離課税形式、

- 税率が低い人は、総合課税、

といった選択が可能であるため、投資家(※特に、高所得者)にとって、メリットの大きい税制となっています。

不動産クラウドファンディング投資の税制と、リート(REIT)投資の税制を比較すると…

申告分離課税形式を採用できず、特に高所得者層の投資家にとって、税務上のデメリットが大きい、不動産クラウドファンディング投資。

それと比べ、リート(REIT)投資の場合、譲渡益は一律申告分離課税、分配金収入についても、自身の累進税率に応じて、申告分離課税を選択可能、ということで、特に、高い累進税率に悩まされていることの多い、高額納税者にとっては、メリットの大きい税制が適用されています。

その他、不動産クラウドファンディングとリート(REIT)の違い

上記して参りましたように、不動産クラウドファンディングとリート(REIT)とを比較すると、流動性や利回り、税務上の取り扱いなどに、様々な相違点があることが分かります。

その他にも、不動産クラウドファンディングとリート(REIT)との間には、下記のような違いがあります。

- 投資対象となる不動産の「数」が違う:

不動産クラウドファンディングの場合、投資対象となる不動産は、1プロジェクト(ファンド)あたり、1件、であることが一般的です。

これに対して、リート(REIT)の場合、複数の不動産を投資対象とすることが一般的です。 - 持分そのものに価値があるか、ないか:

リート(REIT)の場合、持分は「証券」という形で表現され、この証券には、当然、価値・価格があります。

これに対し、不動産クラウドファンディングの場合、出資持分そのものには、原則として、価格情報は付与されません(=出資持分自体を取引するオープン・マーケットが、事実上、存在しないため、です)。 - 最低投資額が違う:

不動産クラウドファンディングの場合、最低投資額は、おおむね、1万円程度、とされています。

これに対し、リート(REIT)の場合、証券を市場で購入するのであれば、数万円~数十万円の購入費用がかかります。

ただし、リート(REIT)ならば、投資信託型の商品も提供されているため、さらに少額(場合によっては、数百円程度から)から、投資をスタートできるケースもあります。

このように、不動産クラウドファンディングとリート(REIT)との間には、様々な相違点があります。

各投資家が、自身のリスク性向等におうじて、自分に合った投資スタイル・商品を模索していく必要があります。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは