ソーシャルレンディングで海外投資をするリスク&注意点|海外向けファンドのメリット、及び、海外在住者の投資家登録について

目次

ソーシャルレンディングとは

貸金業者が、金融商品取引業の資格を取得し、自身の融資事業のための資金を、クラウドファンディング形式で調達、その後、融資先から回収した利息・元金を投資家に対して分配・償還する行為・スキーム全体を、「ソーシャルレンディング」と言います。

ソーシャルレンディングの基本的な仕組み

ソーシャルレンディングにおける資金、及び、各ステークホルダーの関係を、時系列で表すと、下記のようになります。

- ノンバンク型の貸金業者(金融業者)が、金融商品取引業の登録(※1)を追加取得し、「ソーシャルレンディング事業者」となる。

- ソーシャルレンディング事業者は、自身のホームページ上にファンド情報を掲載し、投資家からの出資を募集(※2)する。

- 投資家は、あらかじめ、ソーシャルレンディング事業者に対して、投資家登録(投資用口座の開設)を済ませた上で、ソーシャルレンディング事業者のHPから、気に入ったファンドに対する投資申込を行う。

- 出資が成立すると、投資家とソーシャルレンディング事業者との間で、「匿名組合契約」が締結される(ソーシャルレンディング事業者は、匿名組合の「営業者」となり、投資家は「匿名組合員」となる)。

- ソーシャルレンディング事業者は、ファンドに募った資金を元手にして、資金需要者(※3)に対する融資を行う。

- 借り手は、ソーシャルレンディング事業者に対し、利息、及び、元金の返済をを行う。

- ソーシャルレンディング事業者は、借り手から回収した利息・元金を元手にして、投資家に対する利益分配、及び、元本償還を実施する。

(※1)国内のソーシャルレンディング事業者の大半が、「第二種」金融商品取引業の資格を取得していますが、中には、より資本要件等の厳しい、「第一種」金融商品取引業の登録業者(=証券会社)が、ソーシャルレンディング事業を展開しているケースもあります。

(※2)ファンドへの投資募集は、先着順の「先着方式」で行われることもあれば、応募者の中から抽選で当選者を決める「抽選方式」で行われることもあります。

(※3)ソーシャルレンディング事業者から資金融資を受ける借り手のほとんどが法人(企業)ですが、ソーシャルレンディング事業者の中には、個人事業主に対して融資するケースもあります。

参考:

【2021年7月最新版】ソーシャルレンディングおすすめ10社&危ない3社比較ランキング【投資初心者必見】

ソーシャルレンディングのメリット

ソーシャルレンディング事業者、借り手、投資家、それぞれにとって、ソーシャルレンディングのメリットとしては、下記のような点が挙げられます。

ソーシャルレンディング事業者にとってのメリット

- 自己資金ではなく、投資家からクラウドファンディング形式で調達した資金で融資を展開できるため、自身のリスクを抑え、より高リスクな融資案件にもチャレンジすることが出来る。

- 従来型の貸金業者には無縁であった「テック感」を付加することで、自社の企業価値を向上できるケースがある。

- ソーシャルレンディング事業者自身のグループ企業に対して融資するファンドを組成することで、自社グループの資金調達策として活用できる場合がある。

借り手企業にとってのメリット

- 銀行からの融資や、(上場企業の場合)株式市場からの調達、だけではなく、新たな資金調達チャネルの獲得に通じる。

- ソーシャルレンディング事業者のファンド募集を通じて、全国の個人投資家に対して、自社のサービス・ブランドに関して、知名度向上を図ることが出来る(宣伝広告効果)。

- 銀行等、一般的な金融機関と比較し、融資審査が柔軟で、創業から間もない企業や、直近数期が赤字決算の企業であっても、担保内容等によっては、融資を受けられる場合がある。

- 併せて、銀行等と比較し、融資条件(貸付条件)もフレキシブルで、短期借入や早期繰り上げ返済、資金使途自由、など、借り手にとってメリットがある。

投資家にとってのメリット

- 提示されている期待利回りが高い(年率換算・税引き前で数パーセント~10パーセント弱程度)

- 1万円程度の少額から投資できるため、資金形成過程の若年投資家や、投資初心者でも、ある程度気軽に取り組むことが出来る。

- 上場企業に融資するファンドや、不動産担保付きのファンド等も組成・募集されている。

- 海外案件(国外案件)を取り扱っているソーシャルレンディング事業者もある

海外案件(ファンド)を取り扱っているソーシャルレンディング事業者

まず最初に、海外向けソーシャルレンディングファンドの提供を行っている事業者を整理・把握しておきましょう。

本記事執筆本日現在、日本国内にて営業しているソーシャルレンディング事業者のうち、海外案件をファンドとして取り扱っているソーシャルレンディング事業者は、主に、下記の事業者です。

クラウドクレジット

引用元:クラウドクレジット(https://crowdcredit.jp/)

↑伊藤忠商事や第一生命といった大企業から出資を受けていることで知られる、クラウドクレジット。

同社の場合、原則、全てのファンドが、海外案件へと投融資するものとして組成されています。

海外の投資対象国としては、

- メキシコ

例:メキシコ省エネ事業支援ファンド10号(https://crowdcredit.jp/fund/detail/784) - モンゴル

例:【モンゴルトゥグルグ建て】モンゴル中小企業支援プロジェクト8号(https://crowdcredit.jp/fund/detail/786) - シンガポール

例:シンガポール広告代理店ベンチャー企業支援ファンド9号(https://crowdcredit.jp/fund/detail/787) - コスタリカ

例:コスタリカ省エネ事業支援ファンド6号(https://crowdcredit.jp/fund/detail/790) - ブルガリア

例:ブルガリア中小企業向けローンファンド5号(https://crowdcredit.jp/fund/detail/791) - インドネシア

例:インドネシア中小企業支援ファンド4号(https://crowdcredit.jp/fund/detail/794) - リトアニア

例:リトアニアオンライン金融事業者支援ファンド1号(https://crowdcredit.jp/fund/detail/795)

等々、多岐にわたっています。

maneo

引用元:maneo(マネオ)https://www.maneo.jp/

↑元来国内向けファンドの組成が主だった、maneo(マネオ)ですが、インドネシアやフィリピン、マレーシア等で、オンライン型消費者金融事業「Akulaku」を運営する事業者へと融資するソーシャルレンディングファンドの組成を契機に、海外向け案件の取り扱いを強化しています。

2021年6月追記:

その後、maneo運営会社にあたるmaneoマーケットが行政処分を受け、目下、maneoでは、新規ファンドの募集が停止されています。

Crowd Realty

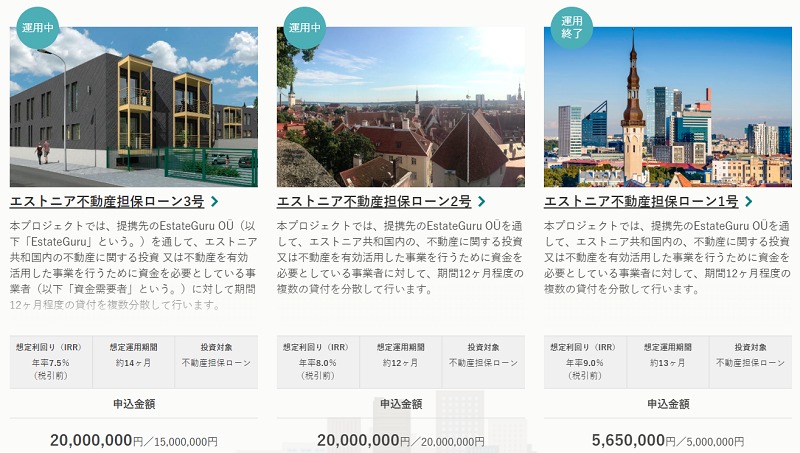

引用元:Crowd Realty「海外プロジェクト一覧」https://www.crowd-realty.com/project/overseas/list/

↑不動産投資型クラウドファンディングサービサーとして知られるCrowd Realtyの場合、提携先企業を通し、エストニアの不動産関連事業を行う事業者へと融資を行うファンドを、組成・公開しています。

スマートレンド

引用元:スマートレンド「海外(香港)事業支援型ローンファンド 第362号」https://www.smartlend.jp/fund/detail?fund_id=577

↑スマートレンドではかねてより、海外(香港)にて消費者向け金融事業を営む事業者へと融資を行うソーシャルレンディングファンドを組成・公開し、シリーズ化しています。

2021年6月追記:

ソーシャルレンディング・サイト「スマートレンド」では、目下、新規ファンドの募集は停止されています。

アメリカンファンディング

引用元:アメリカンファンディング(https://www.americanfunding.jp/)

アメリカンファンディングの場合、サービス名称からも明らかなとおり、サービス開始以降、海外(アメリカ)の不動産投資案件に特化したソーシャルレンディングファンド組成を続けており、成立ローン総額は26億4,611万円、登録ユーザー数は4,172人に達しています。

上掲情報引用元:アメリカンファンディング(https://www.americanfunding.jp/)

2021年6月追記:

アメリカンファンディングでは、現在、ソーシャルレンディング事業の運営を停止しています。

Next Shift Fund

引用元:Next Shift Fund「カンボジア×ジョージア農家さん応援ファンド1号」https://nextshiftfund.jp/investment/fund_detail/13/

↑鳥取発のソーシャルレンディング事業者として注目を受けているNext Shift Fundの場合、上掲の「カンボジア×ジョージア農家さん応援ファンド1号」のように、主として海外のマイクロファイナンス機関に対し融資を行うソーシャルレンディングファンドの組成を執り行っています。

2021年6月追記:

Next Shift Fund(ネクストシフトファンド)は、目下、新規ファンドの募集を行っていません。

SAMURAI

引用元:SAMURAI「スリランカ預金ファンド(2年満期一括型)5号」https://samurai-crowd.com/item/detail/UHBQ8rftn5b4nyv7b7GyQw==

↑基本的には国内向け案件の多いSAMURAIではありますが、上掲の「スリランカ預金ファンド(2年満期一括型)5号」は、期待預金金利の高いスリランカの現地銀行(パン・アジア銀行)の定期預金商品へと預金を行うことで利益を得ることを狙う、海外向けファンドとなっています。

クラウドバンク

引用元:クラウドバンク「米ドル建カリフォルニア不動産ローンファンド第43号」https://crowdbank.jp/funds/crowd/A00001863#!home

↑第1種金融商品取引業者(証券会社)が運営するソーシャルレンディングサービスとして定評のあるクラウドバンクでは、かねてより、海外(北米)関連案件へと投融資するファンドの組成を行っており、シリーズ化しています。

上掲致しましたように、本記事執筆本日現在、国内の複数のソーシャルレンディング事業者が、海外向け案件(ファンド)の組成・公開を執り行っています。

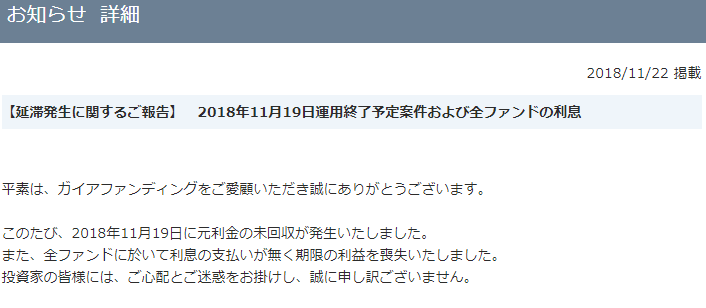

※なお、上掲致しました以外に、ソーシャルレンディング事業者「ガイアファンディング」においても、海外向けのソーシャルレンディングファンドの組成・提供を行っておりましたが、本記事執筆本日現在、ガイアファンディングにおいては、多数のファンドにおける元利金返済延滞が発生しており、ファンドの新規組成・資金募集は、全面的に停止されています。このため、ガイアファンディング社のファンド等に関する情報は、上掲より割愛を致しました。

海外向けソーシャルレンディングファンドの魅力

国内向け案件にはない、海外向けソーシャルレンディングファンドならではの魅力としては、下記のようなものが挙げられるでしょう。

①元来独力での投融資が困難な案件へと投資できる。

基本的に、一(いち)個人投資家が、自らの独力にて、日本国外の投資商品へと投資を行うことは、決して簡単なことではありません。

不動産投資領域等においては、国内個人投資家向けに、米国不動産投資商品を斡旋する不動産事業者等が存在するようですが、その場合でも、一定の初期費用(物件購入費用等)を要する場合が少なくありません。

この点、海外向けソーシャルレンディングファンドならば、

- 一般個人投資家が、ごく平易に、

- かつ、少額から、

海外案件へと投資を行うことが可能となります。

まさに、ソーシャルレンディングならではのダイナミズムを活かした投資手法といえ、この点は、海外向けソーシャルレンディングファンドへと投資する際の魅力のひとつといえるでしょう。

参考:海外向けソーシャルレンディングファンドを専門的に取り扱う、クラウドクレジットのファンド例。様々な国と地域の関連案件に対し、日本から、ごく簡単な手続きで(かつ、少額から)投資できる点は、ソーシャルレンディングならではのダイナミズムといえます。

引用元:クラウドクレジット(https://crowdcredit.jp/)

②期待利回りが高いケースが多い。

一般的に、海外向けソーシャルレンディングファンドの場合、国内向けの案件と比べれば、高めの期待利回りが呈示されているケースが多くあります。

主たる理由としては、

- 日本と比べ、海外の場合、そもそもの基準金利が高い。

※国によっては、一般の銀行の定期預金金利が、年利換算数パーセント以上の利率に達している、というケースも散見されます。 - 利息制限法等の制約を受けない。

※日本のソーシャルレンディング事業者(貸金業者)は、当然、国内の利息制限法の制限下において、融資業務を執り行っています。しかし、海外諸国においては、日本国のような利息制限法が無い(あったとしても、日本の利息制限法よりも、制限が緩やか)というケースも少なくなく、その分、高めの貸付金利にて、金銭消費貸借契約を締結することが可能となる場合があります。

上記2点が挙げられるでしょう。

参考:スマートレンドの海外向けファンド例。10パーセント前後の、極めて高い期待利回りが呈示されています。

引用元:スマートレンド「ローンファンド一覧」https://www.smartlend.jp/fund/list

③為替差益を狙える場合がある。

海外向けソーシャルレンディングファンドのうち、為替ヘッジが付帯していない、外貨建てのファンドの場合、最終的に円建てで満期元本償還を収受する時点での、為替レートの状況によっては、為替差益を収受できる場合があります。

ソーシャルレンディングで海外投資を行う際の注意点

海外向けのソーシャルレンディングファンドへと出資是非の検討を行う場合、看過が出来ぬ注意点が複数あります。

下記、そのうち代表的なものを数点、取り上げさせて頂きます。

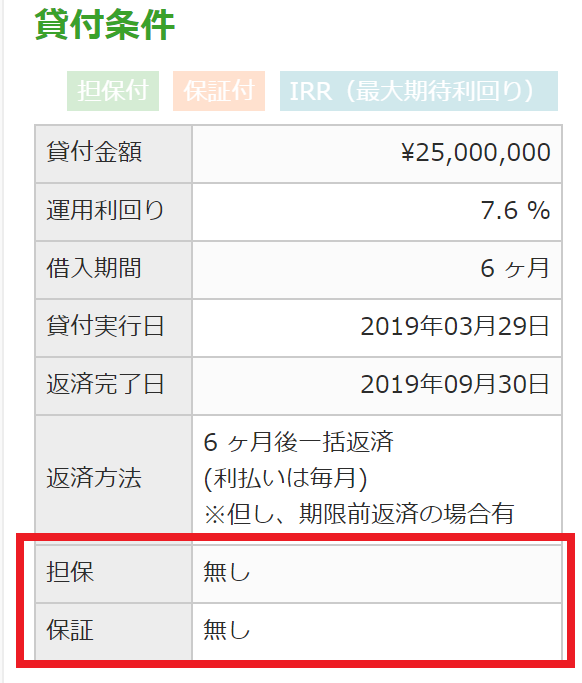

①無担保・無保証型のファンドが多い。

委細はソーシャルレンディング事業者、及び個別のファンドによって相違致しますが、一般論として、海外向けソーシャルレンディングファンドの場合、無担保・無保証型のファンドが少なくない点に、留意が必要です。

- 不動産等、明示的かつ一定の流動性の見込める担保物に担保権が設定されることがなく、

- かつ、債務者が海外法人である場合、

万が一、借り手企業からソーシャルレンディング事業者への元利金返済に遅延が生じた場合、ソーシャルレンディング事業者による債権回収作業に、ある程度の困難性が予想されるのみならず、債権回収サービサーへと債権譲渡を行う場合においても、一定のディスカウントを強いられるケースが想定されます。

このため、投資元本のうちのある程度(場合によっては、大部分)が元本棄損する危険性があります。

参考:maneoの海外向けファンド「Akulakuセレクトファンド21号」の貸付条件。担保付ファンドも多数組成しているmaneoですが、本ファンドについては、「無担保・無保証」であることが明記されています。

引用元:maneo「Akulakuセレクトファンド21号」https://www.maneo.jp/apl/fund/detail?fund_id=6952

②地政学リスク

海外向けソーシャルレンディングファンドの場合、投資対象国と日本(及び、日本と同盟関係にある諸国)との間の関係性が悪化した場合等において、地政学上のトラブルの影響を受ける可能性があります。

その他、投資対象国ならではの金融システム・商慣習等によって、思わぬ不利益を被る可能性があります。

例えば、日本の預金保証制度(≒預金先の金融機関が破綻したとしても、1金融機関あたり、1預金者あたり、1,000万円までの預金元本が、保護される)のような、預金者保護システムが、存在しない(もしくは、存在したとしても、預金者保護の効能が薄い)国も、海外には、複数、存在します。

そうした国の銀行預金商品(例:定期預金商品)に対し投資をすることを目的とした海外向けファンドへと出資する場合、投資先の金融機関が破綻等した場合、十分な預金者保護を受けることが出来ず、ひいては、投資元本に棄損が生じる可能性があります。

③ソーシャルレンディング事業者(匿名組合の営業者)による監視の難度

貸金業者でもあるソーシャルレンディング事業者にとり、融資先企業の定期・恒常的な監視(モニタリング)は、大切な業務のひとつです。

ごく平易に考えて、国内向けのソーシャルレンディング案件と比べ、海外向けソーシャルレンディングファンドの場合、ソーシャルレンディング事業者として、融資先企業の最新の経営状況・資金管理態勢・マネジメント状況等について、密度が濃く、精度の高い監視・監督を行うことが、難しいケースが想定されます。

例えば、融資先企業が、金銭消費貸借契約において明示されていた資金使途とは異なる用途に、融資金を使用してしまっている場合、その違約は、のちの債権回収の成否に、大きな影響を及ぼす場合があります。

しかし、貸付先企業が海外法人である場合、ソーシャルレンディング事業者として、上掲のような事態に係り、即時の感知・対応が難しい可能性が想定されます。

④為替差損のリスク

海外向けソーシャルレンディングファンドのうち、為替ヘッジが付帯されていないファンドの場合、

- 為替差益享受の可能性がある一方で、

- 為替動向によっては、逆に、為替差損を被るリスクもあります。

為替差損の規模によっては、たとえ、現地通貨ベースでの案件運行が万全に順調であったとしても、最終的な円建て満期償還時の利回りがマイナスとなり、ひいては、元本棄損を起こしてしまうリスクがあります。

上掲した余にも、海外向けソーシャルレンディングファンドへと出資是非を検討するにあたっては、留意・注意・警戒を要する事柄が、少なくありません。

海外向けソーシャルレンディングファンドへの出資是非検討にあたっては、くれぐれも、慎重にご判断下さい。

参考:海外向けファンドを専門的に組成していたソーシャルレンディング事業者「ガイアファンディング」が2018年11月に発表した、全ファンドの利息支払い遅延は、投資家に大きな衝撃を与えました。ソーシャルレンディング投資においては、国内向け案件と同様、海外向け案件の場合も、出資是非の判断には、極めて慎重な検討を要する旨、留意を忘れてはなりません。

引用元:ガイアファンディング「【延滞発生に関するご報告】 2018年11月19日運用終了予定案件および全ファンドの利息」https://www.gaiafunding.jp/apl/information/news?id=473

海外居住者は、ソーシャルレンディング事業者のファンドに出資できるのか

主に、国内居住者向けのファンド募集を行っている、ソーシャルレンディング事業者各社。

海外に居住している日本人の場合は、ファンドに出資できるのでしょうか。

そもそも、「海外居住者」とは

「海外居住者」とは、より正確には言えば(日本国にとっての)「非居住者」のことを指します。

国税庁のHPによれば、居住者とは、

- 日本国内に住所(個人の生活の拠点。実際に「生活の拠点」と言えるかどうかは、客観的事実によって判定する)を持っているか、

- 現時点に至るまでの間に、日本国内に、連続して1年以上、居所(生活の本拠ではないが、実際に居住している場所)を持っている、

「個人」の事を指し、その「居住者」に該当しない個人のことは、「非居住者」として定義されています。

たとえ、日本生まれの日本人であったとしても、それだけで「日本の居住者」と認められるわけではない、という点に、注意が必要です。

国内ソーシャルレンディング事業者各社の、海外居住者投資家登録可否一覧

2021年6月現在、国内で営業しているソーシャルレンディング事業者各社の、海外居住者による投資家登録の可否については、下記の通りです。

クラウドバンクの場合

ソーシャルレンディング・サービス「クラウドバンク」の場合、FAQページで、海外在住者との取引については謝絶している旨を掲載しています。

FUEL社運営のソーシャルレンディング・サービスの場合

FUELでは現在、CRE Funding、FUELオンラインファンドなど、複数のソーシャルレンディング・サービスを展開していますが、FAQページにおいて、口座開設の条件として、「日本に居住している方」という条件が明記されています。

SAMURAI FUNDの場合

証券会社(SAMURAI証券)が運営するソーシャルレンディング・サービスとして知られる「SAMURAI FUND」の場合も、「よくある質問」ページにおいて、口座開設条件として、「日本国内に居住しているころ」を挙げています。

Funds(ファンズ)の場合

上場企業に対して融資するファンドを募集しているほか、「1円から投資できるソーシャルレンディング・サービス」として話題を呼んでいるFunds(ファンズ)の場合も、FAQページで、口座開設条件として、「日本に居住している方」という旨を表記しています。

【海外案件専門ソーシャルレンディング】クラウドクレジットの場合

海外案件を専門的に取り扱うソーシャルレンディング・サービスとして人気のクラウドクレジットの場合も、「よくある質問」ページで、サービス利用対象が、「日本国内居住者に限定」されている旨を明記しています。

CAMPFIRE Ownersの場合

購入型クラウドファンディング大手「CAMPFIRE」グループが運営するソーシャルレンディング・サービスとして話題の「CAMPFIRE Owners」も、ヘルプページで、投資家登録するための条件として「現在、日本国内に居住されている方」と明記しています。

LENDEXの場合

格闘技イベント団体「Rizin」運営会社への融資など、話題性に富んだファンド募集で知られるLENDEXの場合も、口座開設基準として、「日本国内に在留資格を有しており、居住地が日本国内の方」と記載しています。

不動産担保付きソーシャルレンディング「オーナーズブック」の場合

不動産担保付きのファンドを数多く組成してきたことで知られるソーシャルレンディング・サービス「オーナーズブック」の場合も、FAQページで、海外居住者の場合はOwnersBookに参加できない旨を明記しています。

バンカーズの場合

新規参入のソーシャルレンディング事業者として話題の「バンカーズ」の場合も、「よくある質問」ページで、個人の会員登録条件として、「日本国内に在住の方であること」という条項を記載しています。

海外在住者がソーシャルレンディングに投資する方法

上記したように、国内の主要ソーシャルレンディング事業者は、どこも、口座開設・投資家登録の条件として、「日本国内在住であること」を掲げており、海外在住者の投資家登録を受け付けていません。

こうした状況下で、海外在住者が、どうしても、ソーシャルレンディング投資を行いたい場合は、どのような手法が考えられるでしょうか。

①家族名義で口座開設をする

国内のソーシャルレンディング事業者の多くが、親権者が自分の子の名義の口座を開設する「未成年口座」を認めていますので、自分の子が、日本国内に居住している場合、敢えてこの制度を活用するのも、一案です。

ただし、いくら「親権者が管理する、自分の子の口座」と言えども、その口座の名義・所有者は、未成年者本人です。

投資家本人の資産運用のために、(自分名義ではなく)自分の子の名義の口座を利用する、というのは、些か、不適当な面もありますので、注意が必要です。

また、インターネット上には、「(自分自身ではなく、)妻の名義で投資家登録を行うと、節税にもなる」などといった情報が散見されますが、「借名取引」に該当してしまうリスクもありますので、推奨出来ません。

②自分が居住している国・地域のソーシャルレンディング事業者を利用する

「ソーシャルレンディング」というビジネスモデルは、日本発祥の物ではなく、イギリス・アメリカなどの欧米各国を中止にに、「P2Pレンディング」(ピアツーピアレンディング)として発達してきた金融モデルです。

”日本のソーシャルレンディング事業者”にこだわることなく、自分自身が今現在居住している国でサービス展開しているソーシャルレンディング事業者を探してみる、というのも、一案でしょう。

海外出身者(外国人)は、日本のソーシャルレンディング事業者に投資家登録できるのか

国内のソーシャルレンディング事業者の多くは、海外出身者(外国籍の方を含む)の投資家登録・口座開設を受け付けています。

なお、海外出身者が日本のソーシャルレンディング事業者に投資家登録する場合、下記のような書類が必要となることがあります。

- 在留カード

- 特別永住者証明書

- 住民票の写し(国籍が記載されたもの)

- 外国人登録証明書

まとめ

本記事におきましては、海外向けソーシャルレンディングファンドの取り扱いを行っている事業者をいくつか例示したうえで、海外向けソーシャルレンディングファンドならではの魅力、そして、リスク・デメリット・注意点等について、概説をさせて頂きました。

少しでも、ご参考と為さって頂ける内容と出来たのであれば、幸甚です。

それでは、本記事はここまで。

また次回の記事にて、お会いいたしましょう。

※本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものでは、ありません。

個別のソーシャルレンディング事業者における投資口座開設や、その他、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは