大手ソーシャルレンディング各社のおすすめファンド情報

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

目次

ソーシャルレンディング各社別おすすめファンド【クラウドクレジット編】

クラウドクレジット![]() からは、常時、極めて国際色豊かなファンド群が提供されていますが、

からは、常時、極めて国際色豊かなファンド群が提供されていますが、

中でも、私が好んで出資しているのは、同社の「東欧金融事業者支援ファンド」です。

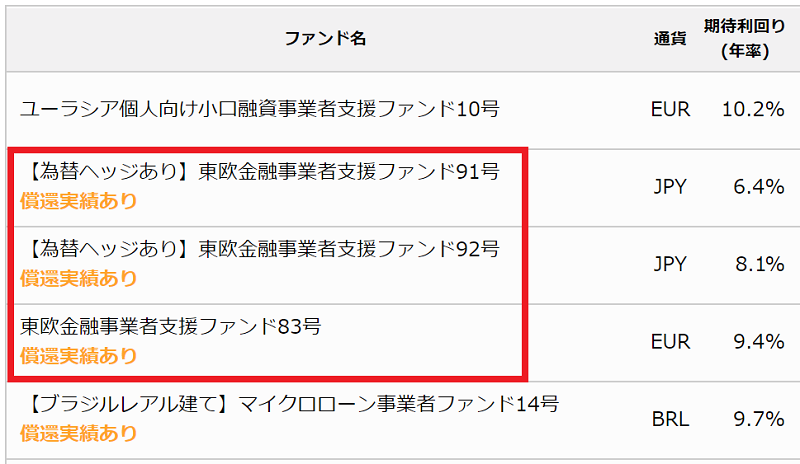

直近のファンド一覧で言うと、

引用元:クラウドクレジット

↑

この3本です。

中でも、私が集中的に出資しているのが、「為替ヘッジあり」のタイプです。

まず、クラウドクレジット![]() の場合、満期を迎えたファンドについては、シリーズ別に、実績がWEB公開されています。

の場合、満期を迎えたファンドについては、シリーズ別に、実績がWEB公開されています。

※詳細は、クラウドクレジット![]() の、「運用状況・実績」のタブからご覧になってみてください。

の、「運用状況・実績」のタブからご覧になってみてください。

このうち、「東欧金融事業者支援ファンド」シリーズの過去分実績を、よくよく観察した結果、

- 「為替ヘッジあり」「為替ヘッジなし」双方とも、現地通貨建て(=ユーロ建て)では、概ね予定通りの運行が徹底されている。

- ただし、「為替ヘッジなし」に限って言えば、ブレグジットに係る国民投票実施の際等、大きな為替変動に巻き込まれると、いくら現地通貨建てでは予定通りの収益を達成していたとしても、肝心の日本円建てに戻した際、最終損益がマイナスとなっているケースがある。

- これに対し、「為替ヘッジあり」タイプの場合は、為替の動乱期においても、至極コンスタントに、目論見通りの最終円建て利回りを達成してくれている。

という点に、私個人として、強く納得することが出来たから、です。

なお、「為替ヘッジあり」の東欧金融事業者ファンドの場合、「13カ月物」と「19カ月物」の2パターンが用意されてることが多いです。

この場合、私は、運用期間の短い「13カ月物」を選んで出資するようにしています。

- 時間リスクを取りたくない、というのが、最大の理由ですが、

- 13カ月物・19カ月物、それぞれの想定利回りを、過去組成分まで振り返り検証した結果、(※少なくとも直近現在においては)19カ月の利回りはやや低減傾向にあり、対して13カ月物については、ある程度利回りに安定感が感じられること、

- 東欧金融事業者ファンドシリーズの場合、比較的恒常的に組成・提供されているファンドであるため、わざわざ長い満期の物に出資せずとも、短い満期の物に繰り返し出資をしていれば(=その手間を惜しまないのであれば)、事足りるであろう、と判断していること、も、

その選択の理由として挙げられます。

ソーシャルレンディング各社別おすすめファンド【OwnersBook編】

OwnersBookの場合、上記したクラウドクレジット![]() のような、シリーズ物としてのファンド提供は特段為されていない関係上、OwnersBookに関しては、あくまでも、新規組成・随時公開されるファンド毎に、個別具体的に出資検討を行っています。

のような、シリーズ物としてのファンド提供は特段為されていない関係上、OwnersBookに関しては、あくまでも、新規組成・随時公開されるファンド毎に、個別具体的に出資検討を行っています。

その際の判断基準として、まずは、当該ファンドからの貸付が、シニアローンにあたるか、もしくは、メザニンローンにあたるのか、を、必ず確認しています。

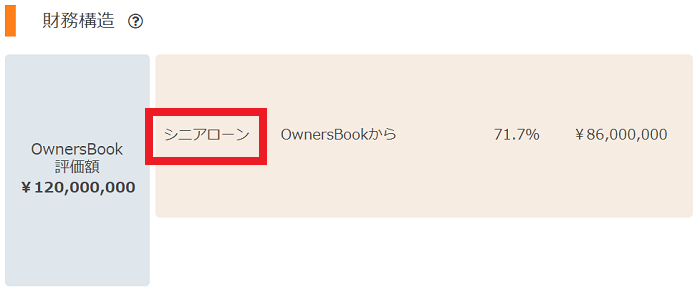

見分け方は簡単で、OwnersBookのファンド概要ページのうち、「財務構造」の箇所において、

引用元:OwnersBook

↑

このように記載されていれば、「シニアローン」ですし、

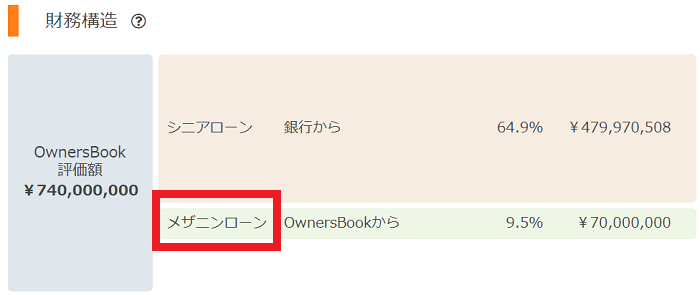

引用元:OwnersBook

↑

このように記載されているならば、それは「メザニンローン」です。

私は、「メザニンローン」である場合、原則的に、出資はしません。

なぜならば、万が一、借り手事業者が返済を遅らせ、結果的にOwnersBookが、自身の担保権を行使して債権回収に乗り出す場合、

もしも、当該案件がメザニンローンである場合、OwnersBookの貸付金債権は、他のレンダー(=例えば、外部の金融機関等)が設定している第一順位抵当権(もしくは根抵当権)に、どうしても、明確に、劣後してしまうから、です。

これに対し、OwnersBookの貸付金債権が「シニアローン」扱いである場合、

「いざ」というときに、OwnersBookとしては、何物にも劣後することなく、当該担保物(不動産)を換価等(=市場での売却など)して、自身の債権を回収することが出来ます(=当然、そうして回収成功した金額が、わたしたち個人投資家へと分配されるわけです)。

これが、私が「シニアローン」案件を選び、「メザニンローン」案件を原則的に無視する理由です。

ご参考までに、私が出資しているOwnersBookファンドの一覧を下記、掲載します。

↓

引用元:OwnersBookのマイページ

全6ファンドに出資中ですが、このうち、「メザニンローン」案件は、半ば試験的に出資した「渋谷区マンション第2号ファンド第5回」のみであり、

他の5件は、いずれも、「シニアローン」案件です。

ソーシャルレンディング各社別おすすめファンド【SBIソーシャルレンディング編】

SBIソーシャルレンディングのファンドのうち、私が主に出資しているのは、

- 同社の常設型ファンドである、「不動産担保ローン事業者ファンド」と、

- 散発的に臨時組成される、「不動産担保ローン事業者ファンドPlus」、

上記2本です。

「不動産担保ローン事業者ファンド」は、SBIソーシャルレンディングの主力ファンドのひとつであり、

本記事執筆本日現在時点において、既にシリーズ累計140本以上のファンドが組成され、うち110本以上が満期償還済み、

貸し倒れゼロ、延滞中ゼロ、という、素晴らしい実績を誇ります。

※同実績は、SBIソーシャルレンディングのホームページのうち、「最新の実績」ページ → 「元本償還の実績」ページから、閲覧可能です。

引用元:SBIソーシャルレンディング

↑

是非、ご覧になってみてください。

同じく私が好んで出資している、SBIソーシャルレンディングの「不動産担保ローン事業者ファンドPlus」は、

- 資金の借り手事業者は、常設型ファンド「不動産担保ローン事業者ファンド」と同じだが、

- 臨時ファンドにつき、金利(利回り)が、「不動産担保ローン事業者ファンド」よりも、高めに設定されている、

という特長のある、お得ファンドとなっています。

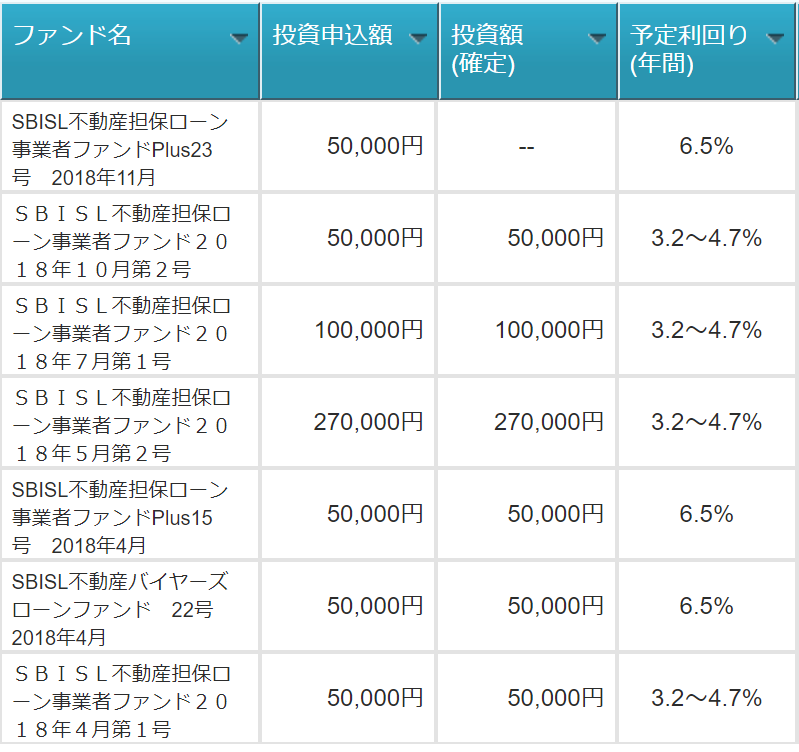

ご参考までに、私が現在出資中の、SBIソーシャルレンディングのファンド一覧を、下記、掲載いたします。

引用元:SBIソーシャルレンディングのマイページ

↑

出資中ファンド全7件のうち、4件が「不動産担保ローン事業者ファンド」、2件が「不動産担保ローン事業者ファンドPlus」にて構成されていることが、お分かりいただけるものと思います。

ソーシャルレンディング各社別おすすめファンドまとめ

文中の記載事項は、あくまでも、私が個人的に、投資の指針としている内容に過ぎません。

その限りにおいて、少しでも、

「これから、ソーシャルレンディング投資、始めてみよう!」

とお考えの読者様にとって、お役に立てたのであれば、幸甚です。

いざ、ソーシャルレンディング投資スタート!という折には、

こちらの関連記事も、ご覧になってみてください。

↓

【ソーシャルレンディングのおすすめ会社はどこですか?】23社分散投資中の筆者が、ソーシャルレンディング投資初心者の読者様におすすめする、厳選3社がこちら。

それでは、本記事はここまで。

また次回の記事にて、お会いいたしましょう!

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは