【ファンドリスク?事業者リスク?】ソーシャルレンディングのリスクを徹底解剖。

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約3年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

昨今、高い利回りで急激に人気を集めている、ソーシャルレンディング投資ですが、

勿論、投資活動である以上、常に一定のリスクを伴っていることを忘れてはなりません。

本コンテンツでは、ソーシャルレンディングのリスクについて、

- まず、リスクの全体像を把握したうえで、

- 残念ながらリスクが実現してしまった複数の具体例を示し

- 最後に、私が考える、各リスクの実践的な軽減策をお示しする。

上記構成にて、検証を行っていきます。

長文となってしまい、誠に恐縮ではございますが、

ソーシャルレンディング投資を行ううえで、無視できぬポイントとなりますので、

是非、お付き合いください。

ソーシャルレンディングのリスクの【全体像】を知る

ソーシャルレンディングのリスクとの戦いは、まず、敵の全体像を知るところから始まります。

ソーシャルレンディング投資にあたって、わたしたち個人投資家が考慮すべきリスクは、

大きく分けて、主に下記の2つに区分分けされます。

- まず1つ目が、「事業者リスク」と呼ばれるリスクです。

- 2つ目が、「ファンドリスク」と呼称されるリスクです。

まずは、それぞれのリスクの【全体像把握】を済ませておきましょう。

ソーシャルレンディングのリスクその1【事業者リスク】とは

固有のファンドにおいて、個別具体的にトラブルが発生する、「ファンドリスク」とは決定的に異なり、

複数のファンドを組成・提供しているソーシャルレンディング事業者そのものが、関連法規に違反し、不適切な業務運営を行っている、という場合を示すのが、「事業者リスク」です。

本記事執筆本日に至るまでの間、日本では、残念ながら、下記の3社のソーシャルレンディング事業者が、

運営上の問題点を金融庁から指摘され、結果として、当局から行政処分を受けています。

ソーシャルレンディング事業者が実際に行政処分を受けると、

その後、当該ソーシャルレンディング事業者が新規組成を予定していた借り換えファンドの組成や資金応募が進まない、等のトラブルが発生し、

わたしたち個人投資家としては、当該ソーシャルレンディング事業者のファンドに出資していた場合、結果として、延滞や貸し倒れに巻き込まれる可能性が高くなります。

ソーシャルレンディングのリスクその2【ファンドリスク】とは

本記事執筆本日現在、日本国内には20社以上のソーシャルレンディング事業者があり、

それぞれのソーシャルレンディング事業者が、日々、大量のファンドを組成しています。

言うまでも無く、わたしたち個人投資家は、各ファンドへの出資検討に際しては、

各ファンドの内容をしっかりと読み込み、慎重に、投資是非の判断を行う必要があります。

この投資是非の判断に、大なり小なり、ミステイクがあった場合や、

投資是非の判断そのものにはミステイクは認められないものの、社会的・マクロ的な要因に(多くの場合は、運悪く、)巻き込まれることによって、

ファンドが、延滞や、最悪の場合、デフォルト・貸し倒れ、という憂き目に遭うリスクがあります。

また、そのような事態までは至らずとも、

満期償還を迎えたファンドの最終的な成績(損益)が、マイナス、すなわち、元本割れとなってしまう、というリスクも、あり得ます。

こうしたリスク、すなわち、

ソーシャルレンディング事業者に問題があるわけではなく、あくまでも、各ファンドが先天的に内在させているリスクが、トラブルとして具現化してしまう、というタイプのリスクこそが、「ファンドリスク」と呼ばれているものの正体となります。

ソーシャルレンディングのリスクのケーススタディ

全体像の把握が済んだら、次は、ソーシャルレンディングのリスクの個別具体的なケーススタディを進めましょう。

ここからは、ソーシャルレンディングのリスクタイプごとに、

これまで実際に発生した、具体的なトラブルケースを見てみましょう。

ソーシャルレンディングのリスクその1【事業者リスク】のケーススタディ

まずは「事業者リスク」と呼ばれるリスクタイプについて、

その具体例を見ていきます。

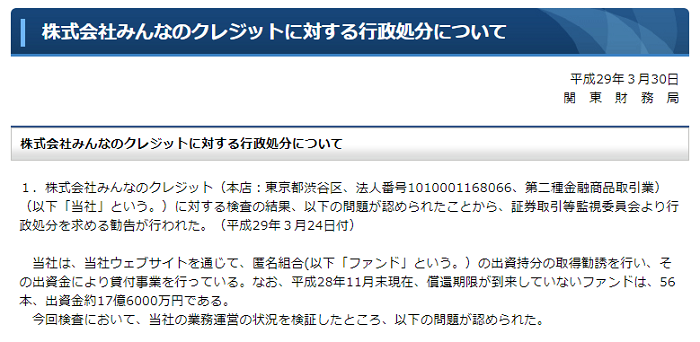

株式会社みんなのクレジット のケース

引用元:https://m-credit.jp/

ソーシャルレンディング業界で、最初に行政処分の憂き目に遭ったのが、こちらの「みんなのクレジット」。

平成29年3月30日付けにて、行政処分が下されました。

↓

引用元:http://kantou.mof.go.jp/kinyuu/pagekthp032000621.html

- 集めた資金を、(なんと)社長が個人的な借金の返済に充てる、

- 担保有り、と書いてあったファンドが、(恐ろしいことに)実際には無担保、等、

およそ信じがたいレベルの不正行為が行われていた、という、インクレディブルなケースです。

この後取り上げる、maneoマーケット株式会社やラッキーバンクの場合、監督官庁からの行政処分の内容は、あくまでも「業務改善命令」でしたが、

この「みんなのクレジット」社に限っては、【業務停止命令】が下されていることからも、

本件が、どれだけ重大な事態であったか、ということが、よく見て取れます。

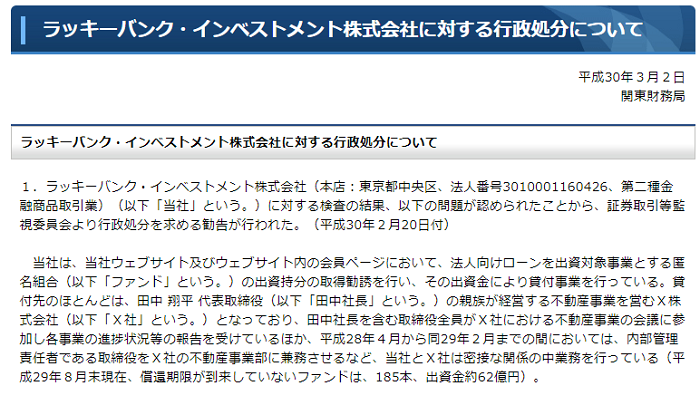

ラッキーバンク・インベストメント株式会社のケース

引用元:https://www.lucky-bank.jp/

不動産担保付きでありながら、比較的利回りの高いファンドを組成することで、人気を集めていた事業者ですが、

「みんなのクレジット」に続き、こちらは平成30年3月初旬、行政処分を受けることとなってしまいました。

↓

引用元:http://kantou.mof.go.jp/kinyuu/pagekthp032000711.html

同社の場合、

- ファンドの資金(=原資は当然、投資家からの出資金です)の、実際の貸付先が、社長の親族企業であり、このため、貸付時審査が、投資家への事前説明に反し、極めて緩い状態であったこと。

- 担保物となる不動産の評価額算出においても、およそ、適正な評価額算定が為されているとは言い難い状況であった、とのこと。

主に上記が問題視されました。

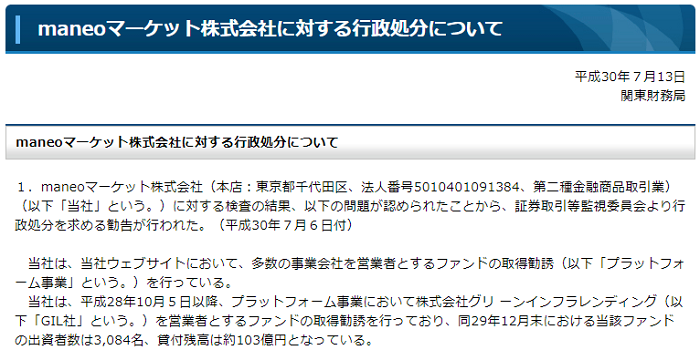

maneoマーケット株式会社のケース

引用元:https://www.maneo.jp/

日本のソーシャルレンディング業界の草分けともいえる存在の業者で、

当然、国内ソーシャルレンディング業界では、大きなシェアを誇る事業者でしたが、

平成30年7月13日付けにて、行政処分を受けることとなってしまいました。

証券取引等監視委員会からの行政処分勧告に基づき、関東財務局がmaneoマーケット株式会社に対して発した行政処分がこちらです。

↓

引用元:http://kantou.mof.go.jp/kinyuu/pagekthp032000761.html

証券取引等監視委員会による検査で、特に問題視されたのが、

maneoマーケット株式会社が資金集めを行ったファンドの、実際の運用者である、グリーンインフラファンディング社が、資金を適切に管理・運用していないことを、

ファンドの資金勧誘者たるmaneoマーケット株式会社が、きちんと把握していなかったこと。

結果として、maneoマーケット株式会社としては、正確な資金運用・管理状況の把握を怠った状況で、個人投資家に対する勧誘を継続してしまっていたわけですので、

この点が強く問題視され、行政処分へと至ってしまいました。

ソーシャルレンディングのリスクその2【ファンドリスク】のケーススタディ

ここまでは、「事業者リスク」と呼ばれるリスクタイプについて、その具体例を見てきました。

ここからは、「ファンドリスク」タイプのリスクが、具体的に現実のものとなって仕舞ったケースを、1つずつ、見ていきましょう。

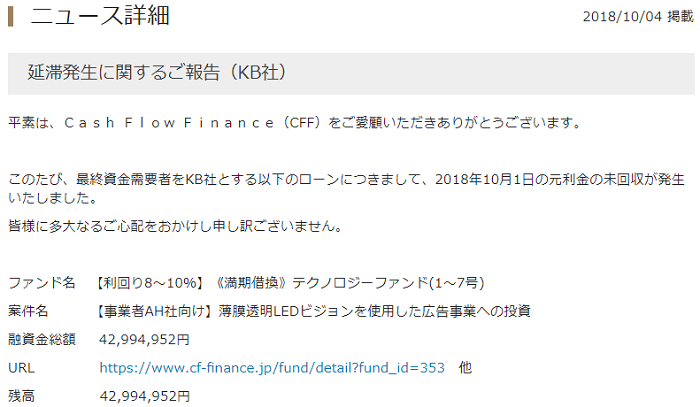

キャッシュフローファイナンスの【事業者向けファンド】

引用元:https://www.cf-finance.jp/information/news?id=520

↑

こちらは、「キャッシュフローファイナンス」というソーシャルレンディング事業者のファンドにて、延滞が発生して仕舞った時の情報リリースです。

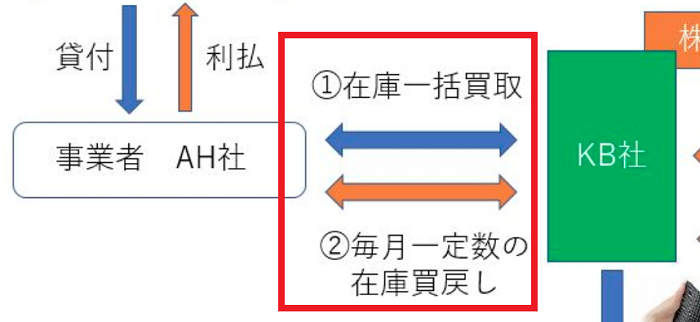

実際に延滞が発生したファンドのスキーム図を見てみると、

引用元:https://www.cf-finance.jp/fund/detail?fund_id=353

↑

このように、

延滞を発生させてしまった最終債務者たるKB社は、自身の手元キャッシュフローの改善を図るため(=要は、資金繰りを行うために)、

キャッシュフローファイナンス社の関連会社たるAH社に、

- 自社の在庫商品を、一旦、代金一括払いで買い取ってもらって、

- その後、改めて、AH社から、当該在庫商品を、毎月一定数ずつ、買い戻していく、

というスキームが組まれていることが分かります。

特段違法性のない、単なる資金繰り策であることは分かりますが、

それにしても、いささかいびつな資金繰り策であることは、(特に、企業のファイナンスに関わったことのある方であれば)一目瞭然かと思います。

逆に言えば、それだけ、本ファンドにとっての最終債務者たるKB社の手元資金流動性は、低い状態にあった、

より端的に言えば、KB社は、お金に困っている状況だったのではないか、という点が推察されるものと思います。

この後も本記事にて繰り返し述べることとなりますが、

基本的に、各ファンドの平和的な満期償還のためには、最終債務者の順調な事業運営は欠かせません。

特に、資金繰りに窮している最終債務者の場合、ほんの小さなインシデントで、完全にキャッシュフローがショートしてしまうリスクを具備しています。

この点には、重々、注意を払う必要があります。

maneoの【不動産担保付きファンド】

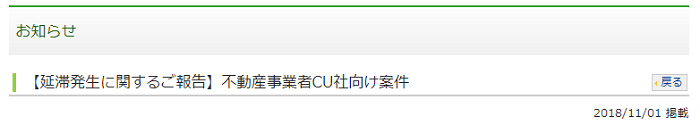

引用元:https://www.maneo.jp/apl/information/news?id=7549

↑

本記事執筆本日現在、maneo社の、「不動産事業者CU社」を最終債務者とするファンドにおいて、延滞が発生しております。

延滞の発生が、多数号に渡っているため、詳説は敢えて割愛致しますが、

各ファンドにおいて共通している特徴は、

- いずれのファンドにおいても、大なり小なり、不動産に担保権が設定されており、

- 担保権の設定順位は、先順位なしの第一位。

- また、各ファンドのLTV値(=Loan to Value。担保物の評価額に対する貸付額の割合を示します。当然、LTV値が低ければ低いほど、基本的には安全性の高いファンド、と解されます)は、決して、極端に高いわけではない。

- それにも関わらず、担保物の換価(=売却)による返済原資の確保が、非常に難航してしまっている。

上記のようなポイントです。

まず、大前提として、

基本的に、不動産担保付きファンドの場合、無担保ファンドと比べ、万が一の延滞発生時、担保権に基づき、不動産を換価する権利があるわけですから、

債権回収シーンにおいて、非常に有利な立場にあります。

ましてや、設定されている担保権が、第一順位抵当権(もしくは、第一順位根抵当権)である場合、

何者にも劣後することなく、換価できる、という、極めて強い立場にあります。

そうした状況下であるにも関わらず、なぜ、換価・債権回収に、ここまで手間取っているか、というと、

スルガ銀行の不正融資問題以来、各金融機関からの、不動産投資向けの融資審査が、極めて厳しくなっている、という事情が、強く影響している可能性があります。

担保物である不動産を市場で換価(=売却)するためには、当然、その売買に買い手サイドから応じてくれる、購入希望者が必要不可欠となります。

そして、買い手が、よほど、多額の現金を余らせているので無い限り、買い手は金融機関等から、何らかの資金調達を行う必要があるわけですが、

この【資金調達】の部分が、市況の影響を受けて硬直すると、当然、資金を用意できる購入希望者が限られてしまい、

結果として、担保物たる不動産の換価(=市場での売却)が滞り、

必然的に、スムースな担保権執行・債権回収が、阻害されてしまうこととなります。

このように、マクロ的な要因によって、

平常時であれば十分に保全効能を得られるはずのソーシャルレンディングファンドですら、平和裏な満期償還・元本返済が難しくなってしまう、というリスクは、無視できぬところです。

クラウドクレジットの、【為替ヘッジ無しファンド】

私も、ソーシャルレンディング投資を始めた当初から、多額の資金を出資させて頂いてるソーシャルレンディング事業者、クラウドクレジット。

中でも、私が、かねてより多く出資させて頂いているファンドに、「東欧金融事業者支援ファンド」、というものがあります。

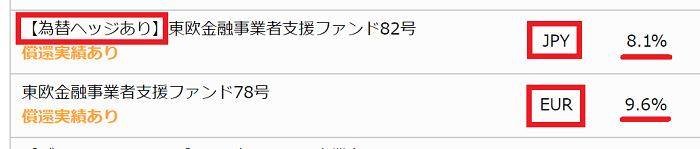

満期償還歴も非常に多く、私も好んで出資しているファンドなのですが、

このように、為替ヘッジ付と、為替ヘッジ無タイプの双方が用意されていることが分かります。

↓

引用元:クラウドクレジットのファンド一覧から引用

同じ「東欧金融事業者支援ファンド」シリーズなのですが、上段の82号は、【為替ヘッジ付】であり、円建て(JPY)。

これに対して、下段の78号は、為替ヘッジが付かないユーロ(EUR)建てとなっていることが見て取れます。

為替ヘッジ手数料が無い分、為替ヘッジ無の78号のほうが、為替ヘッジ付の82号より、想定利回りが若干高利となっていることも、特徴のひとつです。

このように、基本的に、「為替ヘッジ有り」「為替ヘッジ無し」の2タイプが用意されている、「東欧金融事業者支援ファンド」ですが、

このうち、「為替ヘッジ無し」のタイプについては、

- 運用国の現地通貨建ての運用自体は、万事予定通り、順調に運用され、その後、償還期を迎えたのだが、

- 為替の変動の結果、日本円建ての最終損益が、あろうことか、マイナスとなって仕舞った、

というケースが、実在します。

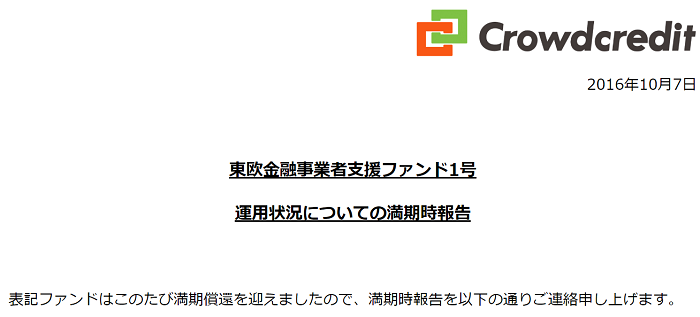

最も分かりやすい例が、「東欧金融事業者支援ファンド1号」(為替ヘッジ無し)でしょう。

同ファンドの満期報告書がこちらです。

↓

引用元:https://crowdcredit.jp/operation/entry/3/6

満期報告レポートを精読すると、

- 予定されていた子会社返済利息額である、12,355.36ユーロに対して、実際に実現した子会社返済利息額は、予定額の満額である、12,355.36ユーロを達成することが出来た。

- しかし、運用開始時に【1ユーロ当たり123.60円】だった換算レートが、運用終了時には、【1ユーロ当たり112.49円】へと変化(=円高・ユーロ安、となります)してしまった結果、

- 円建てでの、最終的な運用損益は、残念なことに、358,827円の損失(=マイナス)となって仕舞った。

という顛末が、綴られております。

それにしても、1ユーロ当たり123.60円から、同じく1ユーロあたり112.49円への円高・ユーロ安進行とは、尋常では無いわけですが、

その原因は、2016年6月に実施された国民投票の結果決定した、【ブレグジット】でした。

※東欧金融事業者支援ファンド第1号の運用期間は、2016年2月25日から2016年9月25日であり、まさに、ブレグジットに関する国民投票の時期と重複しています。

これに対して、

ほぼ同じ時期(2016年3月16日から2016年10月25日)に貸付・運用された、「【為替ヘッジあり】東欧金融事業者支援ファンド1号」の場合は、

募集時期待利回(9.0%)とほぼ同程度である、10.0%の収益率を、ものの見事に、実現しています。

(※情報ソースは、「【為替ヘッジあり】東欧金融事業者支援ファンド1号」の満期報告書)

なお、クラウドクレジットの他ファンド例をよく検証していくと、

為替ヘッジ無しタイプのほうが、為替ヘッジ有りタイプのファンドよりも、最終的なリターンが大きい、というケースも、複数個、散見されます。

すなわち、「為替ヘッジが付いていたほうが絶対に成績が良い」とは、決して言い切れないわけです。

なぜなら、「為替ヘッジ有り」タイプの場合、為替による差損を被るリスクをヘッジする反面、為替差益の可能性も捨て去ってしまっているから、です。

このため、実際に「為替ヘッジ有り」で運用するか、「為替ヘッジ無し」で運用するか、は、わたしたち個人投資家の判断に委ねられているわけですが、

少なくとも私は、基本的に、「為替ヘッジ有り」タイプで運用するようにしています。

ソーシャルレンディング投資においては、為替差益を享受する可能性を放棄しても尚、差損を被るリスクをヘッジすることの効能は、余りある、と判断しているため、です。

ソーシャルレンディングのリスクの軽減策

ソーシャルレンディングのリスクを軽減する、有力な【一手】を検証します。

ここまで、「事業者リスク」と「ファンドリスク」という、2種類のタイプのリスクについて、その具体例を確認してきました。

ここからは、実際のソーシャルレンディング投資にあたり、それぞれのタイプ別リスクを、いかに具体的な施策によって、有意に軽減していくか、という点について、

私の個人的な意見を述べさせて頂きます。

ソーシャルレンディングのリスクその1【事業者リスク】のヘッジ策

まず、「事業者リスク」への遭遇リスクをいかに軽減していくか、について、私の考えを述べます。

上場企業が運営するソーシャルレンディングサービスを選ぶ

外部投資家の意見に左右されぬ経営を志し、敢えて非上場であり続けたり、

場合によっては、上場後、わざわざMBOによって上場廃止を期す事業者も、決して少なくない中、

「上場企業による運営だから、安心」

「(逆に)非上場企業による運営は、不安」

と考えるのは、いささか、不合理であり、かつ、時代遅れなことだろうと、私は思います。

それでもなお、【上場企業による運営である】という点は、事業者リスクをヘッジする、という意味合いにおいては、

依然として、決して少なくない効能を持つのではなかろうか、と、私は考えています。

- 上場企業は、すべからく、上場審査を突破している。

- 上場企業である以上、定期的に、外部監査法人によるチェックを受けている。

- 非上場企業と違い、上場企業であるからには、非上場企業と比べ充実した社内管理部門を有し、社内に関する管理・チェック・相互牽制機能が働いている。

上記のように(少なくも、ある程度は)期待され得るだろう、と考えていることが、その理由です。

例えば、私もかねてより多くの資金を出資している、OwnersBookの場合、

同サービスは、東証マザーズ上場企業である、「ロードスターキャピタル株式会社」による運営下にあります。

↓

引用元:https://loadstarcapital.com/ja/company/history.html

このように、ソーシャルレンディング投資を行うに際して、

上場企業による運営下にあるソーシャルレンディングサービスを選ぶことにより、事業者リスクというリスクについては、多少なりとも、軽減できるものと、私は考えています。

出資元企業を確認・把握する。

ソーシャルレンディング事業者の【対外信用力】を測る、という観点においては、

そのソーシャルレンディング事業者に対して、これまで出資している、出資元企業の情報を確認する、というプロセスは、ある程度有益である、と私は考えています。

特に、出資元企業が、国内上場企業である場合、

ソーシャルレンディング事業者に対し、出資を行えば、その後、自身の株主に対し、出資の判断について、明朗に説明責任を負うわけですから、

(少なくとも非上場企業と比べれば)出資先企業の選定において、かなり厳しい調査・検討を行ったであろうことが、期待されます。

例えば、私も個人的に多くの資金を出資している、クラウドクレジット![]() の場合であれば、

の場合であれば、

創業以来、伊藤忠商事や第一生命等と言った、そうそうたる一流企業群から、出資を受けています。

最近では、LINE系のベンチャーキャピタルであるLINE VENTURESからの出資も明らかになっています。

※クラウドクレジットへと出資している企業群はこちら。

↓

引用元:https://crowdcredit.jp/company/

このように、ソーシャルレンディング事業者への出資元企業について確認をすることにより、

当該ソーシャルレンディング事業者に係る事業者リスクについては、一定程度、軽減し得るものと、私は期待しています。

事業者の、情報開示への姿勢を把握する

本記事執筆本日現在、貸金業法に係る規制の関係で、

わたしたち個人投資家には、各ファンドの具体的な債務者に係る情報等が、非開示、とされています。

(※もっとも、この点については、投資家保護の観点から問題あり、として、規制の改革が検討されているところです)

このように、情報の精度、そして多寡に、不平等があるなかですので、

- 関連法規には抵触しないように注意したうえで、

- ただし、いかにハイクオリティな情報を、出来るだけ多量に、わたしたち個人投資家に対して開示・提供してくれるか、という点は、

当該ソーシャルレンディング事業者が、果たして、真に信頼に足る事業者か、どうかを、冷静に検討する際に、有力な着眼点となり得るものと、私は考えています。

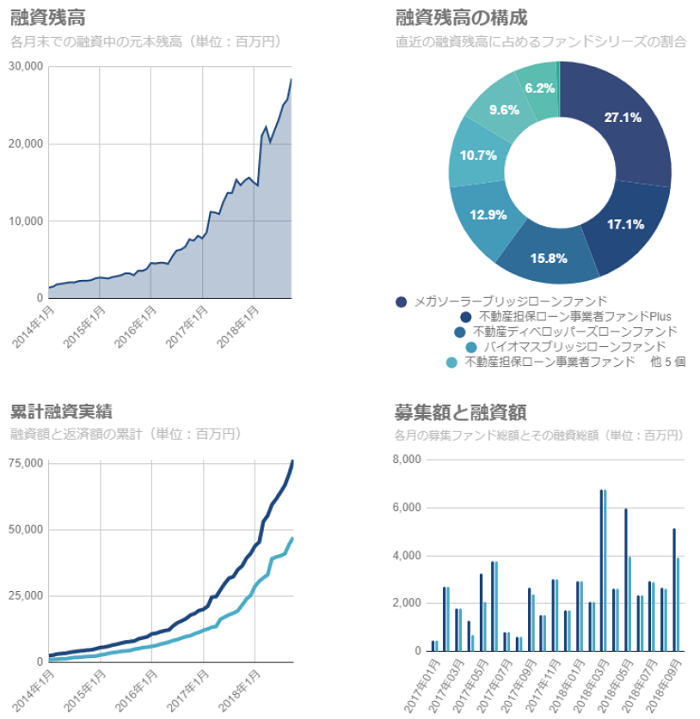

例えば、私も実際に多額の出資を行っているSBIソーシャルレンディングの場合、同社のオンラインサイト上の、「最新の実績」ページにおいて、同社の直近のソーシャルレンディング事業の状況について、極めて有意な情報を多数、提供してくれています。

↓

引用元:https://www.sbi-sociallending.jp/total_results

また、同社の場合、

組成・提供されている各ファンドの、過去の償還実績等に関しても、

情報公開にも極めて積極的です。

敢えて極言すれば、ソーシャルレンディング事業者側の立場からしてみれば、

関連当局による既存規制を隠れ蓑にして、ほぼすべての有意情報を、わたしたち個人投資家から秘匿してしまうことも、出来る立場にあるわけです。

それにも関わらず、情報秘匿特権に甘えることなく、

積極的に、情報提供・公開を図っているソーシャルレンディング事業者との取引を重視することにより、

事業者リスクについて、やはりある程度有意に、ヘッジ・軽減を行うことが出来るであろうと、私は考えています。

ソーシャルレンディングのリスクその2【ファンドリスク】のヘッジ策

「事業者リスク」といわれるリスクタイプへの対応策に関する私の考えは、上述した通りですが、

続いては「ファンドリスク」の軽減策に関して、私の所見を述べさせて頂きます。

「不動産担保付き」を過信しないこと

本記事前半において、maneo社の過去ファンドを例にとり、

- 不動産に第一順位抵当権(もしくは、第一順位根抵当権)が設定され、

- かつ、LTV(Loan to Value)も、決して法外に高いわけではない、というケースにおいても、

- マクロ的な社会情勢・外部要因の影響を受け、不動産の換価・債権回収が、長きにわたって、難航してしまうケースがある。

ということを、確認して参りました。

ともすれば、

「不動産担保付きで、かつ、抵当権が第一順位、また、LTVもさほど高くない」という場合、

わたしたち個人投資家としては、そのファンドの保全効力を過信し、

「もしも借り手事業者が期限の利益を喪失するようなことがあったとしても、ソーシャルレンディング事業者側で、担保権を行使し、十全に債権回収を図ることが出来るだろう」

と、安心してしまいがちです。

当然、そのような保全設定の組まれたファンドは、

無担保・無保証ファンドなどと比べれば、圧倒的に保全が効いていることは、確かです。

しかし、たとえ、そのようなファンドであったとしても、

業界や社会全体に、大きなインパクト(特に、ネガティブな影響)を与えるような出来事が発生した場合、

否応なく、悪影響を受け得るのだ、ということを、

わたしたち個人投資家としても、決して忘れないようにする必要があるものと思います。

例えば、不動産担保、に限って言えば、

今後、税制改革の影響等も、考えられることと思います。

現在、減価償却による節税メリットを享受すべく不動産投資に取り組んでいる人も多くいますが、その点の税制が改革されてしまえば、そうした投資家は一気に不動産マーケットから撤退していくことでしょうし、

相続税における不動産投資のメリット、すなわち、土地として所有しているよりも、上物として賃貸物件があったほうが有利、等と言う税制についても、将来、改革されるようなことがあれば、同上の事態を誘発するものと思われます。

税制の問題以外にも、日本が地震大国であることを踏まえると、大きな震災の発生も、心配されるところです。

日本の不動産は、現在、一部の外国人投資家(機関投資家含む)にも、強い人気を誇っていますが、

大きな地震などの有事があれば、彼らの資本も、冷徹に、撤収していくことでしょう。

そうすれば、担保物たる不動産の換価に、大きな支障が生じる可能性があります。

ソーシャルレンディング投資家としては、このようなリスクを、忘れぬ事が肝要です。

為替ヘッジ有無をチョイスするならば、基本的に、「為替ヘッジ付き」を選ぶ

同じく、本記事の前半部にて、

クラウドクレジットの「東欧金融事業者支援ファンド」を例に取ることにより、

- 貸付・運用国の、現地通貨建てでは、至極順調な、予定通りのファンド運行であったにも関わらず、

- 為替の大きな変動(解説した例では、ブレグジットの影響による)によって、

- 「為替ヘッジ無し」タイプは、日本円換算での最終損益が、マイナスとなってしまった。

- これに対し、同時期に組成されたファンドでも、「為替ヘッジ有り」タイプは、当初の目論見通りの利回りを達成した。

というケースを、紹介させて頂きました。

この点を鑑み、私の場合は、

「為替ヘッジ有り」「為替ヘッジ無し」の2タイプからの恣意的な選択が可能な局面においては、

基本的に、「為替ヘッジ有り」タイプのファンドを選択するようにしています。

「為替ヘッジ有り、としてしまえば、為替差益の可能性が失われる。これは、惜しいではないか」とお考えの方も、中には、いらっしゃるものと思いますが、

私が思うに、「為替差損の可能性を理解しながらも、為替差益を最大化すべくトライする」、という投資手法を取りたいのであれば、ソーシャルレンディング投資よりも、FX投資などのほうが、スプレッドなども考慮に入れると、適しているのではないでしょうか。

少なくも、ソーシャルレンディング投資においては、まずもって、為替差損のリスクをヘッジすることが、肝要であると、私は思います。

貸付・運用期間の長いファンドは、避ける

ファンドが満期・償還を迎えるまで、私たちの資金は、否応なく、当該ファンドに固定・拘束されます。

その間、何か社会的・経済的に大きなインパクトをもたらすような出来事が発生してしまった場合、

その出来事は、最終債務者の事業や、債務者が提供している担保物の換価に、時に多大な悪影響を及ぼす可能性があります。

このリスクをヘッジ・軽減するために、わたしたち個人投資家ができることと言えば、

【とにかく、貸付・運用期間の短いファンドを選ぶ】、ということです。

勿論、その分、時間リスクを軽減することが出来るからです。

- 24カ月の貸付・運用。年利は10%。

- 12カ月の貸付・運用。年利は8%。

上記のような2ファンドがあった場合、多少の年利差には目をつぶり、決然と、後者を選ぶべきだと、私は考えます。

2年間資金を拘束されるファンドに出資するくらいであれば、

1年間拘束のファンドで2回転、さらに言えば、半年間拘束のファンドで4回転させるほうが、リスクの回避、という点では優れた施策であると、私は思います。

そのような施策を徹底すれば、ソーシャルレンディング投資の時間リスクについては、一定程度、有意に軽減することが出来るはずだ、と、考えているからです。

ファンドの「ストーリー」を読み込む。

既に本記事にて述べたことでありますが、大切なことなので、敢えて、繰り返します。

ソーシャルレンディングファンドの平和裏な(=リスクが具現化しない状態での)満期償還のためには、基本的に、何といっても、最終債務者の順調な事業運営が欠かせません。

大前提として、借り手事業者にとって、ソーシャルレンディング事業者からの借入金は、高金利です。

そのように調達金利の高い資金については、さっさと返済を済ませ、

自身の事業実績を論拠に、より低利の借入金からのリファイナンス(=良い意味での、借り換え)を行う、と、

そのようなまともな経営計画・財務計画をもった事業者が、借り手事業者として当然最も好ましい、という事になります。

「ソーシャルレンディング投資において早期償還は多いが、これを嫌気してはならない=早期償還はむしろ喜ぶべきものと受け止める」というのは、こういう事情によります。

この点を勘案すると、

- 以前借りたファンドの満期償還のための返済原資が、実業では確保することができず、

やむなく、借り換えファンドを組成してもらうことで、何とか資金をつないでいる、という案件・借り手事業者や、 - ファンド概要を読み込む限り、どうも、借り手事業者は、無理な資金繰りを試みているように懸念され、

ひいては、借り手事業者の現在の経営状況が、今一つ良くないのではないか、と憂慮される、といったケース、というのは、

当然、避けて通るべきである、という事になります。

この点はファンド概要をよく読み込み、

表面的な高利や、「既に満額達成直前」といったような指標は、敢えて無視し、

各ファンドのストーリーの理解に集中すれば、

おのずと、より慎重な判断ができるようになるはずです。

ひいては、ソーシャルレンディング投資のファンドリスクを、一定程度、軽減することに、資するはずだ、と、私は考えています。

ソーシャルレンディングのリスクの徹底解剖まとめ

ここまで、ソーシャルレンディングのリスクについて、

その概要と具体例、そして、私が考えるそれぞれのリスクの軽減策について、見て参りました。

少しでも、「これからソーシャルレンディング投資を始めてみよう」とお考えの読者様にとり、ご参考になさって頂ける内容と出来たのであれば、嬉しい限りです。

なお、私は現在、国内23社のソーシャルレンディング事業者に、資金を分散投資中です。

そんな私が、ソーシャルレンディングの基本的な仕組みや、メリット、デメリットなどについてまとめさせて頂いたのが、下記記事となります。

お時間ございましたら、ぜひご覧ください。

↓

【2021年1月最新版】ソーシャルレンディングおすすめ9社&危ない3社比較ランキング【投資初心者必見】

それでは、本記事はここまで。

また次回の記事にて、お会い致しましょう。

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは