ソーシャルレンディング【Fund-Insight】maneo(マネオ)「不動産担保付きローンファンド1156号」

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

ソーシャルレンディング各社の過去ファンドを題材に、各社の特徴や、ファンドごとのリスク・リターンのバランス等を検証する本企画。

今回は、maneo(マネオ)が2018年4月に資金募集を行ったソーシャルレンディングファンド、「不動産担保付きローンファンド1156号」を題材に、読み解きを進めて参りましょう。

目次

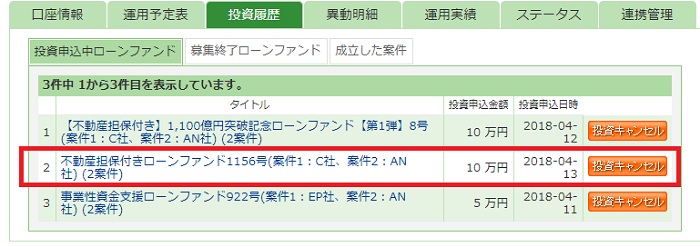

まずは本ソーシャルレンディングファンドへの投資申込完了のエビデンスから。

今回検証対象となるソーシャルレンディングファンドは、私自身、個人的に出資を行っているファンドです。

my mane(マネオのマイページ)からのエビデンスがこちら。

↓

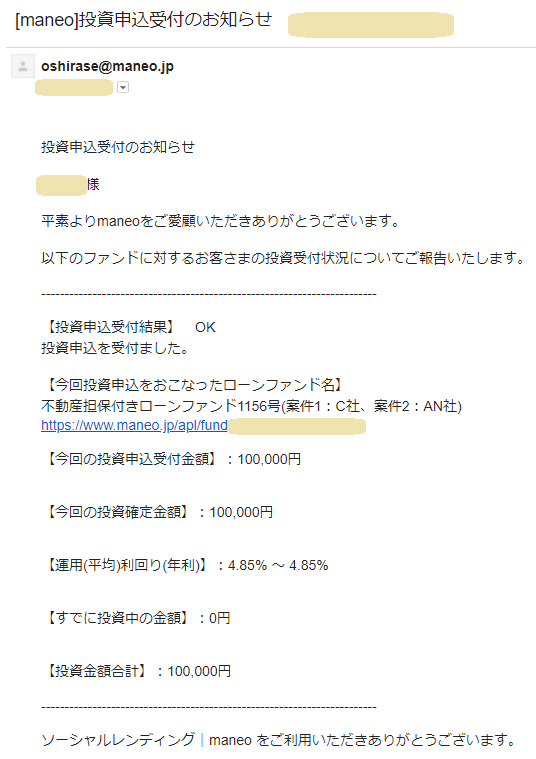

マネオから届いた確認メールも載せておきます。

↓

上記エビデンスにもございます通り、

今回の投資申込額は、10万円とさせて頂きました。

本ソーシャルレンディングファンドの概要

同社のホームページから確認した、本ソーシャルレンディングファンドの概要としては、下記の通りです。

※なお、案件1及び案件2のうち、資金の大半を融資する「案件1」のほうに関してのみ、下記、検証をさせて頂きます。

本ソーシャルレンディングファンドの情報URL

こちらです。

↓

https://www.maneo.jp/apl/fund/detail?fund_id=4794

本ソーシャルレンディングファンドのスキーム図

スキーム図はこちら。

↓

引用元:maneo(マネオ)https://www.maneo.jp/apl/fund/detail?fund_id=4794

- 本ファンドでmaneoから資金を借りるのは、maneoの関連会社である、事業者Cです。

- 事業者Cは、maneoから借りたお金を、不動産事業者DGに対して貸し付けます。

- この際、事業者Cは、事業者DGの所有に係る、東京都葛飾区内の不動産(土地・建物)に対して、第1順位の根抵当権を設定します。

- maneoは、事業者Cに対して資金を貸し付ける際に、上述の事業者Cの担保権に対して、質権を設定します。

ファンドからの資金の借り手

maneoにとっての直接の債務者は、事業者Cです。

ただし、事業者Cはmaneoの関連会社、とのことなので、実質的な債務者は、本スキームの最終債務者たる、事業者DGです。

事業者DGの正確な商号等の情報については、貸金業法の規制の関係で、我々個人投資家に対しては開示されません。

同社に関しては、不動産事業者である旨のみ、記載されています。

貸付資金の総額

上記スキーム図にもある通り、

maneoにとっての直接の債務者である、事業者Cは、maneoから、総額で、1億2,800万円を借り入れます。

そして、事業者Cは、同額を、本スキームの最終債務者たる、事業者DGに対して貸し付けます。

借り手の資金使途

事業者Cは、maneoから借り入れた資金を、事業者DGへの融資のために使用します。

そして、事業者DGは、そうして借り入れた資金を、何に活用するのか。

前述の「案件担当者からのコメント」のスペースには、こんな記載があります。

今般、不動産事業者DGへの仕入資金として融資いたします。

(借り手は事業者C。)

本件は、 葛飾区内の駅から徒歩10分圏内の土地の仕入資金として融資を行います。

戸建・アパート共に需要は多く、流動性の高いエリアで懸念はございません。

売却先としましては、上場会社の子会社と売買契約済みで、短期で返済の予定です。

引用元:maneo(マネオ)https://www.maneo.jp/apl/fund/detail?fund_id=4794

これらのことから、

事業者DGは、まさに事業者Cから借り入れる資金によって、葛飾区内の不動産を購入し、

そして、購入した物件をそのまま担保として事業者Cに差し入れたうえで、

当該不動産を第三者に売却、

自社は売却益を得たうえで、事業者Cに対する返済を行う、

そのような計画であることが分かります。

本ソーシャルレンディングファンドの貸付・運用期間

本ファンドについては、

- 貸付実行日:2018年04月20日

- 返済完了日:2018年12月28日

との表記があります。

ただし、実際には、繰り上げ返済によって、2018年6月には、元金含めて、償還・分配完了、となりました。

設定担保

まず、全体像を把握しますと、

今回のファンドは、

総額1億2,800万円の貸付を、6分割して行うラウンド(第1弾)のうち、第1次募集分に当たります(本ファンド単体による貸付は、2,500万円)。

第1弾(総額1億2,800万円)のあとには、第2弾が控えており、第1弾を合わせた全総額としては、2億2,800万円の貸付が行われます。

これに対して、件の東京都葛飾区内の不動産の評価額は、2億6,800万円とのこと。

不動産事業者DGが、本件不動産に、第何順位まで担保設定をするか、具体的な表記はありませんが、

素直に、本件不動産については、事業者Cに対してのみ、担保として差し入れる、と解釈すれば、

2億2,800万円÷2億6,800万円=85%ですから、

事業者Cとしては、件の不動産の評価額の85%分まで、貸付を行うよ、という事となります。

85%相当の金額まで貸し付ける、というと、一見、少々冒険的な印象を受けますが、

今回の評価額「2億6,800万円」は、

既に売買契約締結済の、売買予定価格、とのこと。

購入予定者も、「上場企業子会社」とのことなので、

ある程度、売買の成立は堅いのでしょう。

返済原資

事業者Cからmaneoへの返済は、当然、事業者DGから事業者Cへの返済金を原資として行われます。

事業者DGから事業者Cへの返済原資は、

件の葛飾区物件を、上場企業子会社へと売却し(売買契約は締結済)、

その代金をもってして、返済原資にあてる、ということのようです。

わたしたち個人投資家の期待利回り

4.85%とのこと。

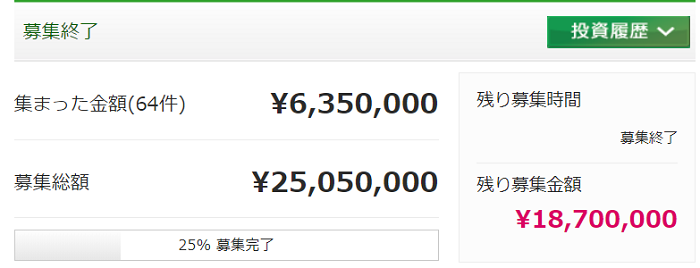

本ソーシャルレンディングファンドの資金募集達成度は

引用元:https://www.maneo.jp/apl/fund/detail?fund_id=4794

↑

満額達成とはいかず、3割弱の応募で、募集締め切りを迎えてしまったようです。

運用・返済状況は

上述も致しました通り、2018年6月で、繰り上げ返済・早期償還完了、となっております。

本ソーシャルレンディングファンドに私が投資申込をした理由

往時、主に下記のように考慮し、本ソーシャルレンディングファンドへと出資をさせて頂きました。

なお、あくまでも、私の個人的な見解です。

担保設定が堅い

なんといっても、

- 上場企業子会社との間で、

- 本件不動産の、2億6,800万円での売買について、

- 売買契約書が締結済。

というのが、大きいです。

ただの”出口予定価格”とは、重みが違う、と判断しました。

強いて心配があるとすれば、

売買契約(締結済)が、ひっくり返ってしまったら、というケース(ある程度の手付金程度は、取っているのだろうと思いますが…)。

この場合、事業者DGは、事業者Cへの返済原資を確保すべく、急いで別の買い手を見つけなくてはなりません。

もしくは、借り換えをするか。

ひとことに「東京都葛飾区」といっても、土地値は様々ですが、

ざっくりと平均をとるとすれば、

引用元:https://tochidai.info/tokyo/katsushika/

↑1平方メートルあたり、34万円弱、とのデータがあります。

本件土地は490平方メートルとのことなので、単純計算すれば、34万円×490平方メートル=1億6,600万円ほど。

建物は所詮延床面積70平方メートル程度の小規模建物なので、ほぼ無価値だとすると、

本件が拠り所としている売買予定価格(2億6,800万円)との間では、1億円程の差額が発生してきます(※あくまでも、1平方メートルあたりの土地値が、完全に平均値であれば、です)。

この差額の存在に付いては、留意を要するものと感じましたが、

総じて言えば、他の不動産担保ローンと比べ、

- 路線価や、TAS評価など、計算上の価値・評価を拠り所にするのではなく、

- 実在する売買契約書に基づく売買代金を、評価額の根拠としている、

という点は、ごく素直に考えれば、好感してよい内容だと考えました。

利回り、頑張って5%を超えて欲しかったが、妥当と言えば妥当。

第一順位抵当権案件といえども、5パーセントを下回る利回りは、いささか、誘因性に欠けるものと感じました。

※本ファンドの資金募集が満額未達に終わっているのも、そのような事情による事かと思料されます。

ただし、案件としての保全程度を考慮すれば、個人的には、妥当と許容しました。

短めの運用期間は安心材料に。

元来、8か月で償還予定だったわけですから、その時点で、ごく短期のファンドと言えます。

※実際には、上述の通り、はるかに短い期間で、早期償還、となりました。

上記のように総合勘案し、

ある程度、手堅く投資できるファンド、と判断いたしましたので、

10万円の投資、とさせて頂いたような次第です。

本ソーシャルレンディングファンド検証のまとめ

ソーシャルレンディング各社の過去ファンドを検証し、各社の特徴や、ソーシャルレンディングファンドごとの特色、そして、ファンド概要の読み解きのヒントを探る本シリーズ。

今回は、maneo(マネオ)のソーシャルレンディングファンド「不動産担保付きローンファンド1156号」を題材に、検証をさせて頂きました。

しつこいようで申し訳ありませんが、

本記事文中の表現は、いずれも、私のごく個人的な意見に過ぎません。

その点は、くれぐれも、ご承知おきください。

しかし、あくまでも、その限りにおいて、

少しでも、「これからソーシャルレンディング投資を始めてみよう」とお考えの読者様にとり、

ファンド概要の読み込みの具体例として、ご参考になさって頂ける内容と出来たのであれば、嬉しい限りです。

ソーシャルレンディング会社ごとの資本金額や、各案件の年利リターン、初心者へのおすすめランキング等、様々なアングルから、国内大手ソーシャルレンディング事業者をランキング形式で検証した、こちらの記事も、是非、ご参照下さい。おすすめです。

↓

ソーシャルレンディング事業者ランキング保存版。ファンド平均利回り・投資対象国分散具合・不動産担保設定状況・出資時利便性(=投資のしやすさ)。複数の視座から、国内人気ソーシャルレンディング事業者を、徹底ランキング。

それでは、本記事はここまで。

また次回の記事にて、お会い致しましょう。

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは