【ソーシャルレンディングファンド分析】maneo(マネオ)「事業性資金支援ローンファンド1331号」の場合。

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

ソーシャルレンディング各社の過去ファンドを題材に、各社の特徴や、ファンドごとのリスク・リターンのバランス等を検証する本企画。

今回は、maneo(マネオ)が2018年に資金募集を行ったソーシャルレンディングファンド、「事業性資金支援ローンファンド1331号」を題材に、読み解きを進めて参りましょう。

本ソーシャルレンディングファンドの概要

同社のホームページから確認した、本ファンドの概要としては、下記の通りです。

なお、案件1、及び案件2のうち、資金の大半を融資する「案件1」のほうに関してのみ、下記、詳説をさせて頂きます。

本ソーシャルレンディングファンドの詳細情報ページのURL

こちらです。

↓

https://www.maneo.jp/apl/fund/detail?fund_id=6424

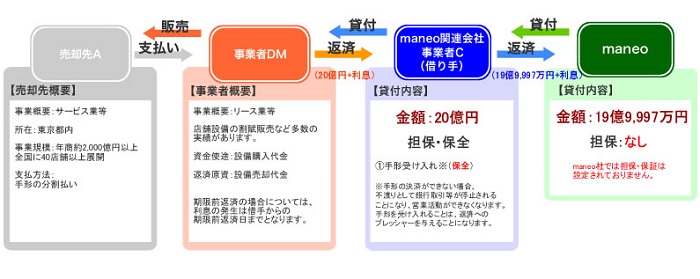

本ソーシャルレンディングファンドのスキーム図

引用元:https://www.maneo.jp/apl/fund/detail?fund_id=6424

資金の借り手

maneoにとっての直接的な債務者は、事業者Cです。

ただし、事業者Cについては、maneoの関連会社であることが明記されておりますので、本事業の実質的な債務者は、最終債務者たる、事業者DM、と読むのが素直です。

貸付資金の総額

本ファンドから貸付は、35,000,000円(3,500万円)ですが、その他、複数号のファンドに分け、総額では、事業者Cに対する融資金として、19億9,997万円の募集を行う予定、とのこと。

借り手の資金使途

事業者Cとしては、maneoからの融資金等を原資に、事業者DMへと、総額20億円の融資を行う、とのこと。

事業者DMとしては、事業者Cから調達した資金等を原資に、営業用設備の購入を行い、購入した設備は、売却先Aへと売却する、とのこと。

本ソーシャルレンディングファンドの貸付・運用の期間

2ヵ月間の貸付・運用となります。

設定担保

物的担保や、保証(人的担保)が供されることはありません。

返済原資

事業者DMとしては、売却先Aに対して営業設備を売却した売却代金を、事業者Cへの返済原資に充てる予定、とのこと。

事業者Cとしては、そうして事業者DMから受け取った返済金を原資に、maneoへの元利金返済を行います。

わたしたち個人投資家の期待利回り

8.2パーセント、とのこと。

ファンドの最低投資額

本ファンドについては、3万円からの投資が可能でした。

本ソーシャルレンディングファンドの資金募集達成度は

198件の出資を集め、100パーセントの資金募集を達成しています。

本ソーシャルレンディングファンドのポイント

私が考える、本ファンドのポイントは、下記の通りです。

なお、いずれも、私の個人的な見解です。

無担保・無保証ものとしては、利回りはごく普通。短期運用は好感できる。

本ファンドの想定利回りは8.2パーセント、とされており、一見高利ではありますが、無担保・無保証もののファンドとしては、特筆するほどの高利回りではありません。

個人的には、どちらかといえば、無担保・無保証もののファンドとしては、やや低利との印象も受けます。

おそらく、事業者DMから事業者Cへの返済が、約束手形によって執り行われる予定であり、かつ、社会的に、「約束手形による支払い=手堅い・安全」という印象があるようですので(※この点については、後述します)、maneoとしては、その点も勘案に入れているのではないでしょうか。

運用そのものは、2カ月、と至極短期であり、この点は、リスクヘッジの観点からは、好感できるものと思います。

リスクについて、どう考えるか。

リターンについての所感は上述の通りですが、本ファンドのリスクについては、個人的には、下記のように考えております。

事業者DMから事業者Cへの返済は、約束手形によって行われる。

本ファンドの説明書きには、

事業者Cは、事業者DMに対する融資に際し、約束手形の受け入れを行います。

引用元:https://www.maneo.jp/apl/fund/detail?fund_id=6424

上記の表記があります。

これが、何を意味しているのか、というと、「事業者DMから事業者Cへの返済は、約束手形によって行われますよ」という事柄です。

「約束手形」と「小切手」との間の、最大の相違点は、

- 「小切手」の場合は、あくまでも、当座預金にその残高が存在することが、振り出しの前提条件ですが、

- 「約束手形」は、振り出す時点において、当座預金にそれだけの残高が存在しなくても、振り出せる。

という点です。

事業者DMとしては、売却先Aへと売却するための営業設備を購入する(仕入れる)ために、事業者Cからお金を借りたいが、借りたお金を、すぐに事業者Cへと返済することは、出来ない。

というのも、事業者DMとしては、売却先Aから代金を受け取るまで、手元にお金が無いわけです。

だから、「〇月〇日になれば、売却先Aからお金を貰えているはずですから、そこを支払い期日とした、約束手形で、支払います」というスキームを取っているわけです。

売却先Aから事業者DMへの、営業設備購入代金の支払いも、約束手形によって行われる。

下記の明記があります。

営業設備はそのすべてが年商約2,000億円以上の国内企業への売却が決まっており、

代金の支払いは約束手形で行います。

引用元:https://www.maneo.jp/apl/fund/detail?fund_id=6424

すなわち、事業者DMは、年商2,000億円以上の国内企業である、売却先Aに対し、営業設備を売却するわけですが、この売却先Aから事業者DMへの、営業設備の購入代金の支払いも、約束手形によって行われる、ということです。

なぜ、年商2,000億円をも超える大企業が、購入した営業設備の代金支払いを、現金や小切手ではなく、約束手形(=その時点で当座預金の中に十分な残高がなくても振り出し可能)によって行うのか。

この点は、売却先Aと事業者DMとの間のパワーバランス等に応じて勘案すべき事柄でしょうから、一概には断じることは出来ません。

約束手形による支払いは、なぜ、堅い、といわれるのか。

本ファンドには、こんな記載があります。

手形を預かることによる返済のプレッシャーは大きく、

手形を振り出す国内事業会社の財務状況から代金支払いが履行される可能性は高いと見込んでおり、

保全が効いているものと判断しております。

引用元:https://www.maneo.jp/apl/fund/detail?fund_id=6424

それではまず、約束手形の不渡り(※特に、約束手形の支払期日に、当座預金に、十分な残高が存在しない、等、振出人の信用に関わる不渡り。”1号不渡り”とも呼ばれます。)を出してしまうと、約束手形の振出人には、どのようなディスアドバンテージが発生するのでしょうか。

不渡りに対する処分

・1号不渡りを出すと、手形交換所規則に基づく「不渡り処分」を受け、全金融機関に通知される。

・6か月以内に2度の1号不渡りを出すと「銀行取引停止」の処分を受け、この処分を受けると金融機関と当座預金取引・貸出取引(融資を受けること)が2年間できなくなる。さらに、上場企業の場合、証券取引所が定める上場廃止事項に抵触し、上場廃止の決定が下されることになる。事実上の倒産

通常、取引の決済は金融機関の当座取引によって行われ、また金融機関からの融資を受けることもある。したがって2度の不渡りで「銀行取引停止」の処分を受けることは、決済の停止、資金繰りの悪化、ひいては信用の低下につながり実際に事業ができなくなることが多いことから、会社自体は存続しても事実上の倒産といわれることになる。また、そもそも1度目の不渡りでもその情報が各金融機関に伝わり、実質的には「一切融資を受けられなくなる」ことに等しいので、2度目の不渡りを待つまでもなく事業継続は極めて困難となる。

引用元:https://ja.wikipedia.org/wiki/%E4%B8%8D%E6%B8%A1%E3%82%8A

なるほど、少なくとも自社の事業の継続を希求する企業、特に金融機関からのファイナンスを頼みにしている企業としては、確かに、不渡りは出したくない、というところでしょうね。

約束手形による支払いは、本当に、堅いのか。

では、実際に、約束手形による支払い、というのは、本当に、そんなに、堅いのでしょうか。

例えば、約束手形による支払いが、100件、行われたとしたら、そのうち、万が一にも、不渡り、等と言う事態に遭遇するのは、どのくらいの数量なのでしょうか。

100件中、1件くらいは、あるのでしょうか。

それとも、もっと少ないのでしょうか。

それを調べたい場合は、全国銀行協会の公表してくれている統計データが役立ちます。

↓

引用元:https://www.zenginkyo.or.jp/stats/month1-04/

不渡り実数値についても、1か月ごとに集計し、しっかりと公表してくれています。

↓

引用元:https://www.zenginkyo.or.jp/stats/month1-04/

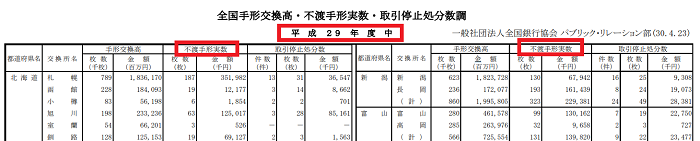

今回は、1年まるまる、の数値を確認したいため、直近では、平成29年分のデータを確認してみます。

↓

引用元:https://www.zenginkyo.or.jp/fileadmin/res/abstract/stats/month1_04/tegataz1168.pdf

都道府県別となっているデータを全国集計した箇所を見てみると、

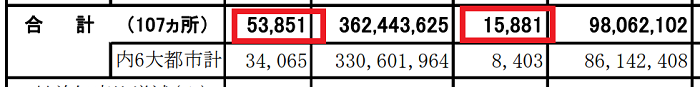

引用元:https://www.zenginkyo.or.jp/fileadmin/res/abstract/stats/month1_04/tegataz1168.pdf

- 平成29年度中に手形交換所に持ち出された手形、合計約53,851千枚(5385万枚)のうち、

- 15,881枚の手形で、不渡りが発生。

- 不渡りが発生した手形は、全手形のうち、0.029パーセントに相当する。

ということが分かります。

限りなく低い確率ではありますが、決してゼロではない。

この点を、失念するわけにはいかないでしょう。

本ファンドは、二重の約束手形構造となっている。

前述も致しました通り、

- 売却先Aから事業者DMへの、営業設備の代金の支払いも、約束手形によりますし、

- 事業者DMから事業者Cへの返済も、約束手形による、とされています。

この点についても、本ファンドに固有の事情として、留意が必要でしょう。

maneoと事業者Cとの間の融資契約は、ノンリコースとなっている。

下記の明記があります。

maneo社と事業者Cの融資契約は「責任財産限定特約付」融資(ノンリコースローン)

の取扱いとして対応します。

事業者Cの返済原資は、事業者Cを貸付人・事業者DMを借入人とする本件貸付債権に限定され、

事業者Cがmaneo社に返済できなくなった場合でも、

事業者Cの保有する他の財産に対する強制執行はできません。

引用元:https://www.maneo.jp/apl/fund/detail?fund_id=6424

maneoの関連会社である事業者Cは、事業者DMに対する貸付債権以外にも、いろいろな資産を持っている可能性がありますが、それにも関わらず、万が一、事業者DMから事業者Cへの返済が滞り、これによって事業者Cからmaneoへの返済が滞った場合において、maneoとしては、事業者Cのその他の資産(=事業者DMに対する貸付債権以外の資産)には、タッチできない、という事です。

リスク・リターンのバランスを、最終的に、どのように勘案するか。

前述も致しました通り、無担保・無保証もののファンドとしては、利回りは、ごく凡庸な印象です。

約束手形によって行われる支払いが、無事に決済される確率は、極めて高いが、それは必ずしも、本ファンドに組み込まれて約束手形が、100パーセント、無事に決済されることを、意味しているわけではない。

その点を含めて、私たち個人投資家個々人において、慎重かつ綿密に、検討を行うことが求められるものと思います。

本ソーシャルレンディングファンド検証のまとめ

ソーシャルレンディング各社の過去ファンドを検証し、各社の特徴や、ソーシャルレンディングファンドごとの特色、そして、ファンド概要の読み解きのヒントを探る本シリーズ。

今回は、maneo(マネオ)のソーシャルレンディングファンド「事業性資金支援ローンファンド1331号」を題材に、検証をさせて頂きました。

しつこいようで申し訳ありませんが、

本記事文中の表現は、いずれも、私のごく個人的な意見に過ぎません。

その点は、くれぐれも、ご承知おきください。

しかし、あくまでも、その限りにおいて、

少しでも、「これからソーシャルレンディング投資を始めてみよう」とお考えの読者様にとり、

ファンド概要の読み込みの具体例として、ご参考になさって頂ける内容と出来たのであれば、嬉しい限りです。

なお、私は現在、国内23社のソーシャルレンディング事業者に、資金を分散投資中であり、

本記事にて取り上げた業者のファンドにも、出資をしています。

そんな私が、国内23社中、厳選した数社のみ、「おすすめ事業者」としてご紹介しておりますのが、下記の別記事となります。

お時間ございましたら、ぜひご覧ください。

↓

【ソーシャルレンディングのおすすめ会社はどこですか?】23社分散投資中の筆者が、ソーシャルレンディング投資初心者の読者様におすすめする、厳選3社がこちら。

それでは、本記事はここまで。

また次回の記事にて、お会い致しましょう。

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは