【ソーシャルレンディングファンド分析】クラウドクレジット「【為替ヘッジあり】東欧金融事業者支援ファンド76号」の場合。

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

ソーシャルレンディング各社の過去ファンドを題材に、各社の特徴や、ファンドごとのリスク・リターンのバランス等を検証する本企画。

今回は、クラウドクレジットが2018年に資金募集を行ったソーシャルレンディングファンド、「【為替ヘッジあり】東欧金融事業者支援ファンド76号」を題材に、読み解きを進めて参りましょう。

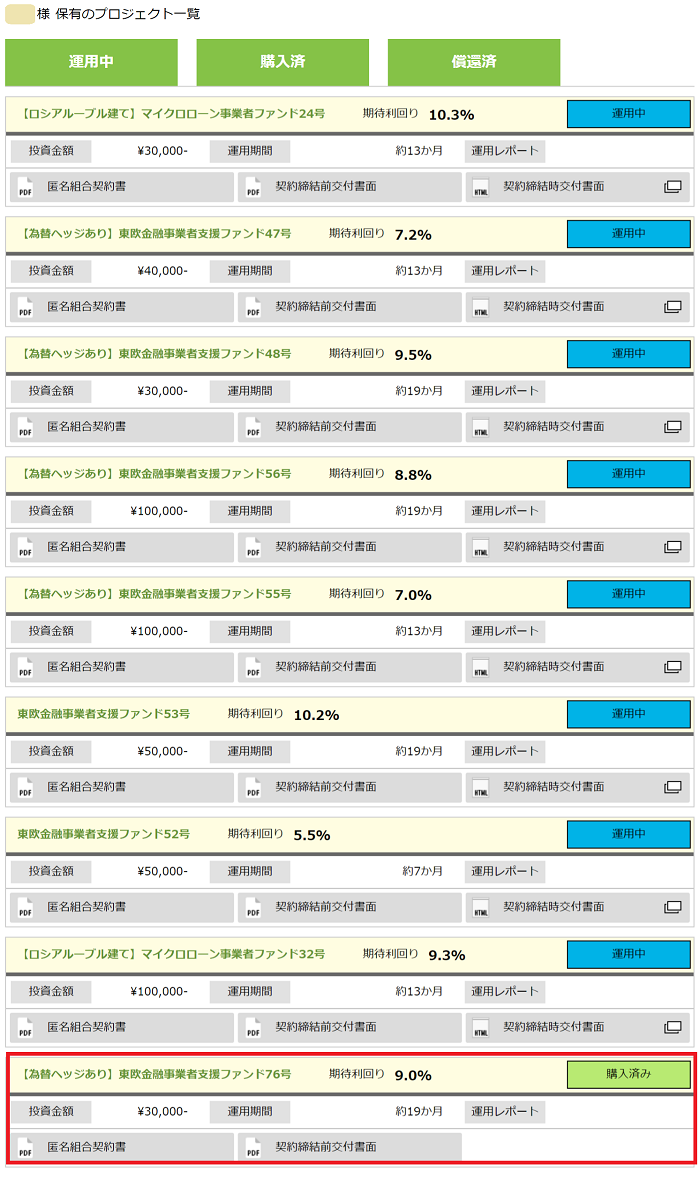

投資申し込み完了のエビデンス

本ファンドについては、私も個人的に出資をしています。

クラウドクレジットのマイページ、「保有ファンド一覧」からのスクリーンショットがこちら。

↓

引用元:https://crowdcredit.jp/mypage/investmentrecord/

本ファンドの概要

クラウドクレジットのホームページ(https://crowdcredit.jp/fund/detail/526)から確認した、本ファンドの概要としては、下記の通りです。

なお、本ファンドから貸付を行う「案件1」及び「案件2」のうち、主たる事業である「案件1」、すなわち、A社グループへの貸付事業に関して、下記、詳説をさせて頂きます。

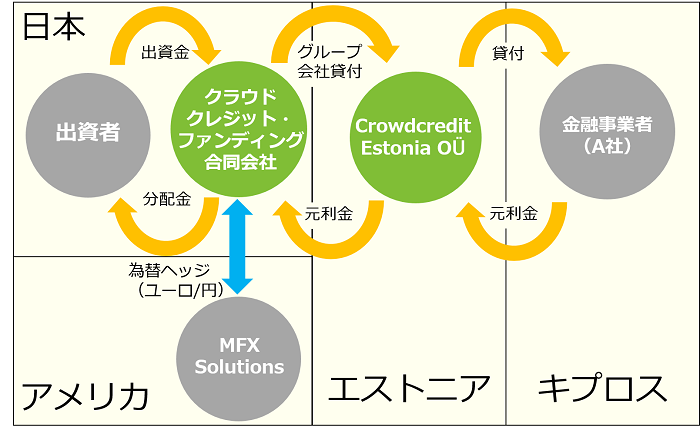

本ファンドのスキーム図

引用元:https://crowdcredit.jp/fund/detail/526

資金の借り手

東欧を拠点に事業を展開する金融事業者(A社)グループのキプロス籍の持ち株会社(親会社)が、本ファンドからの資金の借り手です。

引用元:https://crowdcredit.jp/fund/detail/526

同社は、わたしが別途投資をしているクラウドクレジット(Crowd Credit)の以下の別ファンドの借り手と、同一です。

- 【為替ヘッジあり】東欧金融事業者支援ファンド47号

(https://crowdcredit.jp/fund/detail/343) - 【為替ヘッジあり】東欧金融事業者支援ファンド48号

(https://crowdcredit.jp/fund/detail/344) - 【為替ヘッジあり】東欧金融事業者支援ファンド56号

(https://crowdcredit.jp/fund/detail/403) - 【為替ヘッジあり】東欧金融事業者支援ファンド55号

(https://crowdcredit.jp/fund/detail/402) - 東欧金融事業者支援ファンド52号

(https://crowdcredit.jp/fund/detail/400) - 東欧金融事業者支援ファンド53号

(https://crowdcredit.jp/fund/detail/401)

貸付資金の総額

当初販売金額としては、2,500万円を予定している、とのこと。

上述致しました通り、本ファンドの主たる事業としては、A社グループへの融資であることが、明記されていますから、資金の大部分は、A社グループへと貸し付けられるものと推察されます。

引用元:https://crowdcredit.jp/fund/detail/526

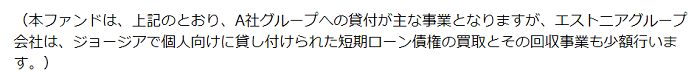

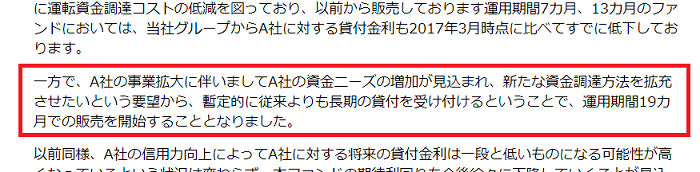

借り手の資金使途

A社グループが、本ファンドから借り入れた資金を、具体的に何に活用するのか、については、ファンド詳細には、これといって、明記は見当たりませんでした。

もっとも、同社グループにおいては、現在、事業拡大に伴い、資金ニーズが強まっている、という趣旨の記載がありましたから、同社グループの顧客(最終債務者)への貸付用資金の原資などに活用されることが見込まれるでしょう。

引用元:https://crowdcredit.jp/fund/detail/526

貸付・運用の期間

19カ月間の貸付・運用となります。

返済原資

A社グループからクラウドクレジット(Crowd Credit)への具体的な返済の原資については、ファンド詳細ページにおいて、特段の明記が見当たりませんでした。

もっとも、同社グループの事業内容からすると、同社グループの顧客から同社グループが受け取る元利金(返済)を原資に、クラウドクレジット(Crowd Credit)への元利金返済を行う予定なのであろうと、見込んでおります。

わたしたち個人投資家の期待利回り

9.0%とのこと。

ファンドの最低投資額

1万円から投資可能でした。

本ソーシャルレンディングファンドのポイント

私が考える、本ソーシャルレンディングファンドのポイントは、下記の通りです。

なお、あくまでも、私の個人的な見解です。

東欧金融事業者支援ファンドの過去実績

クラウドクレジットは、各ファンドシリーズの過去実績の公開に積極的であり、

東欧金融事業者支援ファンドの過去実績についても、WEB上で公開されています。

↓

引用元:https://crowdcredit.jp/operation/index/6

あくまでも、満期を迎えた号についての報告情報が記載されているのみですので、情報量に制約がありますが、

少なくとも、出資往時、私が確認した限りにおいて、本シリーズ(東欧金融事業者支援ファンド)に関し、「為替ヘッジ付」の号で、リターンがマイナス決着となったものは見受けられませんでした。

※実際の出資をご検討為さる場合、必ず読者様ご自身にて、最新の情報をご確認下さい。

なお、本シリーズのファンドの場合でも、「為替ヘッジなし」の場合は、ブレグジットとタイミングが重なった号等において、マイナス実績があります。

「為替ヘッジなし」の宿命ですね…。

ただし、そうした大規模な為替変動が無い場合、却って為替ヘッジ無タイプのほうが、為替ヘッジ有タイプと比べ、最終リターンが大きい、というケースもあります。

総じて言えば、

- 為替ヘッジ有り

→マクロレベルの為替動向の影響を受けにくい。

当初の目論見利回りと、最終的な着地利回りが、概ね、近しい数値となるケースが多い。 - 為替ヘッジ無し

→当然、為替変動の影響を大きく受ける場合がある。

その分、大きな為替差益を享受できるケースもありますし、逆に、為替差損を被るケースもあります。

東欧金融事業者支援ファンドシリーズの場合、「為替ヘッジあり」タイプ、「為替ヘッジなし」タイプの双方が、ごく頻繁にリリースされています。

どちらを選択するかは、個々の投資家の判断に委ねられるわけですが、

少なくとも、私個人としては、多くの場合、「為替ヘッジあり」を選択しています。

その分、為替差益を享受する可能性を放棄してしまっているわけですが、同時に、為替差損を被るリスクをヘッジしています。

- 私の中で、ソーシャルレンディング投資は、比較的安定的に、ある程度目論見の立った利回りを実現していくことが目的であるため、為替差益ボーナスを狙うよりは、為替差損リスクをヘッジするほうが大切であり、

- かつ、為替差益を狙いたい場合は、素直に、スプレッドの小さいFX口座で、FXを楽しめばいいかな、と考えているのが、

上記判断の主たる理由です。

勿論、あくまでも私見です。

本シリーズの運行状況

満期を迎えた各ファンドの過去実績は、上述の方法で確認できますが、

いまだ満期を迎えていない号については、「償還時のリターン予想」から、現状の運行状況を確認出来ます。

↓

引用元:https://crowdcredit.jp/operation/index/2

出資往時は、下記、6月30日時点での予測情報がアップされていました。

本シリーズ(東欧金融事業者支援ファンド)については、一応、順調に運用されている模様がうかがえます。

↓

引用元:https://crowdcredit.jp/operation/entry/264/2

本ソーシャルレンディングファンド検証のまとめ

ソーシャルレンディング各社の過去ファンドを検証し、各社の特徴や、ソーシャルレンディングファンドごとの特色、そして、ファンド概要の読み解きのヒントを探る本シリーズ。

今回は、クラウドクレジットのソーシャルレンディングファンド「【為替ヘッジあり】東欧金融事業者支援ファンド76号」を題材に、検証をさせて頂きました。

しつこいようで申し訳ありませんが、

本記事文中の表現は、いずれも、私のごく個人的な意見に過ぎません。

その点は、くれぐれも、ご承知おきください。

しかし、あくまでも、その限りにおいて、

少しでも、「これからソーシャルレンディング投資を始めてみよう」とお考えの読者様にとり、

ファンド概要の読み込みの具体例として、ご参考になさって頂ける内容と出来たのであれば、嬉しい限りです。

なお、本記事でご紹介した「クラウドクレジット」は、大手商社「伊藤忠商事」等からの出資を受け、諸外国の事業者への貸付を行う、日本でも有数のソーシャルレンディング事業者です。

本記事執筆本日現在、私は23社の国内ソーシャルレンディング事業者に資金を分散しておりますが、

同社は私にとり、最も多くの資金を投じさせて頂いている事業者のひとつでもあります。

本記事をお読みになり、

「クラウドクレジット、とりあえず口座だけでも開いてみるかなー」という方は、

こちらの公式ページからどうぞ。

↓

クラウドクレジット![]() (公式)

(公式)

口座開設手続きはシンプルですが、ご不安な場合は、こちらの過去記事もご参照下さい。

↓

[blogcard url=”https://social-lending.online/sl-companies/crowd-credit/kouzakaisetu-cc/”]

それでは、本記事はここまで。

また次回の記事にて、お会い致しましょう!

追伸:

国内の主要ソーシャルレンディング事業者を、利回りや、規模、担保設定や、投資のしやすさ、といった、複数の視座から比較した、こちらの過去記事も、おすすめです。是非、ご覧になってみてください。

↓

【比較検証】投資家数・ファンドの平均利回り、事業者としての規模、累計投融資額…。複数のアングルから、主要ソーシャルレンディング各社を横断比較。

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは