ソーシャルレンディングおすすめ会社【3社】をランキング形式で徹底比較

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

目次

ランキング&比較対象となるソーシャルレンディングおすすめ業者はこの3社。

私は現在、国内23社のソーシャルレンディング事業者に、資金を分散投資しています。

しかし、そうして投資を行っている23社のうち、

実際に、ひと様におすすめできるソーシャルレンディング事業者、というのは、相当、限られます。

私の個人的な考えでは、私が現在出資している23社中、おすすめできるソーシャルレンディング事業者、というと、3社だけです。

今回のランキング&比較対象となるソーシャルレンディング大手3社、1社ずつ、ご紹介していきます。

比較対象となるソーシャルレンディングのおすすめ会社【1社目はこちら】

最初におすすめさせて頂くソーシャルレンディング会社は、クラウドクレジット![]() です。

です。

引用元:クラウドクレジット

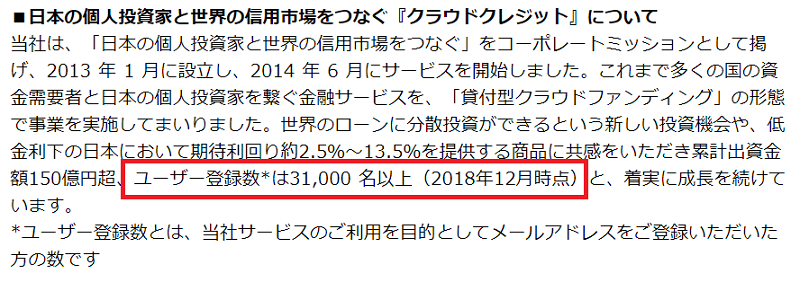

投資家登録数は、2018年10月16日付けの同社プレスリリースの時点で、既に30,000名を突破したことが明らかにされており、

累計での融資出資金額は、2018年11月の時点で、140億円を突破しています。

※いずれも、同社からの公式リリース情報に拠ります。

私自身、これまでに、同社の合計10案件へと出資を行っており、

私のソーシャルレンディング投資ポートフォリオのうち1割強は、同社への出資が占めています。

今となっては懐かしいですが、

かつて、私がソーシャルレンディング投資を始めた時に、

一番最初に投資口座を開設したのも、クラウドクレジット![]() でした。

でした。

本ソーシャルレンディング会社のおすすめ理由1【名だたる国内有力企業からの出資】

ソーシャルレンディング会社の対外信用力を測るには、当該ソーシャルレンディング会社に対して出資している、「出資元企業」に着目することが効果的です。

特に、出資元企業が上場企業である場合、出資元企業は、自身の株主に対して、当該ソーシャルレンディング会社への出資理由について、明確な説明責任を負います。

すなわち、そうした有力企業から出資を受けている、ということは、当該ソーシャルレンディング会社の対外信用力の高さを表していると言えます。

クラウドクレジット![]() の場合、本記事執筆本日現在の時点で、既に、日本国内の名だたる一流企業から、出資を受けていることが知られてます。

の場合、本記事執筆本日現在の時点で、既に、日本国内の名だたる一流企業から、出資を受けていることが知られてます。

代表例としては、

日本を代表する世界的総合商社である、伊藤忠商事や、

↓

引用元:伊藤忠商事株式会社

第一生命、

↓

引用元:第一生命保険株式会社

最近では、世界的なコミュニケーションアプリ「LINE」の関連会社、LINE Venturesからの出資も、大きな話題となりました。

↓

引用元:クラウドクレジット

こうした一流企業群からの出資受けは、クラウドクレジット![]() の対外信用力の高さを裏付けるものとして、広く注目されています。

の対外信用力の高さを裏付けるものとして、広く注目されています。

本ソーシャルレンディング会社のおすすめ理由2【社内独立組織としての「投資管理部」の存在】

まず、大前提として、

ソーシャルレンディング会社の主たる収入源は、ファンドの管理手数料であり、

これは当然、案件の組成数や、各ファンドが集めた資金の多寡と比例します。

この結果、ともすれば、

各案件の細かな安全性をないがしろにしてまで、ファンドの大量組成を行いたい、というインセンティブが、各ソーシャルレンディング会社には、働きがちです。

実際、具体的な会社名を挙げることは差し控えますが、まるで「下手な鉄砲、数打ちゃ当たる」とでも言わんばかりに、

投資家メリットの薄そうなファンドを、極めて頻繁に、多量に組成・提供しているソーシャルレンディング会社も、ちらほら、散見されます。

こうした中、クラウドクレジット![]() においては、国内ソーシャルレンディング会社の中では先進的な取り組みとして、社内の独立部門として、「投資管理部」を設置しています。

においては、国内ソーシャルレンディング会社の中では先進的な取り組みとして、社内の独立部門として、「投資管理部」を設置しています。

その際のプレスリリースがこちら。

↓

引用元:クラウドクレジット

社内の営業部門と、敢えて相互に牽制し合う事で、

会社全体が、売上高・営業利益第一主義に走らぬよう、バランスを取る機能が期待されます。

非上場でありながら、このような内部相互牽制機能を設けている点は、私が同社をおすすめする理由の一つでもあります。

また、2018年8月には、

「投資管理部」に続き、社内統治の強化を目的とした、「内部監査室」の設置を行ったことも、大きな話題となりました。

↓

引用元:クラウドクレジット

わたしたち個人投資家の立場からすれば、

お金を預ける以上、当該ソーシャルレンディング会社の企業統治体制は、当然、十全であってもらわないと困るわけです。

このように、コーポレートガバナンス強化に力を入れている点も、私がクラウドクレジット![]() を個人的に高く評価している理由のひとつです。

を個人的に高く評価している理由のひとつです。

本ソーシャルレンディング会社のおすすめ理由3【為替ヘッジ有無・運用期間長短・投資対象国、等、充実のファンド群】

クラウドクレジット![]() のホームページでは、日ごろより、多種多様な案件が公開・提供されています。

のホームページでは、日ごろより、多種多様な案件が公開・提供されています。

↓

引用元:クラウドクレジット

各案件の説明は至極的確であり、わたしたち個人投資家としては、各ファンドの基本的な吟味を、スムースに執り行うことが出来ます。

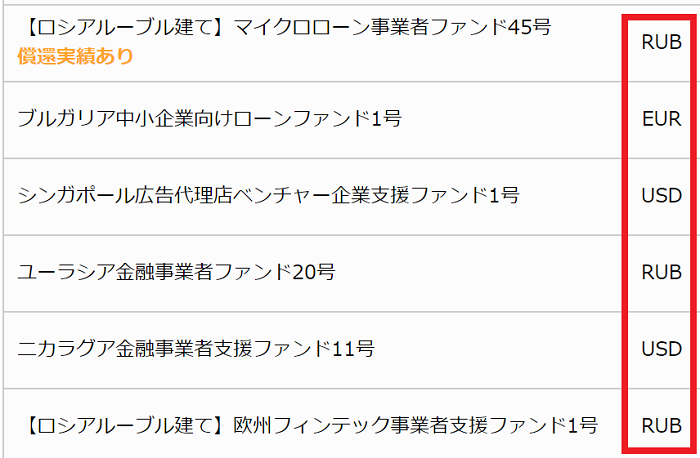

各案件がどこの国の通貨に依拠しているのか、については、このように明記されていますし、

↓

引用元:クラウドクレジット

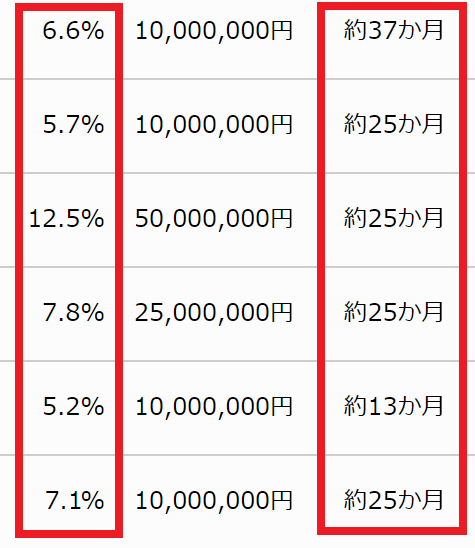

期待利回り・運用期間長短も、すぐに把握できます。

↓

引用元:クラウドクレジット

為替ヘッジ有無や、貸付期間長短、運用利回り等の諸条件は、ファンドによって様々な特色があり、

わたしたち個人投資家としては、個々人のリスク許容度に応じ、

納得のいく案件を、じっくりと選び抜くことが出来ます。

これもまた、私が本ソーシャルレンディング会社をおすすめする理由のひとつです。

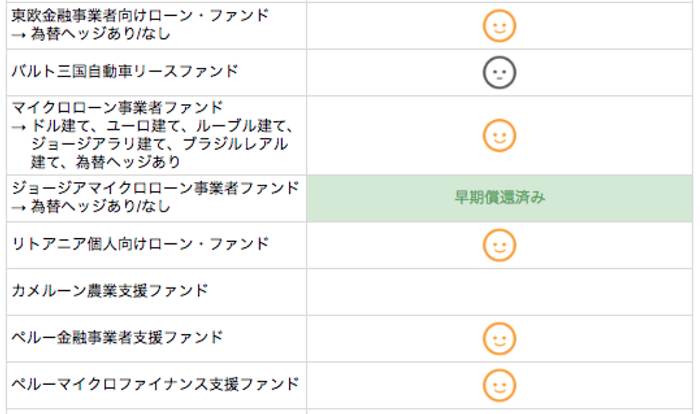

本ソーシャルレンディング会社のおすすめ理由4【各ファンドシリーズの満期償還実績、及び運行状況の公開姿勢】

クラウドクレジット![]() の場合、このように、満期償還が為されたファンドの損益実績について、オンラインで広く公開されています。

の場合、このように、満期償還が為されたファンドの損益実績について、オンラインで広く公開されています。

↓

引用元:クラウドクレジット

各ファンドはシリーズとして提供されていますから、同一シリーズの過去案件の満期償還実績を確認することによって、現在資金募集しているファンドに対して出資するかどうか、を、合理的に検討することが可能です。

また、満期償還を迎えたファンドだけでなく、現在運行中のファンドについても、当初目論見通りに運行が為されいるか、それとも、マクロ情勢等の影響により、何らかの悪影響を受けているか、等といった情報が、一覧で把握できるようになっています。

↓

引用元:クラウドクレジット

わたしたち個人投資家としては、

- 各ファンドシリーズの、満期償還済み分の実績と、

- 同シリーズの、現在運行中のファンドの運用状況とを、並列で確認することによって、

より合理的に、かつリアルタイムの出資判断を行うことが出来るようになります。

実際問題として、このような情報公開をきちんと行っていないソーシャルレンディング会社、というのは、たくさん存在しますし、

逆に言えば、実績等を公開したくとも、公開に耐えうるだけの実績がないソーシャルレンディング会社も、多数、実在します。

比較対象となるソーシャルレンディングのおすすめ会社【2社目はこちら】

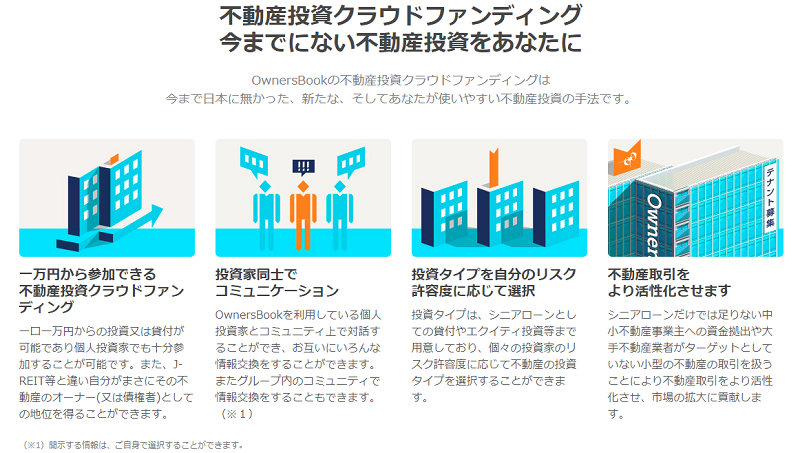

続いて、2社目におすすめさせて頂くソーシャルレンディング会社は、OwnersBookです。

前述のクラウドクレジットと同様、本記事での比較・ランキングの対象となります。

日本国内の不動産にメインで投資するソーシャルレンディング会社です。

引用元:OwnersBook

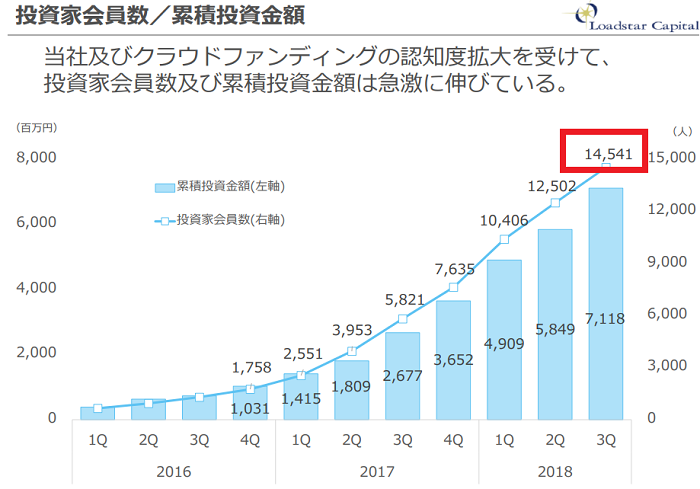

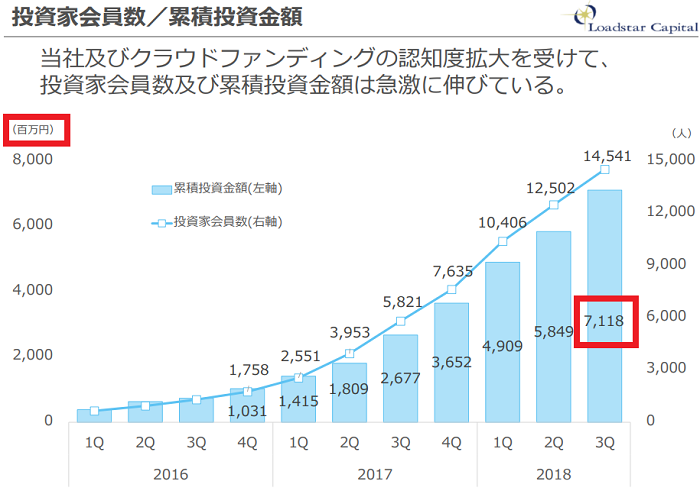

運営会社であるロードスターキャピタル株式会社(東証マザーズ上場)が、2018年11月5日に公開した、「2018年12月期 第3四半期 決算説明資料」において、

累計投資家登録数が14,000人を突破していることが報告されており、

かつ、累計投資額については、既に70億円を突破済みであることが公表されています。

前掲のクラウドクレジット![]() と同じく、私がソーシャルレンディング投資を始めたころから、出資を行っているソーシャルレンディング会社であり、

と同じく、私がソーシャルレンディング投資を始めたころから、出資を行っているソーシャルレンディング会社であり、

本日現在、私のソーシャルレンディング投資ポートフォリオのうち、ちょうど1割程度を、OwnersBookのファンドへの出資が占めている、という状態です。

本ソーシャルレンディング会社のおすすめ理由1【全案件に不動産担保付き】

各ファンドの担保設定の状況については、ソーシャルレンディング会社によって、まちまちですし、同じソーシャルレンディング会社の中でも、いろいろ、というのが実情です。

そうした中、OwnersBookに限っては、必ず、すべての案件において、国内不動産担保が付いている、という特長があります。

国内ソーシャルレンディング会社の中には、「無担保・無保証」タイプの案件を組成・提供している会社も少なくない中、

全案件不動産担保付きというのは、各ファンドの安全性を確保する上で、大きなアドバンテージといえます。

勿論これまで、同社ファンドにおいて、貸し倒れのような事態は、1件も発生していません。

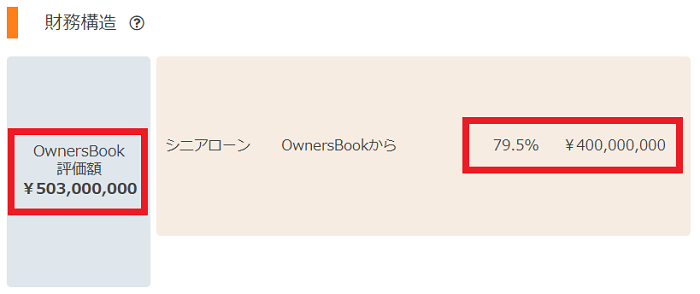

また、担保権が設定される不動産の評価額や、貸付総額との間のバランス(LTV値。詳しくは後述します。)については、各案件ごとに、きちんと公開されています。

例えば、4億円以上の出資金を集めたこちらのファンドの場合、

↓

引用元:OwnersBook

担保物となる不動産の評価額は、5億円強、これに対して、OwnersBookからの貸付額4億円は、79パーセント強程度に相当する、という旨が、

案件概要ページにおいて、明記されています。

↓

引用元:OwnersBook

わたしたち個人投資家としては、こうした情報をベースに、各案件の安全性・リターンの妥当性を見極めたうえで、

合理的な出資是非判断を行うことが出来るわけです。

この点は、私が本ソーシャルレンディング会社をおすすめする、大きな理由のひとつです。

本ソーシャルレンディング会社のおすすめ理由2【LTV(Loan to Value)値が堅実】

LTV値とは、借り手が所有する資産(主に、不動産)に担保権を設定したうえで融資を行う場合の、当該融資の安全性を測る基準の一つであり、

担保物となる不動産の評価額に対して、貸付総額が、どの程度の割合に達するか、を表します。

例えば、1億円の評価額の担保物に抵当権を設定し、7,000万円の貸し付けを行う、という場合、

当該貸し付け事業のLTV値は、70パーセント(7,000万円÷1億円=0.7)、と計算されます。

上記したように、OwnersBookの場合、担保権が設定される各不動産の評価額が、各ファンド詳細ページにて公開掲載されている関係で、

わたしたち個人投資家としては、自力で、ごく平易に、LTV値の計算が可能です。

なお、私がこれまで確認してきた限りにおいて、OwnersBookの場合、先順位無の第一順位抵当権案件のケースで、大体8割弱程度のLTV設定としているケースが多いです。

他のソーシャルレンディング会社の場合、9割程度のLTVとしているところも多いので、

この点を考えると、ソーシャルレンディング会社としてはかなり安全性重視・コンサーバティブな設計といえます。

わたしたち個人投資家の目線に立てば、LTV値というのは、低ければ低いほど、安全性が高いと言えます。

これに対して、ソーシャルレンディング会社としては、(管理手数料・報酬の兼ね合いで)出来るだけ、めいっぱいまで貸し付けたい、というインセンティブが働きがちなところ。

そうした中にも関わらず、これだけ保守的・堅実なLTV値に抑えてくれている、というのは、高く評価できるポイントだと思います。

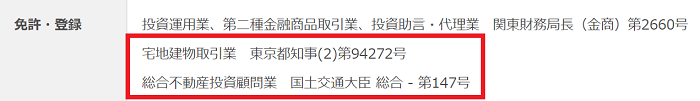

本ソーシャルレンディング会社のおすすめ理由3【上場企業による運営】

OwnersBookを運営しているのは、「ロードスターキャピタル株式会社」という法人です。

同社は、東証マザーズの上場企業です。

↓

引用元:ロードスターキャピタル株式会社

国内ソーシャルレンディング会社の多くが、ベンチャー企業クラスの非上場企業であることを踏まえると、

サービス運営会社が上場企業である、という点は、かなりのインパクトを持ちます。

また、運営会社であるロードスターキャピタル株式会社は、かねてより不動産関連事業を営んでいる、不動産分野のプロフェショナルです。

↓

引用元:ロードスターキャピタル株式会社

いくら「国内不動産担保が付いている」といっても、

サービス運営会社が、不動産とは縁もゆかりもないような法人な場合、

わたしたち個人投資家としては、

「担保物となる不動産の評価額の妥当性は大丈夫か?」と、不安を感じざるを得ないわけですが、

少なくともOwnersBookに限っては、その点についても、私はある程度、安心しています。

これもまた、私が本ソーシャルレンディング会社をおすすめする理由のひとつです。

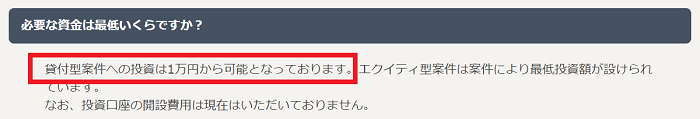

本ソーシャルレンディング会社のおすすめ理由4【各ファンドは、1万円から出資可能】

引用元:OwnersBook

↑

本記事執筆本日現在、OwnersBookへは、1ファンドあたり1万円から、出資を行うことが可能です。

ソーシャルレンディング会社の中には、数万円~10万円程度の最低出資額を定めているところが少なくない中、

これは、わたしたち個人投資家にとっては、とてもありがたい取り組みです。

比較対象となるソーシャルレンディングのおすすめ会社【3社目はこちら】

3社目におすすめさせて頂くソーシャルレンディング会社は、SBIソーシャルレンディングです。

引用元:SBIソーシャルレンディング

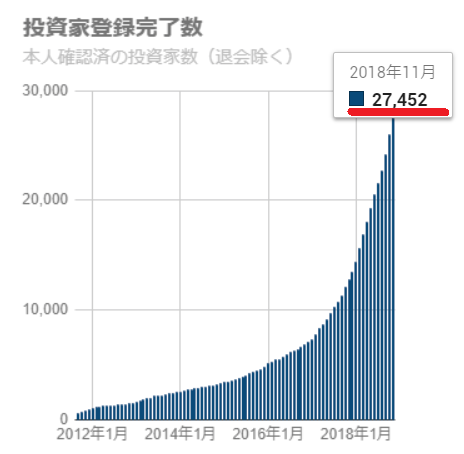

投資家登録数は、退会済みを除いたうえで、2018年11月時点で、既に27,000名を突破。

累計融資実績は、同じく2018年11月時点で、800億円強に達している、超大手会社となります。

前述のクラウドクレジット、及びOwnersBookと合わせて、本コンテンツの比較&ランキング対象となります。

本ソーシャルレンディング会社のおすすめ理由1【大手金融サービサーによる運営】

SBIソーシャルレンディングは、読んで字の通り、

かの有名なSBIグループの提供するソーシャルレンディングサービスです。

オンライン証券大手である、SBI証券や、

ネット銀行として人気のある、住信SBIネット銀行、

確定拠出年金をやっておられる方なら、SBIベネフィット・システムズの名もご存じでしょう。

まさに、日本を代表する金融サービスグループです。

本ソーシャルレンディング会社のおすすめ理由2【積極的な情報公開姿勢】

まず、大前提として、本記事執筆本日現在、貸金業法の規制の関係で、

各ソーシャルレンディング会社は、わたしたち個人投資家に対し、

資金貸付先会社の具体的な法人商号等の情報を、開示することが、許されていません。

私の見立てとして、

上記のような規制の存在を、ある種の隠れ蓑にして、

わたしたち個人投資家への情報開示に、時に必要以上に消極的になっているように見える会社も、複数、存在します。

そうした中にも関わらず、SBIソーシャルレンディングの場合、

自社のソーシャルレンディング事業に関する情報公開・開示に、極めて積極的です。

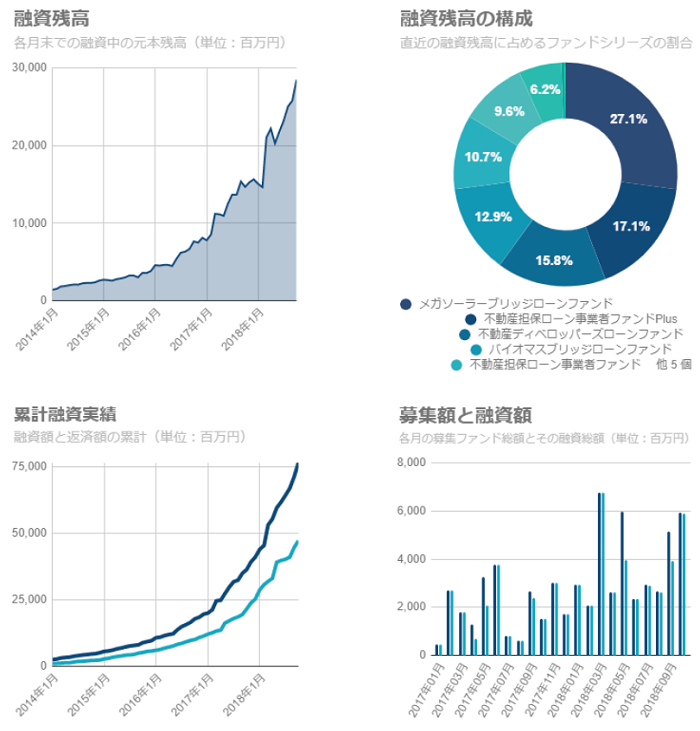

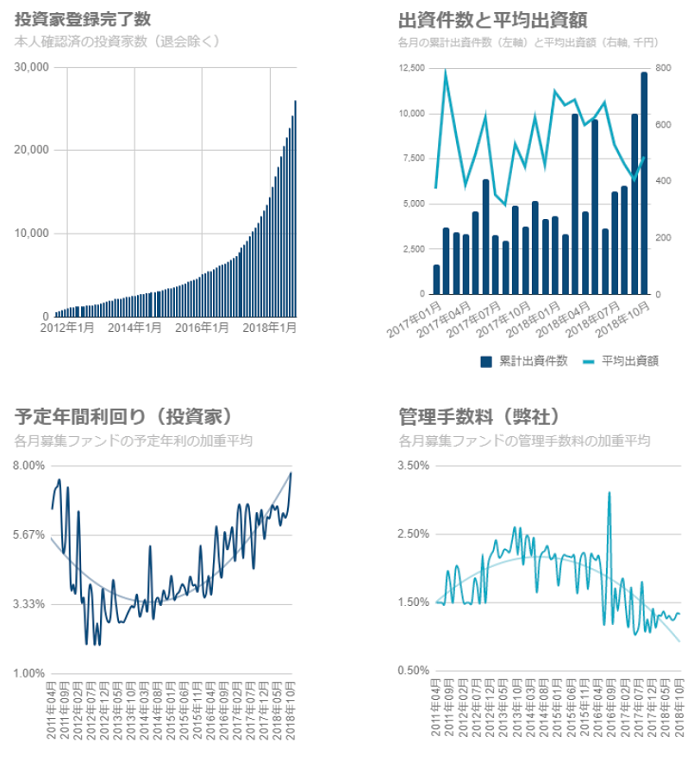

同社の「最新の実績」ページにおいては、

引用元:SBIソーシャルレンディング

↑

融資残高や、その構成比、といった情報や、

引用元:SBIソーシャルレンディング

↑

投資家の予定年間利回りや、平均出資額、等と言ったデータが、

広くオンライン公開されています。

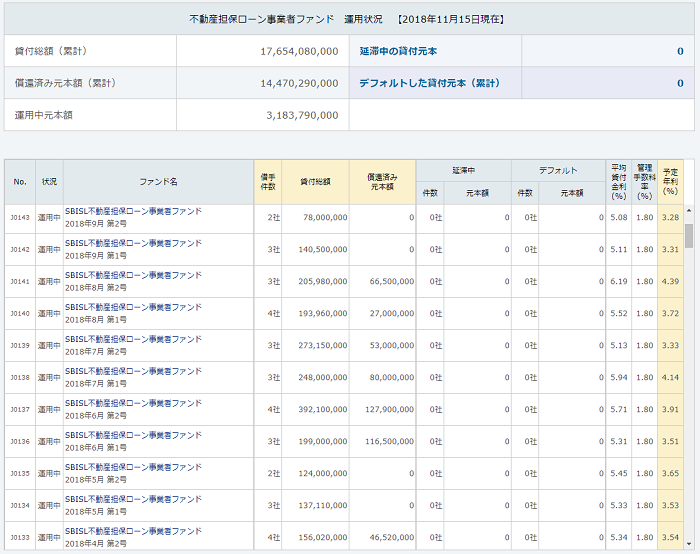

それのみならず、

引用元:SBIソーシャルレンディング

↑

このように、

これまでに組成・提供されたファンドの償還実績・運用中情報についても、

一覧で分かりやすく開示されています。

本ソーシャルレンディング会社のおすすめ理由3【1万円から出資可能な、常時募集型ファンドの存在】

SBIソーシャルレンディングの大きな特長が、

いつでも出資できる、こちらの常設型ファンドの存在です。

↓

引用元:SBIソーシャルレンディング

こちらのファンドの場合、まさに「常設型」とある通り、原則いつでも出資できるので、

他のソーシャルレンディング会社の一般的なファンドと違い、

「出資のタイミングにあわせてパソコン前で待機!」などという必要がありません。

また、上記常設型ファンドの場合、1万円からの少額出資が可能ですので、

「ちょっと手元に余裕のお金が数万円だけ、出来たから、投資しておこうかな」といったような、気軽な出資が出来るのも、大きなメリットだと、個人的には感じています。

本ソーシャルレンディング会社のおすすめ理由4【預託金制度不採用】

いささか小難しい話となりますが、ソーシャルレンディング投資には欠かせぬ基礎知識となりますので、敢えて詳説致しますと、

ほとんどのソーシャルレンディング会社の場合、ファンドに出資するためには、あらかじめ、当該ソーシャルレンディング会社に、資金をデポジット(=預託)しておく必要があります。

各ファンドへの出資は、あくまでも、デポジット金(=預託金)の金額の範囲内で行う、という形です。

これに対して、SBIソーシャルレンディングの場合、そのような預託金制度は「不採用」という立場を取っていますので、

デポジット口座への事前入金手続きは不要です(より正確には、デポジット口座そのものが存在しません)。

わたしたち個人投資家としては、

- 気に入ったファンドへと出資申込を済ませてから、

- 同額の出資資金を、SBIソーシャルレンディングに対して、期限までに振り込めばOK、

という形式となります。

その分、出資手続きも簡便ですし、

またこの場合、投資収益である分配金も、わたしたち個人投資家が日ごろから使っている銀行口座に対して、SBIソーシャルレンディングから直接送金されてきます。

この際の振込手数料については、SBIソーシャルレンディングが負担してくれています。

この点もまた、私がSBIソーシャルレンディングを気に入っている理由のひとつです。

ソーシャルレンディングおすすめ3社を【利回り】で比較&ランキング

投資である以上、「利回り」は最大の関心事のひとつ。

まずは、上掲してきたソーシャルレンディングおすすめ業者3社を、「利回り」の観点から、比較、及びランキングしてみましょう。

ソーシャルレンディング利回りランキング【第3位】

おすすめのソーシャルレンディング3社を「利回り」で比較する場合、堅めの担保設定を誇るOwnersBookは、ランキング3位となります。

まず、本日時点で私が出資している、OwnersBookのファンド一覧は、下記の通り。

↓

引用元:OwnersBookマイページ

スクリーンショット右側の「利回り(年換算)」値を平均すると、4.78パーセントとなります。

ソーシャルレンディング利回りランキング【第2位】

おすすめのソーシャルレンディング3社を利回りで比較する場合、SBIソーシャルレンディングはランキング第2位にランクイン。

本日時点で私が出資しているSBIソーシャルレンディングのファンド一覧は、下記の通りです。

↓

引用元:SBIソーシャルレンディングのマイページ

スクリーンショット右側の「予定利回り(年間)」を平均すると、5.47パーセントとなります。

※ただし、予定利回りに幅のある「不動産担保ローン事業者ファンド」については、上限の4.7パーセントで仮計算。

ソーシャルレンディング利回りランキング【第1位】

おすすめのソーシャルレンディング3社を利回りで比較する場合、ランキング第1位は、クラウドクレジット![]() となります。

となります。

まず、本日時点で私が出資・購入済のファンド一覧は、下記の通り。

↓

引用元:クラウドクレジットマイページ

表記されている期待利回りを平均すると、8.3パーセントとなります。

おすすめのソーシャルレンディング3社を、利回りで比較すると…

全情報をまとめると、下記のようになります。

- クラウドクレジット

:8.3パーセント

:8.3パーセント - SBIソーシャルレンディング:5.47パーセント

- OwnersBook:4.78パーセント

こうしてみると、おすすめのソーシャルレンディング3社を、私が出資しているファンドの「平均利回り」で比較・ランキングする場合、クラウドクレジット![]() に優位性があることが分かります。

に優位性があることが分かります。

とはいえ、私がSBIソーシャルレンディングやOwnersBookのファンドについて、「低利で、分が悪い」と考えているか、というと、そうではありません。

ファンドの具体的な良悪は、単に利回りを見るだけでなく、

- 当該ファンドのリスクと、

- 当該ファンドの期待リターン(≒利回り)

とを総合勘案したうえで、そのバランスの好悪に拠って検討すべき事柄です。

そうして考えると、

- クラウドクレジット

のファンドは、確かに高利だが、原則として無担保・無保証であるため、借り手企業からの元利金返済が滞った場合、担保権行使の対象となるような担保物が存在しない。

のファンドは、確かに高利だが、原則として無担保・無保証であるため、借り手企業からの元利金返済が滞った場合、担保権行使の対象となるような担保物が存在しない。 - これに対して、私が出資しているSBIソーシャルレンディングやOwnersBookのファンドの場合、国内不動産に担保権が設定される(もしくは、担保権に対して質権が設定される)ため、万が一、借り手が返済を滞らせた場合、当該担保物を活用した債権回収が期待できる。

という違いもあるわけです。

このあたりは、わたしたち個人投資家が、自身のリスク許容度・余剰資金の多寡などと合わせて、慎重にポートフォリオを組んでいくべきところです。

ソーシャルレンディングおすすめ3社を【規模】で比較&ランキング

続いて、私がメインで出資している、大手ソーシャルレンディング事業者3社を、

ソーシャルレンディング事業者としての「規模」に着目し、

複数の角度から、比較&ランキングしてみます。

ソーシャルレンディング【投資家登録数】比較ランキング

2018年12月現在の、投資家登録数で、大手ソーシャルレンディング3社を比較&ランキングしてみると、下記の通りとなります。

まずは比較用の元データのご紹介から。

ランキング元データ【SBIソーシャルレンディングの場合】

引用元:SBIソーシャルレンディング

↑

直近2018年11月時点データとして、退会済みを控除したうえで、27,452名、との数値公表が為されています。

ランキング元データ【クラウドクレジットの場合】

引用元:クラウドクレジット

↑

2018年12月7日付けの同社プレスリリースにて、ユーザー登録数が31,000名以上に到達したことが公表されています。

ランキング元データ【OwnersBookの場合】

引用元:ロードスターキャピタル株式会社

↑

OwnersBookの運営会社であるロードスターキャピタル株式会社が、2018年11月5日に公開した、「2018年12月期 第3四半期 決算説明資料」において、投資家登録数が14,000人を突破していることが報告されています。

おすすめのソーシャルレンディング3社を、【投資家登録数】で比較すると…

上記してきた比較用データをランキング形式でまとめると、下記のようになります。

- クラウドクレジット

:31,000名以上

:31,000名以上 - SBIソーシャルレンディング:27,452名

- OwnersBook:14,000人以上

ソーシャルレンディングのおすすめ業者3社を、「投資家登録数(ユーザー登録数)」で比較・ランキングする場合、「ガイアの夜明け」への出演等で知られるクラウドクレジット![]() がリードしている状況であることが分かります。

がリードしている状況であることが分かります。

もっとも、同じくテレビ東京系列の「ワールドビジネスサテライト」に登場したSBIソーシャルレンディングも、投資家登録数を着実に伸ばしてきています。

ソーシャルレンディング【累積投融資額】規模ランキング

続いて、各ソーシャルレンディング事業者を、「累積投融資額」のボリュームで比較・ランキングしてみましょう。

同じく、まずは比較元データのご紹介から。

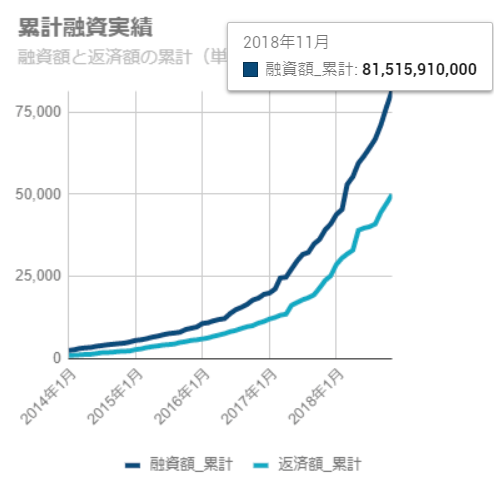

ランキング元データ【SBIソーシャルレンディング】

引用元:SBIソーシャルレンディング

↑

2018年11月の時点で、既に累計融資実績が810億円を突破したことが公表されています。

ランキング元データ【クラウドクレジットの場合】

引用元:クラウドクレジット

↑

同社ホームページにおいて、累計出資金額が150億円を突破済であることが明記されています。

ランキング元データ【OwnersBookの場合】

引用元:ロードスターキャピタル株式会社

↑

OwnersBookの運営会社であるロードスターキャピタル株式会社が、2018年11月5日に公開した、「2018年12月期 第3四半期 決算説明資料」において、累積投資金額が70億円を突破したことが報告されています。

おすすめのソーシャルレンディング3社を、【累積投融資額】で比較すると…

ソーシャルレンディングのおすすめ業者3社を、累積投資投融資額でランキングする場合、下記のようになります。

- SBIソーシャルレンディング:810億円以上

- クラウドクレジット

:150億円以上

:150億円以上 - OwnersBook:70億円以上

累積投融資額で比較する限り、SBIソーシャルレンディングが他を圧倒している状況です。

大型案件であったとしても投資家の資金を着実に集めてしまうだけの、同社の対外信用力の大きさが、強く作用したものと推察されます。

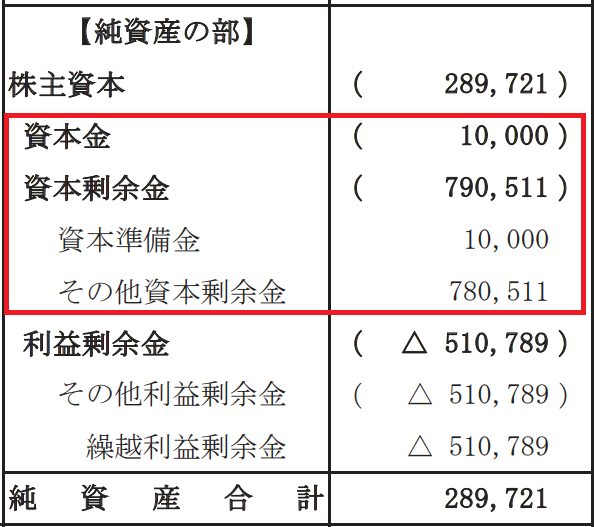

ソーシャルレンディング【資本金額】規模ランキング

続いて、各ソーシャルレンディングサービスの運営会社の、法人としての規模、すなわち、資本金等の金額で、各社を比較&ランキングしてみましょう。

※「資本金等の額」≒「資本金+資本剰余金」として勘案します。

ランキング元データ【SBIソーシャルレンディングの場合】

引用元:https://www.sbi-sociallending.jp/pages/pub

↑

2018年6月末に公開された、同社の2018年3月期計算書類にて、

資本金、資本準備金、資本剰余金を合算した金額としては、800,511千円、わかりやすく表記すると、約8億円であることが明記されています。

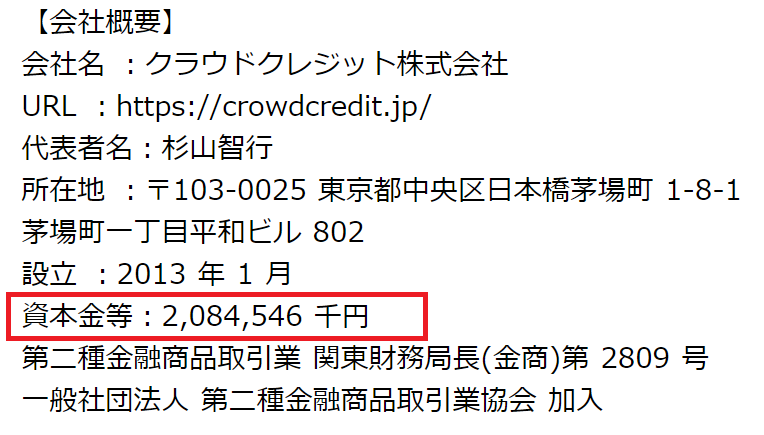

ランキング元データ【クラウドクレジットの場合】

引用元:https://crowdcredit.jp/info/detail/275

↑

2018年11月30日に公開されたプレスリリースにて、

同社の「資本金等」の金額が、2,084,546千円、わかりやすく表記すると、20億円強に達していることが、情報公開されています。

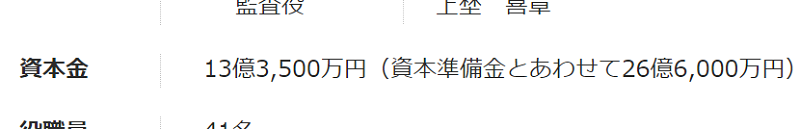

ランキング元データ【OwnersBookの場合】

引用元:https://loadstarcapital.com/ja/company/about.html

↑

同社ホームページにて、資本準備金と合わせた資本金額が、26億6,000万円であることが公表・明記されています。

おすすめのソーシャルレンディング3社を、【資本金額】で比較すると…

本記事で比較対象として取り上げているソーシャルレンディング3社を、資本金額でランキングする場合、下記のようになります。

- OwnersBook:26億6,000万円

- クラウドクレジット

:20億円強

:20億円強 - SBIソーシャルレンディング:約8億円

運営会社の資本金額でソーシャルレンディング大手3社を比較してみると、

上場企業(ロードスターキャピタル株式会社)による運営下の、OwnersBook、

及び、伊藤忠商事や第一生命、LINE Ventures等、大手企業・VC(ベンチャーキャピタル)からの出資で知られるクラウドクレジット![]() の強さが目立ちます。

の強さが目立ちます。

ソーシャルレンディングおすすめ3社を【ソフト面】で比較&ランキング

次は、カテゴリータイプ別のソーシャルレンディング事業者比較ランキングとなります。

具体的には、

- ソーシャルレンディング事業者としてのグローバル展開の度合い。

- シンプルな”投資のしやすさ”。

- 不動産担保設定率をベースにした、担保メリットの多寡。

上記3つの指標から、大手ソーシャルレンディング3社を比較・ランキングしてみます。

ソーシャルレンディングランキング2018【グローバル度編】

私の見立てでは、少なくとも、グローバル度、すなわち、投資対象国の分散程度で、おすすめのソーシャルレンディング3社を比較する場合、2018年現在、クラウドクレジット![]() が他のソーシャルレンディング業者を圧倒していると言えるでしょう。

が他のソーシャルレンディング業者を圧倒していると言えるでしょう。

引用元:クラウドクレジット

↑

クラウドクレジット![]() の場合、原則すべてのファンドが、国外の事業者向けの投融資を行う案件となっており、

の場合、原則すべてのファンドが、国外の事業者向けの投融資を行う案件となっており、

その投資対象国は、極めて広く分散されています。

これと比較し、少なくとも、2018年現在においては、SBIソーシャルレンディングやOwnersBookの場合、投資対象はあくまでも日本国内に(良くも悪くも)限定されています。

ソーシャルレンディングランキング2018【投資利便性編】

おすすめのソーシャルレンディング3社を、投資利便性、すなわち、「投資のしやすさ」の観点から比較・ランキングするのであれば、

私としては個人的に、SBIソーシャルレンディングに一日の長があるように感じています。

その最大の理由は、2018年12月現在、他のソーシャルレンディング会社には存在せず、SBIソーシャルレンディングにおいてだけ組成・提供されている、常設型ファンドの存在です。

↓

引用元:SBIソーシャルレンディング

他のソーシャルレンディング会社が組成・提供する、一般的なファンドと異なり、

原則としていつでも、出資申込を行うことが可能です。

また、最低投資額としても、1万円からの少額出資が可能である点は、大きな魅力です。

ソーシャルレンディングランキング2018【担保メリット編】

組成されているファンドの、担保メリット、具体的には、「国内不動産への担保設定率」、という観点で、おすすめのソーシャルレンディング3社を比較・ランキングする場合、私の目から見ると、少なくとも2018年現在時点においては、OwnersBookの強さが目立ちます。

引用元:OwnersBook

↑

同社の場合、組成・提供されている全てのファンドに、日本国内の不動産が、担保として供されています。

これに対し、クラウドクレジット![]() の場合、各ファンドは原則として無担保・無保証ですし、

の場合、各ファンドは原則として無担保・無保証ですし、

SBIソーシャルレンディングの場合であっても、担保設定はあくまでもケースバイケースです。

まとめ

いかがでしたでしょうか。

文中記載事項には、私の個人的な所見も、多く、含有されておりますが、

あくまでも、その限りにおいて、少しでも、

「これから、ソーシャルレンディング、始めてみよう!」

とお考えの読者様にとって、ご参考と為さって頂ける内容と出来たのであれば、幸甚です。

ファンドの平均利回りや、資本金額や投資家登録数といった「規模」、投資初心者へのおすすめ程度等々、いろいろな確度から、国内の有力ソーシャルレンディング事業者をランク付けした、こちらの過去記事も、是非ご参照下さい。

↓

大手ソーシャルレンディング事業者を、ブログ筆者が徹底ランキング。ファンド利回り&投資対象国分散度&不動産担保メリット、ユーザー数や資本金額規模等、様々なアングルから人気ソーシャルレンディング事業者を厳選ランキング。

それでは、本記事はここまで。

また次回の記事にて、お会いいたしましょう!

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは