クラウドクレジットのソーシャルレンディングファンド「東欧(東ヨーロッパ)金融事業者支援ファンド」の利回りがV字回復(ただし将来は?)

個人投資家Y.K氏。

2018年初旬からソーシャルレンディング投資を始め、約1年ほどが経過。

合計20社以上のソーシャルレンディング事業者に投資口座を開設し、累計投資額は400万円以上。

30代男性会社員・首都圏在住。

目次

クラウドクレジットの人気ファンド「東欧(東ヨーロッパ)金融事業者支援ファンド」とは

満期償還実績も多い、クラウドクレジットの人気ファンドシリーズのひとつです。

同ファンドの特徴

引用元:https://crowdcredit.jp/fund/

↑このように、利回りが高い事に加え、

- 13か月物 or 19か月物

- 為替ヘッジ付き or 為替ヘッジ無し

等を、わたしたち個人投資家が、自ら、チョイス・ピックアップする事が出来るのが特徴です。

ちなみに私の場合、貸出期間はさほど気にしませんが、

為替有無については、基本的に「為替ヘッジ有り」を選択するようにしています。

勿論その分、為替差【益】の機会を逸失することになりますが、少なくとも、ソーシャルレンディング投資においては、為替差【損】のリスクを取りたくない、と考えているからです。

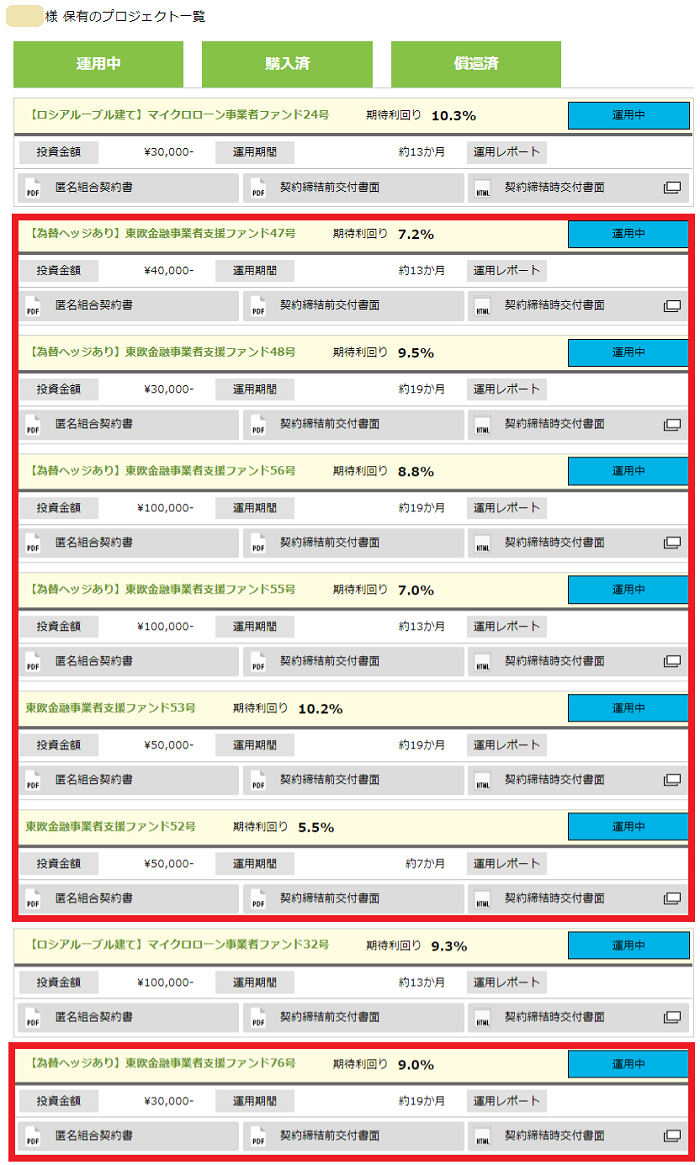

※ご参考までに、私の出資しているクラウドクレジットのファンド一覧を下記しておきます。

↓

引用元:https://crowdcredit.jp/mypage/investmentrecord/

当ファンドシリーズの借り手(ボロワー)

引用元:https://crowdcredit.jp/fund/detail/573

↑各ファンド(各号)の資料を読み込んでいくとすぐ分かりますが、こちらの企業(※正確には、同社の持ち株会社)であることが多いですね。

ポーランド、チェコ、デンマーク、メキシコ、ラトビア、ジョージアといった地域において、個人向けローン事業を展開している事業者です。

急落→V字回復した利回り

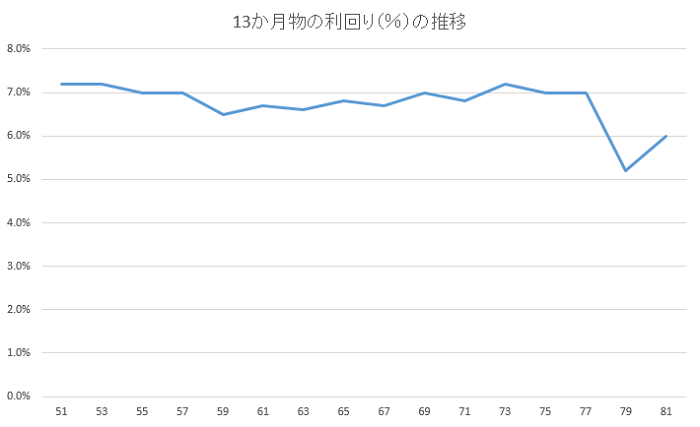

同ファンドシリーズの利回りの推移をまとめたのがこちらです。

13か月物

引用元:クラウドクレジット(https://crowdcredit.jp/)のファンド資料から数値を抽出し、筆者がグラフ化

横軸は、各ファンドの号数となっています。

概ね7パーセント前後で安定的に推移してきた利回りが、79号では5パーセント程度まで急落。

本記事執筆本日現在の最新号である81号では、6パーセント程度までV字回復しましたが、この後の展開(利回りが上方に回帰していくのか、下方へ展開していくのか)が不明、という状態です。

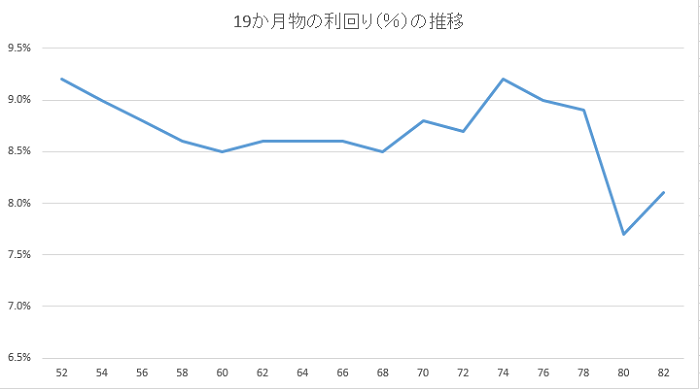

19か月物

引用元:クラウドクレジット(https://crowdcredit.jp/)のファンド資料から数値を抽出し、筆者がグラフ化

70号~74号にかけて、短期的に上昇を見せた利回りが、80号では一気に急落。

最新82号で多少回復しているものの、13か月物と同様、このまま利回りが回復していくのか、どうなのか、はっきりとした見通しが難しい状況です。

このように急変化を遂げている、東欧(東ヨーロッパ)金融事業者支援ファンドシリーズの利回り。

背景には、どんな事情があるのでしょうか。

借り手の信用力向上が利回り低下を招く

本ファンドシリーズのボロワー(借り手企業)については、各ファンド詳細ページにおいて、下記のような情報が公開されています。

加えて、A社グループは2017年3月にアフリカ地域の大手銀行持ち株会社から総額21百万ユーロの出資を受けたとの通知をしてきました。これによりA社グループの信用力が非常に高まり、A社は積極的に運転資金調達コストの低減を図っております。

当社グループに対してもA社より貸付金利の引き下げ要請が来て交渉を継続しておりますが、当社グループからA社に対する貸付金利も2017年3月時点に比べてすでに低下しております。また、A社からの貸付金利引き下げ要請は継続しておりますため、A社に対する将来の貸付金利は一段と低いものになる可能性が高くなっております。これに伴い、このファンドの期待利回りも今後下降していくことが見込まれますので、信用力が高まっている貸付先に対して好条件で貸付できる今回の投資を前向きにご検討いただけますと幸いです。

引用元:https://crowdcredit.jp/fund/detail/573

端的に言えば、

- ボロワーとしては、自身の対外信用力が低い時期は、レンダー(クラウドクレジット)から提示される高金利についても、受忍したうえで、資金調達を行っていた。

- その後、ボロワーが事業の実績を積み、外部第三者(アフリカ地域の大手銀行持ち株会社)から、多額の出資を受けるなどし、対外信用力の向上を進めてきた。

- こうして高まった対外信用力を根拠に、ボロワーとしては、レンダーに対し、調達金利の引き下げを交渉してきている。

- これに応じる形で、レンダーからの貸出金利が低減傾向にあり、このため、ファンドの想定利回りが、低下している。

ということです。

利回り低下=投資妙味の減退ではない

利回りの低減は、一見、投資商品としての魅力低下とも映りますが、

そのように短絡的に判断することは、禁物です。

各ファンドの「投資商品としての優劣」は、

- 当該ファンドに出資することで期待できる「リターン」と、

- 当該ファンドに出資する「リスクとの間の、

バランスによって勘案をすべきであるから、です。

本ファンドで言えば、

- リターン:

直近で一旦持ち直しを見せているものの、想定利回りが低減傾向にある。 - リスク:

ボロワーの対外信用力が向上しており、デフォルトリスク等が低減される方向性にある。

という状況を俯瞰し、全体的なバランスを考慮したうえで、投資是非を判断する、というのが鉄則となります。

まとめ

今回は、クラウドクレジットの人気ファンドの利回りの変化を元データにしながら、

ソーシャルレンディング投資における、個別ファンドへの投資是非判断のヒント(リスクとリターンのバランスの勘案)について、触れさせて頂きました。

内容には、私の個人的な見解を多く含んでおりますが、

あくまでも、その限りにおいて、

「これからソーシャルレンディング投資を始めよう」とお考えの読者様にとって、少しでも、お力となれたのであれば、望外の喜びです。

なお、私は現在、23社の国内ソーシャルレンディング事業者に、資金を分散投資しておりますが、

その中でも、本記事で取り上げたクラウドクレジットは、私が多くの資金を出資させて頂いている事業者のひとつです。

本記事をお読みになり、ご興味を持たれた読者様は、

こちらから、詳細を確認してみて下さい。

↓

クラウドクレジット![]() (公式)

(公式)

いざ、同社にて投資口座を開設する場合は、

こちらの解説記事をあらかじめご確認頂く事をお勧めします。

↓

[blogcard url=”https://social-lending.online/sl-companies/crowd-credit/kouzakaisetu-cc/”]

それでは、本記事はここまで。

また次回の記事にて、お会い致しましょう。

追伸:

利回りや規模、初心者へのおすすめ度等、様々な視座からソーシャルレンディング各社をランキングした、こちらの過去記事も、是非ご参照下さい。おすすめです。

↓

国内ソーシャルレンディング事業者を徹底ランキング。利回り&グローバル度&担保メリット、資本金額規模等、異なるアングルから人気ソーシャルレンディング事業者を徹底分析。

本寄稿内容は、寄稿者の個人的な見解・体験・意見であり、その内容は、当ラボの公式見解と異なる場合があります。

また、本記事は、読者様への情報提供を目的としたものであり、特定の投資商品(ファンド等含む)への投資勧誘を目的としたものではありません。

個別のソーシャルレンディング事業者における投資口座開設や、実際の投資是非に係るご判断につきましては、必ず、読者様ご自身にて、為さって頂きますよう、お願い致します。

Author Info

-

fill.mediaの公式サイト。ソーシャルレンディング業界ニュースや、国内の各ソーシャルレンディング事業者に関する最新情報等、様々な投資関連情報を提供している。

公開済記事コンテンツは1,200件超、登録読者に向け無料にて発信しているニュース・メールの累計配信数は、8,000通を突破している。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞

- 2023.10.27AGクラウドファンディングAGクラウドファンディングの新案件「不動産担保ローンファンド#30」、1億5千万円満額の投資応募を集め募集終了

- 2023.09.14AGクラウドファンディングAGクラウドファンディングにて新案件「アイフルファンド #27」が公開-予定分配率0.92%、半年運用

- 2023.08.09CAPIMA(キャピマ)CAPIMA(キャピマ)の評判・キャンペーン情報は-出金手数料無料化で話題のソーシャルレンディング事業者

- 2023.08.05ソーシャルレンディングInsight【当サイト経由の口座開設で2,000円が貰える】アイフルグループのソーシャルレンディング・サービス「AGクラウドファンディング」とは