インデックス投資は儲かるのか|インデックス投資の儲けの仕組み、儲からない理由も徹底検証

投資初心者でも設けやすい?昨今話題の「インデックス投資」とは

「トヨタ」や「ソフトバンク」、はたまた「アップル」「アルファベット」等々、投資家自身が主体的に選んだ個別の株式銘柄に対して、集中的に資金を投資するのではなく、ファンドマネージャーが運用する投資信託や、ETF(上場投資信託)を活用し、実質的に、市場の何らかの平均値、すなわち、インデックス(指数)に対して投資するスタイルを、「インデックス投資」と言います。

昨今、特に若年会社員投資家の間で関心が高まりつつある、FIRE(Financial Independence, Retire Earlyの略。会社からの経済的独立を確保し、早期退職することを目指す)においても、

「経済的自立を得るためには、資金の投資・運用は不可欠。そのためには、年率5パーセント前後のリターンを平均的に狙うことが出来る、インデックス投資が有効」

等と提唱されることが多く、こうした流れを受け、特に、投資初心者の間で、インデックス投資への注目も、日に日に、大きくなりつつあります。

投資初心者がインデックス投資に取り組む、具体的なメリット

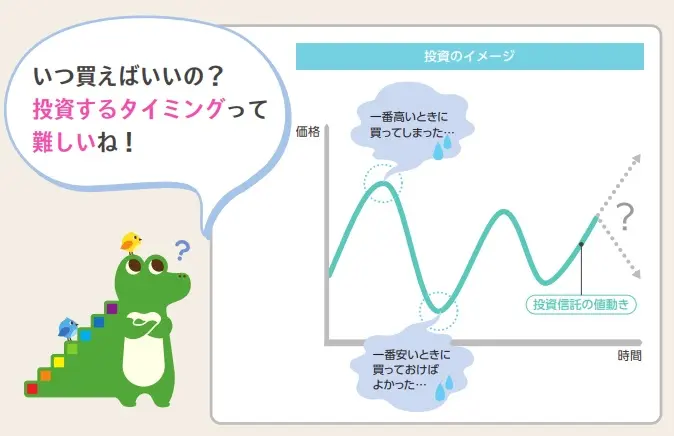

画像引用元:つみたてNISA早わかりガイドブック|金融庁

投資家がインデックス投資に取り組むメリットとしては、下記のようなものが挙げられます。

①個別銘柄投資と比較して楽であり、かつ、リスク低減効果が期待できる

インデックス投資の場合、個別株式銘柄への投資と違い、そもそも「株式銘柄選び」をする必要が無く、インデックス型の投資信託を数点選べば事足りるため、事前の情報収集・スクリーニング等の手間暇を削減できる、というメリットがあります。

また、投資信託・ETFの取得を通じて、実質的に、多数銘柄への分散投資を行うことにより、ポートフォリオ全体としてのボラティリティ(リスク)を(個別株投資と単純比較すれば)低位に保つことが出来る、という効果も期待できます。

現に、適切な投資信託(ないしはETF)を1本選び投資するだけで、「日本の東証一部上場企業全て」や「米国の上場企業全て」などに対する、時価総額加重での実質的な分散投資を行うことが可能です。

さらに、互いに相関係数の低い、複数の資産クラスへと、資金を分散投資することにより、単一の資産クラスに資金を投じている場合と比較し、リスクをさらに低位に保ちつつ、全世界の様々な分野における経済成長の果実を、「利回り」の形で収受できる、という特質もあります。

②アクティブ型ファンドと比較し、コストも安く、諸々の利点もある

主なインデックス型投信(インデックス投資に利用される、パッシブ型のファンド全般の事を指す)は、指数をアウトパフォームすることを狙う、絶対収益追求型のアクティブファンドと比較し、信託報酬等のコストが安い、という特長があります。

さらに、

- 一部の研究結果によると、大半のアクティブファンドは、コスト控除後で、インデックスファンドを上回る投資成績を残せていない、とされている。

- インデックスファンドの場合、アクティブファンドと違い、仮に、投資中の投資信託が繰上償還となった場合でも、同一の指数に連動する別の投資信託にすぐに乗り換えることが出来る、

等といったメリットも指摘されています。

③つみたてNISAやiDeCoとの相性も良い

パッシブ型ファンドを活用したインデックス投資は、国の長期投資支援制度(iDeCoや、つみたてNISA)との相性が良い、という特徴もあります。

現に、金融庁の公表している、つみたてNISAの認定銘柄の大半は、指数連動型のインデックスファンドとされています。

「iDeCoと、つみたてNISAで、毎月合計6万円~7万円程度。加えて、一般口座(課税口座)で、もう数万円程度」といった要領で、概ね、毎月10万円程度の予算から、気軽にインデックス投資をスタートする投資家が増えている、という実情もあります。

そのほかにも、

- インデックス投資家が運営するブログも多く、SNS等を通じた投資家同士の交流・情報交換も盛んなので、情報収集に困らない。

- 日々のインデックス(例:日経平均)の動きは、ニュースなどでも定期的に大きく報じられているため、値動きのイメージをリアルタイムでつかみやすい

等といったメリットを指摘する現役投資家も少なくありません。

結局儲からない?インデックス投資のデメリットとは

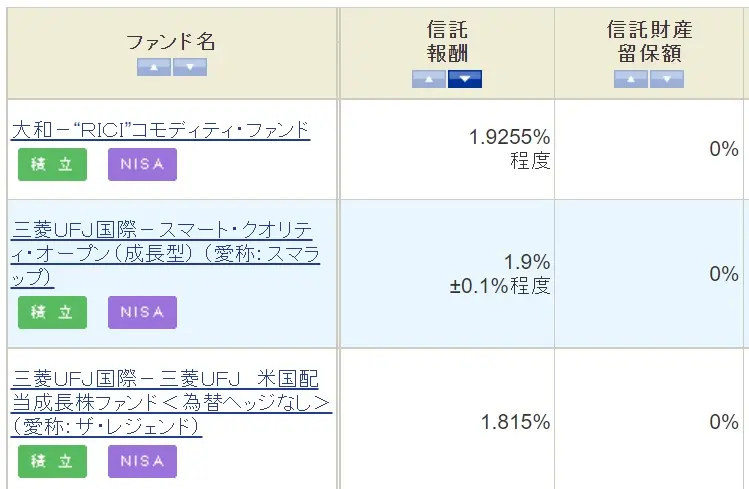

画像引用元:SBI証券

上記のようなメリットが期待できる、インデックス投資ではありますが、下記のような、複数のデメリットについても、留意が必要です。

①初心者が短期で大きく儲けることは難しい

インデックス投資は、世界経済の長期的な成長から利益を得ることを目的としており、自然、長期投資(短くとも10年以上。基本的には20年以上)が前提とされています。

FX投資や、仮想通貨投資のように、レバレッジを用いた短期トレードが前提とされている投資スタイルではないため、基本的には、短期で大きく儲けることは難しいと言われています。

②信託報酬等のコストを、投資家が負担する必要がある

投資家が個別に株式銘柄を取得・保有する場合と違い、投資信託を利用したインデックス投資の場合、投資信託の運用会社に対し、信託報酬等の手数料を支払う必要が生じます。

また、投資信託の内部コスト(投資信託が株式銘柄を売買する際の売買手数料や、その他監査コスト等)についても、投資家が実質的・間接的に負担する必要があります。

さらに、やや旧態依然とした投資信託の場合は、買付手数料(もっとも、昨今では、買付手数料無料=ノーロードタイプの投資信託が増えています)や、信託財産留保額(投資信託の解約時に、ファンドに留保されてしまう金額。最近では、ゼロパーセント、とする投資信託も増えています)、といったコストが生じる事例もあります。

③資産クラス間の相関係数は高まりつつあり、分散投資によるリスク低減効果は限定的になりつつある

多数銘柄に分散投資して、ボラティリティ(=ポートフォリオ全体のリスク)を低減している、と言えども、完全な逆相関が実現しない限り、市場全体の値下がりに応じて、ポートフォリオ全体のリターンが低下するリスクがあります。

昨今、経済のグローバル化、及び、マルチアセット・ポートフォリオ運用の一般化(一般個人投資家でも、株式&債券、のように、複数の資産クラスにまたがった資産運用を行うことが一般的となった)に伴い、資産クラス間の相関係数は、以前のようには低くない(=逆相関が実現しにくい)、と言われています。

特に、リーマン・ショック級の大規模な経済危機が到来した場合、どれだけ多数の銘柄、資産クラスに資産を分散投資していたとしても、大幅な評価減を免れることは難しい、というのが実情です。

④個別株式投資と比較して、インデックス投資はつまらない

インデックス投資の場合、個別株式投資と違い、投資家自身が株式銘柄を選定しない分、投資としての「面白さ」に欠ける、との指摘が為されることがままあります。

また、株主優待についても、投資家が直接(商品券などを)受け取ることが出来ない(投資信託を活用したインデックス投資の場合。投資家が自分で数十~数百の銘柄に分散投資する場合は別段)ため、特にベテラン株式投資家からは、「株式銘柄と違い、インデックス投資はつまらない」と揶揄されることも少なくありません。

⑤インデックスばかりが買われる状況は、バブルの温床となるリスクがある

多量の投資家が、インデックスに含まれる各個別銘柄の業績等を吟味せず、ただ無思慮にインデックスを購入し続けている場合、実質的なバブルが生じるリスクがある(=業績がさして良好でない銘柄についても、インデックスに含まれているだけで、投資家に買われることとなるため)、と言われています。

何らかの経済的な事件をきっかけに、市場メカニズムに基づく調整(売られるべき株が売られ、安値となること)が生じると、それに伴い、インデックスの暴落、すなわち、バブル崩壊へと直結する恐れがあります。

参考:

インデックス投資は本当に「おすすめ」なのか|おすすめしない理由も徹底検証

インデックス投資は儲かるのか

昨今、個人投資家からの関心が高まっている、インデックス投資。

勿論、投資である以上、投資家の主な関心は、「インデックス投資は、実際問題として、儲かるのか」という点に尽きましょう。

インデックス投資でいう儲け(=利益)とは

まず、大前提として、インデックス投資でいう「儲け」とは、主に、取得・保有しているインデックスファンド(投資信託、ないしは、ETF)の値上がり益、すなわち、キャピタルゲインのことを指します。

例えば、高配当株式投資では、保有している株式からの配当金(=インカムゲイン)が主な「儲けの源泉」とされていますが、インデックス投資の場合は異なります(インデックス投資において、投資信託からの分配金は、再投資のための原資に過ぎません)。

また、FX投資や仮想通貨投資においては、レバレッジを活用した信用取引によって、ショート・ポジション、すなわち、「売り持ち」からトレードに入り、特定の通貨(仮想通貨含む)の「値下がり」によって儲けを得ることも出来ますが、インデックス投資の場合、基本的には、そうした儲け方は、一般的とされていません。

インデックス投資で儲かる仕組みとは

インデックス投資における儲け方を一言で表現すれば、

- 今後、長期的に(数十年間に渡り)値上がりが期待できるインデックス(指数)に対し、出来るだけ早く、投資をスタートし、

- その後も、毎月の積立投資によって、ドルコスト平均法のメリットを活かし、出来るだけ、投資信託の取得価額を平均化しながら(=高値掴みを回避しながら)、

- 無分配型の投資信託を中心にポートフォリオを組み、分配金への課税によって投資効率が減衰してしまうことを防ぎつつ、

- 数十年が経過した後に、資産評価額が大きく値上がりしていることを期待する、

というモデルとなります。

また、ポートフォリオ全体における「儲け」の源泉・牽引役となるのは、主に米国を中心とした経済先進国、及び新興国の「株式」資産クラスです。

ロボアドバイザーを活用してインデックス投資に取り組む場合、先進国債券・新興国債券などがポートフォリオに組みこまれることがありますが、基本的に、「債券」資産クラスは、「儲けるため」というよりは、「株式との間の逆相関に期待して、ポートフォリオ全体のリスクを低位に保つため」に取り入れられているのが実情です。

インデックス投資が儲からない理由

長らくインデックス投資に取り組んできた投資家の中には、「インデックス投資は儲からない」と断言する人もいます。

こうした主張の背景には、インデックス投資の、下記のような特徴があります。

①個別株投資と違い、信託報酬がかかる

投資家が、個別の株式銘柄に自分で投資する場合、株式の取得時に「購入時手数料」(=買付手数料)が生じますが、その株式の保有期間中は、特段、コストは生じません。

これに対し、投資信託を活用してインデックス投資を行う場合、投資家においては、

- 投資信託が、株式等を売買するために、証券会社に支払っている、「売買手数料」を、間接的に負担したうえで、

- さらに(それとは別に)、投資信託運用会社に対して、「信託報酬」と呼ばれる、運用手数料を支払う必要があります。

- また、投資信託によっては、(投資信託の)買付手数料や、(解約時に)信託財産留保額などが生じるケースもあります。

昨今、投資信託の運用会社、及び販売会社の間での競争が激化していることの影響で、「ノーロード」(=買付手数料無料)の投資信託や、信託財産留保額ゼロパーセント、という投資信託も増えてきましたが、依然として「信託報酬ゼロパーセント」の投資信託は登場していません(=運用会社に全くメリットが無くなるため、当然です)。

インデックス投資に用いられるパッシブ型のインデックスファンドの場合、アクティブファンドと比較すれば、信託報酬が安い、という特長がありますが、それでも尚、年率換算で0.2パーセント程度~0.5パーセント程度の信託報酬が生じるケースがままあります。

仮に、1,000万円を、信託報酬0.5パーセントのインデックスファンドで運用した場合、年間の信託報酬額は、1,000万円×0.5パーセント=5万円となります。

また、こうした信託報酬は、たとえ、投資信託の運用成績が、市況の悪化等により、マイナスであったとしても、継続的に発生することとなります。

もしも、リセッションが生じ、10年間、市場が全く上向かなかった場合(アメリカのドットコム・バブル崩壊後、リーマン・ショックを経て、市況が回復するまでには、10年以上の歳月がかかりました)、その間、投資信託の信託報酬の影響で、資産は少しずつ、純減していってしまうこととなります。

②分配金に対する課税で儲けが目減りする

画像引用元:SBI証券

無分配型の投資信託を活用すれば別段ですが、「分配金あり」の投資信託を利用してインデックス投資を行う場合、投資信託からの定期的な分配金に対して、所得税・住民税の課税(合計20パーセント程度)が為され、結果として、再投資の効率性が著しく低下し、儲けの機会が減衰するリスクがあります。

なお、国内のネット証券会社の中には、分配金について、

- 現金として分配金を受け取るか、

- 分配金は受け取らず、自動的に同一の投資信託を買い付ける「再投資」を行うか、

を選択できるサービスを提供しているケースもありますが、このうち後者を選んだとしても、再投資されるのは、あくまでも「税引き後」の分配金である、という点に留意が必要です。

③そもそもインデックス投資は、短期で大きく儲ける投資手法ではない

本記事でも繰り返し指摘しております通り、そもそも、インデックス投資は、長期(少なくとも10年。基本的には20年以上)に渡る積立・分散投資を前提としており、短期で大きく儲けるトレード手法ではありません。

インデックス投資で目標とされる利回りについては、各投資家のポートフォリオ、及び資産クラス別の保有銘柄(投資信託)によって様々ですが、概ね、年平均で5パーセント前後のリターンを得ることを目的として、アセット・アロケーションが設定されることが殆どです。

FX投資や仮想通貨投資のように、レバレッジを用いた投資スタイルも、一般的ではありません。

ショート・ポジションからトレードに入る対象とも、一般的には、言えませんから、相場の長期的な低迷・下落局面においては、なかなか利益を出しづらい、というのも実情です。

「短期で大きく儲けること」を目的に投資を検討している人は、インデックス投資については、検討対象から除外したほうが自然でしょう。

④バブル崩壊→リセッションに巻き込まれると、儲からないどころか、大損をするリスクもある

インデックス投資家が最も恐れるのは、バブルの崩壊、そして、それに伴う長期的なリセッション(景気後退)に巻き込まれてしまうリスクです。

例えば、アメリカの主要企業株式インデックスとして知られる「S&P500指数」は、2000年代の初頭のドットコム・バブル崩壊時、及び、2008年~2010年頃にかけてのリーマン・ショック時には、直近の最高値から起算して、50パーセント以上、という、大幅な下げ率を記録しました。

ちなみに、「S&P500指数」のリスクを示す標準偏差(Standard Deviation)は、概ね15パ―セント程度、とされていますから、50パーセントの下落、というのは、その2倍、すなわち、2標準偏差をも大幅に上回る下落だったことになります(2標準偏差を上回る数値が実績として生じる可能性は、全体の5パーセント程度とされています)。

更に、2000年代冒頭のドットコム・バブルの崩壊以降、S&P500指数が、バブル崩壊前の直近高値水準を取り戻すためには、延べ10年間以上もの歳月がかかりました。

仮に、ドットコム・バブル崩壊の直前に、S&P500指数に全額を投入してインデックス投資を始めた投資家がいた、と仮定すると、その投資家のリスク資産は、十数年間に渡り、元本割れ・塩漬けの状態であった、ということです。

もしも、「20年後の退職を見込んで、それまでじっくりと、インデックス投資に取り組もう」と考えている投資家が、これだけ長期のリセッションに巻き込まれた場合、資産運用期間の半分以上に渡って、運用成績が赤字であった、ということとなります。

⑤低コストファンドへの乗り換えには、税金等のコストがかかる

長期のインデックス投資においては、信託報酬等のランニングコストの節約は不可欠です。

また昨今、インデックス投資業界では、投資家からの関心の高まりに比例し、運用会社や、販売会社の間で、競争が過熱しています。

ファンドマネージャーの力量によって運用成績が左右されるアクティブ・ファンドと違い、指数に連動することを目的に運用されているパッシブ・ファンド(=インデックス・ファンド)の場合は、(少なくとも、投資家の目線からは)コストが安い事が、何よりも重宝される、という特性があります。

現に、インデックス投資に取り組む投資家のブログ等においても、各インデックス・ファンドのコスト比較等の情報が、多数掲載されています。

そうした中、新しく誕生した(ないしは、発見した)、より信託報酬等コストの安いインデックス・ファンドに対し、投資家が、乗り換えを希望する場合、基本的には、これまでで積立で取得してきた投資信託銘柄を解約し、全ての投資用資金を、新しい投資信託へと投入したい、と考えることが自然です。

しかしこの場合、主に下記3つのコストに対する留意が必要となります。

- 信託財産留保額:

投資信託によっては、投資家の解約に備え、信託財産留保額の設定が為されているケースがあります。

昨今では、「信託財産留保額ゼロパーセント」という投資信託も少なくありませんが、仮に、これまでメインで積立投資してきたファンドが、信託財産留保額を設定しているタイプの投資信託だと、解約時に、数パーセント程度相当の金額を、ファンドに留保しなくてはならないケースがあり、留意を要します。 - 含み益の実現に伴う税金コスト:

これまでに積立投資してきたファンドを解約するにあたって、その投資信託に含み益が生じていると、売却により含み益が実現することとなり、その値上がり益(キャピタル・ゲイン)に対し、課税関係が生じることとなります。

例えば、100万円で買い付けた投資信託が、120万円まで値上がりした時点で売却すれば、20万円の含み益に対し、約20パーセントの税金が課せられ、実際に受け取ることが出来るのは、120万円-20万×20パーセント=116万円まで目減りしてしまうこととなります。 - (含み損が生じている場合)損失が確定してしまうこととなる:

逆に、目下保有している投資信託に「含み損」が生じている場合、その投資信託を(値上がりするまで)持ち続けていれば、少なくとも、損失が確定することは有りません。

しかし、投資信託の乗り換えのために、含み損の生じているファンドを売却すれば、その時点で損失が確定してしまうこととなります。

「今の投資信託よりも低コストなファンドに乗り換えれば、儲かるだろう」と安易に考えて乗り換えを行うと、上記したような様々なコストを負担することになり、却って損失を被るようなことともなりかえないため、注意が必要です。

Author Info

-

fill.mediaは、国内の融資型クラウドファンディング(ソーシャルレンディング)や、不動産クラウドファンディング、更には、ロボアドバイザー業界等の最新情報を提供する、投資・金融情報総合メディア。

インデックス投資専門の検証チームでは、様々な資産クラス・銘柄に対して資産を長期・積立・分散投資するパッシブ型ファンド情報を中心に、業界の市場調査、各社の新サービスの検証などを実施する。

メディア掲載歴(一部・順不同)

・朝日新聞デジタル&m

・財経新聞

・SankeiBiz

・RBBTODAY

・楽天Infoseekニュース

・excite.ニュース

・BIGLOBEニュース

・@nifty ビジネス

・Mapionニュース

・NewsPicks

・ビズハック

・MONEY ZONE

・Resemom

・SANSPO.COM

・Trend Times

・zakzak

・とれまがニュース

・徳島新聞